电源管理芯片商必易微上市,首日开盘大涨26.93%,募资6.5亿元拓展电机驱控芯片等

电源管理芯片商必易微上市,首日开盘大涨26.93%,募资6.5亿元拓展电机驱控芯片等

描述

电子发烧友网报道(文/刘静)5月26日,电源管理芯片商必易微在科创板成功挂牌上市,发行价格为55.15元/股,开盘价70元/股,上市首日开盘大涨26.93%。

必易微创始人兼董事长谢朋村表示,登陆科创板之后,会继续加大人才引进及培养力度,力争在“全屋智能”领域花费三年左右时间,从单一芯片供应商转变为完整系统解决方案商,构建公司特有的竞争壁垒。

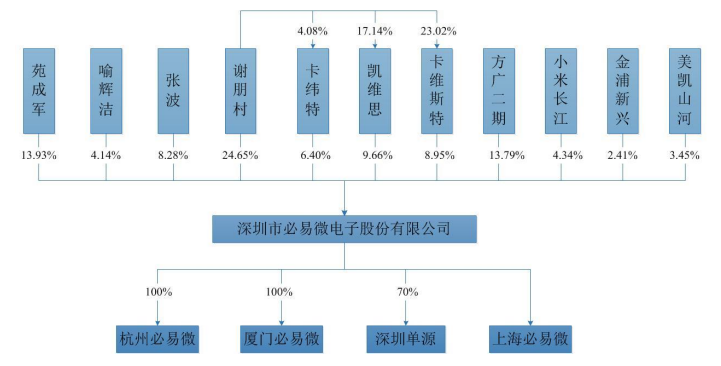

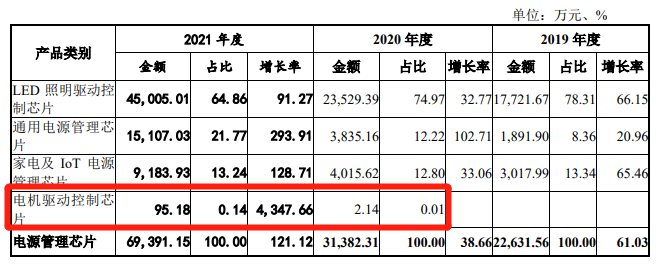

深圳市必易微电子股份有限公司成立于2014年,聚焦于电源管理和电机驱动芯片的研发、设计和销售,主要产品包括LED照明驱动控制芯片、通用电源管理芯片、家电及IOT电源管理芯片、电机驱动控制芯片等,广泛应用于家电、通用电源、LED照明及IOT(物联网)领域。

LED照明领域大显身手

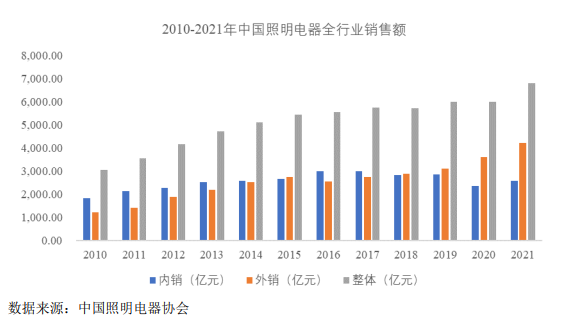

根据中国照明电器协会数据,2021年销售额约6800亿元人民币,其中外销额约为4225亿元人民币,同比增长16.57%。2022年全球LED照明市场规模预计达721.0亿美元,同比增长11.7%,2026年将快速成长至934.7亿美金。

在细分领域通用光源类照明产品,国内厂商晶丰明源、必易微、士兰微、明微电子占据主导地位,2020年国产化率超80%。

必易微作为这一领域的领先企业,占据重要的市场份额。根据前瞻产业研究院和国元证券的统计,2020年中国LED照明产品产量预计为132亿只,按照每只LED照明产品通常配套一颗LED照明驱动控制芯片测算,必易微2020年的销量为22.67亿颗,市场占有率达17.17%。

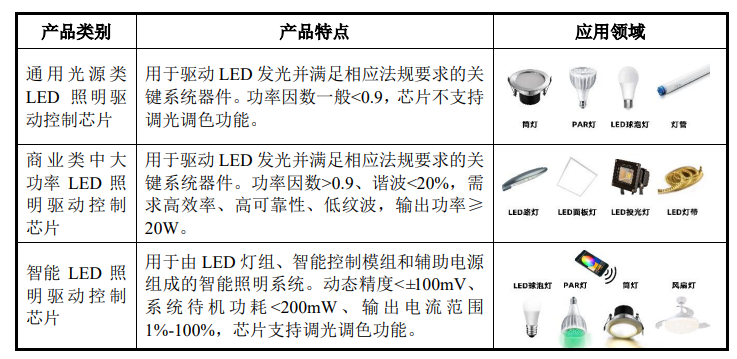

必易微成立之初便实现通用光源类LED照明驱动产品的量产,后又深耕驱动IC类电源管理芯片领域的中大功率照明产品,推出可应用于商超照明、教育照明和景观照明的芯片。在智能照明也推出了调光至低亮度时无频闪快速启动的KP18026产品。

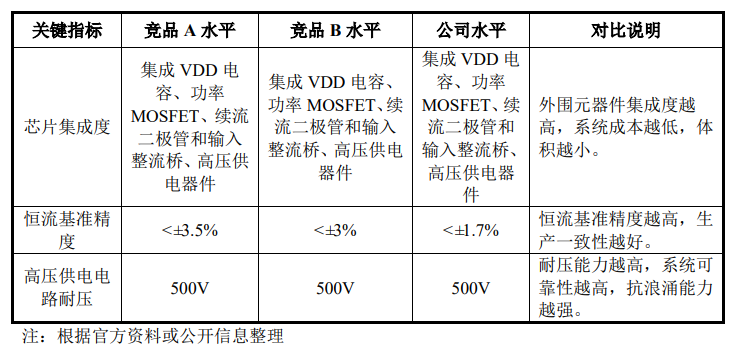

产品多项指标达行业内的领先水平。LED照明驱动控制的恒流精度标准是<±5%,国内外头部厂商恒流基准精度能够达到<±3%,而必易微的恒流基准精度水平可以达到<±1.7%。通用光源驱动芯片产品的高压供电电路耐压达到头部厂商500V的水平,必易微还掌握高压供电电路耐压为650V的技术储备。

必易微董事长兼总经理谢朋村在交流会上表示,“公司将继续专注于电源管理芯片领域,进一步巩固和扩大公司所处领域的竞争优势,提升创新能力和市场份额,努力保持在电源管理芯片领域的领先地位。”

2021年净利增长超5倍 电源管理芯片贡献近8成

2019年-2021年,必易微分别实现营业收入3.48亿元、4.29亿元、8.87亿元,分别同比增长35.64%、23.56%、106.52%;同期净利润为-0.48亿元、0.52亿元、2.37亿元,分别同比增长-327.25%、209.11%、356.79%。

近三年净利增速高于营收,业绩总体增长较快。特别是2021年,营收8.87亿元,净利2.40亿元,增幅均创历史新高。

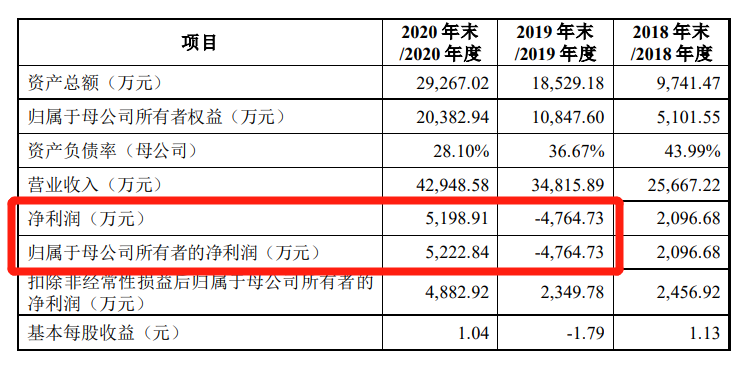

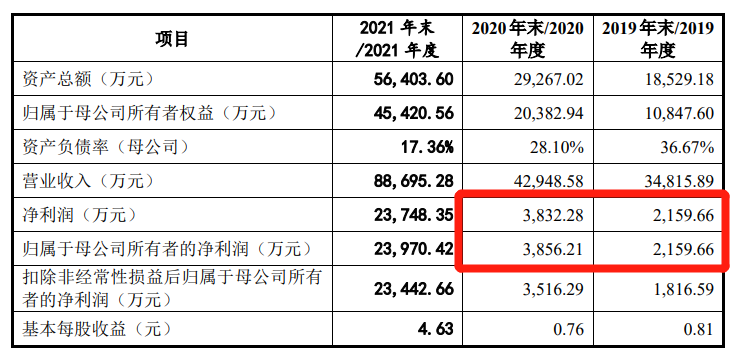

但是笔者发现,必易微上会稿和注册稿中披露的2019年和2020年净利润和归属于母公司所有者的净利润数值前后不一。

上会稿披露的主要财务数据和财务指标如下:

注册稿披露的主要财务数据和财务指标如下:

对于2021年业绩增长快速,必易微称主要原因是客户订单需求快速增长,使得产品销量增长,同时产品销售价格也快速上涨。

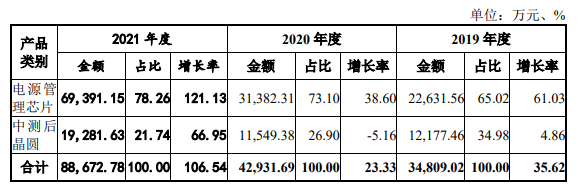

据悉,必易微的业务结构由电源管理芯片、中测后晶圆两大类产品组成。2019年-2021年,电源管理芯片销售收入分别是2.26亿元、3.14亿元、6.94亿元,占总营收的比例分别为65.02%、73.10%、78.26%。同期的中测后晶圆实现销售收入分别是1.22亿元、1.15亿元、1.93亿元,占总营收的比例分别为34.98%、26.90%、21.74%。

由此可见,2021年必易微8.87亿元的营收主要来源于电源管理芯片,这类产品贡献了近8成的营收。电源管理芯片业务占比在逐年提升,年均增长率显著比中测后晶圆业务要高。中测后晶圆业务贡献两成营收,2020年因为6英寸和8英寸晶圆产品毛利率较低,销量同时下降出现负增长。

必易微与晶丰明源、明微电子等同行对比

据公开资料显示,2018年-2021年必易微毛利率分别为22.51%、21.90%、26.77%、43.21%。2019年必易微毛利率出现奇怪下降,而且当年还造成了净利润亏损4765万。这是因为当年必易微的中测后晶圆价格下降19.20%,晶圆毛利率大幅下滑所致。2021年毛利率实现了历年来最大幅度的提升,上涨16.44个百分点。上涨快速主要原因系行业产能供应紧张且驱动 IC 类产品需求较为旺盛,必易微根据生产成本增长的情况上调销售报价,6寸晶圆单价上涨52.67%,8寸晶圆单价上涨19.27%。

必易微国内外的竞争对手主要有德州仪器、MPS、PI、晶丰明源、士兰微、芯朋微、矽力杰、明微电子。

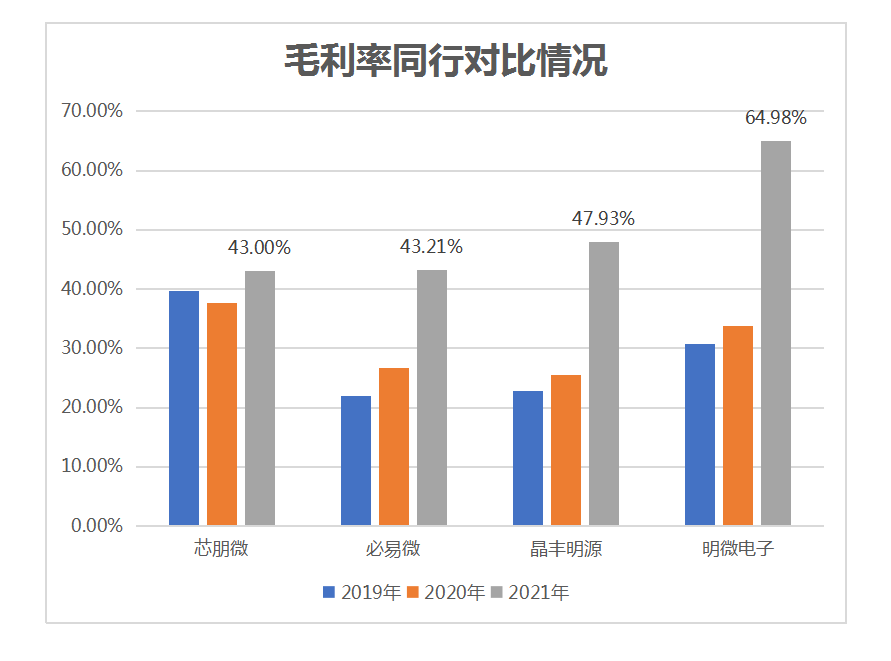

必易微毛利率与同行企业对比情况如下:

2019年、2020年必易微毛利率水平与晶丰明源相差无几,2021年明微电子毛利率最高,高出必易微21.77个百分点,但从毛利率增速看必易微优于芯朋微。

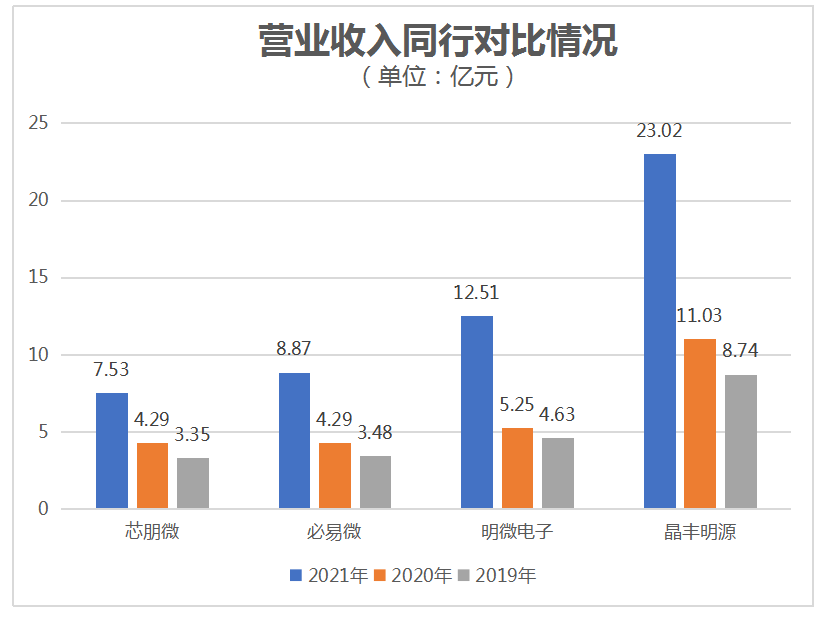

必易微营业收入与同行业企业对比情况如下:

必易微的营收规模与芯朋微相近,但低于其他更领先的同行企业,不过2020年营收规模增速明显加快。

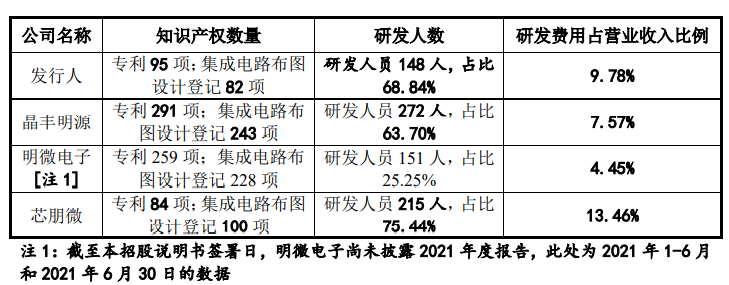

必易微知识产权及研发与同行企业对比情况如下:

专利总项数超过芯朋微,研发人数均少于晶丰明源、明微电子、芯朋微,但研发费用占营业收入比例高于大部分的同行企业。

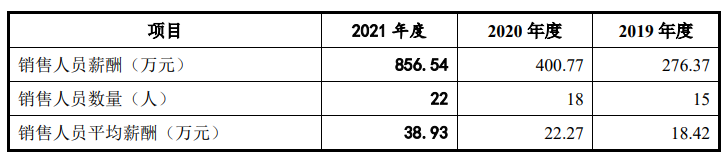

销售人均薪酬高于研发人员

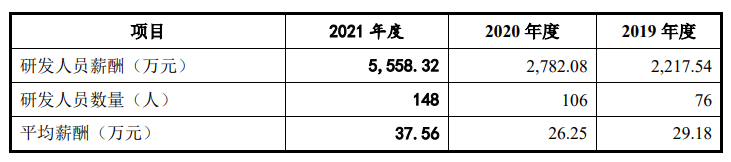

据必易微披露的注册稿,2021年销售人员平均薪酬高于研发人员,而且2020年研发增加了30人,平均薪酬却降低了2.93万元。

销售人员薪酬情况如下:

研发人员薪酬情况如下:

2020年研发人员平均薪酬下降,必易微称主要原因是,2020年新增的42名研发人员,有23名是在下半年入职的,加上疫情原因社保费用中公司承担部分获得减免。

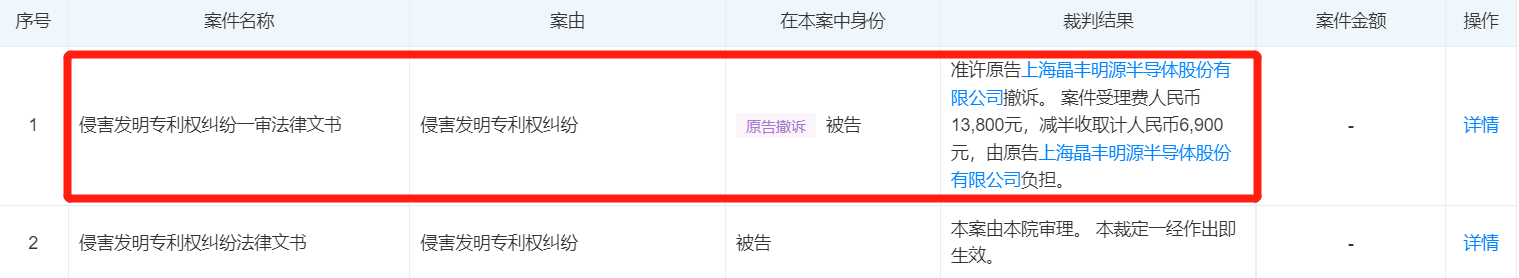

昔日对簿公堂一朝变间接股东

在前面提到晶丰明源是必易微在国内的竞争对手之一,天眼查显示,2020年5月晶丰明源起诉必易微侵害自己的发明专利。同年12月的时候,晶丰明源却进行了撤诉,选择私下和解。

2020年9月美凯山河以4312.5万元认购必易微3.45%的股权,成为必易微的新增股东。但是晶丰明源通过持股美凯山河18.84%的股份,与必易微形成间接关联关系,成为间接股东。

另外,小米既是必易微的家电及IOT的合作伙伴,旗下的长江产业基金也是必易微的股东。2017年小米在长江成立了产业基金,简称小米长江,2020年7月持股必易微4.32%。

打入飞利浦、海尔、小米等厂商

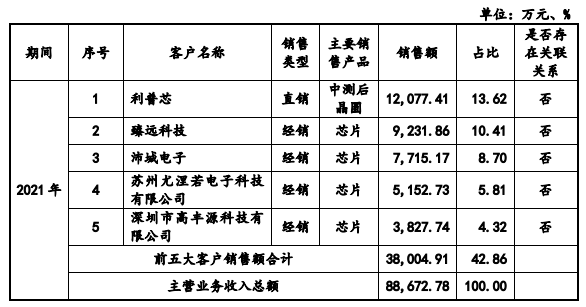

必易微2021年的前五大客户是利普芯、臻远电子、沛城电子、苏州尤涅若电子科技有限公司、深圳市高丰源科技有限公司,占总销售额的比例为42.86%。

2021年必易微前五大客户情况如下:

终端客户的情况,在LED照明领域,与邦照明、飞利浦、佛山照明、凯耀照明、莱福德、朗德万斯、雷士照明、立达信、阳光照明和Yeelight等国内外知名企业建立了长期合作关系。

在通用电源领域,必易微的终端客户有安克创信、奥海、传音控股、帝闻、公牛、坤兴、努比亚、诺基亚、欧陆通、天宝和紫米等。

在家电及IOT领域,终端客户有奥马、海尔、和而泰、九阳、美的、苏泊尔、TCL、拓邦股份、小米、小熊等。

在这三大领域,必易微拥有的大部分客户均为行业内的头部企业。与优质客户的稳定合作,加速了近年业绩规模的扩增。

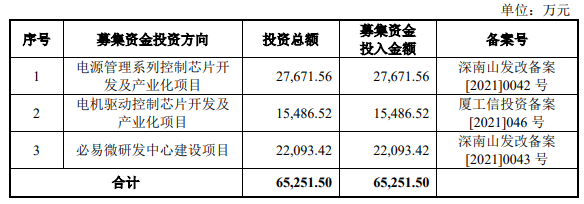

募资6.5亿元 加快新产品线建设

必易微此次上市拟募资6.5亿元,用于“电源管理系列控制芯片开发及产业化项目”、“电机驱动控制芯片开发及产业化项目”和“必易微研发中心建设项目”,三大募投项目拟投入募集资金分别是27671.56万元、15486.52万元、22093.42万元。

电源管理是必易微营收的最主要来源,贡献率近8成,为了巩固在这一市场的领先地位,必易微给“电源管理系列控制芯片开发及产业化项目”投入了27671.56万元募集资金。

值得注意的是,电机驱动控制芯片为必易微的新产品线。在2020年的时候才推出第一款电机驱动控制芯片产品,即单相交流电机无级调速驱动控制芯片KP8688X。目前必易微在电机驱动这一块,仍处于产品验证、客户导入阶段,实现的营收比较少。2020年、2021年分别实现2.14万元、95.18万元。

必易微目前电机驱动控制芯片产品仅应用于家电领域,未来目标市场可能拓展至安防监控、服务机器人、电动工具和工业控制等领域。电机驱动控制芯片的客户有严格的产品验证和导入流程,实现批量供货的时间较长,通常需要2-3年时间。此次“电机驱动控制芯片开发及产业化项目”投入15486.52万元,将会加快思特威电机驱动这一新产品线的建设与完善,提高电机驱动控制芯片的技术水平,加速新产品研发,缩短客户导入时间,获取更多客户的支持。

-

年内巨无霸IPO,华虹成功登陆科创板,开盘涨13%,募资212亿元2023-08-07 2173

-

慧智微科创板上市破发,募资11.36亿研发5G射频等2023-05-16 2362

-

颀中科技科创板成功上市!开盘涨34.71%,募资24.2亿扩充12吋封测产能2023-04-20 3709

-

高华科技科创板成功上市!开盘涨12.19%,超募6.35亿元2023-04-19 2427

-

电荷泵“顶级玩家”南芯科技成功上市!开盘涨35%,超募8.83亿元2023-04-08 3689

-

国内高清视频桥接芯片龙头上市!龙迅股份开盘涨43.61%,募资11.21亿元2023-02-21 2605

-

开盘大涨39.78%!联动科技成功上市,募资6.38亿扩增千万台半导体封测设备2022-09-23 6049

-

帝奥微成功上市!开盘涨28.74%,业绩高速增长,募资15亿升级模拟芯片2022-08-24 3190

-

中微半导科创板上市!开盘涨51.92%,募资7.29亿研发车规级芯片等2022-08-05 4819

-

华海清科成功上市!开盘猛涨72%,募资10亿元扩充高端CMP设备产能2022-06-09 4112

-

电源管理芯片商微源股份IPO获受理!屏电源PMIC技术领先,募资15亿元加速产业化研发2022-06-08 3872

-

小米长江持股的电源管理芯片商必易微今日科创板上市2022-05-26 3356

全部0条评论

快来发表一下你的评论吧 !