功率半导体:电子装置电能转换与电路控制的核心

描述

1. 功率半导体:电子装置电能转换与电路控制的核心

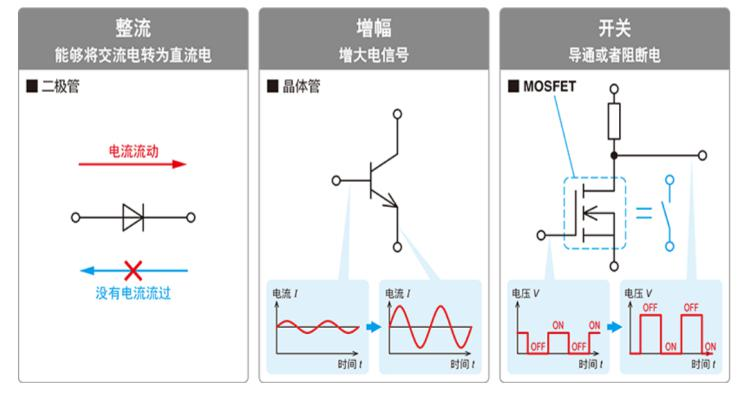

功率半导体是电子装置电能转换与电路控制的核心。功率半导体是一 种广泛用于电力电子装置和电能转换和控制电路的半导体元件,可通过半 导体的单向导电性实现电源开关和电力转换的功能。

功率半导体具有能够支持高电压、大电流的特性,主要用途包括变 频、整流、变压、功率放大、功率控制等。除保障电路正常运行外,因其 能够减少电能浪费,功率半导体还能起到节能、省电的作用。

图表1. 功率半导体原理

图表2. 功率半导体功能

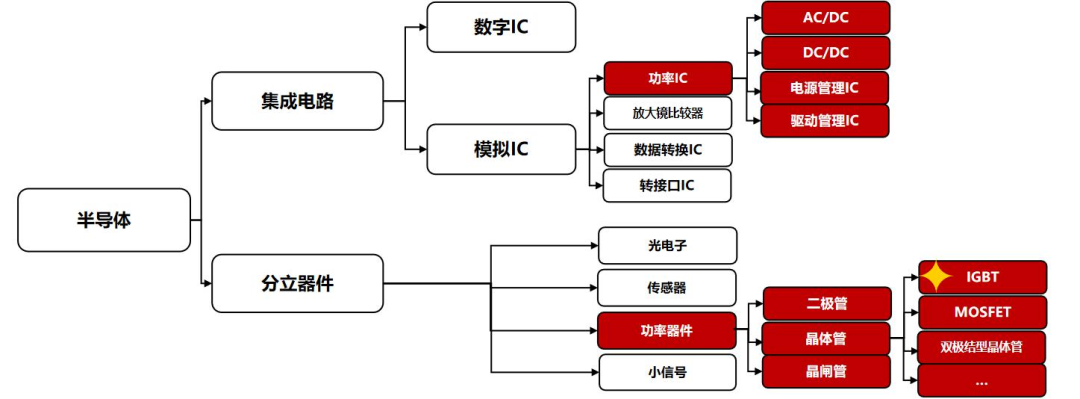

2. 功率半导体=功率器件+功率 IC

功率半导体按器件集成度可以分为功率分立器件和功率 IC 两大类。功率分立器件包括二极管、晶体管和晶闸管三大类,其中晶体管市场 规模最大,常见的晶体管主要包括 IGBT、MOSFET、BJT(双极结型晶体 管)。

功率 IC 是指将高压功率器件与其控制电路、外围接口电路及保护电 路等集成在同一芯片的集成电路,是系统信号处理部分和执行部分的桥 梁。

图表3. 功率半导体产品范围示意图

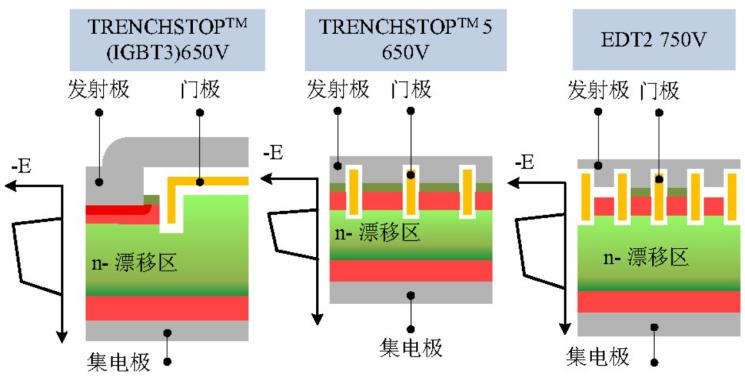

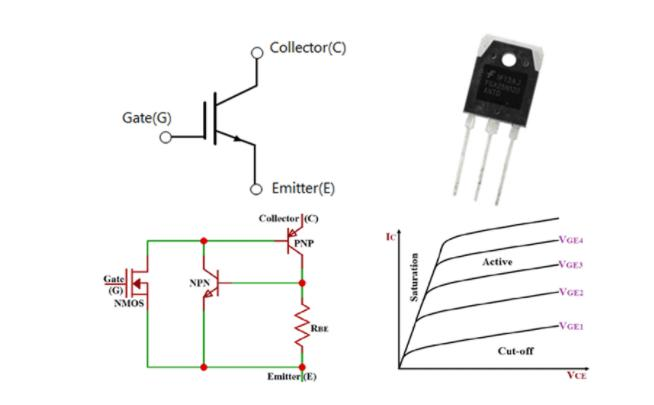

3. IGBT:电力电子行业的“CPU”

兼具 MOSFET 及 BJT 两类器件优势,IGBT 被称为电力电子行业的 “CPU”。IGBT 全称绝缘栅双极晶体管,是由 BJT(双极型三极管)和 MOS(绝缘栅型场效应管)组成的复合全控型电压驱动式功率半导体器件。

IGBT 具有电导调制能力,相对于 MOSFET 和双极晶体管具有较强的 正向电流传导密度和低通态压降,因此兼具有 MOSFET 的高输入阻抗 MOSFET 器件驱动功率小、开关速度快、BJT 器件饱和压降低、电流密度 高和 GTR 的低导通压降的优点。

图表4:3种类型英飞凌 IGBT 结构示意图

图表 5. IGBT 结构图

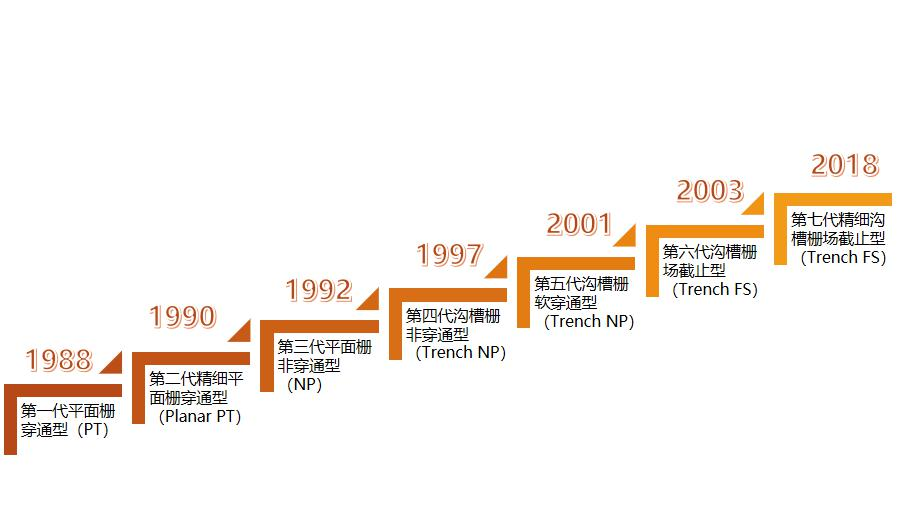

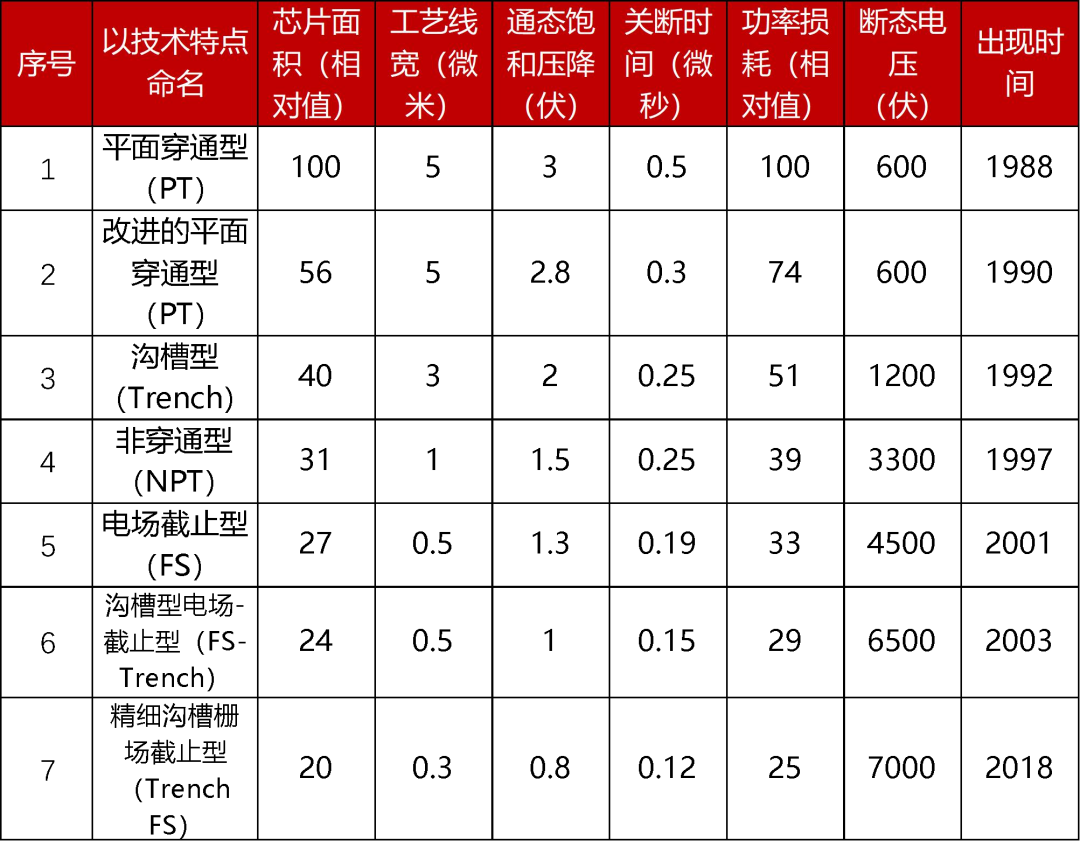

4. IGBT发展史:历经七代技术演进,产品性能逐代提升

历时超 30 年,IGBT 已经发展至第七代,各方面性能不断优化。目前 为止,IGBT 芯片经历了七代升级:衬底从 PT 穿通,NPT 非穿通到 FS 场 截止,栅极从平面到 Trench 沟槽,最后到第七代的精细 Trench 沟槽。

随着技术的升级,芯片面积、工艺线宽、通态功耗、关断时间、开关 功耗均不断减小,断态电压由第一代的600V升至第七代7000V。

图表 6. IGBT 技术演进

图表 7. IGBT 芯片技术发展

5. 下游应用:新能源汽车、轨交等新兴领域打开市场空间

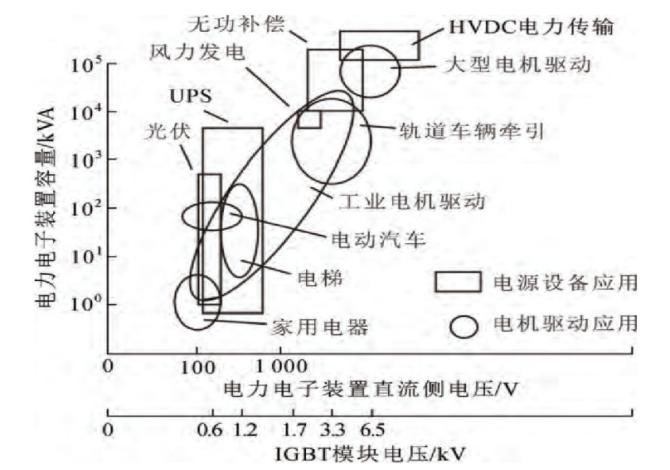

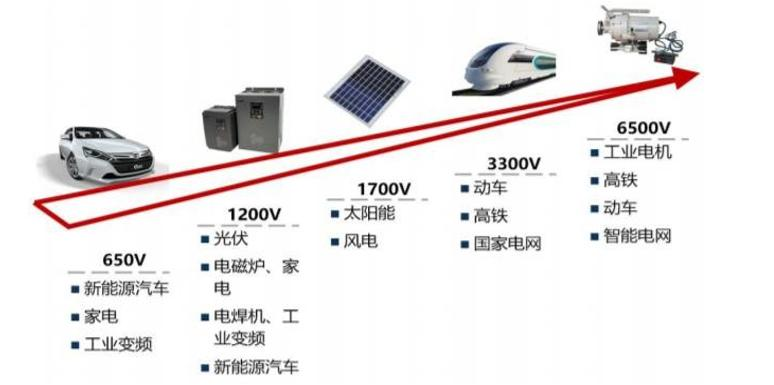

低压 IGBT 多用于消费、汽车、家电领域,中高压 IGBT 多用于轨 交、智能电网领域。IGBT 下游应用领域广泛,按电压等级划分,超低压 (400-500V)IGBT 主要应用于消费电子领域,低压(600-1350V)IGBT 多应用于电动汽车、新能源、智能家电领域,中压(1400-2500V)IGBT 多应用于轨道交通、新能源发电领域,高压(2500-6500V)IGBT 多应用 于轨道牵引、智能电网领域。

目前,IGBT 作为新型功率半导体器件的主流器件,其应用领域包含 工业、 4C(通信、计算机、消费电子、汽车电子)等传统产业领域,以 及轨道交通、新能源、智能电网、新能源汽车等战略性新兴产业领域。

图表8. IGBT的主要应用领域

图表9. IGBT 芯片技术发展

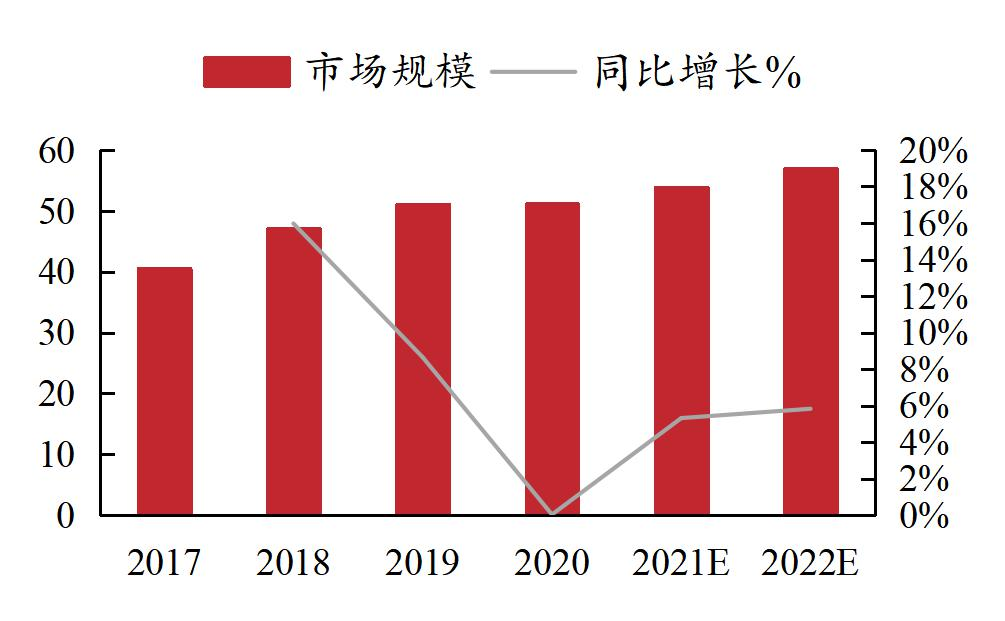

6. 市场规模:2022 年全球 IGBT 市场规模有望达到 57 亿美元

2017-2022 年全球 IGBT 市场规模 CAGR 达 7.04%,中国市场主要应 用包括新能源汽车、工控、消费电子。受益于工业控制及电源行业市场的 逐步回暖,以及下游的变频家电、新能源汽车等领域的迅速发展,全球及 中国 IGBT 市场规模持续增长。根据 WSTS 数据,预计 2022 年全球 IGBT 市场规模将达到近 57 亿美元,2017-2022 年 CAGR 达到 7.04%。

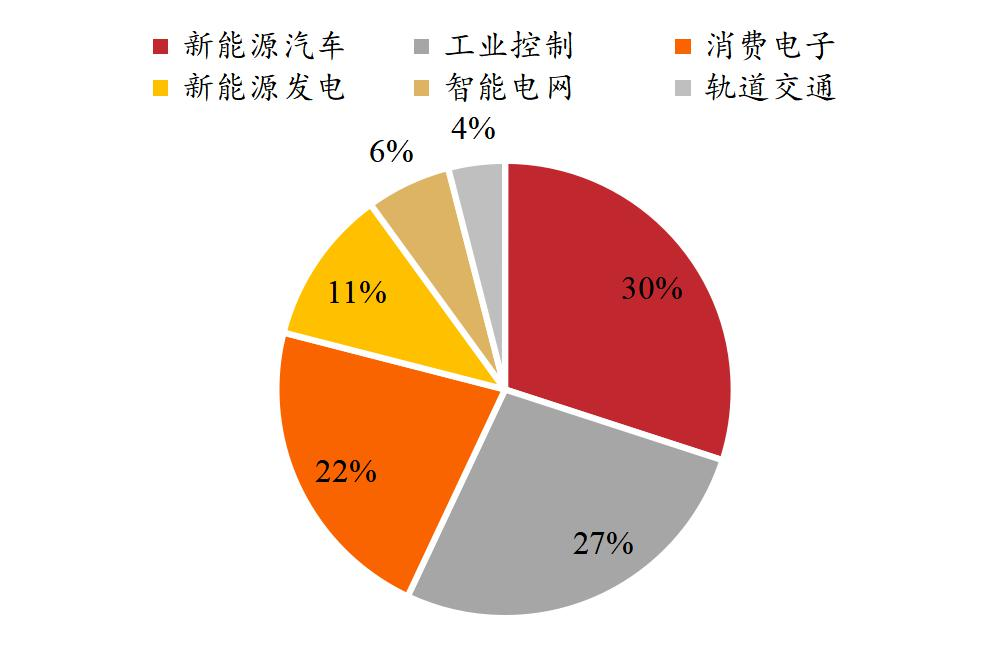

从下游应用领域规模占比来看,2020 年中国 IGBT 市场应用以新能源 汽车、工业控制及消费电子类为主,占比分别为 30%、27%及 22%。

图表10. 全球 IGBT 市场规模(单位:亿美元)

图表11. 2020 年中国 IGBT 市场下游应用占比

此处广告,与本文无关

7. 市场格局:海外大厂占据主要市场,中国企业追赶空间大

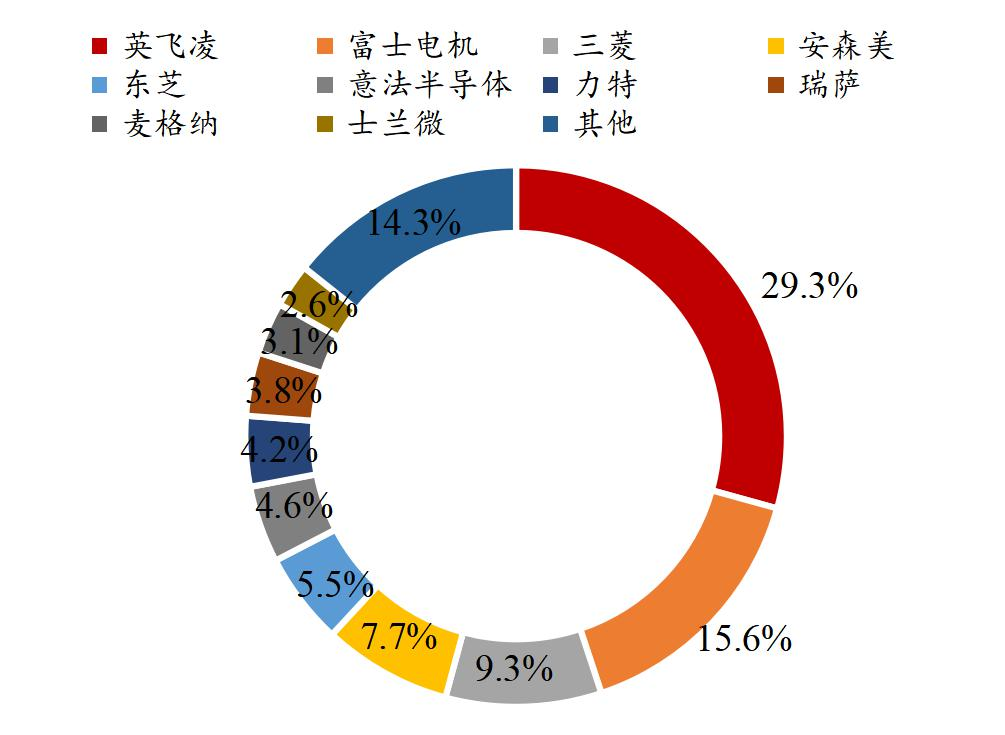

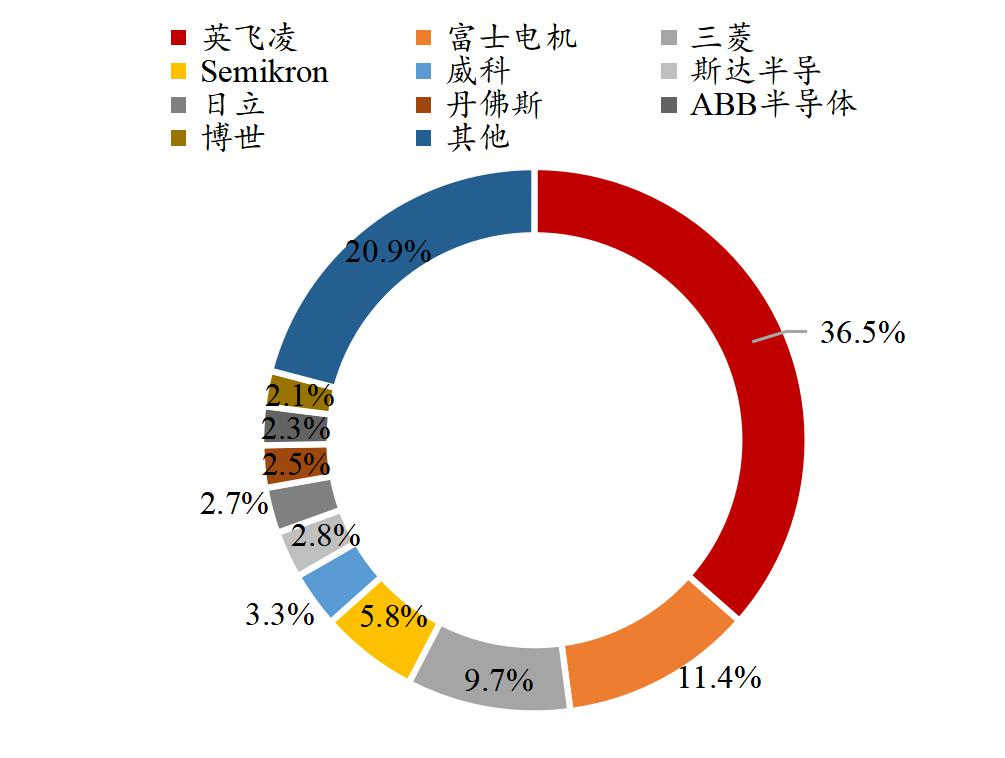

IGBT 市场英飞凌市占率全面领先,2020 年斯达半导跻身 IGBT 模块 市场前六。根据 Omdia 数据,2020 年 IGBT 分立器件市场及 IGBT 模块市 场规模前三的企业均为英飞凌、富士电机及三菱。其中英飞凌 IGBT 市场 市占率全面领先,IGBT 分立器件和 IGBT 模块的市占率分别为 29.3%和 36.5%。

在 IGBT 分立器件市场中,中国企业士兰微进入全球前十,2020 年市 场份额为 2.6%;在 IGBT 模块市场中,2020 年斯达半导跻身全球第六,市 场份额为 3.3%。

图表12. 2020 年全球 IGBT 分立器件市场格局

图表13. 2020年全球 IGBT 模块市场格局

8. 国内外重点公司布局情况

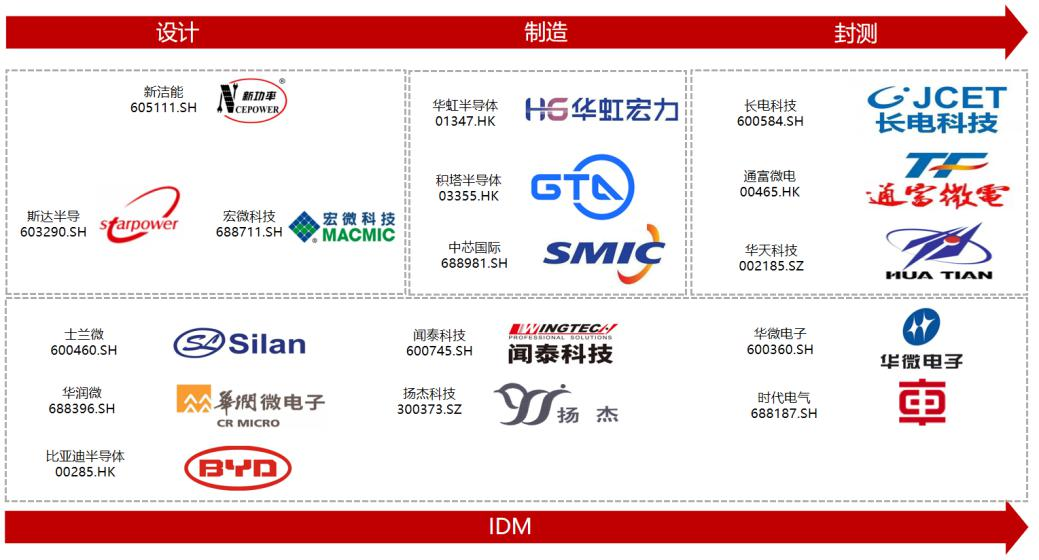

(1)中国 IGBT 产业链

图表15. 中国 IGBT 产业链

①斯达半导:国内 IGBT 龙头企业,全球 IGBT 模块市占率第六

嘉兴斯达半导体股份有限公司成立于 2005 年 4 月,主要从事功率半 导体芯片和模块尤其是 IGBT 芯片和模块研发、生产和销售服务的国家级 高新技术企业。公司在全球 IGBT 模块市场市占率为 3.3%,全球排名第 六,国内排名第一,是国内 IGBT 领军企业。

公司的产品广泛应用于工业控制和电源、可再生能源、新能源汽车、 白色家电等领域。

2021 年前三季度,公司实现营收 11.97 亿元,同比增长 79.11%,归母 净利润 2.67 亿元,同比增长 98.71%。

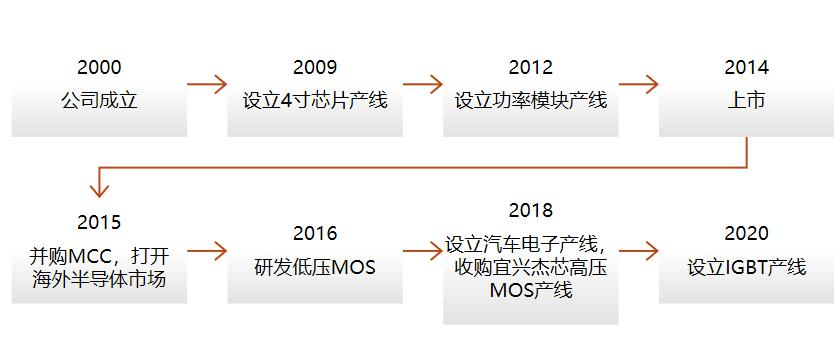

图表16. 斯达半导发展历程

斯达半导在中高压 IGBT 产品全面布局,定增加码车规 SiC 芯片研发。公司第六代 FS-Trench 650V/750V IGBT 芯片及在新能源汽车行业使用 比率持续提升;1200V IGBT 芯片在 12 寸产线上开发成功并开始批量生产; 1700V IGBT 芯片及配套的快恢复二极管芯片在风力发电行业、高压变频 器行业规模化装机应用。

汽车级 IGBT 模块合计配套超过 20 万辆新能源汽车;同时,公司在 车用空调,充电桩等领域的布局将助力公司在新能源汽车半导体市场占有 率进一步提高。

2021 年公司发布增发预案,募集资金总额不超过 35 亿元,主要用于 高压特色工艺功率芯片及 SiC 芯片的研发。未来,公司将持续加大在下一代IGBT芯片、车规级 SiC 芯片以及 3300V-6500V 高压 IGBT 的研发力度。

图表17.各类 IGBT 产品应用

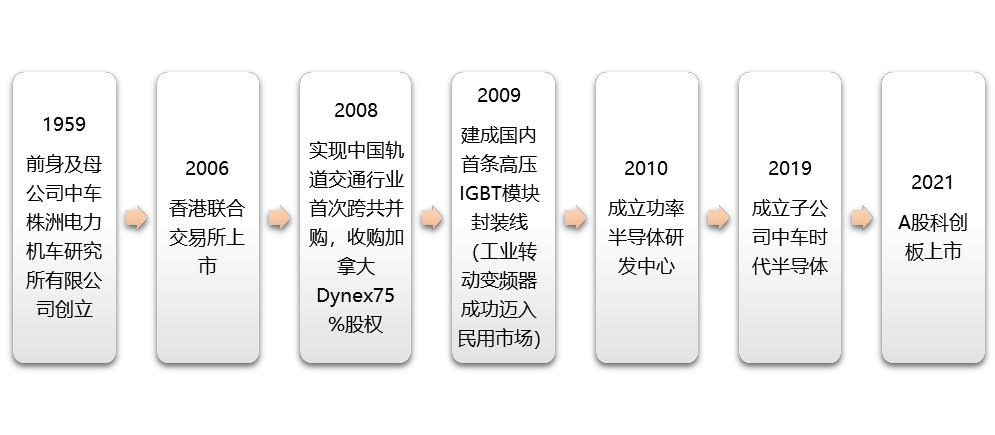

②时代电气:轨交电气龙头,高压 IGBT 产品实现国产替代

中车时代电气是中国中车旗下股份制企业。公司于 2006 年在香港联 交所主板上市,2021 年科创板上市,实现 A+H 股两地上市。

功率半导体领域,公司建有 6 英寸双极器件、8 英寸 IGBT 和 6 英寸 碳化硅的产业化基地,拥有芯片、模块、组件及应用的全套自主技术。公 司全系列高可靠性 IGBT 产品打破了轨道交通核心器件和特高压输电工程 关键器件由国外企业垄断的局面。目前正在解决新能源汽车核心器件自主 化问题。

2021 年前三季度公司实现营收 85.3 亿元,同比下降 13.7%。归母净利 润 12.02 亿元,同比下降 19.7%。

图表18. 时代电气发展历程

公司的产品包括 IGBT 芯片、 IGBT 模块、双极功率组件、晶闸管、 IGCT、 SiC SBD、SiC MOSFET、SiC 模块等。在 IGBT 领域,公司产品 已从 650V 覆盖至 6500V,在电压范围上可完美对标英飞凌。公司高压 IGBT 产品大量应用于我国轨交核心器件领域;中低压 IGBT 产品主要应用 于新能源汽车领域,目前公司最新一代产品已向包括一汽、长安在内的国 内多家龙头汽车整车厂送样测试验证,未来看好公司车规级 IGBT 发展。

图表19. 时代电气功率产品应用

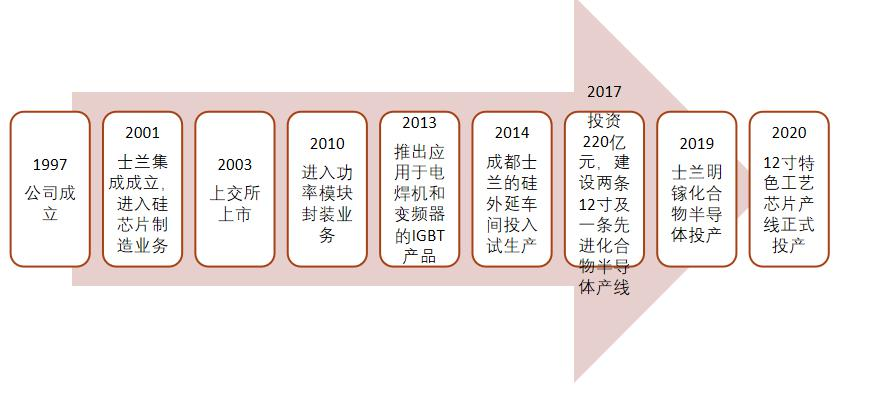

③士兰微:产能持续落地,产品高端化进程顺利

士兰微成立于 1997 年 9 月,2003 年 3 月公司在上交所上市。目前已 发展成为国内规模最大的集成电路芯片设计与制造一体(IDM)的企业之 一。公司被国家发展和改革委员会、工业和信息化部等国家部委认定为 “国家规划布局内重点软件和集成电路设计企业”,且陆续承担了国家科技 重大专项“01 专项”和“02 专项”多个科研专项课题。

公司主要产品包括集成电路、半导体分立器件、LED(发光二极管) 产品。公司拥有 5、6、8 英寸芯片生产线和正在建设的 12 英寸芯片生产 线和先进化合物芯片生产线。产品方面,公司完成了国内领先的高压BCD、超薄片槽栅 IGBT、超结高压 MOSFET、高密度沟槽栅 MOSFET、 快恢复二极管、 MEMS 传感器等工艺的研发,形成了较完整的特色工艺制 造平台。

2020 年 MOSFET 市场公司排名全球第十,中国大陆第三,市占率 2.2%。IGBT 分立器件市场公司排名全球第十,中国大陆第一,市占率 2.6%。

2021 年前三季度营收 52.22 亿元,同比增长 76.18%;实现归母净利润 7.28 亿元,同比增长 1543.4% 。

图表20. 士兰微发展历程

④华润微:国内功率 IDM 龙头,积极布局第三代半导体

华润微成立于 2003 年,自 2004 年起连续被工信部评为中国电子信息 百强企业。公司是国内领先的掌握芯片设计、制造、封测一体化运营能力 的 IDM 企业。

主营产品包括MOSFET 、IGBT 、FRD 、SBD等功率器件。在MOSFET领域中,公司是国内少数能够提供100V至1500V范围内低、中、高压全系列 MOSFET产品的企业。同时,公司成功研发1200V和650VSiC肖特基二极管产品。此外,公司国内首条6英寸商用SiC 晶圆生产线正式量产。

2020年MOSFET市场公司排名全球第八,中国大陆第一,市占率达到3.9%。

2021年前三季度营收69.28亿元,同比增长41.70%;实现归母净利润16.84亿元,同比增长145.20% 。

图表21. 华润微发展历程

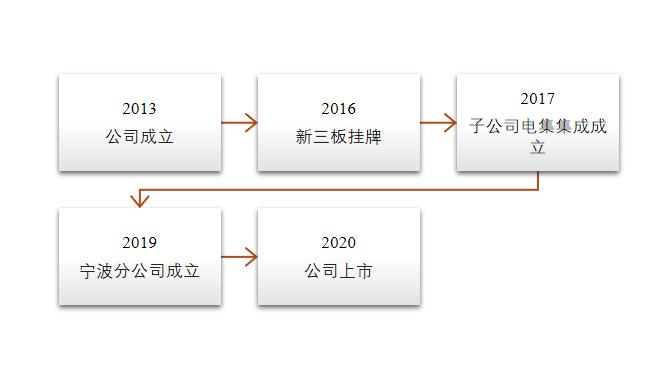

⑤新洁能:全面布局 MOS、IGBT 产品,设计龙头技术高端 化优势明显

新洁能成立于 2013 年,目前已成长为国内 8 英寸及 12 英寸芯片投片 数量最大的功率半导体公司之一,公司连续四年名列“中国半导体功率器 件十强企业”。

目前公司已经掌握 MOSFET、IGBT 等多款产品的研发核心技术。是 国内最早同时拥有沟槽型功率 MOSFET、超结功率 MOSFET、屏蔽栅功率 MOSFET 及 IGBT 四 大 产 品 平 台 的 本 土 企 业 之 一 。产 品 电 压 覆 盖 12V~1700V 的全系列产品,是国内 MOSFET、IGBT 等半导体功率器件市 场占有率排名领先的企业。此外,公司在 SiC/GaN 第三代半导体器件亦有 所布局。

2021 年前三季度公司营收 10.99 亿元,同比增长 65%,归母净利润 3.11 亿元,同比增长 208%。

图表22. 新洁能发展历程

⑥扬杰科技:产品高端化布局开启第二成长曲线

扬州扬杰电子科技股份有限公司成立于 2006 年,于 2014 年 1 月 23 日 在深交所上市。公司是国内少数集半导体分立器件芯片设计制造、封装测 试、终端销售与服务等产业链垂直一体化(IDM)的杰出厂商。公司已连 续数年入围“中国半导体功率器件十强企业”前三强。

公司主营产品为包括分立器件芯片、整流器件、保护器件、小信号、MOSFET、IGBT 等。其中二极管、整流桥类产品在国内占据领先地位。产品广泛应用于消费类电子、安防、工控、汽车电子、新能源、家电等领 域。

IGBT:8 英寸工艺的 1200V Trench FS IGBT 芯片及对应模块开始风险 量产,IGBT 高频系列模块、IGBT 变频器系列模块等也取得批量订单。MOSFET :公司持续优化提高 Trench MOSFET 和 SGT MOS 系列产品性 能,扩充产品品类。

公司 2021 年前三季度公司营收 32.41 亿元,同比增长 75.76%,归母 净利润 5.65 亿元,同比增长 115.17%。

图表23. 扬杰科技发展历程

⑦闻泰科技:以半导体为核心,安世引领国产功率半导体

闻泰科技于 2006 年创立,2008 年主营业务转型升级为 ODM,2016 年借壳中茵股份“曲线上市”。2018 年收购功率半导体 IDM 企业安世半 导体打通了产业链上下游从芯片设计、晶圆制造、半导体封装测试全流 程,并拥有自建模具厂和完善的智能化生产线。

安世半导体是全球领先的功率半导体制造商。据安世数据显示,公司 全球整体市占率达到 8.4%,其中在小信号二极管和晶体管、ESD 保护器 件全球排名第一,PowerMOS 汽车领域、逻辑器件全球排名第二,小信号 MOSFET 排名第三。

2021 年前三季度公司营业收入 386.5 亿元,同比增长 0.8%。归母净利 润 20.4 亿元,同比下降 9.64%。

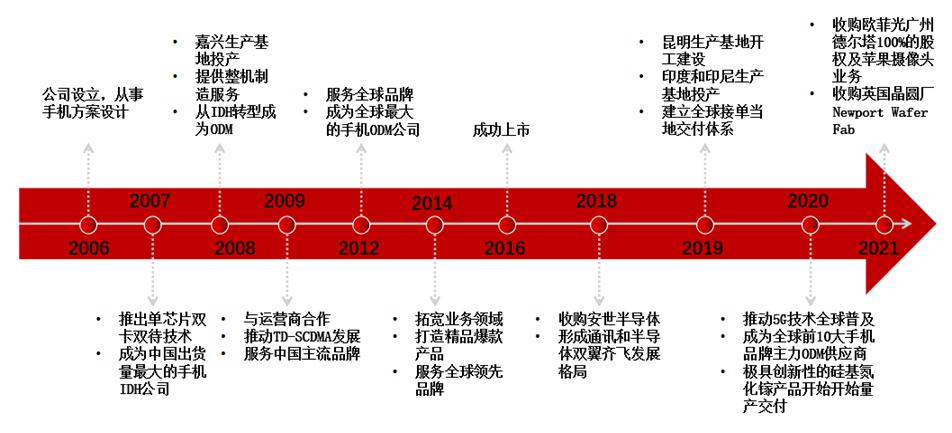

图表24. 闻泰科技发展历程

业务方面,公司主要业务为通信(ODM)、半导体、光学模组业务。其中公司在收购安世半导体后,经营整合的协同效应逐步显现。未来,公 司将以半导体业务为核心,完成产能、产品中远期布局,同时打造半导体 与产品集成业务创新互动的协同格局,业绩实现放量增长。2020 年公司半导体业务实现营收 98.92 亿元,同比增长 522%,营收占比提升至 19%。

产能方面,公司在全球各地设有工厂,其中今年完成了对英国 NEWPORT 厂的收购,月产能增加3.2万片8寸等效晶圆。同时,在上海临港新建的12寸晶圆厂目前建设进展顺利,预计明年三季度投片,年产能达40万片12寸晶圆。

产品方面,公司目前超100V的MOSFET 料号数超过100种,IGBT 第一批料号目前也已进入流片阶段。

图表25. 闻泰科技&安世半导体产能

审核编辑 :李倩

-

功率半导体器件IGBT及新材料工艺技术发展2024-04-14 4168

-

功率半导体技术挑战和解决方案2023-11-20 4117

-

功率半导体的定义和分类 功率器件的应用2023-07-27 5979

-

【行业趋势】功率半导体的机遇2023-05-06 2171

-

IGBT功率模块的发展趋势2023-02-22 2865

-

功率半导体分析2023-02-06 2556

-

到底什么是功率半导体?2023-02-03 4337

-

功率半导体器件的分类与封装介绍2022-12-02 6260

-

功率半导体市场前景巨大 国内企业有望迎来黄金发展期2022-11-15 2632

-

发展功率半导体,IDM模式为王2022-09-06 2700

-

IGBT总览:为什么称之为电力电子行业的“CPU”2022-01-19 3694

-

功率半导体器件的定义及分类2021-09-09 2866

-

【基础知识】功率半导体器件的简介2019-02-26 11321

-

功率半导体元件的主要用途是什么?功率半导体市场分析2018-07-17 30011

全部0条评论

快来发表一下你的评论吧 !