韩媒:中国半导体即将追上韩国,美媒也大力“吹捧”,我们该如何看待自己的高增长

韩媒:中国半导体即将追上韩国,美媒也大力“吹捧”,我们该如何看待自己的高增长

描述

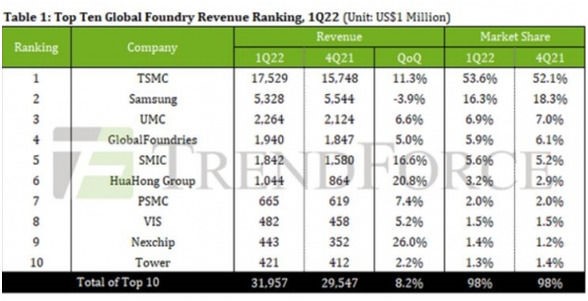

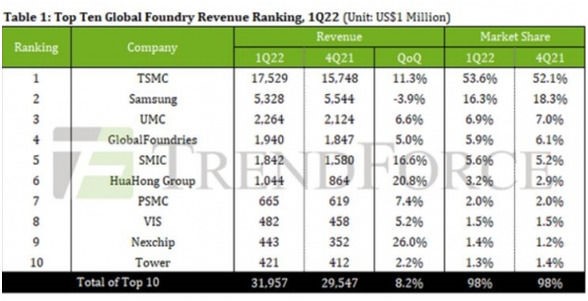

电子发烧友网报道(文/吴子鹏)6月25日,韩国媒体引用集邦咨询(TrendForce)数据并发表观点称,中国企业在全球前十大晶圆代工厂商中的份额总和已经超过了10%,达到了10.2%,离三星的16.3%已经不远了。韩国媒体用该国俚语——“追到下巴处”来形容中国半导体追赶韩国的情况。

这种表述让人们想起前不久彭博社的表述,过去四个季度里,全球半导体增速TOP20中,其中19家公司来自中国大陆,这一数据相较于此前同期,增长了11家。

这份数据有两个值得关注的点,首先当然是中国台湾地区的晶圆代工由于台积电的存在,已经在全球处于独一档的存在。集邦咨询还预测称,预计在2022年中国台湾地区的晶圆代工厂就将占全球产能的48%。

另一个数据则是中国大陆的高增长,这个也是韩国媒体关注的。目前全球晶圆代工前十中,中国大陆地区有中芯国际、华虹和晶合集成入围,数量上也仅次于中国台湾地区的4家,如果将世界先进归入到台积电集团内,那么中国大陆和中国台湾地区则都是3家。

不过,中国大陆更引人关注的是三家企业的高增长,就像台积电的市场份额一样,2022年第一季度中芯国际、华虹和晶合集成的增速在TOP10中也是独一档的存在,其中中芯国际同比增速为16.6%,华虹的同比增速为20.8%,晶合集成的同比增速为26%。再反观韩媒很是担心的三星晶圆代工业务,第一季度的占比下滑了3.5%。如果依照这样的数据趋势,此消彼长之下,韩国在全球晶圆代工的市场地位确实岌岌可危。

上述便是韩媒注意到的,中国大陆地区企业在晶圆代工方面的高增长。

而彭博社关注到的则是整个半导体行业,中国大陆企业的高增长。这家媒体整理了一份过去四个季度,全球半导体增速最快的20家企业,有19家来自中国大陆。相比之下,去年同期只有8个。

这家外媒也是从两个角度谈论了这个数据,首先是中国大陆地区的芯片制造产业高速发展,这一点和韩媒的观点是相近的,只是彭博社看到的数据时间线更长。在其统计中,中国大陆地区2020年芯片制造产业的增速已经达到了28%,高于全球平均水平。到了2021年,由于芯片和制造产能紧缺,全球晶圆代工产业广泛受益,当然也包括中国大陆的企业,2021年中国大陆生产芯片3594.3亿块,同比增长37%左右,远超全球平均15%的增长水平。在此,中芯国际再次被点名,根据该公司财报,2022年第一季度,中芯国际单季营收达到了18.419亿美元,同比大涨了67%。从营收规模来看,中芯国际较台积电等公司还有很多差距,不过增速确实是最高的,这一点也被彭博社特别点出了。

此外,彭博社还列出了个别企业的高增长,在其列出的榜单中,前五名中国大陆企业以翻倍甚至更高增速在成长,其中,苏州国芯以同比增速338%高居榜首,寒武纪以144%居于第二名,第三名创耀科技为138%,第四名概伦电子为100.4%,第五名臻镭科技为99.1%。

咨询机构Morningstar分析师Phelix Lee在给彭博社的回复中提到,“在疫情管控期间,中国大陆客户需要采购本土产品,以确保替代品运营顺利。”

不过,我们也不能因外媒的吹捧而迷失。首先,我们不能排除这些外媒有给政府机构,尤其是美国政府“递刀子”的可能,就像我们古人常讲的,枪打出头鸟,而这些榜单性数据,以及从榜单里提取的指向性数据,这些都会让美政府等监管部门更加能够注意到中国大陆这些芯片公司的发展。

其次,我们必须要深刻理解的是,除了像中芯国际等部分企业,中国大陆大部分半导体企业的规模还是中小型,根据天眼查和企查查相关的统计,目前无论是以“集成电路”检索,还是以“半导体”检索,中国大陆半导体企业的数量都超过了10万家。因此,我们也可以说,中国大陆现在营收不过亿的企业数量是超过10万家的,因为过亿的企业数量占比太小了。

我们看彭博社罗列的企业,苏州国芯在过去四个季度以338%的增速高居第一。实际上,该公司2021年的营收是4.07亿元,同比增长56.99%,归属于上市公司股东的净利润为7020.46万元,同比增长53.47%。苏州国芯的主营业务是嵌入式CPU,主要的竞争对手是Arm。根据Arm公司的财报,该公司2021年营收为27亿美元(约合180亿元人民币),同比增长35%。我们不否认苏州国芯在高速发展阶段,但是体量是其40多倍的Arm公司同样没有落下,单以营收来论,两者之间的差距数额实际上更大了。

第三点可以重温一下魏少军教授的数据,很多数据都表明,目前中国大陆半导体除个别像中芯国际这样的企业,大部分企业的竞争力都还比较弱。我们一直都在谈国产芯片低端竞争的问题,实际上这个从魏教授的毛利率数据就能够看出。2021年中国大陆排名前100的芯片设计企业的平均毛利率预计为34.64%。简单罗列几家全球领先的IC设计公司的毛利率,高通2021年利润率为73%,英伟达2022财年毛利率为64.9%,博通截止到2022年5月1日的第二季度毛利率为67%。因此,魏教授的观点是中国大陆IC设计企业和全球领先企业比,毛利率还比较低。我们更要注意的是,这些还是我们的TOP100,其他公司的水平就更低了。

第四点看一下未来增长,彭博社引用分析师的观点称,中国大陆半导体企业的高增长来源于两个方面,一个是中国大陆倡导的芯片替代,还有一个是未来可能借助汽车和人工智能领域继续高增长。对于后一点,相信很多业者都能够看出这是很印象流的描述,实际上相关数据显示,由于美国制裁,2021年中国大陆IC设计企业在智能卡和计算机(包含人工智能)方面的营收下滑超过了30%。而在汽车领域,根据市场调研公司IC Insights的数据,2021年中国汽车的芯片自给率依然不足5%,由于该领域技术门槛高,国产芯片进展缓慢。

过去一段时间,中国大陆的半导体产业确实取得了一些成绩,很多产业实现了从无到有的突破,下一个阶段是从有到好,而这个过程必将引起传统半导体豪强的敌意,“中国威胁”已经成为各国谈论中国大陆半导体时先入为主的理念,所有的数据都会被放大解读,而忽略了本体的弱小。

在这种情况下,很多数据都会被刻意去解读。我们当然也要客观地发布与发展相挂钩的数据,但决不能自己也沉迷在同比高增长中,要深知大部分企业取得高增长只是因为自己还很弱小,所以一点点成长便会很凸显。

打开APP阅读更多精彩内容

这种表述让人们想起前不久彭博社的表述,过去四个季度里,全球半导体增速TOP20中,其中19家公司来自中国大陆,这一数据相较于此前同期,增长了11家。

高增长成为“中国芯”代名词

当然,韩国媒体和彭博社是两种不同的统计维度。我们先看韩国媒体所引用的晶圆代工方面的数据。根据集邦咨询的统计,2022年第一季度,全球晶圆代工TOP10分别为台积电、三星、联电、格芯、中芯国际、华虹、力积电、世界先进、晶合集成和高塔半导体。

图源:集邦咨询

这份数据有两个值得关注的点,首先当然是中国台湾地区的晶圆代工由于台积电的存在,已经在全球处于独一档的存在。集邦咨询还预测称,预计在2022年中国台湾地区的晶圆代工厂就将占全球产能的48%。

另一个数据则是中国大陆的高增长,这个也是韩国媒体关注的。目前全球晶圆代工前十中,中国大陆地区有中芯国际、华虹和晶合集成入围,数量上也仅次于中国台湾地区的4家,如果将世界先进归入到台积电集团内,那么中国大陆和中国台湾地区则都是3家。

不过,中国大陆更引人关注的是三家企业的高增长,就像台积电的市场份额一样,2022年第一季度中芯国际、华虹和晶合集成的增速在TOP10中也是独一档的存在,其中中芯国际同比增速为16.6%,华虹的同比增速为20.8%,晶合集成的同比增速为26%。再反观韩媒很是担心的三星晶圆代工业务,第一季度的占比下滑了3.5%。如果依照这样的数据趋势,此消彼长之下,韩国在全球晶圆代工的市场地位确实岌岌可危。

上述便是韩媒注意到的,中国大陆地区企业在晶圆代工方面的高增长。

而彭博社关注到的则是整个半导体行业,中国大陆企业的高增长。这家媒体整理了一份过去四个季度,全球半导体增速最快的20家企业,有19家来自中国大陆。相比之下,去年同期只有8个。

这家外媒也是从两个角度谈论了这个数据,首先是中国大陆地区的芯片制造产业高速发展,这一点和韩媒的观点是相近的,只是彭博社看到的数据时间线更长。在其统计中,中国大陆地区2020年芯片制造产业的增速已经达到了28%,高于全球平均水平。到了2021年,由于芯片和制造产能紧缺,全球晶圆代工产业广泛受益,当然也包括中国大陆的企业,2021年中国大陆生产芯片3594.3亿块,同比增长37%左右,远超全球平均15%的增长水平。在此,中芯国际再次被点名,根据该公司财报,2022年第一季度,中芯国际单季营收达到了18.419亿美元,同比大涨了67%。从营收规模来看,中芯国际较台积电等公司还有很多差距,不过增速确实是最高的,这一点也被彭博社特别点出了。

此外,彭博社还列出了个别企业的高增长,在其列出的榜单中,前五名中国大陆企业以翻倍甚至更高增速在成长,其中,苏州国芯以同比增速338%高居榜首,寒武纪以144%居于第二名,第三名创耀科技为138%,第四名概伦电子为100.4%,第五名臻镭科技为99.1%。

图源:彭博社

咨询机构Morningstar分析师Phelix Lee在给彭博社的回复中提到,“在疫情管控期间,中国大陆客户需要采购本土产品,以确保替代品运营顺利。”

我们自己该如何看待企业高增长?

近一两年,国内半导体产业确实迎来了高速发展,根据相关统计,2021年中国大陆半导体企业营收过亿元的数量达到了413家,比2020年的289家增加124家,同比增长42.9%。不过,我们也不能因外媒的吹捧而迷失。首先,我们不能排除这些外媒有给政府机构,尤其是美国政府“递刀子”的可能,就像我们古人常讲的,枪打出头鸟,而这些榜单性数据,以及从榜单里提取的指向性数据,这些都会让美政府等监管部门更加能够注意到中国大陆这些芯片公司的发展。

其次,我们必须要深刻理解的是,除了像中芯国际等部分企业,中国大陆大部分半导体企业的规模还是中小型,根据天眼查和企查查相关的统计,目前无论是以“集成电路”检索,还是以“半导体”检索,中国大陆半导体企业的数量都超过了10万家。因此,我们也可以说,中国大陆现在营收不过亿的企业数量是超过10万家的,因为过亿的企业数量占比太小了。

我们看彭博社罗列的企业,苏州国芯在过去四个季度以338%的增速高居第一。实际上,该公司2021年的营收是4.07亿元,同比增长56.99%,归属于上市公司股东的净利润为7020.46万元,同比增长53.47%。苏州国芯的主营业务是嵌入式CPU,主要的竞争对手是Arm。根据Arm公司的财报,该公司2021年营收为27亿美元(约合180亿元人民币),同比增长35%。我们不否认苏州国芯在高速发展阶段,但是体量是其40多倍的Arm公司同样没有落下,单以营收来论,两者之间的差距数额实际上更大了。

第三点可以重温一下魏少军教授的数据,很多数据都表明,目前中国大陆半导体除个别像中芯国际这样的企业,大部分企业的竞争力都还比较弱。我们一直都在谈国产芯片低端竞争的问题,实际上这个从魏教授的毛利率数据就能够看出。2021年中国大陆排名前100的芯片设计企业的平均毛利率预计为34.64%。简单罗列几家全球领先的IC设计公司的毛利率,高通2021年利润率为73%,英伟达2022财年毛利率为64.9%,博通截止到2022年5月1日的第二季度毛利率为67%。因此,魏教授的观点是中国大陆IC设计企业和全球领先企业比,毛利率还比较低。我们更要注意的是,这些还是我们的TOP100,其他公司的水平就更低了。

第四点看一下未来增长,彭博社引用分析师的观点称,中国大陆半导体企业的高增长来源于两个方面,一个是中国大陆倡导的芯片替代,还有一个是未来可能借助汽车和人工智能领域继续高增长。对于后一点,相信很多业者都能够看出这是很印象流的描述,实际上相关数据显示,由于美国制裁,2021年中国大陆IC设计企业在智能卡和计算机(包含人工智能)方面的营收下滑超过了30%。而在汽车领域,根据市场调研公司IC Insights的数据,2021年中国汽车的芯片自给率依然不足5%,由于该领域技术门槛高,国产芯片进展缓慢。

过去一段时间,中国大陆的半导体产业确实取得了一些成绩,很多产业实现了从无到有的突破,下一个阶段是从有到好,而这个过程必将引起传统半导体豪强的敌意,“中国威胁”已经成为各国谈论中国大陆半导体时先入为主的理念,所有的数据都会被放大解读,而忽略了本体的弱小。

后记

在政策的引导下,中国大陆半导体产业的发展成绩确实是值得肯定的,未来也值得期待。不过,我们都明白,目前国内半导体企业所处的竞争环境是畸形的,并不是一个正常的市场竞争状态,有太多的政治因素在干扰,而支持实施这些干扰的基础思想就是“中国威胁论”。在这种情况下,很多数据都会被刻意去解读。我们当然也要客观地发布与发展相挂钩的数据,但决不能自己也沉迷在同比高增长中,要深知大部分企业取得高增长只是因为自己还很弱小,所以一点点成长便会很凸显。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

中国半导体企业要攻守有道2018-11-16 0

-

全球半导体业:2013或是高增长年2012-10-17 807

-

韩媒:中国半导体设计公司数量猛增 崛起之势碾压韩国2016-12-24 789

-

中国IC设计公司1年增长两倍多 规模压倒韩国2016-12-24 713

-

中企出数倍高薪引进韩国技术人才2017-06-12 1154

-

韩媒称中国半导体领域仍落后 但韩国已感到巨大威胁2018-11-18 316

-

韩媒指称:日方有意把南韩移出「白色名单」对韩国冲击会更为剧烈2019-07-17 2894

-

韩媒称以长鑫存储为代表的中国半导体企业的实力不可小视2020-02-29 3367

-

韩媒:韩国拒绝美国提出的5G网络禁用华为的要求2020-10-15 2585

-

韩国半导体迎来大跃进 中国芯如何走出困境2020-11-17 7146

-

日媒:美光正在撼动三星在半导体产业的地位2021-05-24 1228

-

我国半导体即将追上韩国,我们该如何看待自己的高增长2022-06-29 3001

-

韩国Soulbrain拟收购半导体前驱体公司DNF2023-08-27 3340

-

韩国5月前10天出口增16.5% 半导体出口增加52%2024-05-13 370

全部0条评论

快来发表一下你的评论吧 !