吉莱微投资1.78亿元生产线技改升级项目

电子说

描述

电子发烧友网报道(文/刘静)6月30日,江苏吉莱微电子股份有限公司(以下简称:吉莱微)创业板IPO获受理!

招股书显示,本次IPO保荐机构为长江证券,拟公开发行不超过1741万股,募集8亿资金,重点投向功率半导体器件产业化建设项目、生产线技改升级项目和研发中心建设项目等。

成立于2001年的吉莱微,是一家功率半导体芯片及器件制造的IDM企业,拥有2条4英寸的芯片生产线,以及4条兼容4英寸、5英寸、6英寸和8英寸芯片封装测试的生产线,主要产品是晶闸管器件、ESD器件、MOSFET器件、晶闸管芯片、保护器件芯片,应用于家电、工业、网络通讯、安防、汽车电子等领域。

在晶闸管领域,根据Markets and Markets Research统计,2019年全球晶闸管市场规模为7.78亿美元,亚太市场晶闸管市场规模为2.81亿美元,吉莱微凭借1.07亿元的晶闸管收入,占据亚太市场5.45%的市场份额,全球市占率约为1.99%。总体市场占有率较低,营业规模较小,功率半导体芯片盈利能力较强,研发投入较低。

净利年复合增长率高达641.87%,近6成营收来自晶闸管器件

招股书显示,2019年-2021年吉莱微分别实现营业收入1.34亿元、1.92亿元、3.01亿元,年均复合增长率为50.08%。

净利润以641.87%的年复合增长率增长,分别为0.01亿元、0.24亿元、0.70亿元。2020年、2021年净利均出现翻倍涨,分别同比增长1812.26%、187.82%。总体,营收稳步增长,净利快速增长。

吉莱微的营收主要来源应用于消费电子、工业、通讯安防、汽车电子等领域的功率半导体芯片和功率半导体器件。其中功率半导体芯片包括晶闸管芯片、ESD芯片、TSS芯片、TVS芯片;而功率半导体器件主要是晶闸管器件、ESD器件、MOSFET器件三大产品。

晶闸管器件是吉莱微的第一大产品,是企业营收的最主要来源,2019年-2021年分别实现的销售收入为0.97亿元、1.22亿元、1.85亿元,分别占当期总营收的比例为73.01%、63.11%、58.45%。晶闸管器件收入占比逐年减少是因为ESD器件、MOSFET器件新产品2020年创造营收后,销售收入逐年增加。

还有近年保护器件芯片的收入增长强劲,收入占总营收的比例逐年提高,削弱了晶闸管器件业务的收入占比。作为吉莱微的第二大业务,保护器件芯片2021年实现了0.97亿元的营收,占总营收的32.37%。2021年保护器件芯片销量突破87万片,销售单价上涨12.15% 至110.75元/片。

晶闸管器件、ESD器件、MOSFET器件、晶闸管芯片、保护器件芯片这五大主营产品,2021年收入分别同比增长44.83%、838.54%、1106.61%、8.01%、80.00%。ESD器件和MOSFET器件是2021年收入增速最高的产品,这两大产品2020年才开始创造营收,是吉莱微新的产品线。

客户方面,吉莱微已经与美的、莱克、vivo、OPPO、天银机电、雅马哈、华为、小米、正泰电器、中兴通讯、海康威视,比亚迪、联合汽车等国内外知名企业建立长期稳定的合作。

市占率较低,研发投入不足,功率半导体芯片盈利能力较强

吉莱微深耕功率半导体芯片及器件领域,近年汽车电子、工业电子、5G通讯行业爆发式增长,拉动功率半导体产品的产销规模持续快速增长。公开数据显示,2019年-2020年我国半导体分立器件产品产量从10700亿只快速上涨至16644.80亿只,同比增长高达55.60%。同期销售额从2772.30亿元提升至2966.30亿元,预计2023年我国半导体分立器件产业销售额将突破4427亿元。

市场需求方面,2019年我国半导体分立器件市场需求2784.20亿元,据中国半导体协会预测,2023年我国半导体分立器件市场需求有望达到4393.20亿元,市场需求进入较快的增长阶段。

在晶闸管领域,根据Markets and Markets Research统计,2019年全球晶闸管市场规模为7.78亿美元,亚太市场晶闸管市场规模为2.81亿美元,吉莱微凭借1.07亿元的晶闸管收入,占据亚太市场5.45%的市场份额,全球市占率约为1.99%。

在功率半导体市场,吉莱微的主要竞争对手是安森美、意法半导体、捷捷微电、扬杰科技、芯微电子、安芯电子。

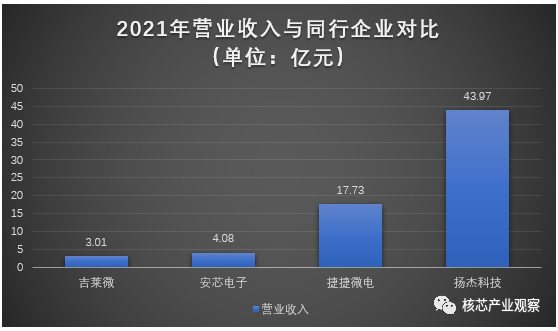

在营业收入方面,吉莱微与同行企业对比情况如下:

与国内头部的功率半导体企业相比,吉莱微的营收规模还比较小,不过营收规模的增长速度已经从2020年的43.28%提升至2021年的56.77%。未来若能继续保持提速增长的话,势必与头部企业的差距越来越小。

在盈利能力方面,吉莱微的主营产品就属晶闸管芯片和保护器件芯片的毛利率相对较高,2021年这两大产品毛利率分别为55.63%、47.54%,平均单价分别上涨9.83%、12.15%。2019年-2021年吉莱微功率半导体芯片业务毛利率分别为18.99%、35.37%、48.75%。

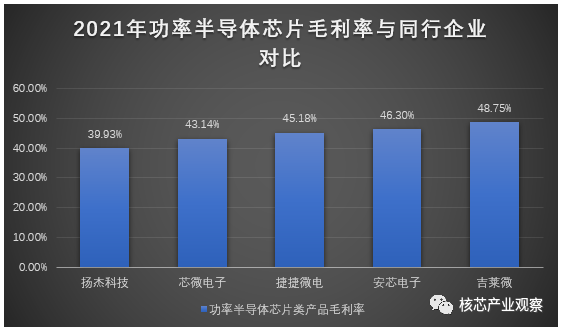

吉莱微功率半导体芯片类产品与同行企业的对比情况如下:

在功率半导体芯片这一细分领域,吉莱微表现较强的产品盈利能力,2021年以48.75%的高毛利率超过扬杰科技、芯微电子、捷捷微电、安芯电子,位列同行可比企业中的第一名。

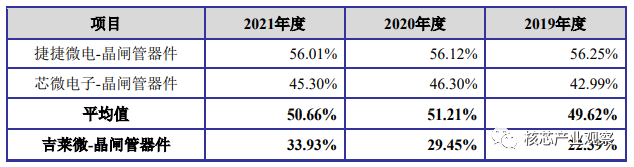

不过吉莱微的第一大业务,晶闸管器件的盈利能力较弱,2021年毛利率仅达33.93%,而其同行捷捷微电高达56.01%,芯微电子为45.30%,远远低于同行企业的晶闸管器件毛利率水平。

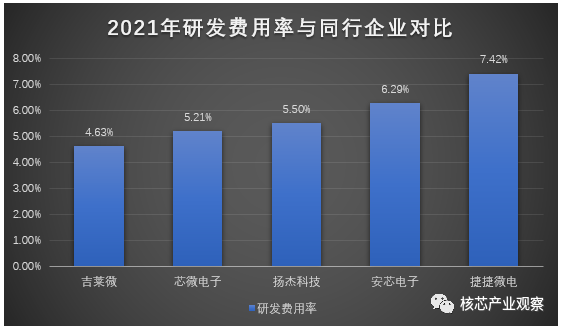

在研发方面,2019年-2021年吉莱微分别投入0.06亿元、0.08亿元、0.14亿元,分别占总营收的比例为4.77%、4.26%、4.63%。虽然2021年研发投入同比增长70.62%,但是研发费用率仍未超过5%的水平。进一步了解发现近三年吉莱微的管理费用始终高于研发费用,管理人员在快速扩充,人均薪酬在快速增加。而吉莱微2021年研发人员仅增加了7人,达53人,研发团队规模较小。

吉莱微的研发费用率与同行企业对比情况如下:

2021年功率半导体行业研发费用率的平均水平是6%,而近三年吉莱微的研发费用率均没有超过5%,低于捷捷微电、安芯电子、扬杰科技、芯微电子等同行大部分企业。

据悉,目前吉莱微共拥有8大在研项目,其中“应用于5G基站防护的浪涌抑制器件研发”、“低电容、超低残压ESD产品研发”、“多通道、低电容、DFN封装、ESD器件研发”、“低电容、低残压双向ESD产品研发”、“用于固态继电器、充电桩控制电路的高压晶闸管器件研制及产业化”项目已经进入小批量产阶段。

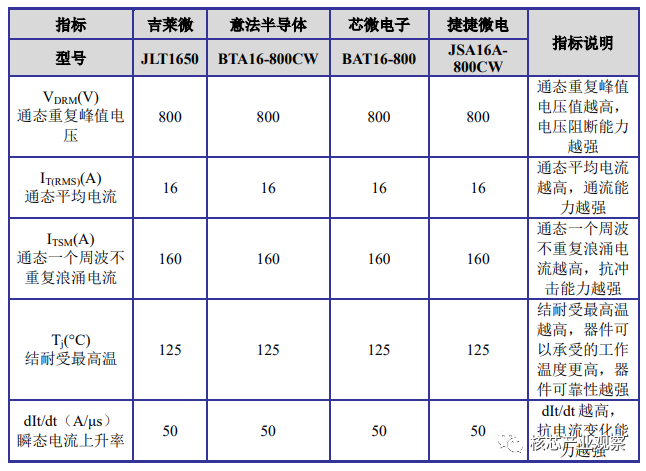

在技术实力上,吉莱微晶体管的通态重复峰值电压 、通态平均电流、结耐受最高温等主要性能指标与意法半导体、芯微电子、捷捷微电主流国际大厂基本在同一水平线。

募资8亿,开展功率半导体器件产业化建设项目

现在吉莱微的产品主要应用于消费电子、工业制造、安防、通讯、汽车电子领域,随着新能源汽车、5G技术新应用领域爆发式增长,功率半导体向高端方向发展,吉莱微迫切需要新旧领域融合,加大研发进行技术升级。

据悉,吉莱微已掌握了晶闸管开关速度提升技术、提高电流上升率的晶闸管芯片设计制造技术、多膜层复合钝化结构与制造技术、高压低损耗双向触发器件及其制作关键技术、多重泄放通路集成新结构技术等多项核心技术。

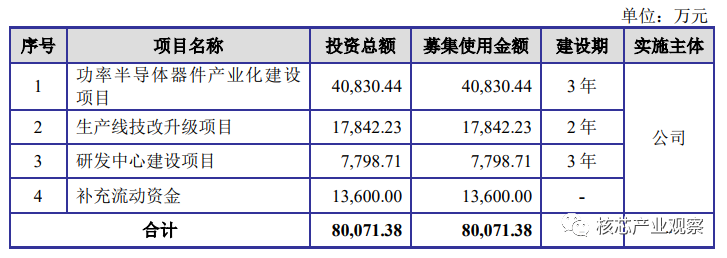

此次IPO吉莱微募集8亿资金加大研发投入,启动“功率半导体器件产业化建设项目”、“生产线技改升级项目”、“研发中心建设项目”。强化现有功率半导体核心技术,进一步对主营产品功率半导体器件扩增产能。

投资4.08亿元的功率半导体器件产业化建设项目,将新建6英寸晶圆芯片生产线与封装线,扩充ESD保护器件、MOSFET器件、肖特基、IGBT模块的产能。募投项目建设完成后,预计增加高端ESD保护器件产量300000万只/年、中高压MOSFET器件24000万只/年、肖特基器件4000万只/年,IGBT模块15万只/年和快恢复模块20万只/年。

今年功率半导体需求与去年一样旺盛,Q1和Q2季度持续走强。近期尽管消费类芯片进入去库存周期,但是多种车用功率芯片需求仍然旺盛。吉莱微的功率半导体已经打入比亚迪、联合汽车供应体系,未来募投项目进一步扩大产能规模后,吉莱微在汽车电子领域的交付能力将进一步增强,企业功率半导体业务收入有望提速增长。

投资1.78亿元的生产线技改升级项目,主要是通过购置先进生产设备、辅助设备及软件系统完成现有生产线智能化升级,提高生产效率,降低生产成本,此举有望进一步提高吉莱微功率半导体产品的毛利率。项目建成后功率半导体器件和功率半导体芯片产品产能预计将分别增加4.5亿只/年、64万片/年。

通过上述募投项目,进行现有产品优化升级,扩增产能外,未来吉莱微还将江苏启东市经济技术开发区新建研发大楼,引进及培养专业技术人才,研发创新功率半导体核心技术。同时在覆盖华东、华南、西南市场的基础上,将来进一步开发及拓展长三角和珠三角市场,扩大功率半导体的市场占有率。

原文标题:吉莱微创业板IPO获受理!研发投入不足,募资8亿扩增高端IGBT模块等产能

文章出处:【微信公众号:电子发烧友网】欢迎添加关注!文章转载请注明出处。

-

京东方465亿在重庆建第6代柔性AMOLED生产线2018-03-09 11486

-

华天科技拟投资20亿元在昆山投建高端汽车电子封装生产线2018-11-09 5917

-

中材科技拟投资15.47亿元建设动力锂离子电池隔膜生产线项目2019-06-01 1003

-

景旺电子投资26.89亿元建高端HDI项目2019-12-14 5132

-

京东方投34亿元建12英寸OLED微显示器件生产线,分三阶段2019-12-27 3586

-

总投资11.5亿元,锐杰微SiP芯片研制及高端封测生产基地落成2020-07-31 4325

-

锐杰微科技集团SiP芯片研制及高端封测生产基地落成2020-08-17 4605

-

三星电子投资400亿韩元建Mini LED电视生产线2020-11-25 1320

-

芯芯半导体获4亿元投资,建设LED半导体封装项目2023-11-10 2363

-

总投资55亿元,浙江晶引COF生产线项目最新进展2024-01-15 2255

-

绍兴签约40项目,计划投资总额超1711亿元2024-02-26 1659

-

总投资45亿元,西安8英寸高性能特色工艺半导体芯片生产线项目实现“交地即交证”2024-04-24 1940

-

张家港高新区与爱普特微电子封测基地项目达成6亿元投资协议2024-05-20 1783

-

维信诺投资550亿元建设8.6代OLED面板生产线2024-05-30 1142

全部0条评论

快来发表一下你的评论吧 !