业绩预告:卓胜微/博通集成大跌和复旦微/国芯科技大涨背后,国产芯增长秘籍是?

业绩预告:卓胜微/博通集成大跌和复旦微/国芯科技大涨背后,国产芯增长秘籍是?

描述

电子发烧友网报道(文/吴子鹏)2022年上半年,对于国产芯片产业而言,各种言论纷至沓来——缺芯缓解与否,智能手机大幅砍单,芯片价格腰斩等等。很多从业者都说,上半年的半导体市场让人有些拿捏不准,那么从已经公布的国产芯片厂商的业绩预告,是否能够得到一些确切的消息?

从我们的汇总来看,终端行业的“负面消息”让国产芯片厂商压力很大,一部分厂商接下来一段时间的任务会是“去库存”,但也有一些厂商布局多元且替代市场依然容量很大,因此营收和净利双喜临门。

背靠消费电子,厂商压力山大

从产业大环境和厂商表现来看,比较依赖消费电子终端的厂商今年上半年的表现大概率会不佳,这个是产业大环境所致,究其背后的原因,大部分分析报告都会提到反复的疫情、宅经济萎缩以及高通胀等。举一个典型的例子,根据中国信通院发布的《2022年6月国内手机市场运行分析报告》,2022年1-6月,国内市场手机总体出货量累计1.36亿部,同比下降21.7%,其中5G手机出货量1.09亿部,同比下降14.5%。因此,国内主做智能手机生意的芯片厂商便很难有亮眼的成绩。

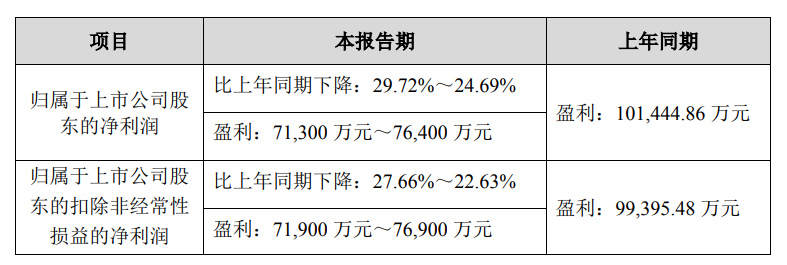

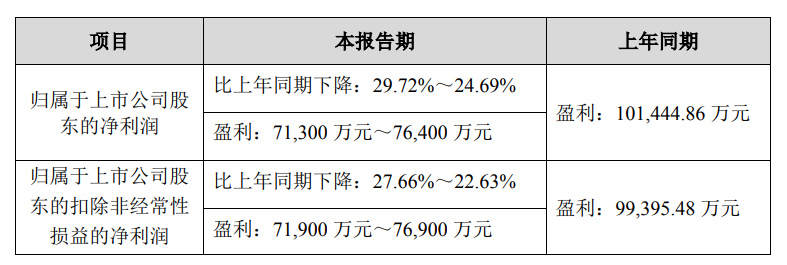

我们看国内手机射频芯片的龙头企业卓胜微,该公司巅峰时的市值超过千亿,然而面对智能手机厂商砍单,该公司受创也是非常严重。7月12日,卓胜微发布了2022年半年度业绩预告,预计营收为22.35亿元,同比下降5.27%;预计归母净利润为7.13亿元~7.64亿元,同比下降29.72%~24.69%。值得注意的是,这是卓胜微自上市以来首次迎来营收和净利润双降的情况。

图源:卓胜微

根据《卓胜微2021年年度报告摘要》,该公司在射频开关、射频低噪声放大器领域已经取得了较强的竞争优势,形成了和国际一流企业开展竞争的能力。该公司射频前端分立器件和射频模组产品主要应用于智能手机等移动智能终端产品,客户覆盖全球主要安卓手机厂商。不过,目前市场主流的智能手机除了iPhone基本都在砍单,所以卓胜微受影响本就是意料中的事情。

此外,卓胜微虽然只是在上年度年报中提到了国内厂商紫光展锐、唯捷创芯、韦尔股份这几家,然而市场统计数据显示,目前国内做射频替代,初具规模的大概50多家,作为产业龙头,卓胜微一方面面临国际大厂在高端产品的封堵,一方面还要应对国内同行在低端产品的价格战,因此未来的不确定性不仅仅是来源于终端需求低迷。

受到消费电子市场低迷影响的还有博通集成、恒玄科技、富满电子和汇顶科技等公司。

根据博通集成发布的半年报预告,该公司预计2022年1-6月亏损1938万元至2423万元,同比上年减158.83%至173.55%。博通集成在预告中给出的原因之一是因上半年疫情管控影响,公司业务拓展、订单生产及销售物流效率有所降低。而从产品定位来看,背后有着和卓胜微一样的原因——消费电子市场下行,博通集成的主打产品是WiFi芯片,除了车联网,剩余的应用场景基本是消费市场,比如智能音响、蓝牙音响和蓝牙耳机等。

谈到了蓝牙耳机,我们顺带看一下恒玄科技的情况,该公司主要从事智能音频SoC芯片的研发、设计与销售,为客户提供AIoT场景下具有语音交互能力的边缘智能主控平台芯片,产品广泛应用于智能蓝牙耳机、Type-C耳机、智能音箱等智能终端产品。预计2022年1-6月归属于上市公司股东的净利润为:8150万元,与上年同期相比变动值为:-10758.59万元,与上年同期相比变动幅度:-56.9%。在业绩下降的原因中,恒玄科技简单直接地提到,消费电子市场需求不景气。

在我们看到的业绩预告中,富满电子也是净利润大降,预计2022年1-6月归属上市公司股东的净利润6700.00万至7200.00万,同比变动-78.81%至-77.23%。该公司提出的原因也有全球智能手机、PC等消费电子终端市场需求降温以及宏观市场消费疲软等诸多因素影响。

还有净利润同比下降96.2%至94.29%的汇顶科技,从这些公司的业绩预告我们能看到三点:首先是国产芯片厂商由于体量相对较小,而且产品竞争力和市场话语权较低,在主要终端市场需求衰退时,受到的冲击较大,目前的主要任务多以去库存为主;其次是国产芯片厂商,即便是产业龙头,大部分依然处于低端竞争中,虽然国产替代前景巨大,但大部分市场属性较偏向红海,下游产业衰退这一点暴露明显;第三方面是好的一面,虽然终端市场预警早已出现,但大部分国产厂商依然加大研发,有行业周期性观念,而不是就此破罐子破摔。

业绩亮眼,这些厂商的秘籍是什么?

当然,在查看各公司业绩预告的时候,我们不仅仅看到了以消费电子为主要终端市场的厂商业绩大减,同时也看到有不少厂商取得了非常可观的成绩,他们大致可以归为以下三个类型。

第一类是主营业务发挥良好类型的,这些公司并不严重依赖某一个市场,而是多点开花。比如复旦微电子,该公司拥有安全与识别、智能电表、非挥发存储器、智能电器四大成熟的产品线和系统解决方案,面向的终端领域包括金融、社保、城市公共交通、智能电表、智能电器等。该公司预计2022年1-6月业绩大幅上升,归属于上市公司股东的净利润为5.10亿至5.50亿元,净利润同比增长162.42%至183.00%。

国芯科技也是终端多元化布局,该公司的SoC和IP产品应用于国家重大需求、汽车电子和云安全应用,相关领域近一段时间的成长性都非常高,因此国芯科技也是我们研究样本里成长最高的企业。根据该公司7月25日晚间发布的业绩预告,预计2022年半年度实现归母净利润为5800万元至6300万元,同比增加1732%至1890%。

还有兆易创新,该公司预计实现净利润为15.20亿元,净利润同比增长93.46%。在业绩变动的原因中,兆易创新同样提到,上半年公司业绩大幅增长,主要是受益于主营业务的良好表现。公司持续优化产品结构、客户结构,继续提升工业、汽车等领域营收贡献,并通过多元化供应链布局,克服疫情对物流和产品交付的影响,从而实现销售收入和净利润快速增长。兆易创新同样是多产品、多终端市场的布局方式,该公司核心产品线为存储器、32位通用型MCU及智能人机交互传感器芯片及整体解决方案,所面向的下游领域为工业、汽车、计算、消费类电子、物联网、移动应用以及网络和电信行业等。

第二类型是业务涉及新能源汽车、新能源和储能等国家大力倡导行业的,比如立昂微和斯达半导体。立昂微在7月12日的业绩预告中表示,该公司预计2022年半年度实现归属于上市公司股东的净利润为4.85亿元至5.15亿元,同比增长132.09%至146.44%,扣非利润为4.35亿元至4.75亿元,同比增长136.59%至158.35%。而在增长的原因,立昂微着重提到了,受到国家政策驱动、半导体国产替代加快以及清洁能源、新能源汽车快速发展带动的下游需求持续增加,因此该公司各细分产品线的订单饱满。在立昂微的产品目录中,我们看到有功率器件,该类型器件在新能源、新能源汽车和储能领域应用广泛,需求很大。

斯达半导体同样是吃到了上述三个领域的发展红利,该公司今年上半年预计实现归属于上市公司股东的净利润为3.4亿元至3.5亿元,与上年同期相比将增加约1.86亿元至约1.96亿元,同比增长120.8%至127.29%。而达成利润翻倍增长的主要原因,斯达半导体指出是,产品在新能源汽车、清洁能源、储能等行业持续快速放量。

第三个类型则是半导体行业上游的公司,这类型的企业受单一下游终端市场的影响非常有限,且拥有着巨大的可替代前景。这样的企业包括北方华创、晶盛机电,而中微公司也是小幅增长。在这些公司的业绩增长原因中我们看到,都有下游需求市场的增长一说,而他们的下游是晶圆代工厂和IDM。根据此前的报道,包括台积电、三星、联华电子、英特尔等主力代工厂商和IDM都已经宣传了新一轮的扩产计划。

后记

在正向高增长厂商中,如果我们剔除半导体设备厂商来看,能够发现一个规律,半导体和所面向的下游终端是有周期性的,而不想随周期跌宕起伏的有效选择就是“鸡蛋不放在一个篮子里”,也就是说产品要足够丰富。之前有言论称,中国需要IDM厂商,原因之一是IDM厂商产品线可以更丰富,面向的下游终端更多元,风险承载的能力更强,同时也更有可能脱离“红海”。靠着较为单一的产品,指着一个下游市场生存,很可能在产业下行时有生存危机,比如我们也不能保证新能源汽车一直高速增长下去。

打开APP阅读更多精彩内容

从我们的汇总来看,终端行业的“负面消息”让国产芯片厂商压力很大,一部分厂商接下来一段时间的任务会是“去库存”,但也有一些厂商布局多元且替代市场依然容量很大,因此营收和净利双喜临门。

背靠消费电子,厂商压力山大

从产业大环境和厂商表现来看,比较依赖消费电子终端的厂商今年上半年的表现大概率会不佳,这个是产业大环境所致,究其背后的原因,大部分分析报告都会提到反复的疫情、宅经济萎缩以及高通胀等。举一个典型的例子,根据中国信通院发布的《2022年6月国内手机市场运行分析报告》,2022年1-6月,国内市场手机总体出货量累计1.36亿部,同比下降21.7%,其中5G手机出货量1.09亿部,同比下降14.5%。因此,国内主做智能手机生意的芯片厂商便很难有亮眼的成绩。

我们看国内手机射频芯片的龙头企业卓胜微,该公司巅峰时的市值超过千亿,然而面对智能手机厂商砍单,该公司受创也是非常严重。7月12日,卓胜微发布了2022年半年度业绩预告,预计营收为22.35亿元,同比下降5.27%;预计归母净利润为7.13亿元~7.64亿元,同比下降29.72%~24.69%。值得注意的是,这是卓胜微自上市以来首次迎来营收和净利润双降的情况。

图源:卓胜微

根据《卓胜微2021年年度报告摘要》,该公司在射频开关、射频低噪声放大器领域已经取得了较强的竞争优势,形成了和国际一流企业开展竞争的能力。该公司射频前端分立器件和射频模组产品主要应用于智能手机等移动智能终端产品,客户覆盖全球主要安卓手机厂商。不过,目前市场主流的智能手机除了iPhone基本都在砍单,所以卓胜微受影响本就是意料中的事情。

此外,卓胜微虽然只是在上年度年报中提到了国内厂商紫光展锐、唯捷创芯、韦尔股份这几家,然而市场统计数据显示,目前国内做射频替代,初具规模的大概50多家,作为产业龙头,卓胜微一方面面临国际大厂在高端产品的封堵,一方面还要应对国内同行在低端产品的价格战,因此未来的不确定性不仅仅是来源于终端需求低迷。

受到消费电子市场低迷影响的还有博通集成、恒玄科技、富满电子和汇顶科技等公司。

根据博通集成发布的半年报预告,该公司预计2022年1-6月亏损1938万元至2423万元,同比上年减158.83%至173.55%。博通集成在预告中给出的原因之一是因上半年疫情管控影响,公司业务拓展、订单生产及销售物流效率有所降低。而从产品定位来看,背后有着和卓胜微一样的原因——消费电子市场下行,博通集成的主打产品是WiFi芯片,除了车联网,剩余的应用场景基本是消费市场,比如智能音响、蓝牙音响和蓝牙耳机等。

谈到了蓝牙耳机,我们顺带看一下恒玄科技的情况,该公司主要从事智能音频SoC芯片的研发、设计与销售,为客户提供AIoT场景下具有语音交互能力的边缘智能主控平台芯片,产品广泛应用于智能蓝牙耳机、Type-C耳机、智能音箱等智能终端产品。预计2022年1-6月归属于上市公司股东的净利润为:8150万元,与上年同期相比变动值为:-10758.59万元,与上年同期相比变动幅度:-56.9%。在业绩下降的原因中,恒玄科技简单直接地提到,消费电子市场需求不景气。

在我们看到的业绩预告中,富满电子也是净利润大降,预计2022年1-6月归属上市公司股东的净利润6700.00万至7200.00万,同比变动-78.81%至-77.23%。该公司提出的原因也有全球智能手机、PC等消费电子终端市场需求降温以及宏观市场消费疲软等诸多因素影响。

还有净利润同比下降96.2%至94.29%的汇顶科技,从这些公司的业绩预告我们能看到三点:首先是国产芯片厂商由于体量相对较小,而且产品竞争力和市场话语权较低,在主要终端市场需求衰退时,受到的冲击较大,目前的主要任务多以去库存为主;其次是国产芯片厂商,即便是产业龙头,大部分依然处于低端竞争中,虽然国产替代前景巨大,但大部分市场属性较偏向红海,下游产业衰退这一点暴露明显;第三方面是好的一面,虽然终端市场预警早已出现,但大部分国产厂商依然加大研发,有行业周期性观念,而不是就此破罐子破摔。

业绩亮眼,这些厂商的秘籍是什么?

当然,在查看各公司业绩预告的时候,我们不仅仅看到了以消费电子为主要终端市场的厂商业绩大减,同时也看到有不少厂商取得了非常可观的成绩,他们大致可以归为以下三个类型。

第一类是主营业务发挥良好类型的,这些公司并不严重依赖某一个市场,而是多点开花。比如复旦微电子,该公司拥有安全与识别、智能电表、非挥发存储器、智能电器四大成熟的产品线和系统解决方案,面向的终端领域包括金融、社保、城市公共交通、智能电表、智能电器等。该公司预计2022年1-6月业绩大幅上升,归属于上市公司股东的净利润为5.10亿至5.50亿元,净利润同比增长162.42%至183.00%。

国芯科技也是终端多元化布局,该公司的SoC和IP产品应用于国家重大需求、汽车电子和云安全应用,相关领域近一段时间的成长性都非常高,因此国芯科技也是我们研究样本里成长最高的企业。根据该公司7月25日晚间发布的业绩预告,预计2022年半年度实现归母净利润为5800万元至6300万元,同比增加1732%至1890%。

还有兆易创新,该公司预计实现净利润为15.20亿元,净利润同比增长93.46%。在业绩变动的原因中,兆易创新同样提到,上半年公司业绩大幅增长,主要是受益于主营业务的良好表现。公司持续优化产品结构、客户结构,继续提升工业、汽车等领域营收贡献,并通过多元化供应链布局,克服疫情对物流和产品交付的影响,从而实现销售收入和净利润快速增长。兆易创新同样是多产品、多终端市场的布局方式,该公司核心产品线为存储器、32位通用型MCU及智能人机交互传感器芯片及整体解决方案,所面向的下游领域为工业、汽车、计算、消费类电子、物联网、移动应用以及网络和电信行业等。

第二类型是业务涉及新能源汽车、新能源和储能等国家大力倡导行业的,比如立昂微和斯达半导体。立昂微在7月12日的业绩预告中表示,该公司预计2022年半年度实现归属于上市公司股东的净利润为4.85亿元至5.15亿元,同比增长132.09%至146.44%,扣非利润为4.35亿元至4.75亿元,同比增长136.59%至158.35%。而在增长的原因,立昂微着重提到了,受到国家政策驱动、半导体国产替代加快以及清洁能源、新能源汽车快速发展带动的下游需求持续增加,因此该公司各细分产品线的订单饱满。在立昂微的产品目录中,我们看到有功率器件,该类型器件在新能源、新能源汽车和储能领域应用广泛,需求很大。

斯达半导体同样是吃到了上述三个领域的发展红利,该公司今年上半年预计实现归属于上市公司股东的净利润为3.4亿元至3.5亿元,与上年同期相比将增加约1.86亿元至约1.96亿元,同比增长120.8%至127.29%。而达成利润翻倍增长的主要原因,斯达半导体指出是,产品在新能源汽车、清洁能源、储能等行业持续快速放量。

第三个类型则是半导体行业上游的公司,这类型的企业受单一下游终端市场的影响非常有限,且拥有着巨大的可替代前景。这样的企业包括北方华创、晶盛机电,而中微公司也是小幅增长。在这些公司的业绩增长原因中我们看到,都有下游需求市场的增长一说,而他们的下游是晶圆代工厂和IDM。根据此前的报道,包括台积电、三星、联华电子、英特尔等主力代工厂商和IDM都已经宣传了新一轮的扩产计划。

后记

在正向高增长厂商中,如果我们剔除半导体设备厂商来看,能够发现一个规律,半导体和所面向的下游终端是有周期性的,而不想随周期跌宕起伏的有效选择就是“鸡蛋不放在一个篮子里”,也就是说产品要足够丰富。之前有言论称,中国需要IDM厂商,原因之一是IDM厂商产品线可以更丰富,面向的下游终端更多元,风险承载的能力更强,同时也更有可能脱离“红海”。靠着较为单一的产品,指着一个下游市场生存,很可能在产业下行时有生存危机,比如我们也不能保证新能源汽车一直高速增长下去。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

评论(0)

发评论

-

h1654155966.6722

2022-07-27

0 回复 举报国产芯片任重道远。我就是在做百分百国产替代,五百多个型号 收起回复

h1654155966.6722

2022-07-27

0 回复 举报国产芯片任重道远。我就是在做百分百国产替代,五百多个型号 收起回复

-

卓胜微业绩增长207.47%,射频市场巨大,国产替代助推业绩爆发2020-02-27 5543

-

国产替代进程加速受益 卓胜微一季度营收大幅增长2020-04-08 1748

-

射频器件成长在即,卓胜微前3季度净利润同比增长122%2020-10-27 2268

-

市值蒸发820亿!卓胜微受困于手机射频需求下滑 物联网成国产射频重要机会2022-07-18 5569

-

市值蒸发820亿!卓胜微手机射频出货量二季度下滑 物联网成国产射频重要机会2022-07-18 6750

-

芯联集成发布2023年度业绩预告2024-01-31 736

-

2023年射频芯片厂商业绩预告解读,5G、Wi-Fi产品带动增长2024-02-16 3069

-

芯碁微装半年度业绩预告强劲,业绩增长超三成2024-07-25 517

-

芯联集成发布前三季度业绩预告:营收与利润持续高增长2024-10-15 460

-

瑞芯微业绩大增 发布前三季度业绩预告 同比增长 339.75%到 365.62%2024-10-18 618

全部0条评论

快来发表一下你的评论吧 !