蓝箭电子更新IPO上市最新进展

电子说

描述

电子发烧友网报道(文/刘静)近日,蓝箭电子更新IPO上市最新进展,进入第三轮问询阶段。蓝箭科技此前申请的是科创板上市,但2020年撤回了在科创板的注册申请,2021年选择转战创业板,从受理到现在9个多月,还在问询阶段,上市进展相对缓慢。

此次蓝箭电子冲刺创业板上市,保荐机构为金元证券,拟公开发行不超过5000万股,募集6.02亿元,用于扩充AC-DC、DC-DC、锂电保护IC等封测产能,建立先进封测技术的研发中心。

蓝箭电子成立于1998年,前身是佛山市无线电四厂,后发力半导体封装测试领域,自主研发金属基板封装、全集成锂电保护IC、功率器件封装、超薄芯片封装、半导体/IC测试等九大核心技术,构成了一个三极管、二极管、场效应管等分立器件以及AC-DC、DC-DC、锂电保护IC、LED驱动IC等集成电路的产品矩阵。主要目标市场为无人机、5G通讯基站、安防电子、物联网/智能家居、汽车电子、轨道交通。

经过20多年的深耕,如今的蓝箭电子已形成年产150多亿只半导体生产规模,分立器件生产能力全国企业排名第八,位列内资企业第四的重要半导体封测企业。

据悉,王成名、陈湛伦、张顺三人合计直接持有蓝箭电子44.32%的股份,三人为一致行动人,是蓝箭科技的共同控股股东及实际控制人。其中,王成名自蓝箭电子成立起就一直担任蓝箭电子的董事长,他直接持股蓝箭电子21.11%的股份。

6成营收来自分立器件,拓尔微为其第一大客户蓝箭电子所处的集成电路封测市场,在其成立的20多年里市场经历了稳步增长到短暂回落,再到如今的快速增长。根据中国半导体行业协会的统计数据,2021年我国封装测试业销售额已从2020年的2509.5亿元增长至2763亿元,同比增长10.1%。随着智能家居、汽车电子、安防、5G通讯市场需求的快速增长,预计2022年我国半导体封测市场规模将增长至3235亿元,增长速度进一步扩大至11.55%。

受益于快速增长的半导体封测市场,近五年蓝箭电子的业绩规模在短暂下滑后,反弹快速增长。

2018年蓝箭电子营业收入同比减少0.34亿元,下降7.22%。据了解,蓝箭电子2018年营收下滑的主要原因跟当期LED产品逐步减产及停产有关。在经历短暂下滑后,2019年开始加速增长,同比增速从1.03%快速扩大至2021年的28.90%。2021年创历史最高营收规模,不过蓝箭电子2021年第三季度和第四季度的营收同比是下降的,蓝箭电子表示这两个季度行业需求放缓,下游客户去库存。下游客户去库存叠加消费电子市场需求放缓因素导致了2022年上半年蓝箭电子营收增幅不大,仅实现营业收入3.70亿元,同比增长2.88%,基本与2021年上半年持平。

净利润方面,2018年和2021年经历两次小幅下滑,2022年上半年并未实现反弹增长,而是继续下滑14.18%。蓝箭电子表示,这主要系公司加大了设备投入,设备折旧金额增加较多,导致净利润下降。但在此背景下,主营业务的毛利率并没有下降,而是逆势持续增长,2021年实现近五年来最高的毛利率水平。

蓝箭电子主营业务收入由自有品牌产品以及封测服务产品构成,终端产品包括分立器件、集成电路和LED三大类。蓝箭电子的分立器件产品涉及30多个封装系列,3000多个规格型号,主要包括功率二极管、功率三极管、场效应管,产品主要应用领域是消费电子、安防、网络通信、汽车电子等。

近五年分立器件业务始终保持为蓝箭电子营收的主要来源,2021年该业务实现收入为4.40亿元,占总营收的比例从2020年的57.99%快速提升至60.33%,为企业贡献超6成的营收。

集成电路是蓝箭电子的第二大营收来源,该业务主要是电源管理芯片的产品,主要包括的是LED驱动IC、DC-DC、锂电保护IC、稳压IC、AC-DC、多通道阵列TVS。部分产品技术优势较强,以多通道阵列TVS产品为例,蓝箭电子通过新设计的高密度框架使单位成本下降15%,塑封生产效率提升50%,去氧化和成型分离生产效率提升100%。

2019年-2021年集成电路业务收入占比分别为36.24%、42.01%、39.67%,为企业营收贡献超3成。2021年该业务收入增长速度从2020年的35.02%降至21.56%。

2018年蓝箭电子开始逐步减产LED产品,2019年LED产品业务收入占比快速降至0.27%,在此之后LED产品业务便不再创造营收。在蓝箭电子的分立器件、集成电路、LED产品的三大主营业务中,2021年收入增速最高的是分立器件,即为33.94%。

在客户方面,2019年-2021年蓝箭电子前五大客户销售收入分别为1.46亿元、1.96亿元、2.10亿元,分别占当期的总营收比例为29.76%、34.34%、28.56%。前五大客户的销售规模持续增长,客户较为分散,前五大客户销售收入所占比例较小。

2021年蓝箭电子的前五大客户是拓尔微、晶丰明源、美的集团、视源股份、华润微。虽然每年度不同客户的销售收入均有所不同,但是近三年蓝箭电子的前五大客户名单并未变化过,一直都是拓尔微、晶丰明源、美的集团、视源股份和华润微。其中拓尔微一直为蓝箭电子的第一大客户,蓝箭电子主要向拓尔微提供集成电路(封测服务),2021年销售收入规模已从2019年的4888.42万元提升至10892.89万元,又较2020年增长了4.51%。

而蓝箭电子向美的集团和视源股份销售的主要是自有品牌的二极管、三极管、三端稳压管和场效应管。在这前五大客户中,2021年订单量增加最迅猛的客户是美的集团,销售收入较2020年增长了55.07%。

除了上述五大客户外,蓝箭电子还与格力电器、三星电子、普联技术、赛尔康、航嘉、漫步者、奥迪诗保持着长期稳定的合作关系。

蓝箭电子的大客户较少,销售金额高于5000万元的客户仅有1家,78.12%的客户销售金额在100万元以下(含100万元)。小客户较多,且小客户的毛利率要大于销售金额较高的大客户。2019年-2021年蓝箭电子的客户数分别为568家、519家、489家,近两年客户总数有所减少。

突破80-150μm超薄芯片封装难题,掌握FlipChip先进封装技术在半导体封装测试行业,蓝箭电子面临的主要竞争对手是长电科技、苏州固锝、华天科技、通富微电、富满微、银河微电、气派科技。

近年通过收购外延的方式,国内的厂商长电科技、通富微电和华天科技已跻身全球厂商前十,能够与全球第一大、全球第二大的封测企业日月光、安靠科技同台竞争。国内以蓝箭电子、气派科技、银河微电为代表的厂商,也有开始逐步量产DFN/QFN等先进芯片级的封装。

现阶段我国集成电路封装市场中,DIP、SOP、QFP、SOT 等传统封装仍占据我国市场的主体,约占70%以上的封装市场份额;BGA、CSP、WLCSP、3D堆叠等高附加值封装技术占比较小,占总产量约20%。BGA、CSP、WLCSP、3D堆叠等新型封装技术虽取得一定进步发展,但目前受限于高成本、技术难点多,尚未大规模应用。未来随着分立器件逐步向尺寸更小、功率密度更高的方向发展,新型封装或将呈现快速增长的局面。

中国大陆第一大的封测企业长电科技,分立器件封装主要以SOT/SOD系列、DFN/FBP系列、TO系列为主;而蓝箭电子产品封装类型覆盖TO、SOT/TSOT、SOD、SOP、DFN/QFN,但分立器件封装主要以SOT系列、TO系列为主。在分立器件封装的产能方面,2019年长电科技为260亿只,蓝箭电子为130亿只,若只按照关键工序粘片和压焊环节计算的话,2019年蓝箭电子的产能只有94.10亿只,相比之下蓝箭电子与国际第一梯队的长电科技差距是较大的。不过近年蓝箭电子的封测产能已经有较大幅度的提升,2021年已突破156亿只。

在全球半导体封测市场上,2020年长电科技、华天科技、通富微电分别占据的市场份额是11.96%、3.9%、5.1%。而蓝箭电子2020年集成电路封装测试市场占有率为0.09%。

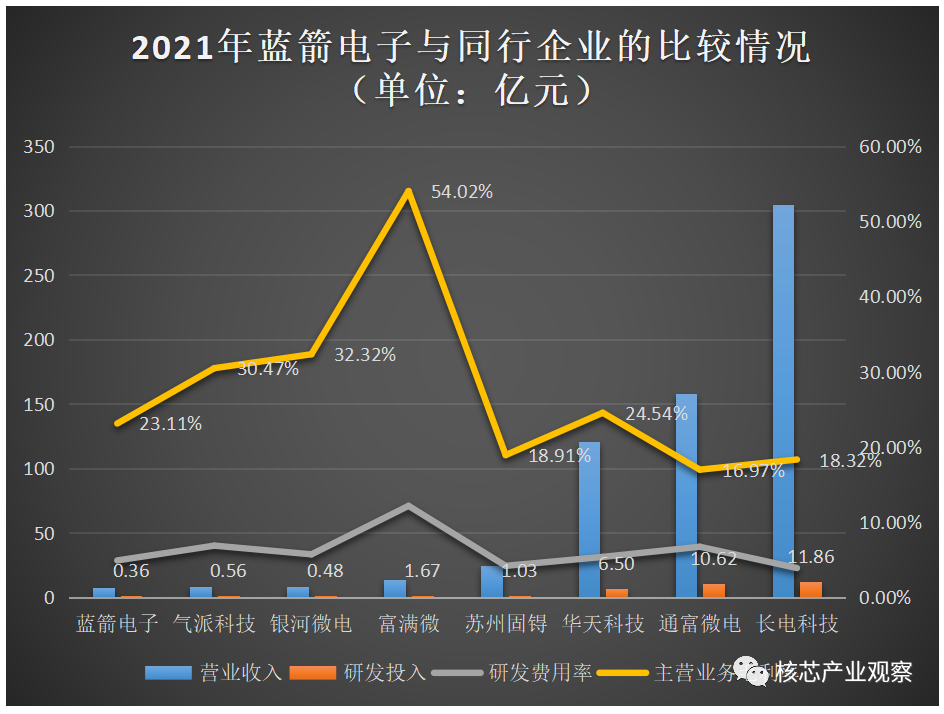

2021年在营收规模、研发投入、研发费用率、主营业务毛利率方面,蓝箭电子与同行企业的比较情况如下:

在营收规模上,蓝箭电子与国际第一梯队的华天科技、通富微电和长电科技具有较为明显的差距,长电科技的营收是蓝箭电子的四十多倍。在研发投入上,长电科技和通富微电年度研发费用在10亿级别以上,远远领先于同行企业,而2021年蓝箭电子的研发费用仅为0.36亿元,近三年研发投入保持持续增长趋势。研发费用率方面,超过10%的企业仅有一家,即为富满微,而蓝箭电子的研发费用率超过长电科技和苏州固锝。

在盈利能力方面,蓝箭电子的主营业务毛利率超过苏州固锝、通富微电和长电科技,相对于国际主流大厂蓝箭电子在盈利能力上还是表现不错的。

在技术实力上,蓝箭电子在最小芯片尺寸、金线最小焊盘间距、铜线最小焊盘间距技术指标上优于华天科技和气派科技,但在最小减薄厚度、铝线最小焊盘间距等技术指标上落后同行企业。

目前蓝箭电子主要掌握的封测技术有通孔插装技术、贴片式封装技术、倒装焊封装技术以及系统级封装技术,它在金属基板封装技术中已实现无框架封装,可以将封装尺寸降低至370μm,并成功突破80-150μm超薄芯片封装难题,具备12英寸晶圆全流程封测能力。

截至2021年底,蓝箭电子拥有研发人员180人,核心技术人员均拥有20年以上的半导体行业工作经验,形成了一支较强实力的研发团队。同时,蓝箭电子拥有16项发明专利,99项实用新型专利。

募资6.02亿元,扩充产能及研发Chipbond封装工艺等此次蓝箭电子启动的创业板IPO,拟募资6.02亿元,募集资金比此前申请的科创板IPO高多10141.45万元,募资主要用于“半导体封装测试扩建项目”和“研发中心建设项目”。

其中投资5.44亿元的“半导体封装测试扩建项目”,主要是新建生产大楼,购进更先进的生产配套设施,提升原有生产设备的自动化水平,扩大生产规模。项目完全建设完成后,将每年新增54.96亿只的生产能力。据悉,2021年蓝箭电子的产能为156.91亿只,未来两到三年蓝箭电子的封测产能有望突破211.87亿只。

此次半导体封装测试扩建项目主要扩充的是DFN/QFN、PDFN、SOT/TSOT、SOP、TO封装类型的AC-DC、DC-DC、锂电保护IC产能,满足电源管理市场日益增长的需求,以此巩固蓝箭电子在集成电路封测行业的市场地位。

投资0.58亿元的研发中心建设项目,将从新建的生产大楼中规划一个面积达2600平方米的研究中心,搭建半导体封装研究实验室、封装可靠性与失效性分析实验室、研发成果展示区等。

研发的重点方向是宽禁带功率半导体器件封装、Chip bond封装工艺、基于贴膜工艺蚀刻框架平台的无引脚封装、新型结构的MOS芯片设计、高集成的锂电池保护和充电管理IC设计、芯片级封装技术(CSP、Flip、Chip、BGA)等,为未来进行MOSFET车规级、IGBT、新型肖特基以及SiC/GaN的产品开发研究做技术储备。同时购置更为先进的研发及检测设备,引进新的研发和技术人员,为封测技术创新提供支持和保障。

未来,蓝箭电子仍将紧紧围绕物联网、可穿戴设备、智能家居、健康护理、安防电子、新能源汽车、智能电网、5G通信射频应用领域布局,开拓新封装工艺技术的研发创新,提升集成电路封测服务水平,拓宽产品覆盖范围。如果IPO成功,募集资金将加速蓝箭电子MOSFET车规级等研发项目的落地。

-

风光互补技术及应用新进展2009-10-22 2885

-

风光互补技术原理及最新进展2009-10-26 4572

-

DIY怀表设计正式启动,请关注最新进展。2012-01-13 10730

-

电子封装技术最新进展2018-08-23 3273

-

车联网技术的最新进展2018-09-21 17314

-

介绍IXIAIP测试平台和所提供测试方案的最新进展2021-05-26 3505

-

ITU-T FG IPTV标准化最新进展如何?2021-05-27 2556

-

CMOS图像传感器最新进展及发展趋势是什么?2021-06-08 4644

-

VisionFive 2 AOSP最新进展即将发布!2023-10-08 1220

-

中国龙芯CPU及产品最新进展2011-12-07 28934

-

UWB通信技术最新进展及发展趋势2017-02-07 1217

-

蓝箭电子转战创业板,募资6亿扩产和研发先进封装2022-08-10 3340

-

ASML***的最新进展2023-07-30 3426

-

三大MLED项目“动起来” Mini LED项目传来最新进展2023-08-14 2367

-

5G最新进展深度解析.zip2023-01-13 819

全部0条评论

快来发表一下你的评论吧 !