汽车智能化驱动的发展新机遇

汽车智能化驱动的发展新机遇

汽车电子

2433人已加入

描述

2022年8月10日,由全球知名电子科技媒体<电子发烧友>举办的2022汽车电子创新技术研讨会在中国深圳成功举办。本次会议吸引了包括东芯半导体、中微半导体、顺络电子、艾德克斯电子、泰克科技、江波龙、爱德万测试、赛晶亚太半导体、兆威机电、博世等海内外知名企业参与,多位技术、市场专家以及企业领导等带来了最新的技术和市场分享。

泰克科技:新一代汽车电子电气架构下高速信号接口测试

泰克科技技术经理刘剑为本次论坛的观众带来《泰克智能座舱域自动驾驶域解决方案》的主题分享。刘剑表示,当前自动驾驶以及新能源已经成为汽车行业的一个新业态。

泰克科技技术经理 刘剑

从汽车E/E架构演变趋势来看,当前正处于域控架构模式,域控制器集中式架构,域内部分功能将由域控制器来实现。可以支撑L3+以上的智能驾驶、大数据FOTA以及跨域功能融合。

针对如今的自动驾驶以及智能座舱的测试,泰克科技给出了相应解决方案。针对电源完整性解决方案,目前越来越强大的算力也意味着更多的功耗,高密/低成本/大电流等带来直流压降的问题明显增加。对此,泰克通过合理的电源平面和滤波设计,为单板上的器件提供稳定/干净的电源供应,保证单板稳定工作。泰克还推出了高带宽纹波测试的解决方案TPR1000/4000。

此外,随着更多的感知,更强的计算要求更大的数据吞吐量,意味着高速串行总线信号质量需要准确评估。泰克推出信号完整性解决方案,通过更多的高速接口需要应对各种高速串行总线标准的一致性要求。

江波龙:智能驾驶加速车载存储升级趋势

江波龙工业存储事业部市场负责人王作鹏在本次研讨会上带来了《FORESEE以高质量存储助力智能驾驶新趋势》的分享。

江波龙工业存储事业部市场负责人 王作鹏

随着汽车智能化的趋势,汽车芯片的需求增长迅速,也包括存储芯片。据了解,汽车存储市场规模今年约为52亿美元,细分来看,其中NAND约15亿美元、DDR&LPDDR约25亿美元、NOR约10亿美元、其他约2亿美元。

但汽车存储相比于消费级要求要更高,王作鹏表示,在关乎整车形势安全性部分,存储器在响应速度、抗震动、可靠性、纠错机制、Debug机制、可回溯行以及数据存储的高度稳定性等都将随自动驾驶的等级增长,呈指数级爆发。鉴于车用内存芯片采用焊接而非插槽接口,召回和维修需要更换整个主板,对主机厂开销庞大。同时汽车内存也需要通过IOS26262、AEC-Q100、IATF16949等车规标准。

另一方面,随着自动驾驶技术的进一步推进,车载存储系统的速度、性能、容量需求也在不断提高。王作鹏介绍,一个标准L3级的智能汽车至少需要16GB的DRAM、256GB的NAND存储器;而一个L4或L5级的全自动化驾驶汽车,业内预计需要74GB的DRAM和高达1TB的NAND。Counterpoint预计,未来十年单车存储容量将达到2TB-11TB,以满足不同自动驾驶等级的车辆存储需求。

江波龙目前已经可以提供车规级的eMMC产品,王作鹏在本次研讨会上也透露,江波龙已经在推进UFS规格的存储产品车规级认证,以满足车载存储对于速度、性能的新需求。

爱德万测试:汽车电子的完整测试解决方案

爱德万测试BD&COE王俊林在本次研讨会上带来了新一代车载芯片测试解决方案的分享。电气化、自动化已经成为汽车的两个明确发展方向。从400v往800V发展,对于测试设备而言也带来了新的挑战:高压、高电流、高频、高精度、器件的类型多样(比如数字、模拟、高压、低压等不同的器件),还包括对器件的0失效要求,都是汽车电气化的趋势下带来的一些新的挑战。

爱德万测试BD&COE 王俊林

具体而言,电池技术趋向于更高的电压,以实现高效的电机驱动。先进的高功率技术(SiC/GaN)带来更高的开关频率,需要更高的力/测量精度来测试低RDSON,增加电压/电流要求。

而ADAS需要多种技术来实现自动驾驶,如传感器、高端计算、5G等测试技术需要电源、模拟、数字、混合信号和 RF 的专有技术。爱德万可以满足每个系统中,新技术带来的更多通道、更高性能的可靠性挑战。

爱德万V93000提供了全套解决方案,以应对下一代的汽车测试需求。王俊林介绍了爱德万目前为汽车提供的四个关键的测试板卡,包括FVI16、AVI64、XPS256、PS5000。测试时间在汽车测试里是对成本影响比较大的一个因数,而爱德万通过提供多种高效的方案来降低测试时间,帮助客户加速车载产品上市周期,有效降低成本。

在本次研讨会上,王俊林还介绍了多个测试案例,包括特斯拉的BMS系统、高精度激光雷达、汽车数字化照明(LED驱动控制芯片)、奥迪A8的ADAS模块(视觉处理器、FPGA、安全MCU、CPU VCM)、V2X等。

赛晶亚太半导体:电动车用功率模块的发展趋势

在研讨会上,赛晶亚太半导体技术支持总监马先奎带来了《电动车用功率模块的发展趋势》的主题演讲。赛晶亚太半导体是赛晶科技集团有限公司旗下子公司,专注于IGBT、FRD,以及碳化硅等芯片和模块等高端功率半导体产品研发和制造。

赛晶亚太半导体技术支持总监 马先奎

技术支持总监马先奎提到,商用电动车的功率模块需要考虑高性能和长寿命等特点,包括负载频繁变化、气候变化、冷启动时造成的结温和壳温的大范围变化,以及比通用变频器更高的开关频率等。为此,赛晶亚太推出了ED Type IGBT模块ISD0750ED120i20。这是一款采用Dual封装的1200V IGBT模块,采用了i20芯片组——低损耗的Fine Pattern Trench IGBT芯片,支持2x 750 A、2x 600 A、2x 450 A等多种额定电流。

赛晶亚太半导体实行严格的品控管理。其IGBT产品具备低损耗和良好可控性设计的特点,马先奎介绍,这主要是得益于其先进的3D结构、优化的P+设计、使用TAIKO技术的超薄基底等各个方面实现了实现低开通损耗(VCE_on) 和关断损耗Eoff的关键设计。目前,赛晶亚太半导体的IGBT模块具有最佳的整流性能,与I7 750A模块相当性能比I4 600A模块高出10% 。

为了在两个模块的拓扑结构中,实现相同的功率,赛晶亚太半导体不仅布局了ED Type电气,还布局了 ST Type。马先奎提到,ST Type采用三维信号传输设计,提高了约10%的面积效率。目前赛晶亚太推出了全新设计的62mm ST型模块,做到了同类产品中的最低热阻、最低内部杂散电感、最低内部阻抗,并且提供了有效的面积利用率提升,带来更大的750A额定电流。马先奎透露,ST Type同样采用了i20 芯片组,可以让使用i20芯片组的ED Type、ST Type模块达到了极佳的性能。ST Type在2022年第四季度可以送样。

兆威机电:新能源汽车智能座舱中马达驱动技术的运用

兆威机电控制BU高工陈毅东在研讨会上带来《新能源汽车智能座舱中马达驱动技术的运用》主题演讲。兆威机电成立于2001年,是一家集研发、设计、制造于一体的微型驱动系统方案解决商。据了解,其微型电机驱动控制系统可通过软件与硬件结合来控制电机的输出,以满足个性化的应用场景需求。

兆威机电控制BU高工 陈毅东

在汽车智能座舱领域,兆威机电提供了车载中控屏偏摆驱动系统、电动推杆齿轮箱、汽车风门控制器、电子驻车制动器、汽车仪表步进电机齿轮箱等解决方案。

陈毅东介绍,车载中控屏偏摆驱动系统采用“直流电机+平行转动+蜗轮蜗杆”传动以提升减速增力,带动安装屏幕主轴使屏幕面向主驾驶或者副驾驶。具备大负载、低噪音和偏转角度可控要求,现已通过高低温、振动、冲击等可靠性测试。

而汽车风门控制器的解决方案主要是通过微电机传动齿轮系减速,然后带动输出齿轮旋转,输出一定的转速和扭矩来传动摇臂。其旋转位置通过装配在输出齿轮上的弹刷来控制,弹刷在电路板上的位置决定旋转角度。马达电机能够实现360度范围工作,其控制方式为脉冲控制,风门使用步进电机较为理想与适合。

电机技术有着明显的性价比优势,除此之外还有技术上的优势。陈毅东分享了汽车抬头显示翻转屏的应用案例。他表示,翻转齿轮箱结构连接在支撑架上,借由马达驱动带动HUD屏转动并实现翻转,从而实现对显示屏翻转角度的智能控制。在这个过程中,如果要实现运行时间可控,无刷直流电机FOC控制技术就发挥了重要的作用,因为FOC技术可以精确地控制磁场大小与方向,使得电机转矩平稳、噪声小、效率高,并且具有高速的动态响应。

汽车智能化的发展让智能驱动的需求随之增加,马达驱动技术也不断创新,兆威机电已与众多汽车厂商合作,建立起面向行业未来的智能电子驱动系统,从车载屏电机、尾门推杆电机等应用领域,再加上EPS助力系统、车载摄像头及ADAS系统集成相继取得成长。

电子发烧友网:电动化与智能化驱动下的车用半导体发展机遇

在经历了2018年~2020年,国内汽车市场销量连续3年下降后,从2021年开始,国内汽车产业进入上升阶段,新能源汽车成为拉动汽车销量增长的重要推手。根据乘联会的统计,2021年,国内新能源汽车的销量达到了350.72万辆,同比增速高达165.11%;今年上半年就已经完成260万辆的销售,是去年同期的1.2倍。最新的数据是,7月份新能源汽车的销量达到了48.6万辆,同比增长117.3%。乘联会预计今年新能源汽车的销量会突破600万辆。

同时,汽车的电动化、智能化和网联化趋势日益明显。这从乘联会与安路勤联合发布的每月乘用车新四化指数可以看得出来。最新的2022年6月乘用车新四化指数是74.3,从近一年的趋势来看,是在持续上升。分指数来看,电动化指数、智能化指数和网联化指数都在上升趋势当中。

电子发烧友网行业分析师 程文智

在汽车电动化、智能化和网联化趋势的推动下,单车汽车电子元件价值量得到大幅提升。从一开始的发动机燃油电子控制和电子点火技术,发展到了智能座舱、ADAS,甚至是自动驾驶系统。随着新能源汽车渗透率的逐步提高,预计汽车电子占整车成本的比重也将不断提升。比如每辆传统燃油车上的芯片数量约为300颗,智能电动汽车上的芯片数量将会在2000颗以上。

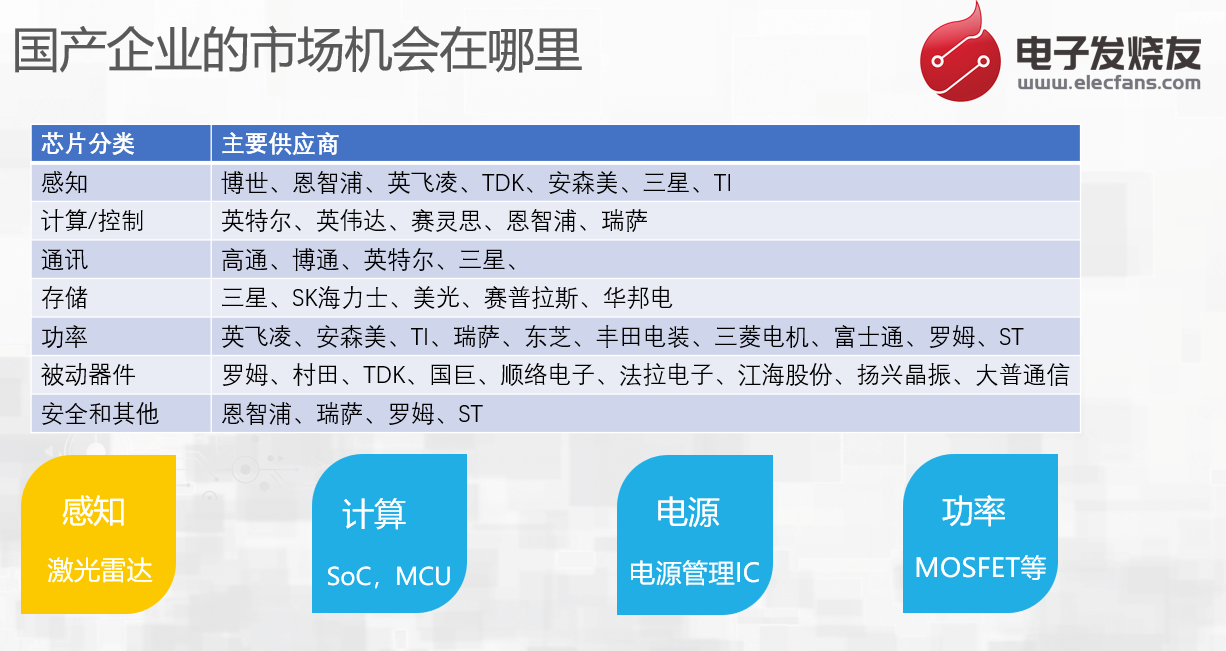

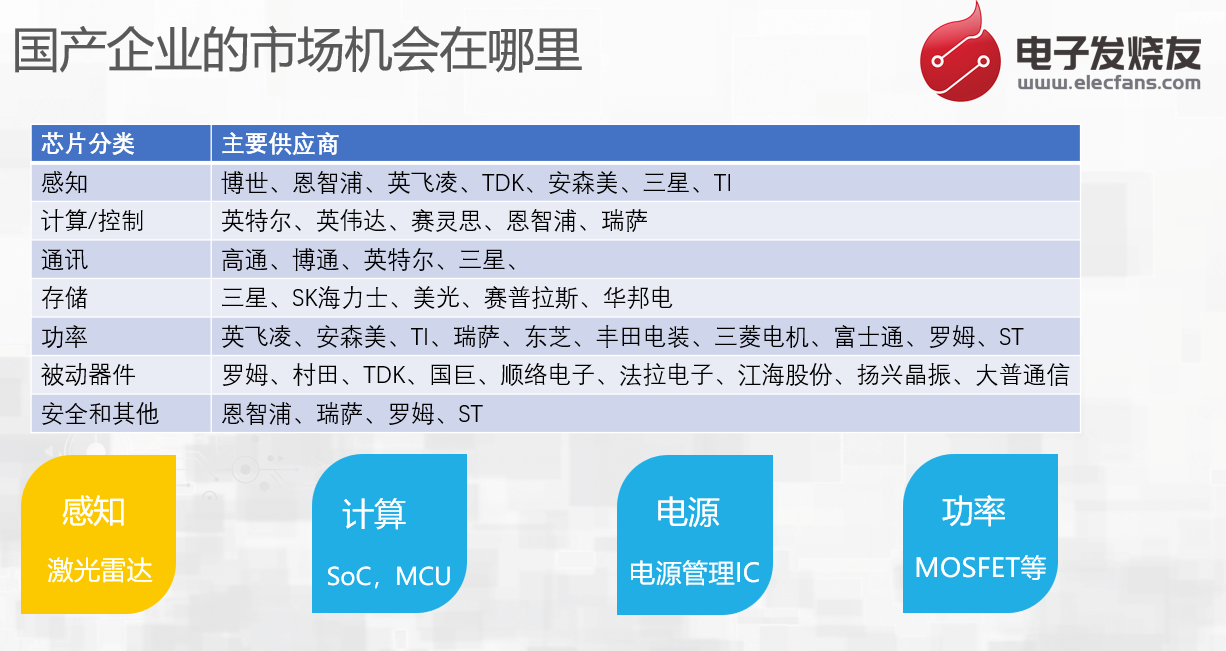

目前国内车用半导体的供应商主要以瑞萨电子、英飞凌、恩智浦、ST、TI、Microchip等厂商为主,国内半导体厂商的市场份额还不大。根据中国汽车工业协会的调查,在汽车芯片方面,我们的自主率不足5%,这也从另外一个方面说明了中国企业的发展潜力巨大。

加上,国际环境和缺芯的影响,让国内终端厂商都开始考虑多供应商策略,比如有芯片厂商透露说,在2018年下半年以前,国内芯片企业要是说自己是做汽车芯片的,去找主机厂,或者汽车厂商,90%以上的客户都是不愿意见这些芯片厂商的。但现在,主机厂和车厂都在导入国产芯片,即使是工业级的芯片,他们也愿意先进行测试。可以说国产芯片玩家迎来了国产替代的重要窗口期。

在机会方面,据<电子发烧友>观察,传感器领域里面,传统的汽车MEMS传感器研发难度大、制造工艺复杂,进入门槛高,基本是海外供应商为主,这一块国内企业进入的机会不大。但是在智能传感器方面,比如摄像头、毫米波雷达、激光雷达等产品国内企业的机会还是挺大的,特别是激光雷达,大家几乎都处于同一起跑线上,突围的机会比较大。

MCU方面,国内已经有厂商打入了前装市场,这些玩家主要集中在车身域,包括汽车灯、车窗、雨刮器等。比如芯旺微、杰发科技等。

计算控制领域,国内的地平线就已经表现还不错了,到目前为止他们出货量已经到40万片了;后面还有芯驰、黑芝麻等公司。

另外,电源、功率、被动元器件等领域也是国产半导体芯片企业的机会所在。

打开APP阅读更多精彩内容

泰克科技:新一代汽车电子电气架构下高速信号接口测试

泰克科技技术经理刘剑为本次论坛的观众带来《泰克智能座舱域自动驾驶域解决方案》的主题分享。刘剑表示,当前自动驾驶以及新能源已经成为汽车行业的一个新业态。

泰克科技技术经理 刘剑

从汽车E/E架构演变趋势来看,当前正处于域控架构模式,域控制器集中式架构,域内部分功能将由域控制器来实现。可以支撑L3+以上的智能驾驶、大数据FOTA以及跨域功能融合。

针对如今的自动驾驶以及智能座舱的测试,泰克科技给出了相应解决方案。针对电源完整性解决方案,目前越来越强大的算力也意味着更多的功耗,高密/低成本/大电流等带来直流压降的问题明显增加。对此,泰克通过合理的电源平面和滤波设计,为单板上的器件提供稳定/干净的电源供应,保证单板稳定工作。泰克还推出了高带宽纹波测试的解决方案TPR1000/4000。

此外,随着更多的感知,更强的计算要求更大的数据吞吐量,意味着高速串行总线信号质量需要准确评估。泰克推出信号完整性解决方案,通过更多的高速接口需要应对各种高速串行总线标准的一致性要求。

江波龙:智能驾驶加速车载存储升级趋势

江波龙工业存储事业部市场负责人王作鹏在本次研讨会上带来了《FORESEE以高质量存储助力智能驾驶新趋势》的分享。

江波龙工业存储事业部市场负责人 王作鹏

随着汽车智能化的趋势,汽车芯片的需求增长迅速,也包括存储芯片。据了解,汽车存储市场规模今年约为52亿美元,细分来看,其中NAND约15亿美元、DDR&LPDDR约25亿美元、NOR约10亿美元、其他约2亿美元。

但汽车存储相比于消费级要求要更高,王作鹏表示,在关乎整车形势安全性部分,存储器在响应速度、抗震动、可靠性、纠错机制、Debug机制、可回溯行以及数据存储的高度稳定性等都将随自动驾驶的等级增长,呈指数级爆发。鉴于车用内存芯片采用焊接而非插槽接口,召回和维修需要更换整个主板,对主机厂开销庞大。同时汽车内存也需要通过IOS26262、AEC-Q100、IATF16949等车规标准。

另一方面,随着自动驾驶技术的进一步推进,车载存储系统的速度、性能、容量需求也在不断提高。王作鹏介绍,一个标准L3级的智能汽车至少需要16GB的DRAM、256GB的NAND存储器;而一个L4或L5级的全自动化驾驶汽车,业内预计需要74GB的DRAM和高达1TB的NAND。Counterpoint预计,未来十年单车存储容量将达到2TB-11TB,以满足不同自动驾驶等级的车辆存储需求。

江波龙目前已经可以提供车规级的eMMC产品,王作鹏在本次研讨会上也透露,江波龙已经在推进UFS规格的存储产品车规级认证,以满足车载存储对于速度、性能的新需求。

爱德万测试:汽车电子的完整测试解决方案

爱德万测试BD&COE王俊林在本次研讨会上带来了新一代车载芯片测试解决方案的分享。电气化、自动化已经成为汽车的两个明确发展方向。从400v往800V发展,对于测试设备而言也带来了新的挑战:高压、高电流、高频、高精度、器件的类型多样(比如数字、模拟、高压、低压等不同的器件),还包括对器件的0失效要求,都是汽车电气化的趋势下带来的一些新的挑战。

爱德万测试BD&COE 王俊林

具体而言,电池技术趋向于更高的电压,以实现高效的电机驱动。先进的高功率技术(SiC/GaN)带来更高的开关频率,需要更高的力/测量精度来测试低RDSON,增加电压/电流要求。

而ADAS需要多种技术来实现自动驾驶,如传感器、高端计算、5G等测试技术需要电源、模拟、数字、混合信号和 RF 的专有技术。爱德万可以满足每个系统中,新技术带来的更多通道、更高性能的可靠性挑战。

爱德万V93000提供了全套解决方案,以应对下一代的汽车测试需求。王俊林介绍了爱德万目前为汽车提供的四个关键的测试板卡,包括FVI16、AVI64、XPS256、PS5000。测试时间在汽车测试里是对成本影响比较大的一个因数,而爱德万通过提供多种高效的方案来降低测试时间,帮助客户加速车载产品上市周期,有效降低成本。

在本次研讨会上,王俊林还介绍了多个测试案例,包括特斯拉的BMS系统、高精度激光雷达、汽车数字化照明(LED驱动控制芯片)、奥迪A8的ADAS模块(视觉处理器、FPGA、安全MCU、CPU VCM)、V2X等。

赛晶亚太半导体:电动车用功率模块的发展趋势

在研讨会上,赛晶亚太半导体技术支持总监马先奎带来了《电动车用功率模块的发展趋势》的主题演讲。赛晶亚太半导体是赛晶科技集团有限公司旗下子公司,专注于IGBT、FRD,以及碳化硅等芯片和模块等高端功率半导体产品研发和制造。

赛晶亚太半导体技术支持总监 马先奎

赛晶亚太半导体实行严格的品控管理。其IGBT产品具备低损耗和良好可控性设计的特点,马先奎介绍,这主要是得益于其先进的3D结构、优化的P+设计、使用TAIKO技术的超薄基底等各个方面实现了实现低开通损耗(VCE_on) 和关断损耗Eoff的关键设计。目前,赛晶亚太半导体的IGBT模块具有最佳的整流性能,与I7 750A模块相当性能比I4 600A模块高出10% 。

为了在两个模块的拓扑结构中,实现相同的功率,赛晶亚太半导体不仅布局了ED Type电气,还布局了 ST Type。马先奎提到,ST Type采用三维信号传输设计,提高了约10%的面积效率。目前赛晶亚太推出了全新设计的62mm ST型模块,做到了同类产品中的最低热阻、最低内部杂散电感、最低内部阻抗,并且提供了有效的面积利用率提升,带来更大的750A额定电流。马先奎透露,ST Type同样采用了i20 芯片组,可以让使用i20芯片组的ED Type、ST Type模块达到了极佳的性能。ST Type在2022年第四季度可以送样。

兆威机电:新能源汽车智能座舱中马达驱动技术的运用

兆威机电控制BU高工陈毅东在研讨会上带来《新能源汽车智能座舱中马达驱动技术的运用》主题演讲。兆威机电成立于2001年,是一家集研发、设计、制造于一体的微型驱动系统方案解决商。据了解,其微型电机驱动控制系统可通过软件与硬件结合来控制电机的输出,以满足个性化的应用场景需求。

兆威机电控制BU高工 陈毅东

在汽车智能座舱领域,兆威机电提供了车载中控屏偏摆驱动系统、电动推杆齿轮箱、汽车风门控制器、电子驻车制动器、汽车仪表步进电机齿轮箱等解决方案。

陈毅东介绍,车载中控屏偏摆驱动系统采用“直流电机+平行转动+蜗轮蜗杆”传动以提升减速增力,带动安装屏幕主轴使屏幕面向主驾驶或者副驾驶。具备大负载、低噪音和偏转角度可控要求,现已通过高低温、振动、冲击等可靠性测试。

而汽车风门控制器的解决方案主要是通过微电机传动齿轮系减速,然后带动输出齿轮旋转,输出一定的转速和扭矩来传动摇臂。其旋转位置通过装配在输出齿轮上的弹刷来控制,弹刷在电路板上的位置决定旋转角度。马达电机能够实现360度范围工作,其控制方式为脉冲控制,风门使用步进电机较为理想与适合。

电机技术有着明显的性价比优势,除此之外还有技术上的优势。陈毅东分享了汽车抬头显示翻转屏的应用案例。他表示,翻转齿轮箱结构连接在支撑架上,借由马达驱动带动HUD屏转动并实现翻转,从而实现对显示屏翻转角度的智能控制。在这个过程中,如果要实现运行时间可控,无刷直流电机FOC控制技术就发挥了重要的作用,因为FOC技术可以精确地控制磁场大小与方向,使得电机转矩平稳、噪声小、效率高,并且具有高速的动态响应。

汽车智能化的发展让智能驱动的需求随之增加,马达驱动技术也不断创新,兆威机电已与众多汽车厂商合作,建立起面向行业未来的智能电子驱动系统,从车载屏电机、尾门推杆电机等应用领域,再加上EPS助力系统、车载摄像头及ADAS系统集成相继取得成长。

电子发烧友网:电动化与智能化驱动下的车用半导体发展机遇

在经历了2018年~2020年,国内汽车市场销量连续3年下降后,从2021年开始,国内汽车产业进入上升阶段,新能源汽车成为拉动汽车销量增长的重要推手。根据乘联会的统计,2021年,国内新能源汽车的销量达到了350.72万辆,同比增速高达165.11%;今年上半年就已经完成260万辆的销售,是去年同期的1.2倍。最新的数据是,7月份新能源汽车的销量达到了48.6万辆,同比增长117.3%。乘联会预计今年新能源汽车的销量会突破600万辆。

同时,汽车的电动化、智能化和网联化趋势日益明显。这从乘联会与安路勤联合发布的每月乘用车新四化指数可以看得出来。最新的2022年6月乘用车新四化指数是74.3,从近一年的趋势来看,是在持续上升。分指数来看,电动化指数、智能化指数和网联化指数都在上升趋势当中。

电子发烧友网行业分析师 程文智

在汽车电动化、智能化和网联化趋势的推动下,单车汽车电子元件价值量得到大幅提升。从一开始的发动机燃油电子控制和电子点火技术,发展到了智能座舱、ADAS,甚至是自动驾驶系统。随着新能源汽车渗透率的逐步提高,预计汽车电子占整车成本的比重也将不断提升。比如每辆传统燃油车上的芯片数量约为300颗,智能电动汽车上的芯片数量将会在2000颗以上。

目前国内车用半导体的供应商主要以瑞萨电子、英飞凌、恩智浦、ST、TI、Microchip等厂商为主,国内半导体厂商的市场份额还不大。根据中国汽车工业协会的调查,在汽车芯片方面,我们的自主率不足5%,这也从另外一个方面说明了中国企业的发展潜力巨大。

加上,国际环境和缺芯的影响,让国内终端厂商都开始考虑多供应商策略,比如有芯片厂商透露说,在2018年下半年以前,国内芯片企业要是说自己是做汽车芯片的,去找主机厂,或者汽车厂商,90%以上的客户都是不愿意见这些芯片厂商的。但现在,主机厂和车厂都在导入国产芯片,即使是工业级的芯片,他们也愿意先进行测试。可以说国产芯片玩家迎来了国产替代的重要窗口期。

在机会方面,据<电子发烧友>观察,传感器领域里面,传统的汽车MEMS传感器研发难度大、制造工艺复杂,进入门槛高,基本是海外供应商为主,这一块国内企业进入的机会不大。但是在智能传感器方面,比如摄像头、毫米波雷达、激光雷达等产品国内企业的机会还是挺大的,特别是激光雷达,大家几乎都处于同一起跑线上,突围的机会比较大。

MCU方面,国内已经有厂商打入了前装市场,这些玩家主要集中在车身域,包括汽车灯、车窗、雨刮器等。比如芯旺微、杰发科技等。

计算控制领域,国内的地平线就已经表现还不错了,到目前为止他们出货量已经到40万片了;后面还有芯驰、黑芝麻等公司。

另外,电源、功率、被动元器件等领域也是国产半导体芯片企业的机会所在。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

- 相关推荐

- 热点推荐

- 汽车智能

-

佛瑞亚谈汽车产业发展的新趋势与新机遇2025-05-14 827

-

汽车智能化会带来哪些新机遇?2024-11-04 1093

-

软通动力:抢抓智能座舱新机遇 聚焦汽车智能化发展新路径2023-07-19 740

-

5G通信及汽车电子发展带来新机遇.zip2023-01-13 514

-

半导体市场给5G带来了哪些新机遇?2020-12-30 3306

-

为经济发展注入新动能,带来新机遇2020-12-03 2159

-

LED灯杆屏应用迎来市场发展新机遇2020-10-27 902

-

汽车电子领域有什么新机遇2019-10-23 989

-

智能化汽车的极致在哪里2019-07-18 2561

-

类脑智能引领人工智能发展带来新机遇2019-01-15 5148

-

锂电池包的新机遇,回收再利用2018-08-16 3673

-

人工智能发展的新机遇与安全挑战2018-07-19 5025

-

李大维-创客和山寨:万众创新下的新机遇PPT—中国硬件创新大赛上海培训会2015-06-11 11403

-

汽车智能化电子制造趋势2011-01-24 2725

全部0条评论

快来发表一下你的评论吧 !