半导体短缺趋势的喜忧参半

描述

编译来源:semiwiki

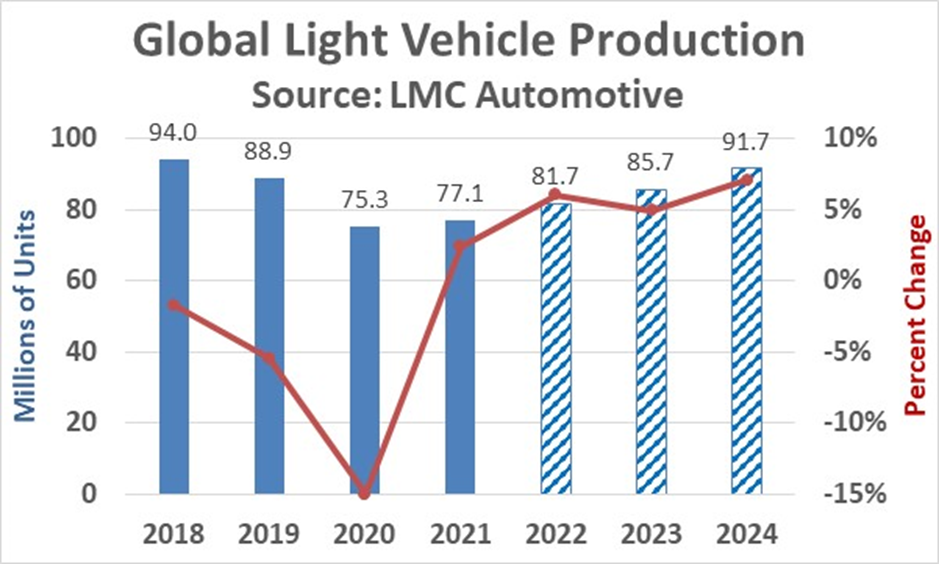

一些迹象表明,汽车领域半导体短缺的情况有所缓解。然而,至少到 2023 年,轻型汽车的产量可能仍低于全部潜力。LMC Automotive 7 月份对轻型汽车产量的预测是 2022 年为 8170 万辆,比 2021 年增长 2%。LMC 1月份的预测显示,2021轻型汽车产量增长13%,比目前的预测多400多万辆。7 月份的预测要求 2023 年和 2024 年的产量增长 5% 和 7%。LMC 4 月份对 2023 年和 2024 年的预测比 7 月份的预测每年高出 400 万辆。到 2024 年的产量为 9170 万辆,仍应低于五年前 2018 年的 9400 万辆的新冠疫情爆发前的水平。

汽车半导体供不应求的主要原因是:

汽车制造商在 2020 年初新冠疫情开始时严重削减了半导体订单。如果需求因新冠疫情而大幅下降,汽车公司担心会陷入汽车库存过剩的困境。当汽车制造商试图增加订单时,他们失去了在生产线上的地位,落后于个人电脑和智能手机等其他行业。

许多汽车制造商使用即时订购系统来避免库存过剩。这使他们几乎没有缓冲库存。此外,汽车中使用的大多数半导体都是由提供系统(发动机控制、仪表板电子设备等)的公司而不是汽车制造商购买的,这导致供应链更加复杂。

汽车中使用的半导体具有较长的设计周期,必须是合格标准。因此,汽车制造商很难在短期内更换供应商。

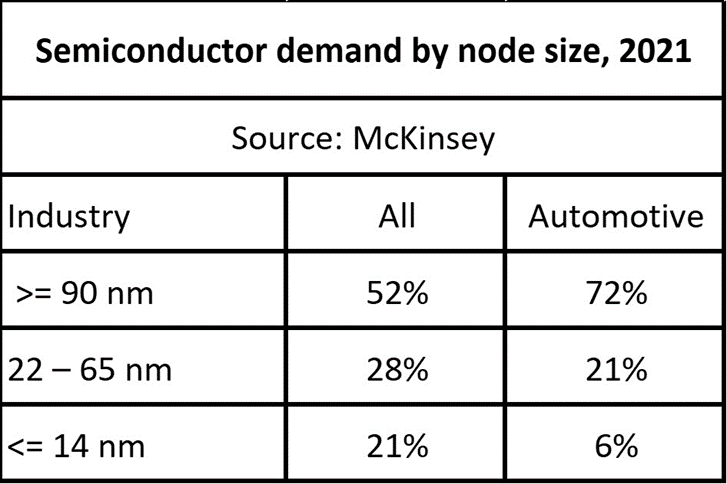

由于设计周期长和产品寿命长,汽车应用中使用的半导体使用比大多数其他应用更旧的工艺节点。如下表所示,麦肯锡估计,到 2021 年,72% 的汽车半导体晶圆使用 90 纳米或更大的工艺节点,而在所有应用中这一比例为 52%。只有 6% 的汽车需求是 14 纳米及更少的工艺节点,而所有应用的这一比例为 21%。半导体制造商将资本支出集中在更先进的工艺节点上,仅在较旧的节点上适度扩大产能。占主导地位的晶圆代工厂台积电 65% 的收入来自先进工艺节点,只有 12% 的收入来自 90 纳米或更大的节点。台积电只有 5% 的收入来自汽车,而智能手机则占 38%。因此,对于代工厂而言,汽车制造商的优先权通常较低。

鉴于上述所有因素,解决所有供应问题需要时间。主要汽车制造商最近的评论揭示了解决半导体短缺趋势的喜忧参半。

丰田——至少到 2022 年第三季度才会出现短缺

大众汽车——短缺缓解

现代——短缺缓解

通用汽车——到 2023 年的短缺影响

Stellantis – 到 2022 年下半年的短缺。日前,Stellantis已证实,因芯片短缺计划在本周六之前暂停法国索肖工厂的汽车生产。此前,由于芯片的“结构性”短缺,该公司还在6月28日至7月2日期间停止了意大利梅尔菲工厂的运营。

本田——由于短缺,前景不确定

日产——未来几个月复苏

福特——短缺仍然是一个问题

梅赛德斯-奔驰——没有重大的供应问题

宝马——不会因短缺而导致生产延误

沃尔沃——恢复供应充足

博世(零部件供应商)——短缺到 2023 年

下表列出了汽车市场的主要半导体供应商。前十大供应商占 2021 年汽车半导体市场总额 690 亿美元的 46%(根据 WSTS)。汽车是这些公司半导体总收入的重要组成部分,从 17% 到 50% 不等。 五家最大的汽车半导体供应商在其最近的 2022 年第二季度财务报告中也对短缺的前景持不同看法:

英飞凌科技——在 2022 年逐步缓解短缺

恩智浦半导体 – 2022 年第三季度需求仍将超过供应

瑞萨电子——库存在 2022 年第二季度末恢复到计划水平

德州仪器——库存仍低于预期水平

意法半导体——产能到 2023 年售罄

汽车半导体的短缺可能至少会持续到 2023 年。尽管一些汽车制造商表示他们已恢复满负荷生产,但大多数报告称短缺仍在继续。短缺将阻止汽车制造商生产足够的汽车来满足 2022 年和 2023 年的需求,从而导致大多数汽车的价格持续居高不下。 汽车制造商和半导体供应商正在努力防止未来出现这种严重的短缺。汽车制造商正在调整他们的即时库存模式。汽车制造所需的芯片数量庞大,所需的芯片类型也因汽车制造商而异,一两家芯片制造商设法回到原来的制造计划并不能解决当前的问题。汽车制造商也在与半导体供应商更密切地合作,以传达他们的短期和长期需求。随着电动汽车和驾驶辅助技术的发展趋势持续,半导体对汽车制造商将变得更加重要。

编辑:黄飞

-

半导体库存水位上涨 半导体市场回暖趋势明显2012-06-12 0

-

2018年射频半导体行业有哪些趋势2018-02-08 0

-

半导体行业的趋势2019-06-25 0

-

半导体工艺技术的发展趋势2019-07-05 0

-

新兴的半导体技术发展趋势2019-07-24 0

-

5G创新,半导体在未来的发展趋势将会如何?2019-12-03 0

-

功率半导体模块的发展趋势如何?2020-04-07 0

-

半导体芯片产业的发展趋势2021-02-04 0

-

2009中国集成电路市场喜忧参半2010-01-25 840

-

跨界巨头纷纷涌入,智能锁行业喜忧参半2018-10-17 749

-

半导体短缺致大众集团数家工厂减产2021-01-25 1758

-

全球半导体芯片短缺原因2021-12-24 5038

-

全球半导体供应短缺的局面仍未得到改善2022-04-06 1702

-

汽车半导体短缺有所缓解 短缺问题至少会持续到2023年2022-10-13 2741

-

SIA:4月全球半导体销售喜忧参半2023-06-08 820

全部0条评论

快来发表一下你的评论吧 !