L2级自动驾驶稳步渗透 高阶自动驾驶初现雏形

电子说

描述

L2 级自动驾驶稳步渗透

高阶自动驾驶初现雏形

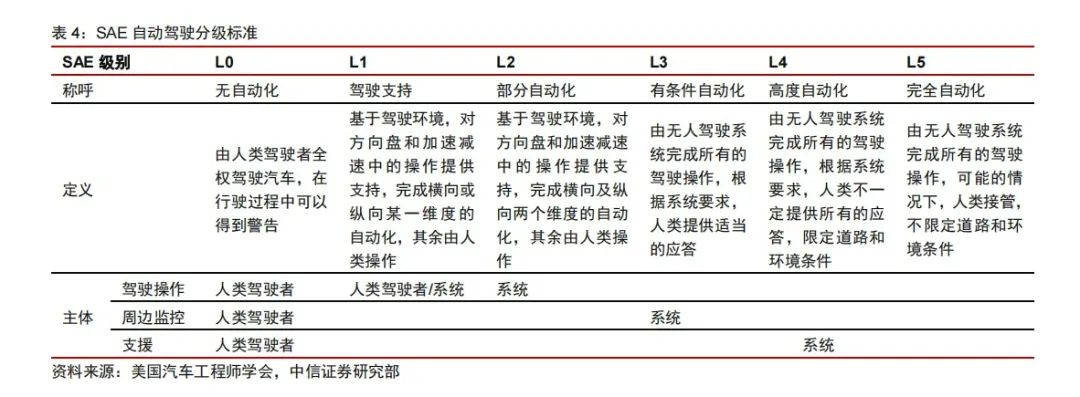

SAE自动驾驶分级标准:L3级被普遍认为是自动驾驶的一个分水岭,L3-L5可认为是真正意义上的自动驾驶。根据美国汽车工程师学会(SAE)标准,自动驾驶分为L0-L5六级。随着级别升高,智能化程度逐级提升,驾驶操作、道路环境监测及最终的风险处理者逐渐由人类向汽车系统进行过渡。L5作为最高级别的自动驾驶,其可实现不限场景的驾驶完全自动化。L4与 L5相比,核心区别在于L4仅可在限定的道路环境下完成自动驾驶。在L3级别时,如果智能驾驶系统发生系统不可处理的意外时,系统将要求人类提供适当应答,而L4及L5级别时,系统可处理相应意外情况。L1及L2可以实现横向(如车道变换)或纵向(如前进行驶)的自动驾驶,但相对L3而言,核心是缺乏对驾驶环境的监测能力。L1与L2的核心区别则在于L2可同时实现横向及纵向的自动驾驶,而L1仅可实现横向或纵向某一维度的自动化。

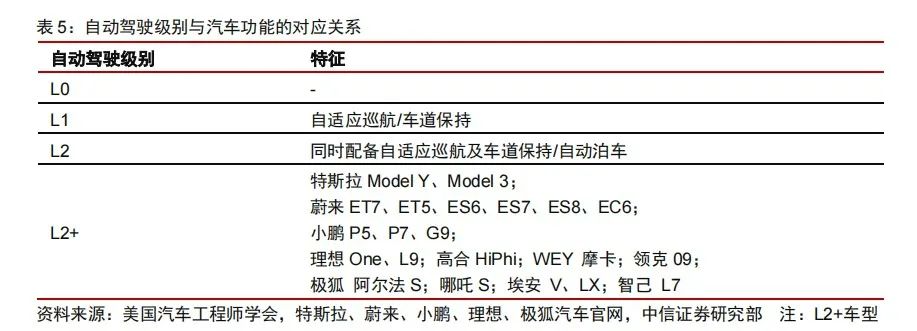

L2+级自动驾驶稳步渗透,高阶自动驾驶初现雏形。L2级自动驾驶自2017年来,每年均有5pcts左右提升,2022H1达33%。此外,特斯拉、蔚来、小鹏、理想、高合等品牌均有车型具备地图领航/领航辅助功能,我们将相应车型划分为 L2+,2022H1 L2+渗透率达5%,高级别自动驾驶初显雏形。

基于L2与L4在技术、成本等方面的差异,造车新势力与Robo-Taxi公司分别做出了“降维”与“升级”的选择。造车新势力&传统车企中的先行企业坚持全栈自研,凭借成熟车型将L2+导入市场,依靠影子模式不断迭代算法能力,不断逼近L3自动驾驶。另一类是Robo-Taxi等L4-L5级别厂商,采用适用性广的量产方案打入车企,降维做L2+适配解决方案。

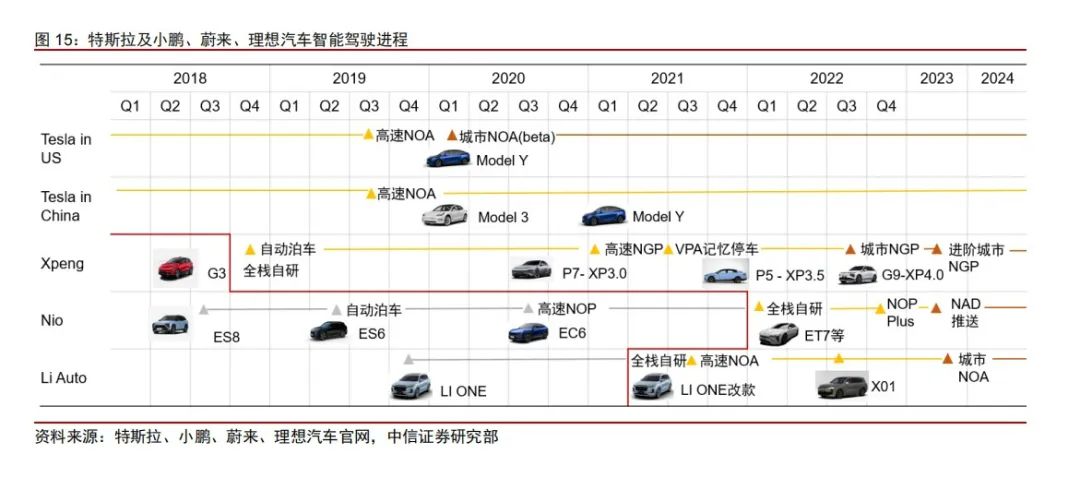

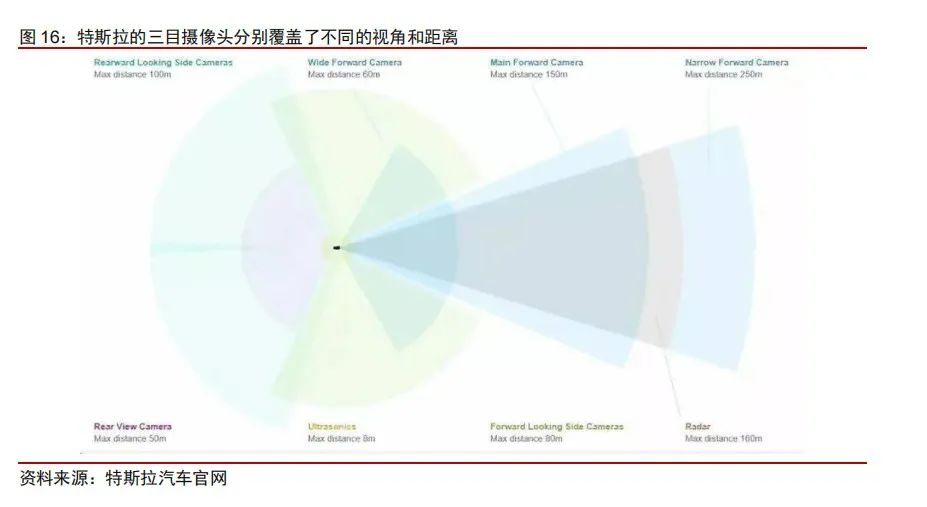

L2 向上:特斯拉领跑市场造车新势力跟进 目前头部企业的自动驾驶方案可以分为两条路线: 1. 特斯拉:以视觉为基础+自研FSD芯片。 特斯拉的自动驾驶方案是以视觉为基础,以FSD芯片(144TOPS)为核心的解决方案。2016年以前,Tesla的 Model S 采用的是 Mobileye的EyeQ3芯片与单目摄像头,此后特斯拉转为自研。特斯拉现在采取的是与中国车企不同的自动驾驶方案:不采用激光雷达,而是以纯视觉为主。特斯拉的视觉算法的感知配件包括8个摄像头——后方的一个倒车摄像头,前方的一个三目总成件,两侧的两个环绕摄像头,此外还有一个毫米波雷达。Model3 Tesla 的三目摄像头是纯OEM硬件,摄像头采集完数据后发给Autopilot控制器。三个摄像头分别对应60m、150m、250m覆盖范围。特斯拉的摄像头模块将所有 CMOS 传感器嵌入到PCB中,而将图像处理交给Autopilot的域控制器完成。

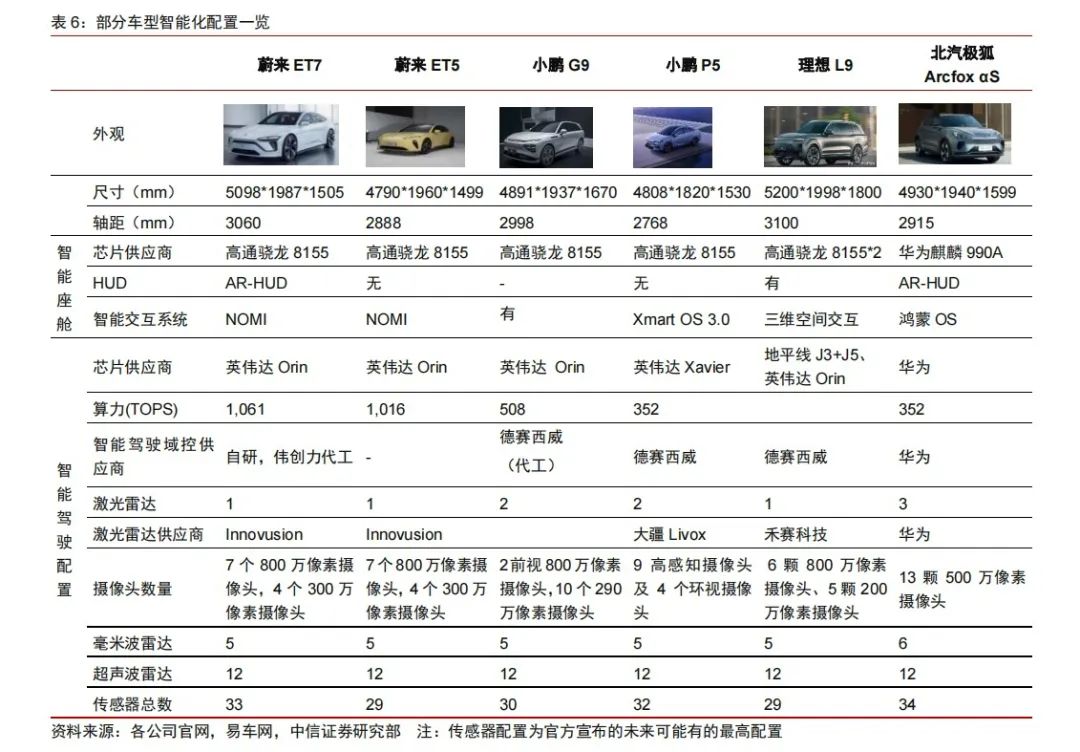

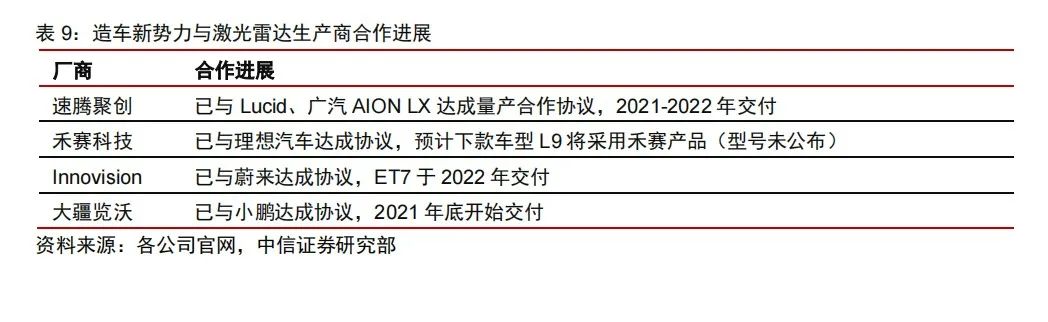

2. 新势力公司:高算力英伟达芯片+激光雷达。 除特斯拉之外,其他大部分中国车企均选择了高算力芯片(以英伟达 Orin 为代表)+ 激光雷达的解决方案,自主品牌智能化配置“军备竞赛”愈演愈烈。年初至今,主流自主品牌向高端价格带加速渗透,通过大幅提升智能化配置,聚焦打造驾乘差异化体验。在自动驾驶方面,蔚来、小鹏、理想和北汽极狐等新发车型普遍搭载了高算力计算平台,AI芯片方案以英伟达和华为为主,算力均在 300TOPS以上,其中蔚来ET7单车算力甚至高达 1061TOPS。上述车型搭载的传感器总数均为30个左右,其中北汽极狐Arcfox αS搭载了34个传感器。绝大部分车型均计划搭载激光雷达(单车1-3颗),目前已确定的供应商有大疆揽沃(Livox)、速腾聚创、图达通(Innovusion)、禾赛科技和华为等。此外,部分品牌已经开始搭载华为、地平线等自主芯片,整车厂在智能化配置领域的“军备竞赛”愈演愈烈。

域控制器:

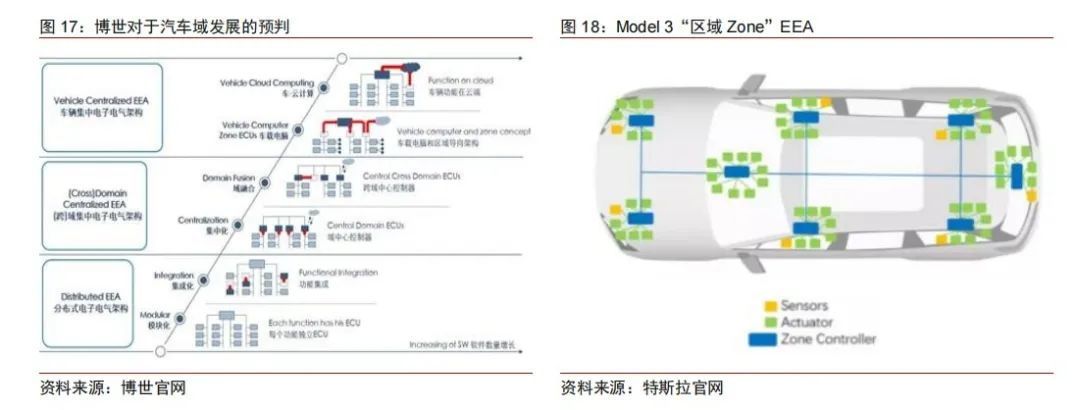

软件定义汽车,迭代决定智能

域控制器是智能化中枢,按照功能域进行划分是经典方案,亦可按照空间划分进行补充。在“软件定义汽车”时代,汽车从“分布式”到“中央计算单元变化”,ECU数量的增长必然带来决策和控制复杂度的提升,类似智能手机运算中枢的概念,域控制器在智能汽车中的作用不断提升,有望在未来汽车智能化的过程中扮演核心角色。目前看汽车电子电气架构主要被分位五个域,由自动驾驶、动力总成、底盘控制、座舱与车身控制五个域构成,其中座舱域和车身控制域有进一步整合的趋势。头部企业特斯拉在Model 3上直接按车身设计空间来进行域的划分,具体分为中域、左域和右域,打破了按照功能域进行划分的思维方式。

自动驾驶域控制器为决策层核心产品,有助于传感器融合与高级别功能的实现。高级别自动驾驶意味着传感器传入信号的复杂程度逐步提升,如L2级别侧视摄像头的加入导致需要预处理的视频数据成倍的增加,L3+级别激光雷达的加入又不断地生成千万级的待处理点云信息。因此,相关芯片需要同步提升自身的计算能力、传输带宽、存储能力。分布式电子电气架构不利于多传感器之间的深度融合,也无法调用不同子系统的传感器来实现复杂功能。在电子电气架构的集中化趋势下,自动驾驶域控制器依托集成度更高、性能更优的计算平台,能够更好地支撑传感器融合,以实现更高级别的ADAS功能。 国内供应商已实现高算力域控方案的量产配套。德赛西威IPU04采用英伟达Orin, 算力达254TOPS,在理想 L9、小鹏 G9 等车型上实现落地;公司的IPU03也量产配套小鹏P7。经纬恒润的自动驾驶域控制器也已量产配套红旗E-HS9、哪吒S。在智能驾驶趋势下,大算力芯片需求提升,德赛西威、经纬恒润等国内供应商已实现高算力域控方案的量产配套。

自动驾驶高算力芯片:

智能化趋势下,

高算力芯片需求正在飞速提升

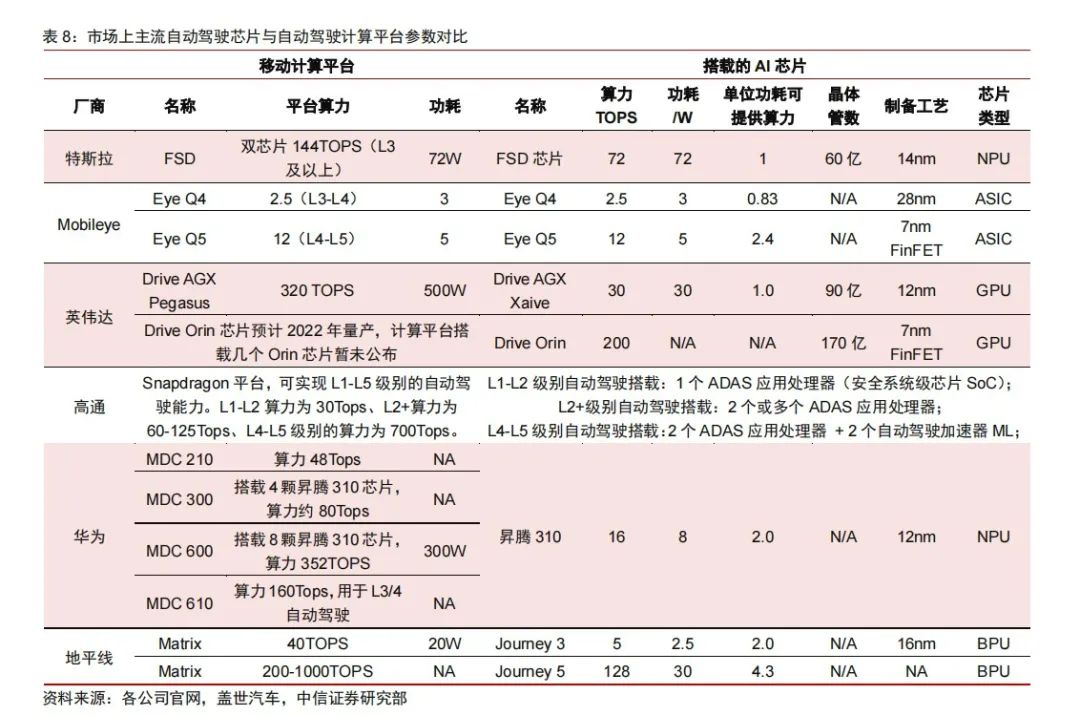

智能化趋势下,高算力芯片需求提升,英伟达Orin成高算力主流方案。2019年GTC大会上,英伟达发布自动驾驶芯片Orin。该芯片采用 7nm 制程工艺,包含了170亿个晶体管,并在软件端集成英伟达下一代GPU架构和Arm Hercules CPU内核,以及新的深度学习和计算机视觉加速器。英伟达Orin最先推出了两种版本,分别是110 TOPS 的Orin 和254 TOPS 的 OrinX。基于多个Orin或者OrinX的组合,对应的智能驾驶域控制器算力可达1000 TOPS以上。

“蔚小理”的新车型均搭载最新的座舱和自动驾驶高算力芯片,在硬件的角度预留可支持未来2-3年发展的算力。蔚来、小鹏、理想的新发车型,均基于英伟达 Orin 打造自动驾驶计算平台。其中,小鹏G9的计算平台搭载两颗英伟达 OrinX 芯片,实现总508 TOPS算力。蔚来ET7/ET5搭载的超算平台 Adam 更是配备四颗英伟达NVIDIA Drive Orin芯片,算力超过1000TOPS,拥有48个CPU内核,256个矩阵运算单元,8096个浮点运算单元,共计680亿个晶体管,算力高达1016TOPS。ADAM 通过两颗主控芯片负责 NAD 全栈算法计算,使用一颗作为独立完整的冗余备份芯片,最后一颗作为群体智能与个性训练计算专用芯片。理想L9的智能驾驶算力平台搭载两颗英伟达Orin,总算力达到508TOPS。其双处理器互为算力冗余,可同时实时运行各种深度神经网络,并确保安全所需的冗余和分集。

激光雷达:实现 L3 以上自动驾驶的核心部件

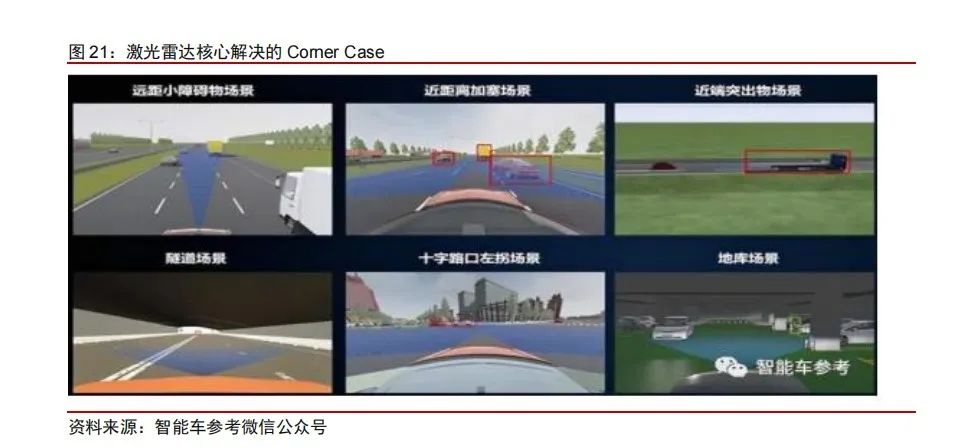

激光雷达成为L3以上自动驾驶最重要的传感器。对于自动驾驶传感器的选择,目前市场上存在着两种不同路径:一种是由摄像头主导,不采用激光雷达产品,典型代表为特斯拉;另一种是由激光雷达主导,配合摄像头、毫米波雷达等元件组成。特斯拉由于激光雷达的价格与量产进度问题而不选用激光雷达,但纯视觉算法已经频繁暴露问题,且激光雷达价格降低、量产能力提升的情况下,激光雷达凭借其测量分辨率高、抗干扰能力强、 抗隐身能力强、穿透能力强和全天候工作的优势,成为L3以上ADAS的必要传感器组件, 可以有效应对各类CornerCase。

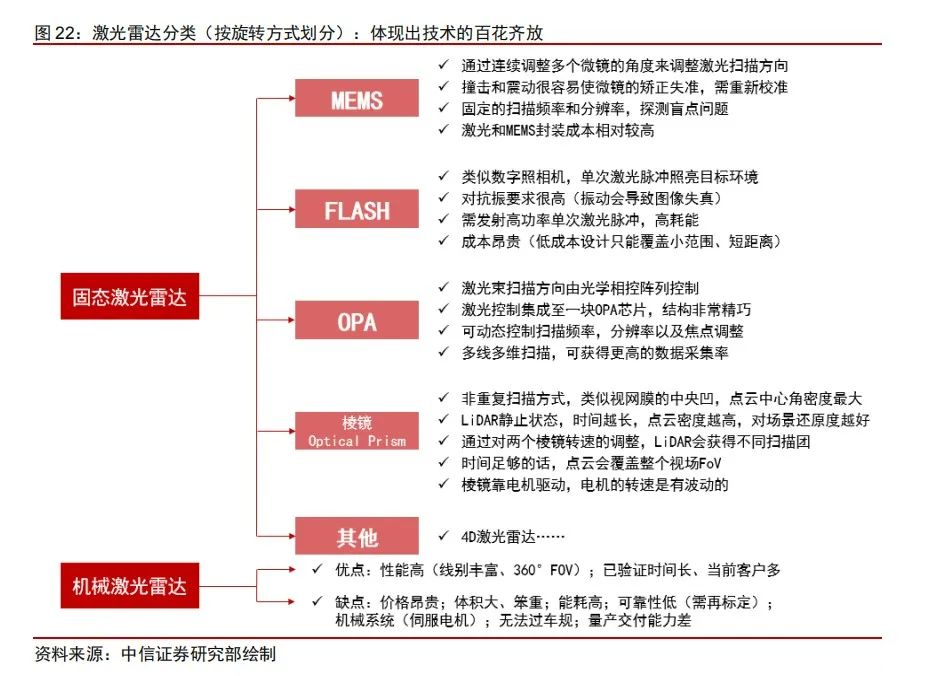

技术路径选择:转镜MEMS/1550nm/SPAD/SoC是未来发展方向。MEMS 方案、转镜方案、Flash 方案、双棱镜方案均有量产上车的计划:其中,MEMS 方案落地进展相对最快,造车新势力均已绑定不同的激光雷达生产商。扫描系统来看,应用转镜或者MEMS振镜的激光雷达可以很好地解决机械式激光雷达面临的物料成本高+量产成本高的问题, 固态激光雷达会代替现有的机械式激光雷达,具有高性能、稳定可靠、易于生产制造等优 点,兼顾车规量产与高性能的需求,是当前最适合大规模量产的技术路线,激光器上来看,VCSEL 逐渐取代EEL,1550nm则由于对人眼的保护,在前向长距离激光雷达上预计将逐渐取代905nm;接收器来看,SPAD技术逐渐成熟,料将取代APD。Luminar由于在1550m激光雷达上领跑,目前拥有资本市场上给予激光雷达领域的最高估值。

预计激光雷达将在2022~2023年进入全面爆发期。在2020年CES展会上,大部分激光雷达供应商新推出的激光雷达价格都已降至1000美元以下,标志着激光雷达价位进入乘用车量产时代。而在整个2021年中,大量车企公布了搭载激光雷达的自动驾驶车型, 其中大部分大型计划在2022年正式量产,整个行业迅速走向成熟期。由于激光雷达的重要性,部分车企开始通过共同研发乃至直接入股的方式,与激光雷达企业达成深度合作关系。由于激光雷达本身技术仍处于不成熟期,站在激光雷达厂商角度,同样也希望与头部智能化车企合作开发,帮助自身技术快速走向车规级落地。

L4 向下:深耕商业化细分场景 同时赋能传统车企加速智能化 高级别自动驾驶技术可拓展空间大,落地场景丰富。高级别自动驾驶能够有效解决人力成本提升、交通安全、司机短缺等诸多痛点,是汽车行业企业竞相角逐的制高点。目前 可供自动驾驶产品落地的场景可大致分为城市开放场景、高速场景和封闭场景,其中城市场景包括Robotaxi、环卫服务、城配物流以及最后一公里配送;高速场景即干线运输;封闭场景主要包括了港口、矿区。高级别智能驾驶整体解决方案业务上公司的同业公司主要包括图森未来、百度等全球自动驾驶巨头。

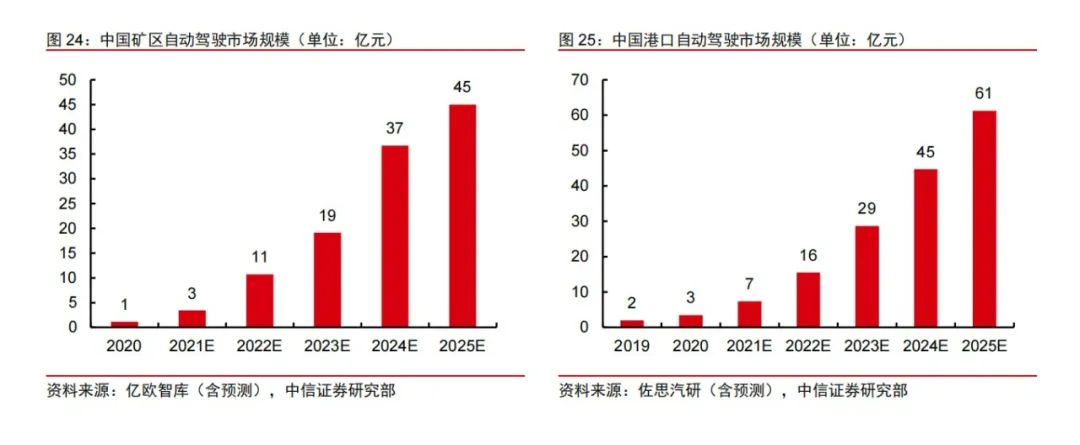

封闭园区、特定路况的自动驾驶市场需求逐步显现。近年来,我国老龄化问题突出, 加之港口、矿区等封闭园区工作环境恶劣,工作强度大,用工难、人力成本高等问题日益显现。但是,封闭园区也具有车辆行驶速度低、路况简单等特点,有利于自动驾驶技术的落地。根据亿欧智库预测,2025年中国矿区自动驾驶技术服务的市场规模将达到约45亿元。另据佐思汽研预测,中国港口自动驾驶的市场规模将由2019年的2亿元增长至2025年的约61亿元。

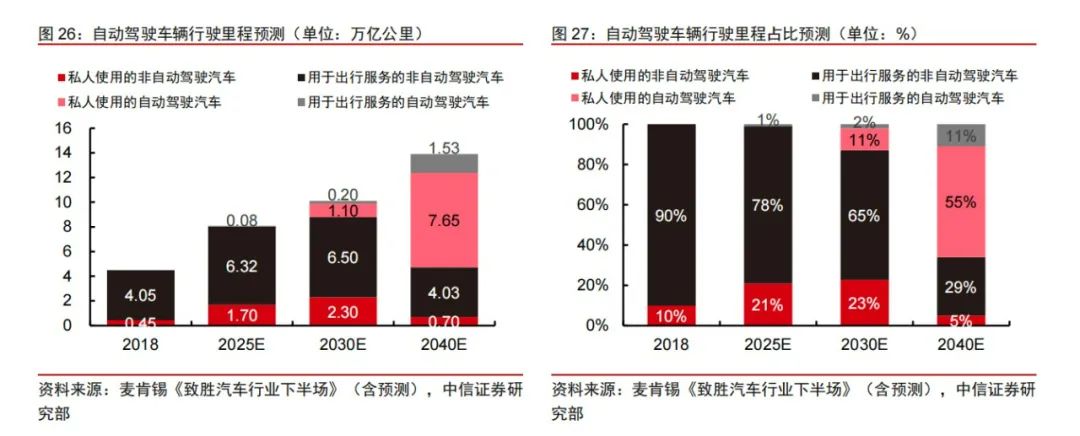

Robotaxi 是最具市场潜力的自动驾驶场景。受各地政策与技术成熟度约束,目前无人出租车仍需配备安全员,成本高昂。但麦肯锡在《致胜汽车行业下半场》中预测,未来5-10年人力成本将会进一步升高,而无人出租车每千米成本将不断下降,并将在2025- 2027年之间与人工驾驶出租车持平。在取消安全员并实现规模化部署后,预计无人出租车的成本优势将得到凸显,带来出行服务的颠覆。根据麦肯锡预测,2030/2040年,中国用于出行服务的自动驾驶汽车行驶里程数有望达到 0.3/1.6 万亿公里/年,我们假设其单价为2元/公里,则其2030/2040年对应市场空间约 0.6/3.2 万亿元。

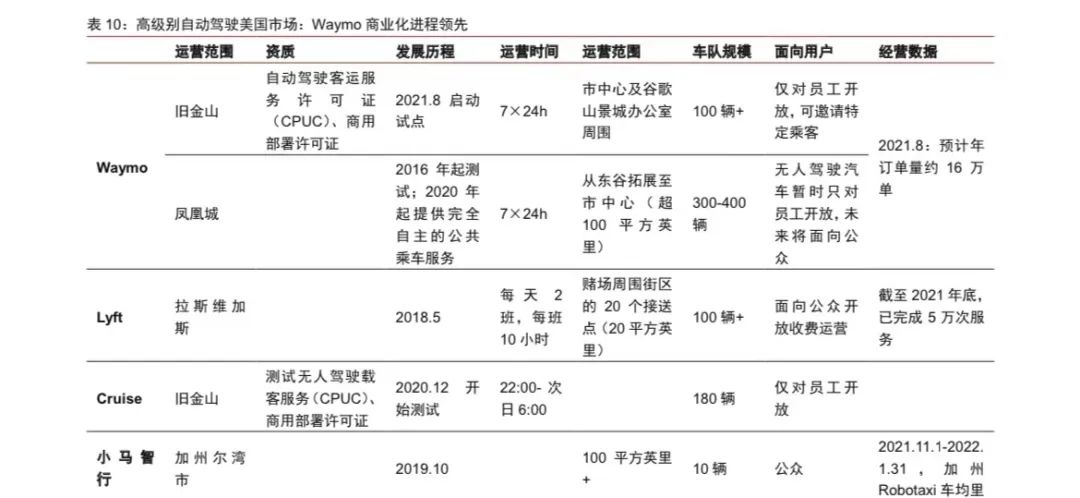

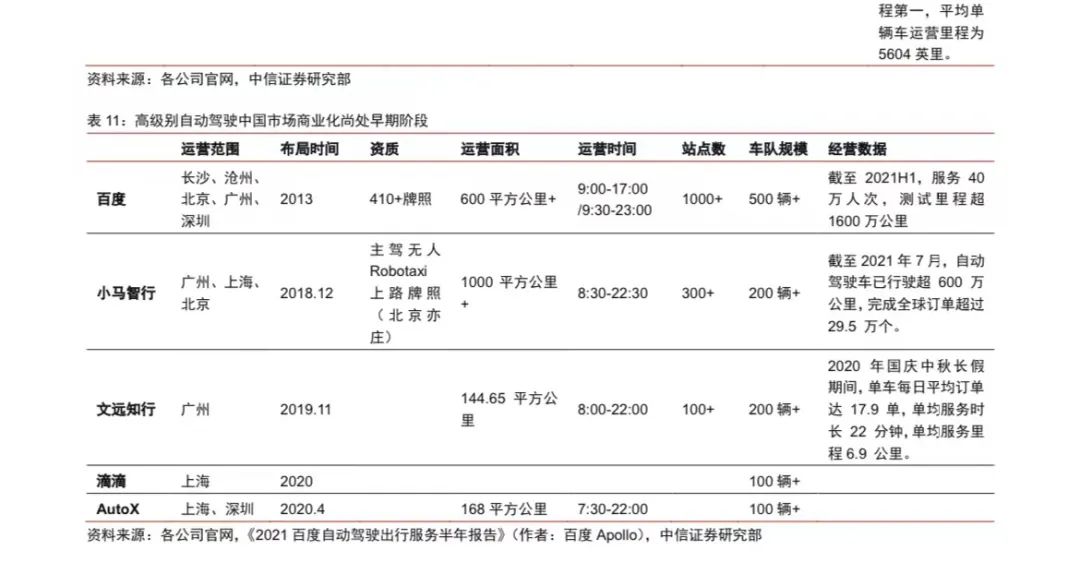

目前 L4、L5 技术仍处于试验、封闭或半封闭园区运营阶段。例如百度、滴滴沃芽、 文远知行等公司先后在上海、广州、长沙、北京等地区特定场所提供 Robotaxi 服务;图森未来在美国高速公路开始了无人驾驶货车配送;Waymo在美国开始提供Robo-taxi和无人 驾驶货车配送等服务。

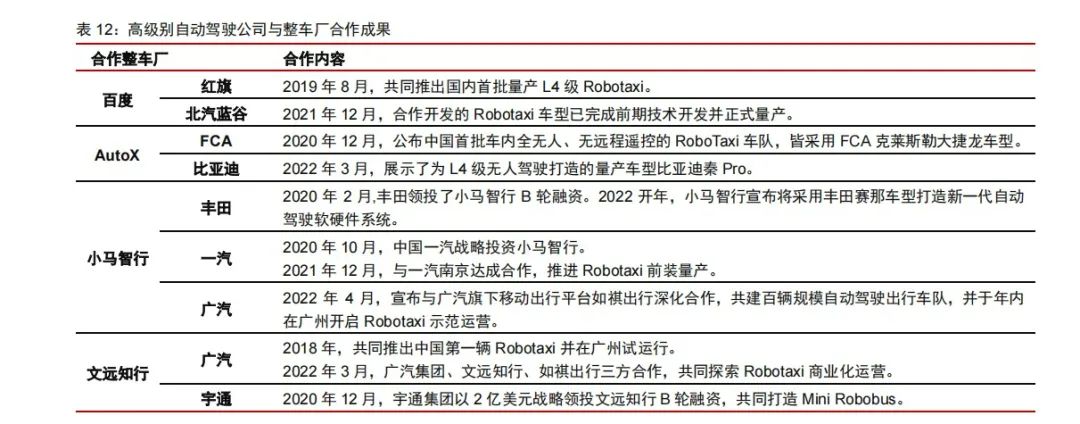

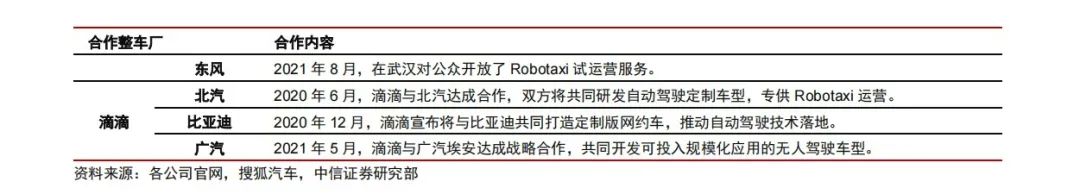

L4级别厂商的另一条商业化道路:逐渐将技术拓展至 L2+,赋能传统车企加速智能化。L4等高级别自动驾驶厂商硬件水平发展迅速,且由于场景类似、算法复用成本低等原因,L4厂商降维进入 L2+级别领域,以Tier1身份拓展乘用车客户。L4级别厂商的降维优 势主要包括三方面:1. 数据闭环能力强:L4面对的场景更复杂,要求更好地利用数据闭环,相比 L2 有先发优势;2. 系统流畅性更好:L4厂商提供相对完整的系统解决方案,避免 L2 到 L2+系统切换的流畅性损失;3. 性能天花板更高:相比于传统架构,更适应城区的复杂状况,性能天花板更高。在这样的降维优势下,L4级别厂商纷纷和产业链公司展开合作,尤其是和传统车企合作,为其智能化赋能,包括百度和红旗、北汽的合作,文远知行和广汽、东风等主机厂的合作等。

审核编辑 :李倩

-

AI引发的技术革命:从自动驾驶1.0到4.02023-03-28 1265

-

汽车自动驾驶产业链深度研究报告:自动驾驶驶向何方 精选资料分享2021-08-27 2860

-

自动驾驶OS市场的现状及未来 精选资料推荐2021-07-27 2427

-

解读L2级自动驾驶辅助系统 L2级自动驾驶主有哪些功能2020-09-08 53512

-

自动驾驶l1和l2的区别2020-08-25 6654

-

自动驾驶汽车中的L2和L3级有什么不同2019-09-01 24299

-

自动驾驶汽车的处理能力怎么样?2019-08-07 2792

-

如何让自动驾驶更加安全?2019-05-13 3622

-

L2级自动驾驶渗透率提升的前夜2019-03-01 7445

-

2019年L2级自动驾驶技术将在新车上广泛渗透2018-12-31 3468

-

AI/自动驾驶领域的巅峰会议—国际AI自动驾驶高峰论坛2017-09-13 7353

-

自动驾驶的到来2017-06-08 7305

-

自动驾驶真的会来吗?2016-07-21 14085

-

【话题】特斯拉首起自动驾驶致命车祸,自动驾驶的冬天来了?2016-07-05 13713

全部0条评论

快来发表一下你的评论吧 !