长晶科技创业板IPO获受理!2021年分立器件销量首度突破246亿颗,募资16.26亿扩产及研发IGBT等

长晶科技创业板IPO获受理!2021年分立器件销量首度突破246亿颗,募资16.26亿扩产及研发IGBT等

描述

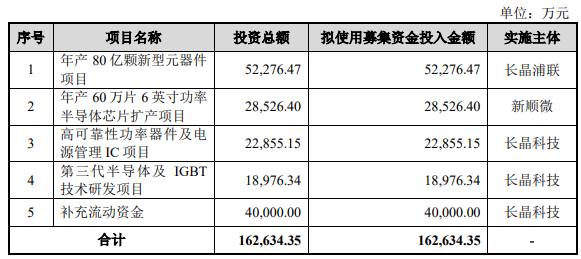

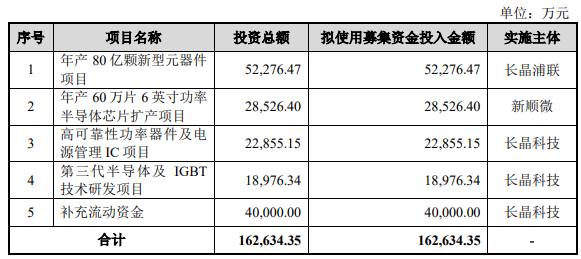

电子发烧友网报道(文/刘静)近日,江苏长晶科技股份有限公司(简称:长晶科技)创业板IPO上市申请正式获深交所受理。拟上市募集16.26亿元资金,投建“年产80亿颗新型元器件项目”、“年产60万片6英寸功率半导体芯片扩产项目”等。

根据中国企业数据库企查猫的统计,目前国内功率半导体行业存续和在业的企业共有366家,而功率半导体企业的上市率仅9.8%,其中A股上市的仅有17家,如果长晶科技IPO进展顺利,功率半导体行业A股上市将再添“新军”。

根据芯谋研发报告的市场统计,2021年度长晶科技的分立器件产品营收规模在国产分立器件厂商中排名第7位,并在全球市场中排名第23位,全球市占率达1.1%。而且根据中国半导体行业协会发布的榜单,长晶科技已连续三年进入国产功率器件前十强企业榜单,2021年前十强包括安世半导体、长晶科技、华润微、LRC、扬杰科技、燕东微、士兰微、捷捷微电、华微电子、新洁能,其中长晶科技的排名从2019年的第8名提升至2021年的第2名,仅次于安世半导体。值得注意的是,目前长晶科技成立的时间仅短短四年,在如此短的时间能够做出这么亮眼的成绩,是值得肯定的。

长晶科技的快速成长离不开资本的支持以及整合并购。自2018年成立后,长晶科技先后成功并购中国大陆封测龙头长电科技旗下的深圳长晶半导体有限公司、以及江阴新申弘达半导体有限公司和江苏新顺微电子股份有限公司。天眼查的公开数据显示,长晶科技此前共经历三轮融资,参投机构及企业阵容强大,包括大基金、小米长江产业基金、OPPO、传音控股、招商资本、深创投等。

业绩稳健增长,分立器件销量首度突破246亿颗

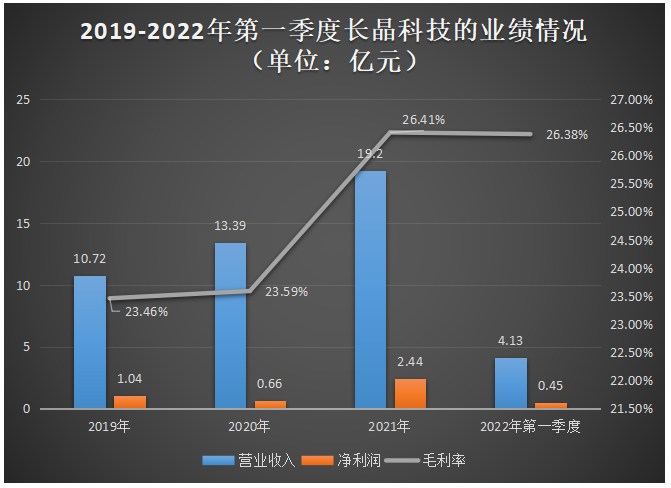

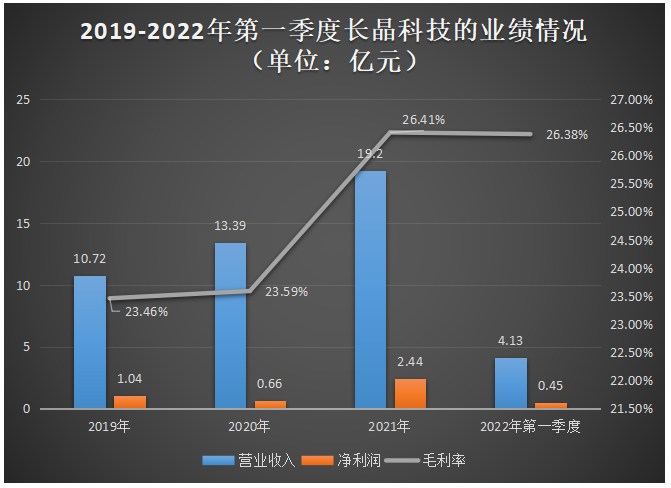

长晶科技的基本面情况相对良好,营收规模呈现逐年增长的趋势,2019年-2021年累计营收达43.31亿元,年均复合增长率为33.83%,年度营收并未出现翻倍高增长的情况。2022年第一季度实现的营收仅为4.13亿元,达不到2021年全年的25%,如果未来三季度长晶科技的季度营收没有进一步实现提速增长的话,2022年度营收可能低于2021年。

在国内功率半导体行业,长晶科技的体量并不算太大,2021年在营收规模上与龙头企业扬杰科技、士兰微相比至少还有24-52亿的差距。

在归母净利润上,长晶科技是波动增长的,2020年相较2019年下滑了36.54%,2021年实现翻2.70倍增长。从2022年一季度实现的净利润情况看,长晶科技的净利增速相较2021年出现一定程度的下滑,这可能是消费电子应用领域需求量减少带来的负面影响。

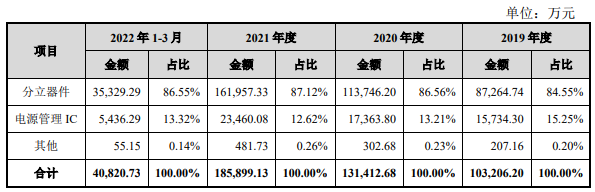

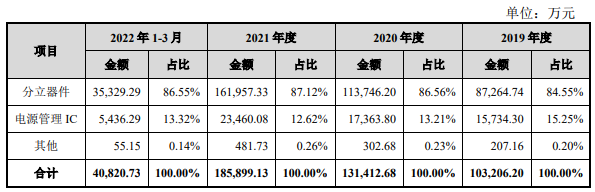

长晶科技的营收来源于两大产品线,分别为分立器件、电源管理IC。分立器件是长晶科技的起家业务,也是目前企业收入最大的产品线,2019年-2022年Q1年分立器件产品分别实现8.73亿元、11.37亿元、16.20亿元、3.53亿元,分别占当期主营业务收入的比例为84.55%、86.56%、87.12%、86.55%。2021年长晶科技分立器件的销量首度突破200亿颗,达246亿颗,较2020年增长了29.15%,产品的单价也进一步上涨了10.22%,达0.0658元/颗。

目前长晶科技开发的分立器件产品,主要包括开关二极管、整流二极管、稳压二极管、肖特基二极管(SBD)、瞬态电压抑制二极 管(TVS)、静电保护二极管 (ESD)、快速恢复二极管(FRD)、双 极 型 晶 体 管(BJT)、VDMOS、沟槽型/屏蔽栅/超结MOSFET,主要应用于消费电子、家用电器、工业控制等领域。

目前长晶科技在二、三极管产品领域已经具备IDM经营能力,掌握肖特基二极管技术、稳压二极管技术、超低饱和的三极管技术、达林顿三极管技术等多项关键技术,并且长晶科技在并购新顺微后获得了IATF16949车规级认证的竞争优势。在MOSFET上,长晶科技通过VDMOS技术进一步降低产品的损耗和温升,以沟槽型 MOSFET 技术实现产品的超低导通阻抗,CSP MOSFET技术实现产品尺寸缩小等。

值得注意的是,为了进一步扩大8吋MOSFET、IGBT等产品的生产规模,增强企业在分立器件行业的供应链优势,长晶科技还与中芯绍兴签署了长期合作协议。

电源管理芯片虽然长晶科技在成立之初就开始从事,但目前该业务收入占企业营收的比例依旧较低,在16%以下,三年累计收入仅5.66亿元,而晶丰明源、艾为电子、圣邦股份PMIC芯片业务一年的收入就超过长晶科技三年的。

从收入增长速度来看,长晶科技增速最高的依旧是其核心业务分立器件,2021年实现同比增长42.48%,较电源管理IC业务增速高出7.42个百分点。

值得注意的是,近年长晶科技频繁并购,已经造成商誉高企,其商誉账面价值目前高达9.46亿元。未来收购的相关资产组的经营业绩受到经济形势、产业政策、市场竞争等因素 的影响,如果无法实现预期的经营业绩,则长晶科技可能面临商誉减值的风险,从而对业绩表现带来不利影响。

在客户方面,长晶科技采用经销为主的经营模式,2019年、2020年连续两年的第一大客户均是深圳市联盛电子有限公司,2021年的第一大客户是南京高上美电子有限公司。报告期内,前五大客户合计的销售收入分别达1.94亿元、2.11亿元、2.79亿元、0.59亿元,分别占当期营业收入的比例为18.08%、15.75%、14.69%、14.34%。

毛利率、研发投入还有差距,募资16.26亿扩产及研发IGBT等

2019年-2022年Q1,长晶科技的研发费用分别为3433.13万元、5965.73万元、10722.97万元、2546.43万元,占营业收入的比例分别为3.20%、4.46%、5.64%、6.16%。

而2021年长晶科技的同行企业扬杰科技、士兰微、新洁能、芯导科技、华微电子的研发费用分别为24184.32万元、58688.89万元、7968.92万元、2942.74万元、9186.77万元,分别占营业收入的比例为5.50%、8.16%、5.32%、6.19%、4.16%。在研发投入上,长晶科技与扬杰科技和士兰微还有一定的差距。

在研发人员方面,截至2022年3月31日,长晶科技共有294名研发人员,合计占员工总数的19.20%。长晶科技研发团队的核心人员是于世珩、王海波,值得注意的是于世珩曾任安世半导体研发部的首席平台构建师。而王海波是长晶科技进一步发力PMIC芯片领域,引入的电源管理IC研发人才。

长晶科技在招股书中提及研发技术人员流失的风险,表示现在半导体行业人才竞争激烈,未来如果公司不能提供更好的发展平台、更有竞争力的薪酬水平、更先进的研发环境、更好的企业文化氛围,可能面临研发技术人员流失的风险,对在研项目的推进和创新能力的维持产生不利影响。

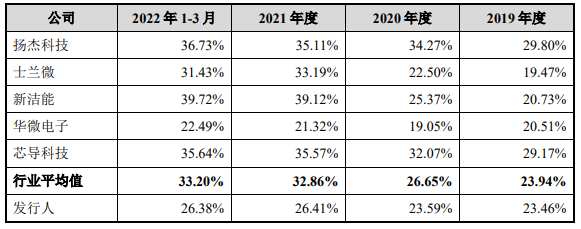

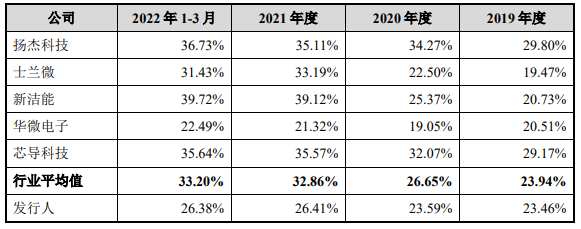

在盈利能力上,长晶科技在报告期内毛利率均低于行业平均水平,2021年毛利率为26.41%,而同期扬杰科技、士兰微、新洁能、华微电子、芯导科技的毛利率分别为35.11%、33.19%、39.12%、21.32%、35.57%,均高于长晶科技。

除此之外,长晶科技还面临英飞凌、意法半导体、东芝半导体、安森美半导体、安世半导体等国际厂商的竞争。根据市场调研机构Omdia公布的2021年功率半导体市场前十大厂商销售额排名,其中英飞凌排名第一,安森美排名第二,意法半导体排名第三,中国闻泰科技旗下的安世半导体排名第八,这四大国际厂商均在全球占据很高的市场份额,而长晶科技目前的全球市占率仅1.1%。

为了应对接下来的挑战,长晶科技将布局领域进一步延伸至汽车电子,收购具备车规级IATF16949认证的新顺微,加快自身对存量、新增产品进行车规级实验、论证、升级。

同时为进一步提升公司分立器件、电源管理 IC 业务的技术水平和产品多样性,提升公司封测技术水平和产能规模,提高功率半导体芯片的生产能力,长晶科技将募集的16.26亿元资金,分别投入“年产80亿颗新型元器件项目”、“年产60万片6英寸功率半导体芯片扩产项目”、“高可靠性功率器件及电源管理IC项目”、“第三代半导体及IGBT技术研发项目”等。

小结:

作为国产功率器件的前十强企业之一,长晶科技冲刺创业板上市备受关注。对于未来,长晶科技表示将以“研发引领”和“供应链协同”双轮驱动为发展战略,在技术创新、供应链整合、市场开拓、品质管控等方面持续开展工作,推动产品在消费电子、工业电子、汽车电子和新能源等领域的应用。

打开APP阅读更多精彩内容

根据中国企业数据库企查猫的统计,目前国内功率半导体行业存续和在业的企业共有366家,而功率半导体企业的上市率仅9.8%,其中A股上市的仅有17家,如果长晶科技IPO进展顺利,功率半导体行业A股上市将再添“新军”。

根据芯谋研发报告的市场统计,2021年度长晶科技的分立器件产品营收规模在国产分立器件厂商中排名第7位,并在全球市场中排名第23位,全球市占率达1.1%。而且根据中国半导体行业协会发布的榜单,长晶科技已连续三年进入国产功率器件前十强企业榜单,2021年前十强包括安世半导体、长晶科技、华润微、LRC、扬杰科技、燕东微、士兰微、捷捷微电、华微电子、新洁能,其中长晶科技的排名从2019年的第8名提升至2021年的第2名,仅次于安世半导体。值得注意的是,目前长晶科技成立的时间仅短短四年,在如此短的时间能够做出这么亮眼的成绩,是值得肯定的。

长晶科技的快速成长离不开资本的支持以及整合并购。自2018年成立后,长晶科技先后成功并购中国大陆封测龙头长电科技旗下的深圳长晶半导体有限公司、以及江阴新申弘达半导体有限公司和江苏新顺微电子股份有限公司。天眼查的公开数据显示,长晶科技此前共经历三轮融资,参投机构及企业阵容强大,包括大基金、小米长江产业基金、OPPO、传音控股、招商资本、深创投等。

业绩稳健增长,分立器件销量首度突破246亿颗

长晶科技的基本面情况相对良好,营收规模呈现逐年增长的趋势,2019年-2021年累计营收达43.31亿元,年均复合增长率为33.83%,年度营收并未出现翻倍高增长的情况。2022年第一季度实现的营收仅为4.13亿元,达不到2021年全年的25%,如果未来三季度长晶科技的季度营收没有进一步实现提速增长的话,2022年度营收可能低于2021年。

在国内功率半导体行业,长晶科技的体量并不算太大,2021年在营收规模上与龙头企业扬杰科技、士兰微相比至少还有24-52亿的差距。

在归母净利润上,长晶科技是波动增长的,2020年相较2019年下滑了36.54%,2021年实现翻2.70倍增长。从2022年一季度实现的净利润情况看,长晶科技的净利增速相较2021年出现一定程度的下滑,这可能是消费电子应用领域需求量减少带来的负面影响。

长晶科技的营收来源于两大产品线,分别为分立器件、电源管理IC。分立器件是长晶科技的起家业务,也是目前企业收入最大的产品线,2019年-2022年Q1年分立器件产品分别实现8.73亿元、11.37亿元、16.20亿元、3.53亿元,分别占当期主营业务收入的比例为84.55%、86.56%、87.12%、86.55%。2021年长晶科技分立器件的销量首度突破200亿颗,达246亿颗,较2020年增长了29.15%,产品的单价也进一步上涨了10.22%,达0.0658元/颗。

目前长晶科技开发的分立器件产品,主要包括开关二极管、整流二极管、稳压二极管、肖特基二极管(SBD)、瞬态电压抑制二极 管(TVS)、静电保护二极管 (ESD)、快速恢复二极管(FRD)、双 极 型 晶 体 管(BJT)、VDMOS、沟槽型/屏蔽栅/超结MOSFET,主要应用于消费电子、家用电器、工业控制等领域。

目前长晶科技在二、三极管产品领域已经具备IDM经营能力,掌握肖特基二极管技术、稳压二极管技术、超低饱和的三极管技术、达林顿三极管技术等多项关键技术,并且长晶科技在并购新顺微后获得了IATF16949车规级认证的竞争优势。在MOSFET上,长晶科技通过VDMOS技术进一步降低产品的损耗和温升,以沟槽型 MOSFET 技术实现产品的超低导通阻抗,CSP MOSFET技术实现产品尺寸缩小等。

值得注意的是,为了进一步扩大8吋MOSFET、IGBT等产品的生产规模,增强企业在分立器件行业的供应链优势,长晶科技还与中芯绍兴签署了长期合作协议。

电源管理芯片虽然长晶科技在成立之初就开始从事,但目前该业务收入占企业营收的比例依旧较低,在16%以下,三年累计收入仅5.66亿元,而晶丰明源、艾为电子、圣邦股份PMIC芯片业务一年的收入就超过长晶科技三年的。

从收入增长速度来看,长晶科技增速最高的依旧是其核心业务分立器件,2021年实现同比增长42.48%,较电源管理IC业务增速高出7.42个百分点。

值得注意的是,近年长晶科技频繁并购,已经造成商誉高企,其商誉账面价值目前高达9.46亿元。未来收购的相关资产组的经营业绩受到经济形势、产业政策、市场竞争等因素 的影响,如果无法实现预期的经营业绩,则长晶科技可能面临商誉减值的风险,从而对业绩表现带来不利影响。

在客户方面,长晶科技采用经销为主的经营模式,2019年、2020年连续两年的第一大客户均是深圳市联盛电子有限公司,2021年的第一大客户是南京高上美电子有限公司。报告期内,前五大客户合计的销售收入分别达1.94亿元、2.11亿元、2.79亿元、0.59亿元,分别占当期营业收入的比例为18.08%、15.75%、14.69%、14.34%。

毛利率、研发投入还有差距,募资16.26亿扩产及研发IGBT等

2019年-2022年Q1,长晶科技的研发费用分别为3433.13万元、5965.73万元、10722.97万元、2546.43万元,占营业收入的比例分别为3.20%、4.46%、5.64%、6.16%。

而2021年长晶科技的同行企业扬杰科技、士兰微、新洁能、芯导科技、华微电子的研发费用分别为24184.32万元、58688.89万元、7968.92万元、2942.74万元、9186.77万元,分别占营业收入的比例为5.50%、8.16%、5.32%、6.19%、4.16%。在研发投入上,长晶科技与扬杰科技和士兰微还有一定的差距。

在研发人员方面,截至2022年3月31日,长晶科技共有294名研发人员,合计占员工总数的19.20%。长晶科技研发团队的核心人员是于世珩、王海波,值得注意的是于世珩曾任安世半导体研发部的首席平台构建师。而王海波是长晶科技进一步发力PMIC芯片领域,引入的电源管理IC研发人才。

长晶科技在招股书中提及研发技术人员流失的风险,表示现在半导体行业人才竞争激烈,未来如果公司不能提供更好的发展平台、更有竞争力的薪酬水平、更先进的研发环境、更好的企业文化氛围,可能面临研发技术人员流失的风险,对在研项目的推进和创新能力的维持产生不利影响。

在盈利能力上,长晶科技在报告期内毛利率均低于行业平均水平,2021年毛利率为26.41%,而同期扬杰科技、士兰微、新洁能、华微电子、芯导科技的毛利率分别为35.11%、33.19%、39.12%、21.32%、35.57%,均高于长晶科技。

除此之外,长晶科技还面临英飞凌、意法半导体、东芝半导体、安森美半导体、安世半导体等国际厂商的竞争。根据市场调研机构Omdia公布的2021年功率半导体市场前十大厂商销售额排名,其中英飞凌排名第一,安森美排名第二,意法半导体排名第三,中国闻泰科技旗下的安世半导体排名第八,这四大国际厂商均在全球占据很高的市场份额,而长晶科技目前的全球市占率仅1.1%。

为了应对接下来的挑战,长晶科技将布局领域进一步延伸至汽车电子,收购具备车规级IATF16949认证的新顺微,加快自身对存量、新增产品进行车规级实验、论证、升级。

同时为进一步提升公司分立器件、电源管理 IC 业务的技术水平和产品多样性,提升公司封测技术水平和产能规模,提高功率半导体芯片的生产能力,长晶科技将募集的16.26亿元资金,分别投入“年产80亿颗新型元器件项目”、“年产60万片6英寸功率半导体芯片扩产项目”、“高可靠性功率器件及电源管理IC项目”、“第三代半导体及IGBT技术研发项目”等。

小结:

作为国产功率器件的前十强企业之一,长晶科技冲刺创业板上市备受关注。对于未来,长晶科技表示将以“研发引领”和“供应链协同”双轮驱动为发展战略,在技术创新、供应链整合、市场开拓、品质管控等方面持续开展工作,推动产品在消费电子、工业电子、汽车电子和新能源等领域的应用。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

明美新能创业板IPO!储能类锂离子电池模组爆发式增长,募资4.5亿扩产等2024-05-16 4983

-

奥德装备创业板IPO获受理!主打工业温控设备,募资4.61亿扩产2024-01-03 3105

-

美晶新材创业板IPO问询!营收高速增长,募资15亿扩产半导体及光伏石英坩埚2023-10-31 3244

-

三清互联创业板IPO获受理!主打智能配电网产品,募资3.40亿扩产等2023-10-08 2904

-

鹰峰电子创业板IPO受理!车规级升压电感国内市占90%,募资12.3亿扩产2023-07-20 3660

-

黄山谷捷创业板IPO获受理!英飞凌是第一大客户,募资5.02亿扩产等2023-05-12 4394

-

背靠4000亿巨头,美智光电再度冲刺创业板IPO!募资5.06亿元2023-04-26 3075

-

第三大面板制造商惠科股份创业板IPO进展缓慢,募资95亿研发及扩产2023-02-01 6051

-

长晶科技分立器件销量首度突破246亿颗2022-10-12 3238

-

蓝箭电子转战创业板,募资6亿扩产和研发先进封装2022-08-10 3342

-

显示驱动芯片商视芯科技创业板IPO获受理!销量突破6亿颗,募资近8亿自建IC测试中心等2022-06-03 4539

-

锂电池负极材料商翔丰华创业板IPO获受理2020-07-03 893

全部0条评论

快来发表一下你的评论吧 !