LED外延和芯片制造产业链分析

LEDs

描述

LED产业环节发展情况

我国LED产业已形成了较为完整的产业链,LED芯片国产化率较高,并在全球占据大部分市场份额。2020年受新冠肺炎疫情蔓延影响,我国LED产业各环节呈现了先抑后扬的发展态势。2020年上半年由于LED产业市场需求降低,企业业绩出现下滑;2020年下半年由于国际产能替代转移,出现LED产业市场回暖。随着LED产业结构继续调整,各环节产业发展状况存在差异。例如,新兴领域增长带动LED外延和芯片制造产业出现较大增长;传统集成电路封装价格持续下跌造成LED封装出现较大萎缩;LED显示和景观照明受新冠肺炎疫情冲击明显,造成LED下游应用产值出现小幅下滑。2020年LED产业各环节投资方向主要为Mini/Micro LED、紫外LED和高端照明,预示2021年这些新兴领域将持续驱动LED产业发展。

一、LED外延和芯片制造产业

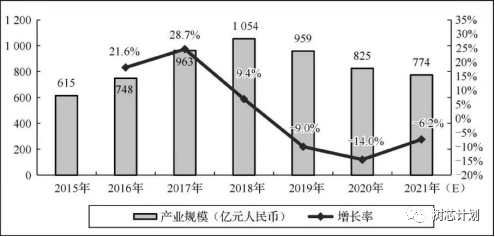

我国大陆地区LED外延和芯片制造产业自2018年扩产高峰后市场出现了持续供过于求。2018年,中国大陆地区LED外延和芯片厂商占据了全球约85%的MOCVD机台增量(约270台)和93%的LED外延和芯片产能增量(约280万片/月)。其中,MOCVD累计装机量已超过全球的50%;LED外延和芯片产能已超过全球的60%。LED外延和芯片产能过剩造成LED芯片价格的快速下滑,也加剧了LED产业上游厂商日益增大的库存压力。2019年,我国大陆地区LED芯片市场份额继续提高,全球占比达到70%,同比提升了3百分点,LED芯片的国产化率达到81%,维持相对稳定状态。在2019年LED芯片供过于求、库存高的背景下,2020年LED外延和芯片制造产业加速结构调整,随着龙头企业在Mini LED、高品质照明、植物照明和紫外照明等新兴市场领域取得快速成长,LED外延和芯片制造产业集中度进一步提升。CSA数据显示,2020年我国大陆地区LED外延和芯片制造产业规模达到221亿元人民币,同比增长约10%。其中,三安光电、华灿光电、兆驰股份、乾照光电、聚灿光电、蔚蓝锂芯6家龙头企业营业收入占比合计达到LED外延和芯片产业整体规模的80%。赛迪智库预计,2021年LED外延和芯片制造产业规模将达到241亿元人民币,同比增长为9%。2015-2021年我国LED外延和芯片制造产业规模情况如图31-1所示。

图31-1 2015-2021年我国LED外延和芯片制造产业规模情况(数据来源:CSA、赛迪智库整理,2021.4)

从企业营业收入来看,2020年前三季度,我国主营LED外延和芯片上市公司营业收入合计达到95.8亿元人民币,同比增长9.0%,利润总额为7.7亿元人民币,同比增长35.1%,整体实现了营业收入和利润双增。LED芯片企业利润增长主要归因于产品结构调整和国际市场需求出现替代转移效应。2020年上半年,LED芯片受新冠肺炎疫情影响而市场需求降低,加速了LED芯片企业低价出清库存。2020年下半年,三安光电、华灿等龙头企业基于成本管控,将白光芯片价格调涨10%~20%,并增加了Mini LED、高品质照明产品比例;随着国外新冠肺炎疫情蔓延,国内LED照明产品出口出现替代转移效应而得到大幅增长,LED芯片市场出现回暖。CSA数据显示,2020年LED外延和芯片制造产业生产线建设和扩产项目累计金额达到250亿元人民币,其中Mini/Micro LED占比为30%。

二、LED封装产业

我国LED封装产业整体工艺水平与国际主流水平差距不大,且一些LED封装企业的单项指标已达到国际领先。在封装形式方面,随着户外表贴和Mini LED的发展,COB封装市场份额不断扩大。2020年我国LED封装产业受产能过剩和传统产品价格下跌影响,LED封装器件价格持续下行,出货量增长乏力,LED封装产业整体规模出现了较大幅度下降。CSA数据显示,2020年我国大陆地区LED封装产业规模为825亿元人民币,同比下降约14%。量大面广的LED封装器件(如传统白光封装和中小功率产品封装)市场出现了较大萎缩,而高显色指数、全光谱、RGB显示、Mini LED背光和显示、植物照明、紫外照明等LED新兴市场出现了较大增长。受市场更迭影响,LED封装产业集中度进一步提升,中小LED封装企业生存空间受到挤压,其中部分企业面临较大经营压力。2020年,长方集团宣布出售惠州长方100%股权,国星光电剥离照明业务,德豪润达决定关停LED显示业务。赛迪智库预计,2021年我国大陆地区LED封装产业规模为774亿元人民币,同比下降约6.2%。2015-2021年我国LED封装产业规模情况如图31-2所示。

图31-2 2015-2021年我国LED封装产业规模情况(数据来源:CSA、赛迪智库整理,2021.4)

从企业营业收入来看,2020年前三季度,我国主营LED封装上市公司营业收入合计为229.9亿元人民币,同比降低15.9%,利润额为17.3亿元人民币,同比增长26.3%。2020年龙头LED封装企业加速低价出清库存,存货同比下降29.8%,有效降低了呆滞库存风险,利润增长主要来自生产线自动化管理下的成本降低。2020年我国主营LED封装上市公司毛利率为22.1%,同比降低7.1%;净利率为6.5%,同比增长58.3%。木林森、国星光电、东山精密、兆驰股份等企业占据产业龙头地位,鸿利光电、瑞丰光电、聚飞光电等企业在细分市场具备一定竞争力。据CSA统计,2020年LED封装产业累计投资额超过230亿元人民币,投资方向主要为Mini/Micro LED、紫外LED和高端照明领域。

三、LED应用产业

2020年,我国LED应用产业体现了较强的发展韧性。CSA数据显示,2020年我国LED应用产业规模达到5 967.2亿元人民币,同比下滑约6.6%。其中,通用照明发展平稳,产值达到2 733.8亿元人民币,占比约为46%;LED显示和景观照明受新冠肺炎疫情影响出现小幅下滑,LED显示产值达到895亿元人民币,占比约为15%,而景观照明产值达到716.1亿元人民币,占比约为12%;LED背光产值达到477.4亿元人民币,占比约为8%。深紫外、植物照明、医疗、光通信、红外等新兴市场呈现增长。赛迪智库预计,2021年我国LED应用产业规模将达到6 290亿元人民币。其中,通用照明产值为2 893亿元人民币;LED显示产值为944亿元人民币;景观照明产值为755亿元人民币;LED背光产值为503亿元人民币;汽车照明产值为126亿元人民币;信号及指示产值为63亿元人民币。2015-2021年我国LED应用产业规模如图31-3所示。

图31-3 2015-2021年我国LED应用产业规模情况(数据来源:CSA、赛迪智库整理,2021.4)

从企业营业收入来看,2020年前三季度,我国27家主营LED应用上市企业营业收入合计为389亿元人民币,同比降低10.7%,利润合计为39.4亿元人民币,同比下降20.5%。在上述企业中,通用照明净利润保持30%以上的增幅,但由于LED显示和景观照明受新冠肺炎疫情冲击净利率下滑约40%,LED应用产业整体净利润仍出现了27.8%的下滑。在出口方面,2020年我国LED产品出口保持高速增长,出口额达到335.9亿美元,同比增长17.9%,但出口产品单价仍出现了较大跌幅,以出口业务为主的中小企业仍面临较大生存压力。据CSA统计,2020年LED应用产业扩产项目投资超100亿元人民币,化合物半导体、紫外LED、景观照明、Mini LED领域为主要投资方向。2015-2020年我国LED应用产业规模如表31-1所示。

表31-1 2015-2020年我国LED应用产业规模 (单位:亿元人民币)

资料来源:CSA、赛迪智库整理,2021.4

编辑:黄飞

- 相关推荐

- 热点推荐

- led

-

AI智能眼镜产业链分析2025-05-19 3378

-

2024年小米汽车产业链分析及新品上市全景洞察报告2024-03-29 2257

-

充电桩产业链分析报告2024-03-04 1081

-

XR市场情况及上游产业链分析2023-12-13 1147

-

功率半导体产业链分析报告2023-12-11 1169

-

无线通信模组介绍及产业链分析2021-07-30 4442

-

快速发展的物联网产业链2021-07-27 3819

-

LED芯片失效分析2020-10-22 3243

-

物联网发展情况到底如何?物联网最全产业链分析报告2018-10-14 6452

-

一文读懂智能音箱产业链2017-11-03 2322

-

2015年智能照明市场及相关产业链发展趋势报告2015-01-15 5982

-

产业观察:中国LED外延芯片发展前景广阔2012-03-23 1694

-

现代LED产业链可以分为五大部分2011-05-03 3668

-

急速发展的中国LED制造业:产能是否过剩?2010-11-25 3623

全部0条评论

快来发表一下你的评论吧 !