2021存储行业营收概况 非易失性存储表现亮眼

存储技术

描述

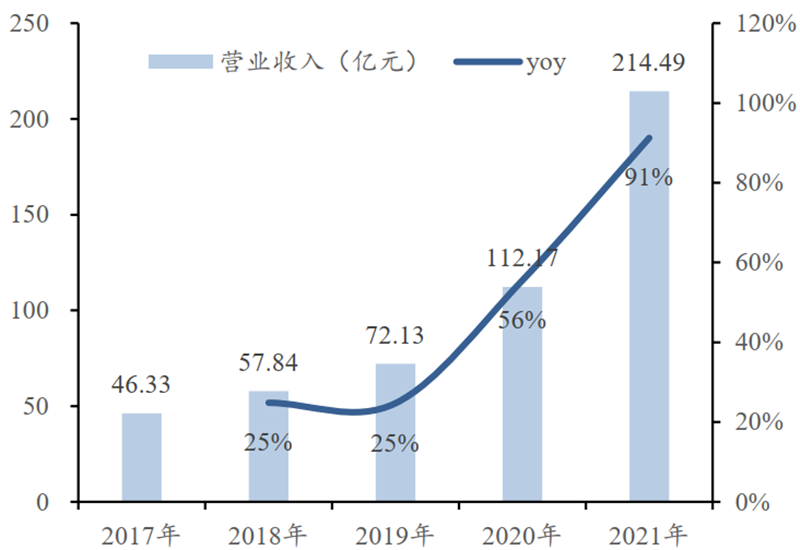

在芯片产业中,存储芯片是全球集成电路市场销售额占比最高的分支,在产业中占据很重要的地位。2021年存储行业整体营收共计 214.49亿元,同比增长 91%,达五年间最高增速。

而计算芯片难度最大、壁垒最高,目前国产化率较低,一旦产品得到市场认可,就具备高壁垒、高利润率和高成性。2021 年计算芯片板块公司整体营收共计 484.89 亿元,同比增长39.9%,达五年间最高增速。

01.

存储芯片 非易失性存储表现亮眼

1、行业整体概况

存储器应用广泛,且需求持续提升。在消费电子、计算机及周边、工业控制、白色家电、通信等传统应用领域均存在稳定的数据存储需求,市场规模在 2016 年之前呈现平稳发展的态势。

随着智能手机摄像头模组升级和AIoT 的发展,智能手机摄像头、汽车电子、智能电表、智能家居、可穿戴设备等新型市场均有较大需求,与此同时,传统应用领域的快速智能化发展也为其需求提升增添了助力。

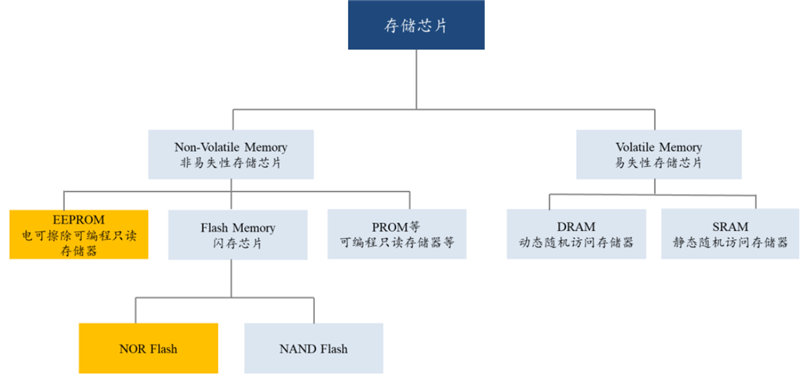

中国存储器处于上行周期,非易失性存储是国产 IC 较好切入点。存储芯片市场占比最高,增速远超行业均值,中国存储需求旺盛,但自给率低,大容量的 DRAM、SRAM 等易失性存储市场集中度较高,美韩三家企业占据垄断地位,技术布局早、竞争较为激烈。

相比大容量的DRAM、SRAM等易失性存储,EEPROM、NOR Flash 等小容量非易失性存储芯片毛利相对低,技术壁垒相对低,国外巨头逐步退出这部分竞争,对于中国企业而言,聚焦这部分产品及其相关应用,可以有效放大自身比较优势,实现和国内外大容量存储巨头的差异化竞争。

▲存储芯片分类

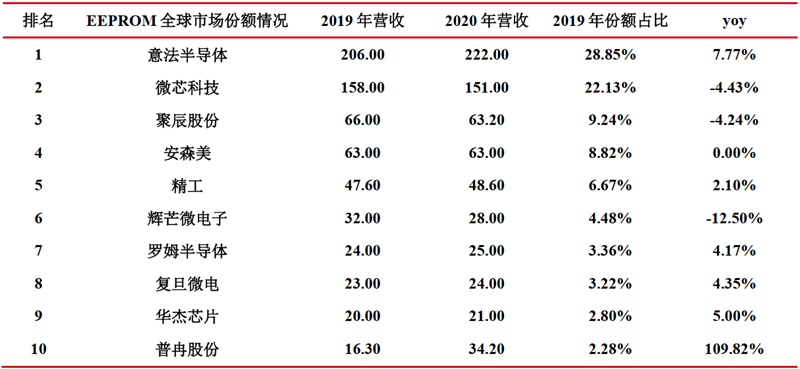

EEPROM 和 NOR Flash 领域我国存储企业已具备替代能力,具备一定认可度。目前聚辰股份和兆易创新分别在 EEPROM 和 NOR Flash 领域占据全球第三的位置,在国内外积累了良好的品牌认知和优质的客户资源。

我国 EEPROM 仍具备从消费电子向汽车、工控等领域的较大拓展空间。2020 年,我国企业聚辰股份、复旦微电、华杰芯片和普冉股份份额排名分别为第三、第八、第九和第十,同比增速分别为-4.24%、4.35%、5.00%和 109.82%,但我国企业 EEPROM 占比仍较低,如聚辰股份等已在消费电子领域具备较高份额,在汽车、工控等领域仍具备较大提升空间。

▲EEPROM 公司 2020 年份额和增速情况

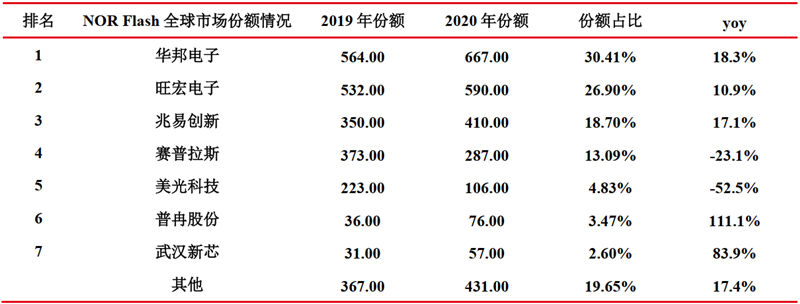

NOR Flash 我国企业占比低增速高,份额具备较大提升空间。2020 年,我国企业兆易创新、普冉股份和武汉新芯份额排名分别为第三、第六和第七,同比增速分别为 17.1%、111.1%和 83.9%,而美国的美光科技和赛普拉斯增速已经显著降低,分别为-52.5%和 23.1%,中国台湾华邦电子和旺宏电子增速也有所下降。

▲NOR Flash 公司 2020 年份额和增速情况

2、2021存储行业营收概况

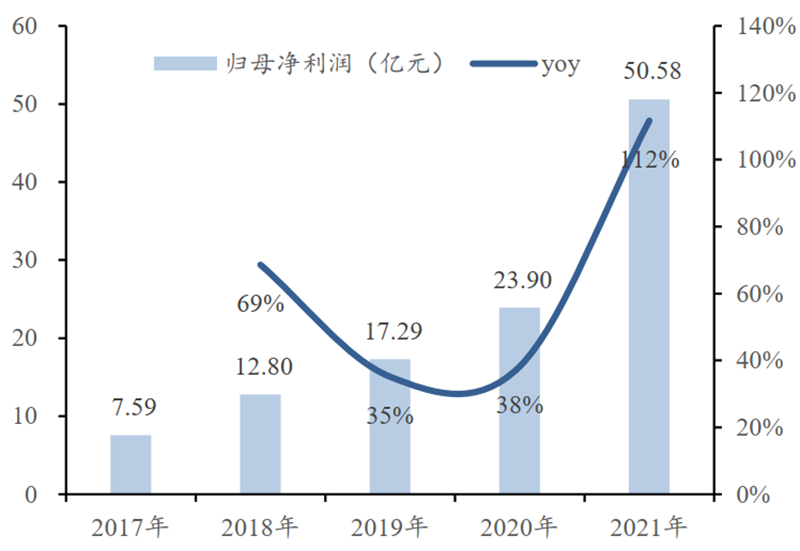

随着 AIoT、智能驾驶、“东数西算”等下游应用的发展,存储芯片需求持续高增。2021 年存储行业整体营收共计 214.5 亿元,同比增长 91%,达五年间最高增速。归母净利润共计 50.6 亿元,同比增长 112%,增速较 2020 年增长 74 pct。

▲2017-2021 年存储板块公司营业收入

▲ 2017-2021 年存储板块公司归母净利润

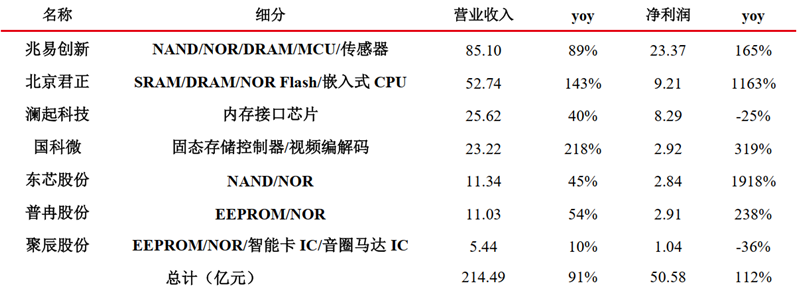

多数公司实现高增长,部分受新旧产品、不同领域切换影响短时承压。分公司来看,多数存储企业营业收入和净利润增速较为理想,且净利润增速普遍高于营业收入增速。其中,东芯股份净利润增速最高,达 1354.24%,主要是因为销售规模逐步扩大,规模效应显现,以及产品结构优化、加强外汇管理降低汇兑损失等原因;

北京君正净利润增速达 1163%,主要系存储产品线的扩充等原因;

国科微、普冉股份、兆易创新三家公司净利润增速均超过 160%;

澜起科技和聚辰股份增速不及预期主要是因为:澜起科技 DDR4和 DDR5 产品新旧转换期,聚辰股份从深度收益消费电子的龙头向汽车和服务器转化过程中,去年收入和利润规模也受到了一定影响。

▲ 存储板块公司 2021 年营业收入、净利润情况

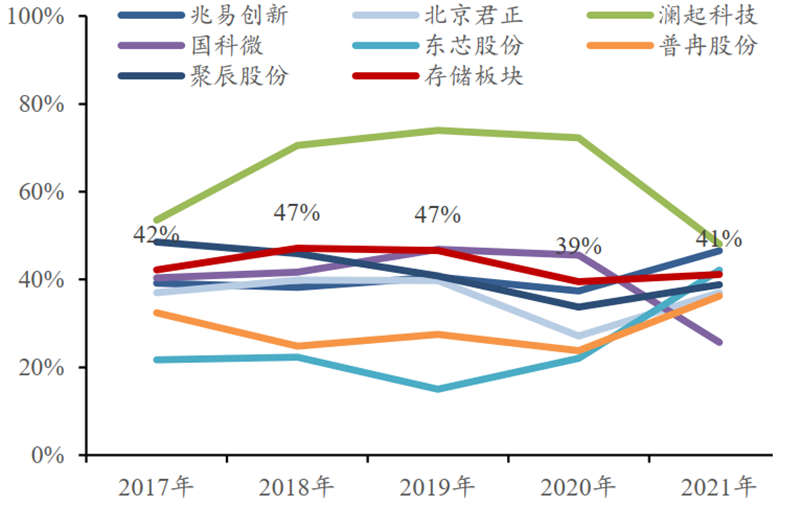

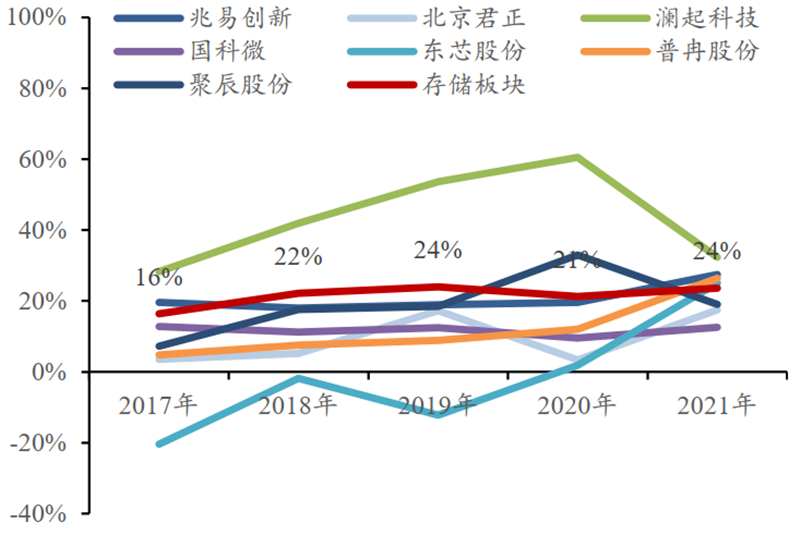

2021 年存储板块毛利率 41%,同比提升 2 pct。2021 年存储板块净利率 24%,同比提升 3 pct。

存储板块公司盈利能力不断提升主要有两方面原因:1)行业景气度提升,代工厂产能紧缺,供不应求助力公司产品涨价落地;2)汽车、服务器、工控等需求增速高于消费电子,且这些下游需求要求高、毛利率高,公司产品结构随下游需求不断优化,毛利率高的产品占比提升,也促进了毛利率的提升。

澜起科技 2021 年的毛利率、净利率下滑,对存储板块的拉动作用降低,预计今年拉动作用将增强。主要原因系 DDR4 内存接口芯片进入产品生命周期后期,产品价格较上年度有所下降,同时 DDR5 相关产品在 2021Q4 才正式量产出货从而造成互连类芯片产品线的毛利率从上年度的 73.08%降至2021 年度的 66.72%,预计今年会有较大幅度的提升,对存储板块的拉动作用也将增强。

▲2017-2021 年存储板块公司毛利率变化情况

▲2017-2021 年存储板块公司净利率变化情况

板块营收、净利润同比高增,受季节影响环比小幅承压。2021Q1 存储板块整体营收共计 58.22 亿元,同比增长 47.8%,环比降低 0.6%。归母净利润共计 14.1 亿元,同比增长 118%,环比降低 11.7%。

板块景气度持续增长,盈利能力较 2021 年仍在提升。2021Q1 存储板块毛利率 42%,同比提升 8 pct,较 2021 年整体又提升了 1 pct。存储板块净利率 24%,同比提升 8 pct,与 2021 年整体净利率持平。2021Q1 存储板块公司盈利能力提升原因与 2021 年提升原因一致,主要系前文所述的下游景气和产品结构优化两个原因。

02.

计算芯片MCU成为明星

1、行业整体情况

计算芯片几乎是集成电路中最难的一个分类,前期投入多、技术难度大,需要较长时间的技术积累与用户反馈。

计算芯片指令集架构的自主性是关键壁垒。世界上主流的几个指令集有 X86、ARM、MIPS、RISC-V、POWER 等,里面包含了实现各种功能的指令,实现指令集架构的物理电路被称为处理器的微架构,微架构设计为嵌入式 CPU 最核心的技术之一,决定了嵌入式 CPU 内核的性能、功耗等核心指标。

能否根据现有的指令集开发自主的指令集架构,实现指令的自主增删、架构的自主升级,对于计算芯片玩家的后来者,都是至关重要的问题,是关键壁垒,决定了这些企业能否长久走下去。指令集架构是指一种类型 CPU中用来计算和控制系统的一套指令的集合。

前国内外绝大部分芯片设计企业,都是通过购买成熟的指令集架构授权,来进行芯片设计,只有少数国际顶级芯片设计企业,如高通、苹果等自行设计嵌入式 CPU 内核。

具备自主设计指令集架构的好处有几点:

1)绝对的自主权,无断供风险。可以自己决定修改、增加指令,可以自主升级,可以自主决定使用领域,不会出现供应链安全问题;

2)绝对的安全性。在金融、安全、党政军等重大领域,完全自主设计的指令集架构可以保证信息的绝对安全;

3)收益上的优势。X86、ARM等架构都有比较高昂的授权费,基于开源指令集自研,节省了授权费,自主研发的指令集架构对外授权还能获取毛利率 90%以上的收益。

2、营收概况

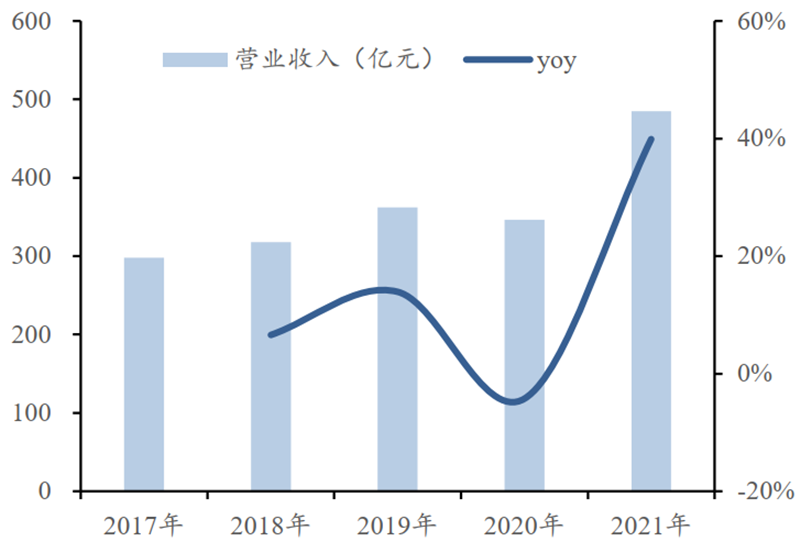

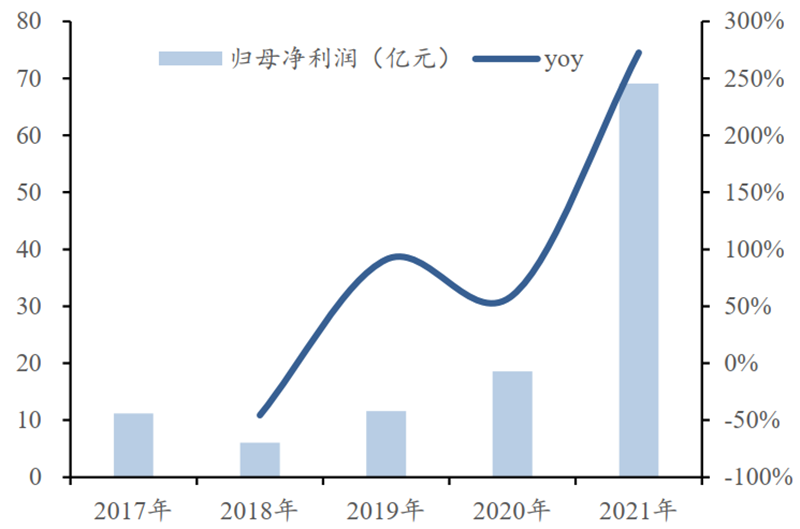

计算芯片净利润实现302%高增速。2021年计算芯片板块公司整体营收共计 484.89 亿元,同比增长 39.9%,达五年间最高增速。归母净利润共计69.12 亿元,同比增长 273%,增速较 2020 年增长 213 pct。

▲2017-2021 年计算芯片板块公司营业收入变化趋势

▲2017-2021 年计算芯片板块公司归母净利润变化趋势

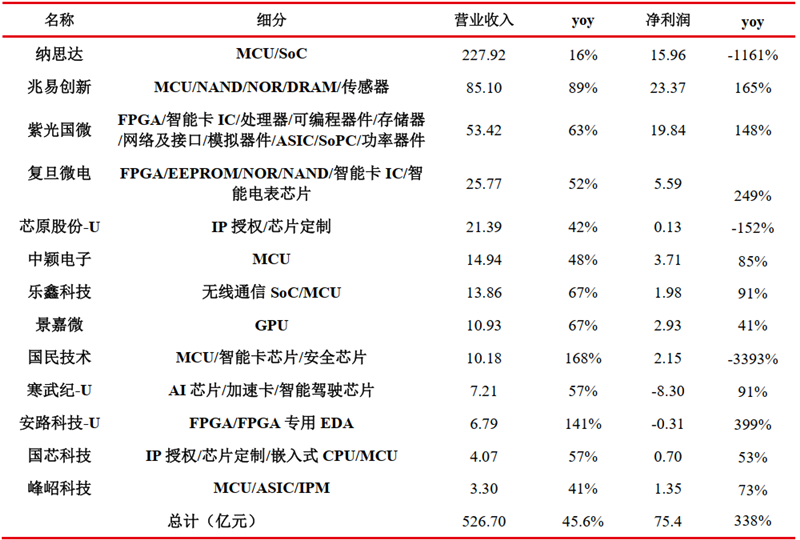

计算芯片板块公司分化较为明显,FPGA 具备较高景气度。分公司来看,计算芯片板块公司具备较强分化,具体来看:FPGA 具备较高景气度,安路科技、复旦微电、紫光国微净利润增速均超 148%;MCU 分化最为明显,国民技术、纳思达净利润下降明显,而兆易创新、乐鑫科技、中颖电子和国芯科技的净利润增速分别为 165%、91%、85%和 53%;IP 在一定程度承压,芯原股份-U 净利润下降 152%。

▲计算芯片板块公司 2021 年营业收入、净利润情况

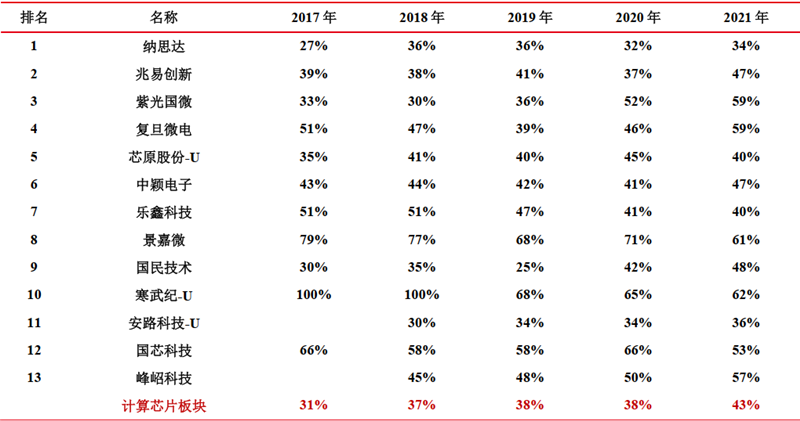

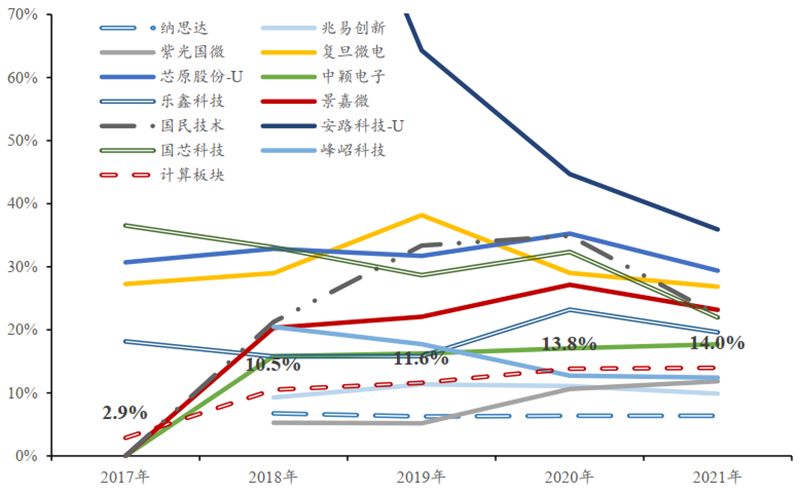

2021 年计算芯片板块毛利率 42.9%,同比提升 4.6 pct。2021 年存储板块净利率 14.3%,同比提升 8.9 pct。

板块内公司之间因研发投入、产品市场化进展差异较大,毛利率和净利率水平也有较大差异,率先放量的公司,就将具备高壁垒、高利润率和高成长性。

▲2017-2021 年计算芯片板块公司毛利率变化情况

2021 年,计算芯片板块研发费用率为 14.0%,较上年同期增加 0.2 pct。其中,寒武纪-U 研发费用率为 157.5%;安路科技-U 为 35.9%;芯原股份-U、复旦微电、景嘉微、国民技术、国芯科技介于 20%-30%,分别为 29.4%、26.8%、23.2%、22.3%和22.0%;乐鑫科技、中颖电子、峰岹科技和紫光国微介于 10%-20%,分别为19.6%、17.7%、12.4%和 11.8%;兆易创新和纳思达低于 10%,分别为 9.9%和 6.4%。

研发费用率较高主要有两个原因:1)行业整体原因:研发人员薪酬普遍提升;2)公司层面原因:产品技术难度高,需不断提高研发投入保持公司技术实力,加之公司还未大规模放量,研发费用率降低不明显。

▲2017-2021 计算芯片板块公司研发费用率情况

计算和存储芯片两大类非常重要的芯片,EEPROM 和 NOR Flash 领域我国存储企业已具备替代能力,具备一定认可度。计算芯片一直是我国的软肋,但是MCU、FPGA等细分赛道的突破还是给我国计算芯片带来了一定的曙光。

编辑:黄飞

-

NAND Flash非易失存储器简介2022-11-10 2833

-

如何存储应用程序中使用的非易失性数据?2018-11-13 2005

-

IMX6UL如何从安全非易失性存储 (SNVS) 读取或写入?2023-04-14 551

-

利用SD存储介质扩展MAXQ2000的非易失性数据存储空间2009-04-23 1387

-

使用赛道存储单元的近阈值非易失SRAM2017-01-07 761

-

非易失性半导体存储器的相变机制2017-01-19 910

-

一文知道新兴非易失性存储(NVM)市场及技术趋势2018-07-04 7914

-

新型非易失存储MVM数据管理2018-01-02 879

-

非易失性NVSRAM存储器的详细讲解2020-11-25 1571

-

关于易失性存储器SRAM基础知识的介绍2020-12-07 6409

-

Netsol非易性存储Parallel STT-MRAM系列2023-02-23 585

-

使用XOD访问ESP32非易失性存储2023-06-15 944

全部0条评论

快来发表一下你的评论吧 !