车载通信模组需求引爆供货端,百亿级市场需求起飞

汽车电子

描述

蜂窝通信模块,作为连接设备传感端和信息服务中心的纽带,在车载电子应用中举足轻重。随着汽车智能网联化加速,全球车联网市场规模有望破万亿。2025年全球前装车载蜂窝通信模组市场规模约293亿元,未来四年CAGR为33%,由此带来大量电子元器件机会。中国厂商正纷纷布局车载通信模组市场。

车载通信模组助力车联网新业态

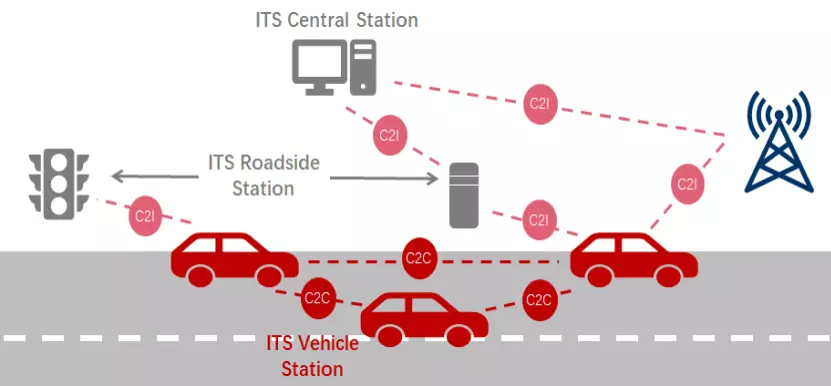

车联网是汽车、电子、信通、交通等多行业深度融合的新型产业形态。车联网(V2X)是指将车辆与一切事物相连接的新一代信息通信技术,依靠专用/蜂窝通信网络互连实现车间(V2V)、车与人(V2P)、车与网(V2N)、车与基础设施(V2I)的互通互联、信息共享,从而达到支撑自动驾驶、丰富车载娱乐、保证交通安全、拓展智能服务的目标。V2X将“人、车、路、云”等要素有机地联系在一起,不仅能够支持汽车感知更多信息并且促进自动驾驶技术创新和应用;还有助于构建智慧交通体系,促进汽车和交通服务的新模式新业态发展。

车联网示意图

资料来源:中信证券

C-V2X中的C指蜂窝(Cellular),是基于3G/4G/5G等蜂窝网通信技术演进形成的车用无线通信技术,借助于人、车、路、云平台之间的全方位连接和高效信息交互。C-V2X无线通信技术作为关键使能型技术,有助于构建“人-车-路-云”协同的车联网产业生态体系。我国现有C-V2X技术标准基本完成并已拥有完整的产业链,且5G-V2X技术逐渐落地。5G特有的低延时和高可靠性等特性将实现无线通信与GPS结合,从而实现真正的智能汽车联网。

车用无线通信技术

资料来源:中国信通院

通信模组广泛应用于车载产品里。车联网产品主要包括车载前装 T-BOX 和车载后装 OBD 两大类,前装车载系统属于汽车原厂配置,而后装车载系统主要由汽车经销商或消费者自行购置。蜂窝通信模块在车载电子应用的整个环节中处于非常重要的地位,是连接设备传感端和信息服务中心的纽带。由于需要大量地采集运行中的车辆数据,通信模组在车载产品中应用广泛。T-BOX、OBD、智能后视镜、行车记录仪、车内WiFi热点等均需要内置无线通信模块实现数据信息的采集与传递。

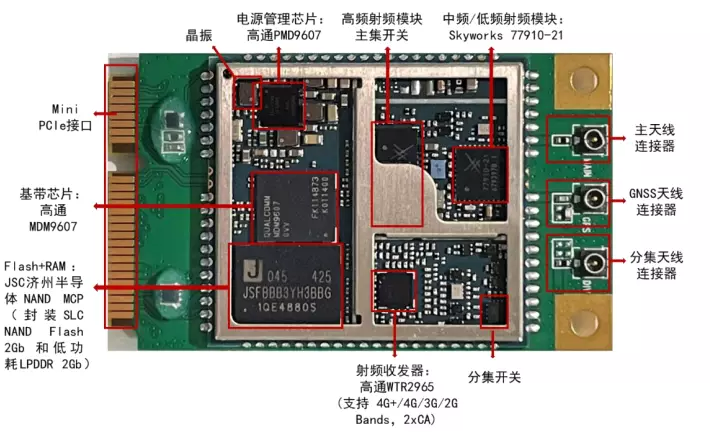

无线通信模组是将基带芯片、射频芯片、电源管理芯片、定位芯片、PN型器件及阻容感元器件等材料集成于PCB上的功能模块,以实现无线电波收发、信道噪声过滤及模拟信号与数字信号之间相互转换等功能。无线通信模组需对不同芯片、器件进行再设计和集成,涉及多种通信协议/制式、体积、功耗与特殊工艺。无线通信模组包括天线接口、主功能模块与功能接口三部分,其中:主功能模块为模组核心,包括基带模、射频、电源管理与存储模块。

通信模组拆解

资料来源:移远通信、高通、Skyworks、中信证券

百亿级别车载通信市场需求起飞

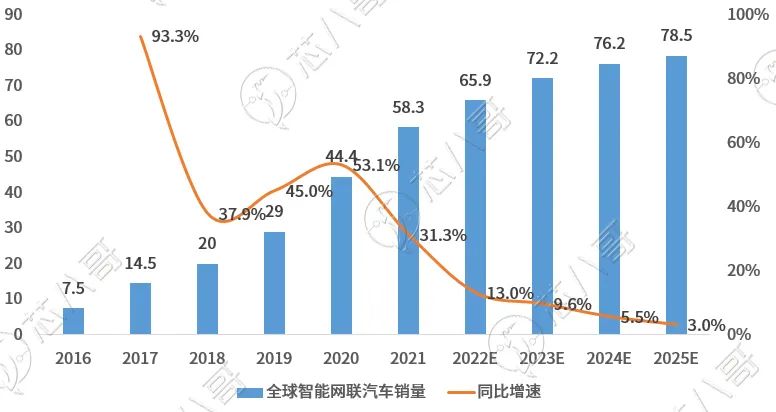

汽车智能网联化加速,车联网渗透率不断上升。据IDC数据显示,2020年全球智能网联汽车出货量约为4440万辆,2024年出货量将达到约7620万辆,2020-2024 CAGR为14.5%。此外,IDC还预测,到2024年,全球出货的新车中超过71%将搭载智能网联系统,市场将趋于成熟,后期增长将有所放缓。

全球智能网联汽车销量(百万台)

数据来源:IDC,芯八哥整理

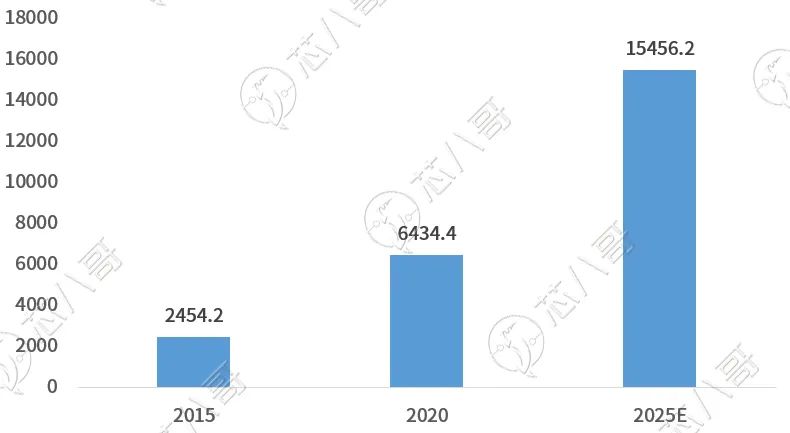

全球车联网市场规模有望破万亿。据亿欧智库数据,全球车联网市场规模从2015年的2454.2亿元,增长至2020年的6434.4亿元,预计2025年将超过1.5万亿元,2020-2025年CAGR超过15%。

全球车联网市场规模及预测(亿元)

数据来源:亿欧智库

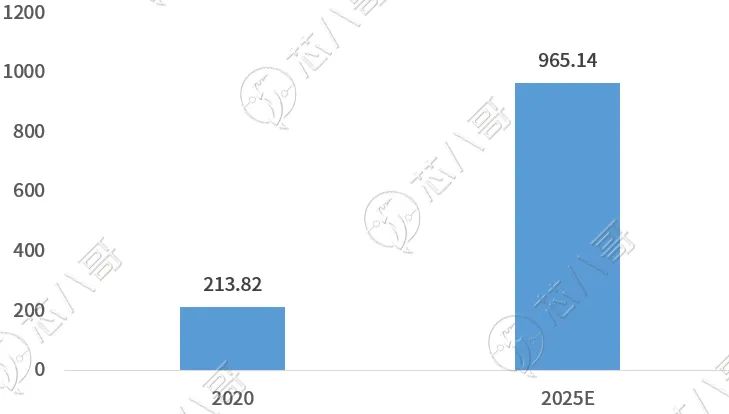

2020年全球蜂窝通信模组市场规模达213.82亿元,中信证券预测,2025年全球蜂窝通信模组市场规模将达到965.14亿元。

全球蜂窝通信模组市场规模(亿元)

数据来源:中信证券

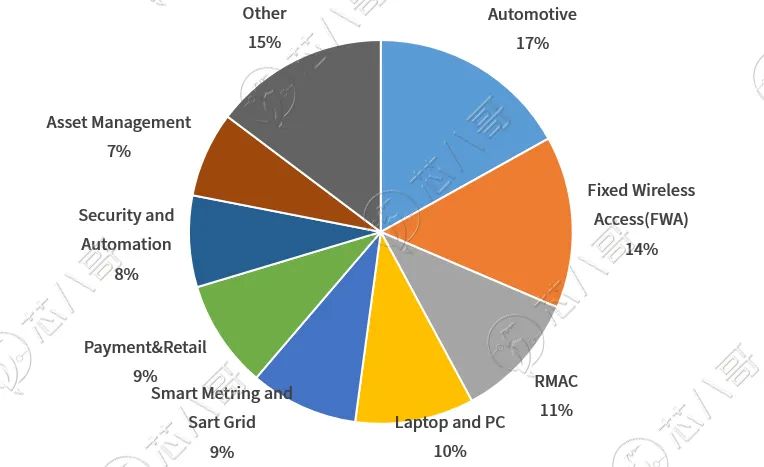

汽车行业将是最大的5G物联网蜂窝模块市场,车载模组将是最重要的场景之一。

2021年全球通信模组市场占比(按应用领域分类)

数据来源:Counterpoint Research

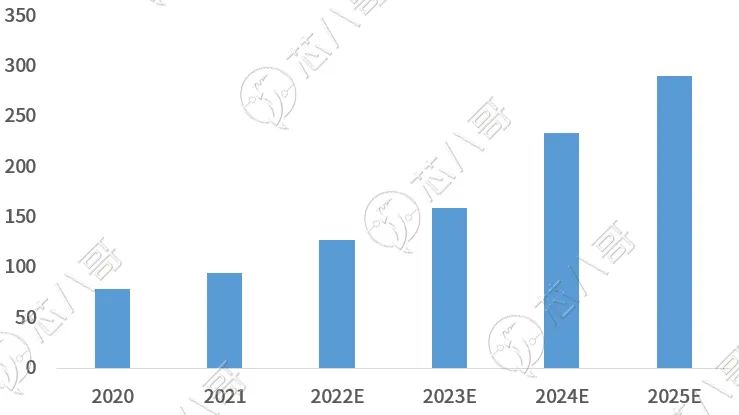

据华业产经统计,2021年全球前装车载蜂窝通信模组市场规模约98亿元,未来四年CAGR为33%,2025年将达到293亿元。2022年起,5G和5G SoC将是车载蜂窝通信市场增长的主要驱动力。

车载前装通信模组市场规模(亿元)

数据来源:华业产经

中国模组厂商领跑车载通信市场

Counterpoint Research发布的全球蜂窝物联网模组和芯片组应用追踪报告显示,2022年二季度全球蜂窝物联网模组出货量仍保持了同比20%的增长。

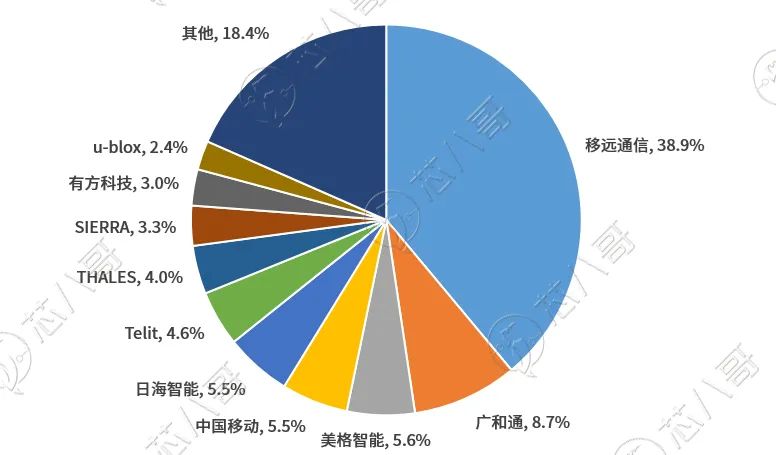

从具体厂商出货量排名来看:

Quectel(移远通信)排名第一,该公司模组出货量同比增长47%,拿下了全球38.9%的市场份额,进一步扩大了与其他厂商的差距。二季度,移远通信分别推出基于高通和紫光展锐芯片组的4G Cat.4智能模块SC200E和SG150H。此外,移远通信还在Kigen的帮助下推出了支持iSIM的LPWA模块BG773A-GL,通过该模块,它将能够满足POS、智能计量、资产跟踪和可穿戴设备等M2M应用。

Fibocom(广和通)排名第二,其模组出货量同比增长12%,拿下了全球8.7%的市场。广和通近60%的模组出货量都是来自中国市场。目前,Fibocom已经与高通公司、联发科、紫光展锐、Sequans和Autotalks建立了合作伙伴关系,以增加其在国际市场的份额。这有助于Fibocom缩小其与Quectel在国际物联网模块市场的差距。

MeiG(美格智能)排名第三,在经历了2022年一季度因中国封锁而导致的缓慢增长之后,MeiG在二季度实现了较大增长,从而助其进入了全球前三大蜂窝物联网模组厂商行列。在专注于高端物联网模块应用的同时,MeiG正在扩展到快速增长的4G Cat.1 bis市场,针对POS、工业、资产跟踪、智能电表和企业等应用。MeiG也在扩大其供应商组合。它与快速增长的4G芯片组供应商ASR合作,用于4G Cat.4模块市场,特别是竞争激烈的中国市场和其他低成本国际市场。

2022年Q2全球蜂窝物联网模组市场份额

数据来源:Counterpoint Research

中国移动通过迎合其庞大的现有和潜在客户群以及广泛的蜂窝网络,在全球蜂窝物联网模块市场保持了第四的位置,市场份额为5.5%。中国移动通过与芯翼信息合作,专注于低端应用,这有助于两者瞄准2G到4G的物联网过渡应用。中国移动不断增长的5G网络覆盖和整个价值链的合作伙伴关系,将帮助这家全球最大的运营商在未来几个季度快速扩展其端到端5G物联网解决方案。

日海智能(SIMCom + Longsung)在过去10个季度中一直在不断提高其业绩,二季度市场份额为5.5%,排名第五。日海智能目前正在采取与其他中国企业类似的战略,为国际市场提供基于高通的解决方案,并为本土中国市场提供基于联发科/紫光展锐/ASR/芯翼信息的解决方案。除高通公司外,日海智能还将ASR作为合作伙伴,以满足不断增长的需求,并在中国提供实惠的价格。

Telit是全球物联网模块供应商排名中首位非中国玩家,市场份额为4.6%,排名第六。Telit专注于LPWA双模,4G Cat.1和LTE-M技术,以针对工业、医疗保健、资产跟踪、路由器/ CPE和能源等应用需求。Telit还推出了 4G Cat.1 bis 工业级模块 LE910R1 和 2G 回退功能,面向亚太地区和欧洲、中东和非洲市场。随着2G和3G技术的落幕,该模块可以替代中低端应用。在收购Thales(二季度市场份额为4%)之后,Telit的市场份额将达到8.6%,将成为中国以外最大的物联网模组供应商,并最终能够与移远通信竞争。

Neoway(有方科技)是头部的蜂窝物联网模块供应商中同比增速最快的企业,二季度出货量同比大涨162%,市场份额为3%,排名第九。

u-blox通过重塑和重新设计其产品以及清理积压库存工作,在二季度也取得了不错的表现,市场份额为2.4%,排名第十。u-blox 在工业、汽车和医疗保健应用中的需求强劲。

这些通信模组巨头同样引领车载通信模组细分市场,其中广和通已成功收购海外厂商希拉无线的车载模组业务。

此外,蜂窝物联网模块芯片亦备受关注。Counterpoint research发布的最新研究显示,2022年Q1全球蜂窝物联网模块芯片组出货量同比增长35%。

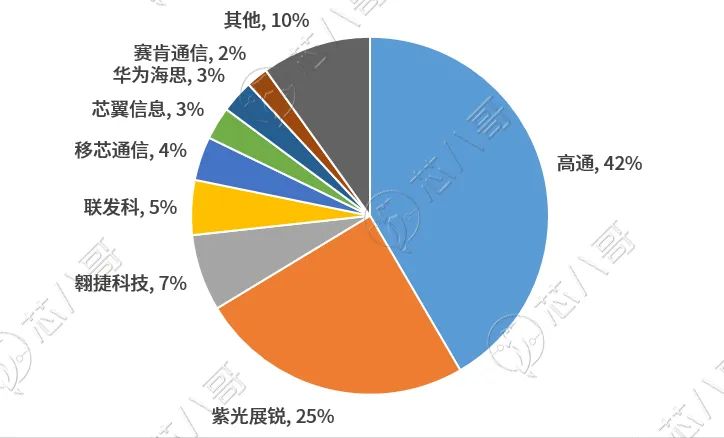

从蜂窝物联网芯片供应商来看,高通、紫光展锐和翱捷科技(ASR)占据了 2022 年Q1全球蜂窝物联网模块芯片组市场的前三名,市场份额分别为42%、25%和7%。紧随其后的分别是联发科(5%)、移芯通信(Eigencomm,4%)、芯翼信息(3%)、华为海思(3%)、赛肯通信(Sequans,2%)。

2022年Q1全球蜂窝物联网模块芯片市场份额

数据来源:Counterpoint Research

车载通信模组带来大量电子元器件机会

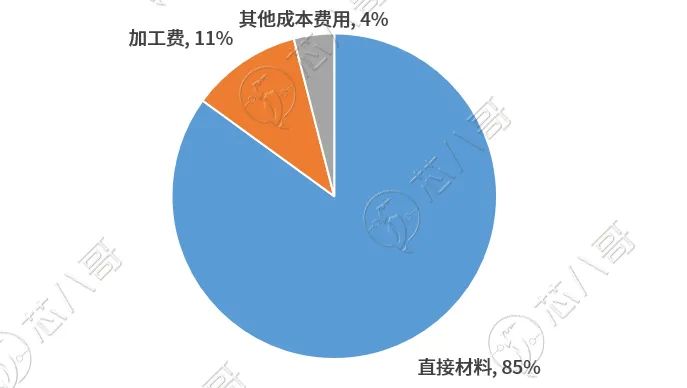

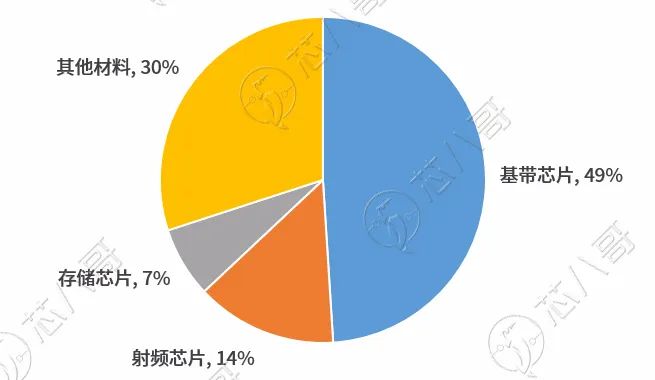

通信模组产品制造成本主要为原材料成本, 芯片为主要原材料。蜂窝通信模块上游行业生产的企业较多,产品成本包括材料成本、加工费、检测费用等,原材料成本占产品成本比重达80%以上,主要原材料包括基带芯片、存储芯片、射频芯片,三大芯片占原材料成本比例超过 70%,其中基带芯片占比最大。上游芯片的供需格局将影响通信模组厂商采购价格与产品竞争力。

通信模组营业成本构成

资料来源:广和通招股说明书

通信模组直接材料构成

资料来源:广和通招股说明书

车载通信模组的爆发性增长,带来了诸多电子元器件机会,例如基带芯片、存储芯片、射频芯片、电源管理芯片、二极管、三极管、MOSFET以及阻容感等。

编辑:黄飞

-

手机对MLCC市场需求2013-01-07 3786

-

电力仪器仪表的市场需求和覆盖范围2013-05-22 17538

-

石英晶体振荡器应对市场需求已向小型化转变2013-11-07 2401

-

消费电子市场需求旺盛 MLCC前景看好2014-07-14 3065

-

萨特科技--电路保护器件更新换代在即 市场需求多元化2015-01-07 3123

-

中国电感器行业市场需求分析2015-07-16 3459

-

无线充电技术的兴起引爆了无线充电FPC市场需求2018-03-15 5495

-

汽车系统测试仪市场需求将高速增长2018-09-10 1677

-

市场需求/长期回收安捷伦DSOX4154A示波器2018-12-12 1099

-

小家电需求暴增,芯圣稳定供货!2020-11-11 3456

-

节能安全引领潮流 智能车辆引爆车载通信需求2013-06-05 2341

-

车载视频监控系统市场需求旺盛,为何却难普及?2020-08-10 1606

-

BLE芯片市场需求正在持续爆发2020-12-11 4510

-

电梯物联网的价值及市场需求!2023-09-11 2157

-

扫码模组的市场需求与应用前景2024-12-05 1112

全部0条评论

快来发表一下你的评论吧 !