芯愿景科创板上会前夕撤单!7成收入来自IC分析服务,募资5.15亿全方位研发升级

芯愿景科创板上会前夕撤单!7成收入来自IC分析服务,募资5.15亿全方位研发升级

描述

电子发烧友网报道(文/刘静)上周,证监会公布北京芯愿景软件技术股份有限公司(简称:芯愿景)将于23号进行上会审核。意料之外的是,在上会前夕芯愿景突然撤回深主板申报材料,这在IPO市场并不多见。这已经不是芯愿景第一次撤单了,在2020年其科创板IPO进展至问询环节时,也突然主动终止发行上市审核。

芯愿景由毕业于中国科学院丁柯和蒋卫军,以及毕业于北京科技大学的张军联合创立,至今已成立20年有余。一直坚持自主开发电子设计自动化(EDA)软件,并在此基础上将业务延伸至集成电路分析、集成电路设计。

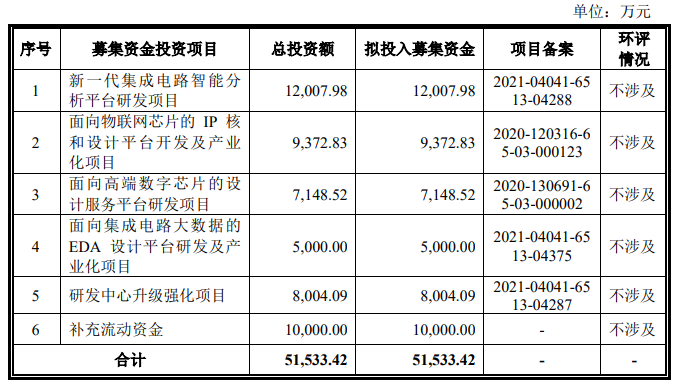

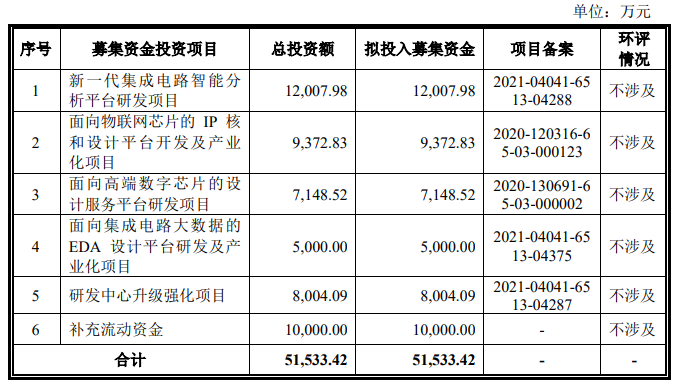

芯愿景原计划在深主板上市,募集5.15亿元资金,投建新一代集成电路智能分析平台研发项目、面向物联网芯片的IP核和设计平台开发及产业化项目等。

2021年营收2.56亿元,IC分析服务贡献超7成

招股书显示,2019年-2021年芯愿景实现的营业收入分别为1.60亿元、1.80亿元、2.56亿元,年复合增长率为26.49%。同期归母净利润为0.74亿元、0.83亿元、1.33亿元,年复合增长率为34.06%。总体来看,芯愿景业绩增长较为平缓,规模相对较小。

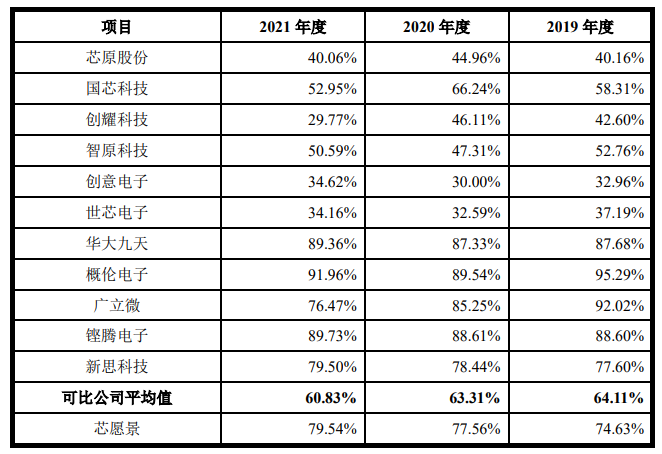

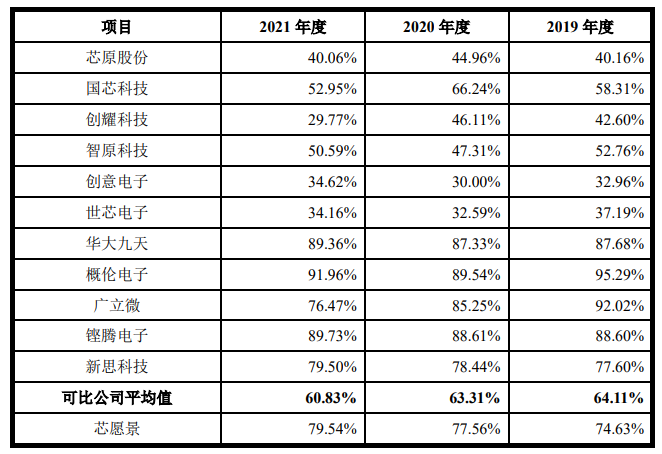

不过,芯愿景的盈利能力还是不错的,近三年其毛利率始终保持在较高水平,且逐年提高,具体分别为74.63%、77.56%和79.54%。

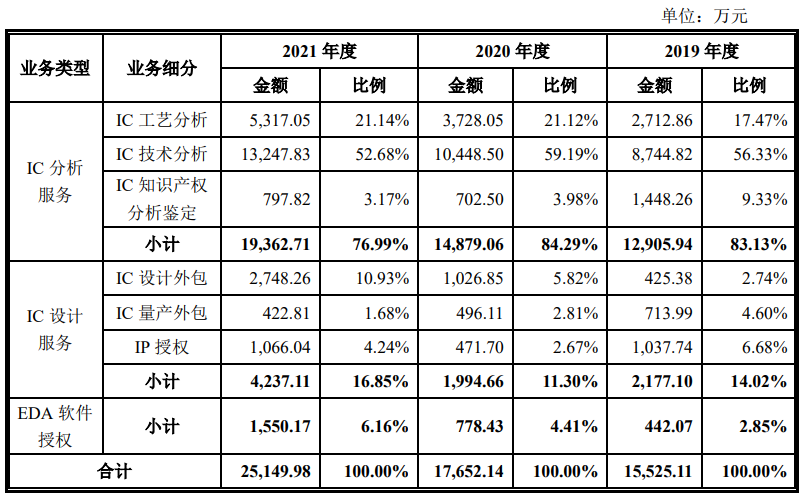

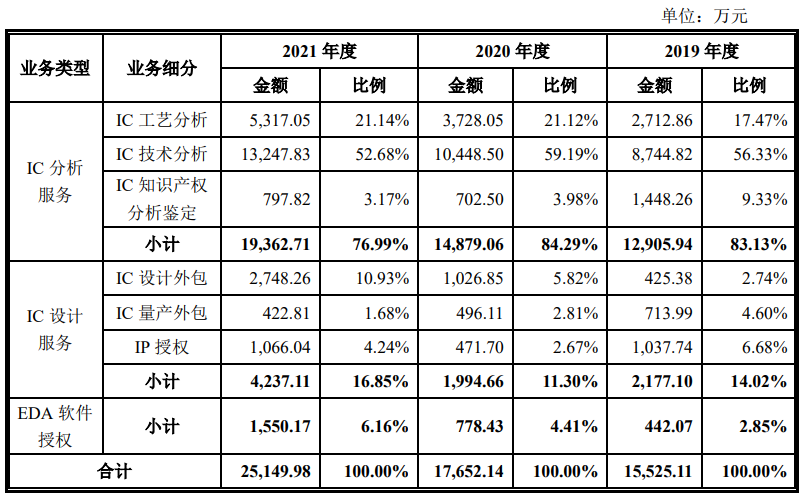

芯愿景营收来自集成电路分析、集成电路设计及EDA软件授权三大业务板块。

报告期内,集成电路分析服务是芯愿景最主要的营收来源,该业务贡献7至8成营收,2021年实现销售收入1.94亿元,同比增长30.13%。据了解,芯愿景提供的工艺分析、技术分析、知识产权分析鉴定等技术服务,其所分析的IC产品最先进制程已达5nm,14nm及以下工艺制程项目达174个,7nm及以下工艺制程项目达75个,单个项目最大规模达35亿个晶体管、最大金属层数达17层。

集成电路设计服务是芯愿景的第二大业务,主要提供的是IC设计外包、IC量产外包和IP授权等设计服务,相关设计具备高兼容性、低功耗、安全防护、静电防护等特点。依托自主研发的EDA软件体系,芯愿景可以针对特定领域IC设计项目进行自动化、批量化的软件开发,实现快速定制开发、部署应用、迭代优化,降低设计服务人工成本。在IP方面,芯愿景IP平台主要包括嵌入式安全防护类IP、工业物联网与控制类IP、通用基础类IP三大IP系列、21个IP产品。

报告期内,芯愿景通过向客户提供IC设计服务,获得的收入分别为2177万元、1995万元、4237万元,分别占当期主营业务收入的比例为14.02%、11.30%、16.85%。2020年IC设计服务收入有所下滑。

芯愿景围绕IC分析服务和设计服务打造核心解决方案体系,目前已累计形成各类解决方案近百个,实施IC分析等服务项目报告期内超过一万个,实施软件及IP授权累计超4万次。

EDA软件授权是芯愿景报告期内收入占比逐年提升的唯一一项业务,该业务表现出较强的增长力。三年业务收入翻涨2.5倍,收入占比从2019年的2.85%提升至6.16%。在EDA方面,芯愿景已逐步形成八大软件产品线、43个软件产品,软件功能丰富、覆盖业务全流程。它研发的新一代显微图像处理系统,采用64位存储地址空间、虚拟化实时处理技术。适用于5nm以上工艺、4TB量级规模的IC图像处理。

芯愿景上述服务/产品主要销售给IC设计企业、集成器件制造商、电子产品系统厂商、科研院所、司法鉴定机构及律师事务所等。2021年芯愿景的前五大客户是中国航天科技集团有限公司、中国电子科技集团有限公司、中国电子信息产业集团有限公司、IC设计企业客户F。

市场竞争激烈,芯愿景盈利能力较强,研发费用率较低

在IC分析服务行业,芯愿景的主要竞争对手是TechInsights。2007年,Semiconductor Insights被United Business Media收购,成为其TechInsights事业部。2008年,UBM公司收购国内较早从事反向工程服务的圣景微,将其并入TechInsights;2016年6月,TechInsights与另一家反向工程服务提供商Chipworks合并;2017年5月,TechInsights被Oakley Capital Investments Limited收购。目前TechInsights是全球技术最先进、市场份额最高的IC分析服务商,其他分析类公司与其相比竞争优势较小。

目前芯愿景的IC分析服务业务收入在1.5亿元~2亿元,TechInsights在4000~5000万美元,收入规模差距在一个亿到两个亿左右。TechInsights主攻的是美国、日本、韩国市场,累计客户数量200余家;而芯愿景主攻的是中国大陆及台湾市场,累计客户数量近2000家,客户群体相对较大。在技术实力上,芯愿景与国际大厂TechInsights能做到的最小工艺制程都是5nm。

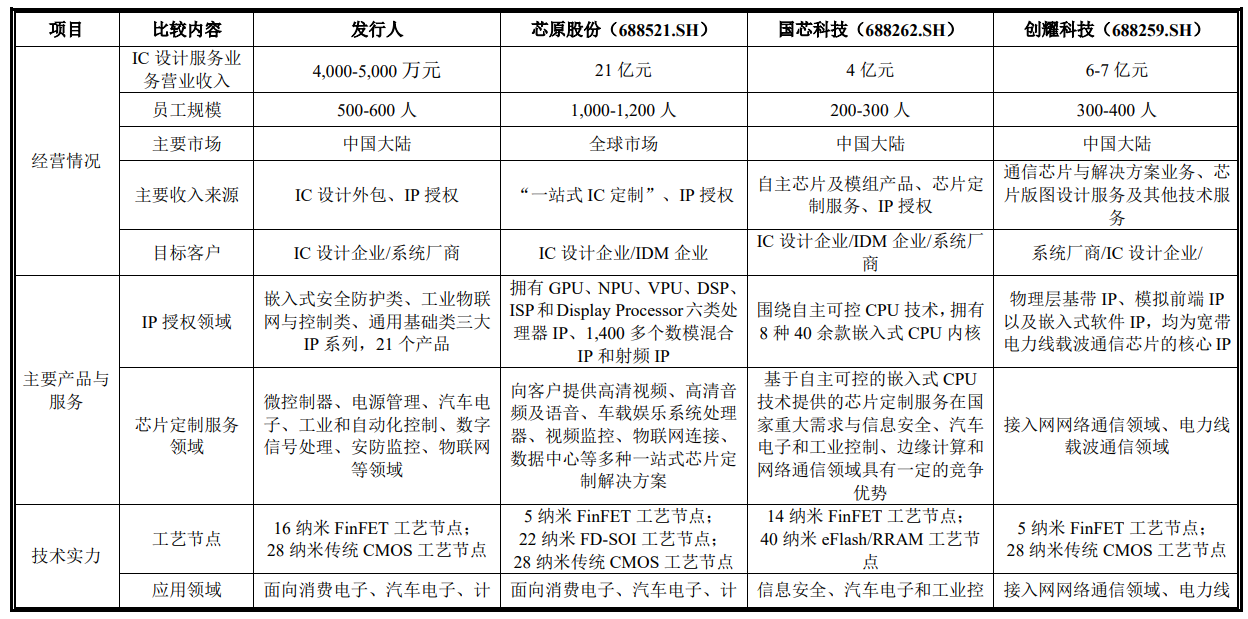

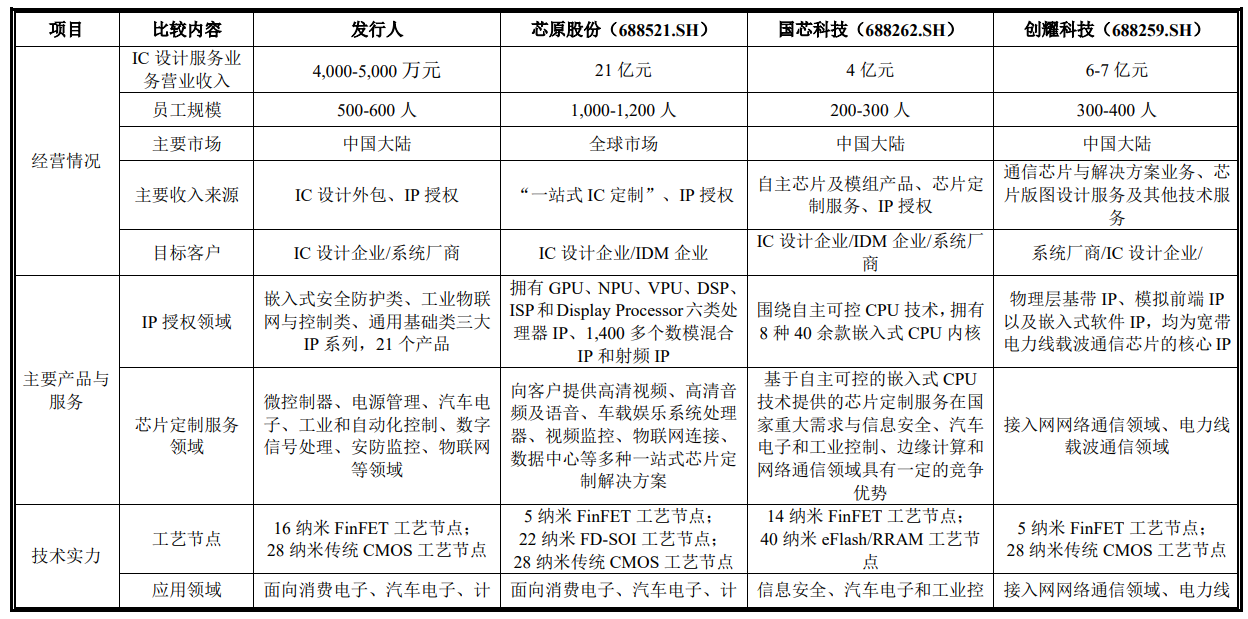

在IC设计服务行业,芯愿景的主要竞争对手有芯原股份、国芯科技、创耀科技、智原科技、创意电子、世芯电子。

在同行企业内,芯愿景的IC设计服务业务营收规模较小,与芯原股份差距较大。在技术实力上,同行企业掌握更先进制程的工艺技术,目前芯愿景只能做到16纳米FinFET工艺节点,芯原股份和创耀科技可以做到5纳米FinFET工艺节点。报告期内,芯愿景6/8英寸流片量为1578片,而芯原股份每年流片超过40款客户芯片,折合8英寸晶圆约91586片/年。

在EDA软件行业,长期以来,EDA软件全球市场主要由铿腾电子、新思科技和西门子EDA三家主导,它们通过长时间的技术积累及多次的产业并购,形成了全流程产品,全球市场占有率近80%,国内市场占有率甚至更高,达85%。

随着半导体产业第三次产业迁移的持续深化,我国EDA软件市场逐步激活,出现了华大九天、概伦电子、广立微电子等本土厂商,相关厂商在特定领域具备全流程产品,或在局部领域处于技术先进位置。目前,国产EDA软件在项目定制化、产品兼容度等方面优势显现。

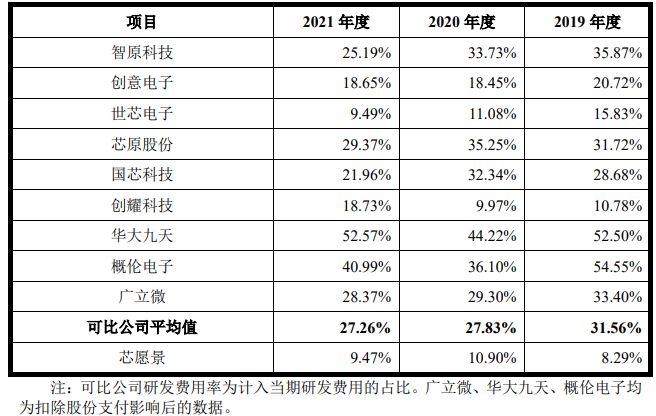

在盈利能力上,芯愿景近三年与同行可比公司综合毛利率对比情况如下:

总体而言,芯愿景的盈利能力低于以EDA软件授权为主业的可比公司,高于与IC设计服务为主业的可比公司,整体高于可比公司平均值,保持较高的盈利能力。

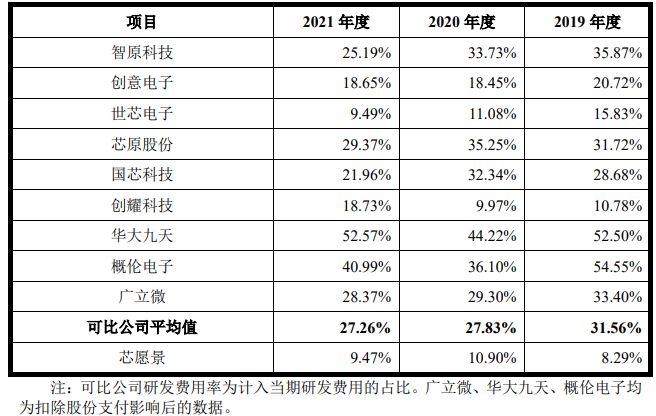

在研发方面,2019年-2021年芯愿景研发费用分别为1328.96万元、1970.96万元、2424.91万元,分别占当期营业收入的比例为8.29%、10.90%、9.47%。2020年、2021年研发投入金额同比增长48.31%、23.03%,研发投入保持逐年增长趋势。值得一提的是,芯愿景研发费用里面有七成是用于研发人员职工薪酬的,但其研发人员数2021年反而比2020年少了6个。

芯愿景的研发费用率远远低于同行企业,2019年-2021年可比公司研发费用率的平均值分别为31.56%、27.83%、27.26%;而同期芯愿景的研发费用率分别为8.29%、10.90%、9.47%。

目前,芯愿景拥有专利权21项、集成电路布图设计专有权91项、软件著作权68项。

保障充足的研发投入,让各类EDA软件及其持续创新开发、优化升级,是芯愿景开展IC分析服务和设计服务业务,并保持业务先进性的技术基础;亦是芯愿景实现业务全流程优化管理,保持持续较强盈利能力的重要前提。

募资5.15亿元,重点研发先进制程、IP核、高端数字芯片等相关技术

芯愿景原计划在深主板上市,募集5.15亿元,投资以下项目:

新一代集成电路智能分析平台研发项目,是未来芯愿景发展战略的核心项目,拟投入1.20亿元募集资金,重点研发7纳米及更高工艺的集成电路分析技术,纳米级图像采集和处理技术、基于深度学习的集成电路图像识别技术、智能分析技术服务平台建设等,以此增强图像采集和处理能力,提高图像识别的速度和准确度。

面向物联网芯片的IP核和设计平台开发及产业化项目,拟投入0.94亿元募集资金,芯愿景表示该项目将重点研发面向物联网的IP和产品开发平台、面向物联网的IP和产品验证平台、以及面向物联网芯片的增强型基础IP库,搭建一个能够快捷部署IP的物联网SoC和ASIC开发平台。

面向高端数字芯片的设计服务平台研发项目,拟投入0.71亿元募集资金,重点研发集成电路高效工艺迁移设计平台建设、高端数字IP技术、面向高端数字芯片的设计和验证技术。

面向集成电路大数据的EDA设计平台研发及产业化项目,拟投入0.5亿元募集资金,重点研发数字电路版图设计优化和实验验证系统、数字集成电路可视化调试和优化系统、定制版图自动生成系统。

研发中心升级强化项目,拟投入0.8亿元募集资金,在现有核心技术的再研发升级,重点研发集成电路专利数据库存储和检索系统、亿门级数字电路的逻辑还原技术、纳米级集成电路EDA共性技术。

相较其他IPO,芯愿景的募投项目个数是相对较多的,而且募集资金投资显著倾向核心技术的研发。如果芯愿景IPO成功,其研发实力将实现显著发展,在先进制程工艺节点、物联网芯片IP、高端数字芯片等方面将获得更有竞争力的技术成果及优势市场地位。

打开APP阅读更多精彩内容

芯愿景由毕业于中国科学院丁柯和蒋卫军,以及毕业于北京科技大学的张军联合创立,至今已成立20年有余。一直坚持自主开发电子设计自动化(EDA)软件,并在此基础上将业务延伸至集成电路分析、集成电路设计。

芯愿景原计划在深主板上市,募集5.15亿元资金,投建新一代集成电路智能分析平台研发项目、面向物联网芯片的IP核和设计平台开发及产业化项目等。

2021年营收2.56亿元,IC分析服务贡献超7成

招股书显示,2019年-2021年芯愿景实现的营业收入分别为1.60亿元、1.80亿元、2.56亿元,年复合增长率为26.49%。同期归母净利润为0.74亿元、0.83亿元、1.33亿元,年复合增长率为34.06%。总体来看,芯愿景业绩增长较为平缓,规模相对较小。

不过,芯愿景的盈利能力还是不错的,近三年其毛利率始终保持在较高水平,且逐年提高,具体分别为74.63%、77.56%和79.54%。

芯愿景营收来自集成电路分析、集成电路设计及EDA软件授权三大业务板块。

报告期内,集成电路分析服务是芯愿景最主要的营收来源,该业务贡献7至8成营收,2021年实现销售收入1.94亿元,同比增长30.13%。据了解,芯愿景提供的工艺分析、技术分析、知识产权分析鉴定等技术服务,其所分析的IC产品最先进制程已达5nm,14nm及以下工艺制程项目达174个,7nm及以下工艺制程项目达75个,单个项目最大规模达35亿个晶体管、最大金属层数达17层。

集成电路设计服务是芯愿景的第二大业务,主要提供的是IC设计外包、IC量产外包和IP授权等设计服务,相关设计具备高兼容性、低功耗、安全防护、静电防护等特点。依托自主研发的EDA软件体系,芯愿景可以针对特定领域IC设计项目进行自动化、批量化的软件开发,实现快速定制开发、部署应用、迭代优化,降低设计服务人工成本。在IP方面,芯愿景IP平台主要包括嵌入式安全防护类IP、工业物联网与控制类IP、通用基础类IP三大IP系列、21个IP产品。

报告期内,芯愿景通过向客户提供IC设计服务,获得的收入分别为2177万元、1995万元、4237万元,分别占当期主营业务收入的比例为14.02%、11.30%、16.85%。2020年IC设计服务收入有所下滑。

芯愿景围绕IC分析服务和设计服务打造核心解决方案体系,目前已累计形成各类解决方案近百个,实施IC分析等服务项目报告期内超过一万个,实施软件及IP授权累计超4万次。

EDA软件授权是芯愿景报告期内收入占比逐年提升的唯一一项业务,该业务表现出较强的增长力。三年业务收入翻涨2.5倍,收入占比从2019年的2.85%提升至6.16%。在EDA方面,芯愿景已逐步形成八大软件产品线、43个软件产品,软件功能丰富、覆盖业务全流程。它研发的新一代显微图像处理系统,采用64位存储地址空间、虚拟化实时处理技术。适用于5nm以上工艺、4TB量级规模的IC图像处理。

芯愿景上述服务/产品主要销售给IC设计企业、集成器件制造商、电子产品系统厂商、科研院所、司法鉴定机构及律师事务所等。2021年芯愿景的前五大客户是中国航天科技集团有限公司、中国电子科技集团有限公司、中国电子信息产业集团有限公司、IC设计企业客户F。

市场竞争激烈,芯愿景盈利能力较强,研发费用率较低

在IC分析服务行业,芯愿景的主要竞争对手是TechInsights。2007年,Semiconductor Insights被United Business Media收购,成为其TechInsights事业部。2008年,UBM公司收购国内较早从事反向工程服务的圣景微,将其并入TechInsights;2016年6月,TechInsights与另一家反向工程服务提供商Chipworks合并;2017年5月,TechInsights被Oakley Capital Investments Limited收购。目前TechInsights是全球技术最先进、市场份额最高的IC分析服务商,其他分析类公司与其相比竞争优势较小。

目前芯愿景的IC分析服务业务收入在1.5亿元~2亿元,TechInsights在4000~5000万美元,收入规模差距在一个亿到两个亿左右。TechInsights主攻的是美国、日本、韩国市场,累计客户数量200余家;而芯愿景主攻的是中国大陆及台湾市场,累计客户数量近2000家,客户群体相对较大。在技术实力上,芯愿景与国际大厂TechInsights能做到的最小工艺制程都是5nm。

在IC设计服务行业,芯愿景的主要竞争对手有芯原股份、国芯科技、创耀科技、智原科技、创意电子、世芯电子。

在同行企业内,芯愿景的IC设计服务业务营收规模较小,与芯原股份差距较大。在技术实力上,同行企业掌握更先进制程的工艺技术,目前芯愿景只能做到16纳米FinFET工艺节点,芯原股份和创耀科技可以做到5纳米FinFET工艺节点。报告期内,芯愿景6/8英寸流片量为1578片,而芯原股份每年流片超过40款客户芯片,折合8英寸晶圆约91586片/年。

在EDA软件行业,长期以来,EDA软件全球市场主要由铿腾电子、新思科技和西门子EDA三家主导,它们通过长时间的技术积累及多次的产业并购,形成了全流程产品,全球市场占有率近80%,国内市场占有率甚至更高,达85%。

随着半导体产业第三次产业迁移的持续深化,我国EDA软件市场逐步激活,出现了华大九天、概伦电子、广立微电子等本土厂商,相关厂商在特定领域具备全流程产品,或在局部领域处于技术先进位置。目前,国产EDA软件在项目定制化、产品兼容度等方面优势显现。

在盈利能力上,芯愿景近三年与同行可比公司综合毛利率对比情况如下:

总体而言,芯愿景的盈利能力低于以EDA软件授权为主业的可比公司,高于与IC设计服务为主业的可比公司,整体高于可比公司平均值,保持较高的盈利能力。

在研发方面,2019年-2021年芯愿景研发费用分别为1328.96万元、1970.96万元、2424.91万元,分别占当期营业收入的比例为8.29%、10.90%、9.47%。2020年、2021年研发投入金额同比增长48.31%、23.03%,研发投入保持逐年增长趋势。值得一提的是,芯愿景研发费用里面有七成是用于研发人员职工薪酬的,但其研发人员数2021年反而比2020年少了6个。

芯愿景的研发费用率远远低于同行企业,2019年-2021年可比公司研发费用率的平均值分别为31.56%、27.83%、27.26%;而同期芯愿景的研发费用率分别为8.29%、10.90%、9.47%。

目前,芯愿景拥有专利权21项、集成电路布图设计专有权91项、软件著作权68项。

保障充足的研发投入,让各类EDA软件及其持续创新开发、优化升级,是芯愿景开展IC分析服务和设计服务业务,并保持业务先进性的技术基础;亦是芯愿景实现业务全流程优化管理,保持持续较强盈利能力的重要前提。

募资5.15亿元,重点研发先进制程、IP核、高端数字芯片等相关技术

芯愿景原计划在深主板上市,募集5.15亿元,投资以下项目:

新一代集成电路智能分析平台研发项目,是未来芯愿景发展战略的核心项目,拟投入1.20亿元募集资金,重点研发7纳米及更高工艺的集成电路分析技术,纳米级图像采集和处理技术、基于深度学习的集成电路图像识别技术、智能分析技术服务平台建设等,以此增强图像采集和处理能力,提高图像识别的速度和准确度。

面向物联网芯片的IP核和设计平台开发及产业化项目,拟投入0.94亿元募集资金,芯愿景表示该项目将重点研发面向物联网的IP和产品开发平台、面向物联网的IP和产品验证平台、以及面向物联网芯片的增强型基础IP库,搭建一个能够快捷部署IP的物联网SoC和ASIC开发平台。

面向高端数字芯片的设计服务平台研发项目,拟投入0.71亿元募集资金,重点研发集成电路高效工艺迁移设计平台建设、高端数字IP技术、面向高端数字芯片的设计和验证技术。

面向集成电路大数据的EDA设计平台研发及产业化项目,拟投入0.5亿元募集资金,重点研发数字电路版图设计优化和实验验证系统、数字集成电路可视化调试和优化系统、定制版图自动生成系统。

研发中心升级强化项目,拟投入0.8亿元募集资金,在现有核心技术的再研发升级,重点研发集成电路专利数据库存储和检索系统、亿门级数字电路的逻辑还原技术、纳米级集成电路EDA共性技术。

相较其他IPO,芯愿景的募投项目个数是相对较多的,而且募集资金投资显著倾向核心技术的研发。如果芯愿景IPO成功,其研发实力将实现显著发展,在先进制程工艺节点、物联网芯片IP、高端数字芯片等方面将获得更有竞争力的技术成果及优势市场地位。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

锐成芯微科创板IPO受理!2021年净利翻涨11倍,募资13亿研发车规级IP等2022-07-07 4900

-

飞骧科技科创板IPO获受理!5G模组收入翻涨17倍,募资15.22亿升级及研发射频新品2022-10-13 7181

-

芯愿景科创板上会前夕撤单!7成收入来自IC分析服务,募资5.15亿全方位研发升级2022-11-25 1471

全部0条评论

快来发表一下你的评论吧 !