户用储能储能电池技术路线分类及产业链分析

描述

户用领域是光伏市场的重要组成部分,平价时代下全球户用光伏装机重回高速增长。从发展阶段上看,部分海外发达地区的户用光伏渗透率已经较高,发展模式由补贴驱动、全额上网向自身经济性驱动、自发自用转变,配套储能的需求逐渐显现。而国内的户用光伏市场起步较晚,2019年后在补贴政策自身经济性、金融渗透等因素的推动下迎来爆发式增长。

户用储能,这一新赛道,到底是怎样的呢?

1、户用储能新赛道

●户用储能是分布式能源系统的必要辅助。

1、核心组成部分

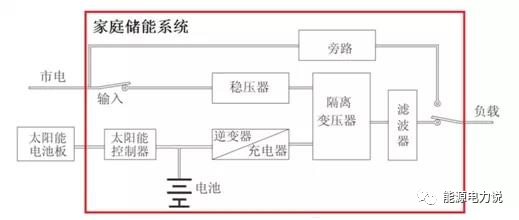

户用光储系统的核心为光伏+电池+储能逆变器。户用储能与户用光伏搭配成户用光储系统,光储系统主要包括电芯、储能逆变器(双向变流器)、组件系统等多个部分。

△户用储能解决系统

典型的系统一般是5KW(组件+逆变器)配套10kWh(储能电池)或者10kW+10kWh,其中电芯是储能系统的核心,成本占比约45-50%;储能变流器可以控制充放电,进行交直流的变换,成本占比约10-15%;组件系统即光伏系统用于太阳能发电,成本占比约20-25%;安装费用由2021年的1万上涨至2万左右,占比15-20%。 储能系统成本拆分

2、产品类型

户用储能系统产品包括一体机和分体式。 一体机:家庭式光伏储能逆变一体机是将光伏逆变器、蓄电池和控制器置于内部的集成一体系统,通过触摸屏方便快捷直观的显示工作状态,参数修改并可以多种工作模式,方便使用。一般有太阳能优先模式、AC(市电)优先模式、SE 优先模式(错峰用电模式)三种工作模式。 家用储能一体机框架

分体式(逆变器+电池系统):户用分体机电池与逆变器分开安装,用户根据自身需求匹配户用储能逆变器,另外可匹配开关电源或逆变器作为备用电源使用。一般包括混合式家庭光伏+储能系统、耦合型家庭光伏+储能系统、离网型家庭光伏+储能系统、光伏储能能源管理系统四种类型。 家用储能分体式框架

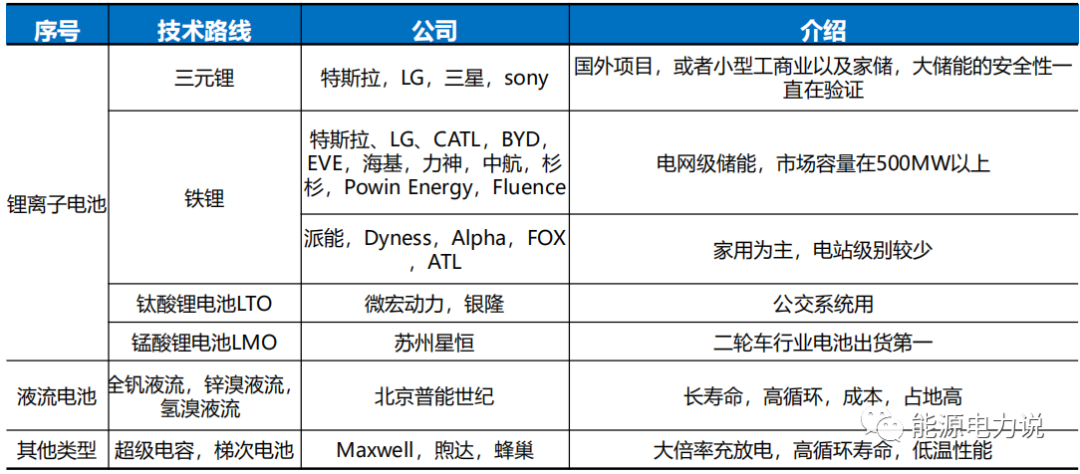

3、技术路线

户用储能主流技术路线为磷酸铁锂,钠离子、锰铁锂为未来新路径。 储能电池技术路线包括锂离子、铅蓄电池、液流电池等,目前锂磷酸铁锂电池因高安全性、长循环寿命等特点,相较于三元锂电池,更符合储能电池的设计需求,是储能电池的主流发展路线,特斯拉储能电池也逐步从三元路线转向铁锂路线。另外,部分公司如宁德、派能等已经在进行钠离子、锰铁锂电池的研发与测试,我们预计未来储能电池的技术路线有望进一步完善。

储能电池技术路线分类

2、户用储能需求分析

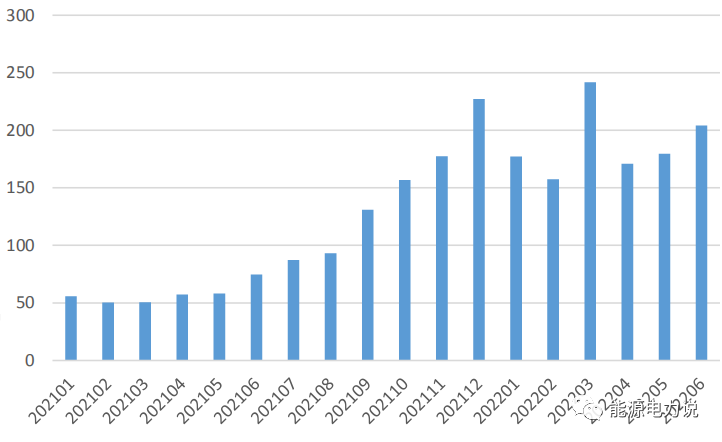

●因储能技术成熟和成本下降,2021年储能开始高速增长,2022年因欧洲能源成本和电价的逐年攀升,叠加俄乌战争和海外大型停电事件,居民用电成本高+供电稳定性差,带来户用光伏高增,进而带来户用储能市场超预期的爆发。户储进入爆发新阶段,2021年全球新增户储装机为1.9GW/4.4GWh,同增53%/56%,占比约20%,全球户储蓬勃发展。

1、用电成本高,且持续上涨

能源危机下,海外用电成本不断上涨。近年来欧美国家的电价逐年攀升,且受俄乌冲突等事件影响,天然气成本飙升,电价成本短期内快速上涨,欧洲现货市场均价由2019年年底的约50欧元/MWh涨至最高300欧元/MWh以上,欧洲各国2022年5月的电价较2021年初上涨100-330%。根据ING预测,2022年全年法国、德国、比利时和荷兰等欧洲经济体的基础能源价格将保持在约150-170欧元/MWh以上的高位。 2021年9月主要国家电价对比(美元/KWh)

德国电价持续高涨(欧元/MWh)

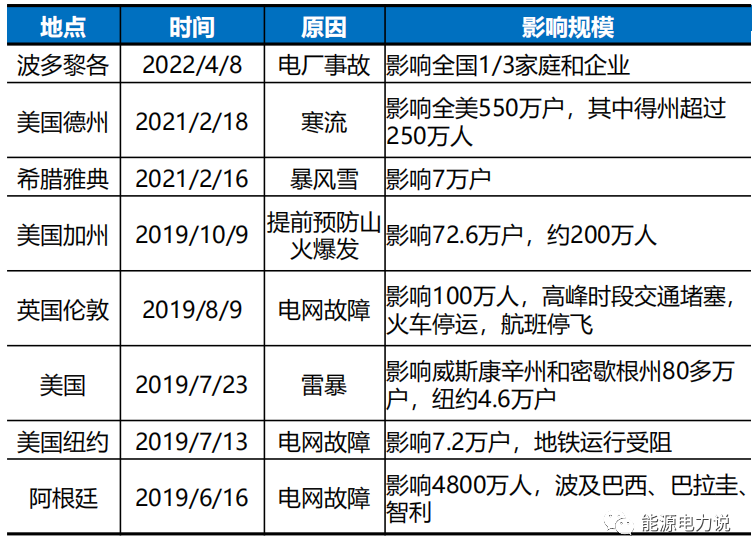

2、电网协调能力弱,供电可靠性不足

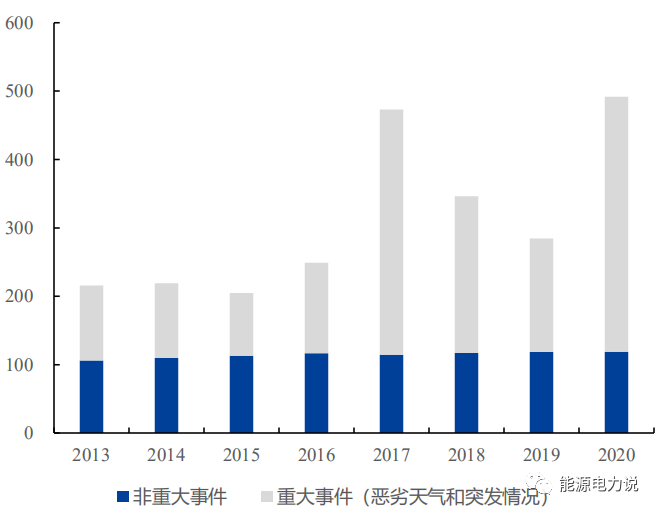

海外受极端天气影响+电网协调能力弱,居民供电稳定性较差。户储可在电厂事故或者极端自然灾害事件中提供应急电源,提高用电稳定性。 各地停电事件频发

各年美国平均每客户断电时长(小时)

数据来源:BNEF

3、户用储能产业链格局

●户用储能的核心是储能电池和储能逆变器,其壁垒在于生产端的电池与储能逆变器适配和终端的品牌渠道,盈利的核心竞争在于储能的产品和市场结构。

1、电池格局

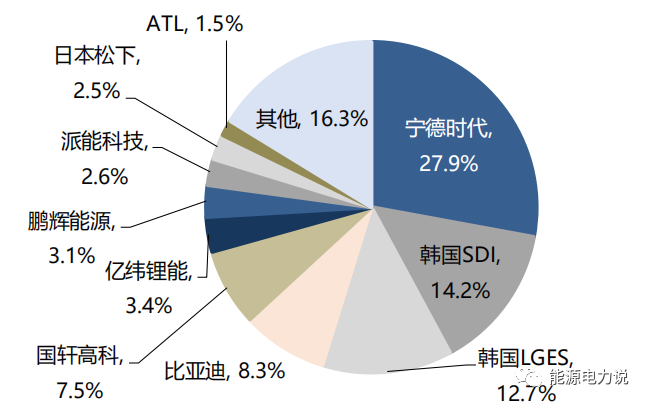

全球储能电芯中国厂商出货领先,宁德时代出货量全球第一。 根据测算,2021年全球储能电芯出货量59.9GWh,其中宁德时代作为最大电芯供应商占据榜首,出货量16.7GWh,占比达27.9%;派能科技作为户储龙头,出货1.5GWh,占比2.6%。我们预计2022年全球出货114.9GWh,同增91.9%,其中宁德时代出货45.0GWh,同增169.5%;派能科技出货3.5GWh,同增127.3%。 2021年全球储能电芯出货分布

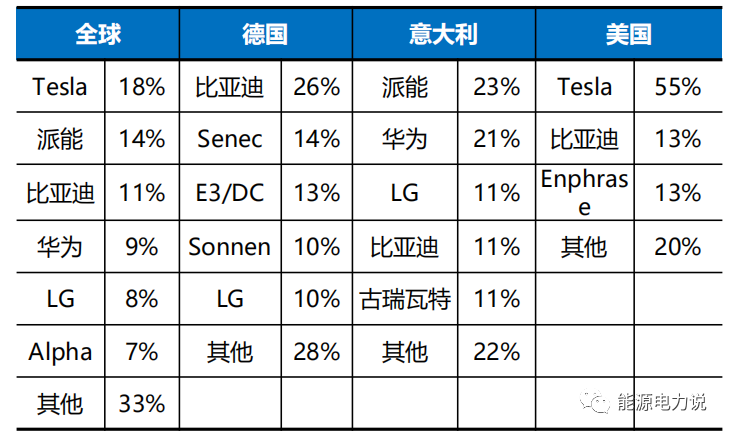

户用储能供应商呈现明显地域分布特征,特斯拉主供美国市场,派能深耕欧洲市场。 根据S&P Global,2021年户用储能供应商TOP3分别为特斯拉、派能、比亚迪,分别占比为18%/14%/11%。其中,德国市场最大供应商为比亚迪,占比26%,其次为本土集成商如Senec、E3/DC;意大利市场派能占比最高,为23%;美国市场由特斯拉主导,占比55%;日本市场则多为本土品牌供货。 2021年户用储能全球、德、意、美供应商分布

2、储能格局

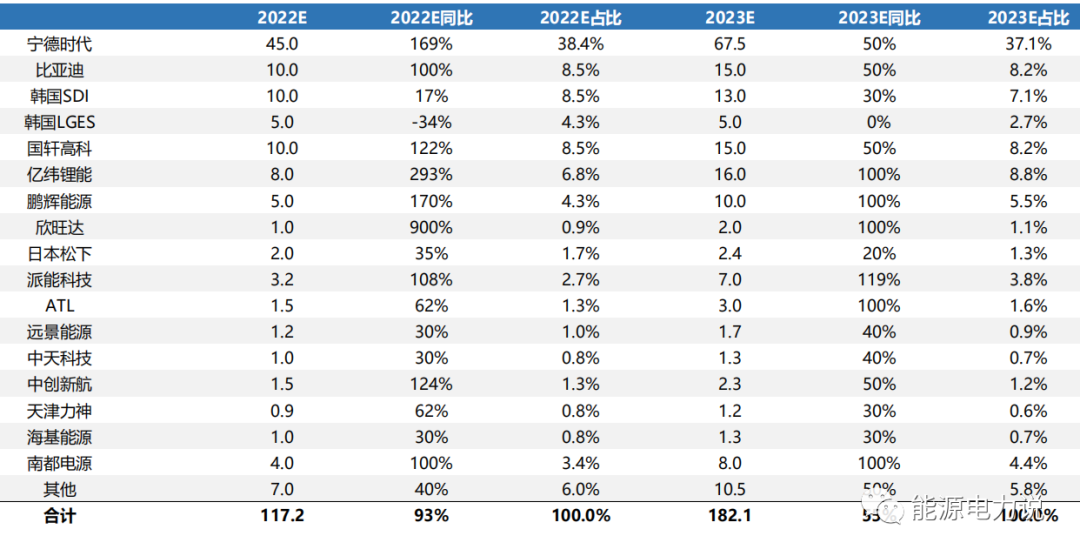

全球储能电芯中国厂商出货领先,宁德时代出货量全球第一。 根据测算,预计2022-2023年全球储能电芯出货117.2/182.1GWh,同增93%/55%;其中,宁德时代作为最大电芯供应商占据榜首,我们预计宁德时代2022-2023年出货45.0/67.5GWh,同增169%/50%,占比38.4%/37.1%。 2022-2023年全球储能电池出货分布(GWh)

3、逆变器格局

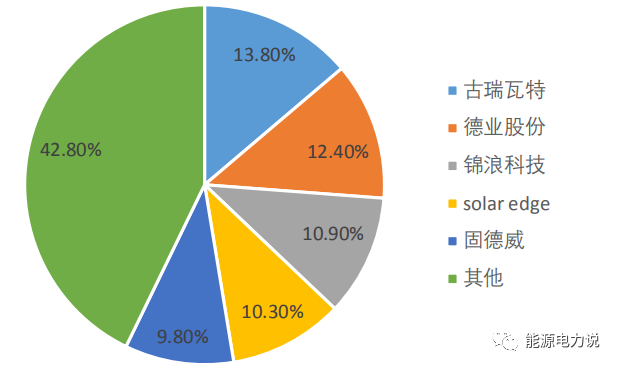

户储逆变器格局较为集中,厂商间竞争激烈,CR5占比约58%。 2021年全球用户侧储能逆变器市场竞争格局较为集中,但厂商之间竞争激烈,古瑞瓦特位列第一,市占率约为13.8%,德业、锦浪、solaredge、固德威紧随其后,分别为12.4%、10.9%、10.3%、9.8%,前五市占率差异较小,CR5占比约为58%。 2021年全球用户侧应用储能逆变器出货分布

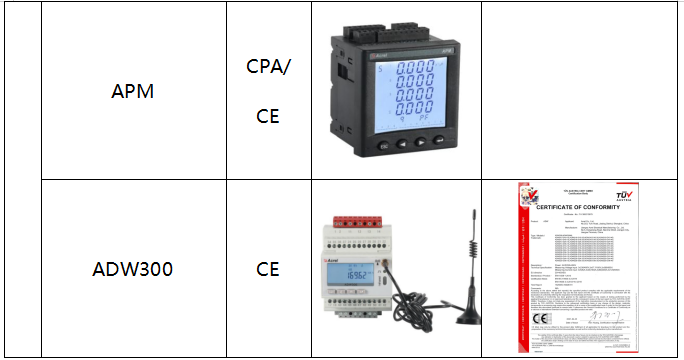

4、安科瑞仪表选型

●

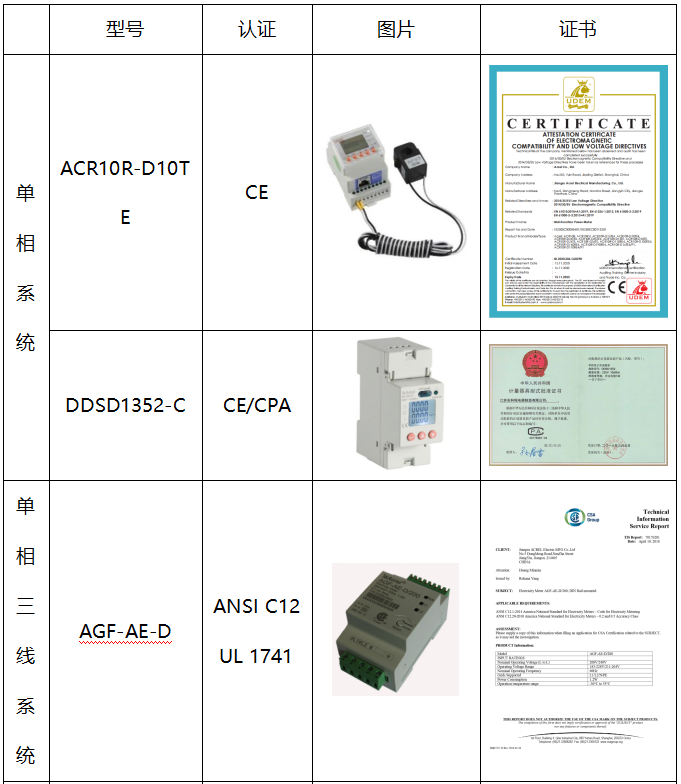

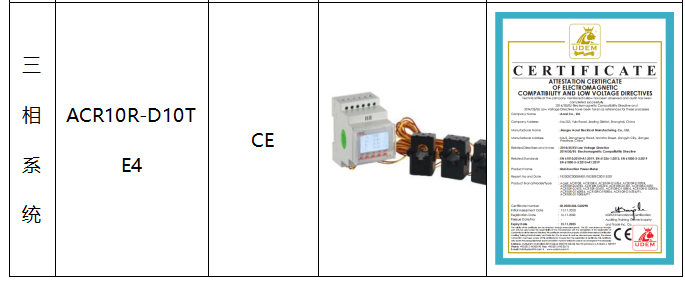

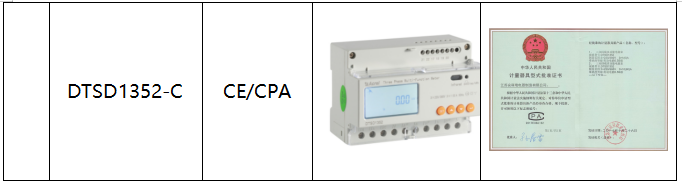

1、交流仪表

2、直流仪表

审核编辑:郭婷

-

2015储能技术与材料会议征文2015-01-20 7066

-

储能电池真的可以“吃”2017-01-12 3768

-

厉害了,储能电池,是储能产业中的热点2017-02-06 5312

-

上海全电展国际电池储能技术及应用展览会2019-11-16 3503

-

一个新兴的电化学储能产业分支赛道——便携式储能2022-11-24 2800

-

GGII: 2022年中国储能锂电池产业链规模破2000亿2023-01-04 1996

-

钠电池户用储能应用机会几何?2023-04-03 1931

全部0条评论

快来发表一下你的评论吧 !