半导体上游IP公司业绩和估值的稳定性

描述

今年以来,受美联储加息导致的全球货币政策收紧以及俄乌战争导致的地区不稳定因素增加的影响,全球经济增长乏力。消费类电子领域的持续疲软致使半导体行业库存增加,明年有很大的下行风险。年初以来受美联储加息以及半导体行业周期因素的影响,美股很多明星半导体公司的股价都有不同程度的下跌。iShares Semiconductor ETF 年初至今已下降超过30%(截至2022/11/25)。

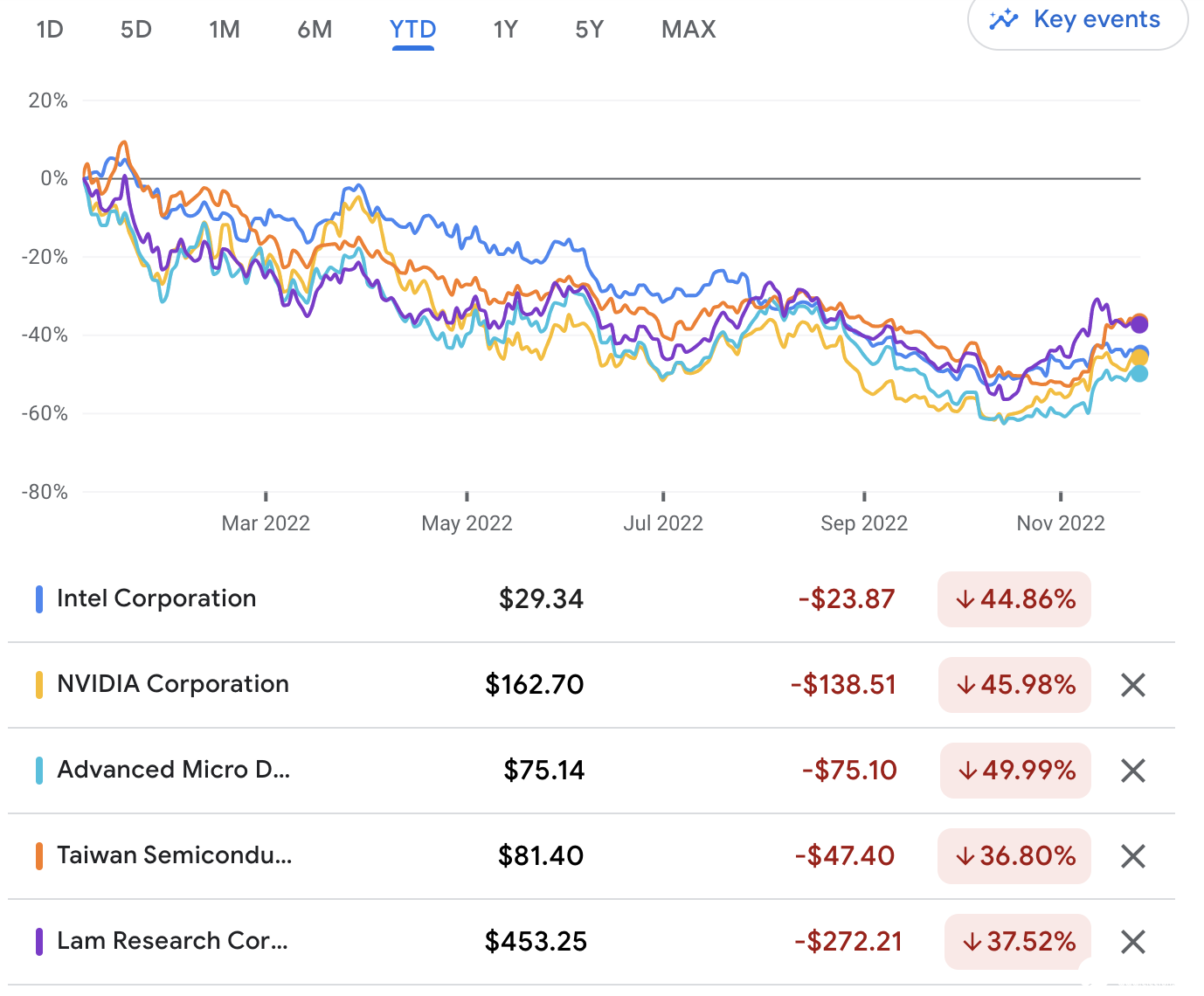

图1:美股知名半导体企业年初至今的股价表现

如图1(截至2022/11/25)所示,其中知名半导体企业如IDM类的 Intel,Fabless 设计公司代表AMD和Nvidia,晶圆厂龙头 TSMC, 设备公司 Lam Research 都有35%到50%的跌幅 。

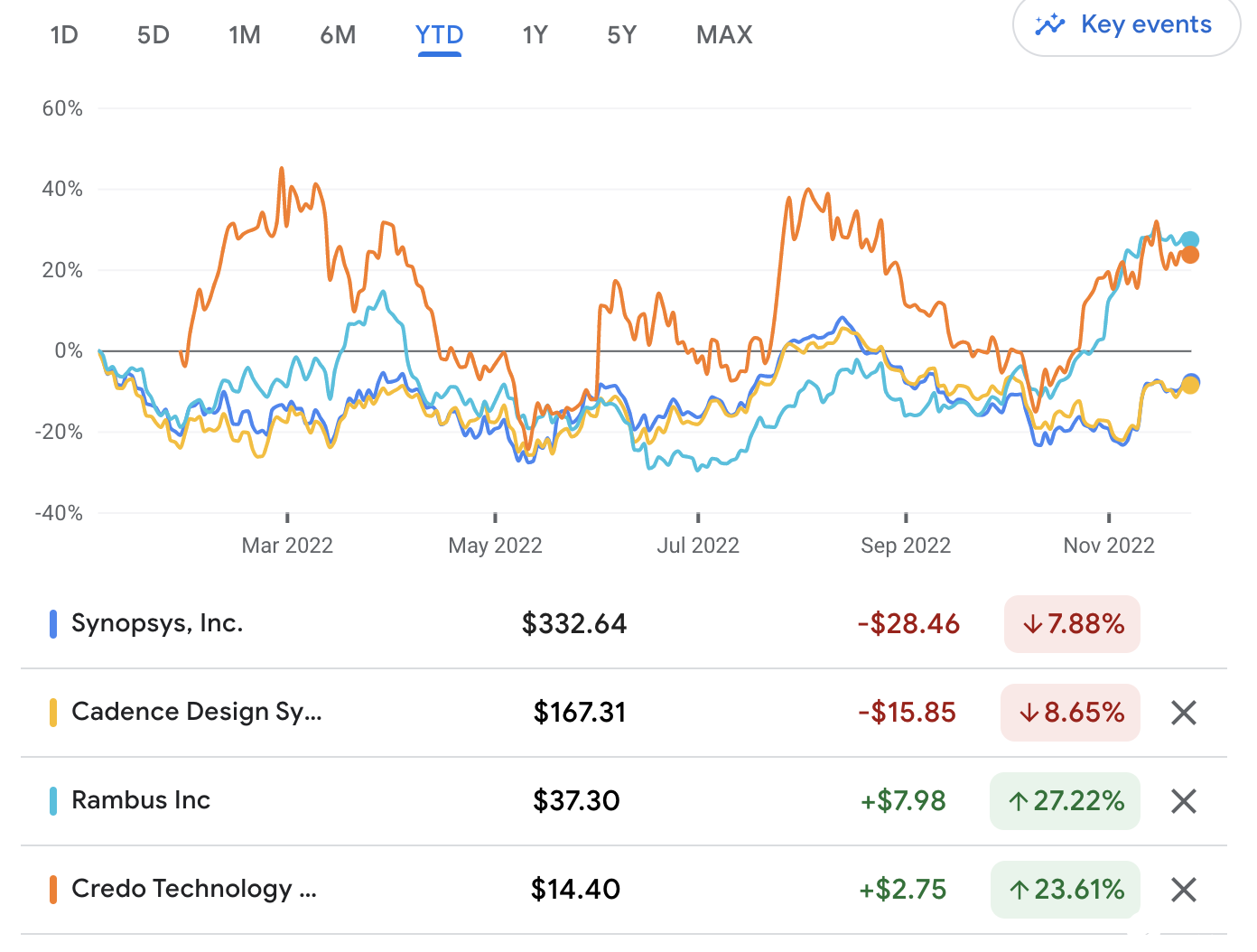

图2:美股知名IP/EDA企业年初至今的股价表现

如图2(截至2022/11/25)所示,芯片设计上游企业如IP和EDA公司则股价相对比较稳定。两家小而美的公司Rambus 和Credo 在今年实现了正收益,在这样的大环境中非常难得。

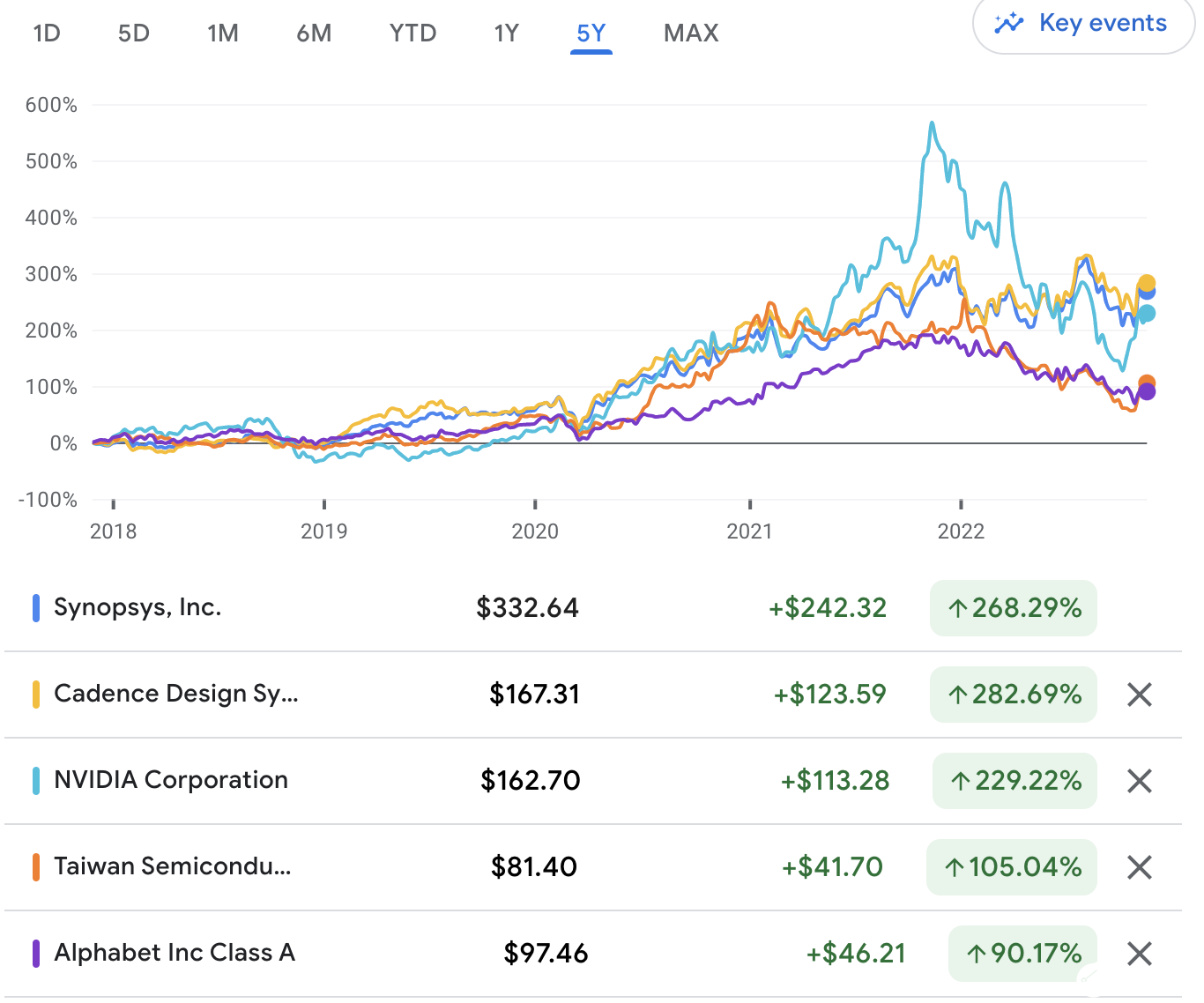

图3:美股知名半导体企业近5年的股价表现

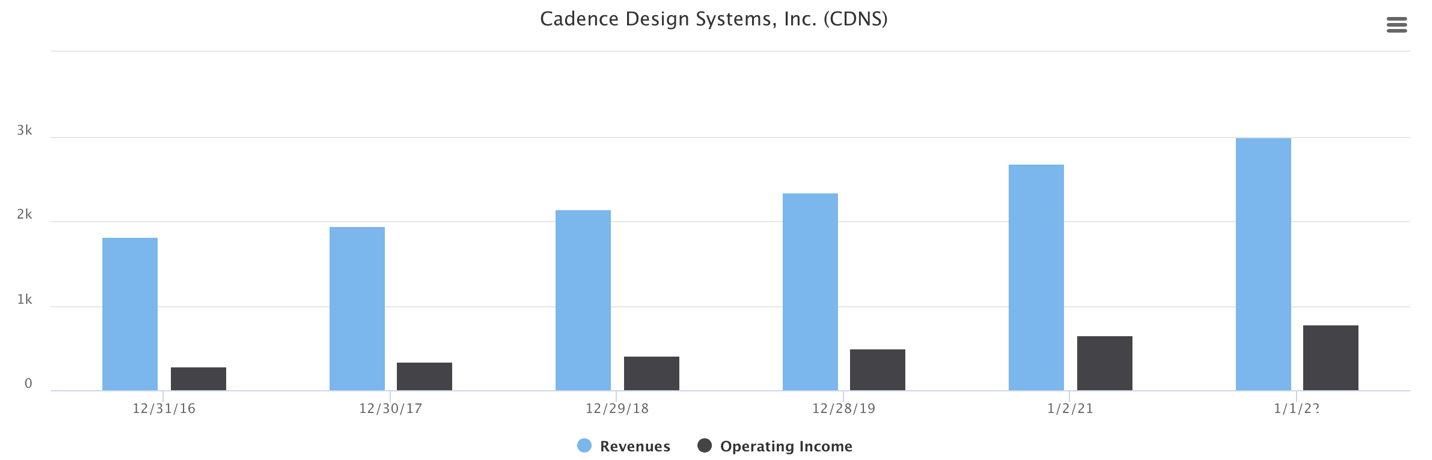

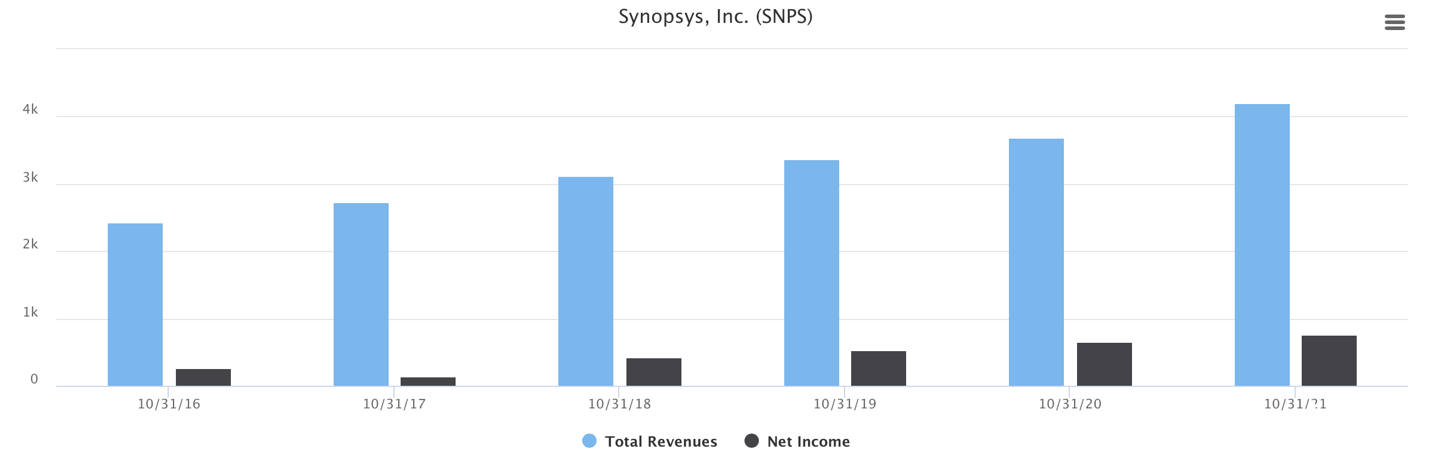

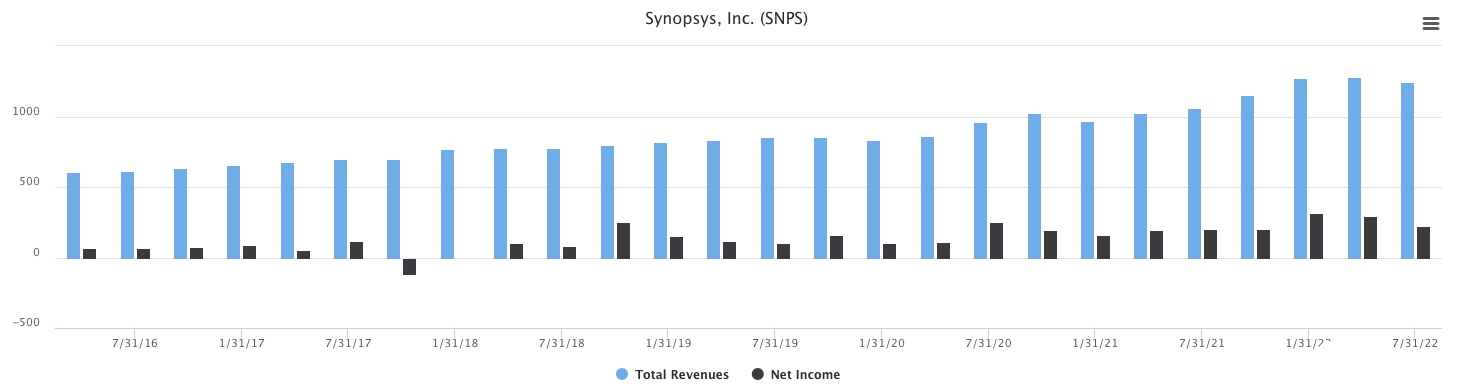

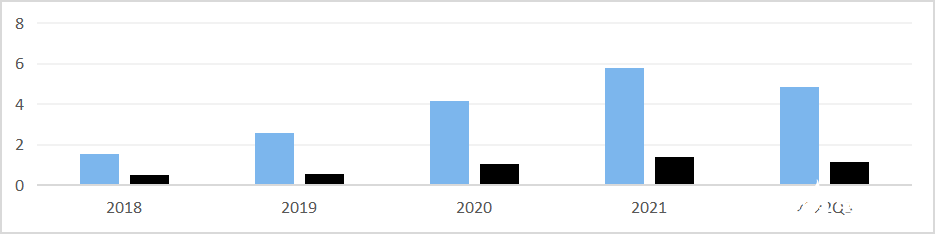

从5年的投资回报来看,EDA和IP大公司比如Cadence和Synopsys的回报,甚至超过了Nvidia和台积电等知名半导体公司,当然也超过了谷歌等科技巨头。长期投资回报和企业业绩稳定的增长是分不开的。从图4~图7可以看出,Synopsys和Cadence 近几年的营收是稳步增长的。新思11月30日公布的最新季度财报显示,季度和全年营收再创新高,分别达到了12.84亿美元和50.82亿美元。其中IP和系统集成全年总营收接近20亿美元,接近集团总营收的40%。公司预计明年营收为58亿美元,年增长率为14%,基本不受半导体下行周期的影响。

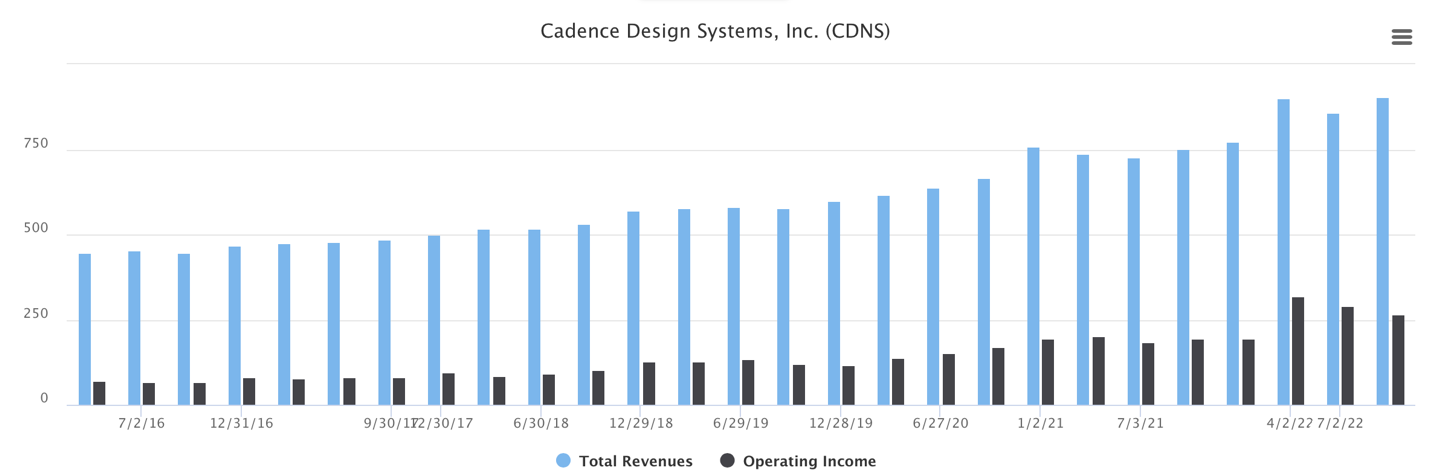

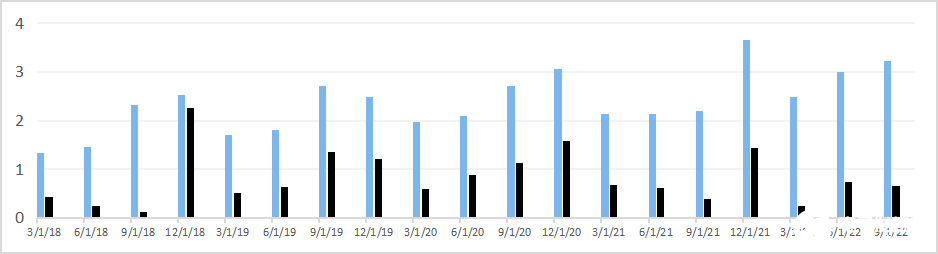

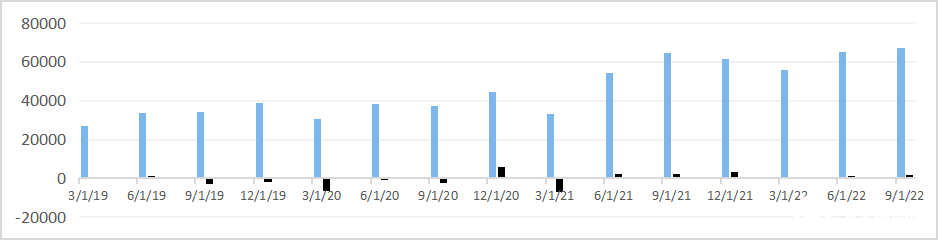

图4:Cadence 按财年的营收和利润情况(单位:百万美元)

图5:Cadence 按季度的营收和利润情况(单位:百万美元)

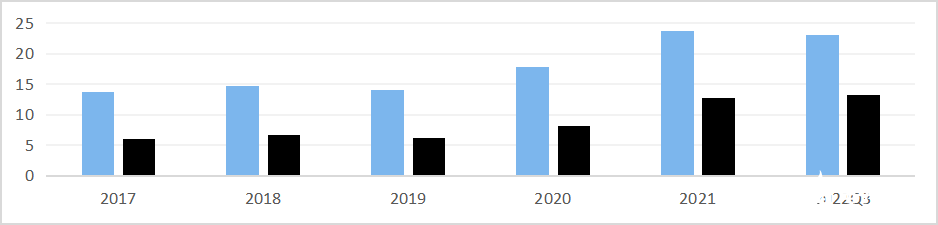

图6:新思按财年的营收和利润情况(单位:百万美元)

图7:新思按季度的营收和利润情况(单位:百万美元)

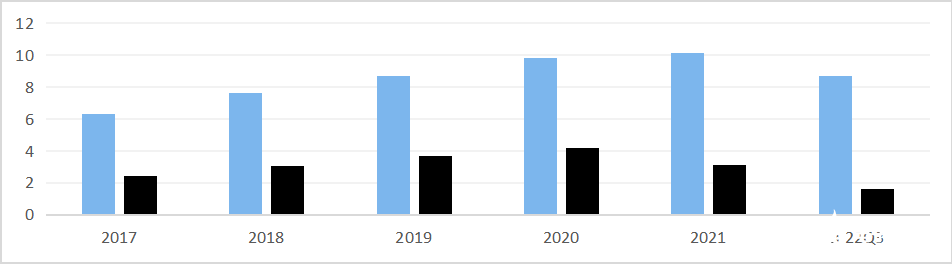

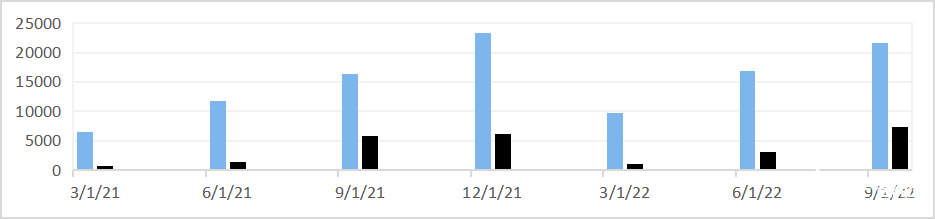

台湾半导体IP公司的今年业绩表现也非常亮眼, M31的股价也从年初的389新台币上升到11月25日的519新台币,上升幅度为33%。2022年前10个月营收同比增长36.7%。从图8~图11可见,M31和力旺电子的营收逐年稳步增长,在22年均会迎来新高。

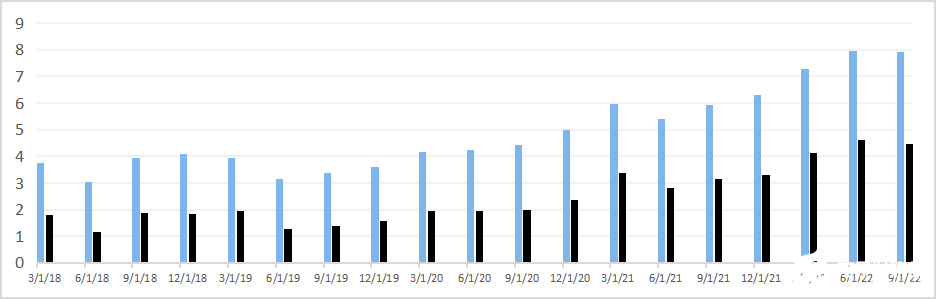

图8:M31按财年的营收和利润情况(单位:亿新台币)

图9:M31按季度的营收和利润情况(单位:亿新台币)

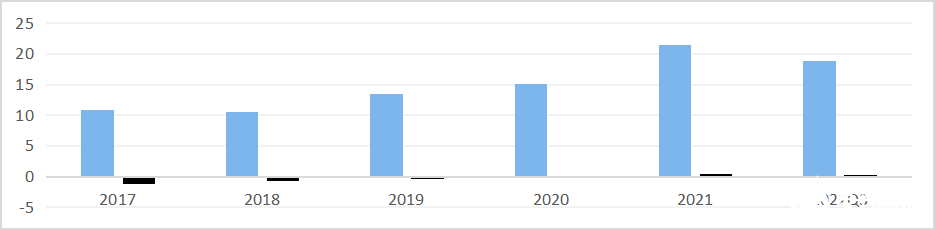

图10:力旺电子按财年的营收和利润情况(单位:亿新台币)

图11:力旺电子按季度的营收和利润情况(单位:亿新台币)

国内科创板上市IP和EDA典型企业如芯原股份,华大九天,在近两年的业绩增长比较喜人。

图12:芯原股份按财年的营收和利润情况(单位:亿元)

图13:芯原股份按季度的营收和利润情况(单位:万元)

图14:华大九天按财年的营收和利润情况(单位:亿元)

图15:华大九天按季度的营收和利润情况(单位:万元)

图16:国内外主要EDA/IP企业市销率和市盈率对比(截至2022/11/25)

综上分析,无论海外还是台湾的半导体IP和EDA企业在半导体下行周期时,普遍波动更小,基本能维持正增长,增速只是略微放缓。究其原因,一般行业内认为下行周期时下游设计企业会进行战略收缩,但是为了保持市场份额和产品竞争力,逆周期时修炼内功必不可少,对于新品的研发依然会持续积极投入,所以对于IP的需求依旧强劲。我们认为除非下游设计公司进入生存模式,否则对未来2-3年的IP需求增长保持信心,直到下一个上行周期到来。

投中网近期报道中对于根部企业的论述我们觉得非常贴切:如果把整个芯片产业链比作一棵大树。那么树枝、树叶就如同芯片设计公司,特别容易繁荣。制造和封测环节就像是树干,资产重、周期长、产值大。而所谓的根部企业就是产业链最上游的四大领域——设备、材料、EDA和IP授权,密集、分散,却格外重要。过去机构对于根部企业的关注相对较少,但要想这棵大树生机勃勃,根系必须发达。国内EDA和IP授权的国产化率只有不到10%和5%,国产替代的市场空间巨大,Chiplet大规模应用商业化落地又将打开10倍于IP市场的市场空间。在半导体产业进入调整期的当下,基于自主可控的战略需要,以及EDA和IP企业“逆周期”属性的确定性下,EDA和IP企业的投资价值愈发的具有想象空间。

数据来源:

图1~图7:美国上市公司披露数据

图8~图11:M31和力旺电子官网财报披露整理

图12-图15:东方财富网数据整理

图16:东方财富网,Investing.com的上市公司披露数据

- 相关推荐

- 热点推荐

- �

-

环路增益的稳定性2024-06-18 15920

-

高精度压力测量器:国产万分级精度零点稳定性和满量程稳定性能应用场景分析2025-10-28 157

-

李雅普诺夫稳定性理论2009-05-26 3041

-

如何提高lwip的稳定性?2019-07-09 4005

-

电感的稳定性2009-08-22 1813

-

Nvida称公司业绩受TSMC产能限制影响2010-02-22 1031

-

112家半导体公司业绩排行版2020-09-23 5401

-

电信公司业绩指导方针为企业复苏和投资带来了希望2020-11-05 756

-

A股半导体公司业绩表现如何?2020-11-22 3368

-

立讯精密遭美国337调查 产业链多家公司业绩预喜2021-01-25 2897

-

国内减速机行业产销放量助推龙头公司业绩增长2022-10-27 1301

-

理解FPGA的亚稳定性2023-08-07 504

-

怎么分析电路的稳定性?2023-09-17 3299

-

2023年存储芯片公司业绩爆冷,存货周转高达635天,DRAM反转涨价2024-02-22 6628

-

2025年前三季度汽车系统集成上市公司业绩普遍承压2025-11-20 544

全部0条评论

快来发表一下你的评论吧 !