基于外部控制器存储(ECB)2023年Q1-Q3这三个季度的跟踪数据

描述

2022年,由于俄乌战争和疫情蔓延的原因,让很多人选择遗忘,因此对2023年充满期待。我虽然认为2022无法忽略,但也没有写2022年总结,当然也没有写2023年预测。不过,我唯一不变的,还是聚焦在存储相关领域的产业研究。因此,2023年,我希望还能和大家继续分享我对于存储业界的一些思考,只是有一个小变化,我可能增加对存算融合方面的洞察。因此,2023年,我可能会写更多的关于SDS/HCI相关的文章,敬请期待。

今天是2023年第一个工作日,我正好把元旦在家分析的G公司关于全球基于外部控制器存储(ECB)2023年Q1-Q3这三个季度的跟踪数据和大家分享一下。

22Q3单季度外部存储市场概况

我现在一般不单独分析一个季度情况,但还是简单和大家聊聊22Q3的表现,只是我不做透视图表了。

22 年第 3 季度全球外部存储系统收入为 56 亿美元,比 21 年第 3 季度增长 5.5%。二级存储和一级存储分别同比增长 18.0% 和 3.6%,而专用备份设备的收入下降了 0.9%。

从地域角度来看,欧洲、中东和非洲地区增长最快,同比增长 11.7%,其次是亚太地区,增长 9.6%。中国收入同比增速放缓至 9.2%,是 2022 年以来最低的一个季度,而 2022 年第一季度和第二季度的增幅分别为 9.4% 和 10.5%。北美收入下降 2.2%,而日本下降 15.9%。 前六大供应商中的四家——戴尔易安信、华为、IBM 和 Pure 报告了 22 年第三季度的同比收入增长,其中华为、IBM 和 Pure 实现了两位数的增长以及份额增长。戴尔易安信增长 3.0%,但其市场份额从 2021 年第三季度的 26.9% 小幅下降至 22 年第三季度的 26.3%。 固态阵列 (SSA) 的收入增长了 9.2%,硬盘/混合阵列增长了 2.1%。SSA 占ECB总收入的 49.3%,而一年前为 47.6%。SSA 中排名前六的供应商——Dell EMC、NetApp、Pure Storage、华为、HPE 和 IBM——在 2022 年第 3 季度的总份额为 89.7%,比 21 年第 3 季度增长了 1.6%。然而,他们的 SSA 表现喜忧参半,NetApp 收入下降 2.0%,份额下降 1.9%。IBM 的 SSA 收入增幅最高,为 41.6%,而 2021 年第 3 季度的收入较低,份额增加了 2.0%。

2022前三季度全球外部存储市场分析

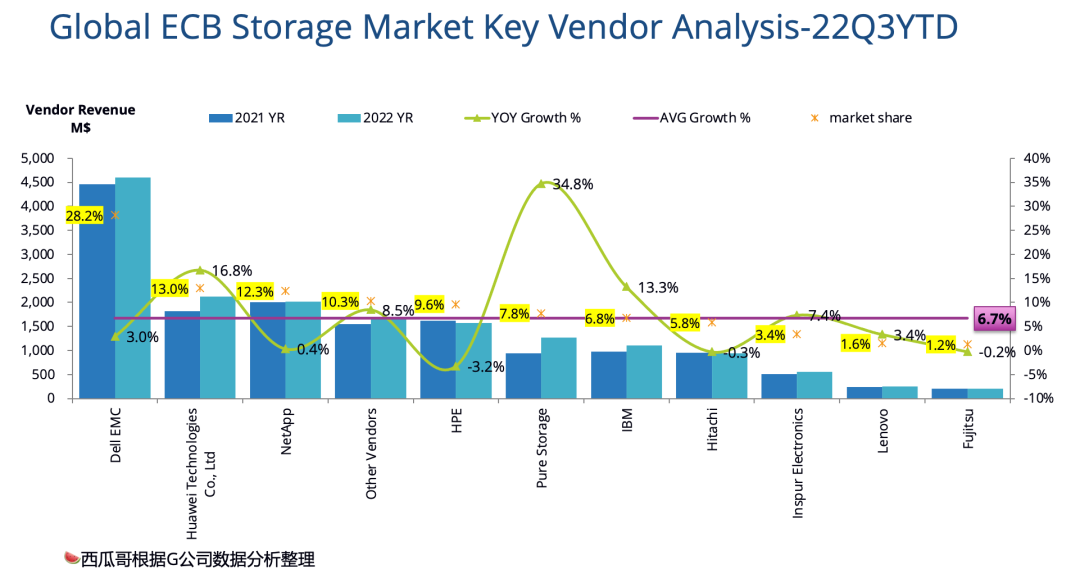

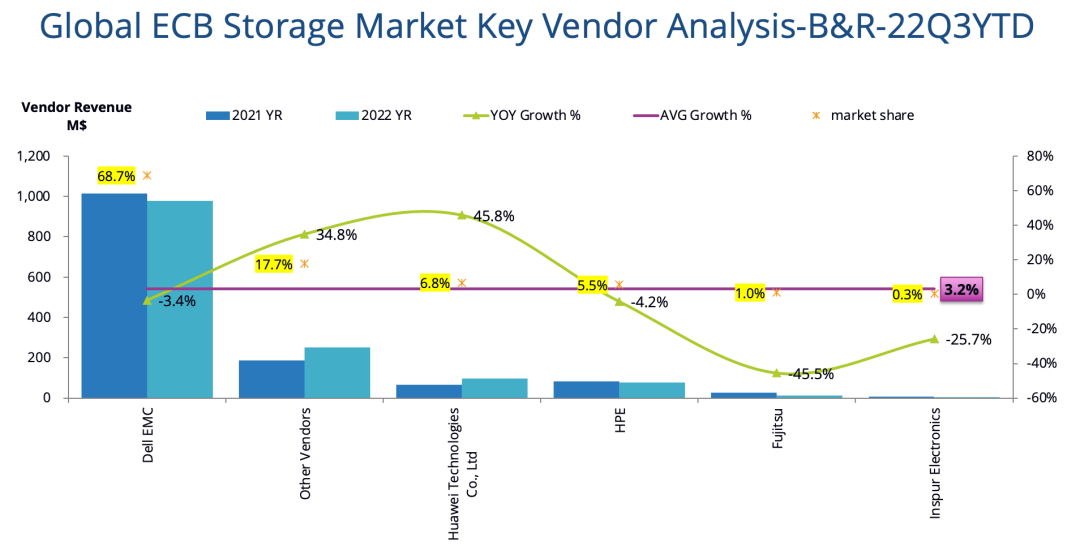

22年前三个季度,全球外部存储增长了6.7%,还算是一个不错的数据。全球TOP10存储厂商,增长最快的Pure Storage,增长率34.8%,比第二名华为的16.8%增长率还高出一倍。

Dell EMC老大的位置稳如泰山,而且还增长3%,也是难得,不过没有跑赢平均增长率6.7%,因此份额必然是下跌的。华为超过了NetAPP,拿下第二的位子,不过份额和第三名NetAPP的差距不到1%,还没有算真正坐稳第二。国内的其他两个厂商,浪潮和联想,增长率都不高,表现一般。

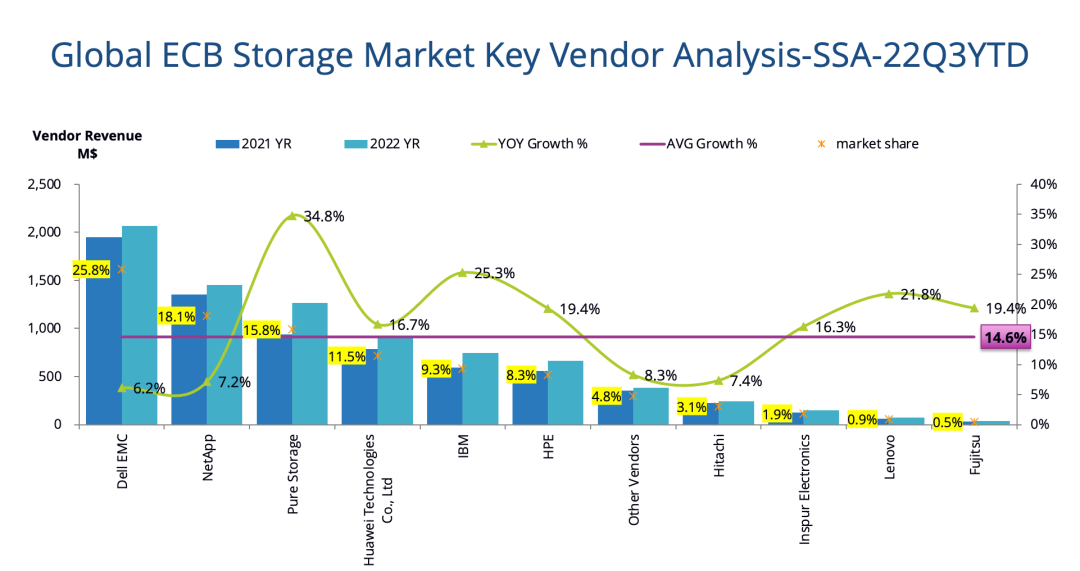

固态阵列SSA,22年前三季度增长率高达14.6%,恢复快速的增长。增长率最高的是Pure Storage,但IBM也有不错的表现。

TOP3 SSA厂商的Dell EMC、NetAPP、Pure Storage,而华为只能排到第四。

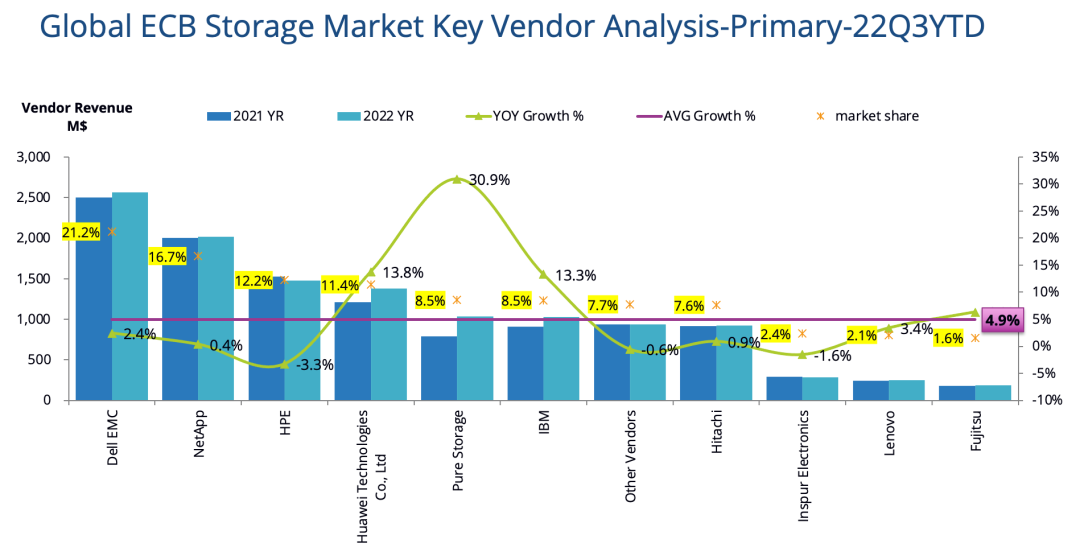

主存储市场,22年前三季度增长4.9%,没有下滑,这个主要得益于闪存的拉动。

TOP3厂商是Dell EMC、NetAPP和HPE,华为虽然也还在第四,但是超过了Pure Storage。

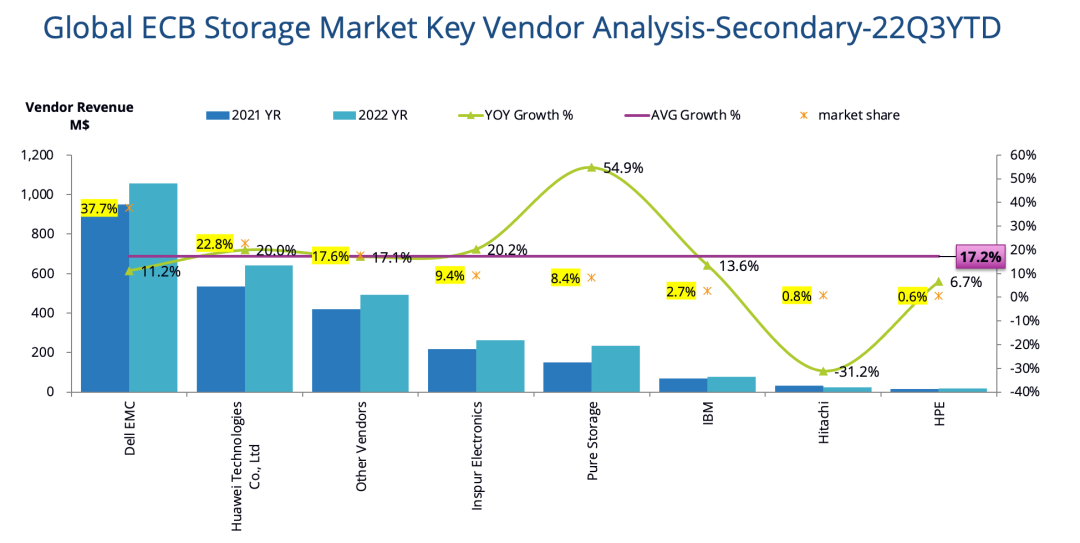

二级存储的增长率就更高了,22年前三季度增长了17.2%。而且,Pure Storage的增长率高达54.9%,说明Pure Storage的FlashBlade采用QLC后,使得分布式存储的闪存化速度大大提升了。

二级存储第一还是Dell EMC,而且也有两位数的增长,华为紧跟其后。浪潮和Pure Storage是第三和第四,但份额都没有超过10%。

备份恢复存储,整体增长率只有3.2%,但华为增长45.8%。不过,这个市场太过集中,Dell EMC的份额一直在60%以上。

中美的一些对比

IT产业,标杆还是美国。因此,我们来看看中美这两个全球最大的经济体,存储方面的表现有哪些不同的地方。

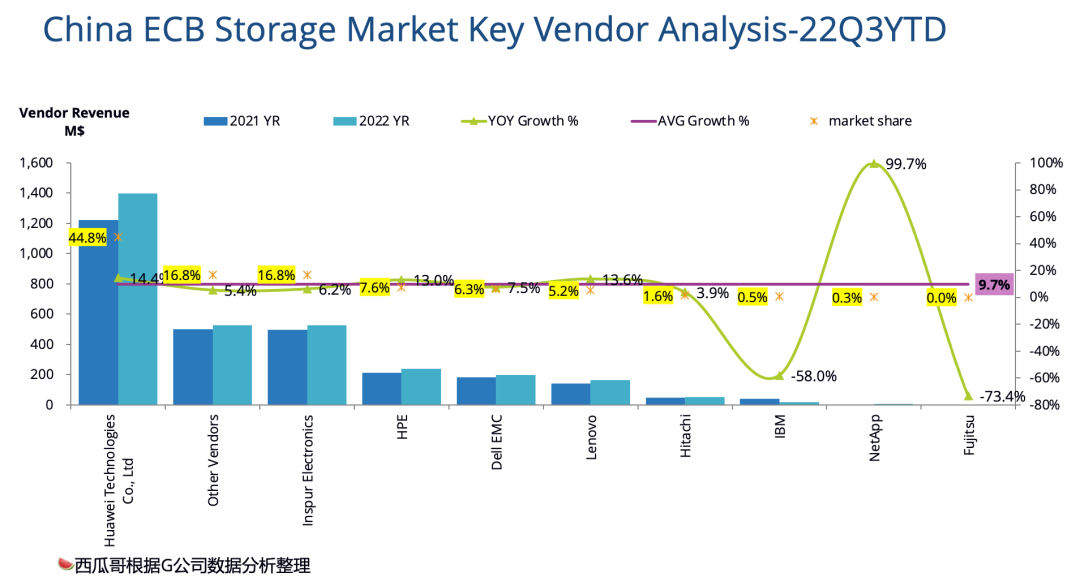

中国在22年前三季度,外部存储增长9.7%,没有超过2位数。华为一家独大,份额接近45%。我们看到,全球TOP10的厂商,只有Pure Storage在中国没有销售。

HPE超过Dell EMC,说明HPE当时把中国业务全部卖给H3C是正确的。

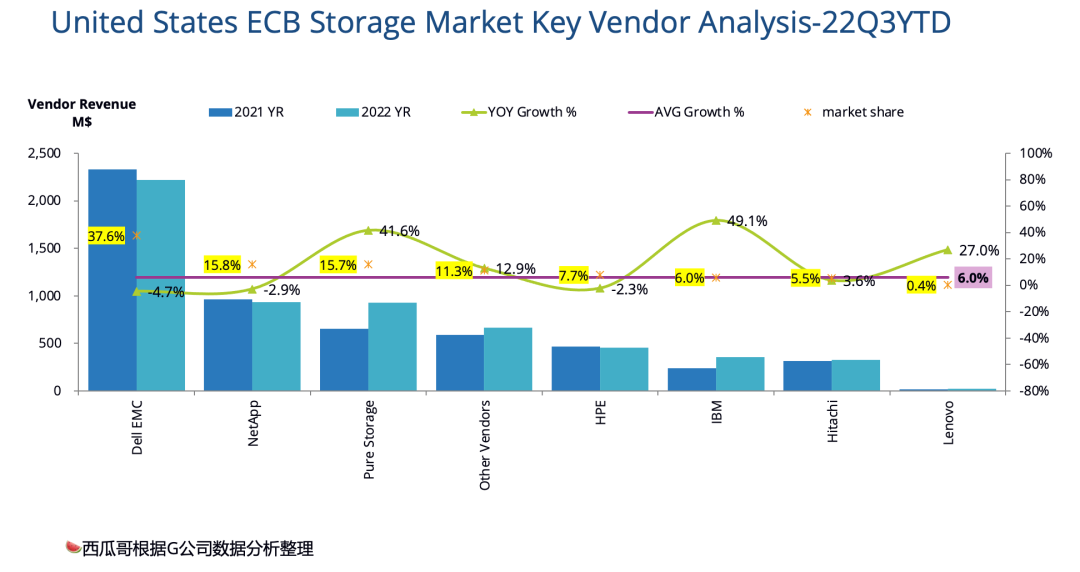

而美国去年前三季度,增长率是6%,还是比中国低一些。Dell EMC独占鳌头,领先优势也很明显,份额接近40%。

另外,TOP10公司中,华为、浪潮、Fujitsu三个厂商在美国并没有份额。

中美对抗,让华为失去美国市场,挺可惜的。

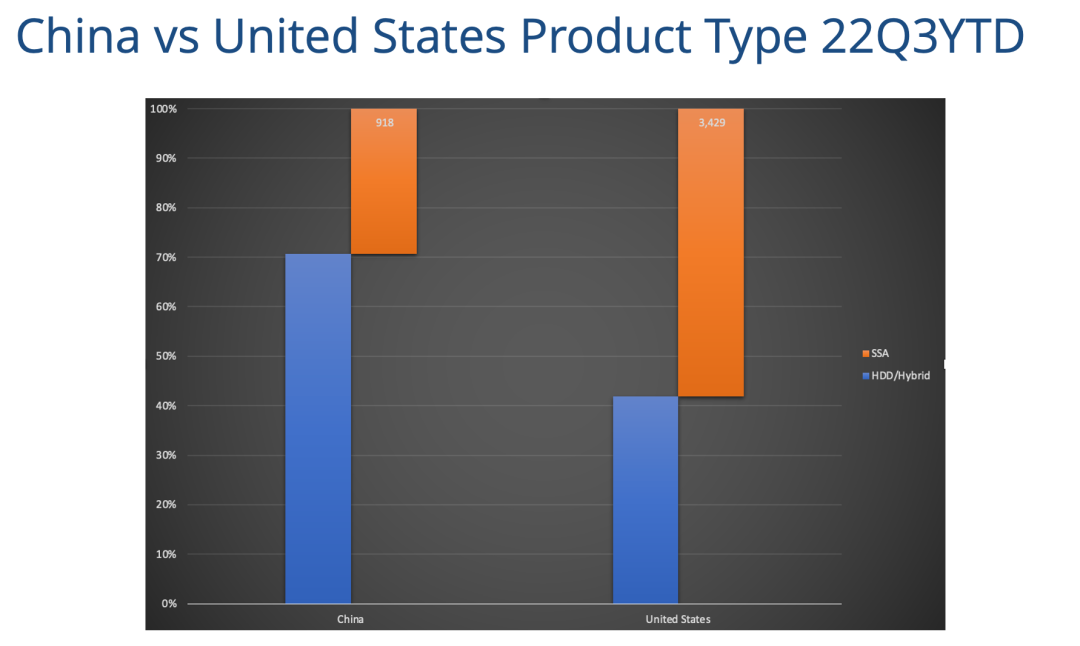

关于全闪存阵列,中美差距还是比较大的。前三季度,中国SSA的销售不到10亿美金,而美国接近34亿美金。绝对值可能没有说服力,我们来看比例:中国的全闪存的占比是30%,而美国接近60%,差一半。

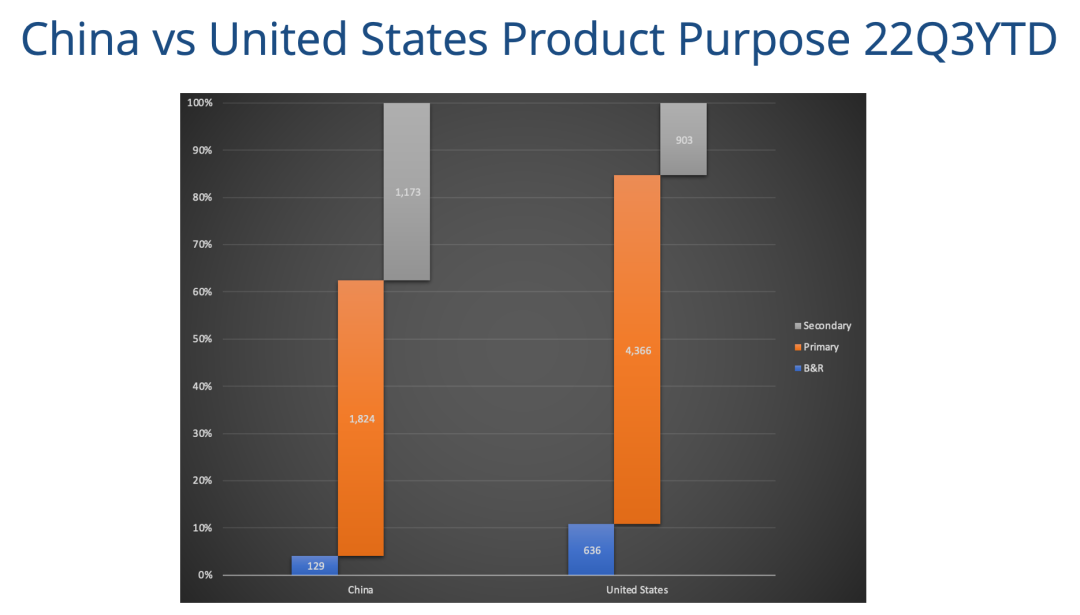

但中国也有做得好的,我们看到,中国前三季度二级存储销售了约12亿美金,绝对值比美国9亿美金高不少。更不用说占比了,二级存储占比,中国差不多是40%,而美国只有15%左右。

说明中国从传统存储向分布式存储转型要比美国领先。

未来外部存储预测

最近G公司在22Q4更新了未来5年外部存储市场预测,我们来看看:

预计到 2026 年,全球基于外部控制器的存储终端用户支出将以 1.4% 的复合年增长率 (CAGR) 达到 295 亿美元,这得益于对二级存储的强劲需求,该需求预计将以 6.8% 的速度增长复合年增长率。 主存储预计将以 0.1% 的复合年增长率增长,而备份和恢复设备的支出预计将显示 0.3% 的复合年增长率。 我们看到,存储的增长主要还是靠分布式存储带动,主存储和备份恢复设备基本都是持平状态。

小结

01.分布式存储领涨

存储产业还是处于上升期,主要的增长动力是分布式存储,但传统存储也没有下滑

02.全闪存超过50%

美国的全闪存占比已经接近60%,随着QLC大量在企业市场采用,分布式存储闪存化的趋势正在加速。

03.中美市场差异巨大

美国的闪存化速度超过中国很多,但中国的存储分布式化速度也超过美国很多。虽然差异明显,但双方市场都足够大,因此从技术方向看,AFA和SDS我感觉都还有机会,如果能够结合起来就更好了。

审核编辑 :李倩

-

LM5152x-Q1汽车级低IQ同步升压控制器技术解析2025-09-16 602

-

Texas Instruments TPS4812-Q1高侧开关控制器数据手册2025-07-14 549

-

Texas Instruments TPS92541-Q1同步升压控制器数据手册2025-07-03 570

-

TPS254900-Q1 汽车 USB 充电端口控制器,具有 BATT 短路保护和压降补偿功能数据手册2025-05-23 556

-

2.2MHz 宽 VIN 低 IQ 同步升压控制器 具有 VOUT 跟踪功能LM5123-Q1数据表2024-04-11 350

-

Gartner发布2023Q4全球外部存储市场报告 浪潮存储全球第三!2024-04-07 1586

-

具有VOUT跟踪功能的2.2MHz宽VIN同步升压控制器LM51231-Q1数据表2024-04-03 344

-

2023年第三季度全球外部存储市场情况分析2023-12-26 2431

-

比我预想的好,2023Q1全球ECB存储市场格局简析2023-07-12 2089

-

ID发布全球2020年Q3企业存储系统季度季度追踪报告2021-01-27 2138

-

2019年Q3企业外部存储系统以亚太地区收入增长最为强劲2019-12-20 1109

-

三通道LED控制器TPS92830-Q1的特点与功能介绍2018-08-10 5232

-

Gartner:09年ECB磁盘存储系统市场收入降8.6%2010-03-09 1264

-

用于1553总线控制器的存储管理单元设计2009-02-28 603

全部0条评论

快来发表一下你的评论吧 !