覆铜板市场概况

描述

覆铜板(CCL)是下游 PCB 的核心原材料,在材料成本中占比在 40%以上,且在高端 PCB 中成本占比更高。覆铜板终端应用发展趋势明显,高端市场增长迅速且附加值更高,国外垄断明显。除应用于家电、汽车等终端设备的普通覆铜板外,根据终端应用对性能需求的不同,高端覆铜板可以分为高频、高速覆铜板和高密互联(High Density Interconnector,HDI)用基板。为适应电子技术高精高密、小型化和轻薄化的特点,IC 载板基于 HDI 相关技术逐渐演进而来,是对传统集成电路封装引线框架的升级,用于各类芯片封装环节,在一定程度上代表当前 PCB 领域的最高技术水平。

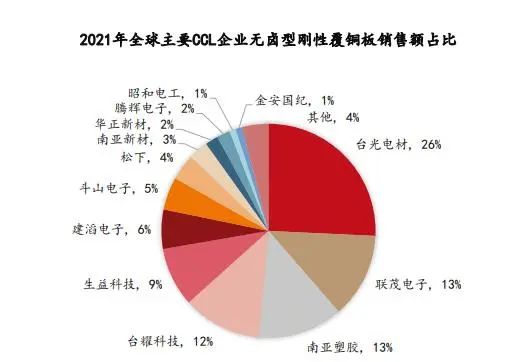

Prismark 的统计结果表明,2021 年全球刚性覆铜板销售额达到 188.07 亿美元,比 2020 年的销售额 128.96 亿美元增长 45.84%。其中,具有稳定性、环保优势,主要在高频、高速及移动设备等领域应用的无卤覆铜板刚性覆铜板总销售额由 2020 年的 30.94 亿美元增长至 44.53 亿美元,增长 43.92%。根据Prismark 统计,排名前 13 家企业的无卤型刚性 CCL 销售额占全球无卤型刚性CCL总销售额的 96%。具体情况如下:

数据来源:Prismark

以上 13 家主要无卤刚性覆铜板企业中,有四家台资企业,分别是台光电子(26%)、南亚塑胶(13%)、联茂电子(13%)和台燿科技(12%),这四家台资企业的无卤型刚性覆铜板(无卤型 FR-4 +无卤型非 FR-4)市场份额位居全球前四名,其无卤型刚性覆铜板总销售额占全球无卤型刚性覆铜板总销售额的64%。

① 趋势一:终端产品高频高速化,高速覆铜板市场增长机会显著

在刚性覆铜板中,IC 封装载板用覆铜板(即 IC 载板)、射频/微波电路用覆铜板(即高频覆铜板)以及高速数字电路用覆铜板(即高速覆铜板)三大类特殊覆铜板,属于生产制造过程技术难度和下游应用领域性能要求较高的高端覆铜板板材。

根据 Prismark 在 2022 年 5 月发布的全球覆铜板经营情况的调查报告中披露的数据,2021 年三大类特殊刚性覆铜板的总销售额达到 46.52 亿美元,销售额同比增长 18.4%,比 2020 年增加 2.9 个百分点。其中,IC 载板的销售额为 12.05 亿美元,比 2021 年增长 15.4%;高频覆铜板销售额同比增长 9.8%;高速覆铜板(有卤和无卤高速覆铜板合计)销售额同比增长 21.5%,其中高速无卤型覆铜板销售额涨幅较大,同比增长 42.2%,且高速无卤型 CCL 销售量从2020 年开始大幅增长,2021 年的销售量增长率为 12.0%,说明 2021 年高端高速无卤 CCL 的市场需求仍在继续增加。高速覆铜板市场规模是 IC载板规模的 2倍以上,是高频覆铜板规模的 5倍以上。

而根据 Prismark 调查统计,2021 年全球生产三大类刚性特殊覆铜板企业中,有一定规模的企业共 18 家,这 18 家企业的三大类特殊刚性覆铜板销售额约占全球此类覆铜板总销售额的 95%,销售量约占全球此类覆铜板总销售量的 90%。

以上主要三大类特殊覆铜板制造企业中,中国台湾企业有五家,此五家的三大类特殊刚性覆铜板销售额总占比为 40.2%,其中台燿科技 14%、联茂电子12%、台光电子 10%、南亚塑胶 4%、腾辉电子 0.2%;日资企业的三大类特殊刚性覆铜板销售额占比为 30%(昭和电工占 10%、松下电工占 9%、三菱瓦斯化学占 7%、AGG 占 3%、住友电木占 1%);美国企业的三大类特殊刚性覆铜板销售额占比为 9%(其中:杜邦占 7%、Isola 占 2%),均高于中国大陆四家内资企业销售额合计占比(7.3%)。

高频和高速两个细分 CCL 行业由于技术壁垒高,集中度也非常高。在高速CCL 领域,全球排名第一的厂商是日本松下电工,占比 35%;中国台湾厂商台光电子、联茂电子、台燿科技占比分别为 20%、20%和 13%。而在高频 CCL 领域,全球排名第一的厂商是美国罗杰斯,占比 55%;排名第二的是美国帕克电气化学,占比 22%,二者合计占比 77%。

以高速覆铜板领域为主要例证,高速 CCL 的主要应用领域是数据处理中心。根据 Cisco 数据,2021 年全球数据中心 IP 流量将达到 20.6ZB,2016年至 2021年复合增速达到 25%。数据中心三大主要设备分别为服务器、网络(交换机、路由器)、存储器,使用了大量的高速 PCB 即高速 CCL,服务器作为数据中心资本开支最大的部分,最具代表性。

从相关产业链看,更高的服务器技术标准对 CCL 以及 PCB 有着更高的要求。PCB 以及其关键原材料覆铜板作为承载服务器内各种走线的关键基材,需要提高相应性能以适应服务器升级。具体来看:1)PCB 板层数增加,从 10 层以下增加至 16 层以上,层数越高技术难度越大;2)PCB 板传输速率提高,服务器平台每升级一代,传输速率翻一倍;3)可高频高速工作,要求 PCB 板采用 Very Low Loss 或 Ultra Low Loss 等级覆铜板材料制作;4)低介电常数(Dk)和低介质损耗因子(Df),要求典型 Df 值降至 0.002-0.004,Dk 值降至 3.3-3.6。服务器的迭代对覆铜板有技术升级需求和总需求量增长两个方面的重要影响。从覆铜板技术升级角度,将目前最新的 Intel Eagle Stream 平台与前代平台对比,可明显看出服务器平台用覆铜板升级处于一个阶梯跨越至另一个阶梯的关键转型期。

数据来源:CNKI,亿渡数据整理。

注:较长时间以来,松下电工 Megtron 系列为高速覆铜板领域分级标杆,历年发布的不同等级高速覆铜板依次为 Megtron 2、Megtron 4 等(简称为 M2、M4)。覆铜板业内其他厂商会发布基本技术等级处于同一水平的对标产品,近年来,中国台湾及大陆地区相关领域厂商也逐渐加快了高端产品技术升级和迭代的速率。

从高端覆铜板需求量角度,可以看到服务器迭代意味着加工所需的板层数有明显的升幅,高性能服务器对高速覆铜板的需求扩大。

② 趋势二:终端应用轻薄短小化,叠加 5G 手机普及加强 HDI 成长动能;SLP前景逐渐明朗,IC载板供不应求。

HDI 基板应用由少量高档次设备逐步推广至中端产品,未来使用量将大幅提升。HDI 主板主要分为一阶、二阶、三阶、Any layer HDI,特征尺寸逐渐缩小,制造难度也逐渐增加。目前在电子终端产品上应用比较多的是三阶、四阶或Any layer HDI 主板,Any layer HDI 被称为任意阶或任意层 HDI 主板,苹果手机主板从 iPhone4S 首次导入使用 Any layer HDI,而华为手机近年来的旗舰全系列也主要使用 Any layer HDI,例如华为 P30系列主板分为 Main PCB 和 RF PCB,都采用 Any layer HDI,Mate20 和 Mate30 系列也是采用 Any layer HDI 主板。

2018 年全球 HDI 产值高达 92.22 亿美元,其中消费电子移动手机终端占比最高,约为 66%,电脑 PC 行业占比次之,约为 14%,两者加总占比约为 80%,消费电子行业已成为 HDI 最大应用市场。电子设备的日益小型化、消费者对智能设备的快速倾向、消费电子产品的显著增长以及汽车安全措施的采用等越来越多的因素都推动着该市场逐步增长。

随着通信制式升级为 5G,射频芯片、被动元器件和 BTB 连接器等用量均将有所增加,拥有较多用户数量的多种中低端手机厂商会采用增大主板面积、使用双层板结构或更高阶数的 HDI 基板等方式适应技术迭代,相应地也会显著增大 HDI 需求量。高阶数的 HDI 基板价格显著高于低阶数,不同阶数 HDI 应用场景及单价情况如下:

资料来源:太平洋研究院

除了 HDI 基板应用范围的扩大和应用阶数的提升,为适应旗舰级移动设备小型化和功能多样化发展的趋势,PCB 上需要搭载的元器件不断增加但要求的尺寸不断缩小,在此背景下,PCB 导线宽度、间距、微孔盘的直径和孔中心距离,以及导体层和绝缘层的厚度都在不断下降,传统 HDI 受限于制程难以满足要求,堆叠层数更多、线宽线距更小,可以承载更多功能模块的类载板 SLP 性能优势显著。相较于 HDI,类载板 SLP 可以将线宽/线距从 40/40μm 缩进至30/30μm。

作为高端封装领域取代传统引线框的 IC 载板由于高密度、高精度、高脚数、高性能、小型化及薄型化等特点,在一定程度既是当前高密互联趋势下覆铜板的最高水平代表,也是整个覆铜板领域最高技术水平的代表之一。从市场规模来看,据 Prismark 数据,2021 年 IC封装基板行业增长 19%,市场规模达到 122亿美金,2020-2025 年复合增长率 9.7%,整体市场规模将达到 162 亿美金,是增速最快的 PCB 细分板块。从封装材料成本端来看,根据中国半导体协会封装分会的研究,中低端的引线键合类载板在其封装总成本中占比约为 40%~50%,而高端倒装芯片类载板的成本占比则可高达 70%~80%。IC 载板已经成为封装工艺价值量最大的材料。

审核编辑 :李倩

-

覆铜板是什么?覆铜板和PCB有哪些关系和区别?2023-12-21 6642

-

覆铜板有多少种类?都有哪些特点呢?2023-12-14 7008

-

常用覆铜板的厚度有几种型号 覆铜板的厚度怎么测量2023-09-07 4724

-

PCB单双面覆铜板使用教程。YS YYDS 2023-06-03

-

PCB板覆铜板的常见种类及特点2022-12-26 3640

-

印制电路板:覆铜板的分类2022-09-21 5014

-

覆铜板和pcb板的区别2021-08-06 25128

-

PCB覆铜板的分类和用途2019-05-28 10682

-

覆铜板生产工艺流程图分享2018-05-02 26044

-

覆铜板是什么_覆铜板怎么用2018-03-23 46485

-

覆铜板常见质量问题及解决方法2011-08-30 9839

-

常用覆铜板知识2009-04-07 3157

-

覆铜板板材等级区分2006-06-30 3157

全部0条评论

快来发表一下你的评论吧 !