IC市场两个主要部分——内存和逻辑/代工

电子说

描述

有无数种方法可以细分集成电路市场。在本文中,我将 IC 市场分为两个主要部分——内存和逻辑/代工。

内存芯片进一步细分为 DRAM 和 NAND。在 Logic/Foundry部分,情况要复杂一些。英特尔公司CEO Pat Gelsinger给出了明确的定义,他评论道:

“英特尔是唯一一家在技术前沿设计和制造逻辑半导体的美国公司。当我们在今年早些时候推出英特尔代工服务时,我们很高兴有机会向更广泛的合作伙伴提供我们的能力。”

因此,可以推断逻辑芯片是由像英特尔这样拥有自己晶圆厂的公司制造的,而如果这些逻辑芯片是由像 Advanced Micro Devices ( AMD ) 或 NVIDIA ( NVDA ) 这样的无晶圆厂公司在像台积电这样的代工厂中设计的Manufacturing Company Limited (台积电),他们可以称为Foundry芯片。

我之所以这样说,是因为销售产品的设备公司将这些细分市场作为其财务指标的一部分。DRAM和NAND一般是分段的,但是logic和foundry有时是分开的,有时是合在一起的。

内存段

内存部分在 2022 年下半年表现不佳。在 2022 年 12 月 15 日的Seeking Alpha 文章中,我发表了一篇题为“美光:过多的资本支出导致内存市场暴跌”的文章,详细介绍了内存(DRAM 和 NAND)IC 在2022年,资本支出和WFE(晶圆前端)半导体设备削减,背后的原因与内存有关。

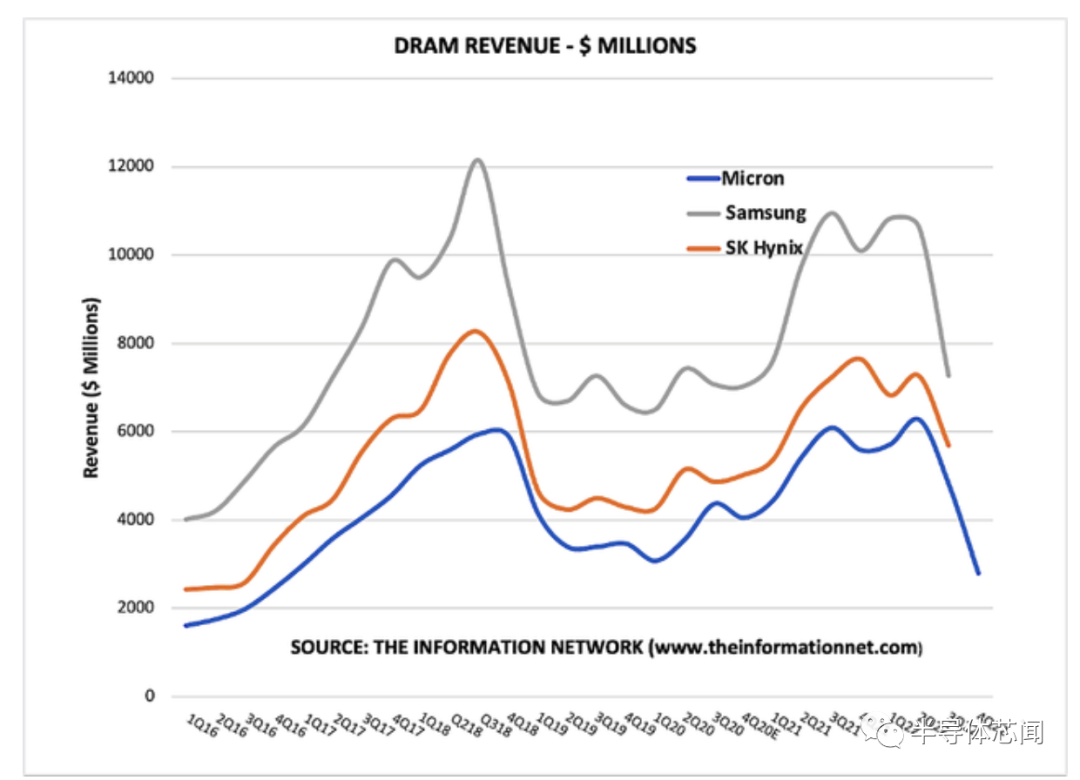

为了更好地了解内存 IC 行业,图 1 显示了 2016 年第一季度至 2023 年第一季度(截至 2023 年 11 月)之间的 DRAM 收入。它显示了 2018 年下半年的收入高峰和 covid 锁定后的另一个收入高峰。在这两个周期中,收入都在峰值之后直线下降。峰值出现在 2018 年第三季度和 2021 年第四季度。

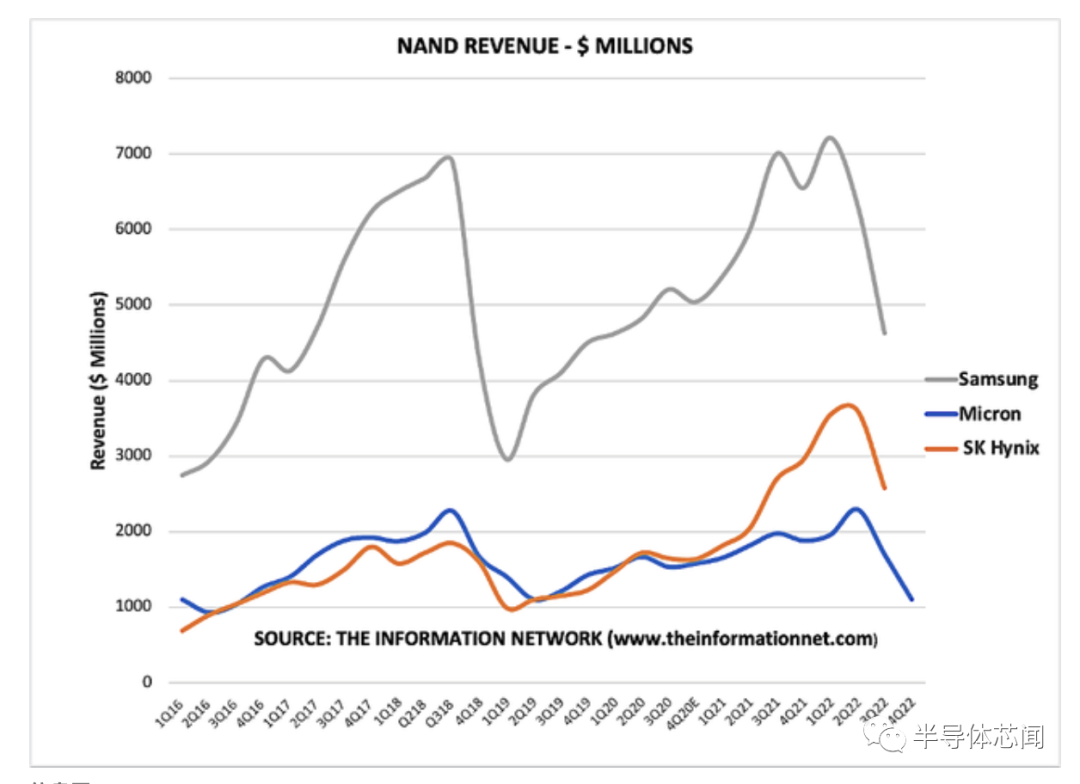

图 2 显示了 NAND 收入的类似峰值。峰值出现在 2018 年第三季度和 2022 年第二季度。与 DRAM 一样,三大内存公司美光 ( MU )、三星电子 和 SK 海力士几乎同时出现峰值。

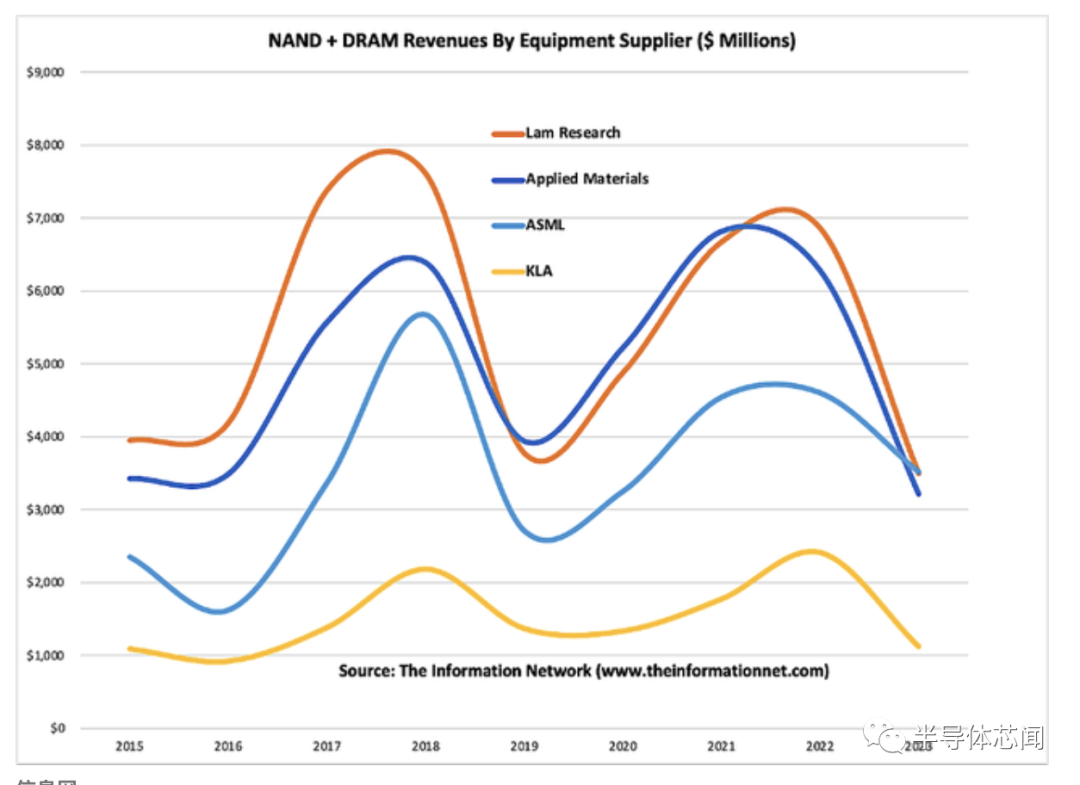

在图 2 中,我显示了内存公司为设备购买支付的 WFE 设备收入。此外,数据是按年计算的。DRAM 和 NAND 结合在一起,因为一些设备公司不会将两者分开。有两个重要的要点:

与 DRAM 和 NAND 收入一样,WFE 有两个高峰。Applied Materials ( AMAT )的峰值出现在 2018 年和 2021年,Lam Research ( LRCX )、ASML ( ASML ) 和 KLA Corporation ( KLAC ) 的峰值预计出现在 2022 年。最终结果将在 2023 年 1 月的每家公司的财报电话会议上公布。

请注意,DRAM 周期(图 1)持续了三年,而 NAND 周期持续了四年(图 2)。因此,图 3 中 WFE 设备的三年和四年周期与内存 IC 收入的峰值一致。

内存收入和设备的峰值相关性并非巧合,而是典型的周期。公司购买设备以增加芯片容量(容量购买)或转移到更小的节点(技术购买)。

对于产能购买,芯片产量增加到供大于求的程度,价格和收入下降。公司试图明智地监控 WFE 支出,但当他们生产的芯片比当时需要的多时。一旦需求赶上供应,新的周期就开始了。

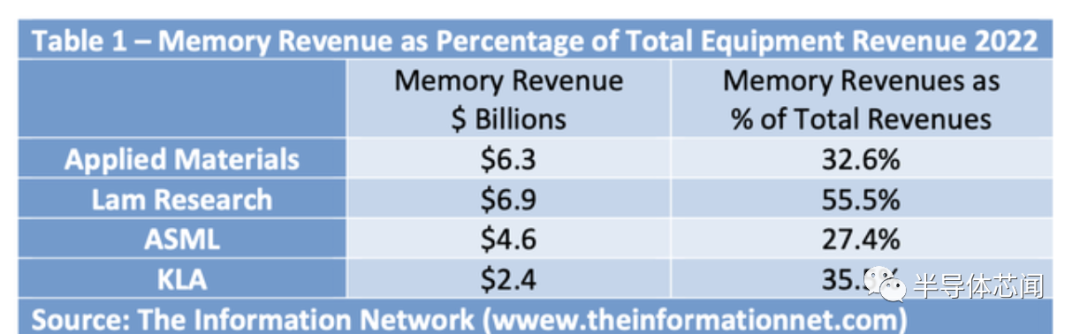

到 2022 年,AMAT 和 LRCX 都将从内存中获得最大的收入,如表 1 所示。Applied 来自内存公司的收入应达到 63 亿美元,略低于 Lam 的 69 亿美元,但远高于 ASML 的 46 亿美元和 KLA 的 24 亿美元。

重要的是,按收入计算,AMAT 和 LRCX 将是受影响最大的设备公司。

更重要的是内存收入占总收入的百分比。在这里,我们可以看到 Lam 接触内存占总收入的 55%,显着高于彼此大致相似的同行。

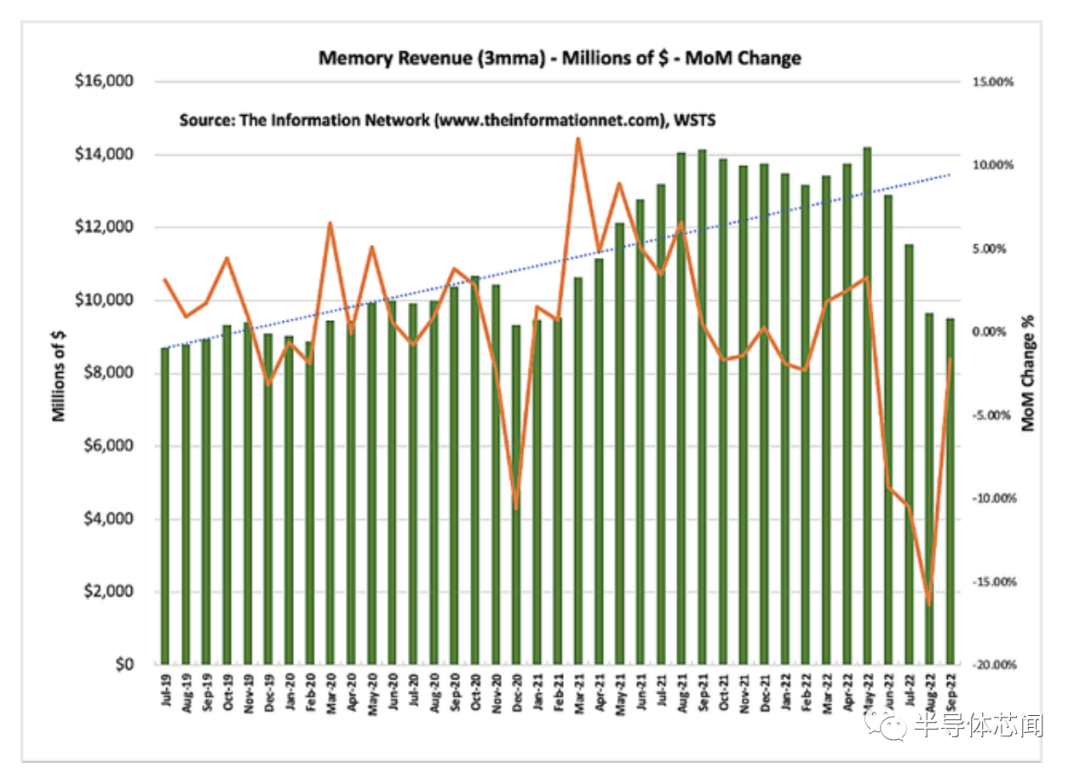

图 4 显示了 2019 年 7 月至 2022 年 9 月的内存(NAND 和 DRAM)收入。内存收入也在 2022 年 6 月开始下降。在 2022年 5 月的峰值和 2022 年 10 月之间收入下降了 34.7%。年初至今的内存收入下降了7.7%。

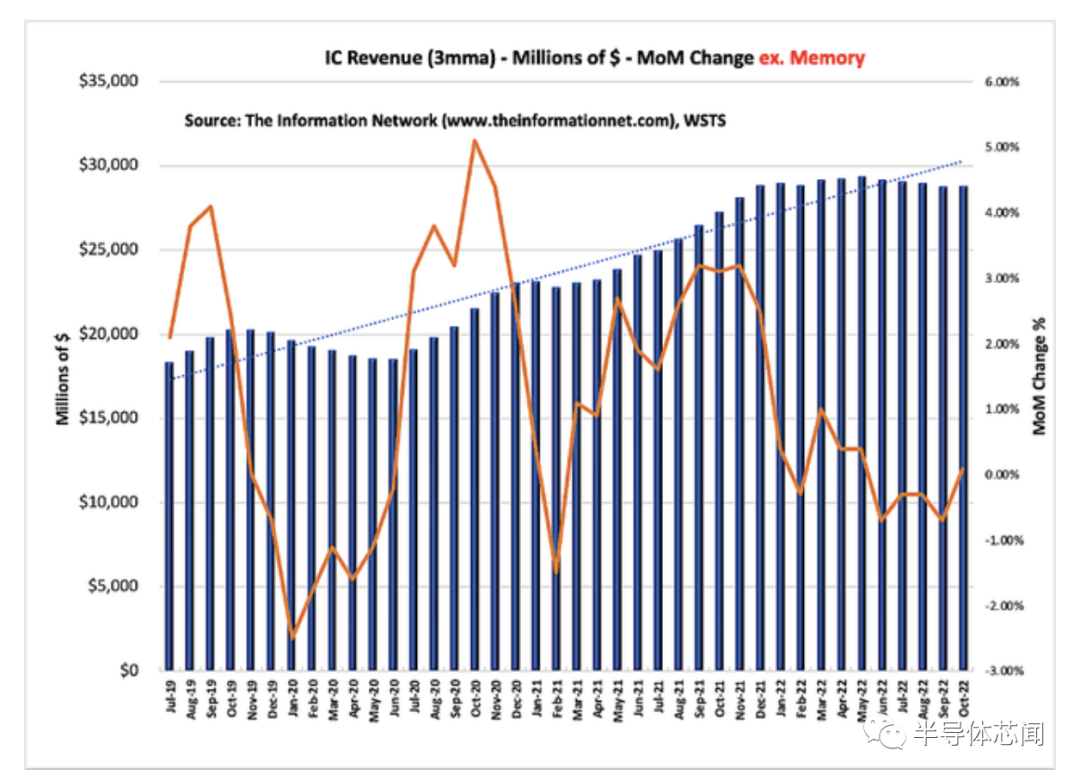

图 5 显示同期 IC 收入,不包括内存。从 2022 年 5 月的峰值到 2022 年 10 月下降了 2.0%。年初至今,不包括内存的 IC增长了 15.8%。相比之下,上图 4 中的内存收入在 2022 年 5 月的峰值和 2022 年 10 月之间下降了 34.7%。年初至今的内存收入下降了7.7%。

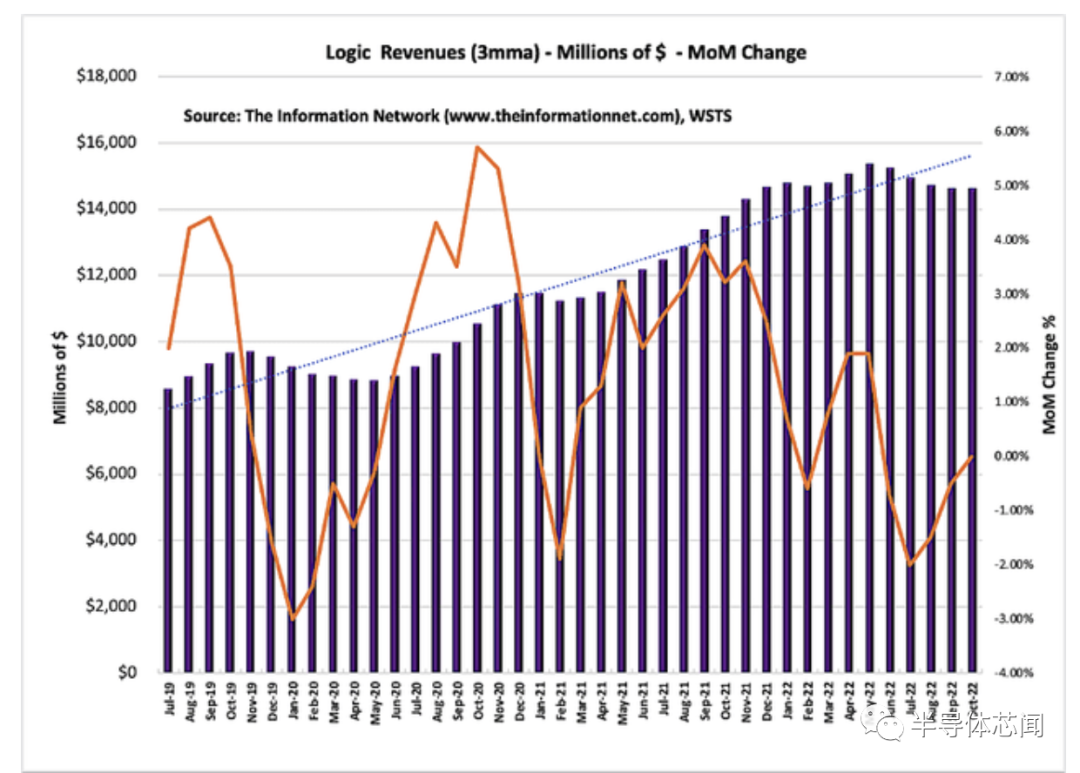

逻辑收入如图 6 所示。从 2022 年 5 月的峰值到 2022 年 10 月下降了 4.7%。年初至今,逻辑增长了 18.9%。

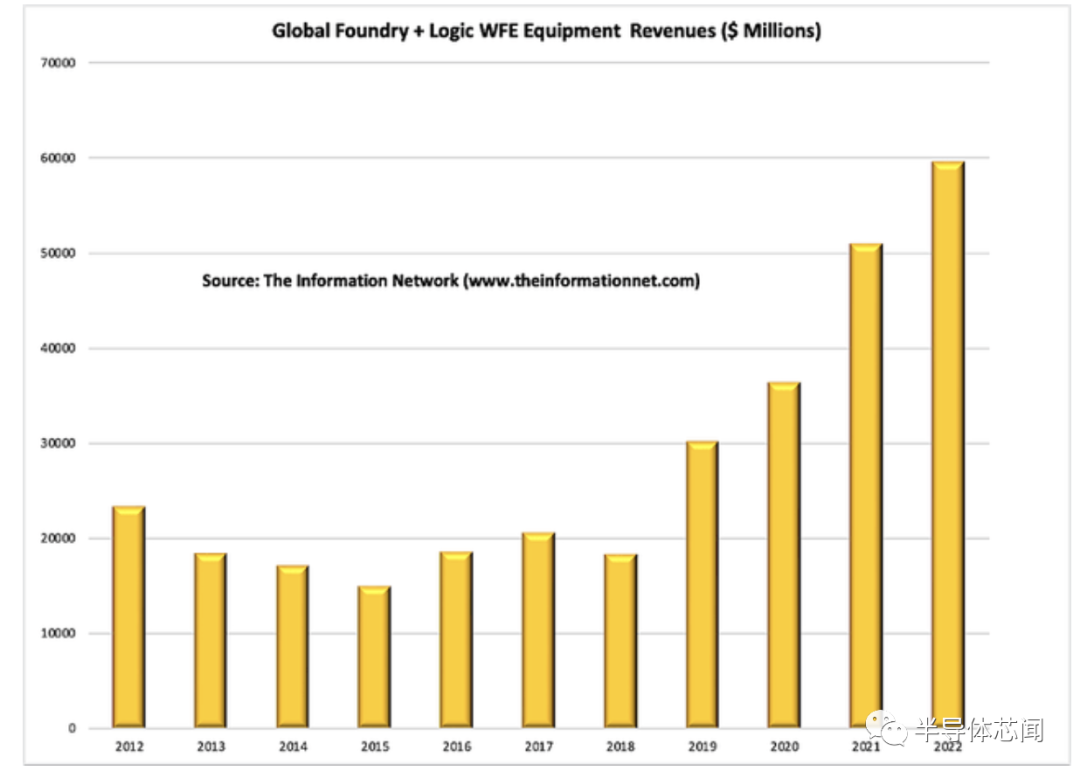

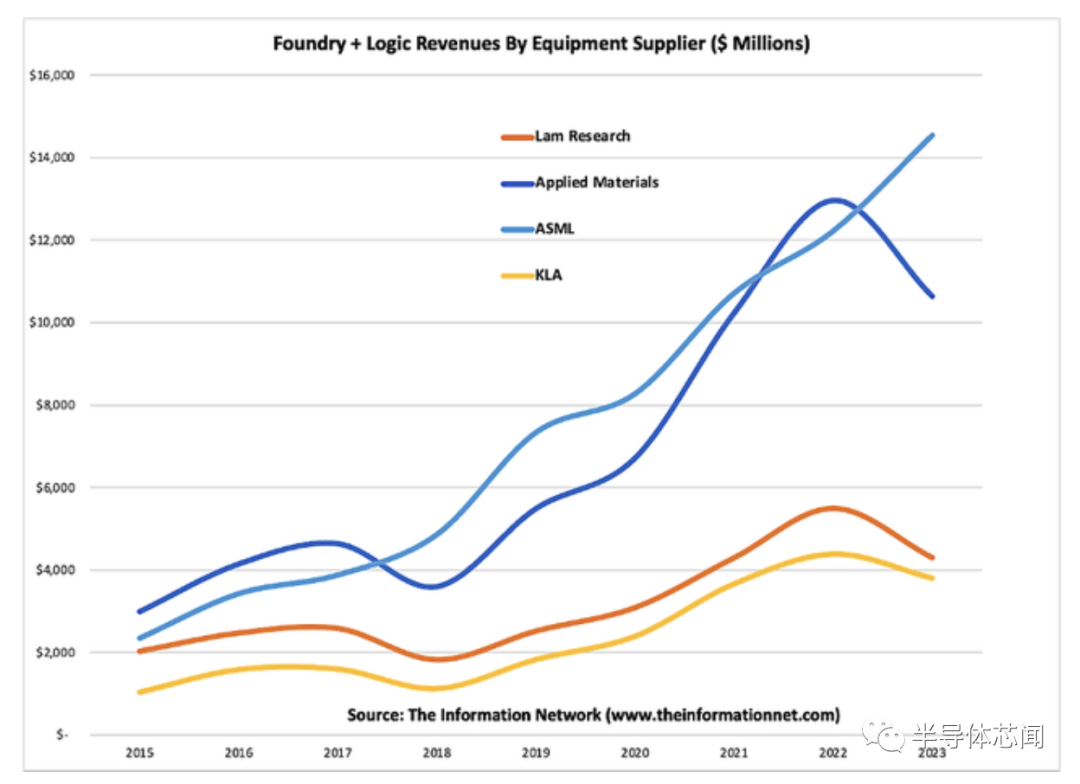

2012 年至 2022 年,半导体设备公司向逻辑/代工客户发货产生的 WFE 收入如图 7 所示。收入在 2020 年同比增长17.8%,2021 年同比增长 42.2%,2022 年同比增长 17.0%。

2021 年,Logic/Foundry 的 WFE 设备收入增长了 42.2%。图 8 显示了各公司的逻辑/代工收入。根据 The Information Network 的题为“ VLSI 制造中的计量、检测和过程控制”的报告。AMAT 在 2022 年表现出强劲增长,尤其是在 2022 年第四季度,它从台积电获得了 17 亿美元的收入,高于上一季度的13亿美元。

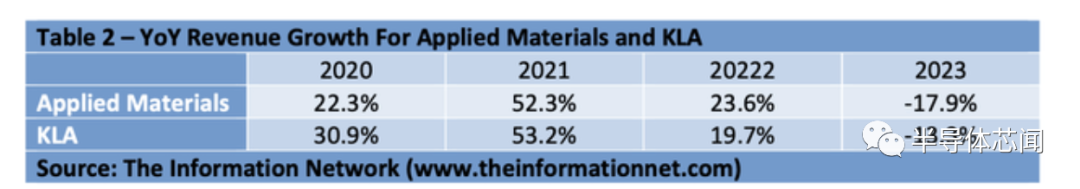

虽然 Applied Materials 及其沉积和蚀刻设备的表现似乎优于 KLA 的计量/检测业务,但事实并非如此。表 2 显示,KLAC 在三年中有两年的表现优于 AMAT,并且预计在 2023 年会如此,尽管两者都将出现负增长。

在图 8 中,我预测 ASML 在 2021 年和 2022 年因供应链问题而受阻,但由于生产限制,ASML 将在 2023 年呈现正增长,ASML 积压了 100 个 EUV 系统,平均售价为 2 亿美元。与内存 IC 公司不同,逻辑/代工半导体公司不太可能取消订单,尽管随着领先的代工公司向更小的技术节点迁移,2023 年芯片将出现低迷和供应过剩。

尽管如此,如上图 8 所示,其他 WFE 设备公司不会像 ASML 那样幸运,2023 年的百分比将下降两位数。

我估计 AMAT、LRCX 和 KLAC 的 Memory 2023 收入将比 2022 年同比下降近 50%。由于 EUV 继续渗透到内存中,KLAC 将在 2022 年实现强劲的收入增长,这需要用于较小节点的计量/检测设备。

在我 2022 年 12 月 15 日关于美光的 Seeking Alpha 文章中,我详细分析了 2022 年内存(DRAM 和 NAND)IC 的销量暴跌、资本支出和 WFE(晶圆前端)半导体设备削减,以及市场萎靡不振背后的原因记忆。

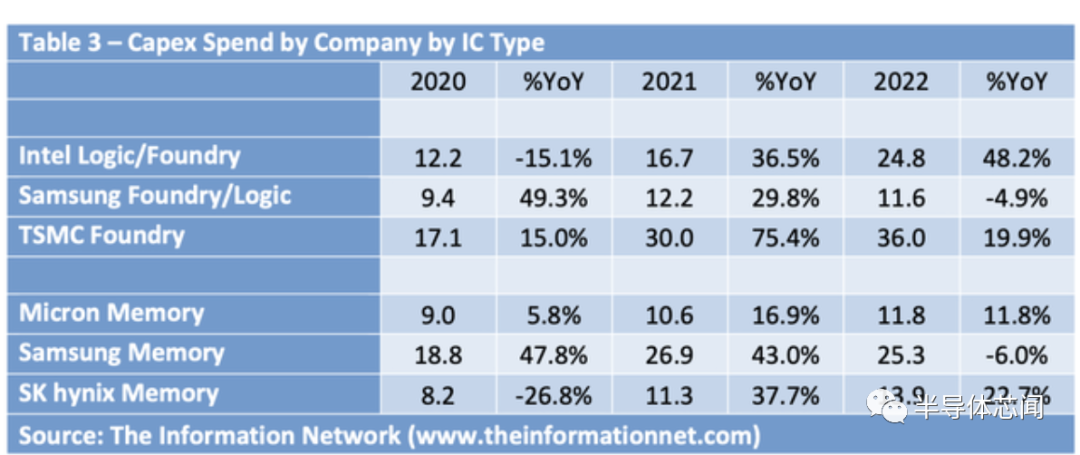

表 3 显示了 2020-2022 年这三家公司的内存资本支出占收入的百分比。美光在 2021 年削减了资本支出,但在 2022 年却增加了。三星在 2021-2022 年的增长是因为 EUV 技术迁移将资本支出占收入的比例提高到 44.8%。

美光表示将在 2023 年将资本支出减少 30%,其中包括 50% 的设备和 50% 的建筑,这意味着设备削减 15%。但 MU 实际上在 2023 财年将 WFE 设备采购削减了 50%,这对公司的设备供应商产生了重大影响。

SK海力士10月下旬宣布,由于内存芯片业务需求不佳,计划明年削减50%以上的投资。此前,该公司第三季度营业利润降至 1.7 万亿韩元(12 亿美元),低于分析师预估的 1.87 万亿韩元。收入下降 7% 至 11 万亿韩元。

三星电子没有人为削减dram产量或调整资本支出的计划。三星计划在 2022 年的半导体资本支出为 54 万亿韩元,其中 47.7 万亿韩元(385 亿美元)已经支出了 33 万亿韩元(29.1 万亿韩元用于半导体)。

表 3 还显示了台积电、英特尔和三星在 2020 年至 2023 年的资本支出计划。三星的资本支出仅用于晶圆代工,不包括 DRAM 或 NAND 资本支出。

2021年,台积电是最大的支出者,资本支出为171亿美元,比2020年增长75.4%,2022年增长19.9%。三星2020年资本支出增长49.3%,达到94亿美元。到 2022 年,英特尔预计资本支出将增加 48.2%。

尽管如此,从 2020 年到 2023 年,台积电的资本支出每年都高于竞争对手英特尔和三星。这种增加的支出将导致晶圆厂产能增加和芯片产量增加。

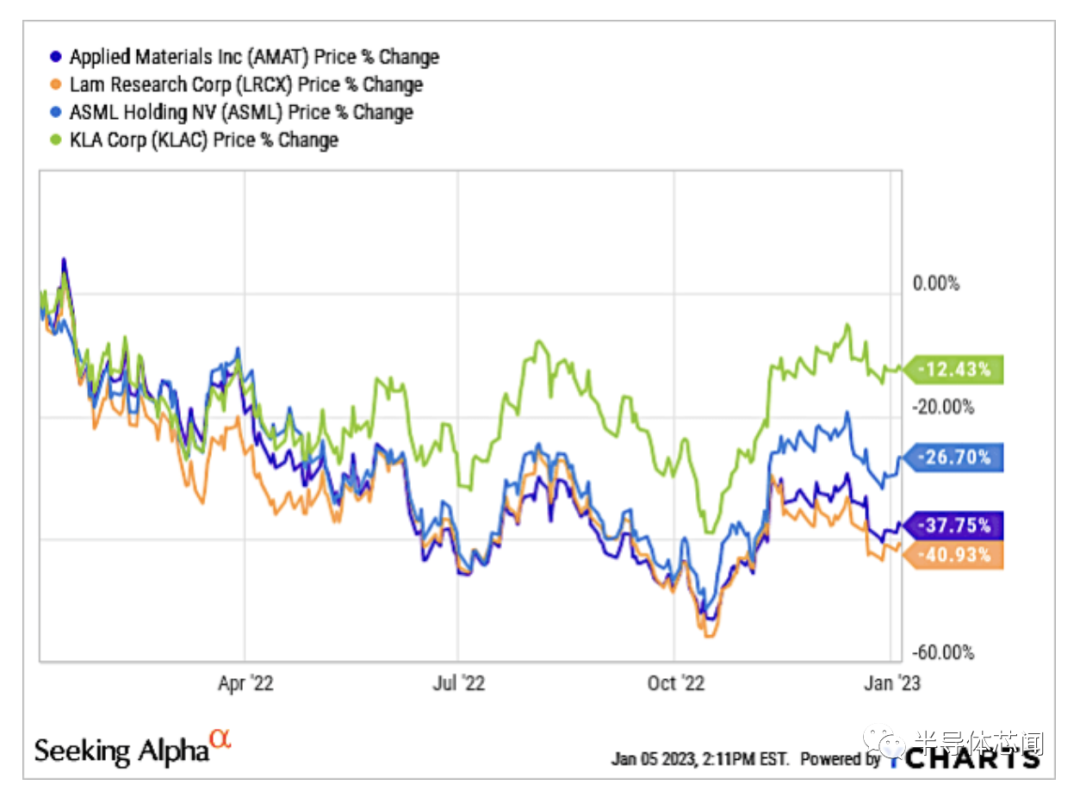

图 9 显示了过去一年的股价。尽管所有股票都在下跌,但 KLAC 下跌了 12%,跌幅超过了同行。ASML 下跌了 27%,因为该公司继续存在供应链问题。最差的表现来自 AMAT 和 LRCX,结果几乎相同。

根据内存收入,AMAT 和 LRCX 将是受影响最大的设备公司。Lam 占收入的 55% 的高敞口使该公司最容易受到内存 IC 需求暴跌的影响。

到 2022 年,逻辑/代工 IC 行业并未像内存行业那样受到资本支出和 WFE 超支的影响。尽管如此,2020 年和 2021 年设备采购的超支将导致 AMAT、LRCX 和 KLAC 出现负增长。

ASML 将在 2023 年受益于向更小节点的持续技术迁移,因为7 纳米一下节点需要其 DUV 和 EUV 光刻设备。它的DUV浸没光刻设备只有一个竞争对手,日本尼康,它的EUV系统没有竞争对手。大量积压的设备将减轻任何会影响本文分析的竞争对手的收入损失。

另一家强大的公司是 KLAC。虽然该公司将在 2023 年受到半导体公司对 WFE 设备需求暂停的影响,但该公司在股票表现方面已经证明了其在同行中的优势。

审核编辑 :李倩

-

DVB两个内存作用2012-01-30 4552

-

IC设计完整流程分哪几个部分2021-07-28 2880

-

由两个逻辑门构成的压控振荡器2009-03-23 830

-

合并两个排序的链表2018-01-16 706

-

如何在plc梯形图分辨出AND和OR两个逻辑指令2019-12-04 10057

-

受内存市场影响 今年IC市场恐再降9%2019-05-08 3332

-

2019年纯晶圆代工市场中国增长最快 预计2020年晶圆代工IC总产能将增长4%2020-01-13 7592

-

数字基建主要包含哪两个部分?2020-06-29 35627

-

新颖的均流 IC 可轻松平衡两个电源2021-03-18 703

-

两个LED和两个按钮的使用2023-01-30 611

-

基于两个555定时器构建的警笛电路2023-06-29 4354

-

内存芯片制造工艺 DRAM工艺流程 堆叠式DRAM工艺流程2023-09-01 10387

-

双稳态触发器的两个基本性质是什么2024-08-11 1833

-

触发器的两个稳定状态分别是什么2024-08-12 4123

-

逻辑内存和物理内存的区别2024-09-27 2755

全部0条评论

快来发表一下你的评论吧 !