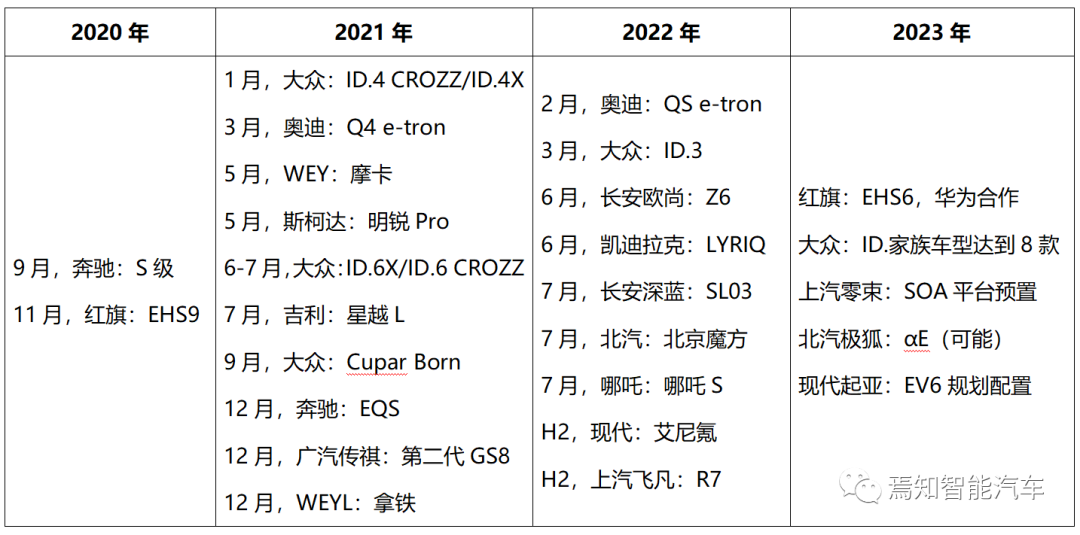

2020年奔驰S级搭载AR-HUD,掀起了HUD上车热潮

描述

HUD,Heads Up Display,也称抬头显示系统,是一种综合的电子显示设备,可以将行车信息如导航、车速、电量/油量、ADAS相关信息等投射到前挡风玻璃或其他显示介质上,使驾驶员不用低头便可以看到这些信息,提高了驾驶舒适性和安全性。

HUD起源于航空领域,1988年通用首次引入汽车领域,但是发展一直不温不火,2020年奔驰S级搭载AR-HUD,掀起了HUD上车热潮。

来源:佐思产研

HUD分类

基于显示方案不同,HUD主要有3类:C-HUD、W-HUD、AR-HUD。

C-HUD:Combiner HUD,是第一代,组合型抬头显示系统,需要将影像投影到独立半透明树脂玻璃,成像区域小,只能显示车速、导航、油耗等,信息量有限。大多为后装,成本低廉,因存在安全隐患,目前基本被淘汰;

W-HUD:Windshield HUD,是第二代,挡风玻璃型抬头显示系统,利用光学反射将行车信息投射到汽车前挡风玻璃上,显示效果较好,是当前的主流方案,已实现量产,显示内容比较多,如车速、导航、油耗、电量、温度、路况、天气、行车警告等。前装为主,光学结构复杂成本较高,2022年前装价格在1466元左右,代表车型有奥迪A8L、蔚来ES8等;

AR-HUD:Augmented Reality HUD,是第三代,增强现实型抬头显示系统,是未来人机交互的重要窗口,具备更远的虚像距离VID(》7.5m,甚至无穷远),更大的视场角(》10°*3°),更大的虚像尺寸(数十英寸),并且增加了ADAS信息显示。AR-HUD在W-HUD的基础上结合AR、ADAS和智能座舱,实现了车载信息和实景的融合,通过数字图像与真实场景的叠加,充分显示融合实景的车况、导航、来电显示、娱乐信息、路况、ADAS辅助信息等,为用户带来沉浸式驾车体验。由于其光学结构复杂且需要较强的算法支持,成本很高,2022年前装价格在5058元左右。代表车型有全新奔驰S级。

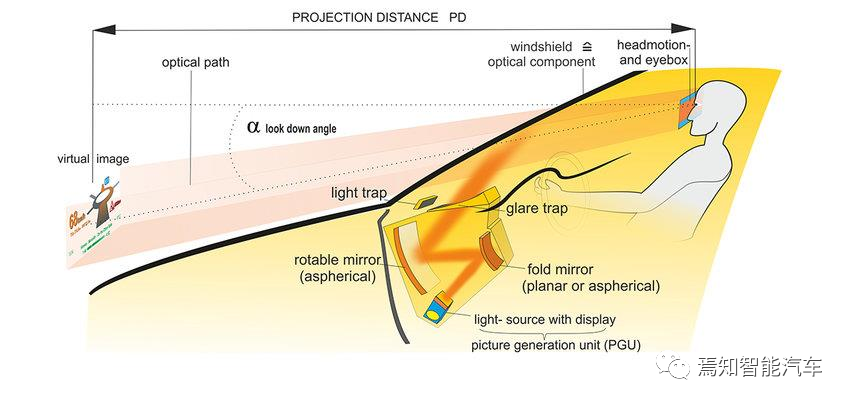

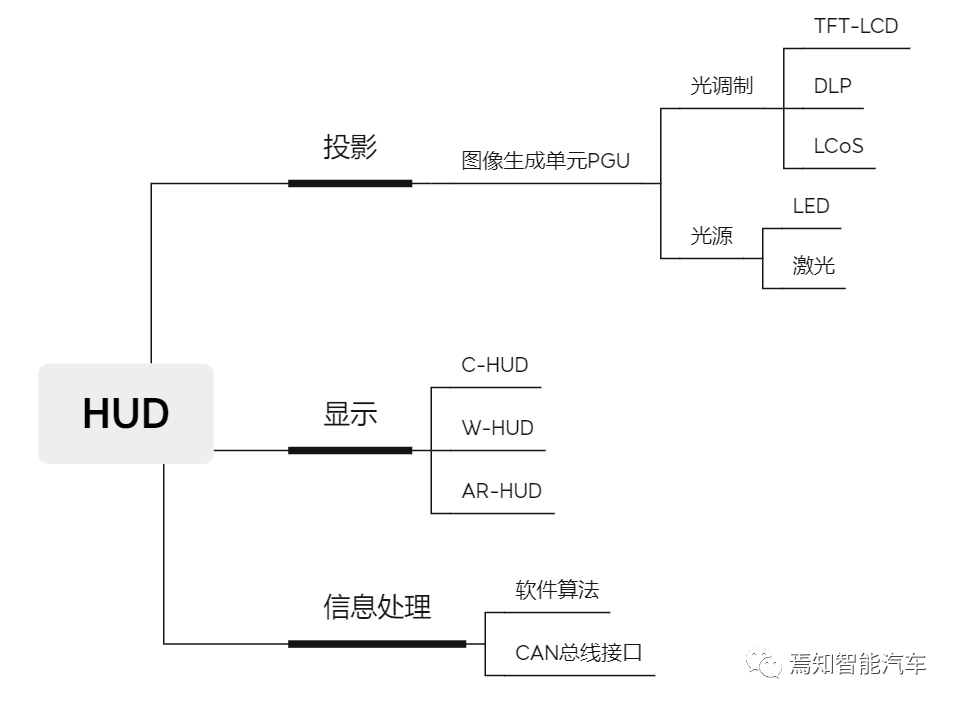

核心器件:PGU

HUD的基本结构包含信息处理、投影显示处理部件组成,前者将信息转换成图像或文字后输出,后者通过反射投影装置将接收到的信息映射在前挡风玻璃上,其本质是光学反射原理,重点在成像环节,核心是PGU(图像生成单元),基于投影方式不同,主要分为 TFT-LCD、DLP、LCoS 方案。

图:大陆集团

TFT-LCD:Thin Film Transistor Liquid Crystal Display,包括萤光管、导光板、偏光板、滤光板、玻璃基板、配向膜、液晶材料、薄膜式晶体管等。技术比较成熟、成本低廉,大量运用于 W-HUD;

DLP:Digital Light Processing,包括外壳、电机、DMD 芯片。DLP 数字光处理技术是美国德州仪器的专利技术,通过集成了数十万个超微型镜片的 DMD,光线经过 DMD 芯片时 DMD 表面布满的体积微小的可转动镜片便会由控制电路控制从而转动,反射光线形成图像投影。DLP 技术产生的图像分辨率高,对比度高,成像逼真,是目前 AR-HUD 领域最为成熟的技术,但成本较高;

LCOS:Liquid Crystal on Silicon,包括印刷电路板、硅层、反光涂层、液晶层、对位层、透明电极、盖玻片。光源穿过偏振滤光片到达设备上,液晶体充当闸门或阀门,控制到达反光表面的光量。由于LCoS 芯片对封测技术要求较高,光源为LED时光效较低亮度不够,且目前激光光源车规级厂商少成本高,所以量产难度较大。目前基于 LCOS 的 AR-HUD 解决方案正在快速推进中,未来可能成为黑马,国内华为、一数科技等正在研发生产,其中华为 L cos A-RHUD 已搭载于飞凡 R7。

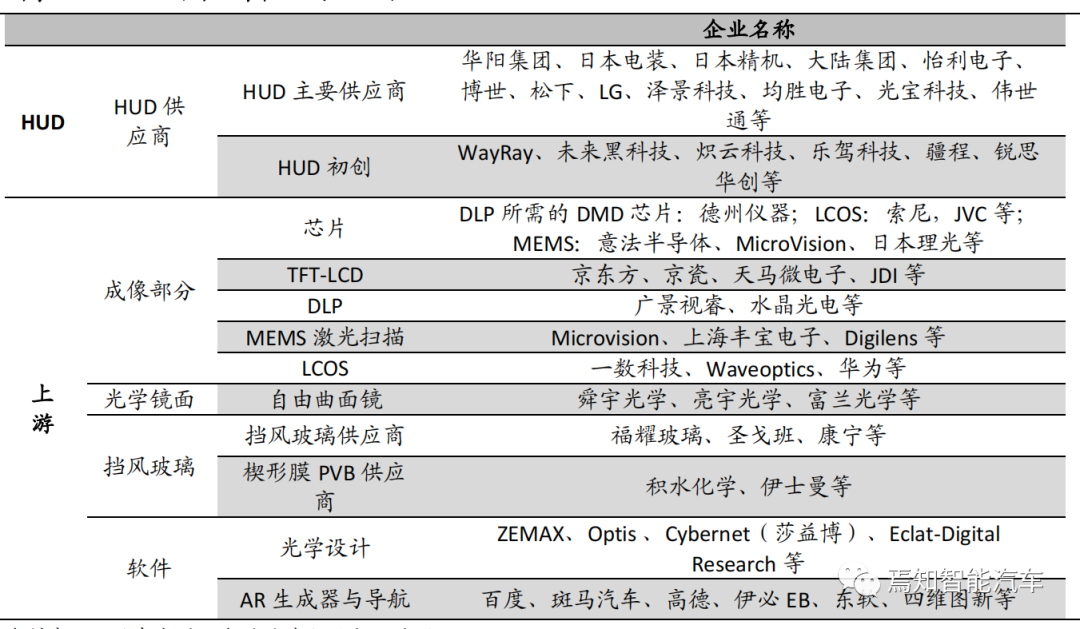

HUD产业链

HUD产业链上游为零部件,包括影像源、光学镜面、玻璃、软件等,技术要求高,主要依赖于进口,但PGU层面国内企业正加速崛起。中游为HUD制造商,下游为整车厂。

图:智能汽车俱乐部

HUD供应商

由于汽车智能化的逐步提高,ADAS技术不断成熟和普及,HUD成了ADAS信息的最佳展示方式,提升了汽车的科技感和驾驶安全性。目前 HUD 搭载车型的价格主要集中在 25 万以上,随着HUD技术逐步成熟,成本进一步降低,车载HUD市场有望进一步下沉到中低端车型市场,未来成为智能汽车的标配功能。

国内HUD供应商主要以外部头部供应商为主,其中日本精机和电装占据着主导地位,但是国内头部自主供应商凭借完善的配套设施、低成本、本土化等优势不断抢夺外资供应商的市场份额,其中华阳集团凭借13.6%的市场占有率进入市场份额前三。根据高工智能汽车研究院数据,2020年标配HUD的市场份额前五为日本精机(33.3%),大陆(27.0%),电装(20.1%),台湾怡利(9.1%),江苏泽景(3.6%)。随着技术逐渐成熟,规模化应用使成本下探,自主Tier 1供应商加速崛起,2021年国内HUD市场份额前五,分别为电装(39.4%),华阳集团(16.2%),台湾怡利(16.0%),大陆集团(11.1%),日本精机(9.3%)。

另外,外资HUD供应商在国内的客户主要还是奔驰、宝马、大众等外资和合资品牌,内资供应商以本土车企为主。外资优势主要是W-HUD领域,在AR-HUD领域,国内外供应商处于同一起跑线,考虑到国内新能源汽车市场增长率,以及国内产品落地周期短,AR-HUD有望成为弯道超车的一款产品。

审核编辑 :李倩

-

激光AR-HUD尤其适合自动驾驶时代2021-03-18 10729

-

欧菲光自研车载AR-HUD系统解决方案为驾驶行为提供安全保障2022-09-08 3133

-

2023强势开局!歌尔股份光学产品布局落子AR-HUD新赛道2023-02-21 716

-

推动增强现实抬头显示(AR-HUD)的未来发展2023-03-02 1094

-

推动增强现实抬头显示 (AR-HUD) 的未来发展2023-03-14 1192

-

如何消除AR-HUD系统中的杂散光?2023-03-27 1019

-

车载显示“抬起头来”,华为发布业内最大画幅AR-HUD2023-04-21 1005

-

AR-HUD卷向分辨率,成本下沉加速大规模上车2023-05-02 3740

-

经纬恒润新产品系列 | 这款AR-HUD将颠覆你的认知2023-05-17 1050

-

AR-HUD有助于提高驾驶员和乘客的安全性2023-08-24 1202

-

AR-HUD带来挑战有哪些?2023-09-06 1733

-

水晶光电车载前装AR-HUD综合实力位列前二2024-01-25 905

-

AR-HUD的主要优势有哪些?2024-03-07 1517

-

设计仿真 基于VTD的AR-HUD仿真测试解决方案2024-10-09 643

全部0条评论

快来发表一下你的评论吧 !