国产焊接机器人进入汽车主机厂,有多难?

描述

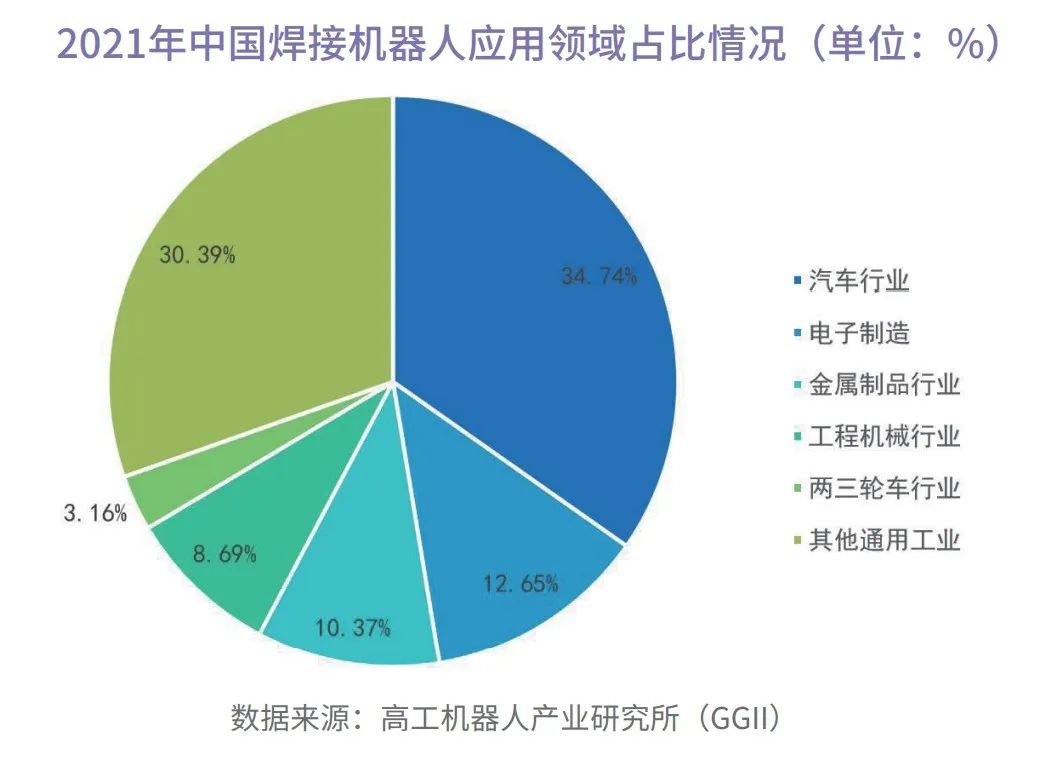

高工机器人产业研究所(GGII)统计数据显示,2021年中国市场弧焊机器人销量4.16万台,同比增长29.60%,系弧焊机器人销量首次突破4万台;其中,汽车整车行业依然为焊接机器人的第一大应用市场,占比超30%。

数据来源:高工机器人产业研究所(GGII)

面对如此大的蛋糕,国产焊接机器人是不敢吃,还是压根儿吃不到?

三大“拦路虎”

目前来看,中国市场应用的焊接机器人可分为日系、欧系、国产三大派别,其中日系品牌主要有安川、OTC、松下、发那科、那智不二越、川崎等;欧系品牌包括德国的KUKA、CLOOS,瑞士的ABB、意大利的COMAU及奥地利的IGM等。

对于机器人的最大用户——汽车主机厂来说,几乎为国外品牌的天下,国产机器人基本找不到“舞台”,为何?

1、从历史经纬谈起

纵观机器人产业的发展史,可以说工业机器人长期依附于汽车产业而生长,繁盛。

其中不得不提到的故事是,1979年,在美国通用汽车对发那科机器人进行复杂全面的测试后,双方正式成立合资公司,发那科也开始为通用汽车提供机器人,由此开启了机器人在汽车生产中应用的先河。

而后,全球各地的工业机器人头部企业开始与汽车主机厂建立“绑定”关系,如KUKA、ABB绑定德系汽车厂,日系汽车厂主要采用发那科、安川、川崎等品牌,菲亚特则全力扶持旗下机器人品牌柯马。

再看中国机器人产业的发展,2007年,埃夫特“脱胎”于奇瑞汽车,在原奇瑞汽车设备部下属装备制造科的基础上成立。2008年,埃夫特第一台重载165公斤的点焊机器人样机诞生,并成功投入生产。在投产后的两三年内,埃夫特还是栖身于奇瑞庇护下的“孩子”——奇瑞的全资子公司,生产的机器人也多数供应于奇瑞汽车生产线。

在2010年前后,除埃夫特外,还有多家国产工业机器人企业开始崭露头角,如南京埃斯顿、上海新时达、广州数控等。2012年,沈阳新松的28台工业机器人发往一汽集团的汽车焊接生产线……

GGII数据显示,2012年中国市场国产机器人品牌的市场占有率仅为8%,“四大家族”在中国的出货量还是以千台计,有出货量的国产机器人厂商两只手可以数得过来,与“四大家族”相比,国产机器人厂商不管是产品、技术还是规模都可以用“望尘莫及”来形容。

彼时的国产机器人更像是一个嗷嗷待哺的婴儿,弱小而稚嫩。

国外工业机器人头部企业的先发优势不言而喻。经过几十年的规模化应用与验证,加之汽车主机厂生产设备线体沿用及自身使用习惯,以及国外机器人厂商借助自主电源、质量可靠等优势,常年占据了汽车主机厂绝大部分的市场份额,也就不足为奇了。

2、点焊工艺与大负载机器人

在实际应用中,汽车生产过程由各大汽车主机厂负责完成,整车的焊接主要采用点焊机器人,用于厚度4mm以下的薄板构件冲压件焊接,包括汽车车身和车厢的焊接。

一般来说,装配一台汽车车体大约需要几千个焊点,其中半数以上的焊点由机器人操作完成。最初,点焊机器人只被用于增强焊接作业,后来逐渐被用于定位焊接作业。

点焊机器人末端持握的作业工具是焊钳,随着汽车工业的发展,焊接生产线要求焊钳一体化,导致重量越来越大,因此,165kg负载的点焊机器人是目前汽车焊接中最常用的一种机器人,200kg及以上的大负载机器人也获得大量用武之地。

目前来看,国产焊接机器人产品集中在偏轻负载的弧焊机器人上,虽然在汽车零部件厂家内有较为广泛的应用,但无法满足汽车主机厂的要求。近年来,进口机器人的价格存在下降趋势,国产机器人在性价比上很难与之抗衡。

埃夫特总经理游玮认为,要敲开汽车行业的大门,除了需要达到汽车行业应用标准的性能、功能和可靠性水平外,还必须要有明显的成本优势。然而进口品牌机器人公司由于采购量大,且与上游供应链已经形成了多年合作关系,其采购成本相对较低。如果国产机器人在包括重载精密减速机在内的核心部件还需要大量进口,由于采购量也偏小,要形成本优势的难度非常大。

在技术层面,新时达董事长特别助理张镇奎表示,受技术发展水平的限制,国内机器人品牌的成熟产品多集中在负载小于20公斤的范围内,与国际一线品牌的差距越来越小;而大负载机器人和超大负载机器人对于运动控制的要求更高,国内机器人品牌与国际一线品牌的差距还比较大,除了在控制系统、伺服系统、减速机、电机等关键部件取得突破,还必须在机器人动力学算法等关键技术领域取得突破,大负载机器人和超大负载机器人才能提升工作效率和可靠性,实现高水平的进口替代。

另外,汽车行业点焊机器人负载重,要求机器人具备振动抑制的能力,且有一定的精度要求;机器人的平均无故障工作时间(MTBF)须达8万小时以上,才能满足汽车行业的工况要求。

基于此,多家国产机器人厂商判断,国产大负载点焊机器人的毛利率会非常低,在商业上也难以快速获得成功,研发投入和市场推广的意愿较低。

3、谁愿意铤而走险?

事实上,在汽车主机厂生产线上,特别是在关乎安全的核心焊接工艺环节上,导入国产机器人,无论是对于汽车主机厂、系统集成商、还是国产机器人本体厂商自身而言,都是个巨大的风险。

对于汽车主机厂而言,生产线的节拍很高,基本上一分钟就可以下线一辆车,生产线是一条串联生产线,一台机器人出现故障就可以让整个工厂停下来。

另外,相比一般工业产品,汽车工业产品价格昂贵,一个项目的预算以百万、千万,甚至上亿来计。而点焊机器人的普遍售价为20万以上,在整体项目中所占的金额比例很小,约在10%-15%之间,考虑进口机器人跟国产机器人的差价的话,对整条产线来说占比就更小了,因而国产焊接机器人对于汽车主机厂来说并无诱惑力。

因此,汽车主机厂对于工业机器人品牌的导入门槛很高,机器人产品的可靠性和厂商的综合能力是首要考量要素。

对于系统集成商而言,目前大部分汽车主机厂还是会指定机器人品牌,系统集成商只负责产线调试。汽车产线的每一次停机,系统集成商都会被罚款,为降低这一风险,系统集成商必然更愿意在产线中导入经过各种考验的成熟产品来满足客户的需求。

在明珞总经理姚维兵看来,国产机器人可以和国际主流机器人品牌先来个公平量化的科学评估与PK,汽车客户会用实际选择投票。但当前的掣肘是国产机器人产品系列并不全,也没有任何计算性能对比。他强调,在保证机器人的质量和性能后,在早期推广阶段出现了质量问题,损失算谁的责任,又如何去保障?

不容忽视的是,当前中国本土的头部焊接系统集成商,基本都是外资机器人厂商的核心合作伙伴。

对于国产焊接机器人本体企业而言,需要承认的是,国产机器人无论从控制水平还是故障率、可靠性等方面,与外资机器人相比都存在一定的差距。基于汽车主机厂严苛的验证标准和特殊的管理系统,即使汽车主机厂愿意试用,国产机器人厂家也不一定敢冒这个险,单单赔款协议就吓退了一批批跃跃欲试者。

避其锋芒还是强攻?

总之,目前汽车主机厂对于国产焊接机器人的认知度和认可度都偏低。对于这一窘境,国产焊接机器人厂商是选择强攻外资焊接机器人巨头占据的堡垒,还是避其锋芒,另辟蹊径?

部分企业认为,当前国外机器人企业在供应链方面存在小缺口而导致交期被拉长,加上国产汽车主机厂也在寻求供应链的安全,有导入国产机器人品牌的诉求,所以在当下这个时间节点可能会接纳国产机器人,国产机器人迎来短暂窗口期。

然而,国产机器人要进入汽车行业点焊应用,如游玮所言,必须进行产业链协同攻关,上游核心零部件在性能和可靠性方面进行提升;中游整机必须对着汽车行业标准,完善功能,提升整机性能和可靠性;下游集成商和汽车主机厂要对国产机器人进一步接纳和支持,并给予批量试用的机会。

麦格米特焊接事业部总经理林清森以焊机领域的国产化替代进程作类比,以往,中国市场的汽车主机厂以外资汽车品牌为主,他们强制把国外主机厂形成的工艺在中国主机厂,甚至是Tier 1 配套供应商中复制。但随着国产汽车厂家越来越倔强,中国的外资主机厂面临着较大成本压力,Tier 1 厂商率先尝试用四大家族机器人+国产焊机配置的方法来降成本。

“相信随着时间的推移,以及国厂汽车主机厂对工艺的自主研究与推进,Tier 1 厂商中会优先应用国产机器人+国产焊机。不断成熟后,不排除国产主机厂的某些可冗余工段采用国产机器人+国产焊机,进而实现越来越多的应用。”林清森认为,这个过程就像“农村包围城市”,客户需要一个接受与信任的过程。

林清森进一步分析,不排除国内某家汽车主机厂特别信任某家国产机器人企业,两家深度合作打造小局部生产线,加快推进国产化,这种方式对双方来说既是风险,也蕴含着机遇。

此外,汽车行业近年来连续下行,产业转型升级的压力一直存在,但新能源汽车的趋势不可阻挡,产能扩建一定程度上对机器人的需求形成带动效应。

目前,新能源汽车主机厂可以分为两种类型:一类属于传统汽车企业向新能源汽车转型,如广汽传祺、广汽埃安、东风启辰、广汽比亚迪、北汽乘用车;另一类是为响应国家政策号召拔地而起的造车新势力,如小鹏汽车、宝能汽车、文远知行、小马智行、合创汽车。

瑞松科技总裁助理张东升判断,第一类企业已形成固定的使用习惯,包括固定的供应商以及一定程度上相同的工艺要求。第二类企业最有可能在使用国产机器人品牌上实现突破,但前提是机器人本身能够满足其生产制造的要求,但这类厂商并不缺乏资金,投入上也会比较积极,要求一样比较高。

“新能源汽车智能制造也是基于传统汽车的制造技术之上去发展,对材料、工艺、技术等的要求也十分高,尤其是针对使用轻量化材料进行制造提出的工艺难题,对焊接机器人来说也是一个比较大的挑战。”张东升分析。

当前,多家国产机器人厂商正在焊接领域发力,如卡诺普在两轮车/三轮车、钢结构、新能源等以单机工作站为主的焊接领域占据一定市场份额后,基于中长期考量,2022年还将陆续推出负载为130kg、165kg、210kg的点焊机器人。

新时达的机器人动力学算法在120公斤负载四轴码垛机器人上应用后,在硬件未作调整的情况下,码垛机器人节拍从原来的650包/小时稳定上升到1200包/小时,目前机器人动力学算法在50公斤负载SCARA、165公斤和210公斤负载六轴机器人、180公斤负载四轴码垛机器人等机型上同样取得了显著进步,性能逐渐逼近国际一线品牌。

埃斯顿于2019年完成对CLOOS的收购后,双方的协同效应逐年提升,持续为建工机械、轨道交通、能源业、汽车制造业、农机行业等提供多样化的焊接及机器人解决方案;长春经开于2021年完成购买万丰科技持有的美国万丰100%股权,通过美国万丰间接持有最终标的Paslin及其子公司全部生产经营主体100%股权,企业名称变更为“派斯林数字科技股份有限公司”,进一步掌握汽车焊装工业机器人系统集成的设计、制造、集成以及调试等全面的技术能力。

可以说,在汽车主机厂短期内很难看到大批量的国产替代,但国产机器人品牌有希望慢慢渗透:前景是光明的,但道路是曲折的,且是螺旋上升进步的。

审核编辑 :李倩

-

焊缝跟踪:激光焊缝跟踪器配合安川焊接机器人焊接引导寻位2019-04-24 2051

-

焊接传感器一款转为焊接机器人而设计的焊缝跟踪传感器2020-06-16 1773

-

焊接机器人的结构与原理2020-11-16 7783

-

工业焊接机器人实训平台介绍2021-07-01 2877

-

基于计算机视觉的车身焊接机器人路径校正装置的制造方法2021-09-02 1584

-

ABB焊接机器人伺服电机维修常见故障有哪些?2021-09-30 2240

-

焊接机器人的焊接参数有什么影响2019-10-15 6389

-

工业焊接机器人有哪些优势2021-08-19 2497

-

焊接机器人的分类介绍2021-09-03 6354

-

管道焊接机器人概述、结构及特点2022-06-30 5402

-

什么是焊接机器人?有哪些类型和应用?2023-03-06 6910

-

如何选购焊接机器人2023-07-05 1656

-

什么是焊接机器人?有什么特点和优点?2023-07-07 4884

-

焊接机器人编程方法及流程技巧2023-07-13 3925

-

焊接机器人如何进入自动焊接2023-08-24 1603

全部0条评论

快来发表一下你的评论吧 !