龙旗科技沪主板IPO获受理!小米为第一大客户占比近一半,募资18亿扩产

描述

电子发烧友网报道(文/刘静)两次折戟深交所之后,智能手机ODM龙头厂商龙旗科技仍没有放弃上市。近日,龙旗科技选择转战上交所,主板IPO刚获受理。

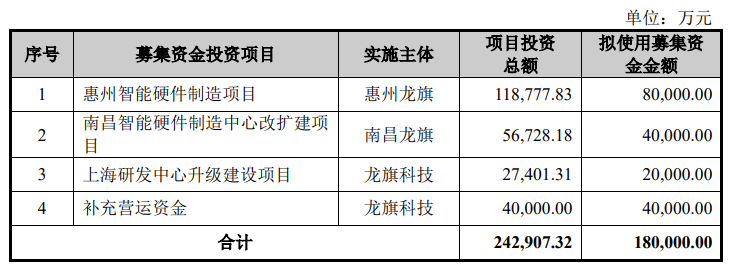

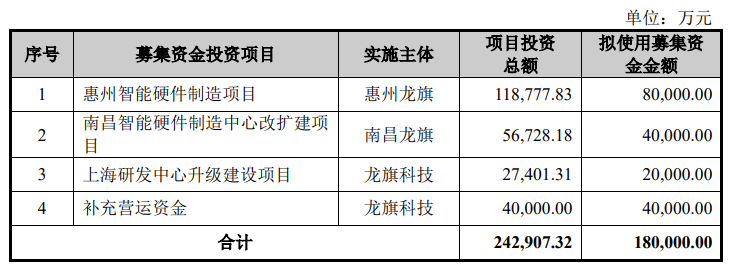

此次冲刺沪主板IPO,龙旗科技拟发行不超过7148.76万股,募集18亿元资金,比此前在深交所的募资多了13.73亿元。据了解,募资将主要被用于惠州智能硬件制造项目、南昌智能硬件制造中心改扩建项目等。

龙旗科技成立于2004年,总部位于中国上海市,旗下有21家子公司,分布印度、韩国、美国、马来西亚以及中国内地各区等。公司业务由提供智能产品研发、设计专业服务的IDH模式逐步发展为提供智能产品全流程研发设计、生产制造、综合服务的ODM模式,主要产品品类从单一手机产品发展为涵盖智能手机、平板电脑和AIoT产品的智能产品布局。

华勤技术、龙旗科技及闻泰科技为全球智能手机ODM/IDH市场的龙头厂商,根据Counterpoint数据,龙旗科技2021年智能手机出货量同比增长10%至1.08亿台,占全球智能手机ODM/IDH整体出货量的21%,上升至全球市场第二位。此外,龙旗科技的平板电脑ODM出货量也位居行业前列,排名第三,仅次于华勤技术及闻泰科技。

天眼查显示,此前龙旗科技共完成5次融资,2021年接连完成B轮、C轮融资,交易金额分别高达1亿美元、超10亿元人民币。明星资本加持也是此次龙旗科技主板上市的最大看点之一,小米集团、顺为资本、招商资本、深创投、中网投、超越摩尔资本等机构集体参与融资。

年收入百亿级别,一半收入来自小米

根据Counterpoint的数据显示,2021年全球智能手机出货量同比增长4.5%至13.9亿台,与2020年的下跌,呈小幅复苏的状态。但好景不长,2022年全球智能手机出货量达12.1亿台,同比下降11%,为2013年以来的最低水平。但即便如此,智能手机依然是全球消费市场体量最大的智能产品品类。未来有望在5G换机潮、印度南亚潜在市场、折叠屏、AR/VR的拉动下,重回增长。

智能手机研发制造参与者主要包括品牌商、ODM厂商、EMS厂商、IDH厂商。其中ODM为品牌商将完整产品交由ODM厂商研发,大部分项目ODM厂商亦同时负责生产与整机交付环节,独立完成产品研发设计、制造、交付全流程的内容;IDH则指的是厂商仅负责研发产品的设计方案,然后由品牌商委托第三方EMS厂商进行生产。品牌商更倾向的是,将智能手机产品线的全流程服务交由ODM厂商执行。

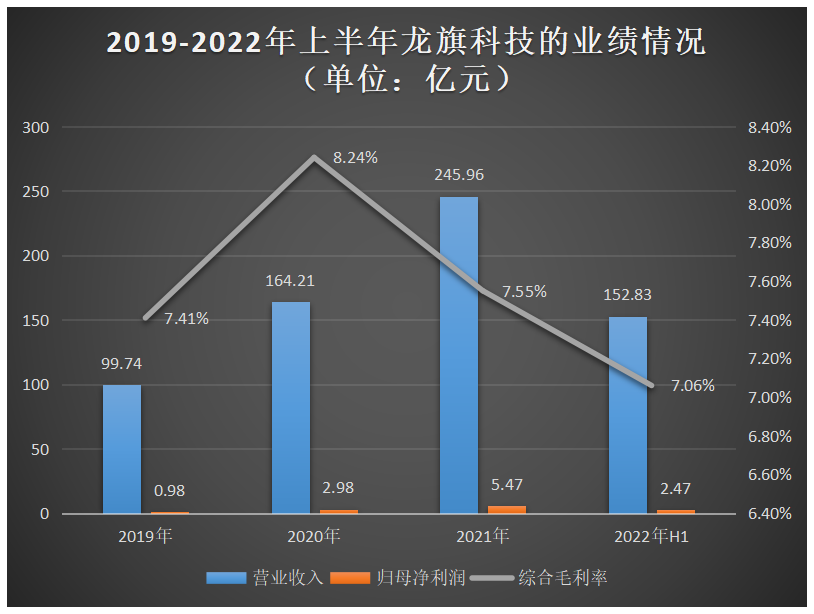

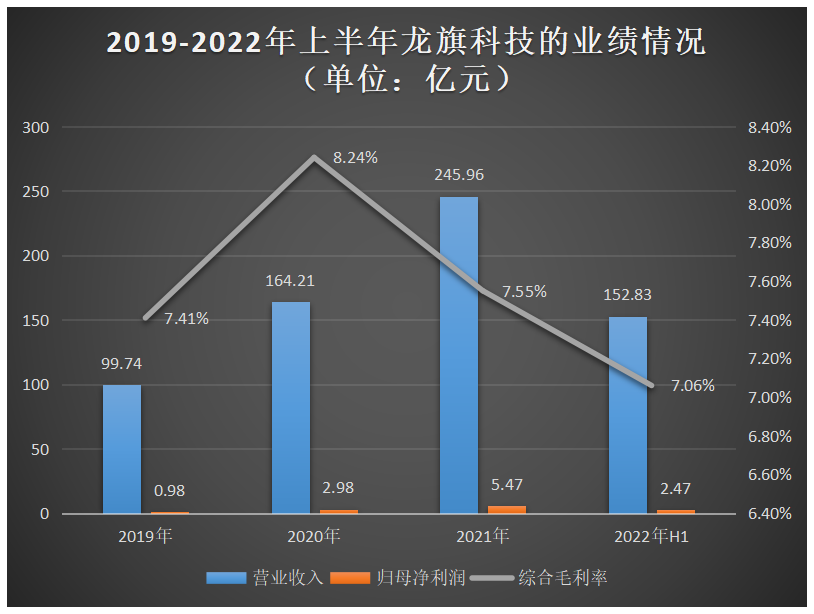

龙旗科技为智能产品ODM的龙头厂商,招股书显示,2019年龙旗科技实现99.74亿元营收,2020年突破百亿营收大关,2021年同比增长49.78%至245.96亿元,2022年上半年营收也依旧保持在百亿水平以上。

不过,高营收的龙旗科技,盈利能力却不太理想,两百多亿营收,净利却不到6个亿,2019年至2021年三年盈利不到10亿。报告期内,龙旗科技的综合毛利率分别为7.41%、8.24%、7.55%、7.06%,总体毛利率水平较低。2022年上半年,龙旗科技的客户小米ODM业务部分项目的单价再次压低,引发该期毛利率再度下滑。

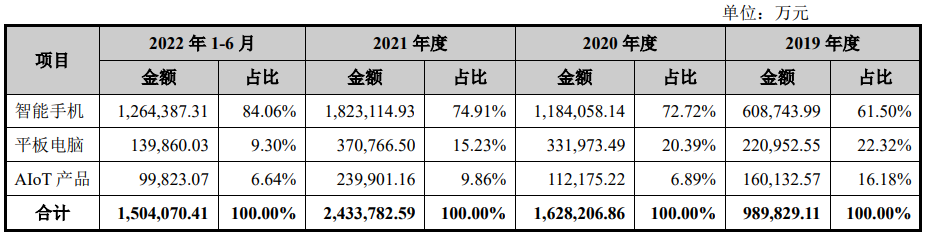

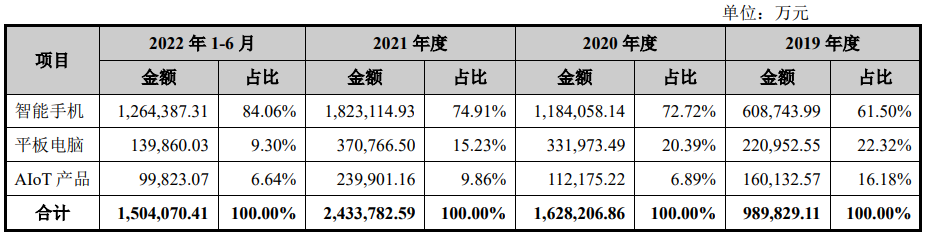

龙旗科技代工的产品主要有智能手机、平板电脑、AIoT产品。目前公司营收最主要来源于智能手机,该产品最低贡献6成的营收,最高贡献超8成的营收。2021年智能手机业务实现的收入为182.31亿元,较2020年增长了53.97%。销量首次突破1亿台,达1.07亿台。

龙旗科技平板电脑和智能手机业务的盈利能力都不高,毛利率能超过10%的,也就只有AIoT产品。2021年,AIoT产品实现23.99亿元,业务规模虽然不大,但增速很高,达113.86%。未来,AIoT产品有望成为龙旗科技业绩增长的第二大曲线。

2021年,采用ODM出货量较大的手机主流品牌商主要包括三星电子、小米、OPPO、联想(含摩托罗拉)及荣耀,它们ODM出货占比分别为23%、78%、43%、86%、49%。而龙旗科技已与小米、三星电子、联想、荣耀、OPPO、vivo、中邮通信、中国联通、中国移动等智能电子产品的头部品牌商建立合作。

招股书显示,2020年至2022年上半年,小米为龙旗科技的第一大客户,分别贡献销售收入68.91亿元、141.83亿元、75.20亿元,占当期营业收入的比例分别为41.96%、57.66%、49.20%,为龙旗科技贡献一半左右的营收。

全球三大智能产品代工厂较量

华勤技术、闻泰科技和龙旗科技是智能手机、平板电脑ODM/IDH行业最主要的三大企业。根据Counterpoint数据,2021年华勤技术智能手机ODM/IDH出货量位居全球第一位,平板电脑ODM出货量也同样位列第一;而龙旗科技智能手机ODM/IDH出货量超过闻泰科技位列全球第二,平板电脑ODM出货量位居第三。

这三大代工龙头,2021年在业绩方面的比较情况如下图所示:

在营收和净利方面,龙旗科技落后于华勤技术、闻泰科技,龙旗科技在营收上与排名第二的闻泰科技还有281.33亿元的差距,在净利润上与华勤技术还有13.27亿元的差距。闻泰科技凭借高毛利率的优势,在实现的净利上超过全球第一大手机/平板电脑代工企业华勤技术。龙旗科技的毛利率水平与华勤技术差不多,闻泰科技毛利率较高主要是因为高毛利半导体业务的拉动。

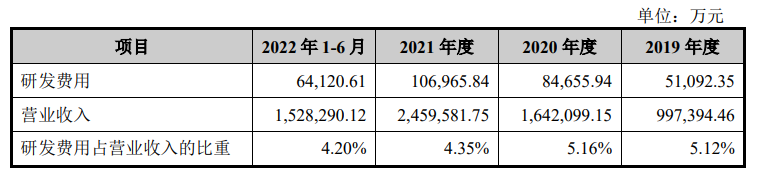

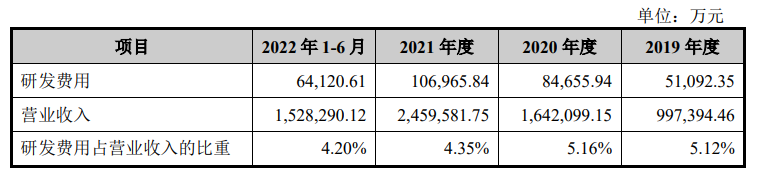

在研发方面,2019年-2022年上半年龙旗科技研发费用分别为5.11亿元、8.47亿元、10.70亿元、6.41亿元,研发投入金额逐年加大,不过加大幅度近年有缩小的迹象 。2021年,同行企业华勤技术、闻泰科技的研发费用分别为36.17亿元、26.89亿元,是龙旗科技当期的3.38倍、2.51倍。

2021年,华勤技术、闻泰科技、龙旗科技的研发与技术人员分别为12471人、7045人、2810人,研发与技术人员占比分别为37.63%、22%、23.09%。华勤技术和闻泰科技的研发团队规模比龙旗科技要更大。

截至2022年11月底,龙旗科技及子公司已获软件著作权406项、各项专利551项,其中发明专利106项。目前,龙旗科技在无线射频及天线技术、基带技术、音频技术、光学系统技术、结构设计技术、仿真技术、系统级技术、软件算法、智能制造、信息化系统等方面有较为深厚的技术积累。

募资18亿,扩产6640万台/年智能产品

龙旗科技沪主板IPO,拟募集18亿元资金,投入以下四大项目:

惠州智能硬件制造项目,拟投入8亿元募集资金,项目总投资达11.88亿元,将新建高度自动化生产基地,进一步扩大智能产品的业务规模。项目达产后,预计每年将新增3080万台智能产品产能。

为了更进一步扩大公司业务规模,提高产品交付能力,抢占更多市场份额,龙旗科技还计划投入4亿元募集资金,对南昌智能硬件制造中心进行改扩建。项目达产后,预计龙旗科技将扩增3560万台/年的智能产品产能。

据了解,2021年龙旗科技智能手机、平板电脑、AIoT产品自产产能分别为4022.40万台、364.80万台、930.24万台,合计智能产品自产产能为5317.44万台。以上龙旗科技的两大募投项目合计新增6640万台/年的智能产品产能,比2021年自产总产能多了1322.56万台。智能手机、平板电脑去年一年销量都不是太好,根据机构预测的数据,2023年智能手机出货量还将继续同比下滑,此时龙旗科技大幅扩产,可能会出现产能过剩的问题。

打开APP阅读更多精彩内容

此次冲刺沪主板IPO,龙旗科技拟发行不超过7148.76万股,募集18亿元资金,比此前在深交所的募资多了13.73亿元。据了解,募资将主要被用于惠州智能硬件制造项目、南昌智能硬件制造中心改扩建项目等。

龙旗科技成立于2004年,总部位于中国上海市,旗下有21家子公司,分布印度、韩国、美国、马来西亚以及中国内地各区等。公司业务由提供智能产品研发、设计专业服务的IDH模式逐步发展为提供智能产品全流程研发设计、生产制造、综合服务的ODM模式,主要产品品类从单一手机产品发展为涵盖智能手机、平板电脑和AIoT产品的智能产品布局。

华勤技术、龙旗科技及闻泰科技为全球智能手机ODM/IDH市场的龙头厂商,根据Counterpoint数据,龙旗科技2021年智能手机出货量同比增长10%至1.08亿台,占全球智能手机ODM/IDH整体出货量的21%,上升至全球市场第二位。此外,龙旗科技的平板电脑ODM出货量也位居行业前列,排名第三,仅次于华勤技术及闻泰科技。

天眼查显示,此前龙旗科技共完成5次融资,2021年接连完成B轮、C轮融资,交易金额分别高达1亿美元、超10亿元人民币。明星资本加持也是此次龙旗科技主板上市的最大看点之一,小米集团、顺为资本、招商资本、深创投、中网投、超越摩尔资本等机构集体参与融资。

年收入百亿级别,一半收入来自小米

根据Counterpoint的数据显示,2021年全球智能手机出货量同比增长4.5%至13.9亿台,与2020年的下跌,呈小幅复苏的状态。但好景不长,2022年全球智能手机出货量达12.1亿台,同比下降11%,为2013年以来的最低水平。但即便如此,智能手机依然是全球消费市场体量最大的智能产品品类。未来有望在5G换机潮、印度南亚潜在市场、折叠屏、AR/VR的拉动下,重回增长。

智能手机研发制造参与者主要包括品牌商、ODM厂商、EMS厂商、IDH厂商。其中ODM为品牌商将完整产品交由ODM厂商研发,大部分项目ODM厂商亦同时负责生产与整机交付环节,独立完成产品研发设计、制造、交付全流程的内容;IDH则指的是厂商仅负责研发产品的设计方案,然后由品牌商委托第三方EMS厂商进行生产。品牌商更倾向的是,将智能手机产品线的全流程服务交由ODM厂商执行。

龙旗科技为智能产品ODM的龙头厂商,招股书显示,2019年龙旗科技实现99.74亿元营收,2020年突破百亿营收大关,2021年同比增长49.78%至245.96亿元,2022年上半年营收也依旧保持在百亿水平以上。

不过,高营收的龙旗科技,盈利能力却不太理想,两百多亿营收,净利却不到6个亿,2019年至2021年三年盈利不到10亿。报告期内,龙旗科技的综合毛利率分别为7.41%、8.24%、7.55%、7.06%,总体毛利率水平较低。2022年上半年,龙旗科技的客户小米ODM业务部分项目的单价再次压低,引发该期毛利率再度下滑。

龙旗科技代工的产品主要有智能手机、平板电脑、AIoT产品。目前公司营收最主要来源于智能手机,该产品最低贡献6成的营收,最高贡献超8成的营收。2021年智能手机业务实现的收入为182.31亿元,较2020年增长了53.97%。销量首次突破1亿台,达1.07亿台。

龙旗科技平板电脑和智能手机业务的盈利能力都不高,毛利率能超过10%的,也就只有AIoT产品。2021年,AIoT产品实现23.99亿元,业务规模虽然不大,但增速很高,达113.86%。未来,AIoT产品有望成为龙旗科技业绩增长的第二大曲线。

2021年,采用ODM出货量较大的手机主流品牌商主要包括三星电子、小米、OPPO、联想(含摩托罗拉)及荣耀,它们ODM出货占比分别为23%、78%、43%、86%、49%。而龙旗科技已与小米、三星电子、联想、荣耀、OPPO、vivo、中邮通信、中国联通、中国移动等智能电子产品的头部品牌商建立合作。

招股书显示,2020年至2022年上半年,小米为龙旗科技的第一大客户,分别贡献销售收入68.91亿元、141.83亿元、75.20亿元,占当期营业收入的比例分别为41.96%、57.66%、49.20%,为龙旗科技贡献一半左右的营收。

全球三大智能产品代工厂较量

华勤技术、闻泰科技和龙旗科技是智能手机、平板电脑ODM/IDH行业最主要的三大企业。根据Counterpoint数据,2021年华勤技术智能手机ODM/IDH出货量位居全球第一位,平板电脑ODM出货量也同样位列第一;而龙旗科技智能手机ODM/IDH出货量超过闻泰科技位列全球第二,平板电脑ODM出货量位居第三。

这三大代工龙头,2021年在业绩方面的比较情况如下图所示:

在营收和净利方面,龙旗科技落后于华勤技术、闻泰科技,龙旗科技在营收上与排名第二的闻泰科技还有281.33亿元的差距,在净利润上与华勤技术还有13.27亿元的差距。闻泰科技凭借高毛利率的优势,在实现的净利上超过全球第一大手机/平板电脑代工企业华勤技术。龙旗科技的毛利率水平与华勤技术差不多,闻泰科技毛利率较高主要是因为高毛利半导体业务的拉动。

在研发方面,2019年-2022年上半年龙旗科技研发费用分别为5.11亿元、8.47亿元、10.70亿元、6.41亿元,研发投入金额逐年加大,不过加大幅度近年有缩小的迹象 。2021年,同行企业华勤技术、闻泰科技的研发费用分别为36.17亿元、26.89亿元,是龙旗科技当期的3.38倍、2.51倍。

2021年,华勤技术、闻泰科技、龙旗科技的研发与技术人员分别为12471人、7045人、2810人,研发与技术人员占比分别为37.63%、22%、23.09%。华勤技术和闻泰科技的研发团队规模比龙旗科技要更大。

截至2022年11月底,龙旗科技及子公司已获软件著作权406项、各项专利551项,其中发明专利106项。目前,龙旗科技在无线射频及天线技术、基带技术、音频技术、光学系统技术、结构设计技术、仿真技术、系统级技术、软件算法、智能制造、信息化系统等方面有较为深厚的技术积累。

募资18亿,扩产6640万台/年智能产品

龙旗科技沪主板IPO,拟募集18亿元资金,投入以下四大项目:

惠州智能硬件制造项目,拟投入8亿元募集资金,项目总投资达11.88亿元,将新建高度自动化生产基地,进一步扩大智能产品的业务规模。项目达产后,预计每年将新增3080万台智能产品产能。

为了更进一步扩大公司业务规模,提高产品交付能力,抢占更多市场份额,龙旗科技还计划投入4亿元募集资金,对南昌智能硬件制造中心进行改扩建。项目达产后,预计龙旗科技将扩增3560万台/年的智能产品产能。

据了解,2021年龙旗科技智能手机、平板电脑、AIoT产品自产产能分别为4022.40万台、364.80万台、930.24万台,合计智能产品自产产能为5317.44万台。以上龙旗科技的两大募投项目合计新增6640万台/年的智能产品产能,比2021年自产总产能多了1322.56万台。智能手机、平板电脑去年一年销量都不是太好,根据机构预测的数据,2023年智能手机出货量还将继续同比下滑,此时龙旗科技大幅扩产,可能会出现产能过剩的问题。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

华之杰冲刺沪主板IPO!主打智能开关,募资4.86亿扩产电动工具智能零部件2024-05-30 4022

-

上龙旗科开启申购,计划募资约18亿元2024-02-29 1616

-

星德胜沪主板IPO注册!家用吸尘器电机市占超25%,募资9.6亿扩产无刷电机2023-11-23 4059

-

华勤技术沪主板上市!盘中跌超6%,募资超58亿2023-08-08 2849

-

江苏新安沪主板IPO受理!三星电子是第一大客户,募资7.8亿扩产智能控制器2023-05-23 1132

-

黄山谷捷创业板IPO获受理!英飞凌是第一大客户,募资5.02亿扩产等2023-05-12 4402

-

华勤技术转战沪主板IPO!2022年营收破900亿,募资55亿发力汽车AIoT新领域2023-05-09 10757

-

鸿星科技沪主板IPO获受理!富士康为第二大客户,募资12.14亿扩产石英晶振2023-03-29 5399

-

华新精科沪主板IPO获受理!新能源车用驱动电机铁芯收入翻倍涨,募资7.12亿扩产2023-02-14 4742

-

盛景微转战沪主板!爆破领域电子控制模块国内市占率第一,募资8.04亿扩产2022-10-21 5168

全部0条评论

快来发表一下你的评论吧 !