电机趋于高集成度、高电压、高功率密度

电子说

描述

高集成度:从零部件到多合一,向集成化一体化整合

新能源汽车在轻量化、降成本和优化空间布局等性能指标要求越来越高,电驱系统集成化产品成为行业发展趋势。新能源汽车电驱动系统经历了从分立式到功能集成化,再到机电一体化发展过程,依靠关键技术的突破创新提高系统集成度,已成为新能源汽车行业的共识。

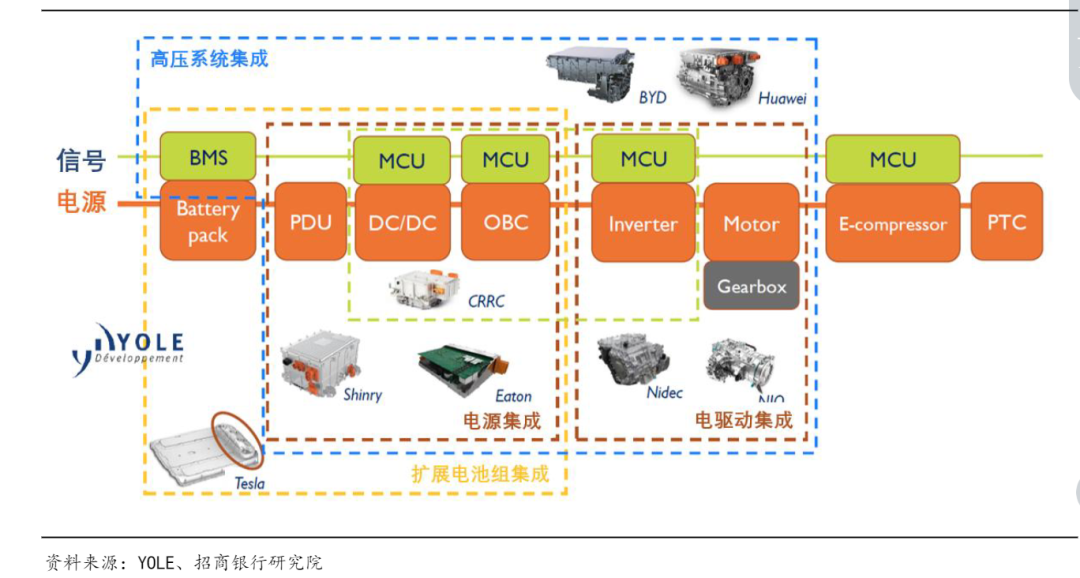

系统性能和成本控制成为不同集成方案考虑的核心因素。新能源汽车电驱动系统有不同的集成路径,需要权衡考虑系统性能、成本控制、紧凑性、可维护性、供应链管理、灵活性等因素选择性封装。常见的“大三电”集成主要是电机、电控、减速器三合一系统,代表厂商是日本电产、蔚来。常见的“小三电”集成主要是车载充电机、DC/DC 转换器、高压配电单元三合一系统,代表厂商是威迈斯、英搏尔。进一步多合一电驱,在三合一系统的基础上,各公司按各自技术路线选择性封装。有将“大三电”和“小三电”进行集成的六合一电驱,也有更近一步的高压系统集成将“大三电”、“小三电”、电池管理系统、整车控制器集成的“多合一电驱”,代表是比亚迪八合一、华为七合一。

也有将“小三电”总成进入电池包的扩展电池组集成方案,代表厂商是特斯拉。随着集成技术的演变,未来电动压缩机和热管理单元也存在封装到总成的可能性。

上图:新能源汽车电驱动系统集成方案技术路径

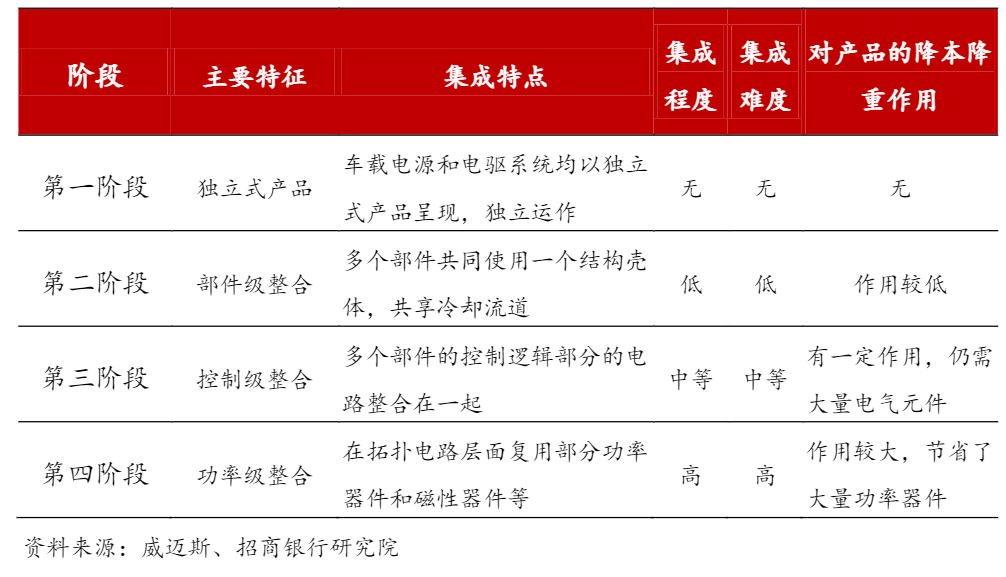

目前电驱动系统集成主要处于控制级整合阶段。按照集成程度的不同,电驱动系统集成可以分为独立产品、部件级整合、控制级整合、功率级整合四个阶段。目前大多数厂商的系统集成方案主要处于第二、第三阶段的控制级系统集成。第四阶段功率级整合是在拓扑电路层面复用部分功率器件和磁性器件,技术难度较大,行业内具备功率级整合技术并实现产业化的厂商较少。

上图:新能源汽车电驱动系统集成化发展阶段

集成化趋势越发明显,多合一系统装机量渗透率不断提升。根据 NE 时代的数据,国内新能源乘用车电驱动系统的三合一及以上集成渗透率从 2020 年的 40%提升到 2022 年 H1 的 60%以上。2022 年 H1,新能源乘用车二合一以下、三合一、多合一电驱动系统搭载量占比分别为 41%、55%、4%。其中,三合一以上系统搭载量 136.8 万套,同比增长 100.9%。

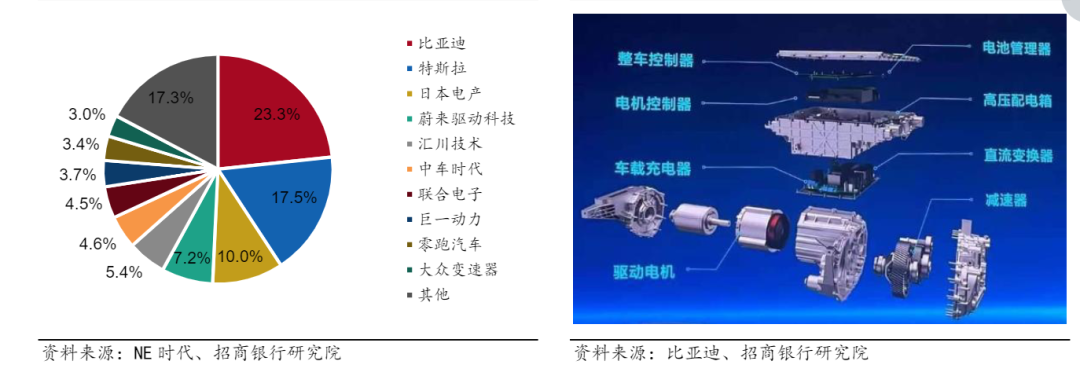

电驱动系统多合一集成化增强了行业壁垒。相比较独立产品的供应商格局,电驱动多合一系统供应商中整车企业和体系内供应商明显增多。根据 NE时代的数据,2022 年 H1,我国新能源乘用车电驱动三合一以上系统 TOP10 供应商系统搭载量 112.9 万套,市场占有率为 82.7%。TOP10 供应商为比亚迪、特斯拉、日本电产、蔚来驱动科技、汇川技术、中车时代、联合电子、巨一动力、零跑汽车、大众变速器。其中,日本电产是第三方供应商领先者,市场占有率 10.0%;中车时代增速最快,市场占有率达 4.6%。

比亚迪华为引领多合一集成技术方向。在多合一电驱动系统市场中,代表案例包括比亚迪八合一系统和华为七合一系统。比亚迪八合一系统集成驱动电机、减速器、电机控制器、OBC、DC-DC、PDU、BMS、VCU,其整体性能较上一代功率密度提升 20%、整机重量降低 10%、体积降低 10%,系统工况效率高达89%。华为七合一系统集成驱动电机、减速器、MCU、OBC、DC-DC、PDU、BCU,系统工况效率也是 89%。从集成度来看,比亚迪的八合一系统集成度或将更高、体积更小。

上图左:2022H1新能源乘用车“多合一”市场份额

上图右:比亚迪八合一电驱动系统

高电压:从400V 到800V,电压升级提升快充效率

800V 高压平台优势明显,可提高充电效率、降低损耗、轻量化。新能源汽车普遍采用电压 400V、电流 500A、最高功率 200KW 的系统平台。如果要进一步提高充电功率、缩短充电时间,需要进一步提升系统电流或电压。提升电流的方法,容易在充电期间发生电池过热的问题,从而对新能源汽车造成安全隐患。提升电压的方法,需要将平台电压从 400V 提升到 800V、1000V 来进行系统扩容。800V 高压平台具有较多性能优势,一方面可提升充电效率、减少系统能量损耗;一方面提高电压将减小传输电流,缩减高压线束的截面积,达到降低线束重量、节省空间的效果。

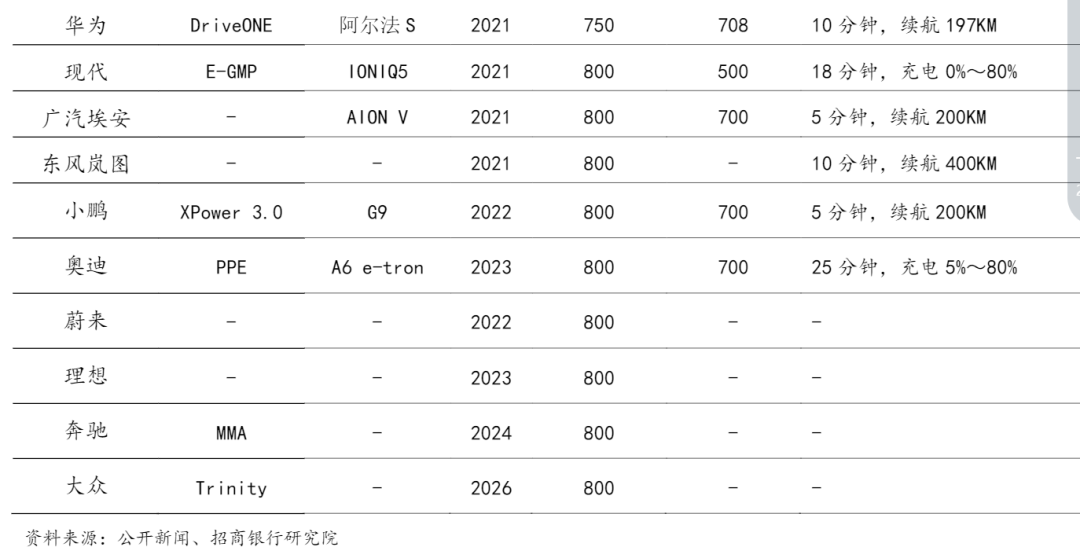

各大车企纷纷布局 800V 平台架构和未来车型。2019 年,保时捷率先推出800V 系统全电动跑车 Taycan,采用 270kW 功率的快充,充电 5%-80%仅需 23分钟。奥迪、捷尼赛思、悍马等国外豪华品牌电动车均已宣布采用 800V 系统,奔驰、大众等巨头也将在未来推出 800V 平台架构。国内造车新势力和传统汽车厂商也纷纷布局 800V 系统,包括小鹏、蔚来、理想、比亚迪、吉利极氪、广汽埃安、东风岚图等。小鹏发布的全新 SUV 车型小鹏 G9 作为全球充电最快的量产电动车,将首次搭载 800V 高压 SiC 平台,配合小鹏的超快充桩可做到车桩结合,最快可以实现充电 5 分钟续航 200 公里,充电 10%-80%进入 15分钟时代。

上图:各大车企800V高压系统布局情况

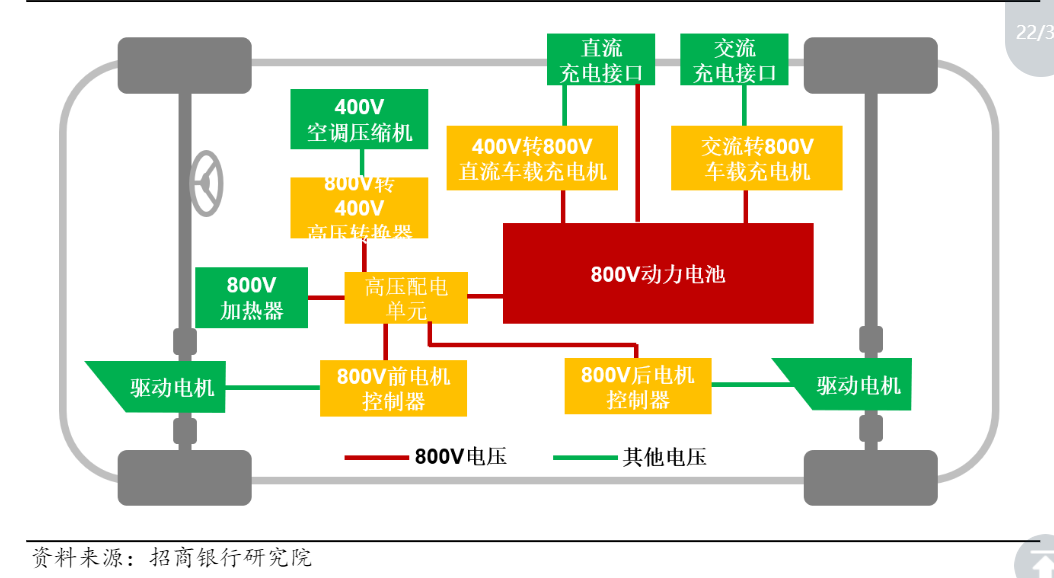

800V 高压平台要求电驱动各部件向高电压升级。随着电压平台的升高,动力电池需要支持 800V 之外,需要匹配电机控制器、DC-DC 转换器、车载充电机、高压配电单元、空调压缩机、加热器各部件在 800V-1000V 电压下正常工作。800V 高压平台需要相应的各部件设备升级支持 800V,但是各部件产业链升级到 800V 有较长的过渡期。对于兼容现有 400V 直流充电桩的问题,可以通过加装 400V 转 800V 直流车载充电机的方式进行电池充电。对于兼容现有400V 空调压缩机、加热器的问题,可以加装 800V 转 400V 高压转换器的方式过渡。

上图:800V高压系统架构

800V 高压平台成本较高,主要定位于豪华车型市场。现阶段新能源汽车受制于电池原材料需求量大带来的价格高企,整车企业对于各零部件成本非常敏感。800V 高压产业链处于早期阶段,相关零部件切换到 800V 仍需培育时间。

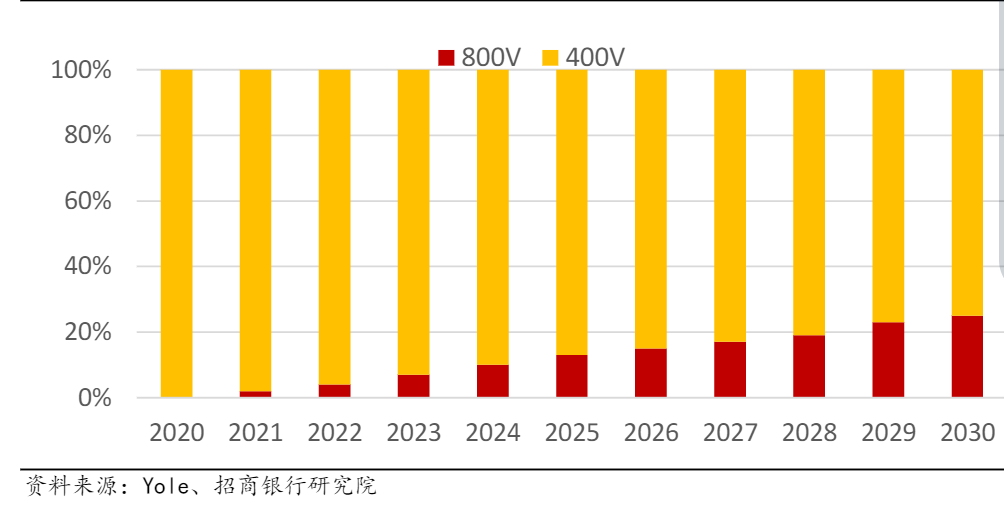

在现有解决方案情况下,整车成本需要增加约 1-2 万元,只有价格不敏感的高端豪车市场可以快速推广。根据 Yole 的预测,2024 年 800V 高压平台渗透率有望达到 10%。

上图:800V系统渗透率预测

高功率密度:从硅基到碳化硅,功率密度与效率不断提升

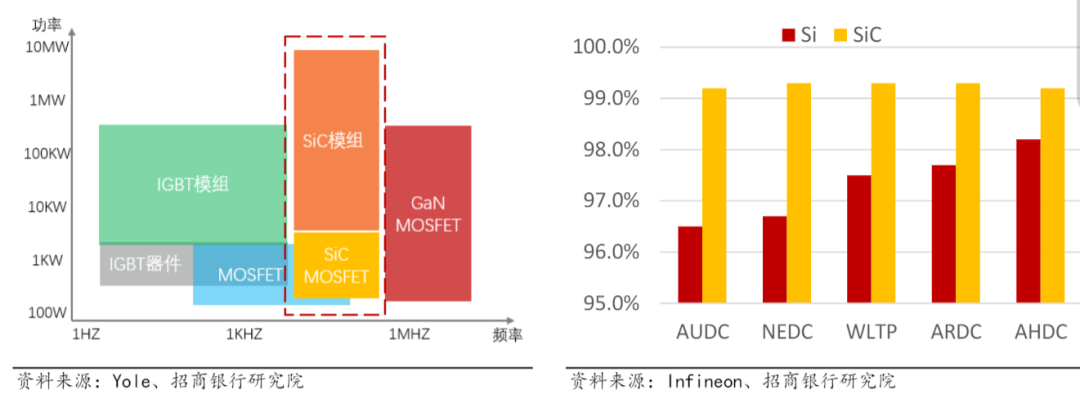

碳化硅器件相对硅基器件具有更佳的工作性能。功率器件实现电压、电流和频率的转换,是电动汽车动力系统中电能转化和电路控制执行的核心。新能源汽车电力转换的主流方案采用硅基 IGBT,而 IGBT 受限于硅基材料性能,较难进一步提升各项性能。随着电驱动系统功率密度的不断提高,需要更高效的电力转换效率和更高的工作温度,这对功率器件提出了更高的要求。碳化硅功率器件在导通电阻、阻断电压和结电容方面的性能显著优于传统硅基功率器件,能够实现更高的功率体积密度、更高的功率质量密度、更高的开关频率、更高的效率,并降低冷却系统的复杂程度。对新能源汽车而言,在相同电压情况下,碳化硅器件厚度更薄,尺寸更小,重量更轻,导通电阻更低,能量损失更小,使得新能源汽车实现更长的续航里程、更短的充电时间、更高的电池电压,是实现 800V 高压平台的关键技术路径。

碳化硅器件在电机控制器、车载充电机、DC-DC、无线充电中广泛应用。越来越多的车型在电机控制器采用碳化硅方案,国外奥迪 e-tron GT、福特 Mach-E、特斯拉 Model S 等车型纷纷采用了碳化硅器件,国内比亚迪汉 EV 旗舰车型是碳化硅器件在国内首次上车,小鹏 G9、蔚来 ET7 也采用碳化硅电机控制器解决方案。碳化硅成为中高端车型电源解决方案,丰田推出的电动 SUV车型 bZ4X 上搭载了基于碳化硅的车载充电机和 DC-DC 转换器,国内欣锐科技在车载充电机市场率先应用碳化硅,威迈斯、英博尔等企业也发布了基于碳化硅的车载充电机产品方案。

上图左:各类型功率件应用场景

上图右:SIC与IGBT器件在不同工况下效率对比

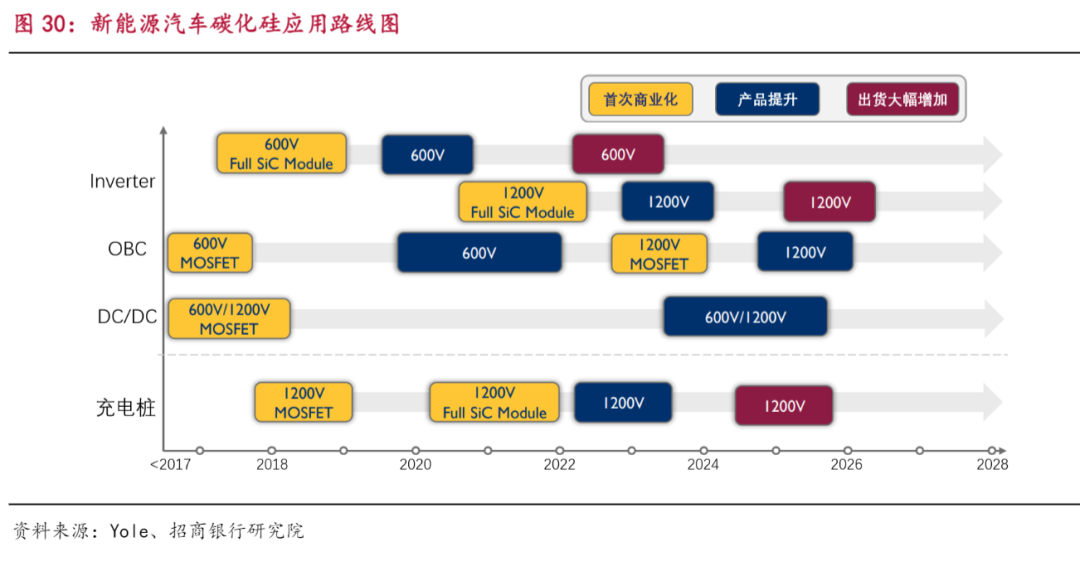

碳化硅功率器件取代传统硅基功率器件已成为行业发展趋势。在 2018 年之前,碳化硅开始应用于电机控制器、车载充电机、DC-DC 和充电桩等各领域,但是碳化硅方案尚不成熟,渗透率也较低。2020 年以后,随着新能源汽车行业爆发,碳化硅应用方案开始增加,1200V 高压解决方案也陆续出现。根据 Yole 的预测,600V 碳化硅电机控制器方案有望在 2023 年放量,1200V 碳化硅电机控制器方案有望在 2026 年放量,1200V 碳化硅充电桩方案有望在 2025年放量。

上图:新能源碳化硅应用路线图

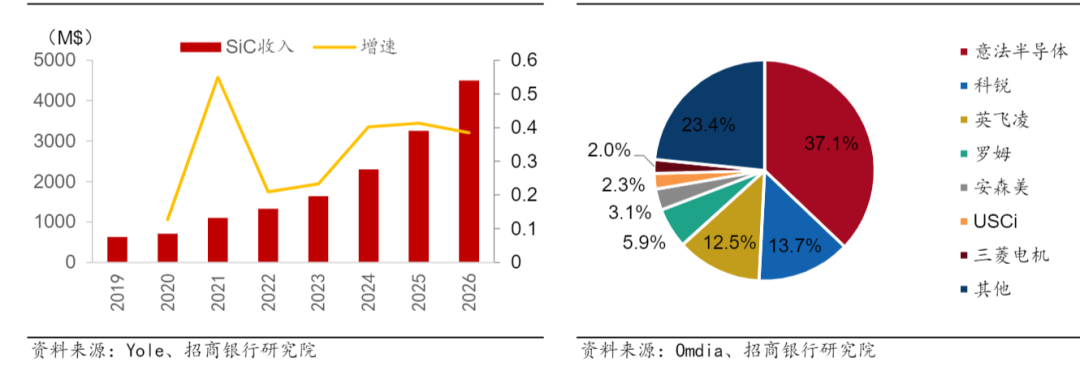

碳化硅器件目前应用于高端新能源汽车,未来成长空间广阔。尽管碳化硅有明显技术优势,也具有长期市场发展潜力,但由于碳化硅衬底生长速率慢、制备技术难度高,导致高品质碳化硅衬底产量低、成本高。目前,碳化硅主要应用于高端车型电控领域,随着规模效益成本下降,未来将在更多车型和电源系统、充电桩领域扩大应用范围。根据 Yole 的数据,2026 年碳化硅器件市场规模有望达到 45 亿美元,复合年增长率达 36%。

碳化硅器件被国际巨头垄断,碳化硅衬底成为影响行业发展的核心要素。从产业链来看,碳化硅产业链主要包括衬底材料制备、外延层生长、器件制造。衬底、外延、栅氧工艺是最关键的三大技术领域,衬底、外延、器件在碳化硅成本占比分别为 46%、23%、20%,衬底成为影响碳化硅器件应用的核心因素。根据 Omdia 的数据,2021 年碳化硅器件市场领先的竞争者包括意法半导体(37.1%)、科锐(13.7%)、英飞凌(12.5%)、罗姆(5.9%)、安森美(3.1%)、USCi(2.3%)、三菱电机(2.0%)。根据科锐的数据,碳化硅衬底市场高度垄断,主要竞争者包括科锐(62%)、II-VI(14%)、罗姆(13%),国内有山东天岳、天科合达。

上图左:碳化硅器件市场规模预测

上图右:碳化硅器件市场份额(2021)

审核编辑 :李倩

-

如何在高功率密度模块电源中实现低损耗设计2016-01-25 2906

-

高集成度蓝牙4.0模块2016-06-06 2844

-

高集成度电源IC LTC35892019-09-20 1896

-

高集成度RF IC是什么?2019-09-30 3622

-

友恩半导体持续开发高功率、低功耗、高集成度等产品2020-10-30 2454

-

如何实现功率密度非常高的紧凑型电源设计?2020-11-24 1318

-

高功率密度变压器的常见绕组结构?2021-03-07 1924

-

什么是功率密度?如何实现高功率密度?2021-03-11 13306

-

基站对高集成度低噪放的要求是什么?2021-05-21 1407

-

具有高电压GaN FET的高效率和高功率密度1kW谐振转换器参考设计2022-09-23 4022

-

高功率密度的解决方案2022-11-07 1130

-

高集成度设计对IC创新设计的影响2013-01-07 1652

-

高功率密度逆变电源研制2016-03-25 686

-

关于高功率密度电源的散热问题讲解(1)2018-08-24 3789

-

具有高电压GaN FET的高效率和高功率密度1kW谐振转换器设计2022-09-07 743

全部0条评论

快来发表一下你的评论吧 !