PC市场出现最大季度出货量降幅

便携设备

描述

回顾半导体产业的发展脉络,PC(个人电脑)的出现带动了半导体行业第一批巨头的崛起,不管是英特尔、美光科技、AMD、英伟达等都吃到了PC时代的红利,得到迅猛成长。然而在刚刚过去的2022年,PC市场却是一片凋敝。

01 PC出货量崩跌

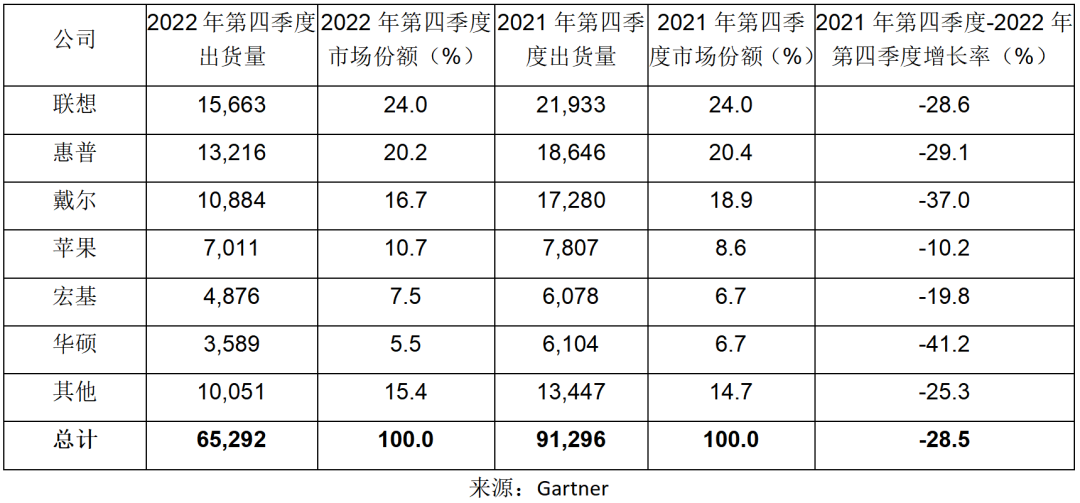

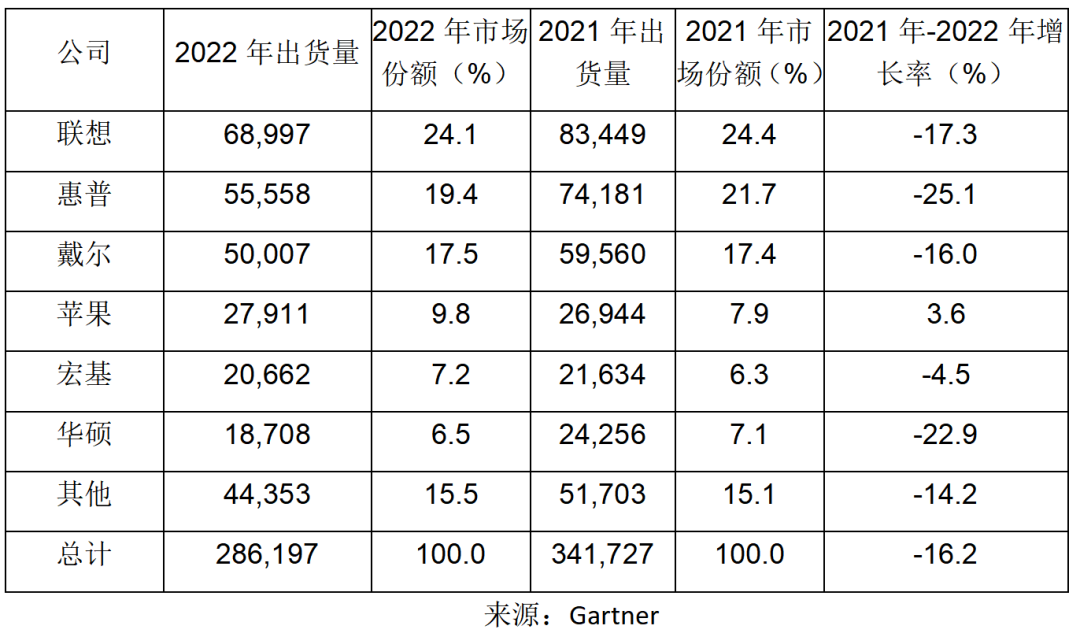

根据Gartner公司的初步统计结果显示,PC在2022年第四季度的出货量总计6530万台,较2021年第四季度下降28.5%,创下了自1990年代中期Gartner开始追踪PC市场以来的最大季度出货量降幅。2022年全年的PC出货量总计2.862亿台,较2021年下降了16.2%。

全球经济衰退预期、通胀加剧和加息都对PC需求产生了重大影响。许多消费者已经在疫情期间购买了相对较新的PC,因此在负担不起的情况下不会产生任何购买动机,这导致消费者的PC需求下降到多年以来的最低水平,也蔓延至PC芯片市场,使其充满危机与挑战。

由于PC市场萎靡,多家PC芯片科技巨头都表示对前景持谨慎态度,正不约而同为度过寒冬做出准备——削减开支、缩小规模。

英特尔个人电脑芯片业务(CCG)2022年第四季度的收入为 66 亿美元,同比下滑了 36%,利润同比下滑 82%。在英特尔业绩骤降的前提下,英特尔对于今年PC市场的预测也变得“谨慎”。今年1月,英特尔曾预计2023年PC潜在市场总量将达到2.7亿—2.95亿台(2022全年出货量为2.923 亿台)。

AMD首席执行官苏姿丰表示,2023年全球整体PC市场将下降约10%,其指出,“第一季度将是我们个人电脑市场的底部”。

存储芯片大厂美光科技也对PC市场做出了预测,该公司认为2022年PC出货量将下滑十几位数百分比,并预计2023年继续下降中低个位数百分比,接近2019年的出货水平。

除此之外,PC处理器芯片的市场格局也在悄然发生变化。

02 芯片市场格局生变

X86市场竞争白热化

前几十年,英特尔凭借X86架构高歌猛进,独霸全球PC处理器,成为全球最大的芯片公司之一。然而,从2022年第四季度X86市场中英特尔和AMD的市占比可以看到,X86架构中英特尔长期“称王”的处理器市场格局正在被改变。

根据市场研究报告显示,去年第四季度,AMD在中央处理器市场的市占率已达将近三分之一,达31.3%。英特尔虽然依然稳居x86处理器市场龙头宝座,市占比例达到68.7%,但是市占份额却受到了AMD的逐渐侵蚀。

PC市场的放缓,对AMD及英特尔的影响也截然不同。与英特尔营收不佳相反的是,AMD在2022年第四季度收入56亿美元超预期。AMD取得如此重大的进展更多地得益于其Zen架构处理器的成功,Zen、Zen2 帮助 AMD 站稳了脚跟,在 Zen3 架构的推动下,AMD 的锐龙 5000 处理器不仅多核性能延续了之前的优势,单核性能也首次超过了当时的酷睿。如今,其桌面及笔记本平台上Zen4架构锐龙7000已经大量出货。

可见,英特尔与AMD 的竞争正变得愈发激烈。

ARM逐渐崛起

在PC 处理器市场另一变化就是基于ARM架构处理器的增长。

前几年,在芯片领域中谈到架构无外乎是x86、ARM两大架构。这两大架构分工明确,x86占据了PC市场95%以上的市场,ARM则垄断手机市场。然而随着移动互联网和智能终端的普及,大量手机应用催生了算力架构的持续演进,能构建更高性能、更低功耗计算平台的ARM架构正在成为算力发展的主流。ARM向PC及服务器市场的渗透率在不断提高。

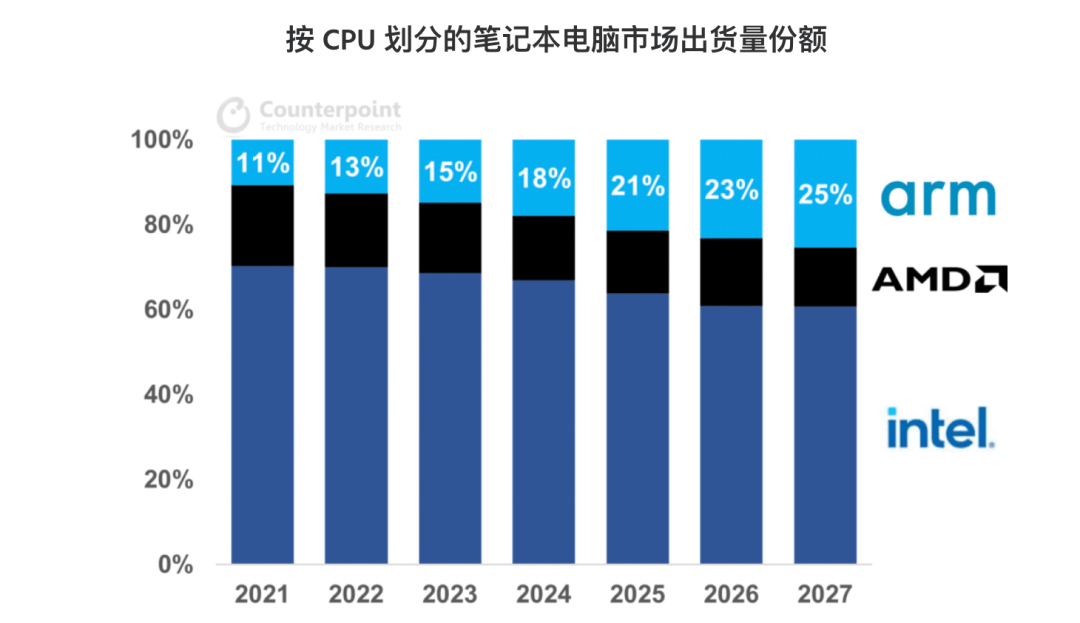

2022年,在苹果自研芯片的带动下,ARM在 PC 芯片市场的市占率达到 13.3%,高于2021年的 10.3%。然而值得注意的是,在2020年其市占率只有3%左右。

除了苹果之外,谷歌旗下的Chromebook笔记本也开始大多采用ARM架构处理器,微软在近些年相继发布Surface家族ARM版系列,并于2021年宣布Canary通道已经放出面向ARM平台的Edge浏览器版本。

联发科和高通也在积极推动适用于 PC 和服务器的 ARM 芯片。高通公司有望在今年秋季推出 Oryon CPU。高通和联发科的解决方案在 2024-2025 年期间,在 ARM 笔记本电脑上的同比增长可能超过 50%。华为已经推出了多款商用PC芯片,这些芯片往往都是基于ARM架构。

研究机构Counterpoint Research预计,搭载ARM芯片的笔记本电脑将在五年内占有25%的市场份额。未来ARM架构在PC芯片领域的实力不容小觑。只是短时间内,ARM PC芯片还难以与X86架构的处理器抗衡。

RISC-V的新生

如今,RISC-V已经成为继x86、ARM之后冉冉升起的第三大处理器架构,凭借其开源、指令精简、可扩展、模块化等优势,在注重能效比的物联网领域大受追捧。但是,这并不意味着RISC-V无法进入更高性能要求的PC和服务器市场。

在这个过程中,已经涌现出一大批瞄准高性能RISC-V的国内外厂商,将该架构应用从低端微处理器逐渐探入高性能计算领域。此前,RISC-V最显著的标签是低功耗,平头哥半导体在2019年就率先推出最高主频达2.5GHz的玄铁C910,突破了业界对RISC-V的性能想象;去年11月底,国产RISC-V芯片厂商赛昉科技推出了全球首款面向PC应用的高性能RISC-V芯片——昉·惊鸿8100;去年12月,芯片初创企业Ventana Microsystems公司在RISC-V峰会上发布了全球首款面向服务器的CPU——Veyron V1。

虽然目前部分国家有意设计基于RISC-V的PC芯片,但其设定的目标销量相比于其他PC芯片来说很少。因此在短时间内,PC芯片市场不太可能大幅转向RISC-V技术。例如,中国正在计划利用RISC-V技术来构建支持各种开源浏览器的笔记本电脑,到2022年底生产2000台PC,俄罗斯计划2025年销售60000个基于RISC-V内核的新PC处理器。不过与2020年全球PC市场年销售量约3亿台相比,这些目标都很小。

尽管如此,也有研究机构预测2022年,PC中基于RISC-V的芯片可服务市场机会将接近3亿个,未来将快速放量。

值得注意的是,前几年在中国的PC/服务器端的处理器芯片方面,英特尔和AMD占据绝对的市场份额,两家企业出货量占市场份额近乎100%,接近完全垄断。但随着中国华为、海光、飞腾、兆芯、龙芯、申威等较有实力的厂商也正在通过各种途径和方式推出各型不同指令集和架构的通用处理器产品,并装备在各家国产服务器厂商的产品中,表现出产品迭代速度快,技术架构差异大,厂商侧重场景各有不同的发展特点。未来对于PC 处理器市场的竞争会更加激烈。

03 何时回暖?

当下,PC芯片市场正在加快脚步去库存。台积电三大客户包括苹果、AMD、英伟达也都集体下调了订单。

据悉,由于苹果手机首批出货目标已经削减了一半,因此苹果在台积电的芯片订单上进行了下调;AMD与英伟达则因为PC市场需求急跌以及“挖矿”热潮地褪去,两家企业在CPU和GPU芯片上的销量不及过去几个季度,因此不得不向台积电表明调整订单规划。此前,联发科已对第四季度5G芯片砍单30%—35%;高通也对高端骁龙8系列产量下调10%—15%。砍掉新的订单之后,去库存成为消化高企的积压芯片的重要手段。

目前已有芯片厂商表示,面对市场需求疲软以及库存高企的现状,在内部,芯片供应商一直面临着寻找消耗过剩库存和实现年终目标的解决方案的压力;在外部,他们需要为逆风做好准备,例如提供更大的价格优惠以及寻找新的增量市场。比如:近期英特尔正在积极与特定PC品牌客户洽谈,降价求售上一代Alder Lake处理器。上一代i9处理器降价幅度最大,价差高达70-80美元,降幅约二成;降幅第二大为i7处理器,降价40-50美元。

英特尔此前预计,2023年下半年便有希望。

编辑:黄飞

-

2013年全球PC出货量大减6.9%,连续七个季度下滑2014-01-14 2218

-

2008年第一季度全球手机出货量同比增17%2008-06-02 5305

-

报告称2021年智能手表出货量将达1.61亿块2017-06-27 4014

-

2018年Q3全球智能音箱出货量达2270万部 中国百度成最大黑马2018-11-16 2322

-

2018智能音箱出货量暴增95%,阿里稳居中国第一2019-02-25 7025

-

外媒:2017年中国智能手机市场首次出现年度总出货量下滑态势2018-01-29 543

-

一季度西欧平板电脑市场总出货量下降,变形PC出货量增长2018-08-13 852

-

全球PC市场整体呈现缩减趋势,苹果Mac系列电脑出货量下滑严重2018-10-13 1230

-

OPPO国内外市场的出货量均出现下滑,OPPO海外出货量为何下滑2019-05-11 4541

-

日本2月电视出货量迎两年来最大降幅 4K电视出货量比重逾半2020-03-26 411

-

Q2季度印度智能手机出货量最大幅下降,约为1730万台2020-07-20 511

-

预计2021 Q1季度PC市场出货量会实现30%的增长2021-03-08 1406

-

全球PC市场释放积极信号,苹果出货量持续下降2024-01-11 983

-

全球PC出货量持续8季度下降,预测2024年将反弹2024-01-12 1180

-

2023年中国PC出货量下滑,2024年或将反弹2024-03-26 2659

全部0条评论

快来发表一下你的评论吧 !