从2022装机量TOP10看全球动力市场“势”与“变”

描述

摘要

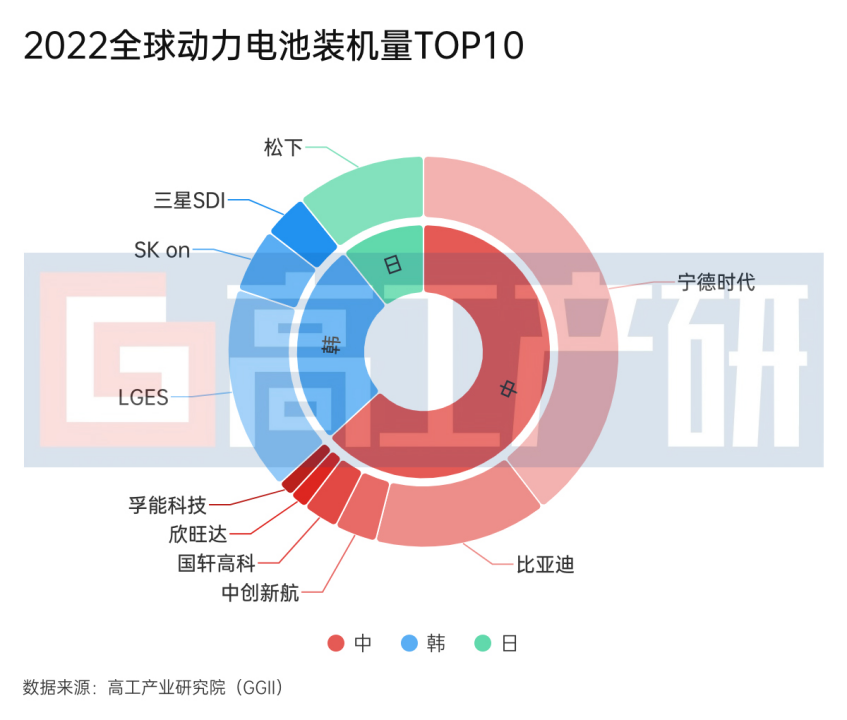

整体看来,中国企业已占据全球近70%的市场份额,并保持强劲的势头加速全球市场的渗透。

毋庸置疑,中国企业已在全球动力电池市场占据主导。

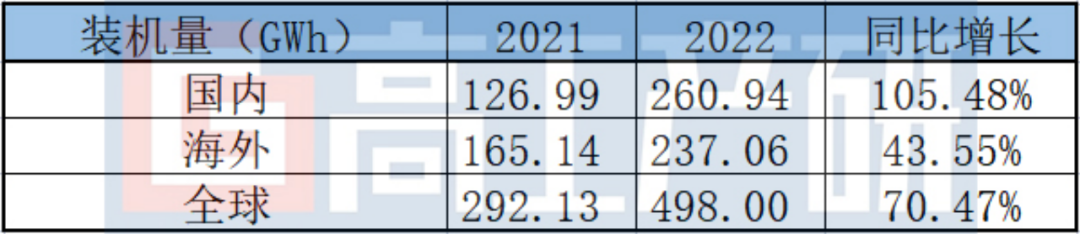

高工产业研究院(GGII)通过发布的《全球动力电池装机量数据库》(点击查看相关链接)统计显示,2022年全球新能源汽车销量约1010万辆,同比增长59%;动力电池装机量约498GWh,同比增长70%。

其中,全球TOP10动力企业合计装机量约为467.28GWh,占全球动力电池装机量的94%。依次为宁德时代、LGES、比亚迪、松下、SK on、三星SDI、中创新航、国轩高科、欣旺达、孚能科技。

全球电气化转型持续加速。整体看来,中国企业已占据全球近70%的市场份额,并保持强劲的势头加速全球市场的渗透。在此背景下,高工锂电认为,在2022全球动力市场装机量TOP10中,以下三大变化不应忽视。

一是,全球电气化转型以中国为主导,强势吸纳全球份额。

动力电池市场马太效应进一步凸显,中国企业继续保持“一超多强”格局,全球市场份额更加向位列TOP10的中国企业集中,保持强劲势头蚕食日韩企业份额。

2022全球装机TOP10榜单中,中国企业占据了6席。全球TOP3中(宁德时代)、韩(LGES)、日(松下)三足鼎立的格局被彻底打破,中国企业已成功在前三中占据两席(宁德时代、比亚迪)。

从市占份额上看,中国企业实现全员增长,且在市占份额的增速上,中国企业皆实现超10%的增速;反观日韩企业,SK on与三星SDI增速式微,排名靠前的LGES与松下市占份额不增反降。

高工锂电认为,中国企业2022年的成绩中有以下三个亮点。

1.宁德时代持续领跑,保持了2021年超30%的全球份额,向40%逼近,进一步甩开第二名LGES超20个百分点;

2. 中创新航、国轩高科、孚能科技的全球市场份额皆稳步上涨,大有赶超之势。

中创新航、国轩高科、孚能科技分别位列榜单第七、第八、第十位,从市占份额看,三者皆保持了超10%的增速。值得注意的是,2022年,中创新航与第六位三星SDI的差距进一步拉近至0.21%。可以期待,这之间微小的差距何时被中国企业反超。

3. 比亚迪与欣旺达强势搅动2021全球TOP10格局,在市占份额上以超50%的增速实现榜单排名的跃升。比亚迪超过松下跃居全球第三,欣旺达则是以近90%的增速从2021年第13位排名上升至2022年第9位。

二是,全球动力市场竞争进一步加剧,国内动力市场基本盘坚实,海外市场乾坤未定。

结合2021与2022全球动力电池装机数据,可以发现,2022年,国内动力电池市场实现超100%的扩容。有分析指出,即便自2023年起新能源汽车“国补”退出历史舞台,中国将依旧保持全球新能源汽车的领导地位。

但从全球装机量与国装机量的对比中还是能发现端倪。2022年,尽管海外市场增速低于国内,但全球TOP10中的中国企业依旧凭借对“出海”规划的落实,成功打开海外市场,打造企业第二增长点。由此可见,对海外市场的攻坚将成为全球动力市场格局的重要变量。

整体看来,对比2021年,全球TOP10之间的差距愈发变小,以中创新航、国轩高科、欣旺达、孚能科技为代表的中国企业,很有机会凭借技术、供应链、战略部署等方面的优势实现赶超。

三是,国际化战略布局成全球动力市场下一赛段关键。

从TOP10内的中国企业动向看,国际化战略布局成为动力电池企业共识。2022年,中国电池企业先后在国外推进产能建设,全球关键点位皆有中国动力电池的身影。

此外,面对各国在动力电池方面构筑起日渐严苛的政策壁垒,中国电池企业积极应对,在“出海”上不断探索,以“技术出海”“开拓国际化下游”等新方式撕开海外动力市场。

产能布局上:中国企业表现出对欧/美/东南亚三处选择其中一二布局的趋势,走在前面的企业已率先对东南亚与欧/美同时布局。(《中国动力电池企业海外产能部署“追踪”》戳此查看相关信息)

技术出海上:

宁德时代为福特汽车在密歇根州投建的LFP电池工厂提供电池制造技术,获取经营管理及知识产权收益。福特仍然能够合法享受到《减少通货膨胀法案》规定的生产税收抵免。此举为有核心技术竞争力的、计划出海的中国锂电企业提供了新的破局思路。

中创新航则在2022年7月与BMZ达成战略合作,双方将在技术、产品、市场等领域开展深度合作,共同拓展欧洲及多个区域市场。

而国轩高科的技术出海已围绕全球部署研发中心,包括欧洲、北美洲、亚洲,国轩高科相继在美国硅谷、美国克利夫兰、日本筑波、新加坡、德国(筹)、印度浦那(筹)等成立八大研发中心。

车企订单上:中国动力电池企业在下游开拓方面更加走向国际。开年来,中创新航与法国Forsee集团就电池供应达成合作,成为Forsee Power在全球的动力电池合作伙伴,并独供小鹏P7欧洲版;国轩高科装车易捷特进入雷诺-日产-三菱联盟供应商体系;孚能科技也透露,已有海内外多家头部车企和创新企业将就孚能SPS大软包电池的合作……可以看出,国际化下游成为动力电池企业的“兵家必争之地”。

综合看来,中国动力电池企业“走出去”,已经从过去的方向规划指引到如今布局打法雏形确立,同时在全球化竞逐中,中国动力电池企业表现出的优势与力量也愈加强大。

宁德时代

宁德时代全球装机龙头地位稳固,以184.9GWh的装机量独占全球37.13%的市场份额,领先第二名LGES市占率超20%。

宁德时代2022年业绩预告显示,预计2022年实现净利润291亿元-315亿元,同比增长82.66%-97.72%

龙头地位持续稳固背后,其向上构建技术优势、成本竞争力、盈利能力,向下扩大规模效应、增强客户黏性,维稳运营资金安全,全方位构建产业链版图等核心壁垒。

LGES

LGES以2022全球装机量79.3GWh排在第二位,市场份额较2021年下滑近5个百分点至15.9%。目前LG主要配套特斯拉、大众、奥迪部分电动车型。

据相关报道,LG中国南京厂正在新增一条产线,公司已为此下达建造订单。2022年,LGES曾表示,计划到2025年将南京厂产能由62GWh扩大至145GWh。

比亚迪

比亚迪以67.2GWh全球动力电池装机量排名跃升至第三名,市占率13.49%。

比亚迪装机攀升主要系其新能源车型带动。2022年比亚迪新能源汽车销量186万辆,同比增长209%。

松下

松下以50.4GWh的动力电池装机位列第四位,全球市场占有率10.12%,较上年同期下滑6个百分点。

自2021年起,松下便退出特斯拉中国配套。目前,松下在日本和美国拥有动力电池工厂,仍为特斯拉在加利福尼亚运营的电动汽车工厂提供配套。

SK on

SK on全球动力电池装机24.9GWh,市占率5.00%。目前SK on主要为现代、起亚部分车型配套电池。

三星SDI

三星SDI全球动力电池装机电量17.4GWh,位居第六。全球产能部署上,三星SDI与跨国汽车制造商Stellenatis拟在美国印第安纳州科科莫市建立动力电池工厂,预计2025年第一季度投产。年产能初始规划为23GWh,后续预计扩充至33GWh,此外,目前三星SDI正推动与通用汽车和沃尔沃在美国建立合资电动汽车电池厂。

中创新航

中创新航以16.3GWh的全球动力电池装机电量位列第七,市占率3.27%。

目前,中创新航已经实现广汽埃安、小鹏汽车全系产品覆盖,与吉利开启全品牌合作,与长安旗下全系品牌也在持续加深合作。

值得一提的是,传言称蔚来将推出“阿尔卑斯”“萤火虫”等多个车型品牌。外界推测认为,从市场策略来看,中创新航将以ES8的装机配套为起点,后续实现与蔚来全品牌车型的战略合作。

国轩高科

国轩高科2022全球动力电池装机13.7GWh,市占率2.75%。

2022年,深耕磷酸铁锂的国轩高科相继搭载东风、五菱、奇瑞、帝豪、上汽、长安、江淮、长城、观致等品牌旗下多款车型。

据悉,国轩高科订单已经排到2023年全年,大众新能源汽车标准电芯计划在2023年开始供货。此外,近日,国轩电池装车易捷特轻风版小型纯电SUV纳米BOX,这也意味国轩电池进入雷诺-日产-三菱联盟供应商体系并实现供货。

欣旺达

2022年,欣旺达跻身全球动力电池装机量TOP10,以7.06GWh装机排在第9位,市占率1.42%

2022年,欣旺达已进入东风汽车、吉利汽车、东风柳州、小鹏汽车等车企供应链,并获得沃尔沃、德国大众等国际车企的定点。

此外,近日,欣旺达已经与理想汽车达成合作,欣旺达将为理想建立专有生产线,生产理想自研的电池包配备于理想L8 Air。

孚能科技

孚能科技2022年动力电池装机6.12GWh排在第10位,市占率1.23%。

在合作车型上,孚能科技已与广汽埃安在多款车型上展开合作,包括Aion V、Aion S plus、Aion Y等。此外,2022年孚能科技为奔驰的配套装机电量较2021年实现大幅提升,配套覆盖奔驰EQS/EQA/EQB/EQE等车型。

审核编辑 :李倩

-

2014全球超级计算机TOP10 中国完胜日本2014-07-08 26695

-

全球动力电池洗牌 中国四强入TOP102016-07-21 6606

-

全球Top10物联网公司的技术和理念是什么?(上)2016-07-28 7303

-

动力电池装机总电量TOP20排名,中国动力电池市场主要存在哪些问题?2018-07-29 6506

-

2018年10月动力电池装机量TOP102018-11-14 12122

-

动力电池企业在乘用车装机总电量的竞争格局2018-11-19 4468

-

8月乘用车动力电池装机量TOP102020-09-28 3119

-

前三季度动力电池装机量TOP 10企业2020-10-29 2415

-

2020年全球热门娱乐应用TOP10榜单出炉2020-12-28 6020

-

宁德时代2020装机配套TOP10客户解读2021-02-23 4798

-

禾多科技入选中国无人驾驶品牌TOP10榜单2022-07-21 3475

-

2022 AR工业应用典型案例 TOP10:“工业元宇宙”率先吹响规模化号角2023-01-17 2828

-

软包龙头如何稳坐全球动力电池出货TOP10?2023-08-07 696

-

2023年全球动力电池TOP10“变局”解析2024-02-25 5462

-

天合储能荣登2024全球及中国储能系统出货量TOP10榜单2025-03-05 1111

全部0条评论

快来发表一下你的评论吧 !