全球5G处理器芯片的出货量渗透率约为51.7%

处理器/DSP

描述

2022年全球智能手机处理器芯片出货量约12.4亿颗,5G渗透率约为52%

根据群智咨询(Sigmaintell)调查数据,2022年全球智能手机处理器芯片出货量约为12.4亿,其中4G处理器芯片出货量约为6.0亿颗,5G处理器芯片出货量约为6.4颗,全球5G处理器芯片的出货量的渗透率约为51.7%。受到处理器芯片库存及终端低迷需求等多因素影响,预计2023年全球智能手机处理器芯片出货将下滑到11.1亿颗,其中5G处理器芯片的渗透率预计将上升到62%左右。

头部厂商竞争优势明显,高通获利130亿美金,净利率29%,同比提升2.4个百分点

苹果(Apple):

苹果主要采用自研的A系列芯片,2022年苹果的A系列处理器芯片出货量约为2.3亿颗,其出货量的市场份额约为19%。苹果不断稳固和台积电先进制程的代工关系,2023年的苹果A17处理器也会率先使用台积电的3nm先进制程,为iPhone 15新机的竞争力提供保障。

高通(Qualcomm):

根据公司财报显示,高通2022财年营收442亿美元,净利润达到130亿美元,对比2021年增长40亿美元,主要得益于其不断优化自身产品结构,减少4G等成熟芯片的产出,同时在高附加值的高端旗舰芯片上持续占据稳固地位。2022年其净利润率约为29.4%,同比上升约2.4个百分点。2022年高通智能手机处理器芯片的出货量约为3.3亿颗,其中5G芯片的出货量约为1.9亿颗,5G芯片的贡献率约为58%,高于市场平均水平。

联发科(MTK):

2022年联发科的智能手机处理器芯片出货量约为4.7亿颗,其中5G芯片的出货量约为1.8亿颗,5G芯片的贡献率约为38%,低于行业平均水平。毋庸置疑,从处理器芯片的出货量绝对值来看,联发科的处理器芯片出货量较高通多出约1.4亿颗,具备一定的规模优势,但是从获利方面,仍然逊色于高通。根据财报显示,联发科全年营收约185亿美元,利润为40亿美元,营收对比2021年有将近20亿美元的提升。获利性方面,2022年其净利润率约为21.5%,随着库存压力以及芯片价格下行,其利润率同比却下降了1个百分点。单从净利润率考量,2022年其净利润率较高通差距约为7.9个百分点,同比2021年的4.3个百分点,差距在不断拉大。

三星(Samsung):

2022年三星的智能手机处理器芯片出货量约为7700万颗,其主要供应为三星手机,5G芯片的贡献率约为75%。其大陆客户主要为vivo,受到2021年的合作关系影响,2022年其出货大陆的芯片受到一定影响。展望2023年,受到三星晶圆技术代工等多因素影响,三星的Exynos 2300芯片从量产转为研发,其高端旗舰系列的处理器芯片也全部从高通采购,势必会影响到其2023年业务表现。

紫光展锐(Unisoc):

紫光展锐目前是唯一一家拥有4G和5G产品的国内手机处理器厂商,其2022年智能手机处理器芯片出货量约为2.2亿颗,其5G芯片出货贡献率不足2%,仍然以4G芯片为主。在2021年的“芯片缺货潮”中,紫光展锐获得了大量订单,4G的产品已被三星、传音、OPPO等客户使用,而其5G产品,T760、T770、T820也已推出,但终端品牌的反馈略微保守。处理器芯片由2021年的“缺货”转为2022年“过剩”的过程中,其受到的影响也略为显著,来自头部高通和联发科的竞争压力也在加大,如何在“供应过剩”的环境中,寻求有效的市场策略显得尤为重要。

龙旗/华勤等一线ODM厂商冲击IPO

时钟拨回到13年前,苹果 WWDC 的舞台上,身穿黑色高领毛衣和牛仔裤的乔布斯最后一次走上台前。他推出拥有高清显示屏、滑动设计和前置摄像头的iPhone 4,自此智能手机时代的降临便已成定局。

当年,全球智能手机的销量暴增74%。在前台,它是一款新品发布,革新了人们对手机的理解,流量就是红利的年代轰然而至;在后台,它是产业链的改变,在中国,来自中兴的老员工分别创立了闻泰科技、华勤技术和龙旗科技,埋头苦干五六年后,他们抓住产品革新带来的机遇,从手机方案设计(IDH服务)转向ODM行业,新的巨头公司掩在苹果等一众手机厂商身后悄然成长。

全球第二大代工厂再度向A股发起冲击。

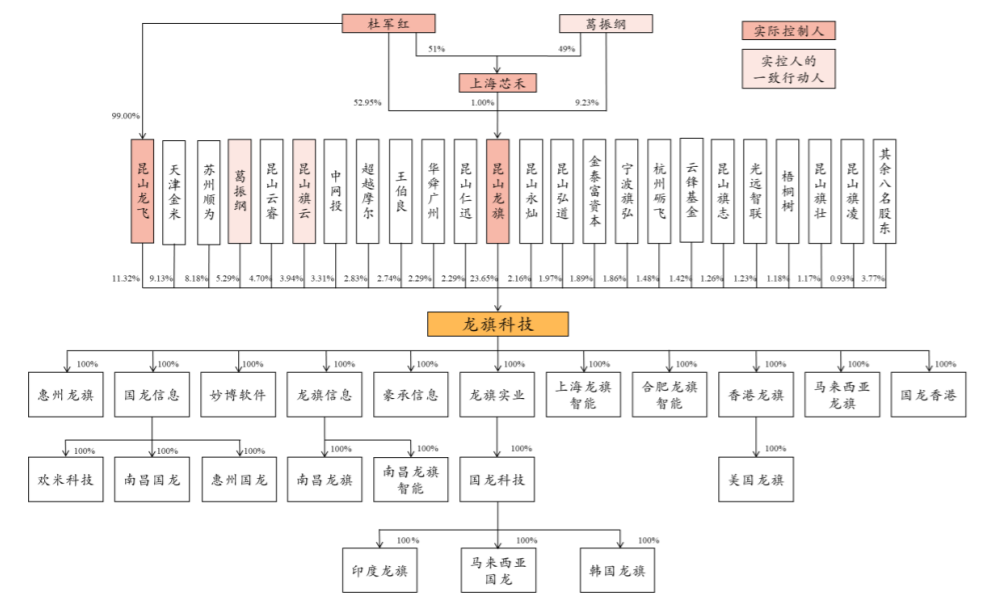

继2018年创业板上会被否后,上海龙旗科技股份有限公司(下称“龙旗科技”)于近日再度递交招股书,转战沪市主板。本次龙旗科技拟募资18亿元,其中“惠州智能硬件制造项目”和“南昌智能硬件制造中心改扩建项目”分别拟投入8亿元和4亿元,另外2亿元投入上海研发中心升级建设以及4亿元用于补充营运资金。

成立于2004年的龙旗科技,与华勤技术、闻泰科技(600745.SH)一起并称为“手机ODM三巨头”。

根据Counterpoint数据,2021年,全球智能手机ODM/IDH出货量近5.11亿台,同比2020年增长6%。其中,华勤技术、龙旗科技及闻泰科技三家公司市占率达70%。以出货量统计,龙旗科技位列市场第二(21%),第一和第三分别为华勤技术(31%)、闻泰科技(18%)。

据悉,龙旗科技核心客户包括小米、三星电子、联想、荣耀、OPPO、vivo、中邮通信等。其中,龙旗科技与小米的关系最特殊,既是第一大客户客户又是供应商,小米关联方还是龙旗科技的股东。

据悉,小米和龙旗科技自2013年起即开始合作,由龙旗科技为小米提供智能产品的研发与技术服务、代工制造服务以及研发制造一体化服务。2015年3月30日,龙旗股份获得数千万人民币A轮融资,投资方为顺为资本、基石资本。其中,天津金米、苏州顺为向公司增资9,000万元,占增资后总股本的20%。此后,小米成为龙旗科技的关联方。本次IPO发行前,天津金米以9.13%的持股比例,成为龙旗科技第三大股东。

数据显示,2022年上半年,全球ODM/IDH智能手机市场75%的出货量由华勤技术、闻泰科技、龙旗科技这三家公司贡献,其中,华勤技术出货量最多,达到30%。

三家公司虽然都已成为行业龙头,但在资本市场道路上,只有闻泰科技走得相对顺利。2016年闻泰科技借壳上市,华勤技术与龙旗科技则在IPO路上跌跌绊绊。华勤技术于2021年6月首次递表科创板,三度被问询后折戟,又于2022年7月转道沪市主板。

华勤技术成立于2005年,创始人邱文生,是中兴手机研究所007号员工,先后担任软件工程师,手机软件部总监,手机产品部总经理等职务。华勤技术的高管团队也全部都有中兴任职经历。

华勤技术成立之初,全球手机市场还处在功能机时代,诺基亚、三星、摩托罗拉等外国品牌处于领先地位,国内手机品牌厂商虽然众多,但同质化严重的情况下竞争力极差。

彼时的华勤技术主要提供IDH 服务,IDH仅覆盖手机产业链中的研发设计环节,产品形态主要为研发设计方案及软硬件高度集成PCBA主板。闻泰科技在2007年曾是中国出货量最大的IDH公司,当年排在前三的手机设计公司有闻泰、龙旗和希姆通,华勤鲜为人知。

行业排名改变始于2010年的IPhone4横空出世,智能手机开始以无可抵挡之势席卷而来。而国内从事手机产业链的公司面临着竞争白热化、利润不断下滑的现实,转型迫在眉睫。

华勤技术招股书显示,也是在2010年同年,其将智能手机定位为战略重心。实际上,华勤技术首个制造基地早在2009年就投入了使用,不再止步于手机设计而是进入整机生产阶段,业务模式从IDH转向ODM。

此后的10年,是全球智能手机的黄金时代,整个出货量年均复合增长率达到16%

伴随着全球智能手机的蓬勃发展、国内手机品牌厂商在全球市场的扩张,以及中国手机产业链的成熟,华勤一步步成为全球ODM行业中的龙头公司。并且拓展着其智能硬件产品品类,并在近些年获得资本的青睐。

2017年12月,华勤技术宣布完成8.7亿元人民币的A轮融资。该轮融资由英特尔投资和华创投资共同领投,其他参投方包括清控金信资本、武岳峰资本等,估值约120亿元。

2019年,公司完成B轮超10亿元融资,由高通创投、英特尔资本、清控金信、武岳峰资本等联合发起完成,估值约156亿元。

英特尔目前是华勤第十大股东,持股2.1%。

来自英特尔、高通的投资支持,让华勤技术在ODM行业的供应链方面更具稳定性。招股书显示,高通是公司五大供应商之一,主要负责芯片供应。同英特尔的合作也十分紧密,去年9月,华勤技术宣布同英特尔联合开发下一代服务器产品。

华勤技术的产品线涵盖智能手机、笔记本电脑、平板电脑、智能穿戴(包含智能手表、TWS耳机、智能手环等)、AIoT产品(包含智能POS机、汽车电子、智能音箱等)及服务器等智能硬件产品。服务于国内外的智能硬件品牌厂商及互联网公司等,如三星、OPPO、小米、vivo、亚马逊、联想、LG、宏碁、华硕、索尼等。

2021年,华勤技术营收达837.59亿元,同比增长67%;扣非净利润达10.43亿元,同比下降38.48%。同闻泰、龙旗相比,华勤技术的营收排第一,扣非净利润则逊色不少。

Counterpoint数据显示,华勤技术2021年智能硬件三大件(智能手机、平板电脑、笔记本电脑)出货量超2亿台,位居全球智能硬件ODM行业第一。

然而,行业龙头老大的地位并不会让华勤技术的IPO道路变得顺利,折戟科创板转道沪市主板,其募集资金从75亿元改为55亿元,缩水20亿元后,等待着上交所的回应。

闻泰科技已是ODM行业转型发展的一次例证。闻泰科技借壳上市后,于2018年开始收购全球知名 IDM 企业安世半导体,在2020年12月共耗资约340亿元完成收购。2021年公司同珠海格力创投以24.2亿元并购广州得尔塔,正式切入光学模组业务,实现“半导体分立器件-光学模组-产品集成”的全产业链布局。

编辑:黄飞

-

2020年全球5G手机出货量将达1.99亿2020-02-22 1450

-

IHS最新预测:全球处理器出货量年底将达15亿片2013-11-29 825

-

指纹芯片出货量排行榜出炉2018-03-28 38579

-

2019全球智能手机再度负增长,5G出货量仅占0.5%2019-03-13 5888

-

全球5G手机出货量报告:华为超越三星夺第一 苹果暂时消失2020-01-30 2348

-

联发科 5G 芯片今年出货量预计超8000万2020-06-11 4985

-

5G手机测试正式启动!不是苹果、华为、小米2018-09-18 2747

-

5G设备在2019年内的总体出货量将只有670万部占全球总市场0.5%的份额2019-03-08 777

-

5G手机元年? IDC 权威报告称今年5G出货量仅为全球的0.5%2019-03-12 3581

-

2019年全球5G智能手机出货量将达到500万部2019-04-19 1210

-

高通预测从2020年起5G手机出货量的增长率将达125%2019-11-20 895

-

Q1季度5G手机出货量达到2410万部,预计今年市场出货量将大幅增长2020-04-30 4325

-

高通预计2021年5G智能手机出货量达到5亿部 增长150%2020-11-09 1989

-

联发科天玑系列5G智能手机处理器预计今年的出货量将超过4500万2020-11-20 2005

-

2020年5G基带芯片处理器收益首次超过4G2021-02-01 2260

全部0条评论

快来发表一下你的评论吧 !