车规级芯片距完全自主还有多远

描述

折腾3年之久的汽车芯片短缺问题,虽然还没完全落下帷幕,但给国内相关产业链带来不少启示。

“中国对车规级芯片的需求量特别高,因此更加需要芯片在中国本土化生产,才能确保汽车行业持续生产和经营。”3月11日晚,全国人大代表、广汽集团总经理冯兴亚在全国人大广东省代表团驻地接受媒体采访时,提出了汽车端的迫切需求。

场外,中国芯片产业正在崛起。

2月底,全球知名知识产权机构Mathys&Squire发布的全球半导体(芯片)专利数据显示,截至2022年9月,全球半导体专利过去一年申请量为69194件,刷新历史纪录,同环比双增。

此中值得注意的是,中国申请数量占全球比例达55%,排名第一。美国为18223件,比例为26%,不到中国申请量的一半。

这显然是个好消息,它意味着中国芯片产业正步入高速发展阶段。然而,上海芝能初行信息科技有限公司创始人陶冶认为,中国专利数量世界第一,主要是如今设计公司层出不穷,但其并不具备制造能力。

技术卡脖子的局面还在持续,多国对中国科技打压程度越来越严重。3月8日,荷兰政府以国家安全为由,宣布对半导体技术出口实施新的限制,具体新规定将在“夏天之前”公布。此前,美国曾向荷兰施压,要求其停止向中国出售阿斯麦公司(ASML)的***。

好在中国车企和芯片企业一直在采取不同方式,应对未来可能面临的危机。

3月1日,寒武纪表示,子公司行歌科技与中国一汽达成合作,行歌科技将依托自身优势,满足中国一汽在智能驾驶领域的芯片需求和应用部署。

再往前,2月22日,武汉经开区携手东风公司前往上海招商“引芯”,与当地车规级芯片领军企业对接、磋商,商讨打造自主可控、安全稳定的国产化车规级芯片供应链。

中国车企与国内芯片企业的融合度正在加深,但还远远不够。目前,中国汽车芯片供应仍以外企为主。在国外限令随时可能出现变卦的风险下,国内汽车业和芯片业岌岌可危。

中国汽车行业和芯片行业,是时候站出来做出更深远的谋划了。

01.

需求旺盛

一般而言,芯片分为消费级、工业级、车规级、军工(航天)级等4个等级。与消费级、工业级相比,车规级对芯片的稳定性、安全性、可靠性要求更高。

按使用功能划分,车规级芯片包括计算与控制芯片、传感器芯片、功率半导体、模拟和通信芯片、存储芯片等种类。

其中,计算与控制类芯片主要用于计算分析和决策,如单片机MCU和系统级芯片SoC;功率类芯片主要负责功率转换,多用于电源和接口,如IGBT和MOSFET;传感器类芯片主要负责车身状态和外界环境的感知和采集,包括车辆感知和环境感知。

▲地平线Matrix5智能芯片

模拟芯片主要处理自然模拟信号的集成电路。通讯芯片主要用于总线控制、蓝牙或Wi-Fi等方面。存储器芯片则用于数据储存。

行业专家表示,要达到车规级,原厂和芯片要经过质量管理体系、功能安全等认证,常见的国际认证有ISO/TS16949(判断一家芯片原厂是否具有车规级芯片设计、生产流程管控能力)、AEC-Q100(判断芯片产品是否具备车用资格的标志之一)、ISO 26262(判断芯片产品是否具备车用资格的标志之一)等。

目前,中国还没有一套属于自己的芯片标准体系。

一颗小小的芯片,诞生之路并不容易。芯驰科技副总裁徐超曾表示,一颗车规芯片从设计到上市,需要2~3年,而一辆车的整个生命周期需要10年之久。如何把芯片供应5~10年,再支撑车辆5~10年的售后保障,是考验芯片供应商的一个重要课题。

车规级芯片虽然制作费时费精力,但市场需求却出奇地高。作为智能汽车的“大脑”,车规级芯片广泛应用于动力、车身、座舱、底盘和安全等领域,车辆智能化程度与芯片数量成正比。

一方面,随着汽车电动智能化发展,单车的芯片用量继续上升,新能源汽车平均每辆车要1500颗芯片,未来到自动驾驶阶段将超过3000颗芯片,远远多于消费类电子产品的芯片量。

江苏省半导体行业协会秘书长秦舒曾表示,汽车电子占整车成本的比重,已从2012年的25%上升到2021年的55%。根据赛迪数据,预计2025年,乘用车电子成本在整车成本中占比有望达到60%。

另一方面,市场对新能源汽车的需求持续高涨,车规级芯片需求量随之正向增长。今年1-2月,新能源汽车销量同比增长超过20%,2022年同比增长达93.4%。

▲图表来源:汽车工业协会

在芯片行业,大部分企业虽然全年业绩不亮眼,但汽车业务均成业绩增长主力。英飞凌甚至在2月宣布,汽车部门的产能在2023财年已全部售罄。

对于汽车行业而言,车规级芯片越来越重要,促使车企与芯片制造商关系迈入新阶段。用黑芝麻智能CMO杨宇欣的话来说是:汽车公司与芯片企业从供需关系正走向共创,两者的关系正发生改变。

02.

外忧:阻碍先进制成发展

汽车公司与芯片企业越来越紧密的关系,并不能解决天灾人祸带来的威胁。

从去年10月份起,美国对中国的芯片产业进行了新一轮的全面打压。按照当时禁令,其对18纳米以下DRAM内存的生产设备、128层以上NAND闪存生产设备,以及14纳米以下逻辑芯片的生产设备全部禁售。

显然,美国欲借此阻碍中国科技发展,延续卡脖子。在此背景下,国内芯片企业生存情况不容乐观。根据统计信息,2022年国内注销、吊销的芯片相关企业数量高达5746家,比2021年数量增长了68%。

到了今年,情况进一步恶化。2月28日,美国商务部发布一系列文件,启动《芯片与科学法案》有关390亿美元芯片补贴的申请程序,意味着主要为了限制中国芯片产业发展的“芯片禁令”开始实施。

在美国,获得资助的芯片企业被要求签订协议,10年内限制在“受关注国家”扩大半导体制造能力。他们不能与涉及敏感技术的海外实体进行任何联合研究或技术许可工作。

美国一方面利用相关法案来提升自己实力,遏制中国科技发展;另一方面携手他国联合封锁中国发展路线。

1月末,据外媒报道,美国、荷兰、日本三国政府达成协议。三国将组建反华技术封锁网络:荷兰或全面禁止向中国出口DUV***和配件、技术服务;日本将全面禁止出口半导体生产制造配套材料和原料。

最近,这一消息有了新进展。3月8日,荷兰政府以国家安全为由,宣布对半导体技术出口实施新的限制,具体新规定将在“夏天之前”公布。

“一旦各项限令正式实施,中国先进制程芯片发展道路将被堵死,目前没有解决之道。”有专家认为。

此前的部分条令已经对中国芯片产业产生负面影响。今年以来,中芯国际因瓶颈机台交付延迟,量产时间一再延迟。

2月初,中芯国际表示,2022年底,中芯京城进入试产阶段,因瓶颈机台交付延迟,量产时间预计推迟一到两个季度。3月6日,中芯国际再次表示量产时间相应延迟。

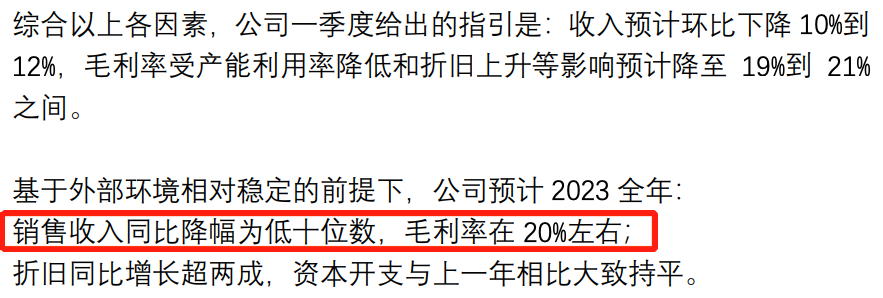

虽然中芯国际未披露瓶颈机台是何半导体设备,但其表态证实了我国芯片企业现状不佳,未来发展堪忧。早前,中芯国际给出的“2023全年指引”称,销售收入预计同比降幅为低十位数。

▲图表来源:中芯国际投资者关系活动记录表

作为国内芯片制造技术最先进的厂商之一,中芯国际的产业结构主要围绕着智能领域展开,包括新能源汽车、5G等。

由于无法获得更高制程的***,中芯国际的芯片制程只能停留在14nm,而且,由于在工艺上不够成熟,目前中芯的主要发力点在28nm。

当前现状是,中国车企与国外芯片巨头深度捆绑。2022年,中国汽车***供给率不足10%,车规级成熟制成芯片以国外为主,快速抽身谈何容易。

中国电动汽车百人会供应链研究与合作中心主任高翔表示,28nm是成熟制程与先进制程的分界线,28nm及以上的制程工艺被称为成熟制程,28nm以下的制程工艺被称为先进制程。应用在汽车领域的芯片,对于制程工艺的要求其实并不高,大部分汽车芯片只需要成熟制程工艺。

“不过车用芯片相较于消费级和工业级芯片而言使用工况更恶劣,寿命要求更长,安全和可靠性要求更高。国际一线车企和Tier 1企业(一级供应商)对芯片产品和供应商有非常严格的评价标准,而且车规级芯片的前期开发及验证期很长。我国车企之前主要采用国际知名大厂的芯片,而且都已经经过国际一线车企验证过。”高翔告诉帮宁工作室。

▲购物网站上的英飞凌MCU芯片

目前,汽车身上搭载的芯片仍以中低端为主。麦肯锡在2022年年底的一项分析中表明,汽车芯片主要采用40nm以上成熟制成,90nm占据主导地位,采用40nm工艺构建的新芯片至少需要5年时间才能通过验证。因此,新一波工艺升级热潮要到5~7年后才会掀起。

“美国限令的目的体现在两方面:一方面想把自己的产业链补齐,另一方面是阻碍中国发展高端芯片。”中国电动车百人会副理事长董扬认为,美国还是希望中国继续购买他们的芯片,而非自我发展、自我供应。

03.

内患:难形成规模效应

我国汽车芯片产业发展到了哪个阶段?

自芯片短缺、美国发布限令后,中国芯片产业被倒逼着高速发展。“中国制造正在由低端转向高端发展。”董扬认为,这是芯片产业发展不同阶段造成的影响。

“目前,大部分企业高制程的制造端受到技术限制;28nm以上的成熟制成芯片,国内芯片设计公司都能做,但他们没有足够的产能来形成利润。”陶冶表示。

董扬则认为:“汽车身上搭载的并不都是车规级芯片。受芯片短缺影响,有些车企拿不到车规级芯片,就用工业级芯片代替,这不能用对错去评判。”

有专家表示,车规级和消费级、工业级芯片的区别主要体现在4个方面:

一是DPPM(每百万缺陷机会中的不良品数)。消费级小于500个,车规级要求0~10个,工业级则介于两者之间。

二是寿命。消费级是3~5年,工业级要求10年,车规级则要求15年。

三是可靠性。消费级和工业级芯片认证标准是JESD47,车规级芯片是AEC_Q系列。

四是温度范围。消费级芯片要求-20~70℃,工业级芯片要求-40~85℃,车规级芯片要求-40~150℃。

在先进制成领域,我国芯片企业对进口装备较为依赖。百人会副理事长兼秘书长张永伟曾表示,在汽车芯片价值链中,制造设备和封测设备占比约为16%,主要分布在欧美日,核心半导体设备是我国汽车芯片产业链的短板之一。

盖世汽车研究院报告显示,在芯片中下游的芯片设计、芯片制造、封装测试、系统集成环节,中国企业对海外的依赖性相对不强,但是上游的EDA、核心IP、晶圆制造是卡脖子的核心技术所在。

在冯兴亚今年递交的两会提案中,有一段话可总结我国芯片产业的现状和问题:算力和稳定性高的车规级芯片的国产化率仍较低,芯片产业链发展结构失衡,国产化应用体量不足、拉动效应不高,***的整体配套保障仍有待提升,标准体系仍需完善。

“不怕美国全面禁止芯片出口,就怕只禁止芯片制造设备出口。”一接近芯片企业的人士表示,“不过,我们的发展速度也很快。目前国产arfi产线已经在跑测试,预计几年后成熟。euv产线还处于子系统研发阶段,估计2035年才能出现原型机。”

04.

加快发展

形势不乐观,中国车企和芯片制造商以及行业协会该如何携手共渡难关?

董扬认为需要从3个方向去努力:

首先是加强技术攻关。中国要加强和芯片有关的基础学科研究、技术人才教育、基础学科建设工作。

其次,建设芯片发展生态,包括建立国内汽车芯片标准体系、检测体系,建立健全相关服务机构。

最后,软硬件设计者、制造者、应用者等产业链上下游加强合作,形成虚拟的垂直整合制造(IDM)模式。

资料显示,目前芯片行业有3种运作模式,即IDM、Fabless和Foundry。IDM集设计、制造、封装、测试于一身。虚拟IDM模式指无需自身组织晶圆制造等生产加工环节,企业可专注于集成电路设计与销售环节,自身运行更加轻便灵活,降低集成电路设计企业的初始进入成本。

高翔建议,国内车企首先要给***企业机会,使其对产品、技术不断改进和加强;同时,国内车企还需牵头,在全产业链协同助力下,提升芯片的能力。最后,还需车企间协同发展,比如对某款芯片制定统一标准,进而提升该款芯片规模,通过规模化来解决成本问题。

这与部分专家的建议不谋而合。有专家希望,中国汽车企业能进一步担起主导责任,结合实际,对各类车用芯片的品种、数量、发展趋势等“心中有数”,与供应商建立长期战略合作关系。

“从行业特点来看,芯片产业对规模化要求很高,而汽车芯片相对消费芯片,需求量至少低一个数量级,而且车企需要芯片供应商长期稳定的供应,未来国内自主芯片产业也会逐步趋于集中,慢慢出现巨头芯片企业。”高翔认为,这和动力电池行业发展模式类似,企业需要强强联合,形成头部效应后,才有打进国际主流市场的可能。

目前,国内车企正在与国内芯片制造企业加深联系。2月24日,地平线与北汽集团达成战略合作,基于全系列征程芯片,北汽集团将实现旗下多个自主品牌智能化产品的研发和应用,首款量产合作车型预计今年落地。

冯兴亚此前表示,广汽集团作为整车企业,也应该关注零部件产业,为其健康可持续发展作出努力。一方面购买更多***,鼓励芯片企业加强研发生产。另一方面,广汽集团内部增加对芯片企业的投资,帮助他们发展。

在汽车芯片方面,百人会成立了一个半导体合作平台,已发展近两年。其发力点是拉通主流车企、Tier 1企业、芯片设计公司、晶圆厂、封测厂等,各链条龙头企业提出需求和痛点,大家一起探讨解决。若探讨形成共同建议,由百人会向政府传达。

发展至今,中国车规级芯片已完成从无到有的蜕变,下一步目标是从有到好。

自主之路道阻且长,行则将至,同志仍需努力。

审核编辑 :李倩

-

车规级芯片车身空调控制方案Demo2024-07-18 811

-

什么是车规级芯片2019-10-18 11987

-

PCA9685是车规级的么?我想要一个车规级的PWM输出信号芯片(引脚越多越好)有没有推荐2021-05-24 4129

-

请问车规级芯片到底有哪些要求?2021-06-18 5084

-

都在做车规级芯片 芯片企业是认真的吗?2021-11-01 10358

-

车规级芯片的分类 2021年车规级IGBT芯片上市公司有哪些2021-12-09 21682

-

贞光科技:车规级芯片的ASIL标准有哪些?2022-06-29 2756

-

科普:一文看懂什么是车规级芯片2022-10-28 7181

-

贞光科技:一文看懂什么是车规级芯片2023-02-03 3445

-

全国产自主可控高性能车规级MCU芯片发布2024-11-11 1690

-

全国产自主可控高性能车规级MCU芯片正式发布2024-11-12 1412

-

导远科技车规级MEMS IMU芯片获自主可控认定2025-10-09 696

全部0条评论

快来发表一下你的评论吧 !