浅谈电源管理芯片定义、分类、特征

电源/新能源

描述

近年来,在下游电子产品整机产高速增长的带动下,中国电源管理芯片市场保持稳定的增长。据SEMI数据,2019年中国电源管理芯片市场规模达到736亿元,同比增长8%。2020年达790亿元,2015-2020年复合增长率为7%。下游应用领域广阔且相关应用终端发展繁荣,未来强劲的下游需求将是带动整个电源管理芯片产业持续增长的强劲动力。

1. 电源管理芯片行业定义

电源管理芯片是在电子设备系统中担负起对电能的变换、分配、检测及其他电能管理的职责的芯片。电源管理芯片直接影响电子设备性能,目前电源管理芯片正朝着保真信号、提高功率密度、延长电池使用寿命、减少外界噪音干扰以及提高在高压下的安全性方向发展。电源管理芯片主要是为保证电源系统的稳定运行,只要有电源应用场景都需要进行电源管理,在手机、TWS耳机等可穿戴设备、通信基站、汽车、工业、物联网等场景中,都需要运用电源管理芯片。

2. 电源管理芯片行业分类

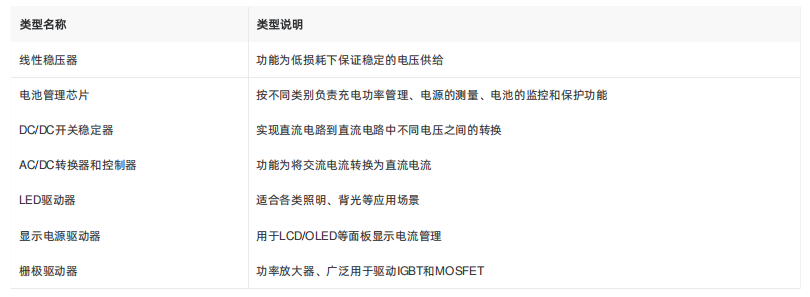

根据电源管理芯片的功能进行分类,可以将其划分为线性稳压器、电池管理芯片、DC/DC开关稳定器、AC/DC转换器和控制器、LED驱动器、显示电源驱动器和栅极驱动器。

3. 电源管理芯片行业特征

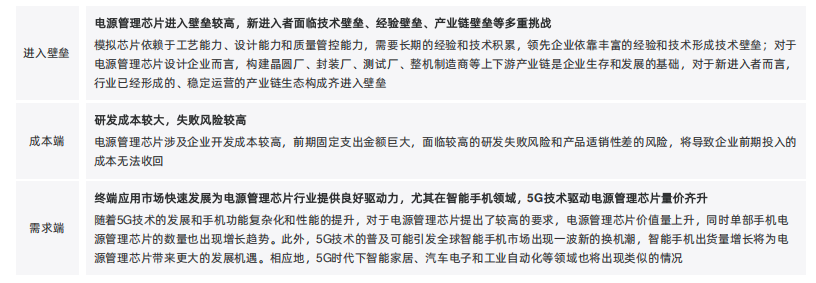

电源管理芯片的进入壁垒较高,新进入者需要面对技术壁垒、产业链壁垒等多重挑战,同时产品的研发成本较大,失败率较高,容易导致前期投入无法收回,使得电源管理芯片产品的进入壁垒较高。但是,下游需求旺盛驱动行业发展的同时也吸引较多的新进入者进入市场,下游工业4.0、5G通信等领域的发展有望推动电源管理芯片实现量价齐升。

4. 电源管理芯片产业链分析

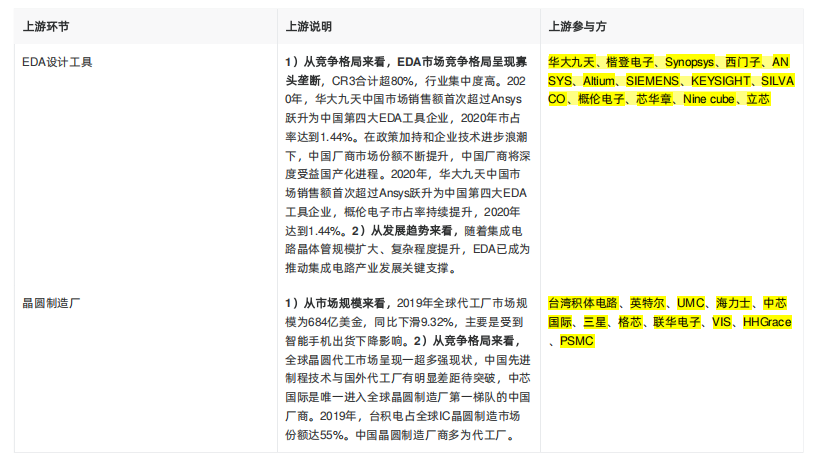

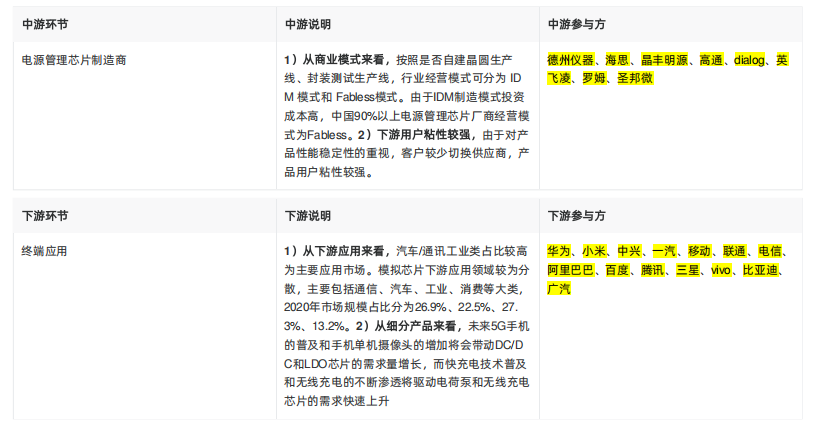

电源管理芯片产业链环节中上游的芯片设计和制造附加价值最高,具有比较高的技术壁垒和渠道壁垒,是整个产业链当中技术要求最高、最为核心的环节之一,从全球范围而言,这一领域主要是被欧美厂商,该领域基本被美日欧厂商所占领,中国大部分厂商都集中鱼中低端电源芯片的设计和生产,很少能在高端芯片领域打破上游厂商的垄断。 而产业链的下游应用场景较为丰富,主要涵盖通信、消费电子、汽车及物联网行业,不同下游应用场景对于对于电源管理芯片技术要求不一,其中汽车、工业级应用对于芯片的要求较高,未来随着5G通信、新能源汽车、物联网等下游市场的发展,电源管理芯片的市场规模和价值量将进一步扩大。

5. 电源管理芯片行业规模

近年来中国电源管理芯片市场保持稳定地增长。据SEMI数据,2019年中国电源管理芯片市场规模达到736亿元,同比增长8%。2020年达790亿元,2015-2020年复合增长率为7%。 电源管理芯片市场发展稳定,主要得益于电源管理芯片应用场景广泛,覆盖多个领域。电源管理芯片涉及工业控制、汽车电子、网络设备、消费类电子、移动通信、智能家电等众多领域。下游应用领域广阔且相关应用终端发展繁荣,未来强劲的下游需求将是带动整个电源管理芯片产业持续增长的强劲动力。 下游旺盛需求有望给电源管理芯片带来发展新契机,未来国产替代化加速。中国电源管理市场参与企业众多,竞争激烈,单个国内厂商所占市场份额不高,但电源管理芯片行业的旺盛发展将为企业带来很大发展空间,将加速国产替代化。

8. 电源管理芯片竞争格局

中国电源管理芯片市场仍由欧美企业主导,中国厂商市占率较低。根据芯朋微招股书,截至2020年5月欧美企业在中国占据80%以上市场份额,中国企业尚无法在产销规模上与TI、ADI、英飞凌等欧美厂商竞争。中国市场份额前五中国厂商为芯朋微、士兰微、上海贝岭、富满电子、圣邦股份和晶丰明源,其中晶丰明源市占率最高达1.13%。 产品品类上,国内厂商的产品品类数均在1000上下,其中圣邦微电子以超过1000小幅领先其他企业电源管理芯片同步子产品技术和应用领域升级, 产品种类繁多,导致行业集中度较低。行业应用领域越多、产品品类越多的公司竞争力越强,如电源管理芯片市场份额最高的龙头厂商德州仪器(15%),根据芯朋微招股说明书可以知道其产品品类超10万,断崖式领先中国厂商,中国电源管理芯片企业跨产品线及跨行业能力较为薄弱,所以产品品类和市场份额与欧美企业相比都相对较少。

编辑:黄飞

- 相关推荐

- 热点推荐

- 电源管理芯片

-

数字电源的定义、分类及发展趋势2017-03-06 4748

-

浅谈电源管理芯片选择2018-08-29 3967

-

电源管理芯片的常见分类?2021-03-11 4001

-

介绍电源管理技术的主要分类2021-11-12 1165

-

电源管理技术的主要分类2021-11-15 1122

-

电源管理芯片的分类有哪些?2017-12-01 25504

-

电源管理芯片引脚说明_电源管理芯片的应用2018-04-11 87359

-

nxp电源管理芯片的通用分类与改变2022-05-21 1294

-

浅谈工业连接器的定义和分类2023-01-05 945

-

模拟芯片之电源管理芯片介绍2024-04-30 3959

-

功放芯片的定义和分类2024-05-31 8906

-

电源管理芯片怎么测好坏2024-08-02 7077

-

浅谈电源管理芯片的封装类型2025-02-05 1383

-

电源管理芯片的分类2025-05-12 1657

-

电源管理升压芯片选型指南;分类、特性与设计要点2025-07-18 1048

全部0条评论

快来发表一下你的评论吧 !