特斯拉下一代平台点亮碳化硅产业变革新方向

描述

2023年3月2日,特斯拉宣布下一代平台将减少75%的碳化硅用量,引发市场对碳化硅应用前景的担忧,全球碳化硅相关股票当日均应声下跌。不过很快市场意识到这并非碳化硅行业的利空,相关板块股价出现反弹。截至4月14日,ST、安森美、天岳先进等公司已基本恢复3月2日前的股价水平。

本篇研究报告将从特斯拉减少碳化硅用量出发剖析碳化硅行业的新趋势,并提出其对碳化硅投资的新启示。

一代材料一代应用,碳化硅材料方兴未艾

碳化硅(Silicone Carbide, SiC)作为第三代半导体材料,相较于硅材料等前两代半导体材料,其禁带宽度更大,在击穿电场强度、饱和电子漂移速率、热导率以及抗辐射等关键参数方面有显著优势。因此,碳化硅是制造高温、高频、大功率半导体器件的理想材料,具有高效率、开关速度快等性能优势,能大幅降低产品能耗、提升能量转换效率并缩小产品体积,完美契合碳中和时代的应用需求。

目前,碳化硅器件可广泛应用于新能源汽车、光伏逆变器、风力发电、轨道交通、5G通信等领域,是半导体材料领域中前景最广阔的材料之一。

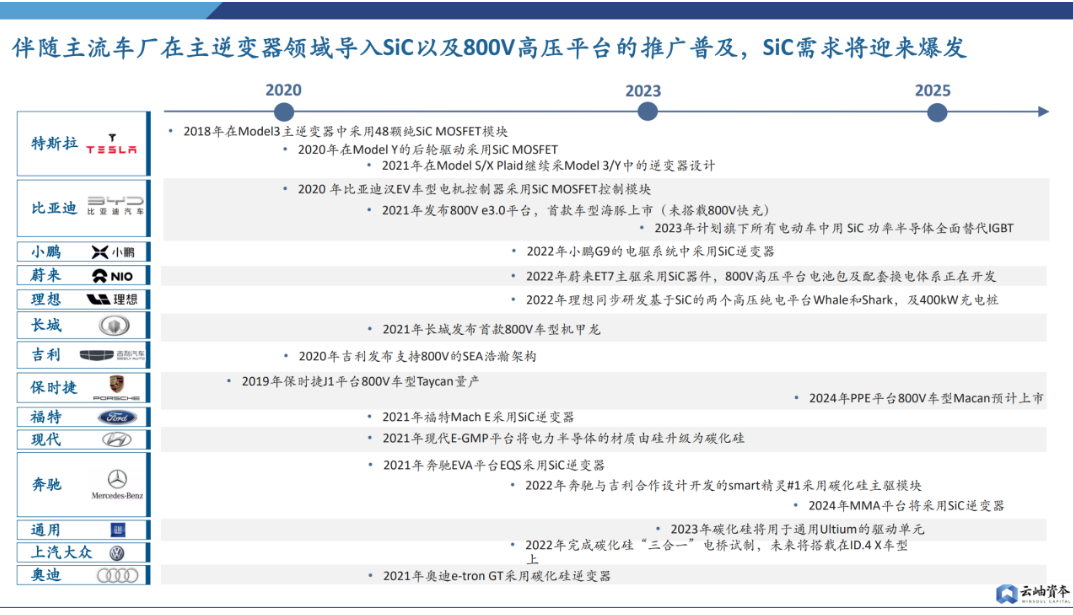

其中,在新能源汽车领域,碳化硅器件主要用于主驱逆变器、OBC、DC/DC和充电桩。2017年,特斯拉率先在其Model3车型上使用碳化硅器件,以简化供电网络、减少逆变体积和重量、降低损耗并提高汽车续航。在特斯拉的带领下,国内外各大车企纷纷发布碳化硅上车计划,新能源汽车逐渐成为碳化硅器件最大的终端应用市场。此外,为解决里程问题,800V高压快充平台成为新一代解决方案,国内外车厂也相继掀起一轮800V平台车型发布潮。

3月2日,特斯拉宣布其下一代平台将减少75%的碳化硅用量,在市场短暂的情绪波动后,业界普遍认为这是特斯拉在碳化硅技术方面的一次迭代升级,我们汇总了几类可能的实现路径如下:

特斯拉有可能在下一代平台中升级为800V架构,那么相较于现有的400V架构,特斯拉理论上可以减少50%的器件用量;

沟槽型MOSFET替代平面型MOSFET,碳化硅器件的面积可以相应减少;

平面型MOSFET的迭代升级,器件面积减少、稳定性提高;

新模块封装技术可以提升器件电压和模块功率,减少碳化硅器件用量。

尽管我们并不清楚特斯拉具体采取了哪种实现路径,但可以肯定的是,特斯拉减少碳化硅用量是由技术进步而非退步带来的,实际上,碳化硅在光伏储能、工业、轨交、电网等更多领域的大规模应用一直受制于其高企的成本,特斯拉带领的技术革新或将打开碳化硅普及化的闸门,使其在更大范围内替代硅基IGBT。

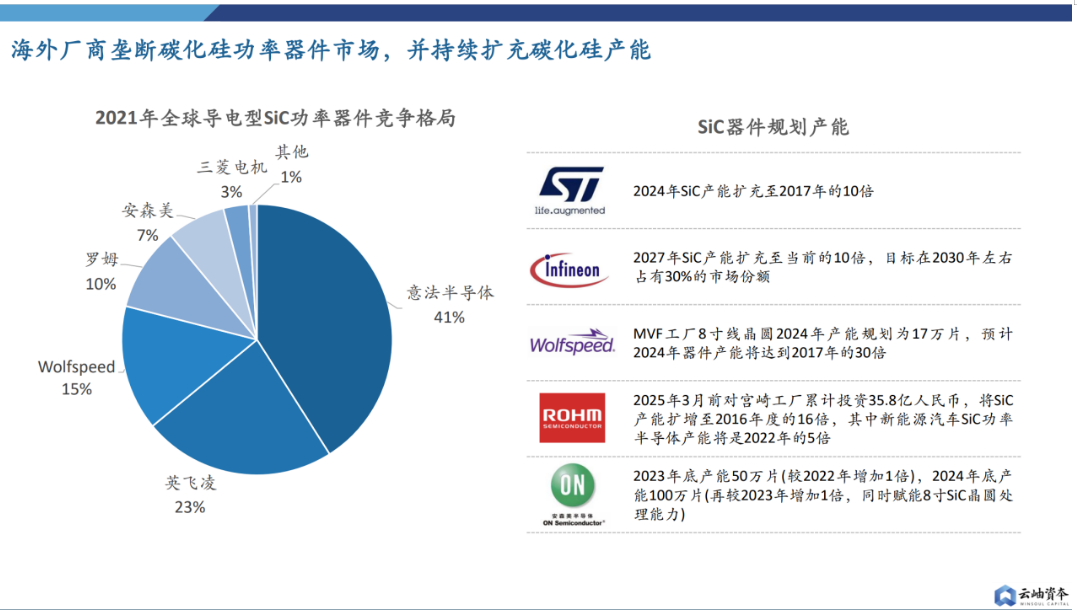

因此,我们认为碳化硅器件的竞争在未来相当长一段时间内仍将取决于企业的技术能力而非资本实力。实际上,全球碳化硅器件市场格局长期以来一直由海外巨头主导。根据Yole的数据,2021年全球碳化硅功率器件市场份额由海外巨头意法半导体、Wolfspeed、罗姆、英飞凌、三菱电机、安森美等厂商垄断,全球TOP6占据99%的市场份额。

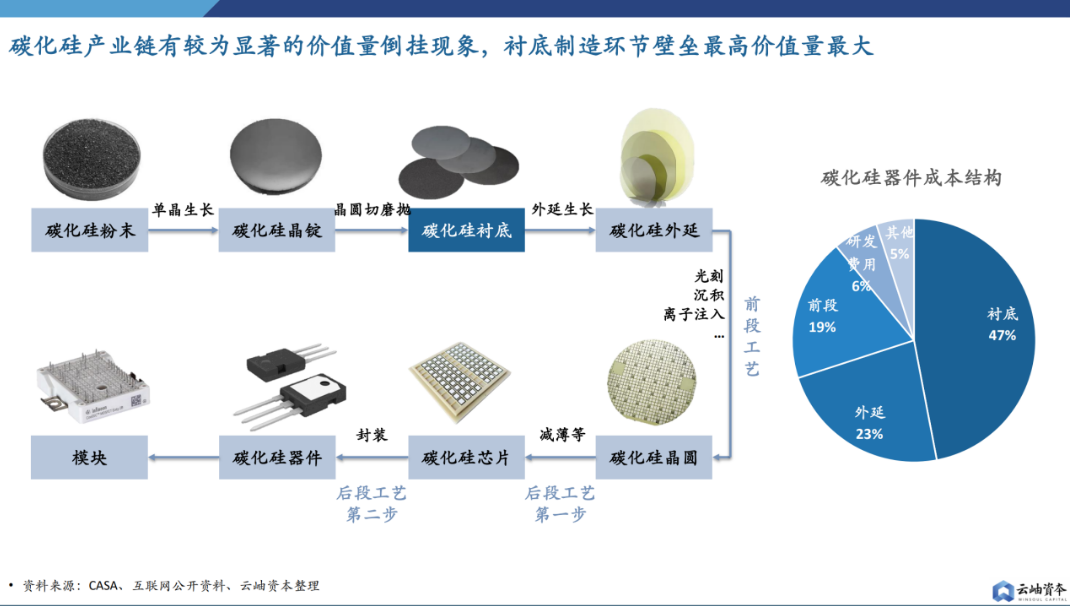

衬底是碳化硅产业链最关键的一环

供需高度紧张碳化硅器件制作过程可分为衬底加工、外延生长、器件设计、制造、封装等环节。产业链存在较为显著的价值量倒挂现象,其中衬底制造技术壁垒最高、价值量最大。在碳化硅产业链中,碳化硅衬底约占碳化硅器件成本的47%。而对于硅基器件来说,晶圆制造占据 50%的成本,硅片衬底仅占据7%的成本。

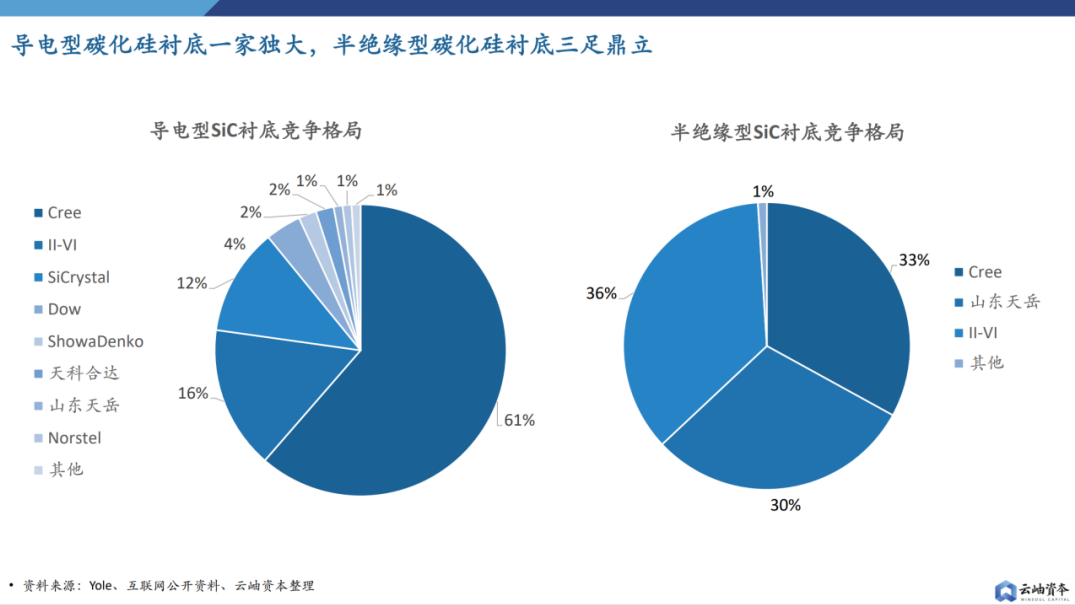

碳化硅衬底按照下游应用可分为半绝缘型衬底和导电型碳化硅衬底。半绝缘型衬底主要应用于制造氮化镓射频器件,而导电型碳化硅衬底主要应用于制造各类功率器件。

从竞争格局上看,目前国内企业在半绝缘型衬底领域已经成为全球重要供应力量,天岳先进已经占据全球30%的半绝缘型衬底市场。但在导电型衬底领域,Cree一家就供应了全球62%的导电型衬底,前三名垄断了90%的市场,国内企业相较于海外龙头还有较大差距。

目前衬底是碳化硅产业链最关键的一环,全球碳化硅衬底目前正面临极度的供不应求。事实上,我们认为这也是特斯拉不得不寻求减少碳化硅用量的直接原因。如果按照1片6寸衬底供给2辆新能源汽车来计算,那么2022年特斯拉130万辆的产销就需要65万片6寸碳化硅衬底,同期全球碳化硅衬底产能不过80-100万片。考虑到一部分衬底只能用来做工规级产品,那么目前全球产能也只能勉强满足特斯拉一家车企的需求。而特斯拉计划2030年实现2000万辆的年产能,相当于1000万片的衬底需求,这需要全球衬底产能扩大10倍以上。

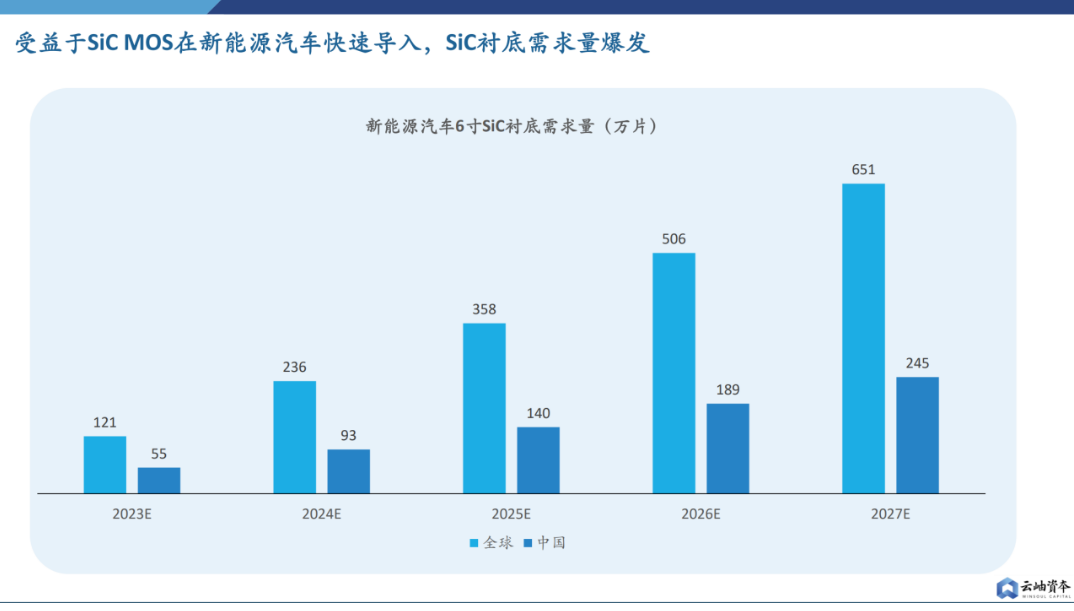

即使考虑到单车碳化硅用量可能的减少,根据云岫资本测算,到2027年,全球车载碳化硅衬底需求量仍会突破650万片,其中中国市场需求也将突破240万片,当前产能仍有6倍缺口。

碳化硅衬底技术壁垒极高,并且仍在不断迭代

碳化硅长晶难度高

地球上没有天然的碳化硅,其最早是在1824年由瑞典科学家Berzelius在人工合成金刚石的实验中意外发现的,但当时并没有引起足够的关注。1959年,荷兰科学家Levy提出了一种升华生长单晶的方法,在石墨坩埚中放入碳化硅粉末并在保护性气体中加热至2500℃,升华的气体在低温处结晶可完成晶体生长。但碳化硅存在200多种晶型,这种方法并不能控制特定单一晶型的碳化硅晶体生长,因此并没有推动碳化硅产业突破性发展。

1978年,前苏联科学家Tairov在此基础上提出了物理气相传输法(PVT法)并极大程度推动了碳化硅产业的发展。该方法在石墨坩埚顶部粘有碳化硅籽晶,通过控制生长温度、温度梯度、压力、碳硅比等参数可以实现单一晶型的碳化硅晶体生长。但当时生长出来的碳化硅晶体仍然存在尺寸小、缺陷高等问题。之后,Tairov教授的三位学生分别加入美国Cree公司、创办德国SiCrystal公司(后被Rohm收购)、创办瑞典Norstel公司(后被ST收购),在20多年的长晶研发与产业化中不断去迭代工艺,最终才达到当前的产品质量。

长晶技术路线仍在不断迭代

PVT法目前仍然存在一定的局限性。该工艺是在一个封闭系统中完成的长晶过程,其监测和控制都具有非常高的难度,尤其像碳硅比等参数到后期控制难度极大,这也导致目前的碳化硅晶体很难长厚,良率也一直停滞不前。因此,目前碳化硅的长晶路线仍在不断迭代,业界主要在两种新的长晶路线上进行研发突破。

一种路线是高温化学气相沉积法(HTCVD),最早是在1995年由瑞典林雪平大学的Kordina提出,并已由Norstel实现4英寸衬底的量产。这种方法利用气态的高纯碳源和硅源实现碳化硅晶体生长,生长过程中可以持续通入气体,因此可以实现更高的长晶厚度和更精准的碳硅比控制,同时生长速度也高出PVT法一个量级。

另一种路线是液相法(LPE),但是与硅行业不同的是,碳化硅只有在相当苛刻的高温高压条件下才可能呈现液态,因此目前碳化硅液相法使用的并不是碳化硅溶液,而是在硅溶液中通过金属助溶剂溶解碳进而长出晶体,但金属助溶剂的使用会导致晶体残留金属杂质,不能用于后续器件的制作,因此液相法目前还处在发展早期。

下游对衬底要求越来越高

不同下游应用对于碳化硅衬底的要求不尽相同。半绝缘型衬底并不参与器件工作,因此下游客户仅对其导通电阻存在要求。而导电型衬底需要参与器件工作,下游客户尤其关注缺陷相关的指标,包括微管密度、位错密度等。其中,车规级碳化硅衬底要求最高,需要总位错密度达到2000以下;而在车用细分场景中,主驱逆变器采用的MOSFET对衬底要求最高,需要总位错密度达到1500以下,达到国际龙头Cree水平。

此外,下游应用场景对于器件电压等级的要求也在不断提升。例如,新能源汽车架构逐渐向800V演进,对应碳化硅 MOSFET电压等级也从650V升级到1200V。此外,轨交和电网等新兴场景对碳化硅 MOSFET的要求也更高,例如目前高铁上采用的功率器件主要为3300V-6500V的电压等级,而电网的要求更是在6500V以上。高电压等级的碳化硅器件面积更大,单片晶圆可切割的碳化硅器件更少,为了确保器件良率,衬底的缺陷密度需要持续降低。

当我们在谈论碳化硅衬底产能扩张时,很容易将其与长晶炉数量和资金实力画等号,而忽略了其背后的技术难度。事实上,对于同样厚度的碳化硅晶体,有的公司可以切出10余片车规级碳化硅衬底,而有的公司可能1片也切不出来。

由此可见,碳化硅衬底是一个技术壁垒极深、需要长期积累的行业,不仅需要过去多年的技术经验积累,还必须具备持续的技术迭代能力,才能不断满足市场的需求。目前来看,碳化硅衬底行业还是一个技术密集型而非资本密集型产业,短期巨额资金投入很难形成持续的技术迭代能力和长久的竞争优势,全球范围内也极少见真正成功的跨界公司,技术实力仍然是未来很长时间内市场竞争的决定性因素。

国内优秀的碳化硅企业迅速崛起

助力全球碳化硅产业高速发展

超芯星是全球领先的大尺寸碳化硅衬底供应商

江苏超芯星半导体有限公司是国内第一家专注于大尺寸碳化硅衬底产业化的公司。公司团队源自某国际知名碳化硅衬底公司,曾主导了各尺寸碳化硅衬底的研发及产业化,成功销往英飞凌、罗姆等国际一线大厂。目前,超芯星已经实现6英寸车规级碳化硅衬底的量产出货,8英寸衬底正在同国际头部器件公司商谈供货计划。超芯星碳化硅衬底的总位错密度最低可达560/cm²,产品质量比肩国际龙头Cree。凭借优异的产品质量和强大的技术迭代能力,目前超芯星是国内唯一直接打入多家海外一线器件厂商的衬底公司。为满足全球市场的旺盛需求,公司正在有序交货和积极扩产,预计6-8英寸碳化硅衬底产能未来将提升至150万片/年。

审核编辑 :李倩

-

碳化硅的历史与应用介绍2019-07-02 4888

-

碳化硅深层的特性2019-07-04 5877

-

为什么说移动终端发展引领了半导体工艺新方向?2019-08-02 2377

-

碳化硅基板——汽车电子发展新动力2020-12-16 1357

-

碳化硅基板——三代半导体的领军者2021-01-12 4265

-

什么是碳化硅(SiC)?它有哪些用途?2021-06-18 9226

-

碳化硅的应用2021-08-19 3827

-

传统的硅组件、碳化硅(Sic)和氮化镓(GaN)2021-09-23 5988

-

被称为第三代半导体材料的碳化硅有着哪些特点2023-02-20 3113

-

碳化硅肖特基二极管技术演进解析2023-02-28 2042

-

罗姆将量产下一代碳化硅功率半导体2022-11-28 982

-

特斯拉碳化硅技术怎么样?特斯拉碳化硅技术成熟吗?2023-02-02 3836

-

特斯拉如何减少75%的碳化硅的使用?2023-03-14 2414

-

如何保障下一代碳化硅 (SiC) 器件的供需平衡2023-11-23 829

-

[新启航]碳化硅 TTV 厚度测量技术的未来发展趋势与创新方向2025-09-22 1540

全部0条评论

快来发表一下你的评论吧 !