11家AIoT芯片企业2022年财报:竞争加剧、库存承压,汽车工业医疗领域拯救业绩

11家AIoT芯片企业2022年财报:竞争加剧、库存承压,汽车工业医疗领域拯救业绩

描述

电子发烧友网报道(文/莫婷婷)近期,多家物联网芯片上市公司发布2022年年报信息。电子发烧友网统计了兆易创新、汇顶科技、北京君正、晶晨股份、瑞芯微、全志科技、恒玄科技、乐鑫科技、博通集成和芯海科技十一家重量级AIoT芯片企业的财报数据发现,市场需求的变化对多家物联网芯片公司都产生了一定影响。与2021年的业绩一片红相比,至少8家公司在2022年出现营收和净利润的双双下滑。

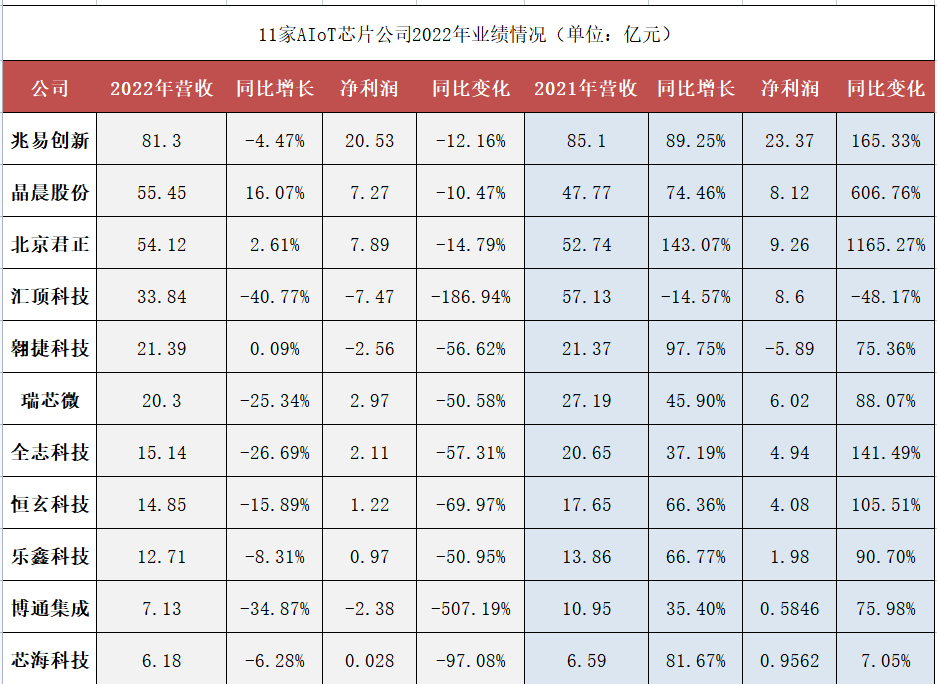

图:11家AIoT芯片公司2022年业绩情况

(电子发烧友网根据公开资料制图)

汽车、工业、医疗领域拯救业绩,兆易创新、晶晨股份、北京君正营收超50亿元

从多家AIoT厂商的业绩解释中可以看到,消费市场需求下滑是影响其2022年整体业绩的主要原因,因此营收和净利润的下滑成为主要表现。当然,也有表现不错的。

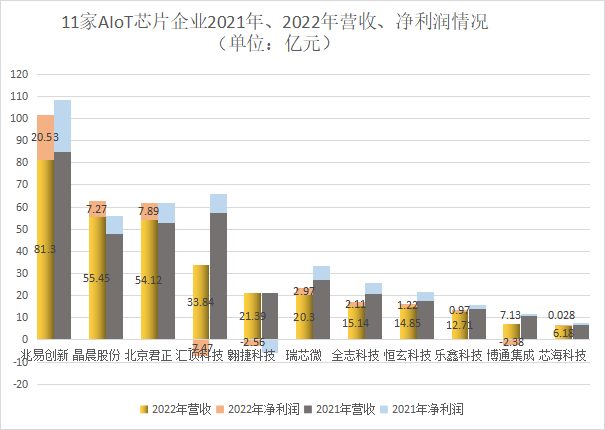

11家AIoT芯片企业2021年、2022年业绩情况

(电子发烧友网根据公开资料制图)

在2022年,营收超过20亿元的有兆易创新、晶晨股份、北京君正、汇顶科技、翱捷科技、瑞芯微。兆易创新以81.30亿元的营收和20.53亿元的净利润领跑AIoT榜单,与去年的85.1亿元相比下滑了4.47%,净利润下滑了12.16%,却也不影响其在本次统计中的榜首地位。

此外,晶晨股份、北京君正的营收超过50亿元,分别达到55.45亿元、54.12亿元,晶晨股份、北京君正还实现了营收的同比增长,分别达到16.07%、2.61%。在净利润方面,晶晨股份和北京君正在2022年分别赚了7.27亿元、7.89亿元。凭借营收、净利润的亮眼成绩,兆易创新、晶晨股份、北京君正成为本次统计中排名前三的企业。

那么,在消费市场需求下滑时,兆易创新、晶晨股份、北京君正是因为哪些因素打造优异成绩的呢?

作为为数不多实现营收、净利润双增长的企业,北京君正表示,公司面向消费类市场的产品线销售收入同比下降,但存储芯片和模拟芯片面向的汽车、工业医疗等行业市场保持了较好的需求,这成为其业绩增长的关键市场,也让“计算+存储+模拟”的产品战略在2022年发挥了极大的价值,其中存储芯片贡献了超过7成的营收。

兆易创新也表示存储器业务、传感器业务收入减少主要是受消费市场需求疲软影响,而微控制器业务收入增加得益于公司多元化产品布局,其来自工业、网通领域的收入增加弥补了消费领域的收入下滑,并带动微控制器业务收入增长。

在汽车市场高速发展的2022年,汽车芯片是多家芯片厂商的关键增长业务。

兆易创新NOR Flash车规产品销售金额同比实现约80%的增长,车规产品累计出货量已达 1 亿颗。晶晨股份的汽车芯片(车载信息娱乐系统芯片和智能座舱芯片)进入极氪汽车、创维汽车等汽车厂商的产业链中,此前晶晨股份还是宝马、林肯、Jeep 等车企的供应商。博通集成的相关车规级芯片产品也在推向市场,前端ETC产品已进入多家主流品牌车厂客户的供应链体系。蜂窝物联网模组厂商翱捷科技也开拓了车载前装和后装市场,

晶晨股份的产品包括多媒体智能终端 SoC 芯片、无线连接芯片、汽车电子芯片等。2022年,公司新一代 T 系列高端芯片(全高清系列芯片和超高清系列芯片)出货量大幅增长,该产品主要有应用于智能电视、智能投影仪、智慧商显、智能会议系统等,客户包括小米、海尔、TCL、创维等,成为该年度营收增长主要动力之一。

此外,晶晨股份发布了首颗 8K超高清 SoC 芯片,推出了新一代智能视觉系统芯片,实现了第二代Wi-Fi 蓝牙芯片(Wi-Fi 6 2T2R,BT 5.3)预量产,晶晨股份认为这将给公司带来新的客户群并注入新的增长动力。

在元宇宙备受关注的2022年时,晶晨股份的产品也顺利应用到AR终端中。

在销售模式上,晶晨股份采取配套销售的模式,其在财报中表示“基于公司 SoC 主控平台优势, 并随着 WiFi 新产品推出,公司无线连接芯片将进一步与公司主控 SoC 平台进行广泛适配并配套销售,同时WiFi芯片也面向公开市场,独立销售。这将驱动公司无线连接芯片业务进入新的快速发展通道”,预期2023年在市场需求的带动下,晶晨股份的业务也有亮眼的成绩。

另外,翱捷科技在2022年实现了营收0.09%的同比增长,净利润亏损2.56亿元,但是相比2021年亏损的5.89亿元,亏损收窄,且公司毛利总额增大。这对于翱捷科技来说,是一个业绩向上的积极信号。

AIoT芯片赛道竞争加剧、库存承压,博通集成净利下滑5倍

2022年年初,消费市场开始冒出低迷的苗头,到下半年,汽车、工业市场也呈现供需平衡甚至供大于需的趋势。兆易创新表示,“行业市场竞争不断加剧,公司产品价格下行压力增大”。这也是其他AIoT芯片厂商要面临的挑战。

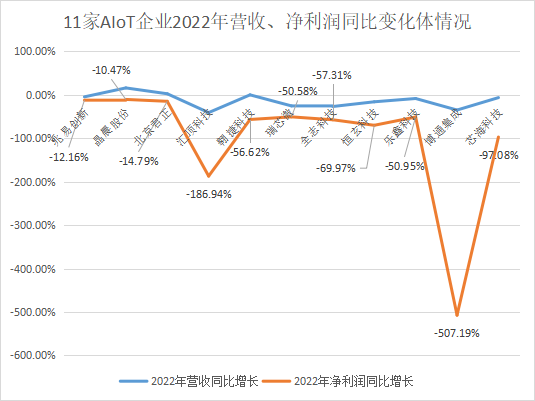

11家AIoT企业2022年营收、净利润同比变化情况

(电子发烧友网根据公开资料制图)

从净利润来看,本次统计的企业中,除了兆易创新、晶晨股份、北京君正,其他企业的净利润普遍在1亿元到3亿元左右,瑞芯微、全志科技、恒玄科技、乐鑫科技的净利润分别为2.97亿、2.11亿、1.22亿、0.97亿元,芯海科技仅为0.028亿元。

上述企业的净利润均出现不同程度的下滑。其中博通集成的净利润下滑了507.19%,是统计的11家公司中下滑最明显的企业。芯海科技2022年的净利润与2021年即将实现过亿净利润(9562万元)相比,下滑了97.08%。

博通集成致力于无线连接芯片的研发。其财报显示,不管是无线数传类还是曲线音频类产品,其营业收入都出现下滑,总体同比下滑了34.87%。

博通集成表示,无线数传类产品收入下降主要系受消费电子需求下滑影响,Wi-Fi 及蓝牙数传类产品销售速度缓慢。值得一提的是,由于博通集成推出了新一代 TWS 产品,一定程度补足旧产品销售下滑的缺口,所以无线音频类产品收入减少幅度低于无线数传类产品。

汇顶科技在本次统计中以33.84亿元的营收排名第四,但是如果与2021年的57.13亿元的营收对比,就能看到汇顶科技在2022年的业绩变化情况,其净利润从2021年的8.6亿元下降到-7.47亿元,亏损超7亿元。汇顶科技在财报中表示消费市场需求下滑,以及主要产品竞争加剧,出货量与销售价格承压以致公司业绩受到影响。

汇顶科技的产品包括传感产品、触控产品、音频产品、安全产品、无线连接产品,主要应用于智能手机、智能穿戴、智能音箱等智能终端、智能汽车、物联网三大领域。在2022年,全球智能手机年出货量下降 12%,各个手机厂商的总出货量不足12 亿部。位于上游产业链的汇顶科技与手机厂商一起度过“寒冬”。

乐鑫科技在2022年没有实现净利润过亿,同比下降了50.95%,仅有0.97亿元。对此乐鑫科技提到四大原因:一是营业收入的减少,二是毛利率的控制,三是研发费用的增长,四是存货减值的增加。不过乐鑫科技的综合毛利率增加 0.38 %,这得益于模组产品线毛利率上升 2.86%。

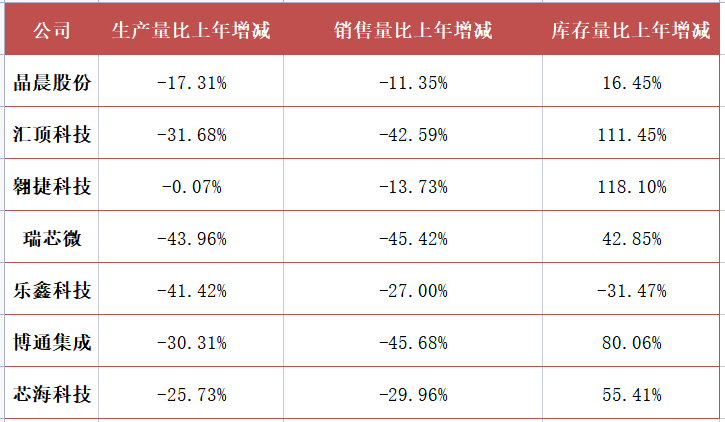

2022年,多家芯片厂商面临库存问题。一方面是因为2021年市场需求上涨,厂商进行战略备货,而2022年需求不及预期导致。另一方面也有2022年推出的新品新增库存。但总体来看,在2022年,芯片厂商基本都控制了生产量,且放缓备货速度,只不过大多数企业的库存相较还是有所提升。在电子发烧友网统计的八家企业中,乐鑫科技成功降低库存量,库存量比上年减少了31.47%。

图:部分AIoT芯片企业产销量变化情况

(电子发烧友网根据公开资料制图)

财报信息显示,博通集成销量比上年减少了45.68%,库存量比上年增加了80.06%。晶晨股份的销量比上年减少了11.35%,库存量比上年增加了16.45%。

对于库存的增长,博通集成表示,“公司原先依照客户提供的销售预测采购晶圆,致库存水位较高”。瑞芯微库存增加的主要原因还包括2022年新产品的新增库存以及应对供应链风险的战略备货。乐鑫科技在库存充足的情况下备货速度稍有放缓。

多家芯片公司预期2023年市场向好,AI、RISC-V等技术成为重点布局方向

北京君正观察到,消费电子市场在2022下半年部分领域需求萎缩的趋势开始有所缓解,随着市场整体库存水平的下降,供需平衡逐渐改善,预计未来消费电子市场有望逐渐复苏;汽车、工业医疗及通讯等行业的市场需求在 2022 年上半年保持了良好的增速,四季度出现下行压力,预计行业市场在 2023年仍将面临一定的挑战。

兆易创新认为,双碳经济、工业自动化带来新产品的需求;国产替代的需求和趋势将长期存在;由供求关系变化带来的半导体小周期的下行或将结束,行业去库存效果已较为明显。

对于未来的发展,全志科技认为AI、8K、RISC-V、FinFET、工业/车规质量将是未来的技术迭代方向以及发展趋势。

市场对于AI技术的需求,乐鑫科技在2022年的销售情况正好可以说明这一点,“公司的整体收入的增长驱动力主要来自于智能家居和消费电子领域中智能化的渗透,更多的家庭开始尝试并接纳智能设备。”

由此可以推测,AI 交互、AI 创作等应用场景发展迅速,对智能化的需求将进一步促进AI技术的应用,且智能终端应用处理器芯片的AI能力将有更高的提升。

为了适配市场需求,乐鑫科技的ESP32-S系列自 ESP32-S3 芯片开始强化AI 方向的应用。恒玄科技也将针对技术难点进行迭代创新,打造在 BT/Wi-Fi、 声学降噪、嵌入式语音 AI 和低功耗高性能 SoC 等方面兼优的智能音视频 SoC 芯片。

在RISC-V方面,多家AIoT厂商都在积极布局。全志科技的多颗搭载 RISC-V 的芯片已经实现大规模量产。D1 系列芯片是 AP 级别的 RISC-V 架构计算平台,面向高清解码市场,多个 细分领域的产品已进入大规模量产。北京君正自研的 RISC-V CPU 核已应用于公司部分芯片产品中,博通集成也在进行RiSC-V Wi-Fi6 平台芯片BK72XX 的研发,乐鑫科技推出采用双核RISC-V CPU的ESP32-P4产品线。

恒玄科技也将针对技术难点进行迭代创新,打造在 BT/Wi-Fi、 声学降噪、嵌入式语音 AI 和低功耗高性能 SoC 等方面兼优的智能音视频 SoC 芯片。

当然,国内厂商的竞争也在进一步加剧,因此加大研发投入以提升技术竞争优势依旧是各大企业的战略之一。

晶晨股份在2022年增加了349位研发人员。乐鑫科技的研发费用为3.34亿元,同比上涨 24.08%,其中研发人员增加了13.40%。乐鑫科技项目范围已从 Wi-Fi MCU 这一细分领域扩展至更广泛的 Wireless SoC(无线通信 SoC)领域。其自研的射频收发器、电源管理系统、RISC-V CPU、Wi-Fi 6、低功耗蓝牙 IP 随着 ESP32-C6 芯片的量产已经成功落地,并取得了相关认证。

翱捷科技报告期内研发费用达到10.05亿元,占营业收入的46.94%,2022 年新建研发项目 6 项,完成 13 次芯片量产流片。年末公司在研项目 15项,涵盖 5G工业物联网、5G 智能终端中频段基带芯片及射频芯片、商业 WiFi 6等项目。 截至报告期末,翱捷科技成功量产芯片超过50 颗,在研芯片37 颗。

2023年,市场需求的出现缓解了一部分厂商的库存压力,并且为其带了成长动力。另一方面,在竞争激烈的赛道上,持续的研发投入为各大企业在AIoT赛道带来了强大的技术竞争优势。

但是从近期公布的第一季度财报数据来看,多家厂商业绩出现下滑,兆易创新一季度,存储芯片业务收入同比减少4.61亿元,微控制器业务收入同比减少3.56亿元,传感器业务收入同比减少0.47亿元。北京君正第一季度营收10.69亿元,同比减少24.36%,净利润约1.15亿元,同比减少50.5%。

在经过2022年的“重创”之后,各大AIoT芯片公司何时才能恢复“元气”,也只有市场能给出答案。

-

通信企业遭遇困境 业绩重创2012-10-16 1994

-

2013法国巴黎国际汽车工业展EQUIP AUTO2013-04-28 2282

-

求一款汽车工业级电源线2014-03-12 2665

-

智能网联汽车,我国汽车工业高端转移的有力抓手2016-04-22 3165

-

汽车工业走向智能化的助推器2020-07-30 1830

-

什么是虚拟试验技术?虚拟试验技术在汽车工业中有哪些应用?2021-05-17 2566

-

新能源汽车市场热度不断高涨,十家车规级芯片上市公司一览2022-11-23 3212

-

芯片行业,何时走出至暗时刻?2023-05-06 1480

-

2022年营收31.88亿,国产模拟 IC 头部企业持续扩充品类促发展2023-06-02 909

-

虚拟现实在汽车工业中的作用2018-06-27 1403

-

简述中国汽车工业简史2018-11-21 13493

-

盘点汽车工业产业发展趋势2019-02-22 5078

-

汽车芯片引领汽车工业产业升级,汽车芯片增速远高于整车销量增速2020-09-15 2504

-

比亚迪汽车工业公司经营异常?辟谣来了2023-06-01 7259

-

12家AIoT芯片H1财报:Q2反弹拯救业绩,研发投入不减“备战”新机遇2023-09-03 4302

全部0条评论

快来发表一下你的评论吧 !