Intel的代工业务困难加剧

描述

如果Intel继续执着于“所有权”这个问题,IFS的前景仍旧会非常暗淡。如果主要的fabless公司将Intel视为竞争对手(事实可能就是如此),他们将继续对IFS心存芥蒂。尽管Intel不想剥离其代工业务,但应考虑采取替代策略来吸引犹豫不决的潜在客户。

目前Nvidia在AI市场占据着主导地位。Intel显然也不甘落后,Pat Gelsinger表示,希望“普及AI的惊人力量”,并为市场提供“一整套硅和软件来驱动AI”。作为全球排名第一的微处理器供应商,Intel同时也希望Nvidia成为IFS(Intel Foundry Services)的客户。Gelsinger将公司的未来寄托于IFS。

但Intel必须要面对现实。

Nvidia在与Intel在AI、数据和网络设备市场上存在这么明显的竞争关系之下,会选择IFS的代工服务吗?

那么,Intel必须做什么,或放弃什么,才能说服Nvidia和其他fabless公司从目前的代工合作伙伴(如TSMC)转向IFS呢?

或者说,Intel代工业务的目标,即获得全球最大的fabless的青睐,只是一场白日梦?

Intel的代工业务在价值1,250亿美元的代工市场中只占据极小的份额。尽管Gelsinger已经宣布将Intel本身也视为IFS的客户,但IFS的市场份额也不到1%。

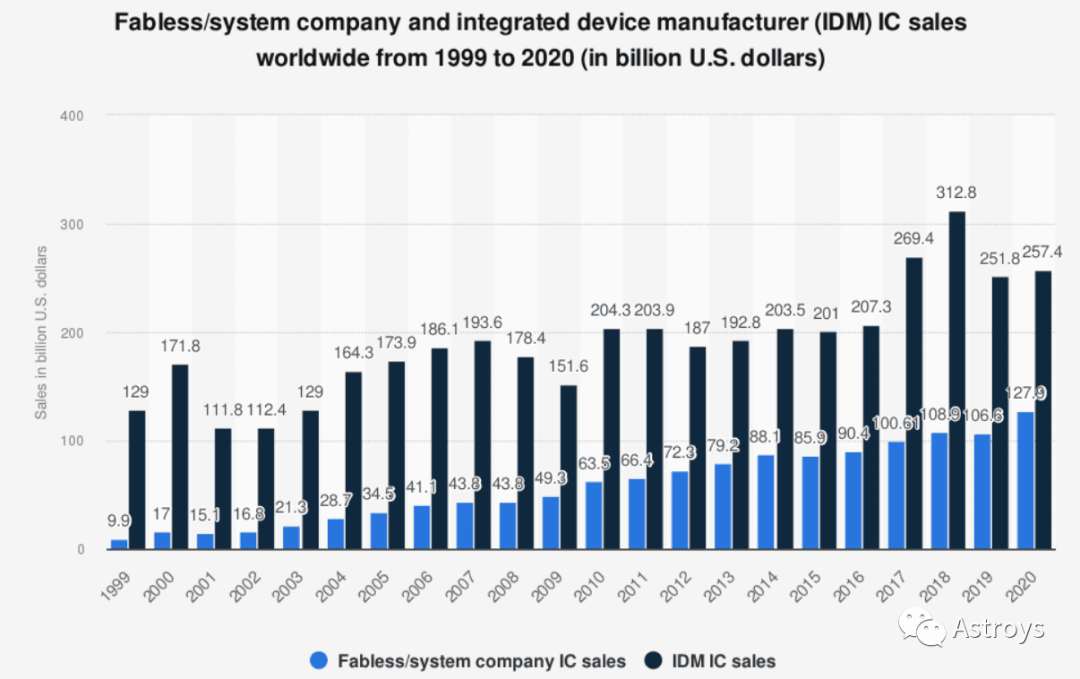

庞大且不断增长的市场

Gelsinger希望进入代工业务的原因显而易见。这是一个庞大且不断增长的市场,目前由TSMC主导。根据Persistence Market Research的数据,到2030年,代工业务的价值可能超过2000亿美元。

Intel寄希望于通过为自家半导体设计部门和外部的fabless公司提供代工服务来实现复兴。仅仅把公司内部的晶圆需求算作IFS的销售额,就能立即使IFS成为全球最大的代工厂之一。但这只是在纸面上的理想推算。

要成为主要代工厂,IFS必须克服一个巨大的障碍,即Intel拥有IFS的所有权对其潜在客户来说是一个问题。由于他们在芯片市场上与Intel竞争,他们不愿使用Intel的代工服务反而来壮大竞争对手。

这是Intel很少谈论的一个挑战。但这恰恰是阻止全球主要的fabless,包括Nvidia、Qualcomm和NXP等公司成为IFS的客户的一个最大问题。想想看TSMC是如何起家的吧。

要赢得他们的业务,IFS必须在半导体工艺技术、封装和其他支持服务方面尽可能地接近市场领导者TSMC。更重要的是,它必须说服这些企业,Intel不会在他们的核心市场与之竞争。

这并不容易。

如今许多芯片市场之间的界限正在发生变化,有着复杂的交叉格局。

比如,当今半导体行业最热门的领域之一是AI,一些观察人士认为,在未来十年内,AI市场的规模很容易超过一万亿美元。这不是一个Intel可以或愿意忽视的市场。但还有其他有前景的市场领域,包括汽车、IoT、通信、数据和网络。Intel不可能忽视这些利润丰厚的业务。

IFS或许可以继续寻找其它没有交叉的空白领域,但这对IFS来说不是一个成功的公式。这正是Intel把代工业务置于这一困境的原因。

可行的解决方案

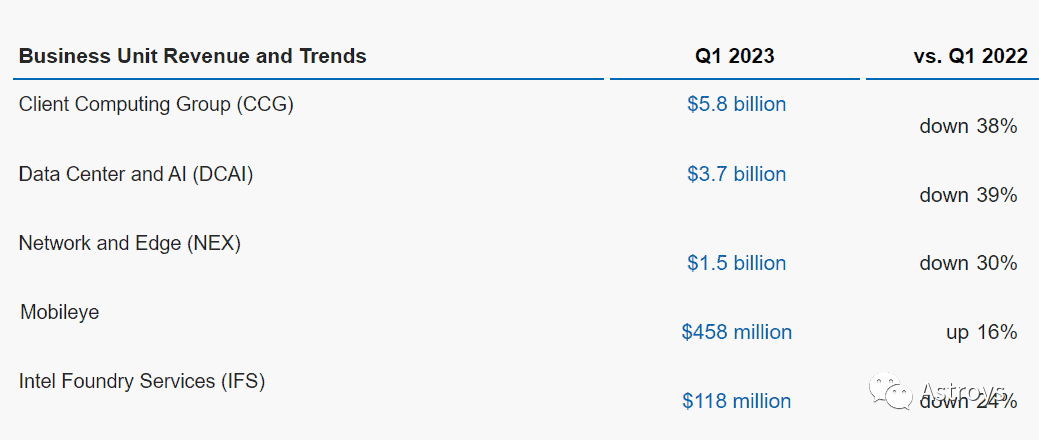

这种困境在IFS的财务业绩中表现得非常明显。第一季度,该业务部门的收入为1.18亿美元,同比下降16%,而2022年第一季度的收入为1.56亿美元。虽然整个半导体市场的销售都在减弱,但即使在市场低迷之前,IFS在代工市场上也没有取得重大突破。

当然,还有第三种方式,这种方式可以解放IFS,使其成为外部客户更理想的代工合作伙伴,同时仍满足Intel的内部生产要求。

但Intel并不想将其制造业务剥离。现在这一点已经很明确了。根据Gelsinger的说法,Intel更喜欢将IFS作为一个内部代工厂,其他运营部门将继续以具有竞争力的价格采购晶圆。Gelsinger在上周宣布第一季度业绩后的一份声明中表示:“我们正在建立一个内部代工模式。让制造部门拥有自己的利润与损失,以及业务部门的标准晶圆价格,将推动更高效的工厂网络和更好的设计成本决策。”

他补充说:“这还将在内部和外部代工客户之间建立平等关系,推动更高效的制造成本结构,以争取和赢得外部代工客户。”

有许多原因导致Intel选择这种混合系统。可能需要时间重新定位其制造流程、晶圆厂系统和设备,以服务于在传统微处理器市场之外竞争的外部客户。考虑到Gelsinger在声明中提到的“建立地理上多样化且安全的半导体供应”,可见高管们可能也不愿意将Intel瘦身为纯粹的fabless公司。

这些目标是值得钦佩的。但如果Intel想要成为代工业务的有力竞争者,就必须采取更为激进的措施。Gelsinger在声明中估计,到2030年,代工业务的价值将达到约2000亿美元。而Intel目前在这个市场上所占的份额微不足道。以目前的年化计算,其代工销售额在今年可能仅仅是6亿美元左右。

与此同时,分析师预测,代工市场领导者TSMC今年的销售额将达到720亿美元。

因此,无论Intel将IFS作为内部业务的原因是什么,这个业务部门都受到了母公司的限制,无法自由竞争。

拥有多数股权的剥离

IFS的剥离仍然是必要的。如果要在代工厂和客户之间建立信任,这是不可避免的。然而,Intel可以保留剥离后公司的多数股权,并将其业绩合并到自己的财务报表中。

这种安排的优势在于,IFS在竞争对手眼中将被视为在运营上独立于Intel。美国证券交易委员会监管类似企业协议的防火墙足以让客户相信这个业务的独立性。

维持IDM模式,同时又想拥有外部代工客户的想法是行不通的。Intel拿什么来说服那些fabless公司离开目前的代工合作伙伴转投IFS呢?

许多公司已经得到了TSMC的充分服务。IFS所能提出的最有力的论据仅仅是拿出地缘政治问题说事。

例如,Intel不能说TSMC在晶圆厂产能上不足。事实是TSMC在资本支出方面超过了Intel,在美国外也增加了新的晶圆厂。TSMC在美国和日本建设了新的晶圆厂,还在考虑在欧洲建厂。

Intel其实在地缘政治方面拿出的理由也不成立。因为首先,Intel本身就是TSMC的客户。

更何况,TSMC在工艺技术上领先于Intel。甚至可能在封装技术上也领先。

TSMC的大多数客户与该公司有着长期稳定的关系。而在Intel,学会建立培养持久、友好和值得信赖的代工客户关系才刚刚开始。当然,对以色列的Tower Semiconductor的潜在收购可能在这方面有所帮助。

必须要做出抉择

在当前环境下,IFS已经处于劣势。这就是为什么Intel必须要权衡能让这个部门处于更有竞争力的几种选项。

Intel已经在Mobileye上采用了混合模式,Intel于2017年收购了Mobileye,但在去年选择将其剥离,同时保留了该公司的大部分所有权。Intel继续将Mobileye的业绩作为一个运营部门进行报告。这种安排意味着Intel股东继续拥有Mobileye的大部分股份,同时让该公司能够独立运作并在市场中展开竞争。

这样的模式 相信对IFS也同样奏效。

但Intel的管理层首先必须接受,他们主导的企业规模将会缩小很多。但它也会变得更加敏捷、灵活,摆脱了Intel长期承担的巨大资本支出义务。

反过来,IFS将有机会吸引新客户,筹集必要的资金,并更好地定位自己以满足市场需求。

Intel不会是第一个采用semi-fabless模式的主要IDM。像Infineon、ST等公司也拥有晶圆厂,但它们也采用外部代工服务。

当然,也可以参考对手AMD。AMD走的是另一条路,它没有采取折中策略,干脆将制造部门剥离(GlobalFoundries),然后继续前进。如今,发展得很好。

审核编辑 :李倩

-

英特尔踏足代工业务是唐突冒险还是精心突破?2021-04-18 8303

-

诚挚承接电子产品代工业务2012-03-23 2154

-

分析:Intel开放芯片代工剑指台积电2012-02-29 936

-

英特尔扩大芯片代工业务:为Altera代工、或与苹果合作2013-02-26 1159

-

Intel/三星代工业务难壮大 台积电龙头地位稳啦2013-03-08 1334

-

传三星计划拆分芯片代工业务2016-12-15 1022

-

Intel建晶圆厂“抢饭碗” 发力芯片代工意欲何为2016-12-22 1141

-

SK海力士打算今年扩大投资晶圆代工业务2017-02-25 925

-

三星聚焦非存储器的SOC发展 代工业务是新业务成长引擎2017-12-20 843

-

Intel陷困境,难以争取到更多订单,或将考虑缩减代工业务2018-08-06 601

-

亡羊补牢?intel可能要将其晶圆代工业务关停2018-12-21 3103

-

英特尔放弃对外晶圆代工业务,不见得有利台积电转单2018-12-22 3710

-

存储芯片迎来下跌 芯片代工业务被寄予厚望2019-03-22 695

-

软银AI芯片代工转投台积电,Intel代工业务受挫2024-08-21 1149

-

Intel战略转型新动向:携手AWS深化合作,晶圆代工业务独立运营2024-09-20 1189

全部0条评论

快来发表一下你的评论吧 !