中国大陆上市电容器Top5公司2022业绩解读

中国大陆上市电容器Top5公司2022业绩解读

描述

电子发烧友网报道(文/刘静)2023年电容器下游终端需求最先迎来复苏,三环集团、风华高科等多家MLCC企业相继宣布涨价。

电容器主要包括陶瓷电容、铝电解电容、钽电容、薄膜电容等。近日深处涨价风口的MLCC是全球用量最大、发展最快的陶瓷电容器,市场参与者主要是村田、三星电机、国巨、太阳诱电、TDK、AVX、华新科、风华高科、宇阳科技、微容科技、三环集团、火炬电子等。此外,应用需求同样较为巨大的还有铝电解电容器,而在这一细分市场主要是被日系厂商主导,前三名日本厂商占据了全球铝电解电容器50%的市场份额。

国内仅有少数几家企业可以生产铝电解电容器,相应登陆资本市场的电容器企业也相对较少。据电子发烧友不完全统计,目前在中国内地已成功上市的电容器企业有江海股份、艾华集团、三环集团、法拉电子、鸿远电子、铜峰电子、振华科技、东阳光、火炬电子、风华高科等。今天我们来回顾一下,在中国大陆上市的这10家电容器企业2022年的业绩表现。

东阳光、振华科技、三环集团和风华高科并没有把电容器的业务收入细分出来,而是与电阻器、电感器等其他元器件统一归类到电子元器件业务中。2022年东阳光电子元器件类(包含电极箔、积层箔、铝电解电容器、软磁材料等)收入为35.87亿元,而2021年该公司电容器收入为5.03亿元,占主营业务收入的比例为3.39%,暂以这一比例推算,其在2022年电容器收入大约在3.97亿元左右。

三环集团电子元件及材料(包含多层片式陶瓷电容器、固定电阻器、氧化铝基板、氮化铝基板、电子浆料等)的收入为14.61亿元。

2022年风华高科电子元器件及电子材料(MLCC、铝电解电容器、电阻、电感、陶瓷滤波器等)收入为37.31亿元,而了解到其在2020年电容器实现的收入是12.79亿元,占比为29.53%,2020年其主营产品只有电容器、电阻器以及FPC线路板,而如今随着电感、滤波器等产品的量产,电容器的营收占比在一定程度上已被稀释,若最大以29.53%占比推算,其2022年电容器收入最高11.44亿元左右。

而据Wind的数据,2021年振华科技电容器营收占比是19.3%,收入为10.85亿元。2022年振华科技电子元器件收入为72.37亿元,暂且2021年的营收占比推算,其2022年电容器收入约为13.97亿元左右。

根据以上推算数据,2022年电容器营收进入Top5的中国大陆上市公司应该是江海股份、法拉电子、艾华集团、振华科技、鸿远电子。

江海股份新能源车用电容器大规模扩产,2022年电容器收入42.14亿元

江海股份主要业务产品是铝电解电容、薄膜电容器和超级电容,近年这三大产品线协同发展、梯次发力,电容器行业龙头地位依旧稳固。

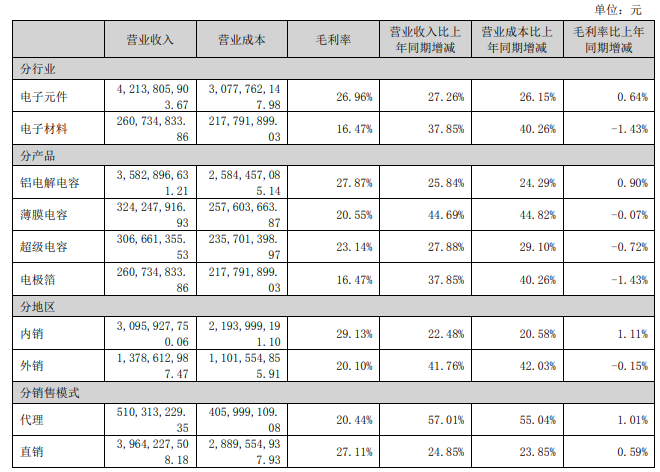

财报显示,2022年全年江海股份实现营业收入45.22亿元,同比增长27.38%,归母净利润6.61亿元,同比增长52.04%。其中在电容器这一细分业务,江海股份2022年取得42.14亿元的销售收入,较2021年增长27.26%,占主营业务收入的比例为93.19%。

江海股份的电容器产品主要为铝电解电容、薄膜电容和超级电容,2022年这三种电容器产品实现的收入分别为35.83亿元、3.24亿元和3.07亿元,分别同比增长25.84%、44.69%、27.88%,占主营业务收入的比例分别为79.24%、7.17%、6.78%。薄膜电容器产品2022年收入增速最高。据电子发烧友整理,江海股份2022年的电容器收入在中国大陆上市公司中是最高的,排名第一。

据了解,2022年江海股份主要应用于新能源电解电容器产能扩充了40%,内蒙古高端电容器项目一期如期竣工投产,新能源电动汽车等用薄膜电容器大规模扩产。2022年,电容器行业景气度并不是太高且不同领域差异明显,消费电子需求下滑,而我们看到抓住新能源、电动汽车的增量市场的江海股份仍在逆境中实现营收和净利的双增长,电容器业务收入也实现双位数增长。

电容器行业领先技术主要被日本、美国公司主导,江海股份也积极开展跟日本企业的合作,其中车载铝电解电容器江海股份选择与日本 ELNA公司合作,在电动汽车专用薄膜电容器模组、车载轴向引线电容器及高分子固体铝电解电容器则选择与美国的KEMET公司合作,为江海股份快速提高车用电容器技术水平奠定了基础。

法拉电子光伏及新能源市场持续增长,2022年电容器收入37.46亿

法拉电子1967年就开始进入薄膜电容器行业的研发,2007年其薄膜电容器规模进入世界前三,2019年其薄膜电容器在全球新能源汽车领域拿下30%的市场份额,如今这家老牌企业已成长为我国薄膜电容器的龙头。

财报显示,2022年法拉电子实现营业收入38.36亿元,同比增长36.49%;取得归母净利润为10.07亿元,同比增长21.21%。法拉电子表示,2022年公司销售光伏、工控及新能源汽车市场持续增长,全年电容器产品实现37.46亿元的收入,较2021年增长37.15%,占主营业务收入的比例为97.64%。2022年法拉电子电容器的收入在中国大陆上市公司中排名第二,其电容器业务收入增速为Top5企业内最高的。

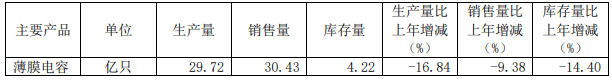

在销量方面,2022年法拉电子薄膜电容器销量为30.43亿只,销量较2021年是下滑的,下滑幅度为9.38%。库存量为4.22亿只,较上年减少14.40%,库存水位相对不高。

2023年计划,法拉电子表示公司将继续巩固传统市场占有率,并进一步开拓全球新能源市场(新能源汽车、光伏、风电)、轨道交通市场、电网市场。我们知道薄膜电容器产品整体盈利能力较弱,目前市场竞争开始从传统领域转向新能源、电网等领域,法拉电子想要继续保持龙头地位仍面临不小压力。

艾华集团2022年电容器收入32.08亿,工控类/新能源增长107.91%

艾华集团主要做铝电解电容器产品的,目前主要有焊针式、焊片式、引线式及垂直式液态铝电解电容器,引线式、垂直片式及叠层片式固态铝电解电容器,产品广泛应用于新能源汽车、光伏、储能、风电、工业自动化、智能机器人、5G通讯、数据处理中心、电源、照明、智能电网等领域。

财报显示,2022年艾华集团实现的营业收入为34.45亿元,同比增长6.52%;归母净利润为4.46亿元,同比减少8.51%。其中电容器产品销售收入为32.08亿元,较2021年小幅增长4.17%,占主营业务收入的比例为93.51%。

在铝电解电容器行业,中国大陆代表性的企业主要是江海股份、艾华集团、华威集团、东阳光等。据电子发烧友了解,2022年江海股份的铝电解电容产品收入为35.83亿元,同比增长25.84%,不管是在铝电解电容收入还是增速上,江海股份都比艾华集团表现更好一些。目前华威集团在香港上市,而东阳光铝电解电容收入规模较小。根据电子发烧友的整理,2022年艾华集团电容器营收在中国大陆上市公司中排名第三,在细分的铝电解电容收入中排名第二。在Top5企业中,艾华集团是两家归母净利润负增长其一的电容器企业。

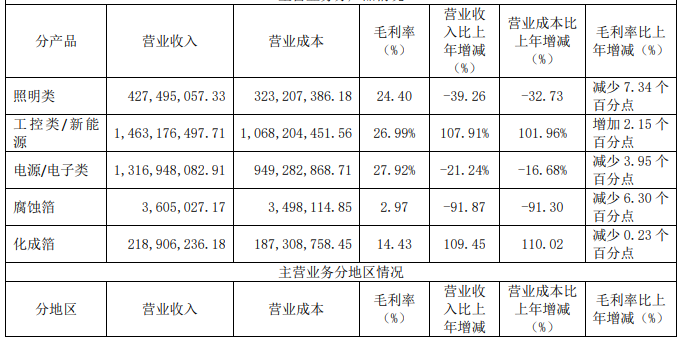

以应用领域看,2022年艾华集团应用于照明类、电源/电子类的铝电解电容器产品收入分别为14.63亿元、4.28亿元,与上一年减少39.26%、21.24%。在毛利率方面,这两大应用领域的毛利率也分别减少7.34个百分点和3.95个百分点。在艾华集团五大板块业务中,2022年表现相对亮眼一点的,也就工控类/新能源的铝电解电容器、化成箔产品。2022年,艾华集团的铝电解电容器产能超过180亿支。

艾华集团表示,“2022年公司 通过创新型技术和产品,进一步提升了工业市场占有率,并得到了跨越式增长。其中,工业类用牛角、螺栓等铝电解电容器同比增长107.91%,公司和全球车载、光伏逆变器、高压变频器头部企业保持高粘性战略合作关系。”

截至2022年12月底,艾华集团铝电解电容器相关累计拥有有效授权专利363项,其中发明专利72项,实用新型专利284项,外观设计7项。2022年新增铝电解电容器有效授权专利58项,其中发明专利17项,实用新型专利41项。

振华科技钽电容毛利率下降,2022年电容器收入预计13亿元左右

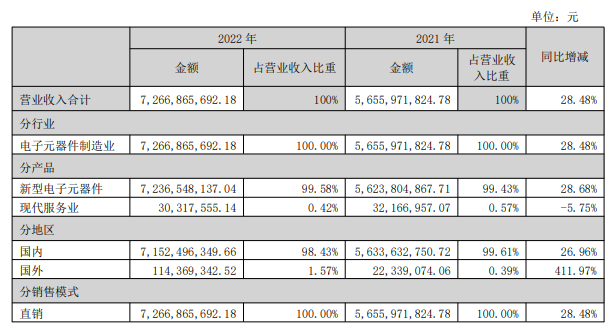

财报显示,2022年振华科技营业收入为72.67亿元,同比增长28.48%;归母净利润为23.83亿元,同比增长59.79%。其中振华科技99%的营收来自新型电子元器件业务,据了解其新型电子元器件业务包括基础元器件、集成电路、电子材料和应用开发四大类产品。

其中基础元器件主要有电阻器、电容器、电感器、滤波器、熔断器、继电器、接触器、开关、断路器、锂电子电池等产品;集成电路主要有电源模块/产品、电机驱动模块/产品、射频微波模块/产品等;电子材料主要有MLCC介质材料、LTCC陶瓷材料等;应用开发主要有电源管理、智能配电、电机控制模块/组件等。

据Wind的数据,2021年振华科技电容器营收占比是19.3%,收入为10.85亿元。2022年振华科技电子元器件收入为72.37亿元,暂且2021年的营收占比推算,其2022年电容器收入约为13.97亿元左右,增速应该也在两位数以上。在近日的投资者关系活动上,振华科技表示2022年除了钽电容毛利率有所下降以外,其他板块业务毛利率没有特别明显变化。

2022年振华科技固态铝电容器智能生产线建设项目增加金额为1040万元,电解电容器生产能力建设项目新增补助金额为580万元,底面电极片式钽电容器技术改造项目、片式钽电容器智能制造及数字化管控系统研究与应用项目、钽电容器及开关项目获得的收益分别为74万元、5.5万元、195.79万元。

鸿远电子MLCC销量大增165%,2022年电容器收入反下降

2022年,鸿远电子实现的营业收入为25.02亿元,同比增长4.12%;归母净利润为8.05亿元,同比增长-2.68%。上一次鸿远电子净利出现负增长是2015年,相隔7年后其净利再次出现负增长,增收不增利。

对此,鸿远电子表示,“由于代理业务毛利率的下降、研发投入的较快增长以及客户回款不及上年同期带来的信用减值损失的大幅增加,使得归属于上市公司股东的净利润较上年同期略有下降。”

与上述电容器企业不同的是,鸿远电子聚焦的是瓷介电容器、滤波器为主的电子元器件产品研发,业务主要分为自产和代理。在自产业务中,鸿远电子的主要产品为片式多层瓷介电容器、有引线多层瓷介电容器、金属支架多层瓷介电容器以及直流滤波器等。经过20多年的努力,如今鸿远电子已成长为军用MLCC的龙头企业。

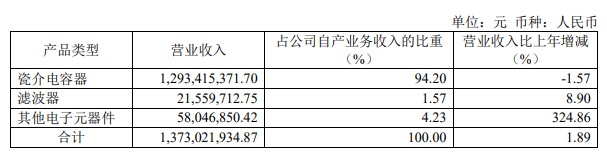

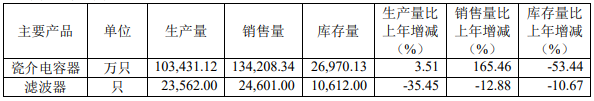

国内能够生产军用MLCC的厂家为数不多,现在主要是鸿远电子、宏科电子(未上市)、火炬电子等。2022年瓷介电容器收入为12.93亿元,较2021年小幅下滑1.57%,占主营业务收入的比例为51.68%%,占自产业务收入的比重为94.20%。

但在销量方面,2022年鸿远电子的瓷介电容器销量是同比增长165.46%至13.42亿只的,但其瓷介电容器收入又是下滑的,可推测其在2022年应该是对瓷介电容器进行了降价处理。虽然现在都说MLCC涨价,但以MLCC为核心产品的鸿远电子貌似去年表现并不理想。

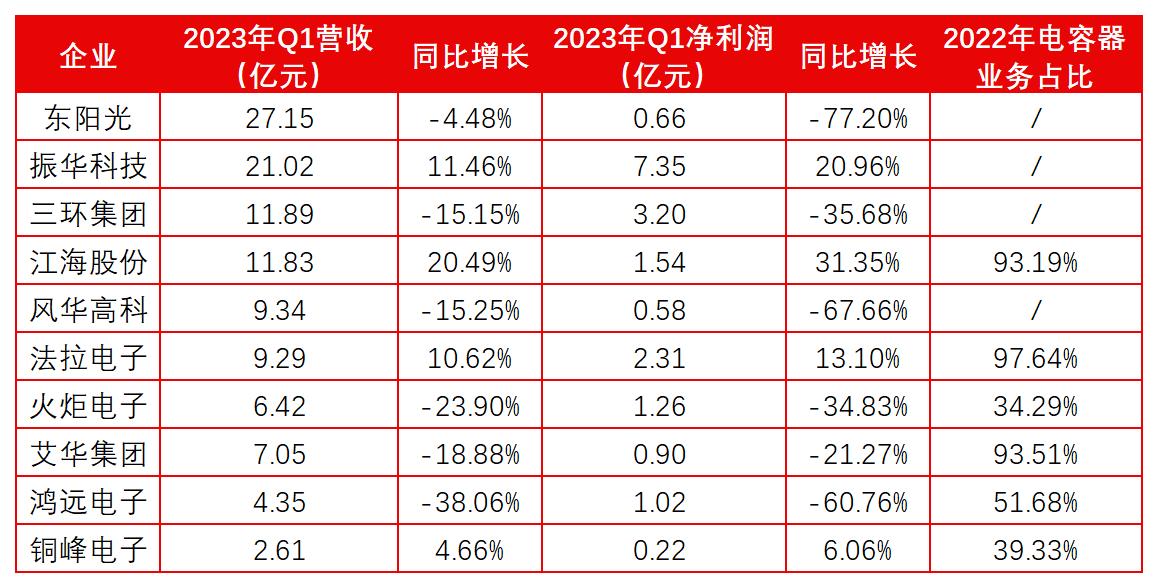

2023年一季度,在三环集团、风华高科等多家MLCC企业相继宣布涨价,MLCC需求持续复苏回暖下,鸿远电子也并没有实现正向增长,反而营收和净利出现双重下滑。一季度,鸿远电子营业收入4.35亿元,同比下滑38.06%,归母净利润1.02亿元,同比下滑-60.76%。

小结:

通过对上述上市公司的梳理,2022年电容器行业高增长的企业数量极少,在统计的10家企业中仅发现1家电容器收入增速是超过30%的,为法拉电子受益光伏及新能源需求旺盛实现37.15%的增长。但2022年电容器业务维持正增长的上市企业数量总体还是多于负增长的。

国内头部电容器企业在新能源领域拓展较为快速,其中江海股份、法拉电子、艾华集团等企业均在2022年年度报告中披露应用新能源领域的电容器产品收入快速增长。新能源、工业、电动汽车都是未来具有较强增长潜力的细分市场,现在的问题是众多厂商开始急切摆脱传统领域,这将大大加剧新能源、工业及电动汽车等新市场的竞争。

2023年一季度,电容器行业开始出现涨价风声,但从上市公司披露的一季报看,净利负增长的企业数量反而比2022年度更多。可见,一季度电容器价格总体还是下跌的,上涨的可能只是电容器的某细分种类,如MLCC。具体情况,或许还要等到上半年报告出来才能得知。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

2021年中国大陆顶尖的被动元器件制造商(Top 10)2021-09-22 11152

-

2022年中国大陆集成电路设计人才需求报告2022-08-17 60174

-

Kilopass授权亚科鸿禹,拓展中国大陆市场2009-12-11 1489

-

2012财富世界500强:中国大陆上榜公司超日本2012-07-10 1472

-

苹果宣布新iPad将于7月20日在中国大陆上市2012-07-11 1409

-

台资企业为何扎堆登陆中国大陆资本市场2018-08-01 7770

-

中国大陆半导体指数报告2019-03-01 13170

-

中国大陆乘用车衰退 丽清全力抢攻合资品牌2019-08-19 1855

-

7家传感器企业进入中国大陆半导体TOP25榜单2023-04-10 2397

-

中国大陆上市电源管理芯片Top5公司2022业绩PK2023-05-03 9943

-

中国大陆上市MCU企业营收排名出炉!大厂库存过亿颗,开启车载MCU自救模式2023-06-04 15489

-

中国大陆28nm扩产放缓,低端和移动DDI价格竞争激烈2023-08-08 1608

-

索尼手机将退出中国大陆市场?2024-03-08 2456

-

美国苹果公司将增加在中国大陆的投资2024-03-12 2267

-

中国大陆芯片设备支出领跑全球2024-09-04 1413

全部0条评论

快来发表一下你的评论吧 !