一文读懂读透 半导体行业设备

制造/封装

描述

近年来,美国对华半导体限制持续加码,制裁升级,主要聚焦先进制程,在自主安全和国产替代背景下,本土化成为趋势,随着晶圆厂加速导入,半导体设备各环节国产替代有望高速发展。

设备在半导体产业链的位置:

集成电路的发展离不开半导体设备的支撑,而我国目前在这方面存在短板,要实现发展半导体供给侧,需要将半导体设备提到重要地位。

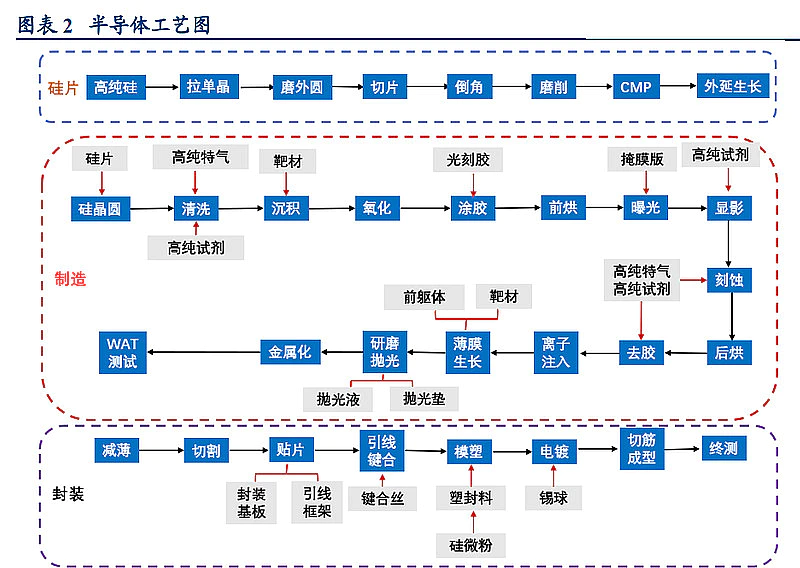

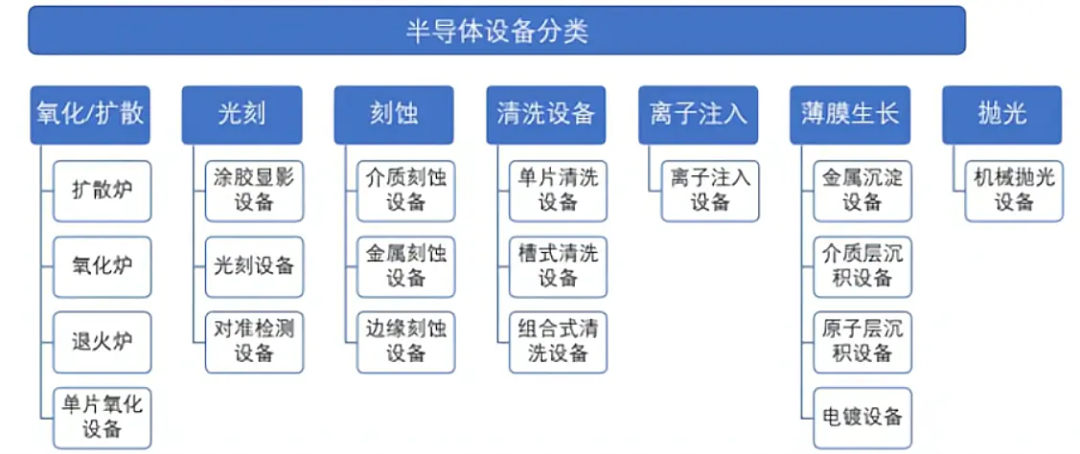

半导体应用于集成电路领域的设备通常可分为前道工艺设备(晶圆制造)和后道工艺设备(封装测试)两大类。晶圆制造中,可分为7大工艺,分别为氧化/扩散、光刻、刻蚀、离子注入、薄膜沉积、清洗和金属化。

2

半导体设备核心环节

在半导体制造设备中,前道(晶圆制造)设备占比最大。其中***,刻蚀机,薄膜沉积设备为核心设备,其在晶圆制造设备的市场占比分别为21%、22%、28% 。市场高度集中于少数欧美日巨头手中。国产设备自给率较低,技术处于追赶状态,替代空间巨大。

01.刻烛设备

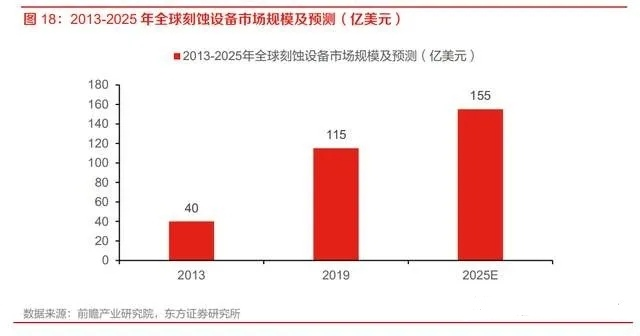

①刻蚀设备的重要性仅次于***。而随着NAND闪存进入3D、4D时代,要求刻蚀技术实现更高的深宽比,刻蚀设备的投资占比显著提升,从25%提至50%。同时,***由于波长的限制不能直接加工小于14纳米的微观结构,更小的微观结构要靠等离子体刻蚀和薄膜组合的“双重模板”和“四重模板”工艺技术重复多次来实现。逻辑制程中的刻蚀步骤数量大幅增加,进一步提升刻蚀技术及相关设备的重要性和需求量。目前主流的半导体刻蚀工艺以干法刻蚀技术为主。

②刻蚀设备行业集中度高,行业壁垒显著。2021年中国大陆以296亿美元设备销售额连续第二年成为全球半导体设备最大市场。全球刻蚀设备行业的龙头企业仍然为泛林半导体、东京电子和应用材料三家,2020年三家企业合计市场份额占到了全球刻蚀设备市场的90%以上,其中泛林半导体独占44.7%的市场份额。预计2025年全球刻蚀设备规模将超155亿美元,而2022年国内刻蚀设备市场规模已达到70亿美元左右。

由于海外供应风险,国内晶圆厂将更依赖国产刻蚀设备,为国产刻蚀迈向高端提供充分机遇。我们预计国产企业有望迎来技术规模的双重突破。

02.薄膜沉积设备

薄膜沉积是芯片制造的核心工艺环节,薄膜沉积设备是芯片生产核心设备。

①薄膜沉积工艺在半导体制程中应用广泛,根据其成膜原理可以大致分为几类:物理气相沉积(Chemical Vapor Deposition,PVD)以及化学气相沉(Physical Vapor Depositon,CVD),和原子层沉积(ALD)。CVD占沉积设备整体市场份额的64%,不需要高真空、设备简单、可控性和重复性好、适合大批量生产,因此是用途最广的沉积设备。

②2020年全球薄膜设备市场达到138亿美元,占IC制造设备21%;其中主要是CVD和PVD,合计占IC制造设备18%。CVD市场规模高度89亿美元。

③CVD设备主要是由海外龙头主导。根据Gartner数据,全球CVD市场前五大供应商包括 AMAT(28%)Lam Research(25%)、 TEL(17%)、Kokusai (原日立高新,8%)、ASM(11%)。从PVD市场格局来看,AMAT一家独大,长期占据约80%的市占率。中国整个薄膜沉积设备领域98%依赖进口,国产化率很低,未来替代空间巨大,并且在设备单价中含金量高,值得长期关注。

03. ***

①***主要分为两类:DUV***和EUV***。前者只能做到7nm制程,后者是5nm及更先进制程芯片的刚需。由于EUV***可实现的工艺制程更先进,技术要求极高,全球只有***巨头ASML一家厂商能够设计和制造。国内对标产品为ASML的DUV***:TWINSCAN NXT:2000i。NXT:2000i为例。

②***产业链主要包括上游设备及配套材料、中游***系统集成和生产及下游***应用三大环节,技术极为复杂,因此***的生产通常涉及上千家供应商。

③我国***市场未来几年预计将保持稳步增长。预计到2025年,中国***市场规模将达到约100亿美元,年复合增长率约为8%。此外,5G、人工智能、物联网等新兴技术的快速发展也将为***市场的增长提供新的动力,国内相关配套设备都将迎来较好的增长空间。

04. 涂胶显影设备

涂胶显影设备是光刻工序中与***配套使用的涂胶、烘烤及显影设备。

①涂胶显影作为前道环节中的必要一环,在晶圆厂设备采购中占有重要地位。根据VLSI数据,全球前道涂胶显影设备销售额由2013年的14.07亿美元增长至2018年的23.26亿美元,年均复合增长率达10.58%,预计2023年将达到24.76亿美元。

②在光刻工序涂胶显影设备领域,主要企业有日本东京电子(TEL)、日本迪恩士(DNS)、德国苏斯微(SUSS)、台湾亿力鑫(ELS)、韩国CND等。在前道涂胶显影设备领域,2020年日本厂商东京电子(TEL)在全球的市场份额高达87%。

③中国涂胶显影设备市场,仍然以国外厂商为主,国内厂商占比不超4%,国产化率很低,未来替代空间巨大。

05. 清洗设备

半导体清洗作为芯片生产中最基本的环节贯穿硅片制造、晶圆制造、封装始末。随着技术节点的进步,清洗工序也愈加精细化,对清洗设备的需求也将相应增加。

①目前,全球清洗设备市场主要被迪恩士SCREEN、东京电子TEL、泛林LAM与细美事SEMES把持,四家公司合计市场占有率达到90%以上,其中,迪恩士市场份额超过50%。

2024年全球半导体清洗设备市场规模将达到32亿美元。

②我国半导体清洗设备的国产化率已经维持在10%~20%,突破最快,国产化率超过了其他大部分设备。国产替代趋势正在加速,国内清洗设备企业有望保持较高成长。

3

另外相关设备细分还包括

氧化/扩散设备(下游对半导体产品性能需求的不断提升,将对上游热处理设备市场产生拉动效应)、CMP抛光设备(国内厂商涌现出了一批优秀的企业,填补了CMP设备厂商空白。国产化率仍有较大提升空间)、离子注入机(我国离子注入机市场中,集成电路IC所占比最高,为97.1%,市场规模为43.2亿元)、去胶设备(去胶设备国产化率74%。屹唐半导体市占率位居全球第一,已全面覆盖全球前十大芯片制造商和国内行业领先芯片制造商)、测试机(半导体测试机贯穿设计、制造、封测全产业链,测试设备又分为测试机、分选机和探针机,其中测试机份额最大,占到63%。测试机按应用领域划分又分为模拟、存储、SOC、分立器件和RF测试。

对于半导体后道测试设备,国内已经国产化比较高,相对于半导体后道测试,我们更看好前道量测检测设备,市场空间更大,壁垒更高,国产化率超低,相关龙头公司计划IPO中,保持关注)。

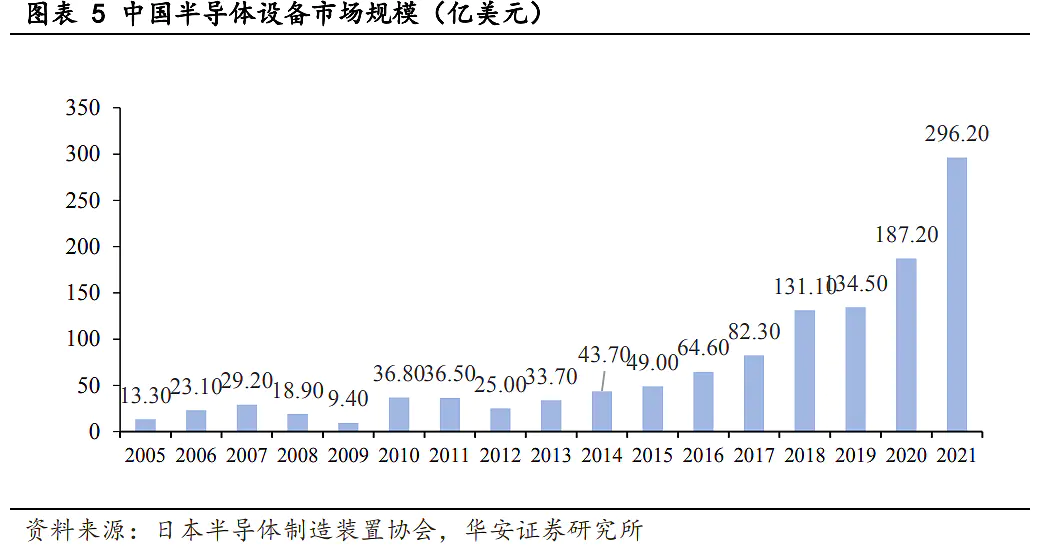

半导体设备行业发展前景

全球半导体设备市场规模2005年到2021年的17年间市场规模复合增速6.9%,对比来看,中国地区17年来复合增速为20%,中国半导体设备行业过去数年一直维持着较高的成长性。周期性弱于全球。同时,中国市场的占比从2005年的4%提升到2021年的28.8%,17年间高速发展。近几年,中国半导体设备市场规模扩大继续提速,近五年行业规模复合增速高达35%。随着下游晶圆厂订单和验证效率的提升,预计2022-2025将是半导体国产设备的放量期,高增速有望延续。

编辑:黄飞

-

从原理到应用,一文读懂半导体温控技术的奥秘2025-06-25 1605

-

国产设备如何立足半导体市场2008-08-16 4592

-

标题:群“芯”闪耀的半导体行业2008-09-23 5445

-

创新是半导体行业新一轮增长的关键2011-03-22 2992

-

汽车半导体行业2012年或将基本实现复苏2012-01-15 2756

-

半导体清洗设备2016-09-05 13948

-

半导体湿法腐蚀设备2016-09-06 13754

-

半导体封装行业用切割片2017-10-21 5545

-

半导体行业的趋势2019-06-25 3655

-

半导体芯片行业的运作模式有哪些2020-12-29 6643

-

一文读懂接口模块的组合应用有哪些?2021-05-17 2343

-

一文读懂什么是NEC协议2021-10-15 2580

-

半导体行业常用热处理设备2023-10-26 6449

-

半导体设备行业深度.zip2023-01-13 903

-

一文读懂,什么是BLE?2023-11-27 4367

全部0条评论

快来发表一下你的评论吧 !