中国大陆上市MCU企业营收排名出炉!大厂库存过亿颗,开启车载MCU自救模式

中国大陆上市MCU企业营收排名出炉!大厂库存过亿颗,开启车载MCU自救模式

描述

电子发烧友网报道(文/刘静)2021年MCU供给紧张,平均售价增长10%,MCU成为飙升最厉害的芯片类别,国产MCU厂商净利纷纷暴增,国民技术净利甚至涨超18倍。而到了2022年MCU赛道却上演大变脸,市场规模增速从超20%骤降至7%以下,产品价格腰斩降价,企业库存积压难销。

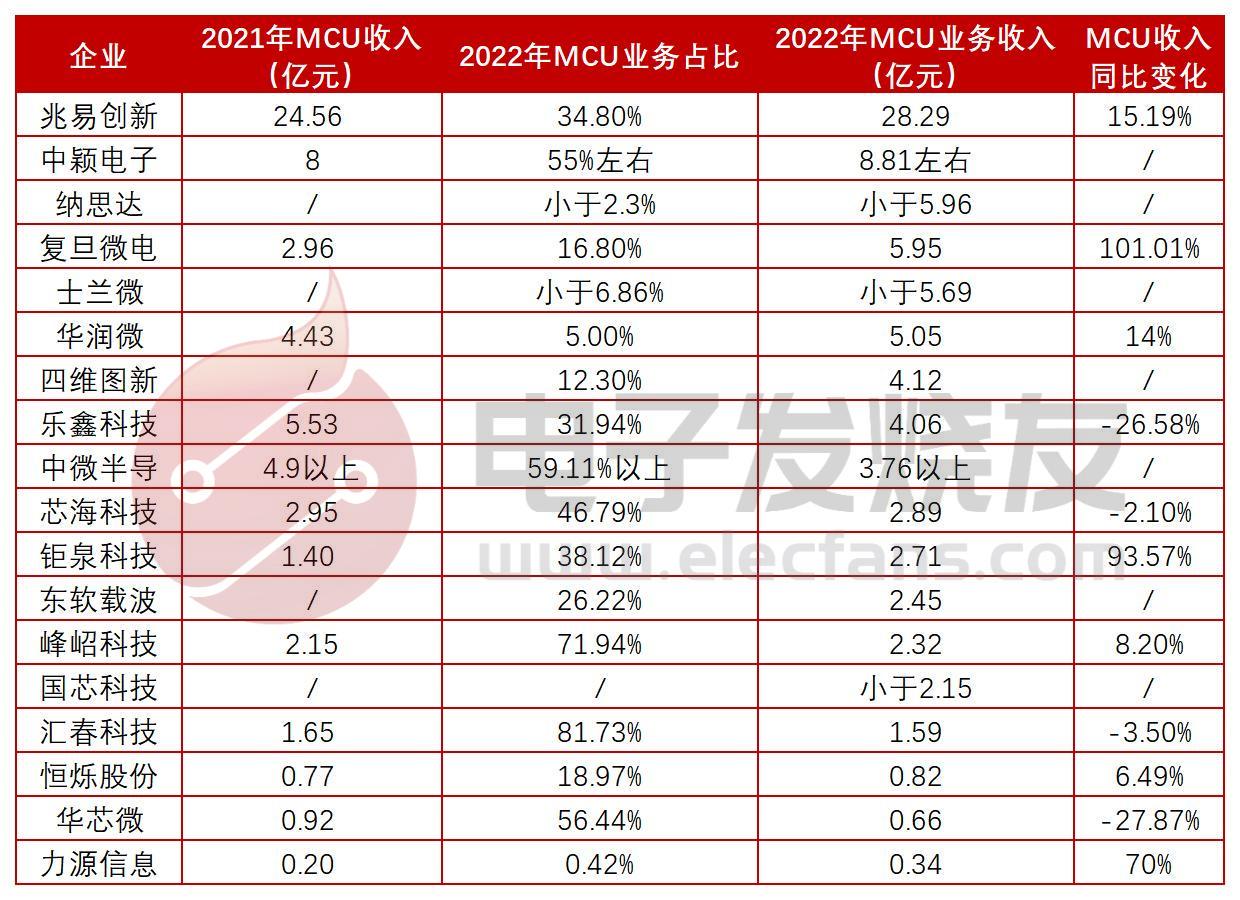

为了窥探中国MCU产业的发展变化,电子发烧友于近日整理了中国大陆上市MCU企业2022年的业绩情况,从MCU业务收入、排名变化、MCU增速变化、销量、毛利率等方向进行梳理。

中国大陆上市MCU企业营收情况

据不完全统计,目前已经量产并销售MCU产品的上市公司大约有20多家,包括芯海科技、中颖电子、峰岹科技、乐鑫科技、中微半导、钜泉科技、恒烁股份、兆易创新、华润微、纳思达、复旦微电、士兰微、瑞芯微、四维图新、上海贝岭、国芯科技、国民技术、东软载波、力源信息等A股上市的,以及新三板上市的汇春科技、华芯微、晟矽微电。

虽然国内MCU市场规模不大,且低质量内卷严重,但仍持续有新玩家加入这个赛道,今年LED驱动芯片巨头晶丰明源也宣布跨界加码MCU芯片领域,以现金的形式收购MCU企业凌欧创芯38.87%的股份。此外国产处理器领先企业龙芯中科也在跨界研发车用高可靠MCU芯片。

通过整理发现,2022年MCU业务收入最高的中国大陆上市公司是兆易创新,以28.29亿元排名第一。根据Omdia的统计数据,2020年MCU营收25亿元的兆易创新并没有闯入全球Top10,而到了2021年MCU业务收入高增长225.30%,市场排名迁跃到全球第8位。

在2022年MCU行业寒冬下,兆易创新MCU业务为何仍能正向增长15.19%?据了解,虽然兆易创新的MCU产品主要应用于消费电子领域,但2022年其MCU产品在工业领域、网通领域营收实现较大幅度的增长,且在汽车前装应用领域亦实现良好成长,加之MCU海外业务拓展顺利,支撑全年MCU业务收入正向增长。截至目前,兆易创新MCU产品已成功量产38大系列、超过450款MCU产品,工艺制程主要集中在55nm及40nm。

备注:纳思达、士兰微、中颖电子、中微半导和国芯科技并没有把MCU业务单列出来,上图这几家上市公司的MCU业务相关数据为推测数据。此外瑞芯微、上海贝岭、国民技术、晟矽微电等上市企业也有做MCU产品,但MCU营收混入大类别,不好推算,遂没有加入上述表格。

中颖电子是一家专注于MCU、锂电池管理及AMOLED显示驱动芯片设计的公司。锂电池管理芯片业务占比在30%左右,AMOLED显示驱动芯片业务占比在15%左右,以此推断2022年中颖电子MCU芯片业务占比大约在55%左右。2022年中颖电子全年实现16.02亿元营收,MCU芯片产品销售收入约在8.81亿元左右,在中国大陆上市公司中排名第二,仅次于兆易创新。

目前中颖电子的MCU产品主要是面向智能家电、电动自行车、变频电机等工业应用领域,2022年中颖电子受终端需求疲弱,家电主控芯片销售同比下滑,客户端下半年的订单大幅减少。中颖电子采取持续推出更具差异化和竞争力的新品贡献新业绩,以稳固在家电MCU市场的领先地位,2022年其针对智能家电新推出ARM Cortex-M0+内核的0.11um MCU通用产品,同时多颗成本优化的新产品,预计2023年下半年会推向市场。此外,中颖电子备受关注的32位ARM内核变频电机控制芯片,目前已在变频空调、变频冰箱领域实现大批量产出货,在变频洗衣机领域实现小批量生产。未来,中颖电子的MCU产品应用会进一步延伸至汽车电子领域,目前其已积极投入汽车芯片相关技术研发。

纳思达的集成电路业务主要包括:打印类芯片(打印机主控SoC芯片及打印机通用耗材芯片)、非打印类芯片(工业级/车规级微控制器、系统级芯片及加密芯片等)。其中纳思达MCU业务主要是通过控股子公司极海微电子开展的,2022年极海微电子非打印耗材芯片业务营收为5.96亿元,以此可推断纳思达2022年MCU业务收入定然是小于5.96亿元的。2022年,极海微电子在工业控制领域推出6大系列共24款APM32工业级MCU,并推出9款通过AEC-Q100认证的车规级MCU新品,工业及汽车电子领域实现突破性跨越成长。

2022年复旦微电智能控制MCU业务收入创下5.95亿元的亮眼成绩,MCU收入超过纳思达,成为中国大陆上市公司中MCU营收排名第三的企业。跟兆易创新和中颖电子不同的是,复旦微电专注的是智能电表领域应用的MCU产品设计,其智能电表MCU在国家电网单相智能电表MCU市场份额领先国内大部分同行企业。此外,复旦微电近几年还在延伸布局汽车电子 、智能大家电等领域的主控MCU芯片产品。

2022年复旦微电MCU产品完成了12寸55nm和90nm嵌入式闪存工艺平台的开发与流片,预计将在2023年下半年开始逐步推出多款基于12寸工艺平台的大容量、高可靠性、高性能工业级和车规级MCU产品。

2022年MCU芯片应用领域需求出现分化,与家电等消费领域大幅下滑相比,智能电表领域表现出强劲需求,多个从事智能电表MCU业务的上市公司实现业绩亮眼增长。其中,复旦微电MCU业务收入实现101.01%的增长,成为2022年MCU业务增长最强劲的企业。此外,同样从事智能电表MCU业务的钜泉科技,2022年MCU业务收入也实现93.57%的增速,近乎翻倍增长。

此外,批量出货通用MCU的国民技术,近年MCU业务也增长强劲。据了解,国民技术在集成电路领域拥有通用MCU、安全芯片及射频芯片产品线,而在芯片类别中MCU产品销售占比已由2020年上半年的不到1%提升至2021年上半年的51%左右,2022年MCU具体销售占比虽没有披露,但暂且51%来推算,它2022年的芯片类产品收入合计为4.58亿元,预计MCU业务收入应该在2.34亿元左右。值得一提的是,国民技术还重点布局高可靠的车规MCU,目前已经有MCU产品在车载领域陆续出货了,未来MCU业务收入有望实现更快速的增长。

虽然比不上2021年的集体翻倍增长,2022年国内大部分上市公司MCU业务仍维持正向增长,MCU业务收入下滑较严重的也就乐鑫科技和华芯微。乐鑫科技是物联网Wi-Fi MCU芯片领域的主要供应商之一,2022年MCU业务实现4.06亿元收入,较2021年下滑26.58%。而华芯微产品以8位MCU为主,同时具备32位MCU芯片设计与开发能力,产品应用主要集中在智能家居、消费电子和智能安防等领域,2022年全年华芯微MCU产品收入为0.66亿元,较2021年下滑27.87%。

库存量最高增加538%,MCU成厂商毛利率下滑重灾区

国内上市公司MCU产品主要集中在消费电子、智能卡和水电煤气仪表等中低端应用领域,在汽车电子、工业控制高端领域应用得比较少。而2022年全年MCU结构性需求分化明显,消费电子需求持续疲软,汽车电子、工业控制领域需求持续高景气。市场需求的持续波动,造成了MCU行业产能过剩,国内企业MCU库存高企。

电子发烧友通过整理发现,在9家把MCU业务单列出来的上市公司中,2022年MCU库存量同比增长超过100%的企业便有6家,包括恒烁股份、峰岹科技、钜泉科技、复旦微电、中颖电子和中微半导。

备注:上图中颖电子和中微半导的数据为全部产品线集成电路的销量及库存

其中库存量同比增长最高的是恒烁股份,2022年其MCU库存量近七千万颗,库存量比上年增加538.46%。2022年受消费电子等领域的影响,客户对恒烁股份的MCU产品采购量下降且提出降价要求,2022年恒烁股份MCU产品平均单价同比下降约15%左右,这在一定程度上也造成了当期MCU产品毛利率同比减少10.77个百分点。据了解,恒烁股份的主要客户是赛腾微、上海巨微、翱捷科技、兆讯科技、杰理科技等。

MCU库存量同样高增长的还有峰岹科技,2022年其MCU库存量达3155.13万颗,同比高增长464.39%。峰岹科技专注的是高性能电机驱动控制芯片及控制系统的研发,产品主要应用于智能家电、电动工具、运动出行、汽车电子等领域。值得一提的是,在上述企业中,虽然峰岹科技MCU库存高企,但其MCU产品毛利率下滑幅度是最小的,较2021年仅减少0.05个百分点,说明其MCU产品没有出现明显的降价。

国产MCU龙头兆易创新,2022年也有超1.4亿颗MCU压在手上,库存量较2021年增加63.91%,MCU产品毛利率减少1.51个百分点。

MCU从 2021年的一片难求,到2022年的库存高企,让中国厂商措手不及。为了确保业绩和市占率,MCU厂商只能砍价降库存。业内人士认为,MCU库存恢复正常水准,需求回暖至少要等到2023年第二季度。

布局车规MCU的厂商的最新研发进展

汽车电子是全球MCU最大的下游应用领域,占比超过三分之一。根据IC Insights的数据,2021年 MCU销售额以23%的速度增长至196亿美元,2022年销售额这一数据突破215亿美元,同比增长10%。随着智能驾驶、新能源汽车的逐步发展,车用MCU市场不断扩容,成为厂商积极布局的新蓝海市场。2022年,中国上市公司在车用MCU领域研发进展如何呢?

2022年,兆易创新正式发布首颗车规MCU产品GD32A503系列产品。对于2023年,兆易创新表示公司将持续推进车规级存储及MCU产品,特别是Flash大容量产品及MCU GD32A503系列产品。

坚持MCU及锂电池管理芯片进军车规应用领域经营策略的中颖电子,2022年首款车规级MCU工程品完成多个客户端送样、测试及进行应用开发,AECQ100的质量认证也正在进行中。

中微半导同样也将汽车电子作为重要发展方向,其还成立了汽车电子事业部,2022年车规级MCU产品实现零突破,BAT32系列近10款产品应用于汽车前装市场的销量大幅增加,产品批量导入到长安、比亚迪、广汽、吉利等汽车终端客户。三季度,中微半导新一代车规级MCU BAT32A系列产品发布,产品通过AEC-Q100 Grade1车规级标准,单月出货量已经达到十几万颗。

2023年,中微半导表示将充分利用募资,对已有车规级产品进行升级,同时公司也将推出更大资源、更大算力的ARM4内核产品,丰富车规级产品系列;同时待ISO26262功能安全认证于2023年第二季度完成后,将继续进行相关安规产品的研发。相较2021年,2022年中微半导首次将汽车电子芯片业务收入单列出来,当期汽车电子芯片创造1768万元收入,占主营业务收入的比例为2.78%。

2022年纳思达控股子公司极海微电子完成自主研发汽车级通用MCU平台,衍生出系列高性能车规级产品线,共推出9款通过AEC-Q100认证的车规级MCU新品。纳思达透露,2023年上半年还将继续推出多款通过车规AEC-Q100认证的MCU芯片产品。

2022年,瑞芯微面向汽车仪表盘应用的MCU产品RK3358M、RK3568M实现规模量产。

四维图新2022年完成了多颗32位车规MCU芯片的研发,包括国内首颗符合功能安全ASIL B等级要求的MCU产品,首颗基于纯本土供应链的MCU产品等。截至2022年底,四维图新的车规级MCU累计出货量已超3000万颗,MCU芯片在国产32位车规MCU中销量保持第一。

2022年国芯科技成功研发了CCFC2010BC/CCFC2011BC/CCFC2012BC等一系列中高端车身/网关控制芯片。其中CCFC2012BC芯片性能,据说可对标恩智浦MPC5604BC、ST的SPC560B50等国外产品。目前,国芯科技的车规级MCU产品已进入比亚迪、上汽、长安、奇瑞、东方等国内知名的汽车品牌厂商。

总结:

整体来看,2022年中国上市公司的MCU业务收入增速明显放缓,库存高企、毛利率下滑问题严重。智能电表细分领域的MCU企业,业绩表现较为亮眼。2023年一季度MCU业务占比超40%的芯海科技、中颖电子、中微半导营收出现负增长,可见一季度MCU行业库存仍旧没有完全消化,MCU砍单降价大戏仍未真正落幕。但好消息是,2022年国内MCU厂商已经开始在汽车电子、工业控制领域取得了一定的成绩。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。

举报投诉

-

013年将带动大陆LED照明产业发展2013-03-11 3414

-

2022年中国大陆集成电路设计人才需求报告2022-08-17 60166

-

中国大陆LED进出口高速增长2008-09-04 965

-

中国大陆IC设计业:整体跨越式发展2011-11-30 1427

-

苹果宣布新iPad将于7月20日在中国大陆上市2012-07-11 1403

-

中国大陆与台湾缘何联手制定LED照明标准?2012-12-12 1153

-

中国大陆面板企业的崛起 开启业界优胜劣汰残酷竞争2018-07-02 2394

-

台资企业为何扎堆登陆中国大陆资本市场2018-08-01 7737

-

中芯国际和华虹领衔 2019年度中国大陆本土晶圆代工营收排名榜出炉2020-03-05 9268

-

IC Insights:去年只有中国大陆半导体营收增长了10%2020-03-21 2849

-

国内外MCU企业2021-10-27 888

-

7家传感器企业进入中国大陆半导体TOP25榜单2023-04-10 2383

-

中国大陆晶圆厂扩产,中国台湾检测大厂有望受惠2023-08-29 2023

-

索尼手机将退出中国大陆市场?2024-03-08 2418

-

中国大陆芯片设备支出领跑全球2024-09-04 1375

全部0条评论

快来发表一下你的评论吧 !