GGII:2022年中国硅基负极市场分析

描述

据GGII不完全统计,2022年超30家锂电池企业布局4系以上大圆柱技术,由于圆柱电池其对材料膨胀容忍度高(>10%),方形、软包电池容忍度较低(普遍<8%),而硅基负极最大的不足在于其材料膨胀性,因此与圆柱电池适配性更高,GGII预计2023年4系以上大圆柱技术将大幅带动硅基负极出货量。

GGII数据显示,2022年我国硅基负极复合后出货量为1.6万吨,并呈现以下特点:

1、市场方面

1)大规模出货企业达5家(复合后年出货量>500吨);

2)行业扩产积极,据GGII不完全统计,2022年硅基负极规划产能超20万吨/年;

3)电动工具圆柱电池市场低迷,但高容量电池占比提升,硅基负极用量上升;

4)动力领域受4系以上大圆柱技术影响,多家企业加速对搭载硅基负极的电池研发进程。

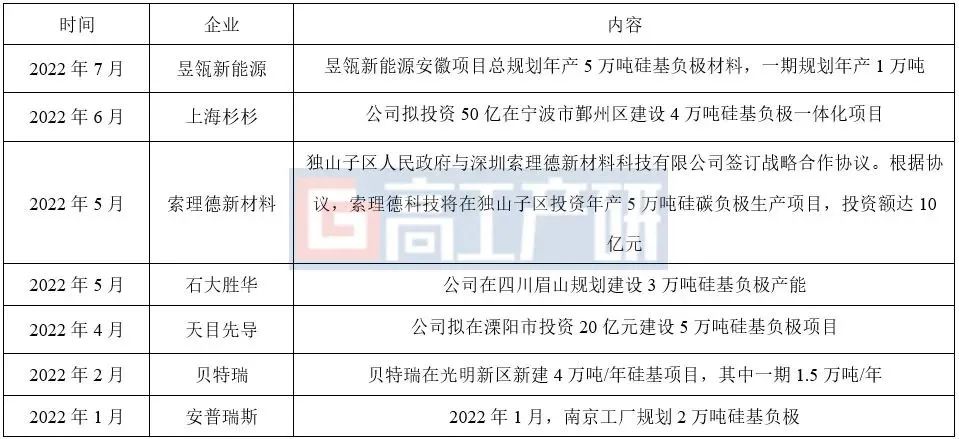

2022年国内部分硅基负极产业化建设项目

资料来源:公开资料、高工产研锂电研究所(GGII)整理,2023年4月

2、技术方面

1)2022年国内硅碳负极技术迎来新突破,新一代纯硅碳克容量达1800mAh/g,循环性能超1000次以上;

2)纯硅氧首效优异,目前主流企业中,其纯硅氧产品经过预锂后,全电池体系下首效超90%,已能较好的满足下游需求。

新旧两代硅碳负极材料性能对比

资料来源:高工产研锂电研究所(GGII),2023年4月

3、成本与价格方面

1)硅基成本进一步下滑,未预锂的纯硅氧粉生产成本跌破20万元/吨,其主要在于生产良率提升以及能耗的降低;

2)复合后硅基价格上升,主要系2022年负极石墨价格大幅上升,导致与石墨复合后硅基负极成本上升;

3)受锂盐价格高企等因素影响,预锂后硅基负极价格大幅上升,超50万元/吨。

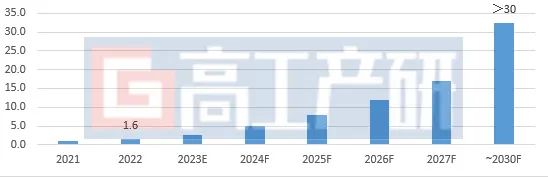

GGII预计2023年硅基负极复合后出货有望超2.7万吨,同比增速有望超65%,未来3年内复合增长率有望超60%,主要驱动力为:

1)大圆柱技术的产业化加速,将带动硅基负极材料在新能源汽车的应用;

2)手机对于3C电池高容量的驱动力,一定程度带动硅基负极需求上升;

3)圆柱电池在电动工具市场获得新动力,高容量锂电池成为发展趋势,将带动硅基负极在电动工具领域的应用;

4)锂盐、负极石墨价格下滑,叠加硅基负极技术进步,将推动硅基负极性价比提升。

2021-2030年中国硅基负极材料出货量及预测(万吨)

资料来源:高工产研锂电研究所(GGII),2023年4月 为更好地分析研究我国硅基负极发展状况,高工产研锂电研究所(GGII)通过对2022年国内主要负极材料厂家、硅基负极厂家、电池企业调查,收集大量一手资料后,完成《2023年中国硅基负极市场调研报告》的编写。

本报告对中国锂电硅基负极行业下游需求、发展特点、主要产品、企业出货量、发展规划及重点企业等进行较为详细研究和分析。高工产研锂电研究所(GGII)希望通过实际调查研究,为投资者、业内人士、证券公司以及想了解硅基负极材料行业公司,提供准确、有参考价值报告。

审核编辑:刘清

-

2006年中国分立器件市场结构2008-05-26 4503

-

2014年中国ICT市场10大趋势预测【转】2014-03-12 2981

-

IDC:2017年中国可穿戴设备市场预测2016-12-22 3482

-

2019年中国IT市场趋势热点介绍2020-07-13 1702

-

2008-2009年中国通信电源市场分析及行业发展前景预测报2010-10-06 613

-

2010-2014年中国IGBT电源市场分析预测与产业投资建议分析报告2011-02-22 816

-

2017-2020年中国激光器市场分析及前景预测报告2017-01-14 1208

-

2021-2027年中国车载激光雷达市场分析与投入前景研究报告2020-12-01 3468

-

2022年中国伺服电机产业规模及主要企业分析2023-01-06 3783

-

负极材料市场投扩产解读2023-01-11 1966

-

2022年中国锂电池结构件市场规模及预测2023-01-31 1777

-

GGII:2022中国锂电池回收市场分析2023-04-04 2427

-

2022年中国锂电设备市场规模达千亿2023-04-17 3334

-

GGII:2022年中国锂电化成电源市场规模同比增长71%2023-05-22 2424

-

GGII:2025年中国锂电铜箔出货量将达到105万吨2023-06-02 4828

全部0条评论

快来发表一下你的评论吧 !