全面解读锂电池储能电芯产业链现状

电源/新能源

描述

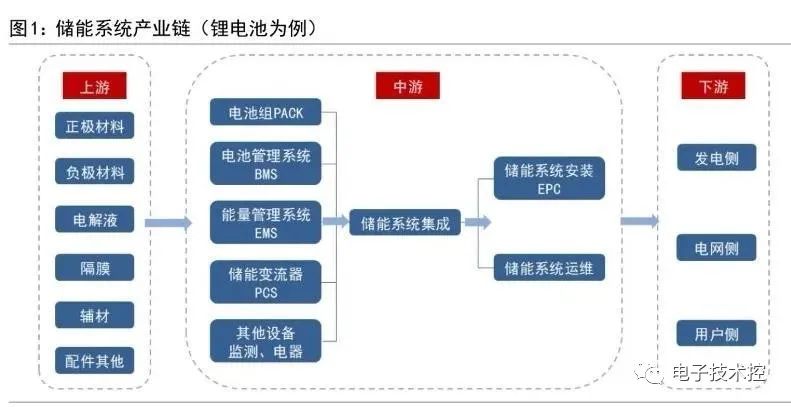

储能系统主要由电池、电池管理系统、变流器、温控和其他设备组成。储能系统产业链主要由上游的电池材料/配件、中游的电池/BMS/PCS/EMS下游的系统集成等环节组成。产业链上游主要由电池原材料与配件等构成,其中锂电池与动力电池产业链基本兼容;中游主要由电芯/电池模组/PCS等环节组成;下游主要为系统集成企业将集成后的储能系统,交付给终端客户。

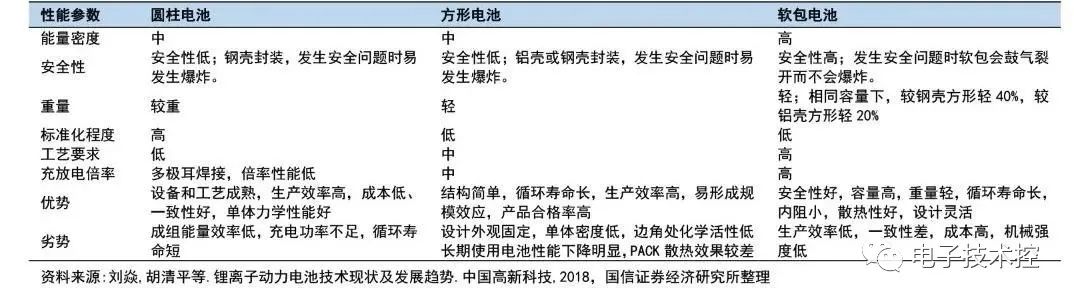

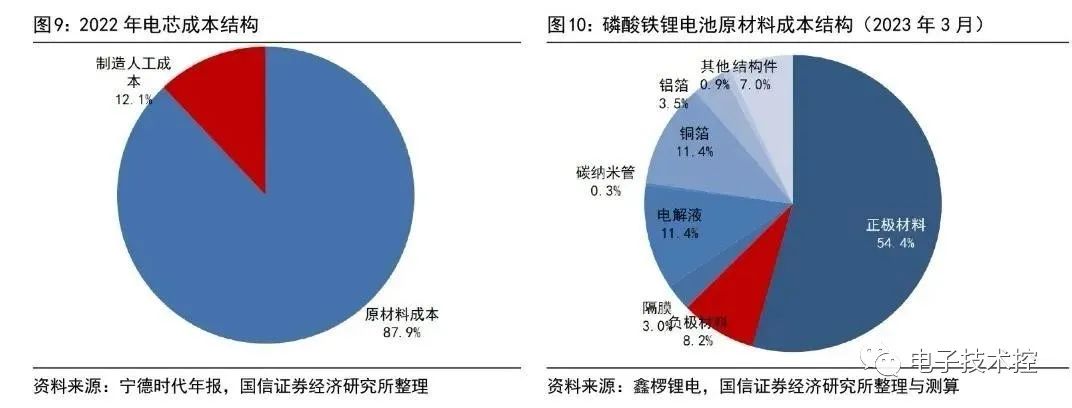

根据应用场景不同,储能可以分为电源侧储能、电网侧储能、用户侧储能等。电源侧储能主要起到平滑新能源出力波动、调频等功能;电网侧储能主要提供系统备用、延缓输变电设备阻塞等:用户侧储能主要是提高电能质量、调频、参与需求侧响应等。 储能电池Pack由电芯组成,电芯是电化学储能系统的关键器件,很大程度上决定了储能系统的安全、效率和成本。 随着市场的成熟,储能系统在用户侧、电网侧、电源侧等各类场景的应用不断深化,储能电芯也日渐走向专业化深水区——即围绕更低度电成本、更长循环寿命、更高安全性能,电芯的设计研发、工艺选择和制造路径,都更加专属化,与动力电池的差异越发明显。 目前,储能电池主要以磷酸铁锂电池为主。按照外形分类,储能电芯主要分为方形、圆柱和软包电池三类;

按容量划分,主要有20Ah、50Ah、100Ah、200Ah、280Ah等型号。

电源侧/电网侧储能、工商业储能方面,多采用200Ah以上大电芯产品: ①成本更低:相同容量下,电芯数量减少、PACK零部件减少,成本得到进一步优化。 ②大电芯在后端集成领域装配工艺简化度高。 ③BMS管理更容易:串并联电芯数量减少,BMS的数据采集和监控精度实现提升。 户用储能及便携式储能、通信储能、小型工商业储能等方面,多采用10-100Ah电芯产品,方形为50Ah-100Ah为主,软包为30Ah-80Ah,大圆柱为10Ah-50Ah。主要是: ①小电芯产品推出时间早、成熟度高。 ②灵活性强:电芯单体容量小,能够提高电池与其他零部件的适配性和灵活性,模组形态和带电量也更加多样化。 ③优化放电效率:电芯数量多能够通过串联提升系统电压,降低电流,降低对系统的干扰程度,提升放电效率。

户储电芯趋势:圆柱成重要方向

目前,在户用储能领域、电芯仍然以50Ah、100Ah方形铝壳电池为主。但是,大圆柱电池成为户用储能电芯重要的方向。 首先,大圆柱电池生产效率高,可以显著降低生产成本。圆柱电池是最早商业化的锂电池,生产工艺成熟,装配效率高于方形和软包电池。 第二,圆柱可以降低热失控风险,提高安全性。大圆柱电芯,其弧形表面一定程度上限制电池之间热传递,即使在充分接触的情况下仍存在较大间隙,解决了方形、软包电芯的侧面传热问题。 第三,更小的单体电芯容量,提高了电池适配性,模组形态、带电量更加多样,可以匹配不同带电量的户储及便携储能系统。 第四,更小的单体电芯容量,适用于户储高压系统。当前,户用储能市场仍主要在海外。欧洲户储市场,尤其是北欧+德语区,正在经历低压向高压系统的产品迭代,提高电压平台以求降低电流,最终降低系统发热量,提高放电效率。电压平台升高,若要保证总的储能系统容量不变,则电芯需要更小的容量。低压平台的储能电芯多为100Ah,而高压平台逐渐向50Ah过渡。 电芯单体容量更小,意味着需要串联更多的电芯,对电池厂商电芯产品的一致性和稳定性提出更高要求。

大储电芯趋势:“大”行其道

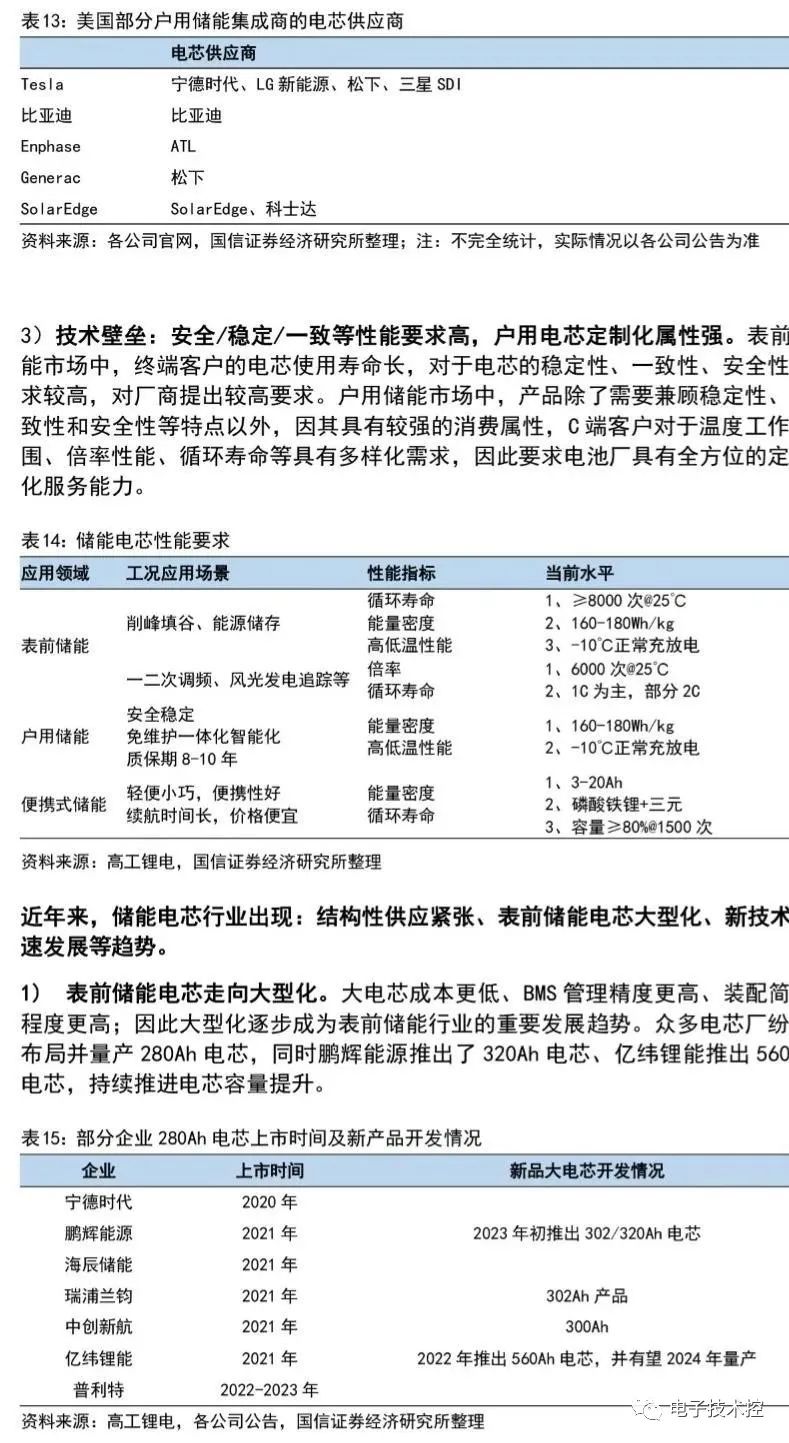

目前,大型储能电芯的一个突出趋势是朝着大容量方向发展。包括宁德时代、亿纬锂能、鹏辉能源、远景动力、瑞浦兰钧等在内的头部厂商,均在积极推出大容量、长循环电芯。 储能电站规模越来越大,大电芯在电力储能应用领域的优势明显:首先是大电芯更容易获得高体积能量密度;其次是Pack端零部件使用量减少,有利于降低成本;三是集成领域装配工艺简化。 目前,280Ah是大电芯的主流产品。该型号最早由宁德时代于2020年推出。得益于其在储能市场的龙头地位,下游系统集成商形成了以280Ah为标准的设计方案。为了撬动或拓展市场,其他厂电池商纷纷跟进280Ah。 从需求端来看,280Ah大容量电芯的渗透率已经超过一半。部分业主对300Ah大电芯的关注度快速上升,华能、中国能建等业主方在其最新储能电池招标中均要求单体容量不低于280Ah。高工储能获悉,海辰储能320Ah储能电芯、国轩高科300Ah储能电芯等已经相继获得订单。 从供给侧来看,国内已有海辰储能、天合储能、远景动力、鹏辉能源、瑞浦兰钧、海基新能源、亿纬锂能、楚能新能源、蜂巢智储、国轩高科、比亚迪等超10家电芯企业推出300Ah及以上电池产品。 此外,基于储能运用场景,储能电芯还在循环次数、尺寸、制造工艺等持续“拉锯”,基于储能运用场景的专用电池“呼之欲出”。

容量向上 量产比拼

亿纬储能自去年对外发布了560Ah储能电池---LF560K,电池容量为560Ah,两倍于LF280K,单电池能量达1.792kWh,电芯单体重量达10.95kg,被称为迄今为止容量最大的储能电芯。 容量向上的同时,300Ah及以上容量电芯也陆续开启量产交付。 除了亿纬锂能(560Ah,2024Q2)外,海辰储能(320Ah)、天合储能(306Ah)、远景动力(305Ah,315Ah)、鹏辉能源(320Ah)、海基新能源(375Ah)、瑞浦兰钧(320Ah 2023Q3)、楚能新能源、蜂巢智储(325Ah,2023H2)、国轩高科(300Ah)、比亚迪、南都电源(305Ah,2023)等十余家电芯企业已经相继发布300Ah及以上容量电芯产品。 而储能大容量电芯量产竞速外,众多厂商在电芯性能进行了突破。 远景动力315Ah产品在尺寸不变的基础上,较上一代产品能量密度提升了11%,实现“单颗电芯一度电”,同时循环寿命高达12000次,满足一天一次充放电25年安全可靠的运行要求。 海辰储能320Ah新一代电力储能专用电池,在电芯成本,系统成本,整箱标配等多维度上更适配电力储能市场应用发展模式。 鹏辉能源320Ah储能电芯,相较于前一代电芯产品,单体容量提升幅度14%,在同尺寸产品中系统能量提升14%,其循环寿命>8000次,使用寿命超20年。同时,在低温能力上表现优秀,可满足-40℃存储和-30℃放电。 天合储能306Ah储能电芯以“三减一补一智造”的创新技术,实现12000次循环寿命的突破。 作为280Ah的首创者和领先者,截止2023Q1宁德时代尚未发布新的300Ah及以上容量电芯产品,某种意义上来说,300Ah+的产品是电芯友商用来与宁德时代差异化竞争的产品。

叠片/卷绕之争

叠片工艺在300Ah以及以上容量电芯加速渗透。例如,亿纬储能推出的LF560K叠片电芯;蜂巢智储推出了325Ah储能叠片电芯;海基新能源推出的375Ah大容量储能电芯采用叠片式卷绕工艺;南都电源305Ah储能电芯采用四卷芯叠片工艺。 据介绍,亿纬锂能3.0堆叠技术可实现0.2S/PCS的叠片速率,单台叠片设备产能1.3GWh。这使得后续储能电池超级工厂建设,单线产能达10GWh,工厂总产能40GWh。规模效益和技术创新推动降本,工厂单GWh投资额降低38%,能耗降低20%,人员投入减少30%。 基于储能产品在更安全、更长循环寿命、更稳定、更低全生命周期成本等方面的核心诉求,蜂巢能源325Ah储能电池正是凭借 “飞叠”技术,并基于短刀电芯结构打造的。 从技术分析来看,叠片技术全模切极耳数量变为两倍,可解决电子电导的集流问题叠片取代卷绕,单极片长度缩短100倍,电芯生产总良率提升3%。此外,叠片技术可实现系统简化,Pack零部件数量减少,生产效率提高,电池集成度提升。 不过,亦有众多采用卷绕工艺生产超300Ah容量电芯的厂商。鹏辉能源发布的320Ah卷绕工艺储能电芯,在电芯升级方向进行了突破。鹏辉能源透露其采用了独家电解液设计配方和工艺,有效降低成膜内阻,并实现极耳结构仿真优化,卷芯空间利用率提升1%。 可以预见的是,基于制造工艺,叠片、卷绕正在300Ah以上电芯形成竞争之势。

尺寸之论

值得一提的是,当前300Ah及以上容量储能电芯除了在容量、制造等实现差异外,尺寸上亦有参差。 一派是沿用280Ah尺寸。比如海辰储能发布的320Ah的电芯仍然沿用了其280Ah电芯的“71173”的尺寸。南都电源、远景动力、鹏辉能源推出的容量在280Ah至320Ah范围内的方形储能电芯的尺寸长宽高亦与该尺寸接近。 另一派则是自由尺寸。除了尺寸差异较大的比亚迪刀片电池外,不同的还有国轩高科的300Ah电芯、海基新能源推出的375Ah电芯。海基新能源公布的参数称,产品散热面积提升了106%,无需液冷设计,传统的强制风冷即可满足使用需求。 业内人士指出,电芯尺寸的统一是由市场竞争形成。例如动力系中大圆柱电池也并非一蹴而就的,之所以能形成21700和46系等电池尺寸是因为被市场所选择,通过市场竞争所形成的。 也有专家提出,尺寸不是由系统来定义,也不是又电芯厂来定义。假如某一款电芯搭载的系统能够做到成本降低显著,那么该尺寸必将成为主流。现如今的情况是,系统集成商为了不相上下的成本优势,向其他尺寸电芯变更的可能性不大。 亦有系统集成商表示,即便是280Ah与300Ah同尺寸,整个系统是需要重新设计的。 当前除了比亚迪刀片电池,利用自身系统搭载自身电芯产品,不对外售出储能电池外;其余绝大部分电芯厂家仍是以电芯出货为主要业务。 不过电芯厂家普遍反馈,使用300Ah及更大容量储能电芯,可使20尺液冷集装箱升级至5MWh+柜体,系统成本降低10%以上,同时5MWh+柜体可降低系统项目超10%的集装箱量。

长寿命

储能电池更长的循环寿命,就意味着更低的全生命周期度电成本。 数据显示,当储能电池循环寿命提升到10000次,储能成本将降至1000元/ kWh以下,扣除充放电损耗和折旧,度电成本将低于0.16元。显而易见的是,电池使用寿命的增加,可以带来储能系统在全生命周期度电成本的降低。 正是围绕于市场的核心需求点,储能电池企业都在加大投入开发循环寿命更长的电芯,不少企业已经开发出循环寿命10000次甚至12000次的储能电芯。比如海辰储能、远景动力、楚能新能源、天合储能和南都电源相继推出了12000次循环寿命的储能产品。 业内人士分析,储能若实现长循环18000次,一天两次循环的情况下可用25年,与光伏同寿命。比如亿纬锂能LF560K储能电芯,便致力于电芯和系统成本双降。亿纬锂能对外表示,LF560K配套储能电站后,运营成本较常规的抽水蓄能电站更低,可满足储能市场大规模、高经济性需求。面向快速向前的储能产业,大幅提高电芯寿命已成为行业重要发展方向。

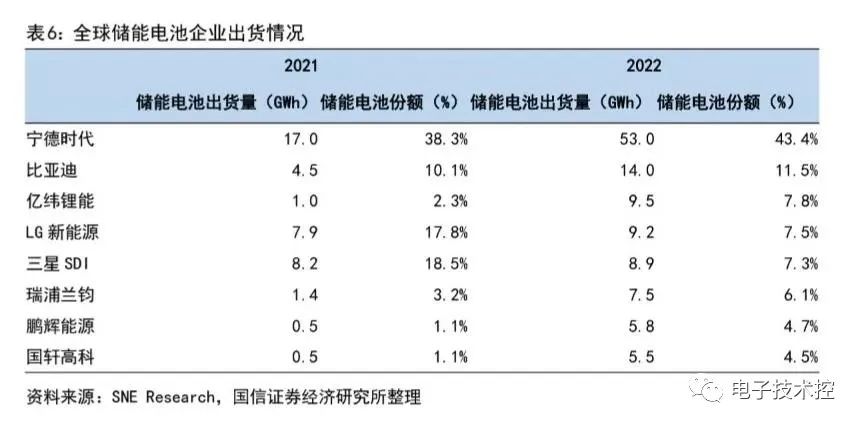

储能电芯行业专题报告:电芯专用化趋势明显,中国企业加速崛起(摘要)

全球储能电池企业出货情况

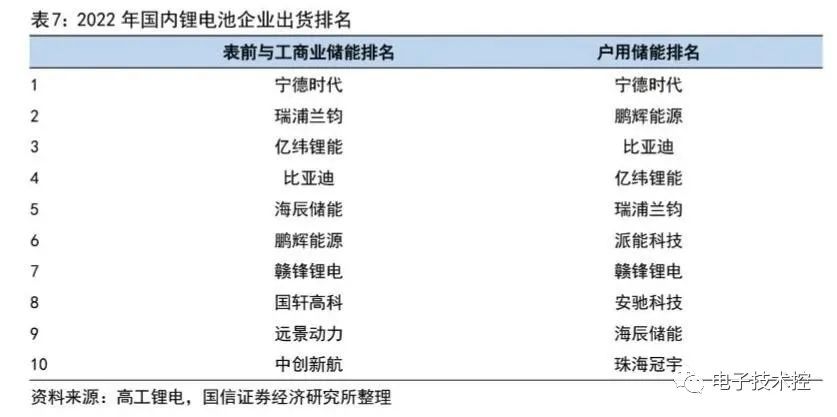

2022年国内电池企业出货排名

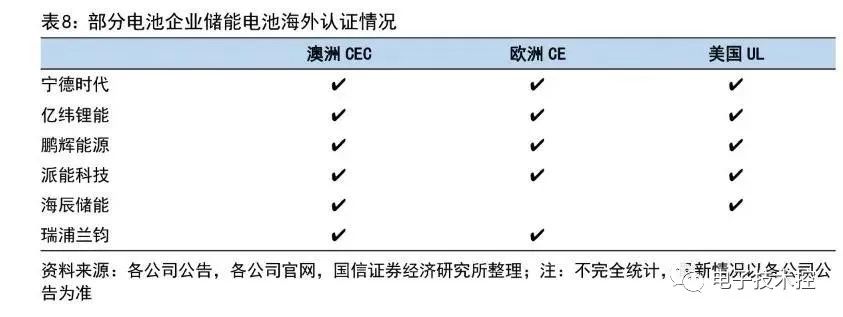

部分企业储能电池海外认证情况

编辑:黄飞

-

锂电池电芯充电2016-10-05 4562

-

在动力锂电池的衬托下,储能市场将迎来新的机遇2017-01-14 3141

-

锂电池储能系统澳洲CEC列名要求2018-11-10 3538

-

收购锂电池,电芯2021-03-16 1238

-

回收电芯,回收库存电芯,回收电池,回收动力电池,锂电池回收 锂电池模组回,收库存锂电池回收2021-08-20 1734

-

回收电池,回收动力电池,回收动力锂电池,回收三元动力电池,回收锂电池回收锂电芯,回收动力电芯,三元电芯2021-09-23 899

-

回收电芯,回收库存电芯,回收电池,回收动力电池,锂电池回收 锂电池模组回收,回收18650电池组2021-12-30 1152

-

回收动力电芯,三元电芯,回收动力锂电池,回收三元动力电池,回收锂电池,圆柱锂电池回收 动力锂电池回收2022-01-04 1494

-

2022中国成都锂电池技术设备展览会2022-05-24 2751

-

亿纬储能获“2022储能产业链TOP30”电芯类奖项2022-06-23 1902

-

浅谈锂电池产业链 锂电池的应用领域2022-10-27 2486

-

GGII: 2022年中国储能锂电池产业链规模破2000亿2023-01-04 1980

-

储能锂电池的应用领域2023-05-08 2499

-

储能锂电池的技术进展2023-05-19 2092

-

储能锂电池与电动车锂电池能替换使用吗?2024-01-09 2334

全部0条评论

快来发表一下你的评论吧 !