国内汽车智能车灯竞争格局探讨研究

LEDs

描述

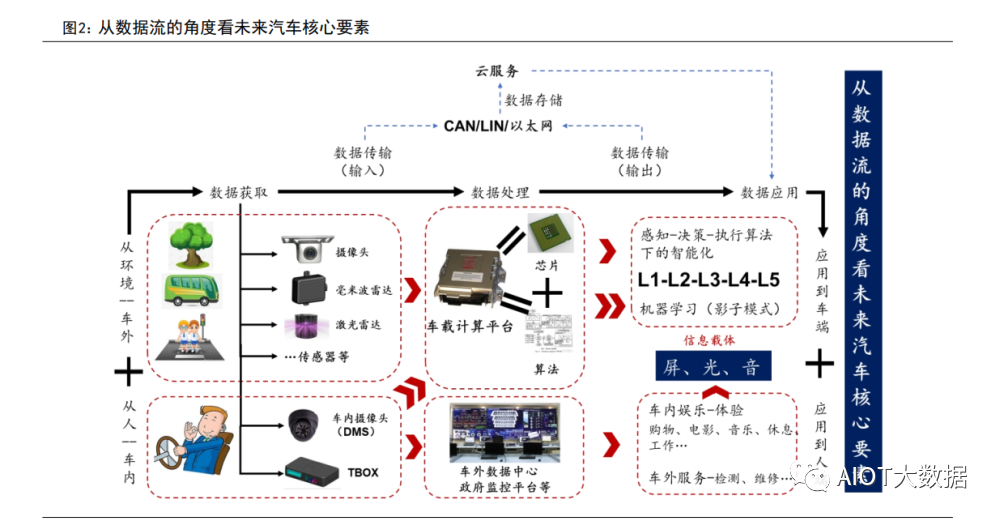

前言:智能化大背景,车灯是零部件细分优质赛道

汽车零部件企业从收入端拆分:收入=1)市场空间*2)市占率,其中1)市场空间主要看赛道结构,三大影响因素分别为:单车价值量(起点)、产品生命周期(持续时间)、产品升级速度(弹性);2)市占率主要看客户结构,两大影响因素分别为:进口替代(拓展新客户)、整车周期(跟随原有客户份额提升实现的市占率提升)。本文将从市场空间和市占率两大维度分析车灯行业的投资机会,其中市场空间的分析将从“好赛道”维度入手,分析前大灯、后尾灯、氛围灯的发展趋势及渗透率水平,以期为读者了解车灯行业提供参考。

车灯作为细分汽车零部件,能超越汽车整体行业增长,其背后很大原因来自于技术升级带来的车灯价值量提升(起点高、弹性大、持续长),而根本原因是消费者愿意为汽车电子化、智能化等趋势下的车灯(美观、智能、节能)等付出更高的成本,未来智能化电动化背景下,车灯作为视觉件有望成为车辆数据流输出端的核心载体,实现从“照明”到“表达”的功能升级。

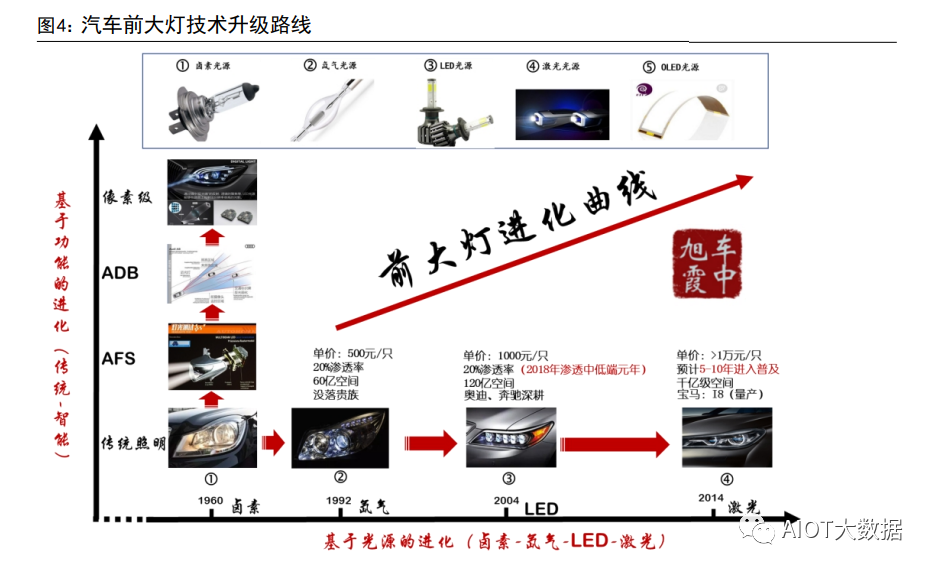

车灯是汽车零部件细分优质赛道,具备起点高、弹性大、产品持续升级三大属性。1)起点高-单车价值量高:传统汽车零部件赛道中,超过车灯单车价值量的部件只有动力总成(发动机变速箱 6000-10000 均价)和座椅总成(2000 均价),车灯总成(2000-3000 左右),车机系统(1500 左右),轮胎(1000 左右),玻璃(600 左右)。电动智能化趋势下诞生的纯增量零部件赛道中,ADB 车灯、DLP车灯单车价值量分别 4000 元、超 1 万元,仅次于激光雷达、自动驾驶域控制器、空气悬挂等赛道。 2)弹性大-技术升级带来的价值量大幅提升:车灯是汽车车身上重要的外观件,车灯的形态和设计对汽车消费者有重大影响,在汽车电子化、个性化的趋势当中,车灯在整车中的成本占比也越来越高。以前大灯为例“卤素-氙气-LED-ADB-DLP”的技术路径下,单只大灯的均价大致从“200 元-400 元-1000 元-2000 元以上-1万元以上”,价值量持续快速提升。 3)持续长-空间广,产品持续升级:车灯目前经历了从卤素-氙气-LED 的产品升级,未来更智能的矩阵式 ADB 大灯、DLP 大灯是发展方向,升级过程中,单车价值量持续提升(大灯 LED 化过程,全套车灯从 1600 元到3000 元)。汽车车灯在前照大灯、后尾灯(分离式-贯穿式)、氛围灯(前格栅灯、星环灯等)等各领域,均存在较大的技术升级空间,光、电等前沿领域在汽车车灯上的应用相对具备较大的空间。

好行业:从安全到智能,车灯技术持续升级

核心:车灯集外观件-安全件-电子件于一体,是车身上具备强消费驱动力的核心零部件,是汽车每次大小改款的必改项目,产品升级几乎是必然趋势,升级过程中掌握前瞻产品研发技术的企业有望成为下一阶段的赢家。从安全到智能,车灯产品持续升级,前大灯从 LED(ASP1500 元)-ADB(ASP3000-4000 元)-DLP(ASP15000元+),尾灯从分离式(ASP400-600 元)-贯穿式(ASP1000 元+),叠加氛围灯(前格栅灯、星环灯等),整车全车灯价值量有望从当前2500 元提升到远期上万(新势力车灯价值量多在 5000 元以上)。

前大灯:卤素灯-氙气灯-LED 灯-ADB 灯-DLP

灯前大灯升级路线,基于光源角度,车灯从卤素-氙气-LED-激光光源升级;基于功能角度,车灯从传统照明到智能车灯(矩阵式 LED/ADB/AFS/像素级DLP 成像)升级,智能车灯可概括为更高分辨率的车灯,按照技术可分为LED 阵列(矩阵式LED/ADB)、微像素 LED(µAFS /mini/micro LED)、DLP,按照采用的设备可分为 DMD(数字微镜设备)、LCD 和 LCOS(硅上液晶)。

复盘车灯发展历程,车灯已完成从卤素灯-氙气灯-LED 灯的升级,目前路面在跑车型使用的前大灯主要为 LED 灯。展望未来,ADB、DLP 灯有望接棒LED灯,成为前大灯的发展趋势。

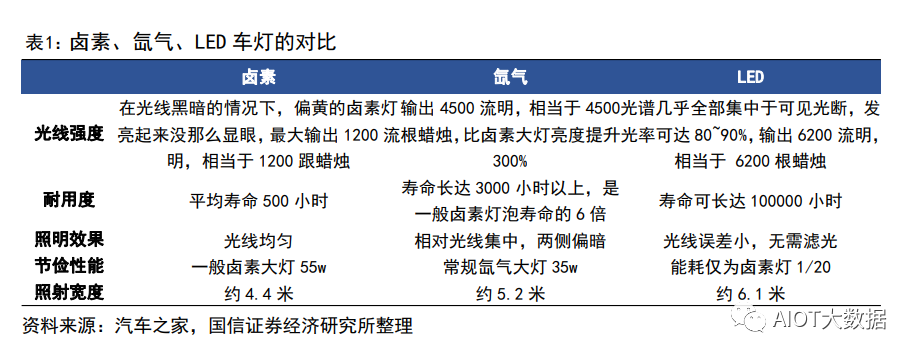

追溯过去,基于光源,LED 光源具备高效、节能、长寿等多重优势,前大灯已完成从卤素灯-氙气灯-LED 灯的升级。 1)卤素灯:其发光原理跟白炽灯相似,但亮度比白炽灯要高,且工艺简单、制造成本低廉,但发光效率不高、照射距离短。目前国内低端车型中卤素灯占据了市场大部分份额,但在逐年缩减。卤素灯沿用传统白炽灯发光原理,由于白炽灯技术简单且发展较为成熟,卤素车灯的光源成本较为低廉,目前市面上更换一只卤素灯泡的价格约在十几元-几十元不等。 2)氙气灯:起于 20 世纪 90 年代欧洲,特点是发射光多,能效高,具有比较高的能量密度和光照强度,使用寿命比卤素灯长得多。氙气灯必须搭配高压触发器使用,同时整体安装难度较高,需要进行各种的色温匹配,性价比一般。3)LED 灯:LED 车灯是指采用 LED(发光二极管)为光源的车灯。因为LED具有亮度高、颜色种类丰富、低功耗、寿命长的特点,LED 被广泛应用于汽车领域。LED 在车用仪表盘、背光照明开关、汽车阅读灯或抬头显示系统等汽车内部的应用较为成熟,其中仪表盘的背光已经 100%使用 LED。在汽车外部,例如汽车组合尾灯、刹车灯等小灯领域也已采用了 LED。近年来LED 前大灯得到了广泛应用。

LED 灯更小、更亮、更耐用,是目前前大灯的主流技术。LED 全称叫做LightEmitting Diode,即发光二极管。对于汽车而言,LED 光源主要有以下7大优势:1)更高的使用效率,LED 的发光效率达 80%-90%,如果用我们日常的节能灯来打比方,节能灯比白炽灯节能 4/5,而 LED 比节能灯还节能1/4。在汽车上,同样的日间行车灯,LED 元件的能耗仅为卤素灯的 1/20。LED 元件的成本也逐年大幅降低,并且目前成本和价格仍然在以每年 20%以上的幅度下降。2)寿命超长,用在汽车上的 LED 元件基本都能达到 50000 小时的水平,而知名的汽车灯光供应商已经能够提供寿命达 100000 小时的 LED 元件,考虑到灯光的使用频率,基本上在整车的设计寿命里,LED 元件都不需要更换。相比之下,氙灯的寿命仅为3000小时左右。而且 LED 让大灯的形状和线条变得更加丰富,夜晚的识别度也更高。3)耐用性好,LED 元件结构简单,抗冲击性、抗震性非常好,不易破碎,能够很好地适应各种环境。4)LED 元件体积小,紧凑便于布置和造型设计,这是LED的一个巨大优势,这一优势充分迎合了汽车厂商在设计上的进化需求,打破过去灯光系统对造型创新的束缚,让我们拥有更具创意的汽车产品。5)响应速度快,LED的点亮仅需微秒级别,用在尾灯和转向灯上能够迅速点亮达到更好的警示效果,用在前大灯上,相比氙灯和卤素大灯拥有更高的响应速度,对于行车安全性有更好的保障。6)亮度衰减低,LED 亮度高,光线亮度衰减远低于卤素灯,适合用作照明及刹车灯、转向灯等警示灯光。7)低压直流电即可驱动,负载小,干扰弱,对使用环境要求低,适应性好。不需要氙气灯的升压装置。

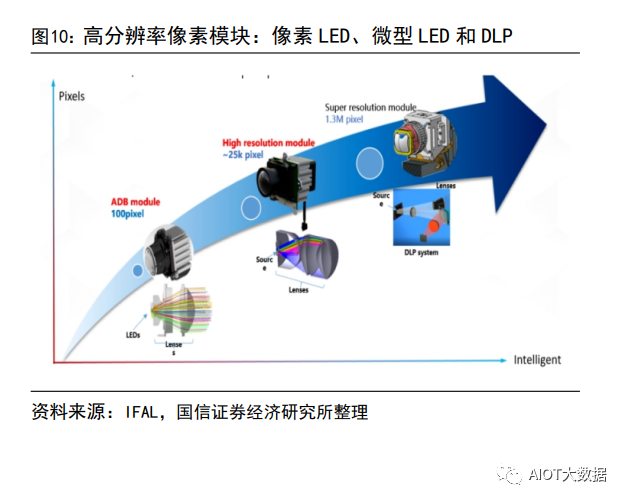

展望未来,基于功能与智能,前大灯往更高分辨率的数字大灯方向发展。展望未来,基于功能与智能的角度,前大灯往更高分辨率的数字大灯方向进行发展,按照技术可分为 LED 阵列(矩阵式 LED/ADB)、微像素LED(µAFS /mini/microLED)、DLP,按照采用的设备可分为 DMD(数字微镜设备)、LCD 和LCOS(硅上液晶)。

对于高像素前照灯系统,对于前大灯的功能主要可以概括为:1)对已有照明功能的进一步优化,比如分区照射、防眩目功能,目前中低像素LED(ADB,几十到 100 像素)前大灯已经实现该功能,基于安全角度应运而生。2)对于新功能,由于高像素 LED( Micro-led /µAFS )、DMD 方案(DLP)、LCD方案具有较高的分辨率,因此其可以在路面上投影相应的图案从而向驾驶者传递部分信息,比如交通标志提醒、转向投影等,其中高像素LED(Micro-led/µAFS)和 LCD 方案可实现万级像素,DMD 方案(DLP)可以实现百万级像素、更高清显示效果。从量产应用情况来看,中低像素 LED(ADB)在中低价位车型已量产应用,DMD(DLP)方案在高端车型量产。

1)ADB 车灯(矩阵式 LED)——中低价位车型已量产应用

自适应远光灯系统(Adaptive Driving Beam)是一种智能远光灯系统,主要功能是提升夜间会车安全性。传统的汽车头灯光线耀眼,在夜间会车时极易造成对向车道驾驶者的眩目,为行车安全埋下隐患。相比之下,ADB 技术通过视频摄像头信号的输入,判断前方来车的位置与距离,并相应调整灯光照射区域,避免对来车产生炫光,同时最大限度地满足驾驶者的视野需求,ADB 智能大灯可以提升ADAS 系统夜间图像识别能力,将成为汽车安全照明的技术趋势,当前已经是ADAS系统的一部分,更有望成为未来智能驾驶汽车标配产品。ADB 有两种解决方案:一种是矩阵式( Matrix system),一种是像素式(Pixelsystem),简单来说,像素式可以理解为更多颗粒、更多通道、分区更细的矩阵式,矩阵式可以理解为像素更低的像素式,当前由于成本、技术等各方面原因的限制,在车上搭载的 ADB 方案尚以矩阵式为主,基于LED 小体积、易驱动、快速响应等特性,使用多颗 LED 组成行、列或矩阵式排列是实现入门级多像素智能大灯的基础方案。以奥迪为例,拆解其矩阵式前大灯,相较于普通LED前大灯,矩阵式前大灯的 LED 颗粒更多,远光灯组更复杂,散热和控制系统要求更高。

从应用来看,ADB 前大灯技术相对较成熟,开发不确定性较低,周期相对较短,成本比高像素车灯低,在中低价位车型已量产应用,代表性车型比如比亚迪海豹、传祺 GS8、卡罗拉。由于 LED 封装尺寸的限制,最终的像素数量级能到百位级已是极限。

2)微像素 LED(µAFS 式)——海拉、星宇股份等车灯龙头Tier1 进行技术布局

µAFS 是可寻址像素矩阵式 LED(Addressable LED Pixel Array)的简称,是一种专门针对多像素智能大灯系统开发的 LED 技术。传统的LED 工艺里,每个芯片只有单个正极和单个负极(多芯片 LED 仅是把多个独立的LED 芯片整合到一个LED 封装),外部驱动提供电能后,整片芯片同时点亮。而µAFS 则是预先在芯片的硅衬底中整合了矩阵式的 CMOS 控制电路,结合同样经矩阵式微结构处理的芯片,实现了对芯片上每一个独立的微结构区域进行单独的开、关及电流调节的功能,使每一个微结构区域直接成为了大灯光型中可独立控制的像素。因此,µAFS虽仍以 LED 为光源,但其与同以 LED 为光源的 DLP 大灯光源系统的区别在于像素的形成。µAFS 在 LED 芯片层面直接形成像素;DLP 通过DMD 器件形成像素。得益于无需额外增加像素生成系统,µAFS 具备较低的系统成本,目前最高达到25600像素。欧司朗的 EVIYOS 1.0能在 4mm×4mm 的单个芯片上做到1024像素;最新的 EVIYOS 2.0 在单个 LED 芯片上实现 25600 个可独立控制的像素点。

从性能来看,μAFS(Micro LED)技术凭借着较低的系统成本、较小的系统体积、相当高的效率、万级像素的投影效果等优势,以海拉、星宇股份为代表的头部tier1 已进行技术布局。其中海拉采用μAFS(Micro LED)技术,突破了矩阵式ADB的像素限制,实现更为精准的灯光控制。其最大亮点在于高分辨率,可以实现3万多个像素智能且独立地控制,完善了现有的自适应照明、无眩光远光灯等照明功能,还支持附加的基于光的安全功能,如为骑车人或行人投影出保护区域、车道光标识等。此外,星宇股份加强车灯新技术的开发,在基于Micro LED技术的HD 智能前照灯方面进行了布局。

3)DLP 车灯——应用于高合、智己等高端车型

DLP 全称“Digital Light Processing”,即数字光处理,也就是该技术需要先把影像信号经过数字处理,然后再把光投影出来。它是基于TI(德州仪器)公司开放的数字微镜元件 DMD(Digital Micromirror Device)来完成可视数字信息显示的技术。DLP 的成像原理在于 LED 光源通过分色镜、集光镜、透镜组等光学元件,再通过 DMD 芯片的控制反射作用绘制出画面图像,反射给镜头将图像显示出来。DMD 芯片有上百万个微镜片聚集在 CMOS 硅基片上,每个微镜片安装在一个精密微型铰链上,微型铰链可以由 SRAM (Static Random-Access Memory)的数字信号驱动调节镜片方向和角度来反射光到屏幕上形成投影图像。通过对其表面微镜矩阵中数百万颗微镜角度的控制,改变光线的反射角度,从而能在指定区域内形成暗区,并且能准确地控制车灯调节光线透射的角度和暗区的大小,有效地避免炫目的发生。同时,它能将最多的光维持在路面上,保证了夜间灯光的最大利用率,有效地提高了夜间行车安全。

DLP 车灯的优势在于:1)高像素、高分辨率:ADB 单透镜像素低在100-1万多之间,DLP 单透镜像素超百万,DLP 是更精准的 ADB,具备极高的分辨率;2)精准指示:DLP 透镜模组可以使驾驶员在各种路况下打开远光灯行驶,同时不对其他司机的视线造成影响,并提供精准指示照明;3)防眩目:提供灯光暗区以避免强光影响到来车或前车的驾驶员、行人;4)可编程,智能交互:DLP 技术能提供对车辆个性化的定制,比如灯光秀,可根据各种传感器捕捉的环境信息在路面投影出各种提示图案。 目前,DLP 大灯单价约 1 万元/只,按照国外的产品价格5000 元以上,如果国内未来 2-3 年内投产,并且解决 DLP 光源技术的问题,价格有很大的下行空间。

后尾灯:分离式-贯穿式,LED-OLED

后尾灯升级路线,基于光源的卤素-LED-OLED 光源升级,基于形态的分离式到贯穿式升级。各车企的选择路线来看,市面上主流车企的新车基本都开始使用LED作为尾灯光源,奥迪在全新 A8 上开始使用贯穿式后尾灯及OLED 后组合灯。

1)基于形态:分离式-贯穿式

尾灯有照明和信号指示作用,主要包括后示宽灯、刹车灯、后雾灯、后转向灯等,车灯作为重要的外观件,尾灯不仅仅需要满足其功能性的要求,车企也更加注重设计感与辨识度,尾灯成为车企重要的外观设计元素,贯穿式尾灯应运而生。

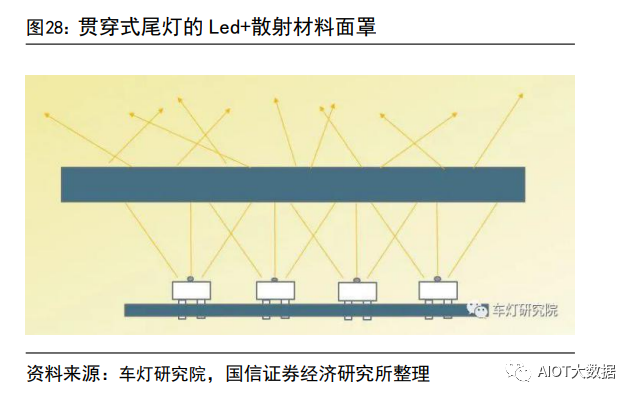

贯穿式尾灯的技术方案可以分为:1)光导式:一根光导贯穿整个贯穿尾部,在光导左右 2 端分别加上大功率的 led 光源,该方案优势是简单高效成本低;缺点是是光导的尺寸有限,无法点亮很大的宽度,光导要实现发光均匀存在天然的局限;2)LED+散射材料面罩:该方案是国内很多灯厂贯穿式尾灯的方案,优势是设计简单,一根超长的 led 灯板加上一块散射材料的面罩即可实现贯穿的效果,缺点是贯穿式尾灯的外观容易同质化,效果主要取决于面罩上的散射材料;3)LED+小反光碗:超多数量 LED 的方案,豪车大多采用该方案,贯穿下来可以用到100多颗 led 灯珠,通过直射或者反射的方式先反射扩散,然后通过面罩均匀投射出来,每颗 led 光源可以单独控制,实现迎宾方案。

2)基于光源:卤素-LED-OLED

OLED 比 LED 多了 Organic,也就是使用了有机分子或高分子材料的新一代有机半导体照明技术。OLED 的基本结构可分为附着在玻璃基质上的铟锡 氧化物(ITO)阳极 、空穴注入层(HIL)、空穴传输层(HTL)、发光层(EML)、电子传输层(ETL)、电子注入层(EIL)和金属阴极。OLED 基本的发光过程是空穴从阳极 ITO 一侧注入,经由 HIL 和 HTL 进入EML;电子从阴极一侧注入经由 HIL 和 HTL 进入 EML;电子和空穴在 EML 层复合成为激子,激子辐射衰减,最后形成电致发光。

OLED 车灯的优点在于 OLED 车灯具有轻薄、透明、响应速度快、高流明效率以及可塑性强等特点,能够呈现出更加酷炫的 3D 效果。不同于LED 等传统的点光源,OLED 是一种发光均匀、光照柔和的平面光源,可以有效避免炫光给人眼带来的刺激。此外,OLED 光源的颜色和亮度还可以实现动态改变,使车灯呈现“流动”的效果,满足客户高度定制的动态图案设计需求。 OLED 的问题在于寿命、效率和成本,1)寿命和效率问题,OLED材料、荧光和磷光材料的发光效率并没有达到最优,材料容易受环境影响,同时在制造生产过程中易产生缺陷而影响寿命,由于目前OLED 的发光效率还无法达到车头照明灯的水准,因此其开发重点集中在尾灯;2)成本问题,由于目前产业链尚处雏形,可供选择的材料、设备供应商范围小,客户需求尚未明显上量,成本问题成为 OLEO 大范围应用的关键制约点。 目前,汽车后尾灯大多是 LED 光源,OLED 尾灯主要应用在宝马、奔驰、奥迪等高端车型上。

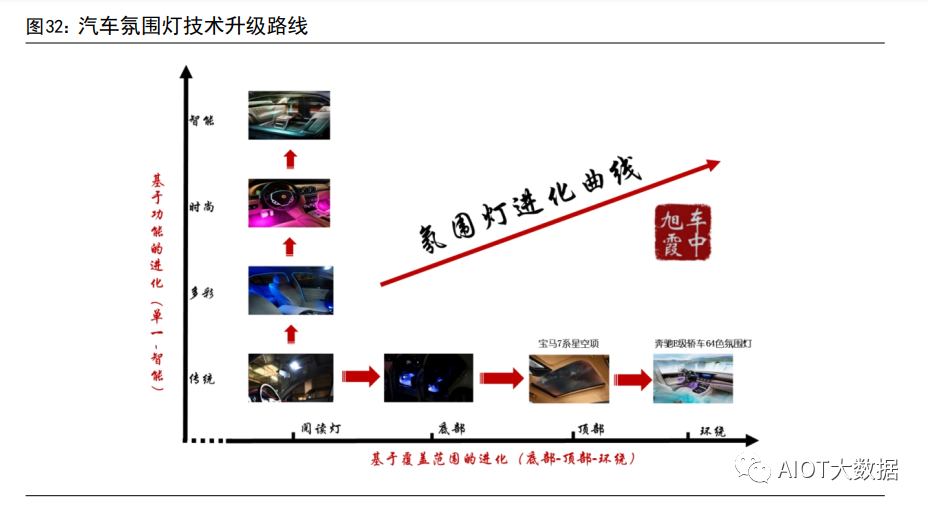

氛围灯:内饰灯融合座舱实现智能交互,外饰灯方面格栅灯进入大众视野

氛围灯升级路线,基于覆盖范围(顶部-底部-环绕)的升级;基于功能(传统-智能控制变色)的升级。各车企的选择路线来看,宝马全新X5 全景天窗的玻璃上均匀分布着 LED 灯,可以组合成 15000 种图案;奔驰E 级轿车已经可以提供64种颜色的氛围灯供车主选择。

由于汽车的动力变化,前部进气格栅功能随之取消,发光格栅灯、星环灯、交互灯等新型外饰氛围灯应运而生,汽车整个前部区域都可以实现发光效果。相比传统格栅,发光格栅灯等外饰氛围灯的优势有:1)品牌展示,发光格栅灯可以作为 LOGO、设计理念展示的新载体,集造型和功能为一体;2)装饰作用:可以掩盖发动机舱里面的机械结构件,外表更美观;3)照明作用:将发光模组封装在电动汽车格栅中,以产生晶体效果,在夜间行驶时起到路面照明的作用;4)灯语交互作用:当车辆解锁和闭锁时,前格栅还拥有个性可进化的灯语交互,触发“迎宾”功能,展现出高级感与科技感。

前大灯渗透率:2022 年LED、ADB、DLP灯渗透率分别为78%、9%、低于1%

核心:2022 年 LED、ADB、DLP 灯渗透率分别为 78%、9%、低于1%。分价位区间来看,2022 年,LED 前大灯在 10 万以上的乘用车渗透率在80%以上,ADB 前大灯在20-50 万的中高端车型渗透率在 10%以上%,DLP 前大灯集中于40 万以上的高端车型(比如智己 L7、高合 HiPhi X、HiPhi Z)。

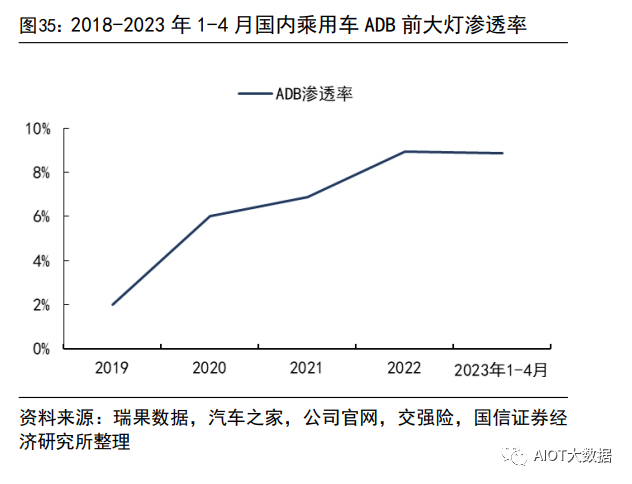

数据总览:2022 年 LED、ADB、DLP 灯渗透率分别为78%、9%、低于 1%,2023 年 1-4 月 ADB 灯渗透率为9%

参考瑞果数据对于汽车之家、公司官网车灯配置的统计数据,对LED、ADB、DLP灯渗透率进行测算。ADB 灯参考矩阵式 LED 大灯数据,DLP 灯参考LED 像素大灯(定义为更精细化控制灯光区域,可以达到投影效果)数据,渗透率按照“标配该配置的车型上险量/总上险量”进行测算。 对 2018-2022 年国内乘用车的车灯配置进行统计:从渗透率来看,2022 年,LED、ADB、DLP 灯渗透率分别为78%、9%、低于1%。LED车灯渗透率从 2018 年的 23%提升至 2022 年的 78%,ADB 车灯(参考矩阵式大灯数据,下同)渗透率从 2019 年的 2%提升至 2022 年的9.0%,DLP 车灯(参考LED像素大灯,下同)2022 年渗透率低于 1%(0.04%)。2023 年 1-4 月累计,ADB 车灯渗透率为 8.9%,同比+0.2pct。分月份看,2023年1、2、3、4 月,ADD 车灯渗透率分别为 9.0%、8.7%、8.9%、9.0%,同比分别变动+0.6、-0.2、-0.1、+0.4pct,环比分别变动+0.6、-0.4、+0.2、+0.1pct。

分价格:LED 在 10 万以上乘用车渗透率超80%,ADB 在中高端车渗透率超 10%,DLP 集中于高端车

分价位区间来看,2022 年,LED 前大灯在 10 万以上的乘用车渗透率在80%以上;2022 年至今,20-50 万的中高端车型 ADB 前大灯渗透率基本在10%以上,10-20万以内的中低端车型 ADB 前大灯渗透率为 5%;DLP 前大灯集中于40 万以上的高端车型(比如智己 L7、高合 HiPhi X、HiPhi Z)。 LED 前大灯 2022 年,10 万以上的车型 LED 前大灯渗透率基本在80%以上,10 万以内的车型LED 前大灯渗透率为 28%。2022 年,10 万以内、10-20 万元、20-30 万元、30-40万元、40-50 万元、50 万元以上的 LED 前大灯渗透率分别为27.8%、82.1%、98.0%、99.1%、98.9%、79.4%,同比分别变动+5.0、+5.2、+6.7、+1.6、-0.8、-8.1pct。2022 年 12 月,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50万元、50 万元以上的 LED 前大灯渗透率分别为 36.2%、82.6%、98.3%、98.6%、99.4%、69.8%,同比分别变动+13.0、+2.6、+1.3、-0.4、-0.4、-14.1pct、环比分别变动+3.2、-2.2、+0.3、-0.4、+0.1、-2.4pct。

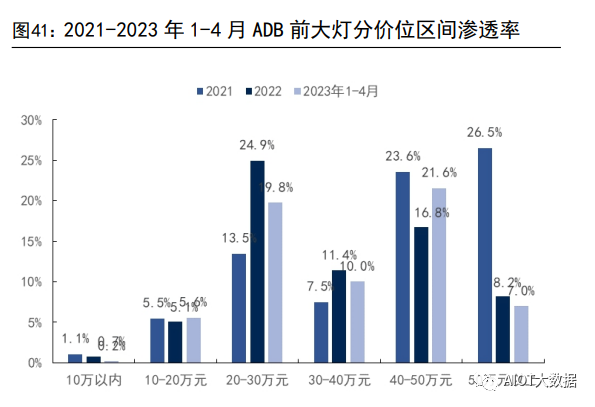

ADB 前大灯

2022 年至今,20-50 万的中高端车型 ADB 前大灯渗透率基本在10%以上,10-20万以内的中低端车型 ADB 前大灯渗透率为 5%。 2022 年,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50万元以上的 ADB 前大灯渗透率分别为 0.7%、5.1%、24.9%、11.4%、16.8%、8.2%,同比分别变动-0.3、-0.4、+11.5、+3.9、-6.8、-18.3pct。2022 年12月,10万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50 万元以上的ADB前大灯渗透率分别为 0.9%、5.6%、22.5%、11.3%、4.8%、1.2%,同比分别变动+0.4、-0.7、+1.7、-3.8、-22.4、-19.2pct、环比分别变动+0.1、+0.3、-1.8、-1.0、-0.1、-0.4pct。 2023 年 1-4 月累计,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50万元、50 万元以上的 ADB 前大灯渗透率分别为 0.2%、5.6%、19.8%、10.0%、21.6%、7.0%,同比分别变动-0.1、-0.2、-2.6、-1.9、+0.2、-8.7pct。2023 年4月,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50 万元以上的ADB 前大灯渗透率分别为 0.1%、5.2%、19.8%、10.1%、22.0%、9.9%,同比分别变动-0.1、+0.0、-2.6、-6.4、+5.6、+0.2pct、环比分别变动-0.1、-0.6、+2.3、+1.2、-2.5、+3.2pct。

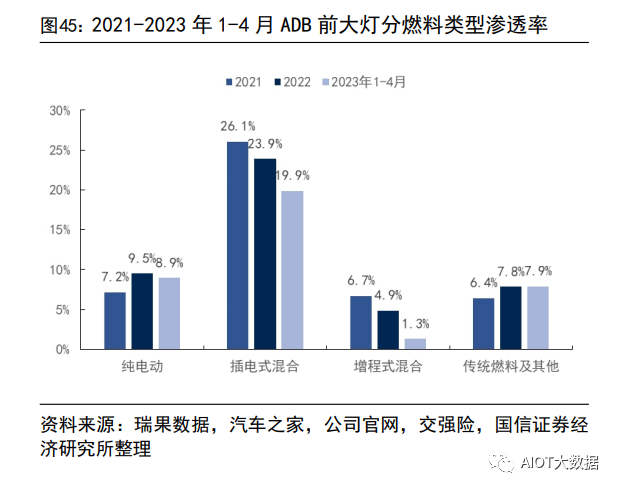

分燃料类型:LED 车灯已全面渗透电动车和燃油车,ADB车灯在电动车的渗透率高于燃油车

分燃料类型来看,2022 年,LED 前大灯在插电式混动、增程式混动的渗透率接近100%,在纯电动的渗透率超 60%,在燃油车的渗透率超80%;2023 年1-4月累计,ADB 前大灯在插电式混动的渗透率为 20%,在纯电动的渗透率为9%,在燃油车的渗透率为 8%;DLP 车灯目前标配量产的均为纯电动车型(智己L7、高合HiPhiX、HiPhi Z)。

LED 前大灯

2022 年,LED 前大灯在插电式混动、增程式混动的渗透率接近100%,在纯电动的渗透率在 60%以上,在燃油车的渗透率在 80%以上。2022 年,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为61.5%、99.4%、99.9%、80.4%,同比分别变动+9.2、+1.6、+0.1、+8.6pct。2022 年12 月,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为63.8%、99.8%、100.0%、83.1%,同比分别变动+4.8、+0.8、+0.3、+7.4pct,环比分别变动-7.6、+0.0、+0.0、+0.0pct。

ADB 前大灯

2022 年,ADB 前大灯在插电式混动的渗透率为 24%,在纯电动的渗透率接近10%,在燃油车的渗透率为 8%。2022 年,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为 9.5%、23.9%、4.9%、7.8%,同比分别变动+2.3、-2.2、-1.8、+1.5pct。2022 年 12 月,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为 8.7%、23.6%、1.9%、7.2%,同比分别变动+0.4、-0.9、-26.9、-1.4pct,环比分别变动-1.8、+1.2、-0.2、-0.3pct。2023 年 1-4 月累计,ADB 前大灯在插电式混动的渗透率为20%,在纯电动的渗透率为 9%,在燃油车的渗透率为 8%。2023 年 1-4 月累计,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为8.9%、19.9%、1.3%、7.9%,同比分别变动+0.8、-3.0、-20.0、-0.1pct。2023 年4 月,纯电动、插电式混动、增程式混动、传统燃料及其他的 LED 前大灯渗透率分别为9.3%、21.0%、1.2%、7.8%,同比分别变动+0.9、-0.5、-18.3、+0.2pct,环比分别变动+0.5、+3.8、+0.0、-0.3pct。

分车系:LED 灯在美系、欧系渗透率超90%,ADB 灯在欧系、中系渗透率超 11%

分车系来看,2022 年,LED 前大灯在美系和欧系的渗透率最高(超90%),韩系(86%)次之,再其次为日系和中系(70%左右);ADB 前大灯在欧系和中系的渗透率最高(超 11%),美系(6%)次之,再其次为日系(2%),韩系目前暂无ADB车灯配置;DLP 车灯目前标配量产的均为中系车型(智己L7、高合HiPhiX、HiPhiZ)。

LED 前大灯

2022 年,LED 前大灯在美系和欧系的渗透率最高(超90%),韩系(86%)次之,再其次为日系和中系(70%左右)。2022 年,韩系、美系、欧系、日系、中系的LED 前大灯渗透率分别为 86.1%、94.6%、90.5%、73.9%、69.6%,同比分别变动+23.2、+3.9、+4.4、+8.9、+9.9pct。2022 年 12 月,韩系、美系、欧系、日系、中系的LED 前大灯渗透率分别为 94.9%、94.6%、90.8%、75.5%、75.1%,同比分别变动+13.4、+1.2、+1.6、+6.7、+11.2pct,环比分别变动+1.0、-1.5、+1.1、+0.0、-2.2pct。

ADB 前大灯

2022 年,ADB 前大灯在欧系和中系的渗透率最高(超11%),美系(6%)次之,再其次为日系(2%),韩系目前暂无 ADB 车灯配置。2022 年,美系、欧系、日系、中系的 ADB 前大灯渗透率分别为 6.2%、10.7%、2.0%、12.1%,同比分别变动+0.6、+3.0、+1.2、+1.8pct。2022 年 12 月,美系、欧系、日系、中系的LED 前大灯渗透率分别为 3.5%、8.2%、2.3%、11.9%,同比分别变动-3.0、-5.6、+0.7、+0.2pct,环比分别变动+0.2、-0.5、-0.4、-1.4pct。 2023 年 1-4 月累计,ADB 前大灯在欧系和中系的渗透率最高(超11%),美系和日系渗透率在 2.5%左右,韩系目前暂无 ADB 车灯配置。2023 年1-4 月累计,美系、欧系、日系、中系的 ADB 前大灯渗透率分别为2.5%、12.1%、2.6%、10.9%,同比分别变动-5.1、+1.5、+0.7、-0.6pct。2023 年4 月,美系、欧系、日系、中系的 LED 前大灯渗透率分别为 2.5%、11.1%、2.6%、11.6%,同比分别变动-6.8、+2.9、+0.0、-0.4pct,环比分别变动+0.5、-2.0、+0.3、+0.9pct。

分车型:走量车型开始中高配 ADB 灯

我们对配套 LED、ADB 车灯的代表性车型,按照车系角度进行如下梳理:1)日系方面,年销超十万辆的代表性车型比如凯美瑞、雷凌等标配LED,卡罗拉(年销近 20 万辆)中高配 LED、低配卤素,锋兰达(年销近10 万辆)中高配矩阵式大灯、低配卤素。2)欧系方面,一汽大众、上汽大众选择中高配矩阵式大灯、低配LED 的车型较多,比如帕萨特、途观 L、迈腾、探岳等,均为畅销车型(年销9万辆以上)。3)美系方面,中高配矩阵式大灯、低配LED 的代表性车型有上汽通用君威、凯迪拉克 XT6、长安福特林肯冒险家。4)中系方面,配备矩阵式大灯的代表性车型有比亚迪海豹、唐 DM-i、吉利缤越、领克03、红旗H9、荣威RX5、传祺 GS8、传祺 M8。

2022 年,高配标配 DLP 车灯的车型集中于高端新能源车,比如有高合HiPhiX、HiPhi Z、智己 L7。1)高合 Hiphi X 的 PML 可编程智能大灯已经将车灯进化成具有独立计算器、红外摄像头、以及 260 万片微镜芯片的灯组系统,可以做到投影仪一般的精准光形控制,能智能识别驾驶场景,提供辅助照明图案,在夜间行驶时,更能关注行人,减少驾驶风险;2)智己 L7 的DLP 投影大灯(260 万像素),可以通过投影的方式,在导航情况下向路面投射清晰的指引标识,除了动态的场景外,在静态时,IM 智己汽车还支持用户共创(这套投影大灯系统可以让用户自定义编程,为用户展现一场华丽的“灯光秀” )。

后尾灯渗透率:贯穿式尾灯2023年1-4月累计渗透率为35%,OLED 尾灯2022年渗透率低于 1%

核心:2023 年 1-4 月累计,贯穿式 LED 尾灯渗透率为35%,以蔚小理、问界等为代表的新势力代表性车型基本均标配贯穿式尾灯,另外自主品牌和合资品牌的中低端走量车型也配备了贯穿式尾灯,比如长城哈弗H6、长安CS75 PLUS 等。2022年,标配 OLED 尾灯渗透率低于 1%,配套车型主要集中于高端品牌车型。

贯穿式 LED 尾灯:2023 年 1-4 月累计,贯穿式LED 尾灯渗透率为35%

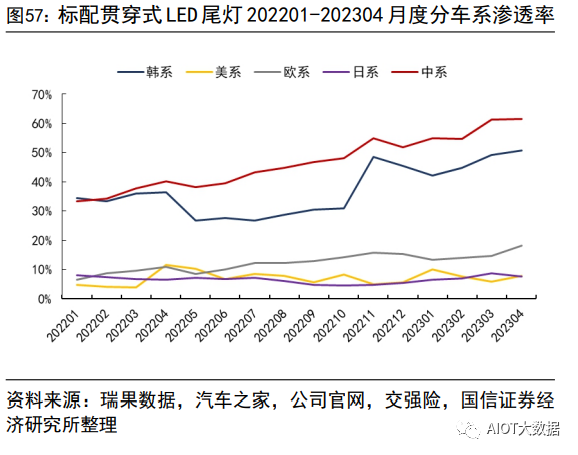

渗透率来看,2022年,贯穿式 LED尾灯渗透率从 1月的19.4%提升至12月的31.5%,2022 年全年渗透率为 24.9%。2023 年 1-4 月累计,贯穿式LED 尾灯渗透率为34.9%,同比+14.2pct。分月份看,2023 年 1、2、3、4 月,贯穿式LED 尾灯渗透率分别为 33.3%、33.2%、35.4%、36.9%,同比分别变动+13.9、+13.2、+14.3、+13.3pct,环比分别变动+1.8、-0.1、+2.3、+1.5pct。 分车系来看,2022 年,贯穿式 LED 尾灯在中系的渗透率最高(超40%),韩系(34%)次之,再其次为欧系、美系和日系(15%以内)。2022 年,韩系、美系、欧系、日系、中系的贯穿式 LED 尾灯渗透率分别为 34.1%、6.4%、11.6%、6.3%、43.6%。2022 年 12 月,韩系、美系、欧系、日系、中系的 LED 前大灯渗透率分别为45.5%、5.6%、15.4%、5.5%、51.8%,环比分别变动-3.1、+0.6、-0.4、+0.7、-3.2pct。

2023 年 1-4 月累计,贯穿式 LED 尾灯在中系的渗透率最高(58%),韩系(47%)次之,再其次为欧系(15%),美系和日系渗透率在10%以内。2023 年1-4月累计,韩系、美系、欧系、日系、中系的贯穿式 LED 尾灯渗透率分别为46.6%、7.6%、15.2%、7.5%、58.4%,同比分别变动+11.9、+2.3、+6.8、+0.3、+22.6pct。2024年 4 月,韩系、美系、欧系、日系、中系的 LED 前大灯渗透率分别为50.7%、7.9%、18.3%、7.7%、61.6%,同比分别变动+14.2、-3.6、+7.4、+1.3、+21.4pct,环比分别变动+1.5、+2.1、+3.7、-1.0、+0.3pct。

分价位区间来看,2022 年,贯穿式 LED 尾灯在 10-30 万元的中端车型备受青睐,渗透率超 30%。2022 年,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50万元、50 万元以上的贯穿式 LED 尾灯渗透率分别为12.4%、30.8%、30.9%、14.5%、7.5%、18.1%。2022 年 12 月,10 万以内、10-20 万元、20-30 万元、30-40万元、40-50 万元、50 万元以上的贯穿式 LED 尾灯渗透率分别为16.6%、36.8%、33.8%、25.5%、20.4%、15.2%,环比分别变动+2.8、-3.2、-0.7、+1.9、-0.9、-1.4pct。2023 年 1-4 月累计,贯穿式 LED 尾灯在 10-20 万元的中低端车型渗透率超40%,在 20-40 万元的中高端车型渗透率超 30%。2023 年1-4 月累计,10 万以内、10-20万元、20-30 万元、30-40 万元、40-50 万元、50 万元以上的贯穿式LED 尾灯渗透率分别为 18.1%、44.3%、34.0%、29.1%、22.7%、11.6%,同比分别变动+5.4、+18.3、+8.6、+18.0、+21.4、-3.8pct。2023 年 4 月,10 万以内、10-20 万元、20-30万元、30-40 万元、40-50 万元、50 万元以上的贯穿式LED 尾灯渗透率分别为20.2%、45.8%、35.6%、31.6%、24.0%、13.1%,同比分别变动+8.2、+16.2、+4.5、+19.2、+22.4、-4.8pct,环比分别变动+1.2、-0.5、+4.4、+3.9、-0.2、+0.6pct。

分燃料类型来看,2022 年,贯穿式 LED 尾灯在插电式混动、增程式混动的渗透率超 80%,在纯电动的渗透率为 35%,在燃油车的渗透率为17%。2022 年,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式LED 尾灯渗透率分别为35.4%、84.1%、96.6%、17.2%。2022 年 12 月,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式 LED 尾灯渗透率分别为 40.1%、88.5%、97.5%、22.7%,环比分别变动-1.7、-0.1、-0.1、+2.1pct。 2023 年 1-4 月累计,贯穿式 LED 尾灯在插电式混动、增程式混动的渗透率超85%,在纯电动的渗透率为 50%,在燃油车的渗透率为 23%。2023 年1-4 月累计,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式LED 尾灯渗透率分别为49.9%、88.0%、97.3%、22.7%,同比分别变动+20.2、+10.7、-2.5、+7.2pct。2023年 4 月,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式LED尾灯渗透率分别为 52.3%、89.3%、97.3%、24.0%,同比分别变动+16.9、+7.7、-2.7、+8.0pct,环比分别变动+3.6、+2.0、+0.3、+1.5pct。

我们对配备贯穿式尾灯的代表性车型进行梳理后可以发现,以蔚小理、问界等为代表的新势力代表性车型基本均标配贯穿式尾灯,另外自主品牌和合资品牌的中低端走量车型也配备了贯穿式尾灯,比如长城哈弗H6、长安CS75 PLUS、上汽大众帕萨特等。

OLED 尾灯:2022 年标配 OLED 尾灯渗透率低于1%

2022 年,标配 OLED 尾灯渗透率低于 1%,配套车型主要集中于高端品牌车型,比如一汽大众奥迪 A4L、奥迪 Q5L、奥迪 Q5L Sportback 等。

氛围灯渗透率:前格栅灯(含贯穿式前灯)2023年 1-4 月累计渗透率为10%,内饰氛围灯2021年渗透率 31%

核心:外饰氛围灯方面,2023 年 1-4 月累计,前格栅灯(含贯穿式前灯)的渗透率为 10%,在中系渗透率最高(16%),欧系(8%)次之,配备前部贯穿式灯带的代表性新势力车型有理想 L8、L9、小鹏 P5、P7、G9、问界M7 等,标配前格栅灯的代表性自主品牌车型有比亚迪海豚、红旗 H9 等。内饰氛围灯方面,参考佐思汽车数据,2021 年氛围灯的渗透率达 31%。从 2021 年标配氛围灯的车型来看,标配单色、标配 64 色、标配 7 色、标配 11 色氛围灯的占比分别为36%、13%、8%、6%。

外饰氛围灯:2023 年 1-4 月累计,前格栅灯(含贯穿式前灯)的渗透率为 10%

此处的前格栅灯统计口径参考瑞果数据,对于燃油车,此处统计的前格栅灯指的是前格栅有灯带或者灯带组合;对于电动车,此处统计的前格栅灯包含格栅灯、前部贯穿式灯带,测算数据仅供参考。 渗透率来看,2022 年,标配前格栅灯渗透率从 1 月的4.3%提升至12 月的10.6%,2022 年全年渗透率为 8.0%。2023 年 1-4 月累计,标配前格栅灯渗透率为9.8%,同比+4.5pct。分月份看,2023 年 1、2、3、4 月,前格栅灯渗透率分别为9.0%、10.5%、10.1%、9.6%,同比分别变动+4.7、+5.7、+3.9、+2.4pct,环比分别变动-1.7、+1.5、-0.4、-0.5pct。 分车系来看,2022 年,标配前格栅灯在中系和欧系的渗透率最高(超10%),美系(2%)次之,再其次为日系(低于 1%)。2022 年,美系、欧系、日系、中系标配前格栅灯的渗透率分别为 2.2%、10.3%、0.1%、11.8%。2022 年12 月,美系、欧系、日系、中系的 LED 前大灯渗透率分别为 2.4%、14.3%、0.3%、14.6%,环比分别变动+0.1、-0.4、-0.2、-2.0pct。 2023 年 1-4 月累计,标配前格栅灯在中系渗透率最高(16%),欧系(8%)次之,再其次为美系(2%)和日系(低于 1%)。2023 年 1-4 月累计,美系、欧系、日系、中系标配前格栅灯的渗透率分别为 2.4%、7.7%、0.3%、15.7%,同比分别变动+1.3、+0.3、+0.3、+7.8pct。2023 年 4 月,美系、欧系、日系、中系的LED 前大灯渗透率分别为 2.3%、6.8%、0.3%、16.1%,同比分别变动-2.5、-0.9、+0.3、+4.8pct,环比分别变动+0.2、-1.8、+0.2、-0.4pct。

分价位区间来看,2022 年,前格栅灯在 20-30 万元的中端车型渗透率最高(14%),在中低端车型(10-20 万)和中高端车型(30-40 万)渗透率超7%。2022年,10万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50 万元以上标配前格栅灯的渗透率分别为 4.5%、7.4%、14.4%、7.1%、5.5%、3.0%。2022 年12月,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50 万元以上标配前格栅灯的渗透率分别为 7.4%、9.9%、13.4%、15.3%、12.9%、1.9%,环比分别变动-2.6、-1.1、-0.1、+1.5、-1.6、-0.3pct。 2023 年 1-4 月累计,前格栅灯在 30-50 万元的高端车型和10-20 万元的中低端车型渗透率超 10%。2023 年 1-4 月累计,10 万以内、10-20 万元、20-30 万元、30-40万元、40-50 万元、50 万元以上标配前格栅灯的渗透率分别为6.8%、10.7%、8.1%、14.0%、10.8%、2.8%,同比分别变动+4.9、+5.9、-4.8、+8.8、+9.7、-2.1pct。2023 年 4 月,10 万以内、10-20 万元、20-30 万元、30-40 万元、40-50 万元、50万元以上标配前格栅灯的渗透率分别为 4.7%、10.0%、9.1%、16.0%、9.9%、4.8%,同比分别变动-1.0、+3.3、-3.8、+9.3、+8.7、+0.6pct,环比分别变动-2.4、-1.7、+1.2、+3.0、-0.5、+2.2pct。

分燃料类型来看,2022 年,前格栅灯在增程式混动的渗透率超50%,在纯电动的渗透率为 20%,在燃油车的渗透率为 5%。2022 年,纯电动、插电式混动、增程式混动、传统燃料及其他标配前格栅灯的渗透率分别为20.2%、1.0%、51.1%、4.7%。2022 年 12 月,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式LED尾灯渗透率分别为 21.3%、2.6%、70.2%、6.9%,环比分别变动-2.9、-0.3、-1.6、+0.5pct。 2023 年 1-4 月累计,前格栅灯在增程式混动的渗透率超70%,在纯电动的渗透率为 28%,在燃油车的渗透率为 3%。2023 年 1-4 月累计,纯电动、插电式混动、增程式混动、传统燃料及其他标配前格栅灯的渗透率分别为28.0%、1.7%、74.2%、3.3%,同比分别变动+12.1、+1.5、+42.2、-0.0pct。2023 年4 月,纯电动、插电式混动、增程式混动、传统燃料及其他的贯穿式LED 尾灯渗透率分别为26.9%、2.7%、71.0%、2.7%,同比分别变动+4.7、+2.2、+45.2、-1.1pct,环比分别变动+0.9、+0.5、-0.5、-0.8pct。

我们对配备前格栅灯(含贯穿式前灯)的代表性车型进行梳理,配备前部贯穿式灯带的代表性新势力车型有理想 L8、L9、小鹏 P5、P7、G9、问界M7 等,标配前格栅灯的代表性自主品牌车型有比亚迪海豚、红旗H9 等。

内饰氛围灯:2021 年氛围灯渗透率达31%

参考佐思汽车研究数据,2017 年前直接装配氛围灯主要集中于BBA 豪华车辆。从2017 年下半年开始,各大主机厂在其中端车型上陆续开始采用氛围灯,2021年氛围灯的渗透率达 31%。从 2021 年标配氛围灯的车型来看,标配单色、标配64色、标配 7 色、标配 11 色氛围灯的占比分别为 36%、13%、8%、6%。

车灯的市场空间和竞争格局

核心:汽车电动智能化大背景下,前大灯有望从 LED-ADB-DLP 持续升级,后尾灯有望从分离式-贯穿式升级,外饰氛围灯方面前格栅灯、星环灯崭露头角,预计2025 年全球车灯(含前大灯+后尾灯+外饰氛围灯)存在超3500 亿的市场,国内存在超 1000 亿的市场。竞争格局维度,全球车灯市场,前五大车灯厂商占据了95%的全球市场,2022 年,前五大车灯厂分别是日本小糸(25%)、法国法雷奥(23%)、玛涅蒂马瑞利(20%)、德国海拉(16%)、日本斯坦雷(11%),其中日本小糸份额提升明显(2011 年 15%、22 年 25%);国内车灯市场多年来维持“一超多强”的竞争格局,华域视觉市占率超 20%,星宇股份作为民营独立第三方车灯供应商,成长迅速,市占率从 2015 年的 6%快速提升至 2021 年的14%。

市场空间:全球车灯(含前大灯、后尾灯、外饰氛围灯)市场空间超 3500 亿,国内市场空间超千亿

前大灯方面,2025 年全球市场空间超 2500 亿,国内市场空间接近800 亿。2022年,卤素灯、氙气灯、LED 灯、ADB 灯、DLP 灯单车价值量预计分别500、800、2000、4000、17000 元,渗透率分别为 8%、4%、78%、9%、1%,其中ADB 灯的渗透率有望从 2022 年的 9%提升至 25 年的 30%,DLP 灯的渗透率有望从2022 年的1%提升至2025 年的 5%,前大灯整体全球市场空间有望从 2022 年的1838 亿元提升至2025年的 2550 亿元,CAGR 为 11.5%,前大灯整体国内市场空间有望从2022年的584亿元提升至 2025 年的 790 亿元,CAGR 为 10.6%。

后尾灯方面,2025 年全球市场空间超 800 亿,国内市场空间超200 亿。2022年,分体式后尾灯、贯穿式后尾灯单车价值量预计分别600、1500 元,渗透率分别为75%、25%,伴随着后尾灯从分体式朝贯穿式发展,贯穿式后尾灯的渗透率有望从2022 年的 25%提升至 2025 年的 55%,后尾灯整体全球市场空间有望从2022年的701 亿元提升至 2025 年的 848 亿元,CAGR 为 6.5%,后尾灯整体国内市场空间有望从 2022 年的 223 亿元提升至 2025 年的 263 亿元,CAGR 为5.6%。

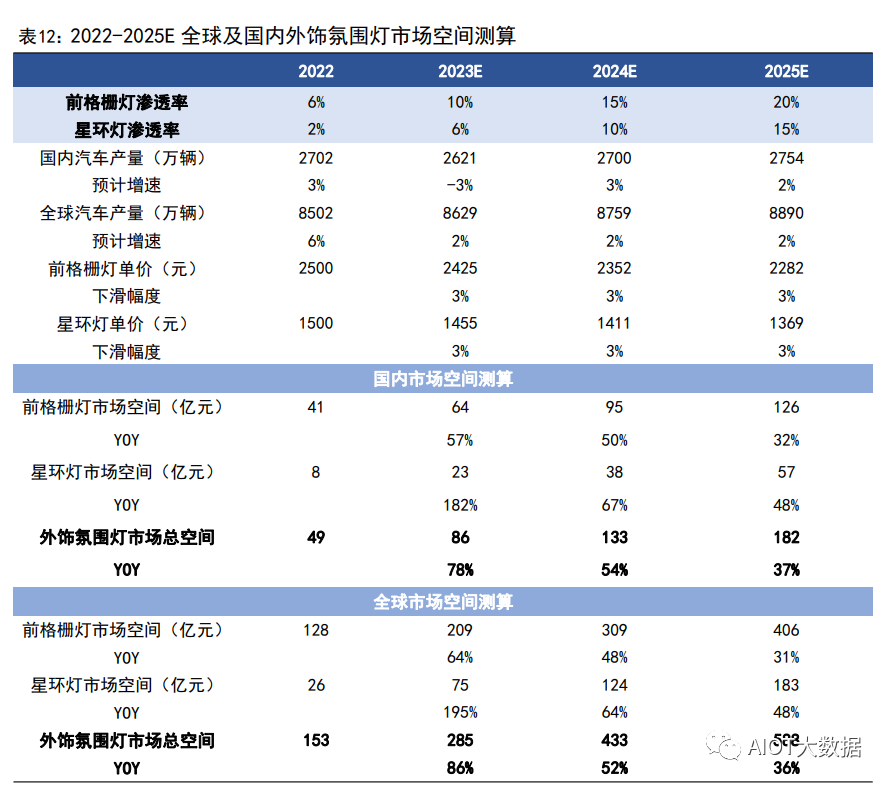

外饰氛围灯方面,2025 年全球市场空间接近 600 亿,国内市场空间超180亿。2022年,前格栅灯、星环灯单车价值量预计分别 2500、1500 元,渗透率分别为6%、2%,伴随外饰氛围灯的持续渗透,前格栅灯的渗透率有望从2022 年的6%提升至2025 年的 20%,星环灯的渗透率有望从 2022 年的2%提升至2025 年的15%,外饰氛围灯(此处指的是前格栅灯和星环灯)整体全球市场空间有望从2022年的153亿元提升至 2025 年的 588 亿元,CAGR 为 56.7%,外饰氛围灯整体国内市场空间有望从 2022 年的 49 亿元提升至 2025 年的 182 亿元,CAGR 为55.3%。

竞争格局:全球五头割据,国内一超多强

全球车灯竞争格局

全球五大车灯龙头垄断超 90%的市场份额,2011-2022 年,日系小糸全球份额提升 10pct。前五大车灯厂商占据了 95%的全球市场,其他多数小散供应商分食5%的份额。2022 年,前五大车灯厂分别是日本小糸(25%)、法国法雷奥(23%)、玛涅蒂马瑞利(20%)、德国海拉(16%)、日本斯坦雷(11%),其中日本小糸份额提升明显(2011 年 15%、21 年 25%),法雷奥的份额维持在21-23%左右,马瑞利的份额维持在 17-20%之间,海拉维持在 16%左右,斯坦雷维持在10-11%左右,小糸主要挤压了其他小散供应商的份额。

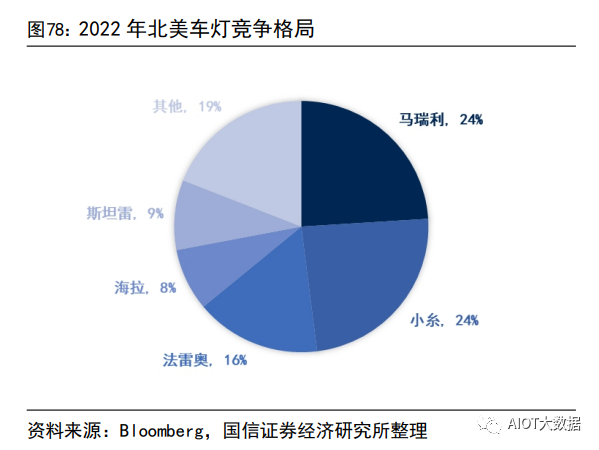

北美端,2013-2022 年,日本小糸车灯市场份额提升6.5pct,德国海拉市场份额下滑 5pct,玛涅蒂马瑞利市场份额下滑 3ct。北美基本没有领先的本土车灯企业(原伟世通的车灯业务也于 2013 年被印度车灯企业Varroc 收购),当前北美以日本(小糸)和欧洲(马瑞利、法雷奥)车灯企业为主,近年来在北美的日本车灯企业小糸在北美的市占率从 2013 年的 17.5%提升至2022 年的24%,主要挤压欧系车灯厂的份额,其中德国海拉车灯市场份额从2013 年的13%下滑至2022年的 8%,玛涅蒂马瑞利份额从 2013 年的 27%下滑至 2022 年的24%。

欧洲端,德国海拉、法国法雷奥、意大利玛涅蒂马瑞利三强在欧洲的车灯市占率多年分别维持在 30%左右。欧洲以欧洲本土车灯企业为主,2011-2022 年德国海拉、法国法雷奥、意大利玛涅蒂马瑞利三强市占率累计维持在90%以上,基本瓜分欧洲市场,且三强占比均衡(分别 30%左右),2022 年,法雷奥、马瑞利、海拉在欧洲的车灯市占率分别为 33%、30%、29%。

日本端,小糸作为日本车灯龙头,2011-2022 年市占率提升14pct,主要挤压斯坦雷和日系其他车灯小厂的份额。日本市场以日本本土企业为主,小糸、斯坦雷、市光(原日本企业,2017 年被法雷奥收购)三强瓜分日本94%的车灯市场,其中日本小糸是日本国内龙头,小糸在日本的车灯市占率从2011 年的37%提升至2022年的 51%,斯坦雷份额从 2011 年的 30%下降至 2022 年的24%,市光的市占率维持在 18%-20%之间。

韩国端,韩国车灯市场以韩国本土企业韩国现代和韩国三立为主,分别占据韩国车灯市场半壁江山。2022 年,韩国现代、三立在韩国车灯市占率分别为52%、42%。

国内车灯竞争格局

国内车灯市场多年来维持“一超多强”的竞争格局,星宇股份国内市占率持续提升。华域视觉多年来一直是国内车灯行业龙头(体量最大),市占率超20%。“多强”指广州小糸、广州斯坦雷、长春海拉、 湖北法雷奥等外资企业和星宇股份为代表的规模较大的内资企业。星宇股份作为民营独立第三方车灯供应商,成长迅速,市占率从 2015 年的 6%快速提升至 2021 年的 14%。

编辑:黄飞

-

问界M9领衔!广州车展正式拉开智能车灯竞争大幕2023-11-23 3098

-

极目智能与迅驰车业达成战略合作,引领智能车灯新变革2023-06-16 1226

-

华为智能车灯解决方案Huawei XLight首次亮相2022-11-11 1704

-

汽车智能车灯控制系统的设计2022-11-09 3597

-

安霸携手合作伙伴打造能感知驾驶环境的智能车灯系统2022-01-06 2265

-

Infineon功率芯片应用于智能车灯控制系统的解决方案2018-12-06 2719

-

智能汽车将成为国内汽车产业实现“弯道超车”的新拐点2018-05-13 1692

-

基于机械制造的汽车车灯装配过程的研究2018-03-30 3922

-

智能车灯控制系统中功率芯片的应用2017-09-07 1085

-

速改LED智能车灯2016-11-18 2967

-

PID的智能车控制算法研究2016-07-18 9620

-

这款智能车灯是如何做到省电70%的?2016-03-14 2537

-

智能车灯控制系统,硬件电路怎么做?2015-09-15 3541

-

Infineon芯片在智能车灯控制系统中的应用2010-06-29 2358

全部0条评论

快来发表一下你的评论吧 !