服务器库存正在燃烧,增长将在明年恢复

描述

服务器库存正在燃烧,增长将在明年恢复。

众所周知,服务器支出是经济增长或下降的领先指标,本文将跟踪兜售系统的上市公司,试图了解他们是如何做的,以更好地了解企业、政府、学术机构和其他组织与超大规模企业和云建设者不同。后者占服务器出货量的一半左右,占服务器支出的略低于一半。

戴尔在过去两个季度显示服务器收入下降,惠普企业在第二季度下降于 4 月结束,本文想弄清楚发生了什么。我们将看看联想和超微( Supermicro),这两家公司都只公布了截至 3 月份的财政季度。

让我们从联想开始。本文将衰退定义为连续两个季度下滑,那么根据定义,对于这家中美服务器、存储和 PC 制造商来说,当时肯定没有出现衰退。

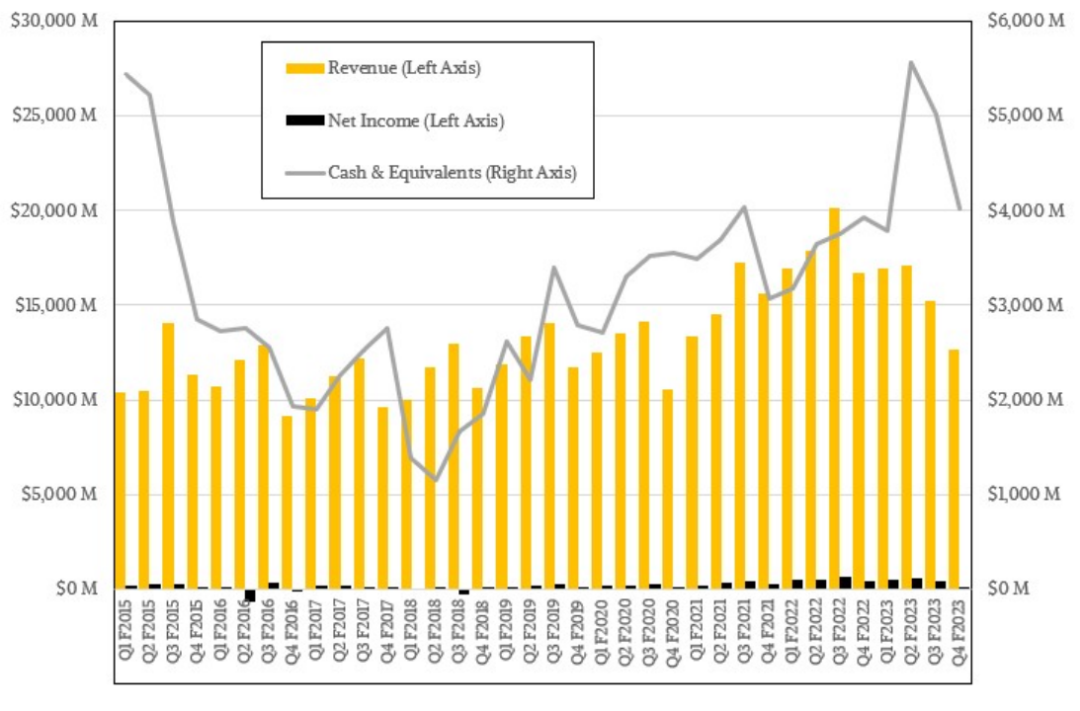

截至 3 月 31 日的季度,联想整体销售额下降 24.2% 至 126.4 亿美元,净利润下降 31.7% 至 1.06 亿美元。联想在本季度也消耗了略高于 10 亿美元的现金,但其现金储备仍比去年同期高出 33.6%。

罪魁祸首当然是 PC 业务。联想的智能设备集团 (IDG) 收入下降 34.2%,略低于 98 亿美元,营业利润下降 37.3% 至 6.61 亿美元。尽管收入下滑,联想仍保持全球第一大个人电脑销售商的地位,联想认为库存正在燃烧,增长将在明年恢复。

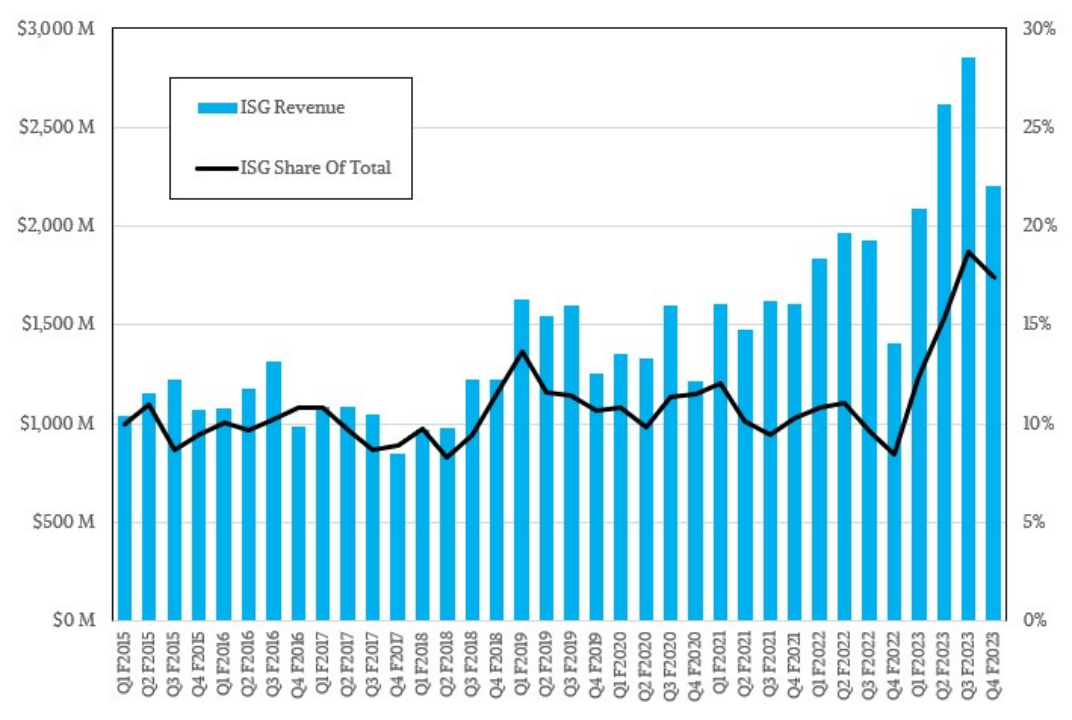

尽管从 2023 财年第三季度开始出现大幅下滑,该公司的基础设施解决方案事业部 (ISG) 仍在疯狂增长。联想的服务器、存储、交换和其他数据中心产品的销售额增长了 56.1%,达到 22 亿美元,但营业收入持平,为 700 万美元。

ISG 占联想总销售额的 17.4%,略低于 2023 财年第三季度占总收入的 18.7%,当时联想的 ISG 收入达到 28.6 亿美元的历史最高水平,营业利润下降了 4300 万美元。

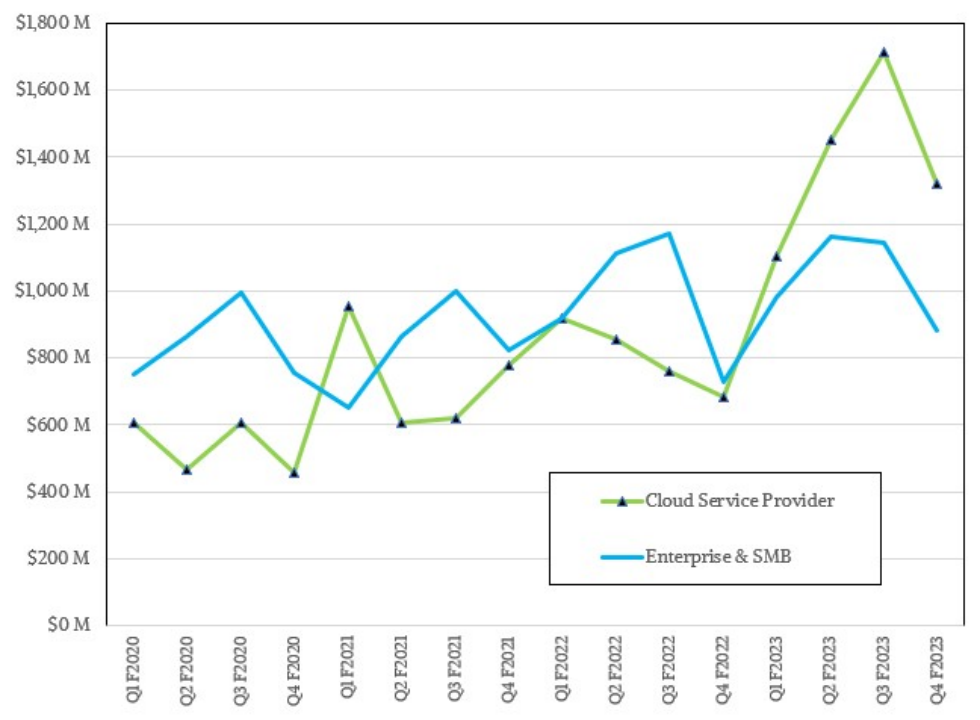

联想的财报中没有谈到与企业和中小型企业 (ESMB) 客户相比向云服务提供商销售基础设施的情况,但如果第三季度的趋势与第四季度相匹配,那么 CSP 部门的销售额为 13.2 亿美元,增长 93.8%,但环比下降 22.9%,而 ESMB 增长 20.9% 至 8.8 亿美元,环比下降相同数额。

预料之中的,戴尔、HPE、联想、超微在新的一年各自的系统业务将出现环比下滑。这是过去 6 年 IT 预算实践设定的正常趋势。

与联想在中国开展更多业务的超大规模企业和云建设者有自己的周期,英特尔和 AMD CPU 路线图也有驱动周期。去年 11 月推出的 AMD“Genoa”Epyc 7004 有所帮助,但“Sapphire Rapids”Xeon SP 推迟到今年 1 月。

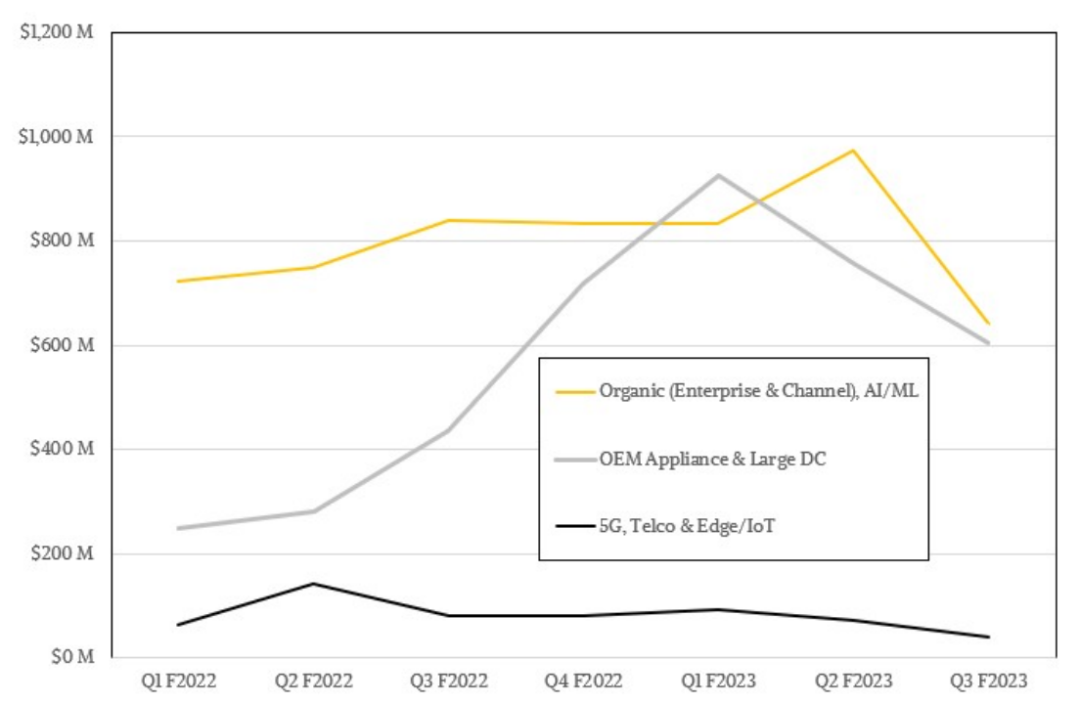

从上图可以清楚地看出,联想已经找到了向超大规模和云构建商兜售的新工具,尽管我们不知道十大巨头中有哪些从联想购买的具体细节。联想首席财务官黄伟明确实表示,CSP 和 ESMB 都有两位数的增长,ISG 总经理 Kirk Skaugen 表示,正如市场研究人员 Gartner 和 IDC 所指出的那样,ESMB 尤其疲软。

“ESMB 部门还将利用人工智能边缘、混合云、高性能计算和电信通信领域解决方案的增长机会,”Wai Ming 在电话会议上表示。“对于 CSP 部分,ISG 拥有独特的 ODM+ 商业模式,可以满足对垂直整合供应链不断增长的需求。该业务将继续使其客户群多样化,并通过跨技术平台的设计赢得新客户。该方法将在通用产品和定制产品之间实现最佳平衡,同时确保适当的规模和高效的成本结构,以实现收入增长和盈利能力扩张。”

Yuanqing 补充说,根据其对市场份额数据的分析,在2023财年,联想升至全球第三大服务器制造商,仅次于戴尔和HPE,仅次于中国竞争对手浪潮,排名第四,并从第八位升至第二位。Skaugen表示,第四财季,联想服务器业务增长29%,存储业务增长200%,基础设施相关软件业务增长25%。

Yuanqing的目标是,随着 2025 年的结束,服务器领域的收入将增长到 1320 亿美元,存储领域的销售额将增长到 360 亿美元,而边缘领域的销售额将增长到 370 亿美元。

联想的解决方案和服务集团 (SSG) 又迎来了一个不错的季度,收入增长 18.2% 至 16.5 亿美元,但营业利润仅增长 3% 至 3.24 亿美元。联想显然正试图在其系统硬件业务中获得更多利润,但它已将软件和服务分开,在第四季度占收入 19.7% 的运营层面,这是合理盈利的。联想没有提供 2024 财年第一季度的收入预测。因此我们将不得不看看结果如何。

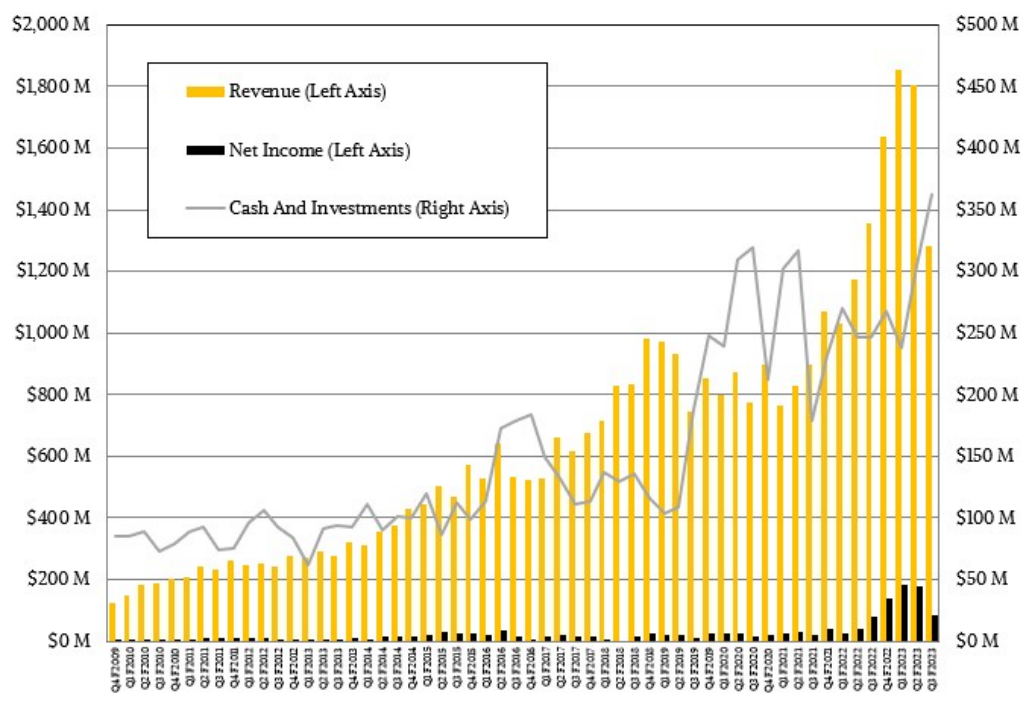

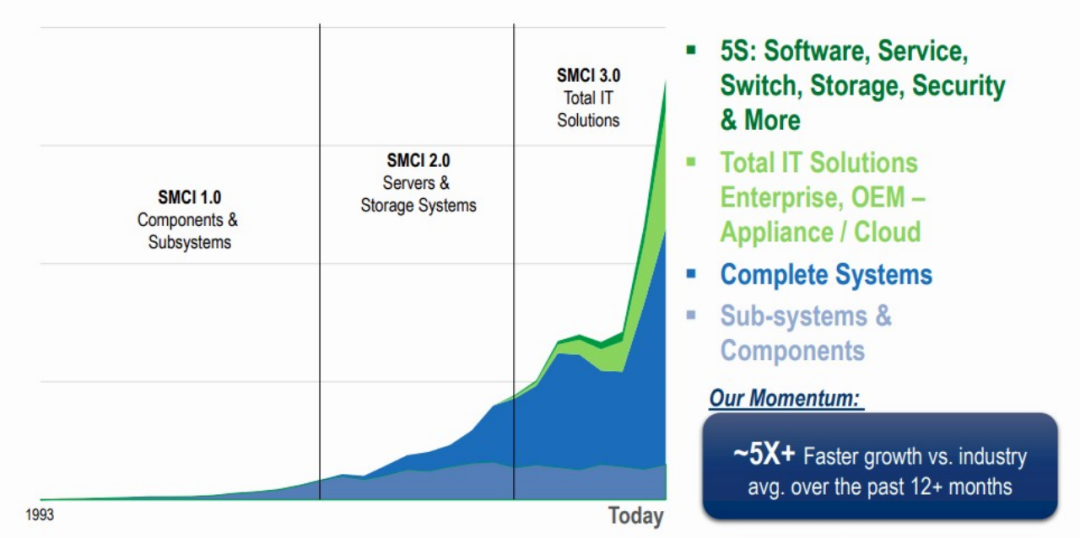

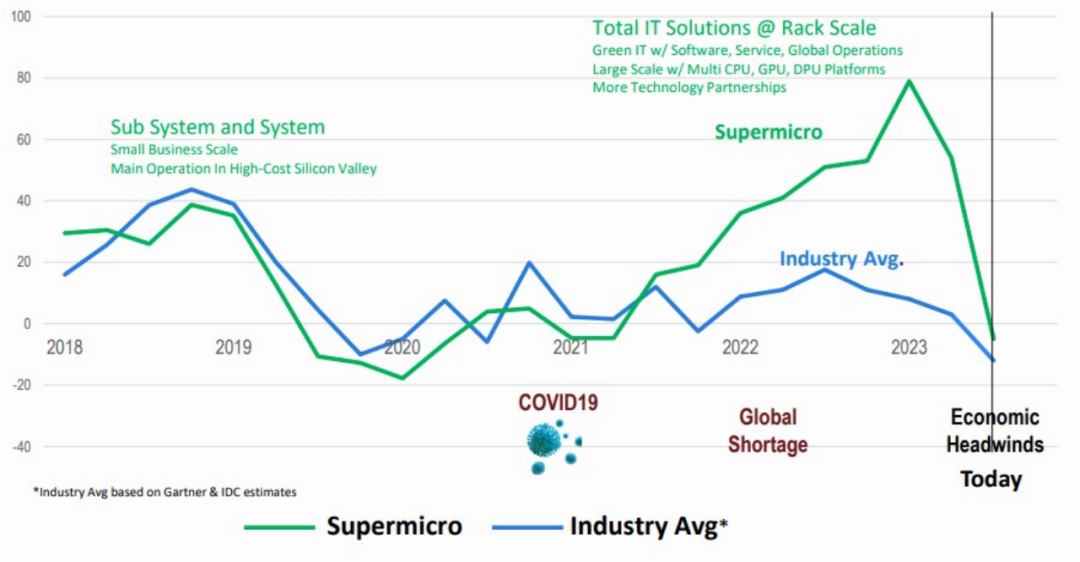

Supermicro 在与第一季度(即 Supermicro 2023 财年第三季度)大致相同的时期内出现了与其 OEM 同行相同的连续下降,而且该公司没有达到之前为该季度设定的数字。 但与同行不同的是,Supermicro 确实提供了一些指导意见,说明它希望本季度的表现如何。

在 3 月季度,Supermicro 的总收入下降了 5.3% 至 12.8 亿美元,大大低于该季度预测的 14.2 亿美元至 15.2 亿美元。供应链再次成为罪魁祸首,尽管我们强烈怀疑需求大于供应,而不是由于过去三年不止一次发生的疫情导致的制造不足。

“虽然本季度没有像我们预期的那样展开,但我对我们当前的业务势头感到非常鼓舞,因为我们用新一代 X13、H13 和 H100 领先的产品来应对市场的不确定性,尤其是在人工智能方面,”创始人兼首席执行官 Charles Liang Supermicro 首席执行官在与华尔街分析师的电话会议上表示。“来自顶级公司的这些新的 AI 产品需求使我们在新的关键组件可用性方面面临挑战。加上经济逆风,我们第三季度的业绩反映了这些困难但恰逢其时的情况。好消息是,在过去几个月里,我们已经开始解决这些组件短缺的压力,而且我们的情况在未来有了很大改善。自 4 月以来,我们已经开始生产和运送一些延期交货的订单。”

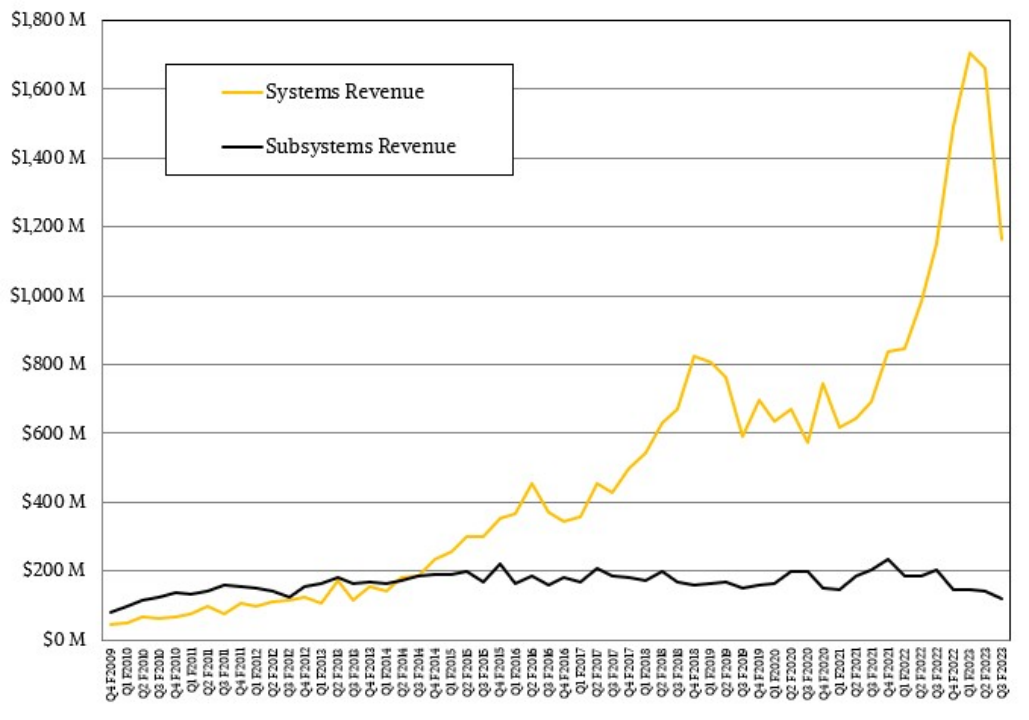

Liang 补充说,Supermicro 刚刚用英特尔、AMD 和 Nvidia 的新 CPU 和 GPU 更新了整个 Supermicro 产品组合,并且它在 GPU 加速系统的设计胜利方面创下了创纪录的速度(针对自己,不一定是整个行业),并且进一步表示,其完整的机架级集成系统业务继续超过其普通服务器或系统组件的销售。

为此,Supermicro 正在扩大其在美国、中国台湾、荷兰和马来西亚的制造业务,以支持收入增长。我们将再次指出,有大量空置的工厂产能、电力和劳动力——许多超大规模数据中心和云构建数据中心如雨后春笋般涌现,微软增加了苹果、元平台和谷歌的设施——就在北卡罗来纳州西部。

有了这些,Liang 在电话会议上表示,Supermicro 有信心在截至 6 月的 2024 财年第四季度实现 17 亿至 19 亿美元的收入,并表示如果供应状况更快改善,那么 Supermicro 将高于该范围,大概可以弥补第三季度的预测失误。Liang仍然认为,Supermicro今年至少可以增长20%,并且可以在未来几年实现年销售额达到100亿美元的目标。

Supermicro 首席财务官 David Weigand 表示,AI 系统和预集成机架规模系统合计占总销售额的 29%,即 3.72 亿美元,并进一步表示现有的云服务提供商客户已超过 10百分比客户第一次。

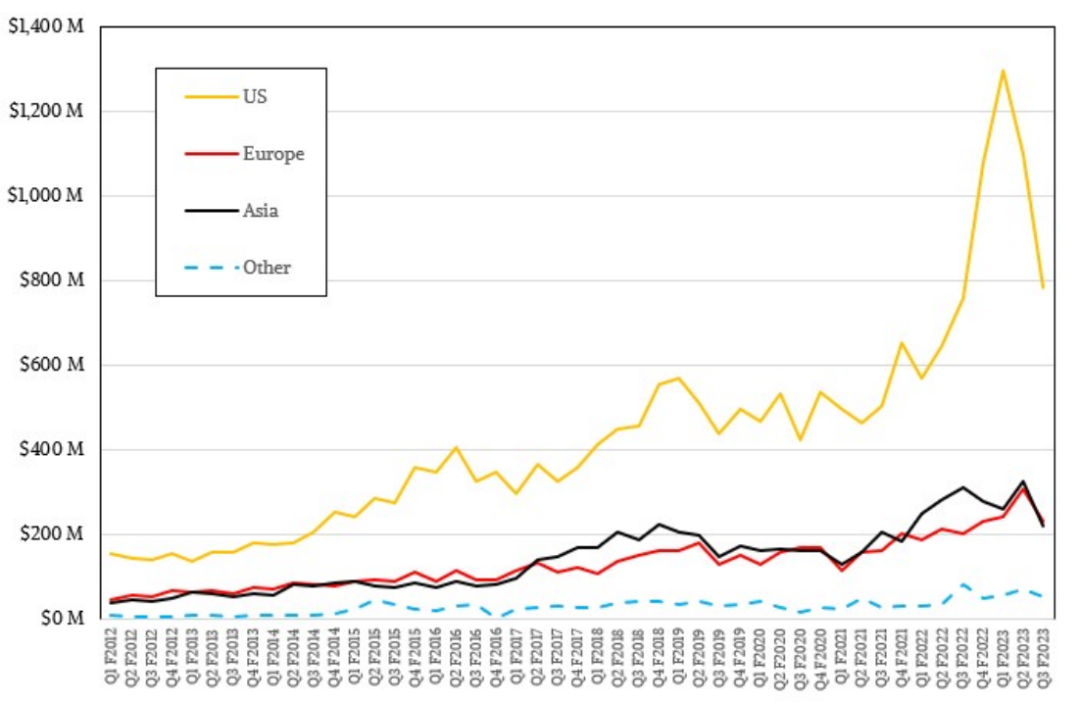

我们查看了向美国证券交易委员会提交的 10-Q 文件,它表示一个客户占第三财季收入的 10.7%,一个客户占截至第三季度的九个月收入的 11.8%。此外,在截至第三季度的九个月中,一名客户占应收账款的 21%。到 2023 财年为止,这一个客户的收入为 10.4 亿美元,本季度另一个客户的收入至少为 1.3 亿美元。

根据上图,我们预计这两个客户都位于美国。结果是 Supermicro 在第三季度下降了 5.3%,这完全归咎于组件短缺,并且有望在本财年的最后一个季度实现 4% 至 16% 的增长。因此,除非在接下来的三周内发生真正奇怪的事情——比如核战争——否则 Supermicro 不会出现服务器衰退。

无论如何,如果一切按计划进行,Supermicro 将带来 66.4 亿至 68.4 亿美元的销售额,并且将达到其年销售额突破 100 亿美元的目标的大约三分之二。在第四季度范围的中点,Supermicro 将在 2023 财年增长 29.7%,按照这个速度,它将在 2025 财年中期的某个时候突破 100 亿美元的增长率。

-

服务器数据恢复—重装系统导致XFS文件系统分区丢失的数据恢复案例 # 数据恢复 # 服务器数据恢复Frombyte 2024-01-22

-

【服务器数据恢复】服务器重装系统导致文件系统破坏的数据恢复案例 # 数据恢复 # 服务器数据恢复Frombyte 2024-01-23

-

Gartner预计服务器市场今年将恢复增长2010-02-26 827

-

【服务器数据恢复】IBM服务器raid5数据恢复案例2022-11-28 1667

-

【服务器数据恢复】nas存储服务器磁盘阵列崩溃的数据恢复案例2022-11-30 1889

-

【服务器数据恢复】ZFS文件系统服务器数据恢复案例2023-02-20 1317

-

预计今年全球服务器出货下跌,明年增长有限2023-08-16 1032

-

服务器数据恢复-zfs文件系统服务器数据恢复案例2023-09-27 992

-

【北亚服务器数据恢复】ZFS文件系统服务器RAIDZ数据恢复案例2023-12-28 1051

-

【服务器数据恢复】服务器迁移数据时数据损坏的数据恢复案例2024-01-16 1503

-

服务器数据恢复-异常断电导致服务器故障的数据恢复案例2024-02-28 1462

-

服务器数据恢复—分享几个服务器数据恢复的案例2024-03-04 2083

-

服务器数据恢复—Linux网站服务器硬盘出现坏扇区的数据恢复案例2024-10-09 731

-

服务器数据恢复—Zfs文件系统服务器数据恢复案例2025-01-16 630

-

服务器数据恢复—Linux系统服务器崩溃的数据恢复案例2025-05-20 549

全部0条评论

快来发表一下你的评论吧 !