特种连接器指哪些

连接器

描述

连接器是电子电路中的连接桥梁,是构成整个电子装备必备的基础电子元器件,其作用是连接两个电路导体或传输元件,为两个电路子系统提供一个可分离的界面,实现电/光信号的接通、断开或转换,且保持系统之间不发生信号失真和能量损失变化。连接器没有固定的分类,可按照用途、外形、结构和性能等进行种类划分。

连接器属于通讯、防务、汽车、轨道交通等行业的配套产业,用途较为广泛,但各行业都有不同的需求,相关产品种类多、规格繁杂、产品工艺设计要求高。产品更新换代速度较快,产品需求可能会在短时间内呈现井喷式增长,一段时间之后就归于沉寂。因此,要求连接器生产企业具有较强的市场信息捕捉能力,同时必须具备产品快速设计、研发能力以缩短反应时间,及时根据下游产品和技术的快速更新而不断研发新产品。同时,连接器行业对经验丰富的设计研发人员需求很大。

连接器行业下游的通讯、防务、汽车、轨道交通等行业大多已形成完整成熟的供应链,对上游连接器制造企业的审核十分严格。连接器生产企业不仅要达到行业的基础标准,还要通过其严格的资质认定,供应商需具备较强的产品研发能力、较好的生产和品质管控能力以及优质的服务,上述客户一般不会轻易更换已经使用且质量稳定的产品,也不会轻易放弃与现有供应商的合作关系。

防务类连接产品

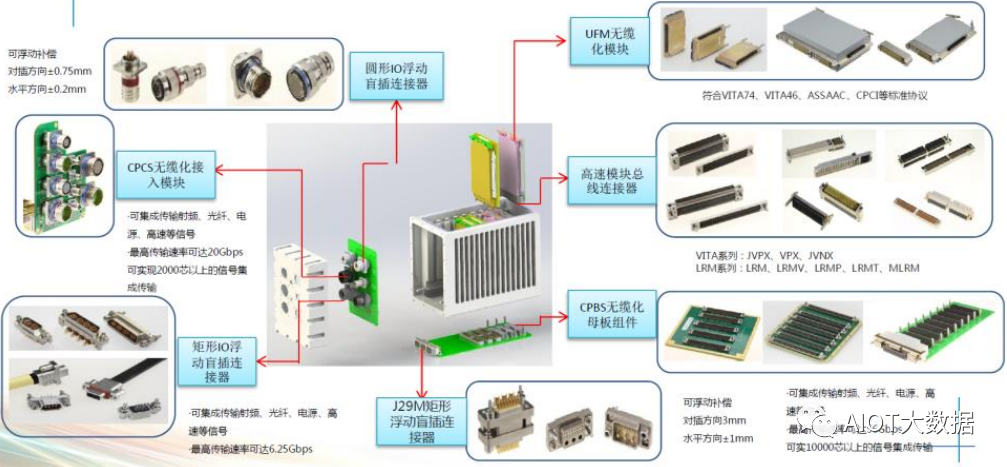

防务连接器产品主要根据产品功能特点和形态分为系统互连产品、防务连接器、组件等三大类别,其中防务连接器是传统的单一连接器,组件由多个连接器和线缆构成,系统互连产品是全链路传输的系统级产品,上述三类产品均可独立销售。

系统互连产品基于整机系统各组成部分之间和之内的信号连接,实现从芯片、PCB、模块、设备到分系统、全系统的全链路信号互连的产品,包括接入模块连接器及组件、母板连接器及组件、功能模块连接器及组件等,属于定制化产品。系统互连产品是针对整机系统的微连接系统、高速连接系统、无缆连接系统、智能连接系统、光连接系统、电磁防护连接系统等开发的系统集成产品及解决方案,以实现防务装备信息系统的高速、安全、微型、无缆化和智能化的连接。这类产品包括智能连接系统互连产品体系、微连接系统互连产品体系、高速总线系统互连产品体系、电磁防护系统互连产品体系、无缆化系统互连产品体系及解决方案。其应用领域主要为航天、航空、船舶、电子、防务装备、核电等领域的信息系统电子设备与设备间、设备内部、模块与板卡间、印制板间的系统互连。具备低成本、小型轻量化、快速维修更换、安全性好、可靠性高、抗干扰能力强、传输速率高、智能化等优点。

防务连接器高性能要求的连接器主要为解决客户极端应用环境和使用特点的需求,满足客户对高温、水下密封、核电、宇航环境、耐海洋类及高压大功率等应用场景下的连接需求。该类连接器保证了防务设备在极端环境下可靠传输。

组件由多个连接器和线缆构成,用线缆将多个连接器连接起来完成多路信号的连接交互,主要是解决特种环境下设备与设备之间的光、电气互连,实现远程配电、控制信号及数据信号传递的功能,适应安全性、电磁兼容性、工艺性、维护性等性能要求的光电互连网络。该类产品具备可靠性高、耐高低温及恶劣环境、耐深水、耐高压、抗强电磁脉冲等特点,主要为定制化产品。

通讯类连接产品

高速背板连接器是大型通讯设备、超高性能服务器和巨型计算机、工业计算机、高端存储设备常用的一类连接器,主要作用是连接单板和背板,传递高速差分信号或单端信号以及传递电流。

高速背板连接器解决了多通道的高密度信号集成问题,具有板到板高速差分信号传输连接功能,广泛适用于3G、4G、5G以及正在研制的6G的通讯设备、数据中心用高端服务器、交换机、超级计算机等领域。

线模组是把高速连接器采用高速铜缆端接,承担其间高速信号传输,降低传输损耗的产品。

I/O连接器是安装在通信设备及服务器设备的面板上的一种信号传输连接器,它一端与设备内部的PCB板连接器,另一端可对插光电转换模块及电模块。

PCB类和接线类等印制板连接器主要包括欧式连接器、2MM背板连接器及插槽类和牛角类连接器,除2MM背板连接器外,其余连接器随着高速传输技术的发展这些产品逐步处于升级换代中,主要应用于程控交换机、无线接入网、路由器、企业网络等。

电源类连接器适用于各类通讯设备包括服务器、超级计算机等设备内、设备间电能传输、分配功能,电源连接器载流能力从1A到600A,是通讯系统、服务器、超级计算机等电子设备的重要元器件。

通讯射频连接器主要用于通讯无线基站4GRRU、5GAAU板间射频信号传输,适用于基站设备内部滤波腔体等部件进行盲插装配时射频信号连接,是4G、5G通讯基站设备内射频信号连接的一个具有浮动对中功能的解决方案。

司通讯连接器主要用于点对点及点对多点传输接口、背板交换应用、短距离并列多通道光互联数据通信、相控阵雷达数据通信、以太网、光纤通道、InfinibandQDR等场合。

线缆组件由连接器+线缆的形式组成,主要应用在通讯基站建设中的各种电缆连接场景,解决了无线基站设备RRU与BBU间的高低速信号、电源、音视频、GPS信号的连接,主要为定制化产品。主要包括电源线缆组件、低速信号线缆组件、视频口线缆组件、QSFP高速类线缆组件和户外圆形连接器的线缆组件。

轨道交通工业类连接产品

轨道交通类产品主要根据产品功能特点和形态分为三大产线:轨道交通连接器、电气车钩总成、线缆组件;电动汽车类产品主要根据产品功能特点和形态分为两大产线:BDU/PDU充配电系统总成、高压线束。

轨道交通连接器主要包括符合DIN德国工业标准的HDC系列重载产品;符合GB国标、TB铁标的JL、RT系列产品。广泛应用于高速列车、电力机车及地铁轻轨的电气控制与集成布线系统中,为不同设备或功能单元之间的电气或信号提供电连接,主要为标准化产品。

电气车钩是全自动密接式钩缓装置中执行车组之间电路自动接通和分解的功能模块,随机械车钩的自动连挂和解钩作用,实现两列动车组或地铁组电气线路的自动连挂和分离,主要为定制化产品。动车及地铁的车钩采用了集机械、风、电一体化的全自动密接式钩缓装置。

线缆组件由连接器+线缆的形式组成,主要为定制化产品,适用于机车车辆牵引系统、供电系统、主辅回路动力、库用充电、屏柜系统、控制系统、空调风机、以太网、监控系统、6A系统、重联系统等功率和信号的传输,解决了系统和系统间的电源供电和控制信号连接问题。

新能源汽车工业类连接产品

BDU/PDU充配电系统总成产品属于新能源汽车电控系统中的电源分配单元,符合GB18384电动汽车安全要求标准,属于定制化产品。采用了数字化、硬件深度集成、磁集成和功率器件软开关等关键技术,集成了传感器、熔断器、接触器、预充电阻、BUSBAR、高压连接器及线束,PCBA控制模块等,为电动汽车上的输入/输出部件提供合理配电。

高压线束由高压连接器(采用主流的800/630/280/IPT等系列高压连接器)、高压电缆、波纹管、大电流端子等构成;实现了电池、电机、电控等“三电”系统各端口之间电连接,满足不同电流要求、实现360度屏蔽功能及IP67高防护要求,属于定制化产品。符合GB/T37133-2018电动车用高压大电流线束和连接器技术要求。

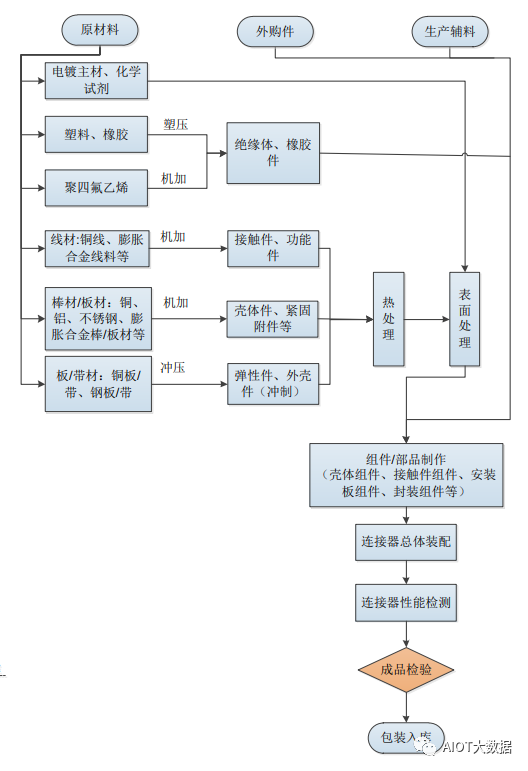

连接器制造工艺设计

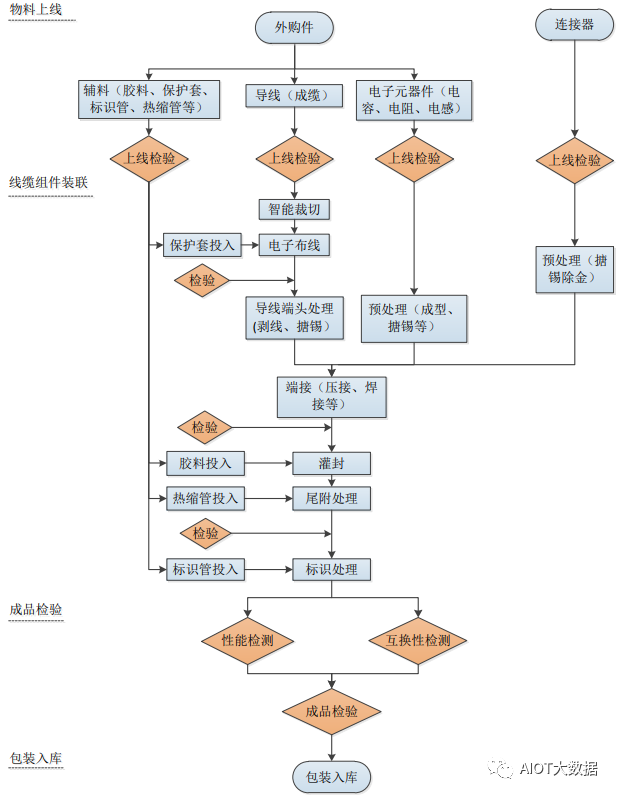

线缆组件设计工艺

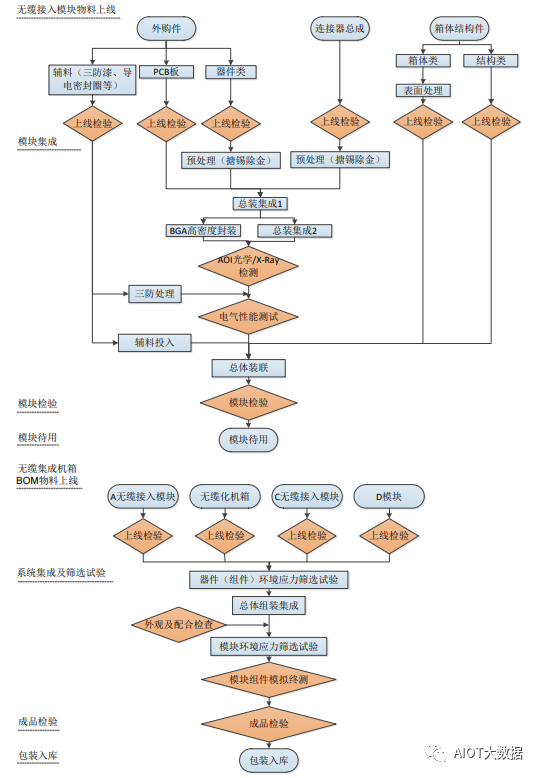

系统互连工艺设计

行业整体市场规模

连接器是电子系统设备之间电流或光信号等传输与交换的电子部件,是电子设备中不可缺少的关键元件之一,在整机或集成系统中至关重要。其作用是连接两个电路导体或传输元件,为两个电路子系统提供一个可分离的界面,实现电/光信号的接通、断开或转换,且保持系统之间不发生信号失真和能量损失变化,连接器质量的好坏、可靠性的高低、性能的优劣、功能的多少都将直接影响各类整机装备工作的可靠性和功能的发挥。连接器广泛应用于防务及航空航天、通信、汽车、轨道交通、消费电子、医疗、家居、工业等多个领域。近年来,受益于新能源汽车、数据与通信、电脑及周边、消费电子等下游行业的持续发展,全球连接器市场规模总体呈扩大趋势。

(1)全球连接器市场规模

全球连接器市场规模由2011年的489.23亿美元增至2021年的779.91亿美元,年复合增长率为4.77%。2011年至2021年全球连接器市场规模情况如下:

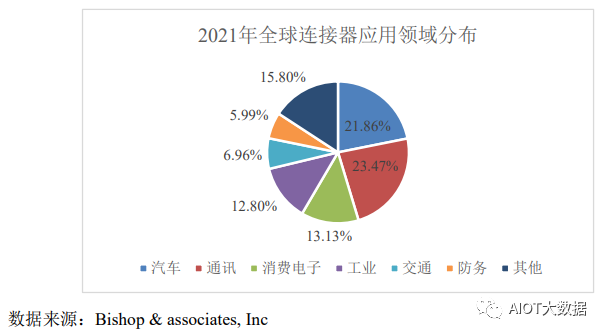

全球连接器应用领域分布较为集中,2021年度占比前三的通讯、消费电子、汽车占全部市场份额的58.45%。

全球连接器消费市场主要分布在中国、北美、欧洲、日本和其他亚太地区。2021年度,中国占全球连接器消费市场份额为32.03%、北美21.14%、欧洲20.87%、其他亚太地区(不含日本和中国)14.60%、日本6.76%。上述五大区域合计占据了全球连接器市场95.7%的份额。受到全球经济波动的影响,近年来欧美和日本市场增长放缓,甚至出现下滑态势,而以中国及亚太地区为代表的新兴市场增长强劲,成为推动全球连接器市场增长的主要动力。根据Bishop&associates预测,2026年全球连接器市场规模将达到894亿美元。

(2)中国连接器市场规模

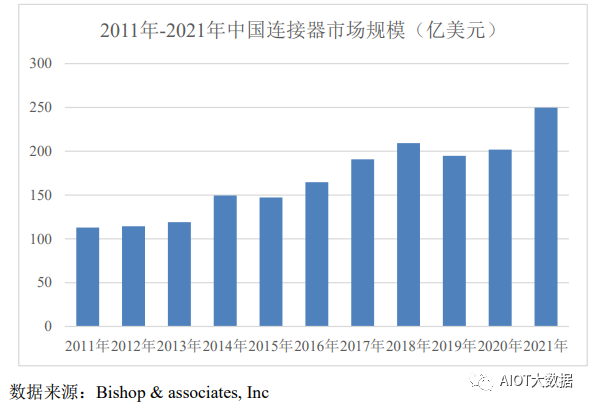

从上世纪90年代开始,欧美、日本知名连接器厂商陆续将生产基地转移至中国。与此同时,中国台资连接器厂商也纷纷在珠三角和长三角地区投资设厂。外商投资的溢出效应在中国大陆培育了一大批民营连接器企业。随着全球连接器的生产重心转移至中国,以及中国经济的快速发展,我国防务及航空航天、通信、汽车、轨道交通、消费电子、医疗、家居、工业等多个领域快速崛起,下游行业需求带动中国连接器市场高速增长。中国目前已经成为世界上最大的连接器生产基地和消费市场。根据Bishop&Associates统计数据,2011-2021年中国连接器市场规模由112.96亿美元增长至249.78亿美元,年复合增长率为8.26%,显著高于全球平均水平;2011-2021年中国连接器市场份额占全球市场的比例由23.10%提升至32.03%,是全球第一大连接器消费市场。

未来,随着中国经济转型和结构调整的加速,电子制造业正迎来新的发展机遇。面对防务及航空航天、通信、汽车、轨道交通、消费电子等多个领域的快速发展和整体转型升级,中国连接器市场将在规模和深度上持续发展。根据Bishop&associates预测,2026年中国连接器市场规模将达到315亿美元。

特种连接器市场分析

防务类连接产品行业

①市场规模

连接器是航天器、飞机、导弹、智能炸弹等新式高性能防务装备的必备元器件,防务装备数量的增多以及电子化、信息化、智能化水平的提升,将直接带动防务连接器市场的增长。防务装备数量的增多,带来设备之间和设备与系统之间的电力供应和信息通信需求的增多,直接带来连接需求的增长;信息化装备的增多也带来信息处理和能源供应需求的提升,连接器性能需要随着信息化水平的提升而不断升级,推动防务连接器价值的提升。

我国防务连接器市场规模从2010年40.2亿元增长至2020年124.4亿元,年复合增长率为12.0%,高于同时期我国连接器整体市场年复合增长率。防务连接器受益于我国国防建设进程加速、下游需求快速增长,增速较为明显。

②竞争状况

防务连接器行业存在资质、技术双重壁垒,竞争格局稳定。首先,防务行业具有较高的资质壁垒,防务企业对配套商有一套严格的认证程序,装备一旦定型,一般不会轻易更换配套商。此外,防务行业同时具有较高的技术壁垒,具体体现在技术领域的尖端性、产品定型程序的复杂性、以及产品质量要求的严格、可靠性三个方面。由于以上双重壁垒,行业市场集中度较高,竞争格局稳定,国外主要参与厂商有泰科、安费诺、莫仕、日本航空电子等;国内主要参与厂商有中航光电、航天电器、华达股份、华丰科技等。综合研究报告、市场调研等信息判断,国内防务连接器排名前列的厂商分别为中航光电、航天电器、华丰科技、华达股份等。

在系统互连产品市场方面,系统互连属于新兴的产品领域,需要连接器厂商以系统思维从整机互连架构角度考虑,与整机客户深度融合进行联合设计,对连接器厂商的技术广度和深度、研发经验、前沿技术开发能力、产品体系健全程度、加工制造能力、检测能力等提出了较高的要求。目前,具备系统互连产品开发能力的企业集中在少数连接器生产企业,主要包括华丰科技、中航光电、航天电器。防务连接器和组件产品较为成熟,竞争格局相对稳定,市场主要参与厂商主要为中航光电、航天电器、华丰科技、华达股份等。

(2)通讯类连接产品行业

①市场规模

连接器在通讯领域广泛应用,主要集中在网络设备、网络基础设施、电缆设备等方面,其中网络设备应用主要包括交换机、路由器等,移动通信基础设施主要包括通信基站、基站控制器、移动交换网络、服务器等,所涉及的连接器包括射频连接器、电源连接器、背板连接器、高速I/O连接器、高速BTB连接器等,以实现电路板和模块、以及基站单元之间的光电互连。随着5G基础设施建设的推进和数据中心规模的扩大,下游市场存量升级的替换需求和新建设施的增量需求共同为通讯连接器行业带来发展机遇。

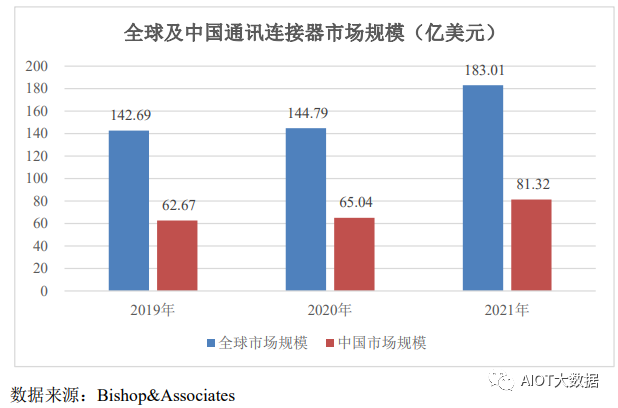

2019年至2021年,全球通讯类连接器市场规模从142.69亿美元增长至183.01亿美元,年均复合增长率为13.25%;国内通讯类连接器市场规模从62.67亿美元增长至81.32亿美元,年均复合增长率为13.91%,是连接器第一大应用市场。

(2)竞争状况

目前,泰科、安费诺、莫仕、日本航空电子、罗森伯格、灏讯、雷迪埃等全球性龙头企业凭借技术和规模优势在通讯连接器市场占据了领先地位;同时国内连接器企业已经在5G通信等领域取得重大突破,占据了较大的市场份额,并已具备与国际领先企业抗衡的能力,国内主要通讯类连接器制造商包括中航光电、航天电器、庆良电子、瑞可达、意华股份、华丰科技等。在高速背板连接器领域,除国外领先厂商外,国内供应商形成了以华丰科技、庆虹电子、中航光电为主的格局。高速背板连接器具有技术含量高、投入大、制造难度大及质量控制点多的特点,在华丰科技、庆虹电子、中航光电已开始批量生产的情况下,后续国内厂家得到国家及客户支持进行同类产品研发的难度较大。根据Bishop&Associates的预测,2022年我国高速背板连接器市场规模将达到6.13亿美元(约合人民币39.08亿元)。在印制板连接器领域,其产品发展较为成熟,参与厂商较少,主要厂商包括华丰科技、庆虹电子和深圳格力浦电子有限公司。其他通讯连接器如射频、电源、光通讯等连接器方面,主要供应商包括泰科、安费诺、莫仕等国外厂商,以及中航光电、航天电器、瑞可达、意华股份、发行人等国内厂商。

(3)新能源汽车类连接产品行业

①市场规模

车载连接器是不可或缺的汽车关键零部件,广泛应用于动力系统、车身系统、信息控制系统、安全系统、车载设备等方面,类型包括圆形连接器、射频连接器、FPC连接器、I/O连接器等。车载电子连接器种类近百种,未来单一车型所使用的连接器将达到600-1,000个。不同于传统燃油汽车,新能源汽车电气化程度更高,单辆新能源汽车对连接器需求量要远高于传统燃油汽车,达600-1,000个/车,远高于传统汽车平均水平,配套充电桩中同样大量使用连接器产品,且价值较高。从产品结构上看,传统汽车连接器多为低压连接器,而新能源汽车连接器多为高压连接器,工作电压范围从14V提升至400-600V,电气架构需要全面改进,对连接器的高插拔次数、载流能力、耐热性、密封防水和抗震动性提出了更高要求,推动车用连接器价值的快速攀升。西南证券研究发展中心统计显示,新能源乘用车单车连接器价值较燃油车提升3倍以上。根据中国汽车工业协会统计,2022年我国新能源汽车产销分别完成705.8万辆和688.7万辆,同比分别增长96.9%和93.4%。

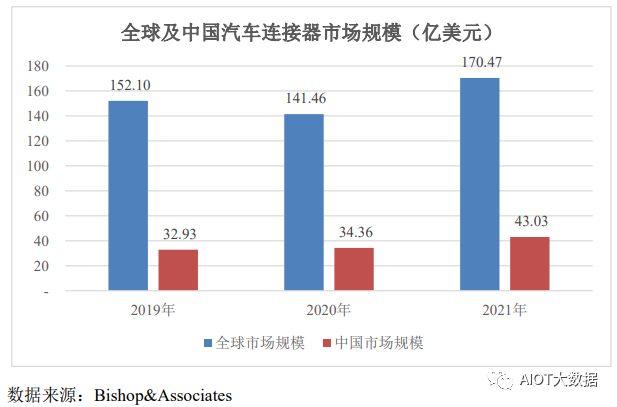

根据Bishop&Associates公布的数据,2019年至2021年,全球汽车类连接器市场规模从152.10亿美元增长至170.47亿美元,年均复合增长率为5.87%;国内汽车类连接器市场规模从32.93亿美元增长至43.03亿美元,年均复合增长率为14.31%。

②竞争状况

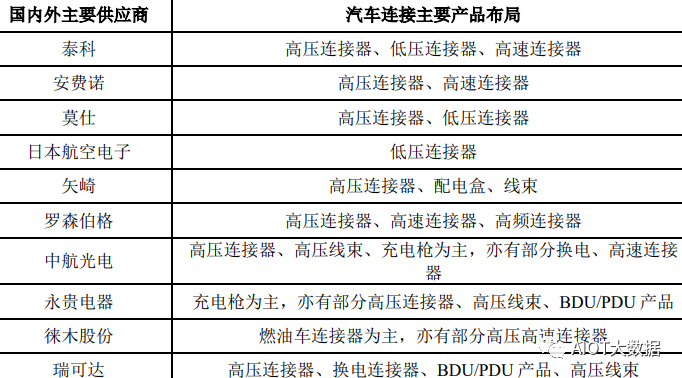

目前,泰科、安费诺、莫仕等全球性龙头企业凭借技术和规模优势在汽车连接器领域占据领先地位,相比国外知名连接器厂商,中国本土连接器生产厂商虽发展起点相对较低,但伴随全球新能源汽车的迅猛发展和中国自主新能源汽车品牌的崛起,为汽车连接器产业带来了新的发展机遇,使得行业中中国本土企业快速成长,同时部分厂商由于长年为海外头部厂商代工,技术积累不断完善,部分产品水平已达国际领先水准,有望在这一增量领域带来格局的重塑。目前,汽车连接器行业的国外主要参与厂商包括泰科、安费诺、莫仕、日本航空电子、矢崎、罗森伯格等,国内参与厂商主要包括中航光电、永贵电器、徕木股份、瑞可达、华丰科技等。汽车连接产品种类众多,包括低压连接器、高压连接器、高速连接器、高频连接器、换电连接器、充电枪、PDU、高压线束等,国内外主要厂商的产品布局有所差异。

轨道交通类连接产品行业

①市场规模

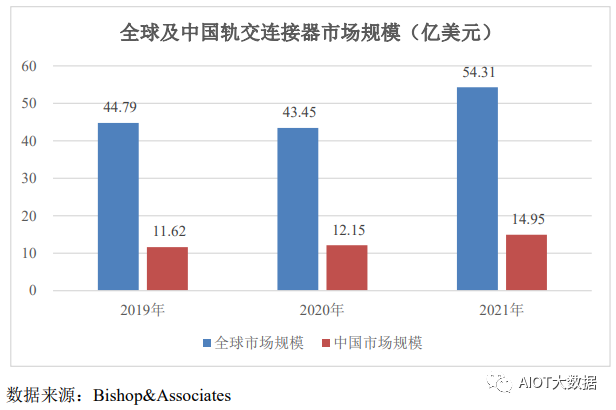

新基建推动轨道交通行业发展,轨交装备稳步上量,且连接器仍有较大进口替代空间。由于轨道交通连接器产品的质量和精度直接影响铁路和城市轨道交通车辆的行车安全,轨道交通连接器必须实现更高的机械性能、电气性能和环境性能标准,满足高可靠、耐环境、抗干扰、抗振动冲击以及高密度、高速传输等方面的要求。因此轨道交通连接器属于连接器领域中附加价值较高的中高端产品。根据Bishop&Associates公布的数据,2019年至2021年,全球轨道交通类连接器市场规模从44.79亿美元增长至54.31亿美元,年均复合增长率为10.12%;国内轨道交通类连接器市场规模从11.62亿美元增长至14.95亿美元,年均复合增长率为13.40%。

②竞争状况

早期我国机车系统处于技术引进时期,连接器、电容等关键元件主要以国外厂商的产品为主,随着我国轨道交通事业的飞速发展,国内元器件厂商在技术研发、生产工艺以及制造水平上进步显著,国产替代进程逐步推进。面对泰科、安费诺、莫仕、日本航空电子、矢崎、浩亭等国外成熟轨道交通连接器厂商,国内企业如中航光电、永贵电器、华丰科技迅速崛起,形成了国外知名连接器制造商与国内连接器制造商相互竞争的格局。目前,华丰科技轨道交通连接器业务集中在机车及其修造、二级配套等企业,该细分领域中的供应商主要包括华丰科技、永贵电器、中航光电控股子公司中航光电华亿(沈阳)电子科技有限公司;地铁、客车、动车业务量较少,处于开拓阶段,整体市场占有率较低,该细分领域中的供应商主要包括国外的浩亭、魏德米勒,以及国内的永贵电器、中航光电华亿(沈阳)电子科技有限公司。

未来发展趋势

(1)防务领域

当前国际力量对比和全球治理体系加速调整,世界地缘战略格局深度演变,全球经济、科技、军事竞争态势正在发生历史性变化。我国面临的外部战略风险呈现增强趋势,对国家安全发展构成严重挑战和冲击。在防务装备信息化发展的大趋势下,对装备互连提出了新的要求,海陆空天一体化装备网络的多样性带来了互连架构的全新变化。未来作战将是地面、空中、海洋、太空、信息、认知等六维空间内实施的一体化同步联合,武器装备远程精准化、智能化、无人化趋势明显,战争形态加速向信息化战争演变。防务装备超小型化的要求促使电连接器向更微型化方向发展,板间互连变得广泛应用。防务高速连接器方面既要传输速率的提升,同时还追求耐温度、抗强振动冲击的高可靠性。微矩形高速连接器在防务连接器中占据主流地位。电子设备集成度进一步提高,信号数字化,表面贴装和压入式将成为端接方式的主流。板间连接向柔性印制板和多层叠加方式快速转化,实现无缆化电气连接。

(2)通讯领域

通讯行业对连接器具体需求体现在网络设备、网络基础设施、电缆设备等方面,通讯连接器作为通讯设备的关键部件之一,从替换需求和增量需求两个方面为连接器行业带来发展机遇。5G技术是万物互联的基础架构,代表着高效传输数据、快速响应低延时、多设备同步连接。5G通信设备的演进促使通讯技术的不断发展,通讯设备越来越小、电路密度越来越高、传输速度越来越快,这也促进连接器技术的不断发展。服务器方面,随着国内外移动通信技术的更迭发展,服务器由传统低端服务器向云端服务器迈进,信息交换量成倍数提升,信号传输路径的传输速率亦不断提升。未来随着服务器、通信设备的技术革新和升级兼容的需要,更高速的信息传输需求是必然趋势,从而引领连接器向更高数据速率方向不断发展。

具体到高速连接器方面,随着无线基站、路由器、交换机及光传送接入设备等设备对于数据吞吐量和传输速率要求的大幅提升,高速背板连接器作为上述设备的核心元器件,将向更高速率及密度发展,传输速率从10Gbps发展到了112Gbps,并在架构上向正交设备架构和线缆背板架构方向演进;同时,数据量的大幅提升使得高速I/O连接器信号通道数量增加,单通道速率也由10Gbps提升到了112Gbps。

(3)工业领域

轨道交通行业整体向着降能减排的方向发展,轻轨、单轨、有轨电车、智能快轨等车型在二、三线城市逐渐升温,对连接器和集成化机柜提出了降低成本、压缩体积、轻量化的要求。将控制、电源、光通信、以太网通讯、气体或液体等功能集成,或与控制回路、网络模块等部件集成,并后方延伸,集成更多的控制功能,形成二合一或多合一的要求正在逐步提出。到2025年,高铁上各元器件的国产化率达到80%以上,在重载连接器基础上扩展跨接连接器及跨接箱产品,满足车厢连接处日晒、雨淋、长期摆动的复杂环境。

新能源汽车已列入国家新兴战略发展重点,汽车智能化、网联化打开了汽车行业的增量空间。新能源市场由政策导向转向市场导向,全面进入“自由竞争”时代。新能源汽车设备互连接口的主要发展方向为低成本、轻量化、集成化和智能化。

新能源汽车“三电”系统对高压连接器的高老化性、高温、耐辐照PA材料,对电磁屏蔽(EMC)、老化、防水等要求非常高。“智能化、网联化、新能源化”三大主题不断迭代,在毫米波雷达核心技术、车载以太网等系统解决方案方面存在很大的技术上升和市场拓展空间。车载高压连接器是新能源汽车车载动力系统的重要接口,是保证新能源汽车动力系列安全的基础。大电流、高电压、高等级密封、高耐温、高振动等级、高阻燃等级将是其产品的基本特性。大功率液冷充电接口也是未来新能源汽车充电电连接器的一个发展趋势。由于充电的弊端,换电方式将再次走上新能源汽车能量补给的舞台,因此换电接口的技术升级,如信号+功率+冷却液集成,也是新能源汽车未来需要攻关的一个技术方向。

编辑:黄飞

-

连接器插拔力的4大坑,你知道吗?#工业连接器 #航空插头 #连接器深圳市凌科电气有限公司 2022-11-25

-

连接器VS防水连接器#连接器 #防水连接器 #航空插头深圳市凌科电气有限公司 2023-07-06

-

连接器选凌科,省心更放心!#连接器 #防水连接器深圳市凌科电气有限公司 2023-08-08

-

如何减少或者避免工业连接器接触失效?#工业连接器 #连接器深圳市凌科电气有限公司 2024-01-08

-

M12 2芯插座德索连接器#连接器 #m12连接器 #圆形连接器德索五金电子 2024-03-19

-

走进凌科制造车间#连接器 #防水连接器#工业连接器深圳市凌科电气有限公司 2024-04-12

-

连接器一键插拔#连接器 #防水连接器 #工业级连接器 #IPX9K连接器深圳市凌科电气有限公司 2025-03-21

-

什么是连接器2009-11-16 2243

-

连接器的应用与连接器的市场发展2017-05-20 2979

-

电子连接器结构2018-02-26 2570

-

浅析光纤连接器2019-03-18 1649

-

关于目前连接器市场的发展形势分析2019-09-20 1484

-

什么是高压连接器?2022-08-17 9403

-

连接器简要分类介绍 连接器的组成和应用介绍2023-02-17 4091

-

特种光纤连接器产品介绍2025-11-11 190

全部0条评论

快来发表一下你的评论吧 !