主宰半导体先进制程,全球***龙头AMSL的发展史

电子说

描述

公司概况:全球***龙头,EUV ***唯一供应商

公司概览:EUV ***唯一供应商,专注于提高***分辨率

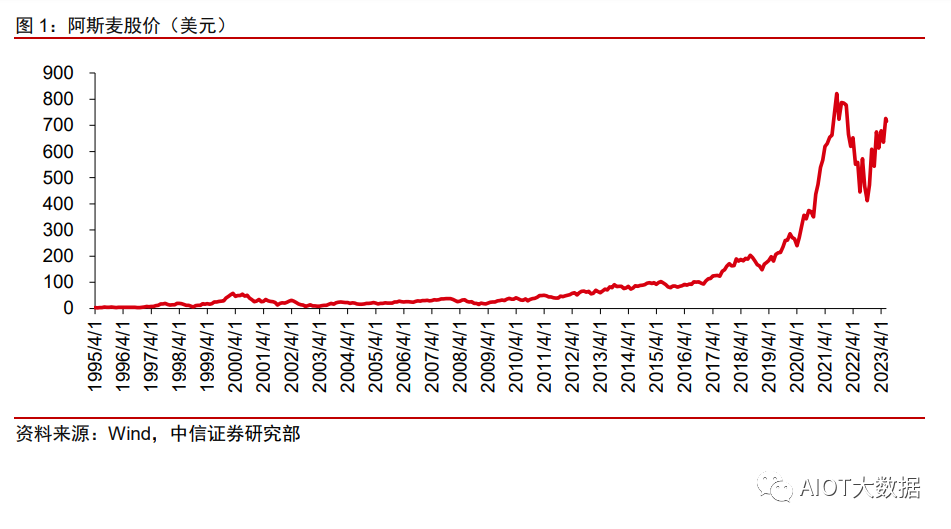

阿斯麦:专注于高端***生产,不断取得行业突破性进展。公司成立于 1984 年,专注于高端***的设计与生产,提供包括***、光刻模拟、光刻监测及配套 服务等在内的全套光刻解决方案。公司于 1995 年 3 月上市,历史最高涨幅超过 470 倍,2023 年 6 月 1 日,公司市值约 2870 亿美元,是全球最大市值的***企业。回 顾公司发展历史,主要分为以下几个阶段:

1)创立阶段(1984 年-1995 年):阿斯麦成立于 1984 年,其技术团队及创业团 队来自于飞利浦公司,一直从事于***设备的研发和生产。公司于 1990 年左右推 出 PAS5500 系列***,打破美日***巨头垄断。

2)拓展产品线阶段 (1999-2007):该阶段公司通过兼并收购,持续优化产品线, 市场份额快速提升。2001 年,阿斯麦收购了美国的硅谷集团(SVG),SVG 拥有成熟 的 157nm 光学技术,这使得阿斯麦成为全球领先的***制造商之一。此外,公司 在 2001 年推出采用双工作台的设备,并在 2004 年推出第一台浸入式***样机(直 到 2023 年这两项技术依旧是行业重要的领先技术),并至此确立较佳能、尼康的技术优势。

3)技术升级阶段 (2007 至今):该阶段公司技术不断升级,推出一系列创新产品, 于 2010 年推出全球首台 EUV *** NXE3100,并于 2016 年推出首台可量产光刻 机 NXE3600B(2017 年开始上量),由此确立高端***系统龙头地位。

公司主营业务:产品包括***、量测系统和计算光刻系统,主要营收来自于光 刻机销售。公司业务包括***销售、计量与检测系统、计算光刻系统三大部分,其 中,1)***销售:主营业务为***销售,主要包括极紫外光(EUV)***、 浸入式深紫外光(DUV)***和干式深紫外光(DUV)***。2)量测与检验系 统:该系统用于测量半导体制造过程中的光学参数,帮助芯片制造商在芯片制造过程 中评估性能,有助于提高精度、性能和质量控制。3)计算光刻系统:该系统是一款 高级辅助仿真软件,帮助芯片制造商进行光刻模拟、光学模拟和物理模拟等多项仿真 和分析,实现更精确的监测和控制。其中,三种业务的具体产品包括:

***销售:产品包括 EUV 与 DUV,主要区别在于光源的不同。1)EUV ***:EUV ***采用极紫外光(EUV)技术生产先进微电子芯片,是 目前***领域的最尖端技术。公司 EUV ***主要包括 NXE:3600D 与 NXE:3400C,可分别支持 5nm&3nm 节点、7nm&5nm 节点的批量生产。2) 浸入式 DUV ***:浸入式 DUV ***采用浸入式光刻技术生产先进的微 电子芯片,主要光源为 ArF,是目前使用范围最广的***。浸入式光刻技 术通过液体层减少光学散射和波动,从而实现更高的分辨率和更小的特征尺 寸。公司主要产品为 TWINSCAN NXT 系列,包括 2050i、2000i 与 1980Di。 3)干式 DUV ***:干式 DUV ***采用干式光刻技术,其核心部件为 投影镜头,光源为 ArF、KrF 与 i-line。相对于浸入式***,干式 DUV 光 刻机的制程节点较低,公司主要产品为 XT 与 NXT 系列。

量测与检验系统:通过测量工艺参数,实现高良率及高性能。1)YieldStar 光学量测系统:YieldStar 光学量测系统用于检测半导体芯片制造过程中的光 学性能,具体用于测量制造过程中的光学参数,如焦距、曝光均匀性、聚焦 深度等,帮助制造商更准确地控制制造过程,提高制造的良率和质量。其应 用范围主要包括晶圆制造、***调试、光刻模板检测等多个领域。公司在 售系统包括 YieldStar 1385 等 4 款光学计量设备。2)HMI 电子束量测系统: HMI 电子束量测系统主要用于电子束刻蚀和电子束光刻过程的质量控制,通 过精确测量电子束系统的性能参数,并检测电子束曝光系统的缺陷,帮助制 造商提高产品的制造质量和良率,提高生产效率。

计算光刻系统:光刻仿真分析软件,帮助优化工艺与产品设计。公司计算光 刻解决方案是一种高级的仿真软件,主要用于半导体工艺的设计和优化。计 算光刻的目的是模拟当前光刻方案的成像结果,计算出优化结果所需要进行 的光源和掩膜调整。通过进行光刻模拟、光学模拟和物理模拟等多项仿真和 分析,优化制造工艺和产品设计,提高产品的制造质量和生产效率。该解决 方案主要包括光刻模拟软件、光学模拟软件和物理仿真软件等多个部分。

财务概览:营收受下游需求持续驱动,产品结构优化提高盈利能力

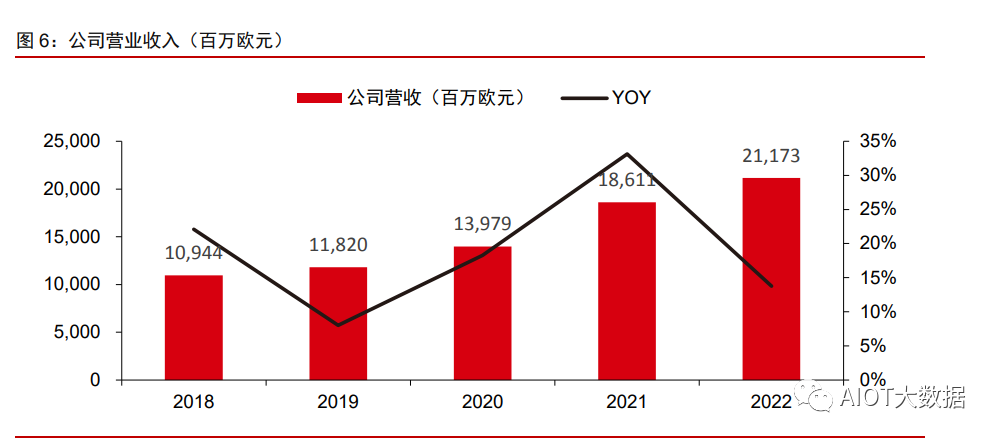

营业收入:近年来稳定增长,受到逻辑与存储市场双驱动。2018-2022 年,公司营业 收入持续增长,2022 年总营收为 212 亿欧元(同比增长 14%),对应 2018-2022 年 CAGR 为 18%,其中:1)分产品看,EUV、ArFi ***为主要营收来源,二者皆用于先进制程芯片生产,2022 年营收占比分别为 33%与 25%。此外,公司 IBM 业务(Installed Base Management,主要包括设备升级与相关服务等)亦随着设备安装量的提高而提高,收入 占比由 2018 年的 25%提升至 2022 年的 27%。2)分下游领域看,公司过取营业收入增 长受到下游逻辑与存储芯片双驱动,其中逻辑芯片主要受益于数字化转型(包括 5G、AI、 VR 等),存储芯片主要受益于服务器需求的持续强劲。

盈利能力:近年来持续提高,主要受益于产品组合优化。

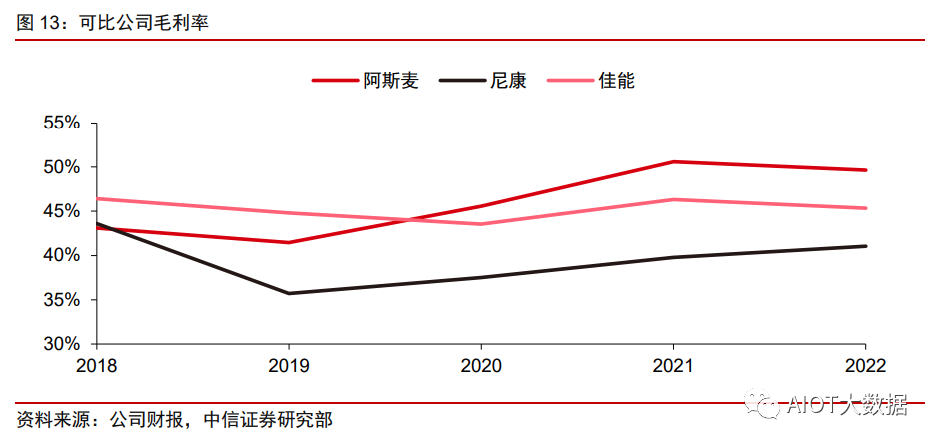

毛利率:随产品组合优化而提升,短期受通胀影响成本上行。2018-2022 年,公 司整体毛利率实现显著提升,主要由于 EUV ***出货量提升带来的产品结构优 化。其中 2022 年全年毛利率降低主要由于通货膨胀带来的材料、运费和劳动力 支出增加,以及提高生产能力和满足客户需求所带来的工厂成本增加。

净利润实现明显增长,主要受益于毛利增长。根据公司财报,公司 2022 年 GAAP 净利润为 56 亿欧元(同比-4%),净利率角度看,公司 2022 年 GAAP 净利率为 26.6%。2022 年公司盈利水平有所下降,主要受到毛利率水平下降,以及更高的 研发费用率影响。

近两年毛利率接近 50%,较竞争对手略为领先。2021-2022 年公司毛利率分别为 50.6%/49.7%,均略高于竞争对手。同时,公司 2021-2022 年毛利率较 2018 年 的 43.1%有所提高,主要受益于公司 EUV ***上量对产品组合的优化,进而 推动毛利率上行。我们预计公司未来毛利率将随 EUV ***的出货量提升而持 续提升。

行业分析:先进与成熟制程双驱动,EUV 为主要推手

发展趋势:制程工艺持续精进,下一代***将于 2025 年推出

***:芯片生产的核心设备之一,直接影响制程工艺。芯片生产主要包括沉积、光 刻、蚀刻等 7 个步骤,其中光刻为核心步骤之一,主要负责把芯片设计图案通过光学显影 技术转移到芯片表面,进而实现在半导体晶片表面上制造微小结构。***生产具备高技 术门槛,需要高度精密的物理设备和严格的控制流程,以达到所需的制造精度。而先进的 芯片制程工艺需要先进的、高分辨率的***进行适配,因此***直接影响芯片的工艺 制程与性能。

演变趋势:从 UV 到 EUV,正在向 High-NA EUV 发展。***的技术演进主要分为 以下几个阶段。1)UV ***:用于 0.25 微米及以上制程节点,UV 为紫外光,光源类型 包括 g-line、i-line 等。2)干式 DUV ***:可用于 65nm-0.35μm 制程节点,干式 DUV 是指在光刻过程中使用干式透镜和深紫外线光源,该技术在 20 世纪 90 年代初得到了广泛 应用。3)浸入式 DUV ***:可用于 7nm-45nm 制程节点,随着芯片制造技术对先进制 程的需求持续增加,干式 DUV ***已无法满足其精度要求。浸入式 DUV ***通过把 物镜与晶圆之间的填充由空气改变为水,进而获得更高的数值孔径(NA),使***具有 更高的分辨率与成像能力。4)Low-NA EUV ***:用于 3nm-7nm 制程节点,EUV 为 极紫外光,该光源的波长较此前光源明显减小,显著提升***的分辨率。5)High-NA EUV ***:用于 3nm 以下制程节点,High-NA 是指高数值孔径(0.33→0.55),是下一代光 刻机技术,将在已有 EUV 基础上进一步提高分辨率与成像能力,从而实现更先进制成的 生产。当前该技术由阿斯麦公司研发中,公司预计在 2025 年实现出货。

产业链:所需供应组件众多,供应链管理难度高。***涉及的内部零件种类众多, 且越高端的***组成越复杂,如 EUV 内部零件多达 8 万件以上,其核心组件包括光源系统、双工作台、物镜系统、对准系统、曝光系统、浸没系统、光栅系统等,其中光源、 晶圆曝光台、物镜和对准系统的技术门槛较为显著。因此,***企业往往具备高外采率、 与供应商共同研发的特点,而其下游应用主要包括芯片制造、功率器件制造、芯片封装等。

市场层面:EUV 市场份额持续提升,龙头效应日益显著

市场规模:2022 年***市场规模 198 亿美元,占晶圆生产设备总市场的 21%。1) ***市场前三大供应商占据了绝大多数市场份额,2018-2022 年,三大供应商的*** 营收合计由 123 亿美元增长至 198 亿美元,对应 CAGR 为 13%。结合三大供应商的彭博 一致预期,以及佳能的公司指引及历史收入结构,我们测算 2023-2025 年三大供应商光刻 机收入合计分别为 252/275/328 亿美元。在半导体设备细分市场中,***设备在半导体 设备总市场(包含蚀刻、薄膜沉积等)的 24%,为市场占比最大的细分设备。2)展望未 来,根据阿斯麦在投资者日公布的信息,近年来***市场在半导体总市场中的占比持续 提升,且未来该趋势有望得以延续,主要考虑到半导体产业近年来快速发展带来 Capex 提升,而 Capex 中设备支出占比提升有望为***带来持续增量。

出货量:***出货量稳定提升,成熟制程出货量增长明显。阿斯麦、尼康、佳能三 大厂商占据了***绝大多数市场份额,通过统计三家公司的出货量我们发现:1)按设 备类型分,EUV、ArFi、ArF dry 三类***的销量较为平稳,而 KrF 与 i-line 两类成熟光 刻机增长较快,主要受生产能力限制所致。2019-2022 年,EUV ***出货量分别为 26/31/42/40 台,ArFi ***出货量分别为 93/79/85/85 台,ArF dry ***出货量分别为 35/33/25/32 台。2)按供应商分,2019 年-2022 年,阿斯麦出货量增长较为明显,出货量 分别为 229/258/309/345 台,对应 CAGR 为 15%;佳能四年出货量分别为 84/122/140/176 台,对应 CAGR 为 28%,主要销量增长主要来自成熟***;尼康四年出货量分别为 46/31/35/30 台,对应 CAGR 为-13%。

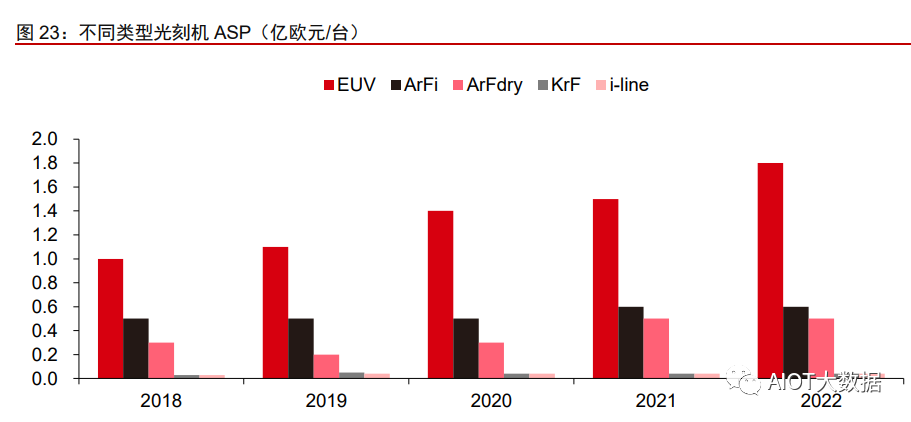

ASP:EUV ***单价增长明显,其余价格较为稳定。2018-2022 年,EUV *** ASP 保持高位且持续上升,由 2018 年的 1.0 亿欧元提升至 2022 年的 1.8 亿欧元,与其 余产品相比价格上涨较为明显。我们认为,随着下游芯片性能需求不断提高,市场对先进 制程需求有望反映于***的需求增长,进而推动 EUV ***价格持续上升。

竞争格局:三大供应商占据主要市场,阿斯麦为绝对龙头。***行业属于明显的寡 头垄断格局,前三供应商(荷兰阿斯麦、日本佳能、日本尼康)占据绝大多数市场份额。 1)从供应商角度看,阿斯麦在市占率上具备明显优势,2022 年按出货量(345 台)市占 率为 63%,按营收看市占率为 81%,两类市占率之间差异较大,主要由于 EUV 单价明显 高于其它***。2)从***类型角度看,高端***(EUV、浸入式 ArF、干式 ArF) 主要玩家为阿斯麦,按出货量市场占比分别为 100%/95%/87%。3)我们认为,考虑到阿 斯麦公司的领先技术优势、EUV 的唯一供货能力、在手专利充足等因素,阿斯麦在高端光 刻机的优势短期内难以被追平,未来有望随高端***需求增长而持续获得市场份额,行 业龙头效应将更加集中。

需求分析:先进制程受手机与服务器驱动,成熟制程受汽车与工业驱动

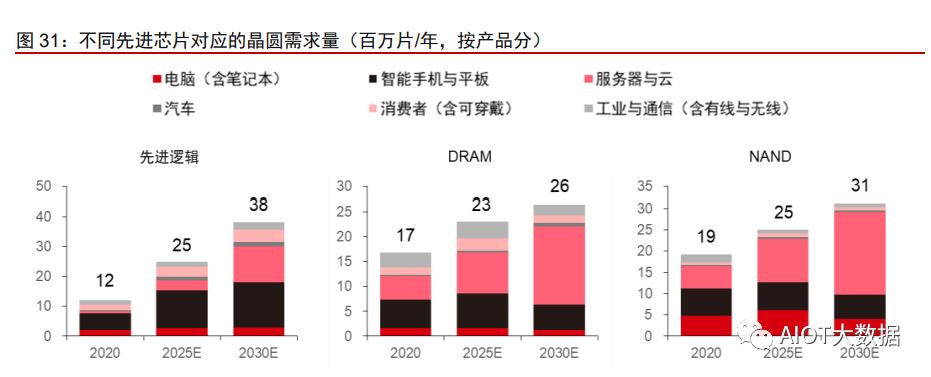

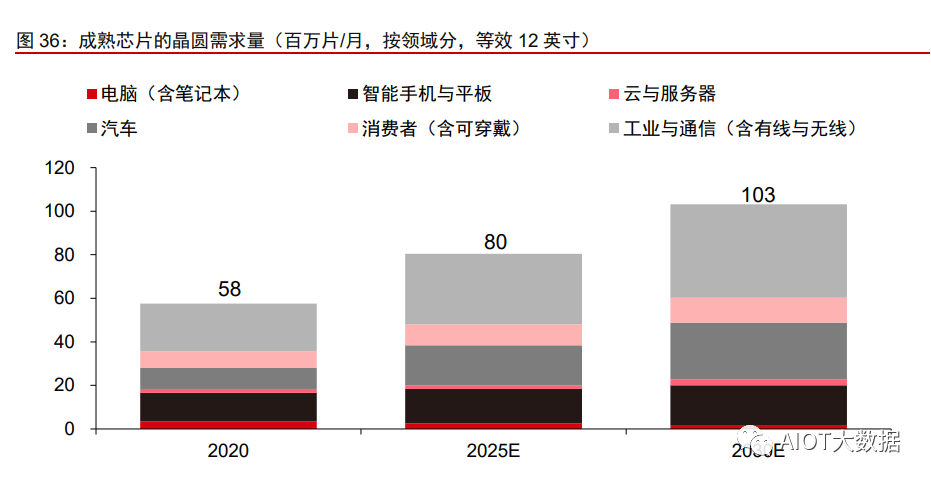

下游需求:服务器、汽车与工业领域为重要驱动,预计晶圆需求量 2030 年达 2 亿片。 1)从需求领域看,根据阿斯麦在投资者日公布的信息,2022 年半导体市场下游领域主要 包括智能手机(23%)、PC(19%)、服务器(16%)、工业电子(12%)、消费电子(11%)、 汽车(10%)与通信(9%)。放眼未来,全球半导体市场的主要增长动力来源于服务器、 汽车与工业,阿斯麦预计 2022-2030 年对应细分市场 CAGR 分别为 12%/11%/10%,推动 2030 年全球半导体市场规模超过 1 万亿美元。2)从产品类型看,按照不同的制程,光刻 机下游产品可分成先进芯片(包括先进逻辑、DRAM 与 NAND)与成熟芯片(包括功率芯 片、传感器芯片、成熟逻辑/模拟芯片)。根据 SEMI 数据,2022 年全球晶圆出货面积为 147 亿平方英寸,等效 12 英寸晶圆出货量为 1.3 亿片。阿斯麦预测,2022 年成熟芯片、 先进逻辑、DRAM、NAND 的晶圆需求占比(按晶圆片数)分别为 52%/14%16%/18%; 到 2030 年全球晶圆需求量将接近 2 亿片(等效 12 英寸),其中先进逻辑芯片增长最为明 显。

1)先进制程芯片:需求来自技术持续迭代,服务器与智能手机为主要驱动

需求来源:主要来自晶体管数量提升,服务器与智能手机为主要驱动力。当前先进制 程***主要用于生产先进逻辑芯片、DRAM 与 NAND,在未来 10 年内将持续进行技术 演进,进而驱动先进***的需求。1)先进逻辑芯片:迭代周期约 2 年,2022 年量产产 品达到 5nm,阿斯麦预计 2022-2024 年将进入 3nm 时代,2025 年进入 2nm 时代,3nm 与 2nm 技术处于发展与研究阶段(台积电与三星分别于 2022 年 12 月末、2022 年 6 月末 宣布 3nm 量产),同时预计先进逻辑芯片对晶圆需求量将在 2025 年与 2030 年分别达到 2500 万片与 3800 万片(等效 12 英寸)。2)DRAM:迭代周期约 1.5 年,2022 年 DRAM 量产节点为 1A,阿斯麦预计在 2022 年与 2024 年开始应用 1B 与 1C 技术,同时预计 DRAM 芯片对晶圆需求量将在 2025 年与 2030 年分别达到 2300 万与 2600 万片(等效 12 英寸)。 3)NAND:迭代周期约 1.0-1.5 年,2022 年量产 NAND 层数可达 176 层,阿斯麦预计 2026-2027 年 NAND 层数将提高至 400 层以上,同时预计 NAND 芯片对晶圆需求量将在 2025 年与 2030 年分别达到 2500 万与 3100 万片(等效 12 英寸)。

先进逻辑芯片:高端制程性能不断提高,生产架构持续革新。根据 IMEC(比利时微 电子研究中心)的研究成果,2022年世界商用先进制程可达3nm,对应Pitch为22nm, 而 IMEC 预计这一数字将在 2030 年降低至 14-16nm。架构上,目前台积电 3nm 先进 制程主要采用 FinFET(鳍式场效电晶体)架构,未来随着制程的进一步发展,未来有 望向 GAA(环绕式栅极技术晶体管)与 CFET(互补场效应晶体管)演进。

DRAM:位密度不断提高,设计规则持续缩小。根据三星电子公布的 DRAM(动 态随机存取存储器)发展路线图,单芯片的位密度将由 24Gb 提升至 48Gb 或以 上,这推动了设计规则的缩小,预计未来将往 14nm 以下制程发展。

NAND:增加 3D NAND 层数为行业主流趋势,多用于数据中心、智能手机等。 垂直方向提高 3D NAND 层数为 NAND 芯片的主要发展方向,根据 TechInsights 的 NAND Roadmap,2022 年前沿技术能够达到 176 层,未来有望向 400-500 层,甚至更高层数发展,这将持续提高 NAND 对高端生产工艺及设备的需求。

对***的驱动:EUV 光刻花费主要来自先进逻辑芯片与 DRAM。先进芯片(先进 逻辑芯片、DRAM 与 NAND)随着节点的持续精进,光刻花费持续增长,而不同类型与不 同节点的芯片,在不同类型***的光刻花费比例不同,具体体现为:1)先进逻辑与 DRAM 芯片:EUV 在生产费用中的占比随制程节点的精进不断提高。2)NAND:主要使用浸入 式 ArF ***与干式***,随着技术的精进,不同***费用比例保持稳定(ArFi:干 式***约为 6:4)。

2)成熟芯片:主要受功率与感知驱动,受益于汽车与工业高景气

需求来源:主要受汽车与工业驱动,包括功率芯片、传感芯片等。成熟芯片对应制程 ≥28nm,其需求来源于:1)从下游领域看,成熟制程芯片(≥28nm)的需求主要受到 汽车与工业领域的高景气驱动,阿斯麦预计成熟芯片对晶圆的需求将从 2020 年的 5800 万片/年提升至 2025 年的 8000 万片/年,以及 2030 年的 1.0 亿片/年。2)从产品类型看, 成熟晶圆需求主要受益于功率芯片、传感器(光学&非光学)以及模拟芯片带来的需求驱 动。

对***的驱动:高端***主要用于光学传感器与成熟逻辑芯片。成熟芯片中,主 要包括功率芯片、传感器、成熟逻辑/模拟芯片:1)ArFi ***主要应用在光学传感(ArFi 光刻花费占比约 40%)与成熟逻辑芯片(ArFi 光刻花费占比约 60%)。2)其余***主 要用于功率芯片(KrF 45%、i-line 55%)、非光学传感(KrF 30%、i-line 70%)、模拟芯 片(ArF、KrF、i-line 光刻花费占比相近)的生产。

公司分析:竞争优势稳固,中长期成长性明确

核心优势:具备 EUV 唯一供应能力,供应链、高研发为核心门槛

综合来看,我们认为公司在***领域的竞争优势包括:全球唯一的 EUV ***生 产能力、通过投资或入股实行上下游管理、持续高研发等,其中上下游管理为核心优势。 ASML 的发展历史悠久,公司与其产业链的上游与下游皆具备深远的合作关系:1)下游 客户关系:由于***前期研发需要巨额投入,公司 2012 年曾以股权融资与优先供货权 的方式,获得下游客户(英特尔、台积电、三星)的研发投资并最终实现 EUV 量产,与 下游客户并非简单的供需关系。2)上游供应管理:为确保供应稳定与提高竞争门槛,公司入股或收购上游核心供应商管理供应链,同时与核心供应商具备长期深远的合作关系 (如阿斯麦母公司飞利浦曾于 1994 年为物镜供应商蔡司的产线升级提供资金支持)。3) 我们认为:公司能够成为 EUV 的唯一供应商,最重要原因在于其对上下游的长期持续渗 透与深度合作,以及公司在技术专利与研发投入上亦与竞争对手形成的显著差距,这为公 司发展的高成长性与高确定性提供了关键支撑。

竞争优势 1——产品优势:全球唯一的 EUV ***供应商,提供完整的光刻解决方 案。公司在产品布局上具备领先行业的绝对优势:一方面,公司拥有全球唯一的 EUV 光 刻机供应能力,能够实现 7nm 及以下制程工艺的光刻,以满足下游消费电子等对高端制程 芯片的需求。另一方面,公司围绕光刻场景提供光刻模拟、光刻计量检测两大服务,帮助 晶圆生产商优化与检测光刻过程,进而提供一站式全面的解决方案。

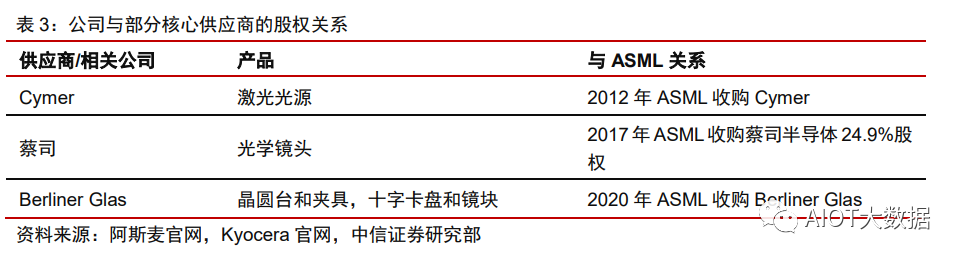

竞争优势 2——供应链优势:入股或收购上游供应商,以提高供应稳定性。公司能够 成为 EUV 唯一供应商,对上游的供应链管理为核心原因之一。公司具备广阔的供应链(超 过 5000 家供应商),超过 90%的零部件来自于外部采购。而对于部分核心构件供应商, 公司则采取收购或入股的方式对其进行管理。EUV ***由超过 10 万个零件组成,核心 部件主要包括 EUV 光源、光学镜头(主要是物镜)、双工作台等。其中,公司对光源与光 学镜头方面的供应链管理具备明显优势,其具体合作如下:

光源系统:收购顶级光源供应商 Cymer。光源系统用于产生稳定的、用于光刻的 激光,***的工艺能力首先取决于光源的波长,是***的重要门槛之一。EUV 正是通过显著降低光源波长(193nm→13.5nm),实现分辨率的大幅提高。美国 顶级光源企业 Cymer 占据全球***设备光源 70%的市场份额,但由于 EUV 光 源研发始终无法突破瓶颈,ASML 于 2012 年将其收购,并在 2015 年实现 EUV 出货。公司通过收购上游光源供应商与合作研发,掌握光源技术的同时提高光刻 机光源供应的稳定性。

物镜系统:入股顶级物镜供应商蔡司。物镜用于把掩膜版上的电路图按比例缩小, 被激光映射到硅片上,并补偿各种光学误差。目前公司物镜供应商为德国蔡司, 而温控、光路修正等软件上的专利由公司掌握。ASML 与德国蔡司具备深度绑定 的合作关系,主要来自于两家公司长期发展过程中的相互交织,二者合作可以追 述到 20 世纪 90 年代初期,1994 年 ASML 母公司飞利浦曾出借资金给蔡司升级 产线,ASML 亦在 2017 年收购了蔡司半导体光学部门 25%的股权。

竞争优势 3——客户优势:与客户共同分担风险和回报,订单具备高确定性。公司下 游客户主要为英特尔、台积电、三星、美光等,一方面,考虑到光刻产品的重要性以及复 杂性,产品的研发过程离不开客户的深度参与,公司与客户之间具备极为紧密的合作关系。 另一方面,公司曾通过股权融资以及在研发上吸引客户投资,与客户形成利益共同体,同 时亦给予客户优先供货权,在确保产品满足客户需求的同时,亦提高了客户忠诚度与订单 确定性:

合作研发:深度合作研发以满足客户 Roadmap 需求,而非简单的订单关系。公 司产品具有高单价、高定制化特点,研发生产过程需要客户深度参与以满足客户 产品迭代的 Roadmap,而并非简单的订单关系。公司重点客户主要包括英特尔、 台积电、三星电子、美光、SK 海力士等晶圆代工厂与存储芯片厂商,具备历史 悠久的共同研发经历,如 2004 年阿斯麦和台积电成功合作研发全球首台浸入式 ***,直至 2023 年浸入式***仍具备高技术门槛。

客户投资:下游客户通过投资获得优先供货权,形成利益共同体。由于***研 发需要巨额的研发投入,研发阶段公司往往需要引进客户投资。2012 年,英特尔、台积电和三星参与公司的客户共同投资计划(CCIP),以加速当时 EUV 光 刻机的开发进度,英特尔、台积电与三星分别投资 41 亿美元、14 亿美元与 6.3 亿美元,分别获得了阿斯麦 15%、5%与 3%的股权,同时亦获得 EUV 研发成功 后的优先供货权。EUV ***开始供货后,三大代工厂通过出售 ASML 股权获 得丰厚收益,目前公司股权主要集中在 BlackRock、Vanguard 等机构手中。

下游 Capex:三大代工厂 Capex 保持同比增长,静待行业需求复苏。1)近年 来智能手机、PC、服务器等下游领域快速发展,带动晶圆代工厂与存储芯片厂 商的订单需求,公司主要客户(台积电、三星、英特尔、美光等)Capex 持续走 高。2)短期来看,尽管半导体行业增长短期内受宏观因素压制,三大代工厂 Capex 仍实现同比增长,23Q1 台积电/三星/英特尔/美光四家公司 Capex 分别为 100/109/74/22 亿美元,同比变化分别为 15%/50%/55%/-15%。3)展望 2023 年,多家公司公布其 Capex 规划,根据各公司 22Q4 与 23Q1 业绩交流会分别发 布的信息,台积电预计 2023 年 Capex 为 320-360 亿美元(同比下降 0%-11%), 三星电子预计 2023 年 Capex 将与 2022 年持平(约 400 亿美元),美光预计 2023 年 Capex 约为 70 亿美元(同比-42%)。整体上看,公司下游客户受行业周期与 宏观经济影响,Capex 预期维持或略微下降,其中主要客户台积电与三星受到影 响相对较小。

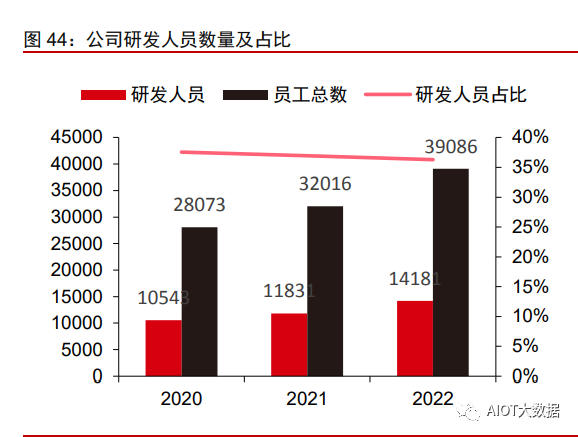

竞争优势 4——研发优势:基于高研发投入,High-NA 技术持续领先行业。1)研发 投入:公司始终维持技术水平显著领先的另一原因,在于公司对先进光刻技术的高研发投 入。公司 2018-2022 年研发费用持续提高,2022 年全年研发费用为 23 亿欧元,对应研发 费用率为 11%。公司研发人员占比亦由 2020 年的 1.05 万人提高至 1.42 万人。2)High-NA 技术:根据公司在投资者日与业绩交流会披露,公司计划在 2025 年发布下一代 High-NA EUV *** TWINSCAN EXE:5200,目前所有的 EUV 客户都已经提交了 High-NA EUV 的订单。

展望未来:先进与成熟制程芯片需求双增长,高成长性与高确定性兼备

整体上看,公司在先进制程设备、成熟制程设备以及 IBM 业务皆有望保持中长期增 长。

1)先进制程(<28nm):看好 EUV 产能、ASP 双提升带来的业绩增长。1)出货量: 用于先进制程的***主要为 EUV 与 ArFi,2022 年公司 EUV 与 ArFi 出货量分别为 40 台与 81 台,公司预计到 2025 年 EUV 相对 ArFi 的销量将显著提升。2)ASP:2022 年公 司 EUV 与 ArFi 平均售价分别为 1.8 亿欧元与 6250 万欧元,而根据中国电子报报道, High-NA EUV 单价有望超过 3 亿美元(约 2.8 亿欧元),几乎为当前 EUV 的两倍。Low-NA EUV 的销量提升,以及 High-NA EUV 的开启交付,都将持续推高公司整体 ASP。3)产 能:为应对未来快速增长的***需求,公司持续提高自身产能(非交付量),预计 2025-2026 年 DUV ***年产能将达到 600 台/年,Low-NA EUV ***将达到 90 台/年, 到 2027-2028 年 High-NA EUV ***产能将达到 20 台/年。同时,公司还将通过提高单 ***的晶圆产能,到 2025-2026 年分别将 DUV 与 Low-NA EUV 的总晶圆产能提升至 2020 年的 3 倍与 5 倍。4)我们认为:EUV 持续供不应求,公司有望通过 Low-NA EUV 的扩产与 High-NA EUV 的出货实现整体***业务的量价齐升;公司 2025-2030 年的营 收增长中,将有超过半数以上的增长贡献将来自于 EUV(100 亿欧元),我们持续看好由 EUV 主导的业绩提升。

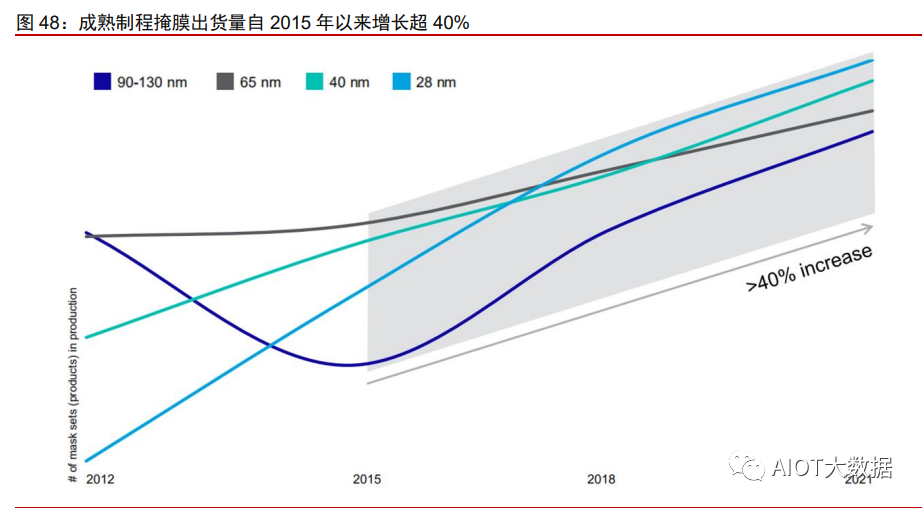

2)成熟制程(≥28nm):需求持续增长,28nm/40nm 需求增速较为明显。2015-2021 年,成熟制程光掩膜的销量累计增长 40%,反映半导体成熟制程市场需求的持续提升,这 主要受益于下游应用的拓宽和单产品含硅量的提升(如汽车)。其中,28nm 与 40nm 的销 量与增速皆高于 65nm 与 90-130nm,说明相对先进制程产品(28/40nm)更受市场青睐。 我们认为,成熟制程亦存在高端化趋势,主要反映下游需求对性能的需求提升,有望带动 包含 ArFi 在内的 DUV ***需求持续增长。

3)IBM 业务:为已安装的***提供设备升级与相关服务,受益于***累计安装 量的提升。1)公司 IBM 业务(Installed Base Management):主要为已安装的***提 供设备升级与相关现场服务(net service and field option sales),以提升已售***的性 能、可靠性、生命周期等,实现生产价值最大化。2022 年 IBM 业务收入为 57.4 亿欧元, 同比增长 16%(高于公司平均水平 14%),占总收入的 27%。2)展望未来:公司在 2022 年投资者日上预计,公司的 IBM(Installed Base Management)业务收入在 2025 年与 2030 年将分别达到 70-80 亿欧元、110-130 亿欧元,对应 2022-2030 年 CAGR 为 8%-11%, 主要受益于公司高端***(EUV 与 ArFi ***)已安装量的增长。

盈利预测

收入&费用预测

收入预测:公司总营业收入包括系统销售营收与 IBM 服务营收(Installed Base Management)两大部分,其中系统销售主要包括***设备及相关硬件产品的销售,IBM 服务主要包括***设备现场升级、维护等服务。1)系统销售业务:***销售是公司 的主要营收来源,产品主要按照光源类型与生产技术进行分类,主要包括 EUV、浸入式 ArF、干式 ArF、KrF 与 i-line 五类***。我们认为,考虑到未来三年公司产能的持续扩 张,以及下游半导体市场应用领域拓宽与用量提升(如汽车单车芯片用量提升)为公司带 来充足订单,公司***出货量有望持续推动营业收入提升。其中,高性能芯片需求的增 长亦有望提高 EUV、浸入式 ArF ***等高 ASP 产品的出货量,为公司业绩提高提供又 一支撑。我们预计 2023-2025 年系统销售营收分别为 205/236/271 亿欧元,对应同比增速 分别为 33%/15%/15%,占总收入的 76%/77%76%。2)IBM 服务:IBM 服务主要为已安 装***提供升级、维护等服务,有望持续受益于公司***累积安装量的提高,基于较 为稳定的单机服务收入,我们预测 2023-2025 年 IBM 服务将实现收入 64/72/84 亿欧元, 对应同比增速分别为 11%/12%/18%,占总收入比例分别为 24%/23%/24%。

毛利率及费用率预测。1)毛利率方面,我们判断公司毛利水平将持续提升,主要受 益于公司营收结构的持续优化,随着高毛利的 EUV ***产能扩张,其出货量大概率持 续提高(在手订单充足),同时 IBM 服务营收贡献与毛利水平亦有望随着***保有量的 提高而提高,我们预计 2023-2025 年公司毛利率分别为 51.2%、52.8%、54.3%。2)费 用率方面,由于财务费用对业绩影响较小,我们主要考虑销售&管理费用与研发费用。结 合***行业需要持续的高研发投入与行业特性,以及公司 2025 年计划发布下一代光刻 机需要保持研发经费的高投入,我们预计公司的销售&管理费用与研发费用将保持稳定, 其中,我们预计 2023-2025 年销售&管理费用率为 4.2%/4.1%/3.8%,研发费用率分别为 14.8%/14.6%/13.7%。

-

恒压变压器的发展史2008-07-29 4756

-

半导体制程2018-11-08 5402

-

5G创新,半导体在未来的发展趋势将会如何?2019-12-03 3434

-

Linux系统发展史及版本更迭2020-04-29 2852

-

5G的发展史2020-12-24 3366

-

unix系统发展史2009-01-18 2136

-

3G发展史2009-10-29 828

-

声卡的发展史2009-12-26 1567

-

硅谷起源 仙童半导体辉煌曲折的发展史2012-08-30 12933

-

世界半导体集成电路发展史(多图预警)2018-04-02 54218

-

半导体器件的发展史及现代半导体器件发展趋势是什么样的?2018-07-15 27740

-

先进制程是半导体产业的绝对主流?中国为什么要研发28nm工艺?2020-10-15 12495

-

全球半导体先进制程之战已然火花四射2021-04-01 6494

-

电阻柜的发展史2024-03-08 1147

-

简述半导体材料的发展史2024-08-15 5182

全部0条评论

快来发表一下你的评论吧 !