2020年MCU行业十大事件大盘点

描述

电子发烧友网报道(文/程文智)2020年还有几天就将结束,这一年是下一个十年的开局之年,可这个开局并不完美。年初的新冠疫情几乎打乱了所有行业的发展节奏,全年的中美贸易冲突让很多国家和地区也深受影响。不过技术的创新依然在向前发展,5G如期而至、人工智能开始落地、自动驾驶也在稳步推进、SpaceX升级版货运龙飞船首飞成功、中国嫦娥五号“揽月”而归等等。

在这些科技事件的背后,有一个产品在默默提供支持,那就是MCU。而今年的MCU行业也不平静,比如给大多数MCU企业提供IP核的Arm公司卖身Nvidia、MCU缺货与涨价之声从年初延续到了年底、RISC-V内核的MCU开始多了起来……,为此,<电子发烧友>特意盘点了2020年MCU行业发生的十大事件,供大家回顾。

一、MCU缺货涨价潮从年初延续到了年尾

2020年12月份,多家MCU厂商都宣布涨价。ST在前几天正式发布了涨价通知,2021年1月1日起,全线产品涨价;在ST宣布涨价之前,盛群(合泰)、凌通、松翰、闳康、新唐这五大台湾MCU厂商也公开称因成本上涨,同步调升产品报价,部分品项调幅超过10%,且有产品交期甚至拉长至10个月。另外,日本MCU厂商瑞萨电子也在不久前发布了涨价通知,交期拉长至4个月以上。

MCU缺货涨价的原因可能有以下几个:

一是,从晶圆到芯片出货时间周期约要半年。一个芯片从设计、制造、封装、测试,再到出货,其实是需要很长一段时间的。即使不算设计和试产的时间,拿一个使用成熟工艺的成熟芯片来说,从晶圆制造开始,到封装测试,再到出货,一般也需要半年左右的时间。因此,芯片原厂都是按照订单排期,预先安排产能的,毕竟晶圆备货都是需要真金白银的,要是备货太多没卖出去对原厂的伤害也很大。

二是,芯片原厂减少了晶圆备货。今年年初的新冠疫情,突入其来,一时间各行各业都受到了影响,不少工厂停工,贸易也受阻,不少企业裁员的裁员,减少支出的减少支出,上半年时,大家对未来预期普遍都不看好。原厂看到这种情况后,在上半年做计划的时候,不约而同地都选择了减少晶圆备货,据说有的原厂减少了1/3以上的备货。

三是,华为受到美国政府的打压,导致华为在晶圆代工厂加大了订单,导致国内6、7、8月份国内的主要封装家工厂订单基本都是以华为为主,国内其他的半导体厂商基本很难拿到产能。只能往后排。

四是,由于中美贸易冲突的问题,华为受美国影响较大,华为很多芯片类产品因为制裁原因不能生产了,比如华为的麒麟处理器芯片,智能电视用的鸿鹄芯片、安防芯片、服务器存储芯片、巴龙系列芯片等等。

特别是安防使用的IPC SoC芯片,华为之前在这块市场占了70%以上的份额,现在一下子都不能生产了,但是市场需求却没有变小,这就需要其他企业的产品来填补这块市场。因此,国内其他企业纷纷下单给晶圆代工厂,但这类芯片很多都是新进入的企业的新设计方案,流片试产都需要占用晶圆代工厂的产线,新芯片良率提升往往需要时间,现在这些新增的产品将会大大降低晶圆代工厂和封装厂的生产效率,出货缓慢。

五是,国内电子行业在下半年开始整体恢复,特别是海外市场,上半年积压的海外订单一下子全爆发了,但是很多工厂在上半年的时候基本没有备货。一时间订单暴增,芯片原厂之前的产能难以满足需求。

六是,晶圆代工厂在淡季的时候一般会把产线给MOSFET这类利润比较低的产品,但一旦到了旺季,一般都会让步给利润高的IC,下半年国内和国外都是旺季。因此,很多MOSFET和利润不高的MCU等产品,比较难拿到产能。

七是国内新基建和信创产业需求大涨,原来削减了备货计划的原厂又开始加大备货了,开始给晶圆厂下大订单,这样在大客户挤压的挤压下,小订单新客户,以及小客户的需求排期往往被延期。

也正是在这些多重因素叠加,半导体市场开始了产能紧张,货源紧张的情况,再加上晶圆代工厂和封装厂涨价的因素影响,芯片原厂也不得不调高芯片价格。

二、NVIDIA 400亿美元收购Arm

9月14日,英伟达(NVIDIA)与软银集团(SoftBank)宣布达成一项最终协议,根据该协议,英伟达将以400亿美元的价格从软银集团和其旗下的愿景基金(Vision Fund)收购英国芯片设计子公司Arm。

根据协议,英伟达将向软银集团支付120亿美元的现金,以及价值215亿美元的英伟达股票,其中还包括签约时,即刻支付的20亿美元。

双方在联合声明中表示,如果Arm未来的业绩表现达到特定目标,软银还可能获得额外的50亿美元现金或股票。在收购之后,英伟达还将向Arm员工发行15亿美元的股本。

如果英伟达成功收购Arm,这将是今年以来规模最大的并购交易之一,也可能是有史以来最大的半导体交易。

收购Arm将改变英伟达目前过度依赖于GPU产品的现状,通过此次收购,英伟达将可获得更多移动CPU/GPU IP,将极大的丰富自己的产品线,并将使得英伟达可以进入移动处理器领域,同时有望将其在显卡端的优势延展到移动端。

不过,由于英伟达本身与一些Arm现有客户存在竞争关系,这也使得外界担心英伟达收购Arm后会影响Arm的中立性,从而导致Arm的客户转向其竞争对手RISC-V。

三、RISC-V架构的MCU玩家越来越多

10月份时日本MCU厂商瑞萨电子宣布与RISC-V 架构嵌入式 CPU 内核及相关 SoC 开发环境的供应商——Andes Technology 启动技术IP合作。瑞萨选择AndesCore 32位RISC-V CPU内核IP,应用于其全新的专用标准产品中,并将于2021年下半年开始为客户提供样片。

12月份,中微半导体(深圳)股份有限公司(简称CMSemicon),宣布正式发布首款集成RISC-V内核的32位微控制器-ANT32RV56xx。该系列芯片搭载芯来科技(Nuclei System Technology) N100系列超低功耗RISC-V处理器内核,集成模拟外设并简化设计,轻松应对消费电子对高算力、低功耗的要求。

同样也是在12月,中科蓝讯也推出了起自主RISC-V内核32位MCU芯片------蓝讯骄龙AB32VG1,该MCU提供了125MHz的运算主频(最高可超频至192MHz),片上集成RAM 192Kbyte,Flash 1Mbyte,ADC,DAC,PWM,USB,SD, UART,I2C等资源。蓝讯骄龙AB32VG1评估板将同步推出,并提供完整的SDK,开发者可使用免费的RT-Thread Studio集成开发环境快速上手,并便捷的完成代码编写、编译、调试、程序烧写等一系列开发流程。

在他们之前兆易创新与在2019年时就推出了RISC-V内核的MCU产品,平头哥推出并开源了其RISC-V芯片设计平台。

可以看得出来,逐渐开始有越来越多的玩家加入RISC-V阵营,RISC-V的生态也开始变得丰富起来,未来,RISC-V不仅仅会获得关注,更会获得更大的发展。

四、车规级MCU需求增长

12月4日,有媒体报道称半导体产业产能紧张问题传导至汽车产业,由于缺少汽车芯片导致ESP(电子稳定程序系统)和ECU(电子控制单元)两大模块,上汽大众和一汽大众将面临停产风险。

虽然12月5日,一汽大众就做出了回应,称新车生产确实受到了一定的影响,但并没有如外界传言的那样全面停产。从回应中,可以看处,汽车级芯片短缺是确确实实存在的。

车规级芯片可分为MCU、存储芯片、功率器件(IGBT和MOSFET) 、ISP、电源管理芯片、射频器件、传感器(CIS、加速传感器等)、GPU/ASIC/FPGA/AI芯片等。

2020年,全球车规级芯片市场规模预计为3000亿人民币,占全球半导体市场份额约10%。据测算,未来车规级芯片单车价值将从2800元提升到12000元。

比如在MCU方面,传统汽车平均每辆车用到70颗以上的MCU芯片,而每辆智能汽车有望采用超过300颗MCU。车规级MCU的需求将大幅提升。

另外,全球车规级芯片企业主要包括恩智浦、英飞凌、瑞萨、德州仪器、意法半导体等,前八大公司市占率达63%。目前车规级芯片市场主要被国外厂商占据,国产替代空间巨大。

五、AI与MCU相结合的趋势越来越明显

2020年8月,恩智浦(NXP)发布了eIQ机器学习(ML)软件对Glow神经网络(NN)编译器的支持功能,针对恩智浦的i.MX RT跨界MCU,带来业界首个实现以较低存储器占用提供更高性能的神经网络编译器应用。Glow编译器由Facebook开发,能够集成特定于目标的优化,恩智浦利用这种能力,使用适用于Arm Cortex-M内核和Cadence Tensilica HiFi 4 DSP的神经网络算子库,最大程度地提升i.MX RT685以及i.MX RT1050和RT1060的推理性能。此外,此功能已集成到恩智浦的eIQ机器学习软件开发环境中,在恩智浦的MCUXpresso SDK中免费提供。

ST在2019年就推出了STM32Cube.AI工具包能够与流行的深度学习库进行互操作,将任何人工神经网络转换并应用于STM32微控制器(MCU)。Cube.AI工具是CubeMX的AI扩展包,可以在CubeMX内下载或者单独下载。

STM32Cube.AI支持的神经网络模型框架有Lasagne、Keras、Caffe、ConvNetJs、Tensorflow Lite、可以导出为ONNX标准的框架(PyTorch™,Microsoft® Cognitive Toolkit, MATLAB® 以及更多)。

12月,国产物联网操作系统RT-Thread在其开发者大会上推出了面向开发者的端侧AI开发套件AI Kit,帮忙解决端侧部署AI的碎片化问题,该工具采用开放式的架构,通过工具侧的平台搭建,把从上游的模型到具体的硬件平台用的引擎和运行库顺畅地整合到一起变成一个RT-Thread的整合框架工程。因此,RT-Thread的AI kit可以一键部署而无需了解处理器优化方法,开发者可以把大部分的精力放到产品研发上。

六、国产MCU出货大增

据北京兆易创新科技公司市场总监金光一介绍,从2013年到2019年,GD32出货量持续攀升,年复合增长率达到201%,反映产品持续发展势头,持续为物联网领域智能硬件的发展助力。截至到2020年10月,MCU的出货量已经超过1.5亿颗,公司已经累计出货5亿颗MCU产品,客户数量超过2万家,MCU已经成为兆易创新占比第二高的产品。

华大半导体有限公司张建文在曾在公开场合透露,华大还提供了中国ETC系统中车载OBU设备需求的MCU,50%的需求量。2020年从疫情爆发到11月份,华大至少为市场提供了2500万颗测温仪芯片。

除了这两家,灵动微电子、国民技术、极海半导体、航顺、中微半导体等MCU厂商在今年的出货量也都增加了不少。

七、Arm中国“星辰”处理器量产

7月,安谋中国(Arm中国)发布了首颗面向中国本土的处理器——“星辰”处理器(STAR-MC1)的研发过程、特点以及落地情况。目前,该处理器已正式进入商用阶段。

STAR-MC1作为“星辰”系列产品的第一款产品,支持现有的Armv8-M架构的所有特点以及最新的指令扩展。根据安谋中国产品研发副总裁刘澍的说法,该款处理器是一款非常紧耦合性的高效微处理器,性能达到1.5DMIPS/ MHz -4.02Coremark/MHz,同时继承Armv7和Armv8结构的DSP指令和浮点计算单元。同上一代Arm处理器相比较,在同一主频下,这些新结构体系的升级可以使STAR-MC1的性能提升20%。

八、MCU玩跨界

3月,恩智浦半导体宣布i.MX RT600跨界微控制器(MCU)上市,这是一款面向音频、语音和机器学习等超低功耗、安全边缘应用的理想解决方案。i.MX RT600跨界MCU在功耗、性能和存储器方面具有显著特点。主要包括:

主频高达 300MHz 的Arm® Cortex®-M33内核。

可选的Cadence® Tensilica® HiFi 4 音频、语音数字信号处理器(DSP)。运行主频高达 600MHz,并支持四组 32x32 MAC。

多达4.5MB 片上 SRAM,支持关键指令和数据的“零等待”访问。

28nm FD-SIO (耗尽型绝缘硅)工艺,提供更低的工作电流和漏电流。

内置恩智浦卓越的嵌入式安全技术 - EdgeLock 400A。

可使用 Glow 神经网络编译器,优化机器学习性能。

ST也跨界推出STM32MP1,这是第一颗通用型STM32 MPU,双核Cortex-A + Cortex-M的多核架构,算力更强;灵活的架构可以满足高性能、硬实时、低功耗和安全性的性能;同时,还传承了 STM32 的生态系统,不仅有多种硬件开发板、三类软件开发包等,并可将之前基于M4的控制移植到MP1上,从而加快产品开发进度。

九、无线MCU的进击之路

作为STM32 RF 连接产品组合的补充,STM32WL 片上系统在同一芯片上集成了通用微控制器和 sub-GHz 无线控制单元,是世界上第一颗将LoRa收发器集成到SoC芯片上的无线微控制器。之前,市场上的LoRa无线解决方案,要么是分立的微控制器和收发器,要么是两个组件使用同一封装,但使用不同的裸片,即系统级封装。STM32WL通过实现更简单、更灵活、更高集成度和更节能的设计,赋能物联网应用。

今年10月,STM32WB无线MCU产品线再添新丁,STM32WB55的低成本版本STM32WB35/30将性价比推向极致。

在成本方面,STM32WB55/50相比,STM32WB35的成本更低。STM32WB30则是成本最低的ST蓝牙+ 802.15.4解决方案。

在外设方面,同STM32WB55相比,STM32WB35没有LCD;

在射频方面,STM32WB55支持动态多协议, STM32WB35/50/30 只支持某一种协议;

在封装方面,STM32WB55封装类型最多,STM32WB35/50/30只有QFN48,且和STM32WB55 QFN48 pin 2 pin兼容。

今年7月,恩智浦宣布MCUXpresso支持其Wi-Fi®/蓝牙®组合解决方案和i.MX RT MCU跨界处理器,从而大幅简化产品开发。借助这种全新的集成能力,恩智浦扩展了EdgeVerse™ 边缘计算和安全平台的连接能力。

通过在MCUXpresso SDK中预先集成驱动程序支持,恩智浦为开发人员提供灵活且可扩展的平台,以帮助加快实现合规、大幅缩短产品上市时间并简化Wi-Fi或Wi-Fi/蓝牙组合的部署。这些新平台使MCU、Wi-Fi或Wi-Fi/蓝牙组合设备的强强联手成为可能,从而帮助开发人员灵活地满足物联网、工业、汽车和通信基础设施应用的性能与功耗的要求。

十、MCU应用百花齐放

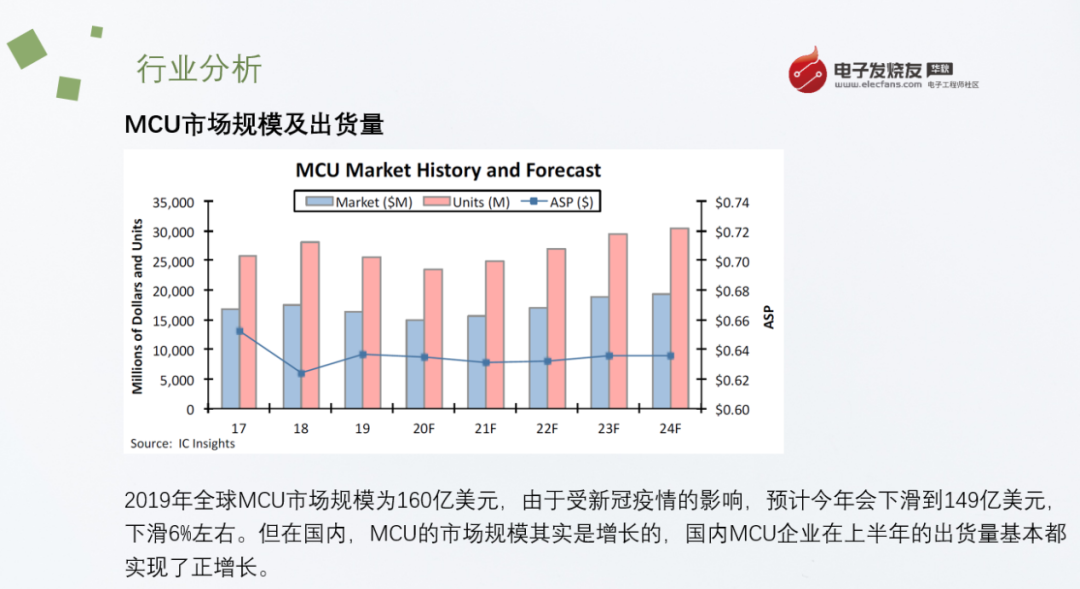

从IC Insights在今年8月份发布的一份报告来看,2019年,全球MCU市场的规模约为160亿美元,由于受新冠疫情的影响,预计今年会下滑到149亿美元,下降幅度为6%左右。但在国内,MCU市场规模其实是增长的,国内的MCU企业在上半年的出货量基本都实现了正增长。

其实国内MCU的市场规模也不小,据统计国内2019年的市场规模是366亿元,预计到2024年可以达到484亿元,只是国产MCU产品的市场占有率还不高。在国民技术的钟新利表示,全球来看8位MCU和32位MCU各占一半的样子,但国内主要还是以8位MCU为主,32位MCU目前还处于追赶阶段,增长趋势比较明显。

极海半导体的刘涛也持相同观点,但他给出了另一个数字,那就是国产MCU产品的市占率目前占比还不高,在国内市场,国产MCU的市占率不足10%,工业类国产MCU不到5%,汽车类的国产MCU占比更低,他估计不到1%。

其实近几年来,国产MCU企业的出货量是在稳步提升的,根据<电子发烧友>的观察,国内MCU企业出货量出现正增长的原因,主要是有以下五个因素的驱动,给MCU市场带来了新的增长动力。 首先是,5G和物联网的发展带动了智能家居的兴起;

二是家电MCU更新换代,让MCU市场的规模得到增长;

三是电动行车新国标的落地,加上疫情的影响,电动自行车市场迎来的新的增长机会。比如说在欧洲,由于政府的补贴和疫情期间公共交通的不方便,很多人都选择了电动自行车出行,刺激了国内电动自行车的出口;

四是锂电池管理芯片应用越来越多地用到MCU;

五是中美贸易战,让越来越多的国内系统厂商更加倾向于使用国内的芯片产品。 在刘涛看来,前面提到的需求是一方面,二是国内MCU企业已经具备了32位MCU的开发能力,不仅能够开发M0、M3、M4的开发能力,也具备了M7、A7,以及A9等高端MCU的开发能力;三是国内的购买力比之前也提升了,他举例说,现在的人们就连购买风扇也会首先考虑购买直流变频风扇了,而直流变频风扇就需要MCU的支持。

结语

从MCU行业的这些事件中可以看处,目前来看MCU前景一片大好,希望所有国内的MCU企业好好琢磨,做好MCU、把中国的芯片技术做到世界领先水平。

-

2024年存储行业十大事件盘点2025-01-06 7194

-

基于MCU通用GUI大盘点2023-10-18 1520

-

2020科技前沿十大科技2021-07-28 6984

-

盘点2020年CPU行业重要事件2021-01-19 4295

-

2020年MCU行业发生的十大事件回顾2020-12-30 2987

-

2020年MCU行业十大事件大盘点2020-12-29 8006

-

盘点2020年IT领域大事件2020-12-25 5006

-

盘点2020年智能家居十大关键词2020-12-23 3755

-

2020年ICT领域十大事件汇总2020-12-21 4808

-

盘点2019年中国物流行业发展与变革的十大趋势2019-02-20 19801

-

2017年锂电行业十大事件总结_锂电行业能迎来技术的突破?_锂电池行业十大趋势2017-12-28 7704

-

2016年十大指纹识别芯片品牌大盘点2016-12-16 985

-

2012年LED行业大事件盘点Top102012-12-26 3801

-

2010年IT行业的十大“奇闻”2010-12-28 1184

全部0条评论

快来发表一下你的评论吧 !