半导体未来风向如何,功率IGBT又应用于什么行业。

描述

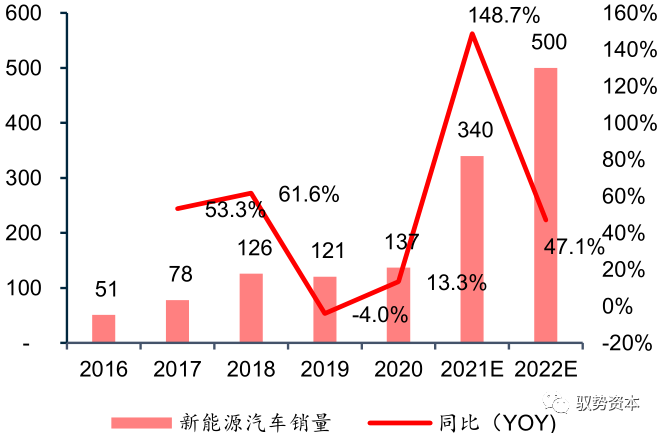

2020年下半年开始全球疫情带来的居家隔离和远程办公的需求催生了PC和服务器的强劲需求,同时“双碳”政策下电动车和光伏发电领域对于功率半导体的需求井喷,但是海外大厂受到疫情影响产能供给严重不足,因此拉开了这一轮功率半导体的涨价行情,预计2021年行业增速超过30%。

不同于市场担忧的功率半导体行业景气度开始向下,据我们测算,即使新增供给开出,行业整体供需仍处于紧平衡。

行业内部供给结构开始进行调整,预计消费类相关功率芯片由于供给逐步恢复价格会有所回落,但是车规MOSFET和小信号产品由于海外厂商减产转移至IGBT和SiC仍处于供不应求,IGBT在电动车和光伏、风电等新能源需求驱动下仍然景气度非常高,所以我们判断2022年功率半导体行业虽然细分赛道有所分化,但是行业景气度总体仍然向上。

电动车大时代:IGBT

厂商IDM为王

在新能源汽车和光伏、风电等清洁能源的需求推动下,此轮功率半导体新周期最受益的是以IGBT为代表的中高压功率器件,预计国内车规IGBT/SiC模块市场规模在2025年将达到300亿元人民币左右,如果考虑光伏逆变器带来的100亿左右增量需求和工业领域的存量需求,预计2025年国内IGBT为代表的中高压功率半导体市场规模将增至600亿元左右。

2022年预计全球新增IGBT供给不足6万片/月,而且海外大厂英飞凌和安森美的交期仍在在一年左右,行业供给仍然非常紧张。

国内IGBT芯片厂商如时代电气、士兰微的IGBT产能已经投产,下游客户验证已经大部分完成,预计2022年国内IGBT厂商的国产化替代进程将提速,我们认为具有IDM产能优势的厂商在车规IGBT领域优势更加明显,能够同时保证较快的产品迭代速度和较短的产品交付周期。

碳化硅新世界:衬底成为

产业链最重要的环节

功率半导体作为电子电力控制的关键器件,技术持续提升的方向在于单位电压的安培容量,不断提高输出效率,采用碳化硅衬底制作的功率器件相对于硅基而言具备天然优势,导通损耗和开关损耗都大幅降低,提升了逆变效率。

碳化硅基器件的价值量最大的环节在于衬底,由于碳化硅衬底的长晶速度减慢,良率非常依赖工艺积累,所以在衬底资源已经成为SiC时代的核心资源。

我们认为在SiC功率半导体领域,对于器件厂综合竞争力的要求已经从设计、制造和封测一体化延伸至上游衬底材料的全产业链把控,目前全球范围内的衬底争夺战基本结束,未来国内功率器件厂商对于衬底资源的掌控将成为碳化硅新世界的核心竞争力,建议关注即将登陆科创板的国内SiC衬底龙头厂商天岳先进。

物联网驱动的电动化和智能化带来功率半导体新周期

物联网驱动的电动化和智能化

带来功率半导体新周期

复盘2020-2021年功率半导体周期:涨价与隐忧。

2019年底开启的5G手机渗透率提升成为整个半导体行业需求动能的来源,市场对于5G手机在未来几年的强劲增长充满信心,但是进入2020年全球范围内出现新冠疫情,5G手机的需求爆发被按下了暂停键。

随着疫情的进一步发展,居家办公带来了远程服务器的巨量需求,沉寂十年的笔电市场迎来大幅增长,同时双碳政策推动下,国内电动车的高速发展进一步刺激了对于功率半导体的需求。

在需求端一片向好的增长趋势下,芯片供给端由于受到疫情的影响大幅缩水,全球功率半导体封测重镇马来西亚无限期封城无疑对功率半导体行业雪上加霜。

2020年疫情以来笔记本出货创近十年新高:

由于功率半导体供需错配,本来产品价格较低的功率器件在晶圆厂产能供给的优先权就比较低,晶圆产能供给紧张的时候代工和封测成本端大幅上升,各大功率半导体厂商纷纷大幅上调产品价格,预计行业平均价格涨幅超过20%,部分产品甚至价格上涨了7-8倍。

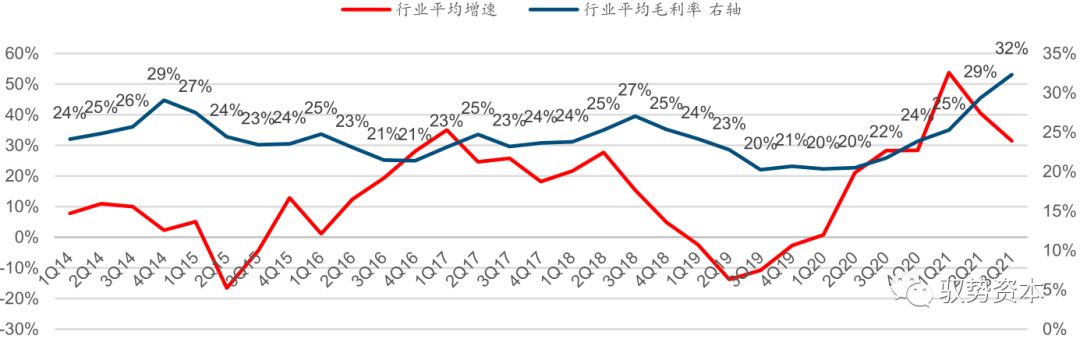

根据我们对于2020-2021年这一轮周期的复盘,行业平均毛利率在2021年Q3创近十年历史新高,行业接近29%的增速高点也远超上一轮周期的增速高点。

但是疯涨的功率半导体行情也让市场对于2022年的价格回调压力充满担忧,大家对于2018年Q4开始的下行周期中价格下跌的惨烈仍历历在目,尤其是消费类相关的功率半导体价格,2022年跌价压力较大。

2014-2021年功率半导体行业周期:

功率半导体下游应用全面开花,电动车

和光伏/风电新能源领域需求激增

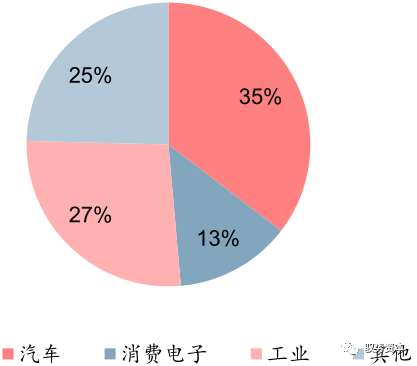

在全球分立器件的下游需求中汽车占比最高,达到35%左右,国内市场中汽车行业对于分立器件的用量占比为27%。

以MOSFETs为代表的中低压分立器件广泛应用于汽车的电动天窗、雨刮器、安全气囊、后视镜等领域,纯电汽车的车载充电机(OBC)、DC-DC转换器对于MOSFETs的需求进一步增加。

另外汽车车灯转为LED大灯以后,MOSFETs的需求量从原来每个车灯需要1颗增加至18颗,很多造车新势力热衷的车顶和侧边渐变玻璃对于MOSFETs的需求也在增长。

传统燃油车中仅有少量的IGBT单管用于发动机点火器,纯电汽车的动力系统转为电池以后,IGBT模块成为电驱系统中逆变器的标配,此外新能源汽车在车载充电机(OBC)、DC-DC升压器、电空调驱动也需要用到IGBT单管。

根据产业链调研与我们测算,四驱版本的纯电车型前后双电机各需要18颗IGBT,车载充电机需要4颗,电动空调8颗,合计一台电动车需要48颗IGBT芯片。

单车用到的MOSFETs和IGBTs:

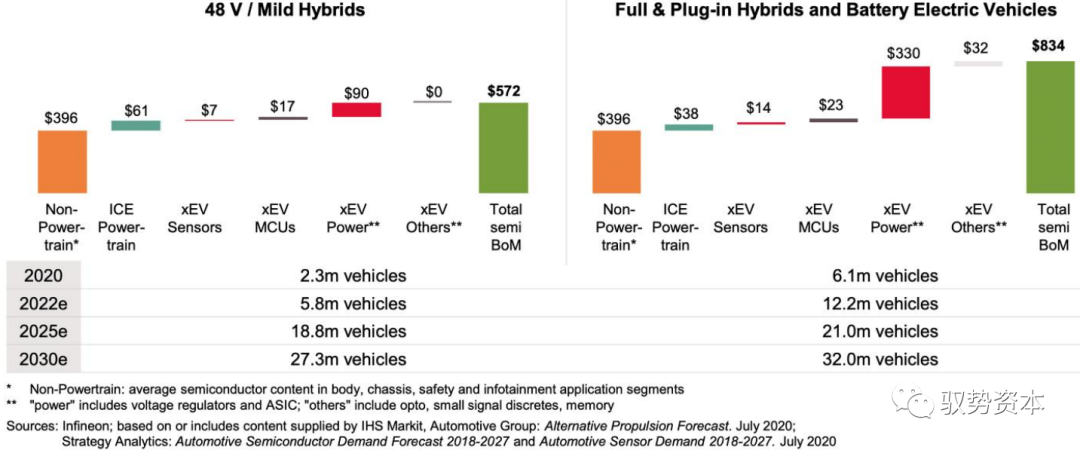

根据StrategyAnalytics测算,传统燃油车功率半导体用量仅为71美元,48V轻混车型功率半导体价值量增值至90美元,而纯电车型的功率半导体用量增幅高达364%,大幅上涨至330美元。

2020年混动和纯电车型单车半导体价值量分布:

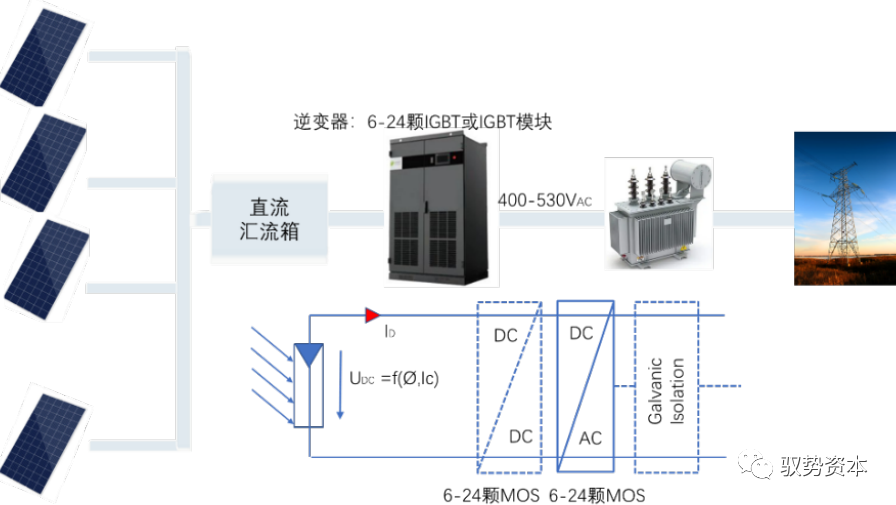

双碳政策下,以光伏和风电为代表的新能源发电的装机量大幅增长,太阳能发电中DC-DC直流转换器和光伏逆变器均需要用到IGBT作为功率开关。

其中逆变器的效率很大程度上取决于设计使用的元器件,元器件的性能可以由功率损耗来衡量,功率损耗分为导通损耗和开关损耗。

相较于MOSFETs而言,IGBT适用于较低开关频率和大电流的应用,大电流下IGBT的导通损耗比MOSFET更低,MOSFET有能力满足高频、小电流的应用,具有更低的开关损耗,更适合开关频率在100KHz以上的逆变器模块。

从逆变器类别来看,由于微型及单相逆变器功率较小,一般采用IGBT单管方案为主,高功率三相逆变器则采用IGBT模块,低功率三相逆变器则两种方案都有采用。

目前集中式光伏逆变器成本在0.16-0.17元/W,组串式光伏逆变器成本在0.2元/W左右,总体光伏逆变器成本在0.2元/w,IGBT模块占光伏逆变器的成本比例约为15%,每GW对应功率半导体的价值量约为0.3亿-0.4亿元。

光伏中用到的MOSFETs和IGBTs:

除了电动车和光伏发电两大驱动力以外,智能家居中也大量用到功率半导体的分立器件,比如多功能扫地机器人。

在一个扫地机中,可能会有不同的部分用到这样的功率分立器件:无线充电、电池管理系统、音频放大器、吸尘器、清洁系统电机控制、移动电机控制等,由于功能不同,所需要的MOS也不尽相同,大约在2-6颗不等。

扫地机用到的功率半导体:

功率半导体行业

竞争格局

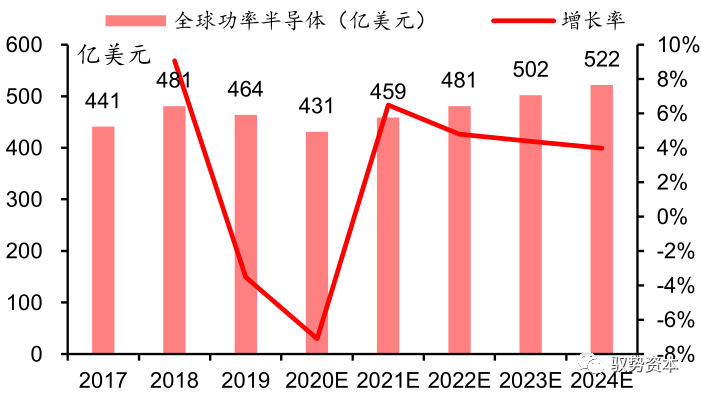

全球功率半导体行业市场规模在2019年达到464亿美元,相较于上一轮高景气周期的2018年同比下滑3.53%:

2020年和2021年在疫情影响全球进入“居家办公模式”,服务器和PC的强劲复苏叠加高景气的电动车和新能源发电需求刺激,功率半导体行业迎来拐点。

SIA预计2021年全球半导体的销售额将达到5530亿美元,创下新高,同比增长25.6%,全球功率半导体龙头厂商英飞凌Infineon,恩智浦NXP,意法半导体STM,安森美ONsemi,2021年前三季度分别成长32.5%,31.43%,31.8%和28.5%,我们预计全球功率半导体的行业增速预计在2021年有望达到30%,市场规模将接近600亿美元。

从全球功率半导体分立器件需求结构来看,汽车是需求最大的领域,占比达到35%,其次是工业和消费电子领域,需求占比分别为27%和13%。

全球功率半导体市场规模:

全球功率半导体分立器件需求结构:

从产品形态分类,功率半导体可以分为分立器件、模组和功率IC三大类别,一类是分立器件指单管,即1颗芯片加上封装外壳,第二类是模块,把几个单管和特定功能的电路封装在一起构成模块,第三类就是功率IC,包括交流直流转换器AC/DC,直流-直流转换器DC/DC,电源管理IC和驱动IC。

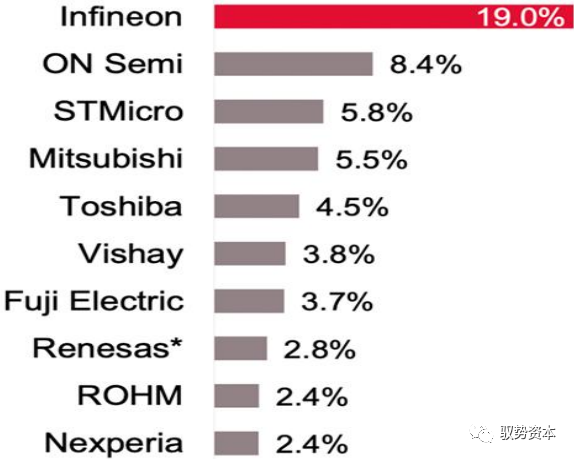

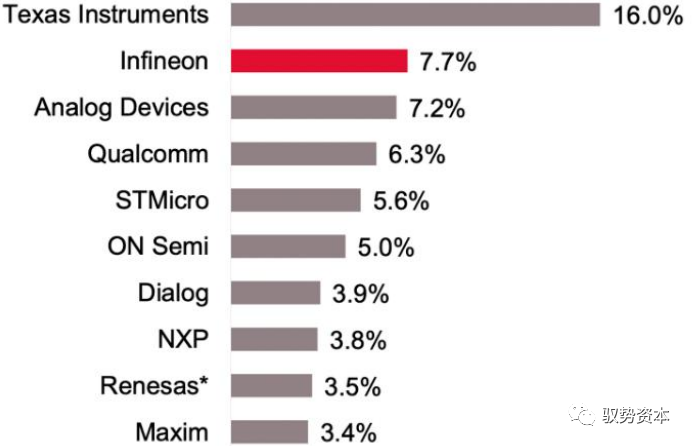

2019年分立器件/模组与功率IC的市场规模分别为224亿和240亿美元,其中英飞凌是分立器件和模组市场当之无愧的全球龙头,市占率高达19%,美国功率半导体大厂安森美市占率为8.4%,功率IC市场占有率最高的是德州仪器TI,市场份额为16%,其次是英飞凌和ADI,占比分别为7.7%和7.2%。

2019年全球分立器件与模组市场竞争格局:

2019年全球功率IC市场竞争格局:

根据Omdia的统计,2019年国内功率半导体市场规模约为177亿美元,约占全球市场需求的38%,2020年随着半导体行业复苏进入新一轮高增长周期。

目前国内功率半导体分立器件厂商营收规模最大的是闻泰科技收购的安世半导体,2020年营收达到96.4亿元人民币,2021年大幅成长53.3%,功率半导体营收增至147.8亿元。

我国本土IDM厂商中功率半导体营收规模最大的厂商是华润微电子,2020年公司功率半导体营收达到28亿元,预计2021年营收同比增长49.3%,超过41亿元人民币。

Fab-less模式为代表的MOSFET厂商无锡新洁能和IGBT模组厂商嘉兴斯达半导在2021年实现了更快的成长,2021年营收两者预计将分别大增64.8%和71.6%。

前十大国内功率半导体厂商2021年营收规模合计达到362.5亿元,同比成长57.4%,相较于国内集成电路产业

2021年前三季度16.1%的成长速度,显示了功率半导体产业超预期的复苏态势。

-

功率半导体器件IGBT模块:PPS注塑加工案例2025-04-16 1280

-

功率半导体冷知识:IGBT短路结温和次数2023-12-15 1811

-

功率半导体冷知识之二:IGBT短路时的损耗2023-12-05 1487

-

功率半导体类型有哪些2023-11-07 2063

-

全球功率半导体市场格局:MOSFET与IGBT模块2022-11-11 11810

-

#硬声创作季 #半导体元器件 功率半导体器件-29-IGBT1水管工 2022-10-13

-

功率半导体是什么,igbt产品又是如何分类的2022-03-11 17300

-

什么是IGBT?功率半导体元器件的特点2021-05-24 16828

-

功率半导体模块的发展趋势如何?2020-04-07 4973

-

【基础知识】功率半导体器件的简介2019-02-26 11309

-

安森美半导体大力用于汽车功能电子化方案的扩展汽车认证的器件2018-10-25 2146

-

翌光科技受邀参加中国国际半导体照明论坛,与大咖共商未来产业发展2017-11-03 3593

-

IGBT场效应半导体功率器件导论免费下载2011-11-09 3229

全部0条评论

快来发表一下你的评论吧 !