LED车灯:汽车照明行业风向标

描述

因为汽车系统的准入门槛比照明灯具要高得多,所以汽车照明在高门槛下被视为很难跨得过去的行业。

车灯是由大灯,尾灯和各种小灯组成。 按光源分车灯有卤素灯,氙气灯, LED灯及激光大灯。LED车灯使用寿命长,照射距离远,可以设计复杂外形。

目前车灯产业在LED化的浪潮中。 据研究反馈整车厂产品投放方案显示, LED大灯渗透率有望在今后两到三年内迅速上升。

LED车灯产业链

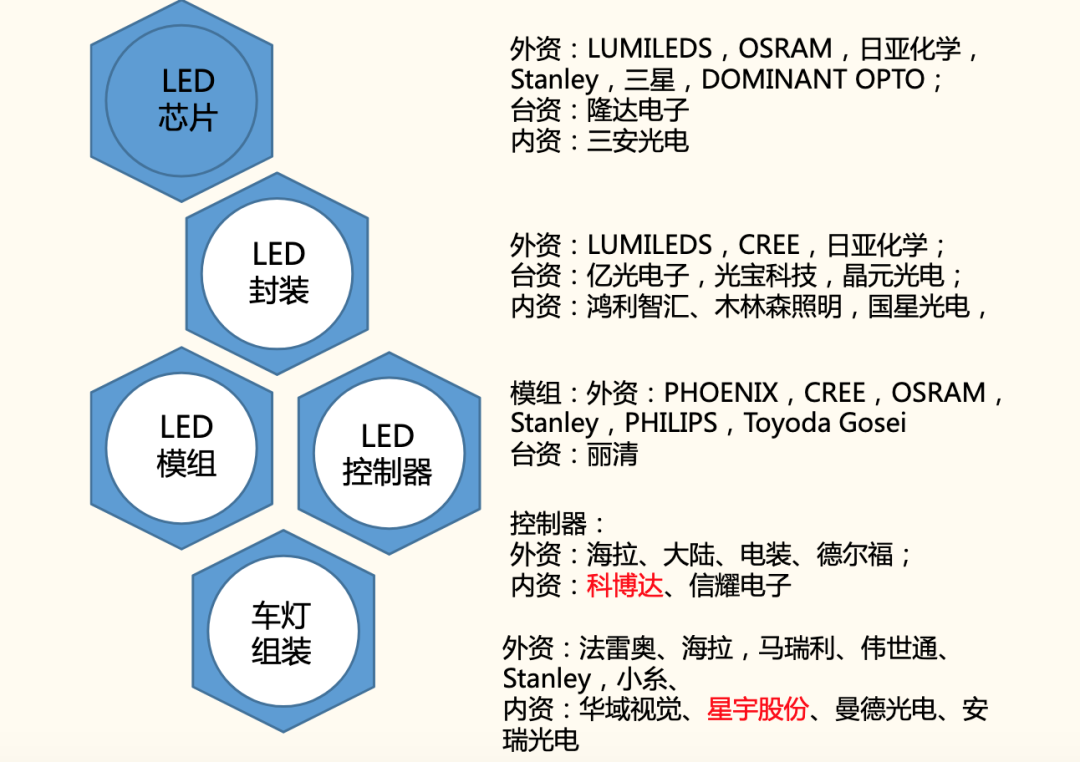

LED车灯产业链主要包括:LED芯片、封装、模组、控制器、车灯组装等环节。

LED芯片:寡头垄断

技术上该环节长期由欧司朗、日亚化学(蓝光LED发明者所在的公司)、Lumileds等国际巨头把控,三巨头所占市场份额超过70%,处于垄断地位。

欧司朗占比最大,目前业内少有对手能与之抗衡,其主要优势为产品线丰富、与许多下游顶级车厂保持着稳定的合作关系。2020年12月3日,欧司朗发布最新用于汽车环境照明的OstuneLED系列产品,包括OstuneE3030和E1068两款白色产品。

内资三安光电属于国内龙头,在技术追赶、并在规模上有的一定优势。

LED封装:竞争激烈,集中度高

我国已成为世界最大的LED封装生产基地。高工产研LED研究所(GGII)数据显示,2020年中国LED封装市场规模为104亿美元、占全球的57%。

2014年, LED封装行业在全国范围内的企业数量已达1532个巅峰值,封装行业已经成为整个产业链上竞争最激烈的一环。

激烈竞争导致产能严重过剩并引发恶性价格竞争战,一大批中小企业纷纷从这一领域撤出,到2016年将有1000家余留。

并由龙头企业采用低价战略换得规模快速发展,以技术研发来降低生产成本,提高产品质量,以核心竞争力来构建行业壁垒并最终带动行业集中度。

在这一领域,中国大陆的主力选手是国星光电和鸿利智汇,台资企业是亿光电子,光宝科技和晶元光电,外资主力是LUMILEDS, CREE和日亚化学。

未来急速扩张之后再沉淀的封装行业,强者恒在。

LED控制器:高利润率环节

照明控制系统包括主光源控制器、辅助光源控制器和氛围灯控制器和尾灯控制器,分别应用于前大灯、日间行车灯、车内氛围灯及尾灯的控制和调节。

其中,主光源控制器为汽车前大灯控制器,根据灯源的不同可进一步分为应用于氙气高压放电灯(HID)的HID主光源控制器以及应用于LED灯的LED主光源控制器。

车灯控制器主要是根据各类传感器传送的信号,通过控制逻辑和算法,实现对远光灯、近光灯、日间行车灯、转向灯等车身灯具的自动启动和正常运行,部分情形下,还可在弯道、上下坡、转弯、雨雾天、会车等不同的行车环境和路况条件下计算出最优的照明亮度和角度,以实现最佳的照明效果。

目前车灯控制器的供应存在灯厂定点垂直一体化模式和主机厂定点第三方模式。

控制器一般都是车灯企业自己制造或者国际汽车电子巨头提供的,由于技术上的困难,所以它的利润率很高。 在灯厂定点模式中,车灯控制器通常都是由已经取得车灯总成定点(例如海拉,法雷奥,小糸和星宇)的厂家自主开发硬件和软件,并且自己制造或者指定代工厂制造,主机厂基本上不会和控制器供应商发生直接接触。

主机厂定点模式是指主机厂将车灯总成进行定点,而控制器则采取独立定点和参与联合设计与研发的方式,具有主导权。

外资的车灯组装企业普遍也做车灯控制器,内资龙头科博达在全球大众汽车体系内占到1/3的市场份额。根据乘联会数据,预计2025年全球LED控制器市场规模485亿元,未来五年年均复合增长率19.6%。

其中国内市场中,2020年国内LED控制器市场空间约为71亿元、2025年为152亿元,年化增长率为16.4%。

车灯组装:外资主导、

国内格局“一超多强”

车灯组装处于产业链终端,毛利率处于产业链中下水平。车灯组装就是与主机厂一起对车灯进行造型与功能设计,从散热,光学路径,使用寿命等方面进行考虑,并对LED模组,反射镜,灯罩等部件进行有机集成。 纵观世界各国的竞争格局,世界车灯行业基本上都是以外资龙头为主,产业集中度很高。

小糸(日本),法雷奥(法国), Automotivelighting(意大利),海拉(德国),斯坦雷(日本)为世界前五强车灯供应商,占据了全球车灯市场80%的份额。

这些国际车灯巨头跟随外资车企在中国建厂,为中国的合资主机厂配套,国内车灯市场也主要被这些国际巨头占据。国内市场呈现“一强多强”的市场格局。

“一超”指华域视觉(原上海小糸),由于在国内市场起步早、起点高,其主要为上海大众、上海通用、一汽丰田等大型整车制造企业配套,市场份额领先于其他企业,显现出一定的竞争优势。

“多强”指广州斯坦雷、长春海拉、法雷奥等外资企业和以星宇股份为代表的规模较大的内资企业。产业链中,研发支出较高的欧司朗(LED芯片),其次是科博达(控制器),车灯组装环节的处于行业中下游。

从毛利率的角度推断,车灯组装环节技术壁垒没有上游芯片、控制器高;但下游直接跟主机厂绑定,仍有一定的议价能力,可以维持25%附近左右的毛利率水平。

目前,汽车照明系统智能化已成为汽车智能化发展的主要发力点,而灯控这一照明系统大脑也将逐渐被整车企业所关注。

汽车车灯已成为各品牌整车产品差异化和卖点的主要内容,今后整车企业将在Tier1上收回灯控系统定义权,从而确保产品灵活性和降低系统成本。 灯控硬件控制器向标准化,集成化方向发展将是大势所趋。

在产业变革潮流中,国际传统汽车电子供应商将面临整车客户策略调整和科技公司入驻的双重影响,业务拆分和重组在所难免。 同时还会导致供应商重新洗牌,产业合作模式发生转变。 原有金字塔型封闭的零部件配套体系逐渐解体。 国产零部件供应商已经拥有了强大的生产制造能力与成本控制能力,市场竞争力不断增强。

- 相关推荐

- 热点推荐

- 汽车照明

-

速改LED智能车灯2016-11-18 2961

-

翌光科技受邀参加中国国际半导体照明论坛,与大咖共商未来产业发展2017-11-03 3591

-

2017 | OLED汽车照明发展大观察2017-12-18 3482

-

汽车车灯换成LED灯的七点好处2018-08-22 3755

-

汽车照明解决方案2019-07-24 2377

-

分享一款降压LED恒流驱动芯片-主要应用在汽车照明、LED摩托车、电动车灯 LED照明2021-03-27 2586

-

简述LED车灯七大优势2016-01-27 7630

-

LED企业在汽车照明行业的发展前景2018-06-30 6409

-

重磅!2018中国LED汽车照明行业调研报告2018-07-04 8120

-

汽车照明LED前大灯的发展趋势分析2018-11-21 13988

-

LED车灯有望成为汽车照明的一种潮流2019-05-01 3724

-

汽车照明系统——飞速普及的LED2022-10-19 1624

-

汽车照明的明智之选2023-04-06 1872

-

LED汽车照明的应用要求与可靠性的多重挑战2023-04-21 1440

-

HTTP海外趋势洞察:未来网络发展的风向标2024-10-15 766

全部0条评论

快来发表一下你的评论吧 !