功率半导体国产企业汇总

电子说

描述

目前消费电子疲软继续蔓延,半导体设计端分化明显,存储、CPU等产品需求延续弱势,但IGBT和SiC等功率器件逐步迎来收获期。半导体周期拐点已至,曙光乍现。

在整个半导体周期背景下,新能源汽车俨然已成为逆势窗口产业。2021年全球的新能源汽车销量约672万台,平均每辆新能源汽车中的功率器件价值占到了车用半导体器件总价的55%以上。

中国新能源车企发展势头迅猛,2022年1-10月累计产量约为547.7万台,累计同比增长114%。其中比亚迪以135.9万辆的销量,领跑新能源车企,相比去年同期40.1万辆的销量,同比增长238.7%,新能源市场份额占比30.7%;特斯拉中国以33.5万辆的销量排名季军,相比去年同期21.8万辆的销量,同比增长53.5%,新能源市场份额占比7.6%。

既然谈到了新能源车企,就一定绕不开当下非常火热的第三代半导体话题。当前在通信、航空航天等领域中,第三代半导体氮化镓(GaN)和碳化硅(SiC)器件的身影层出不穷。考虑到成本等因素,目前功率器件中主要还是硅基 MOSFET 和硅基 IGBT。但受材料本身特性的限制,硅基功率器件已经渐渐难以满足5G基站、新能源车及高铁等新兴应用对器件高功率及高频性能的需求。

那么功率器件到底在半导体中扮演着什么角色呢?在本文中,我们将从功率器件的概况、市场分布与竞争格局、国内外发展差距以及国产化替代的现状等几个方面,简要探讨一下功率器件行业的现状与趋势。

功率半导体行业基本概述

功率半导体器件,也称为电力电子器件,半导体行业的重要细分领域。主要用于电力设备的电能变换和控制电路方面大功率的电子器件。逆变(直流转换成交流)、整流(交流转换成直流)、斩波(直流升降压)、变频(交流之间转换)是基本的电能转换方式。

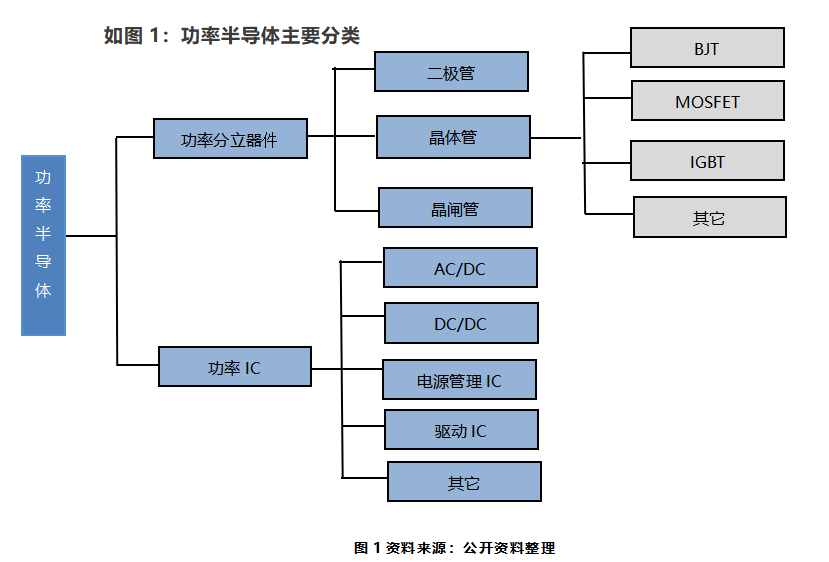

功率半导体主要分为功率分立器件和功率IC。

1) 功率分立器件,二极管、晶闸管、MOSFET、IGBT等产品。

2)功率 IC ,涵盖驱动/控制/保护/接口/监测等外围电路,包括 AC/DC、DC/DC、电源管理 IC 和驱动IC 等。

目前,以碳化硅和氮化镓为代表的宽禁带半导体,凭借其大幅降低电力传输中能源消耗的显著优势,在功率器件和射频器件领域大放异彩,已逐渐开始替代传统的材料,成为全球半导体行业的研究焦点。

全球功率器件市场规模及竞争格局预测分析

据Omdia预计,全球功率半导体市场规模由2017年的441亿美元增长至2019年的464亿美元。2022年全球功率半导体市场规模将达481亿美元。

图2数据来源:Omdia、中商产业研究院整理

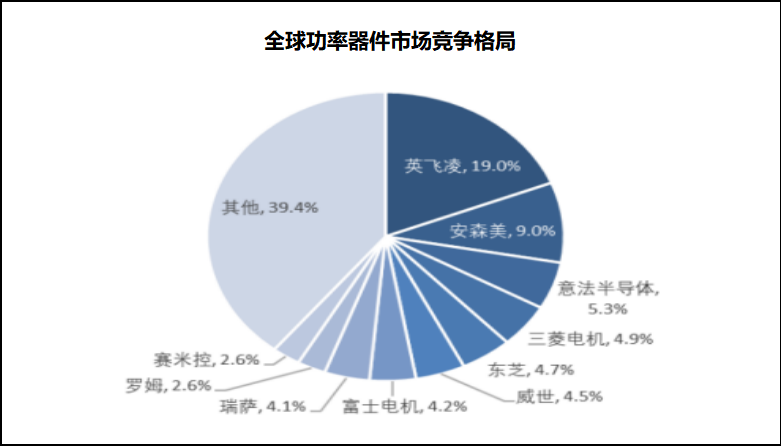

在功率半导体领域,国际厂商优势明显,全球前十大功率半导体公司均为海外厂商,竞争格局相对集中。据IHS Markit预计,英飞凌、安森美、意法为行业前三名参与者,市场份额分别占比19.0%、9.0%、5.3%,行业CR3为33.3%,CR5为42.9%。

图3数据来源:IHS Markit,东兴证券研究所

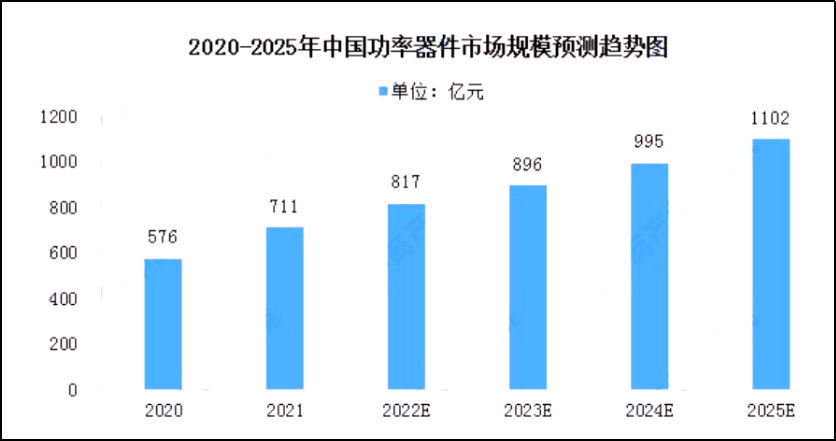

上述提到了全球功率器件三千亿赛道(481亿美元),那接下来就让我们看看中国的市场规模发展如何。据IBS统计,2021年中国功率器件市场规模约为711亿元,预计2025年市场规模将增长至1102亿元。

图4数据来源:IBS、中商产业研究院整理

交货周期持续拉长

行业景气度居高不下

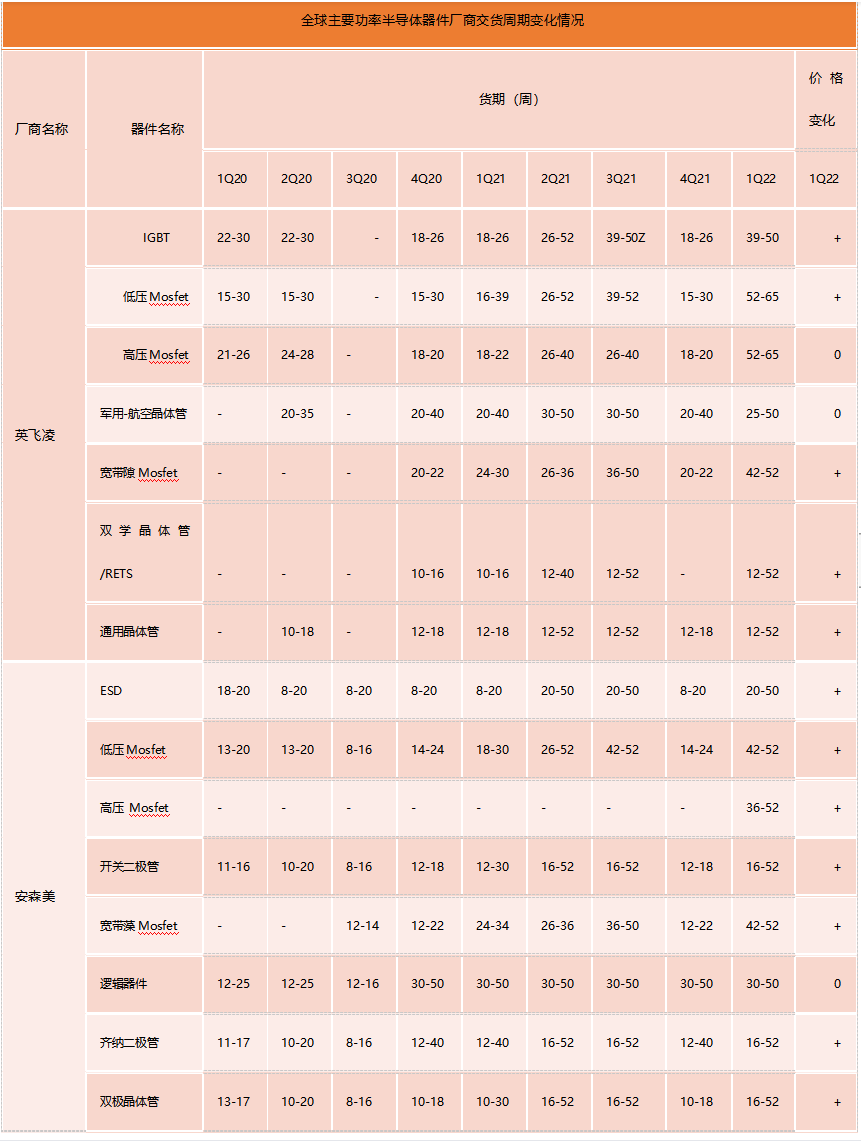

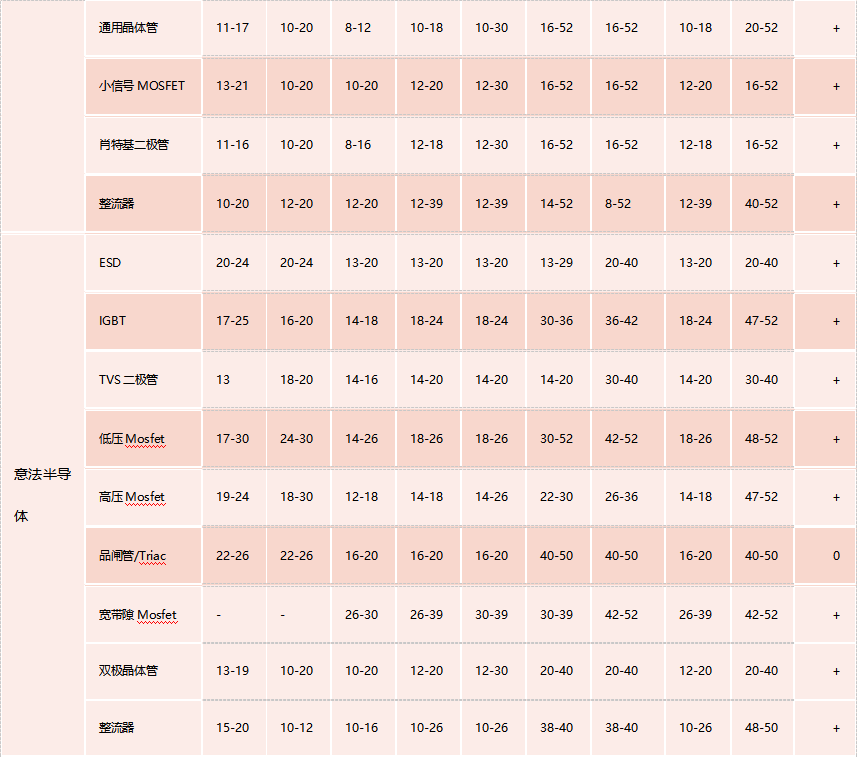

根据全球主要功率半导体器件厂商交货周期变化情况了解到,2022年一季度海外主流功率器件厂商交货周期和价格均呈现上升态势,海外供应商几乎全品类货期均有上行。如MOS意法半导体为47-52周;英飞凌交期在52-65周,价格呈上涨趋势;安森美在36-52周,还将所有产品的订单取消窗口期延长至120天,部分产品价格上调;而IGBT的英飞凌交期已经在39-50周,意法半导体的交期也在47-52周。同时各厂家发给供应商数据,产品的涨价幅度从6%到37%不等。

从下表具体来看,总体增速仍维持高位,各厂家产品快速升级,持续带动功率器件的下游需求,全行业景气度有望维持高位,长期来看潜力巨大。

功率器件壁垒高

国际大厂具先发优势

当前全球大功率器件需求快速上升,英飞凌、安森美、意法半导体等仍占据高端市场。根据 Omdia 数据统计,2020 年英飞凌市场份额遥遥领先,MOSFET、IGBT单管、IGBT 模块市场份额分别为24.4%、29.3%、36.5%,随后是安森美、意法、东芝、瑞萨、三菱等欧美日系企业,中国厂家在份额占比上还是有一定差距。

专利,近5年来,日本原创申请占总申请的63%,主要侧重于双极晶体管以及MOSFET;

美国申请量占比为49%位居次席,专利申请主要集中在MOSFET;

中国申请在功率半导体器件领域的申请量占中国总申请量的比例高达84%,申请侧重于MOSFET及晶闸管,但多边申请比例很低,尚不足4%。

从人才发展来看,近年来由于市场需求的不断变化,国内高端人才仍然较为缺乏,行业高端人才储备相对不足,在一定程度上给国产企业快速发展带来了一定的挑战。

功率器件面临国产化窗口

当前国产化率仍有较大空间

目前***在功率器件二极管、中低压 MOSFET、晶闸管等领域替代较好。同时在高压MOSFET和IGBT 器件等中高端领域,部分企业已经实现突破。

MOSFET:虽被英飞凌长期垄断,但目前国内一些厂家如华润华晶,士兰微,杨杰,华微电子等在低压MOSFET等中低端产品已崭露头角;

Si IGBT:在此领域被英飞凌、三菱电机等国际大厂垄断,国内厂家如中车,嘉兴斯达,比亚迪在技术等领域已在逐渐追赶;

SiC :CREE、意法半导体和安森美等占比达50%以上,国产厂家大多在Fabless,晶圆 、封装、测试等都依赖于代工厂,生产稳定性、批次一致性较差。国内 SiC 产业规模如瑞能来说与国外相比尚有较大差距,急需加速发展。

国产功率器件厂家

技术推进下的挑战与新机遇

近年来国内功率半导体公司成长迅速,有以士兰微、华润微、时代电气、安世为代表的IDM厂商,也有以斯达半导、新洁能、东微半导为代表的Fabless公司,以及IDM和Fabless 并举的扬杰科技。

1)产品方面

士兰微:2021年底,公司12寸特色工艺晶圆生产线月产能已达4万片,先进化合物半导体制造生产线月产能已达7万片,已做到了全球前十;

斯达半导 :2021年斯达半导营业收入为17.07亿元,同比增长77.22%,使用其自主芯片生产的车规级IGBT模块在全球市场配套超过20万辆汽车;

安世:加强了在中高压 Mosfet、化合物半导体产品 SiC 和 GaN 产品布局,获得了 4000 片/月的 IGBT 产能,预计 SiC MOSFET 新品在 2022 年量产;

华润微:2021 MOSFET 收入达 26 亿元,IGBT 收入约2 亿元,前拥有6英寸晶圆制造产能约为23万片/月,8英寸晶圆制造产能约为13万片/月;

2)技术方面

士兰微:6寸SiC功率器件芯片生产线预计今年Q3通线,12寸功率产线建设并成功量产;

斯达半导:完成第七代IGBT 研发,进入量产阶段,同时推出了基于第七代微沟槽技术的车规级650V/750V IGBT芯片研发成功,预计今年开始批量供货;

东微半导体:推出高功率超级结产品,相继研发了并联SiC的IGBT及宽禁带场效应晶体,已有产品的工作电压范围已覆盖 600V-1350V,工作电流覆盖至15A-160A;

新洁能:SiC MOSFET、GaN HEMT产品正处于流片验证阶段, 600V-1350V 的 沟槽型场截止IGBT、500V-900V 的第三代超结功率 MOSFET、30V-300V 的屏蔽栅功率MOSFET、12V-250V 的沟槽型功率 MOSFET 均已实现量产及系列化;

由于功率半导体的迭代速度相对较慢,越来越多国产厂商产品取得突破,国内供应商有了更充足的时间追赶国际头部公司,国产替代空间较大。

国产厂商汇总

-

功率半导体器件——理论及应用2025-07-11 689

-

国产SiC碳化硅功率半导体企业引领全球市场格局重构2025-06-07 878

-

半导体企业如何决胜2023秋招?2023-06-01 1675

-

中微半导体带你见证国产功率半导体崛起2022-12-06 962

-

功率半导体领域国产替代加速,华秋与MDD达成合作,精选型号限时9折!2022-11-11 3586

-

萨科微,立志成为国产半导体领导者2022-05-31 2098

-

半导体功率器件的分类2021-07-12 5038

-

2020中国模拟半导体大会2020-07-27 4843

-

功率半导体模块的发展趋势如何?2020-04-07 4971

-

【基础知识】功率半导体器件的简介2019-02-26 11305

-

中国半导体企业要攻守有道2018-11-16 4665

-

功率半导体基本开关原理2011-05-03 4092

-

国产设备如何立足半导体市场2008-08-16 4592

全部0条评论

快来发表一下你的评论吧 !