2023年半导体资本支出将下降14%

描述

本文由半导体产业纵横(ID:ICVIEWS)编译自Semiconductor Intelligence

大厂收紧钱袋子。

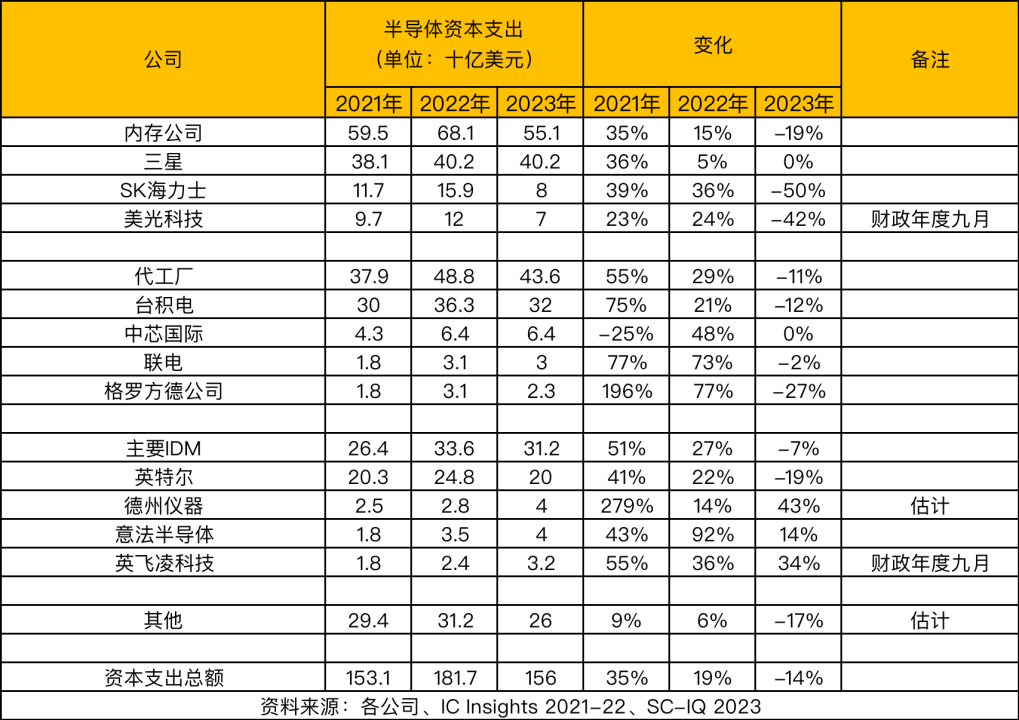

根据IC Insights的数据,半导体资本支出在2021年增加了35%,在2022年增加了15%。Semiconductor Intelligence的预测是2023年资本支出下降14%,这一预测主要基于公司的声明。

削减最多的是内存公司,将下降19%。SK海力士的资本支出将下降50%,美光科技的资本支出将下降42%。三星在2022年只增加了5%的资本支出,在2023年将保持在同样的水平。

晶圆代工厂整体将在2023年将减少11%的资本支出,其中台积电以12%的削减率领先。中芯国际是主要代工厂中,少数没有降低资本支出的公司。中芯国际曾预测2023年上半年行业周期仍处于低谷,预计2023全年销售收入同比降幅为低十位数,毛利率在20%左右;折旧同比增长超两成,资本开支与2022年相比大致持平。

在主要的IDM中,英特尔计划削减19%。德州仪器、意法半导体和英飞凌科技将在2023年逆势增加资本支出。分析师预计,德州仪器今年的资本支出将达到收入的20%,为20多年来的最高水平,但德州仪器需要电动汽车行业保持强势。意法半导体则在6月宣布与三安光电在中国设立合资公司“三安意法半导体(重庆)有限公司”,项目总投资额达32亿美元。

大幅削减资本支出的公司通常与 PC 和智能手机市场相关,而这两个市场在 2023 年将陷入低迷。IDC 6 月份的预测是 2023 年 PC 出货量将下降 14%,智能手机将下降 3.2%。个人电脑的衰退很大程度上影响了英特尔和内存公司。智能手机的疲软主要影响台积电(苹果和高通是其最大的两个客户)以及内存公司。

2023 年增加资本支出的 IDM(TI、ST 和 Infineon)与汽车和工业市场的联系更加紧密,而这些市场仍然健康。2023 年,三大支出方(三星、台积电和英特尔)将占半导体资本支出总额的 60% 左右。

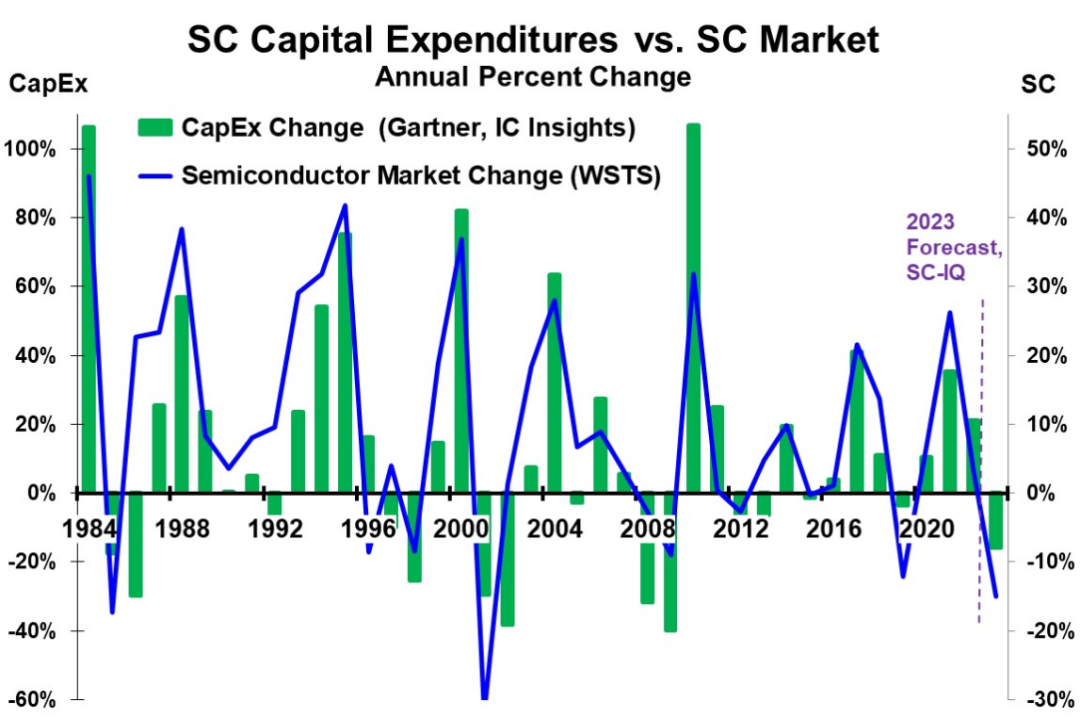

半导体资本支出的高增长年份往往是半导体市场每个周期的峰值增长年份。下图显示了半导体资本支出的年度变化(左侧刻度上的绿色条)和半导体市场的年度变化(右侧刻度上的蓝色线)。 自 1984 年以来,半导体市场增长的每个显著峰值(20% 或更高)都与资本支出增长的显著峰值相匹配。几乎在所有情况下,半导体市场在峰值后一年内的明显放缓或下降都会导致峰值后一两年内资本支出下降。1988 年的峰值是个例外,第二年资本支出并没有下降,而是在峰值后两年持平。

这种模式加剧了半导体市场的波动。在繁荣的年份,公司会大力增加资本支出以增加产量。当繁荣崩溃时,公司会削减资本支出。这种模式常常导致繁荣时期之后的产能过剩。这种产能过剩可能导致价格下跌,并进一步加剧市场低迷。更合乎逻辑的方法是根据长期产能需求每年稳步增加资本支出。然而,这种方法可能很难说服股东。繁荣年份的强劲资本支出增长通常会得到股东的支持。但在疲软年份持续的资本支出增长则不会。

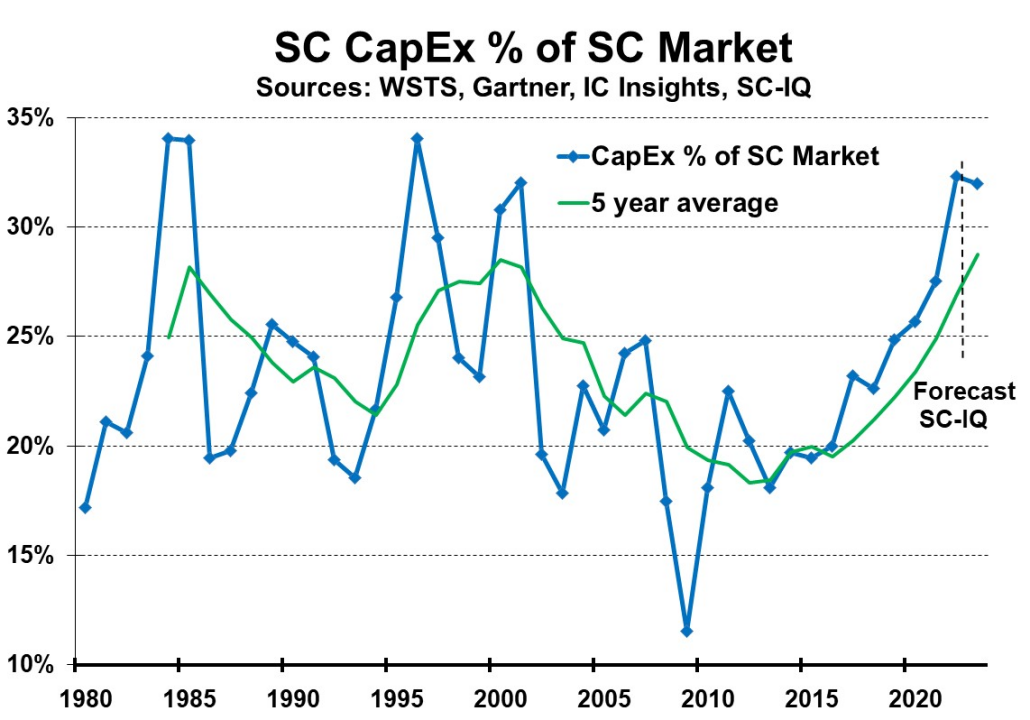

自 1980 年以来,半导体资本支出占半导体市场的平均比例为 23%。然而,该百分比每年从 12% 到 34% 不等,五年平均从 18% 到 29% 不等。5年平均值显示出周期性趋势。 第一个 5 年平均峰值出现在 1985 年,达到 28%。1985 年半导体市场下降了 17%,是当时有史以来最大的跌幅。五年平均比率随后连续九年下降。平均水平最终在 2000 年回到了 29% 的峰值。2001 年,市场经历了有史以来最大的跌幅,达到 32%。随后,五年平均值连续十二年下降,至 2012 年降至 18%。此后平均值一直在上升,到 2022 年达到 27%。根据Semiconductor Intelligence 2023 年的预测,平均值将在 2023 年增至 29% 。

2023年将是半导体市场的又一个低迷年。我们的半导体情报预测是下降 15%。其他预测低至 20% 的下降。这是否会成为资本支出相对于市场再次下降的开始?历史表明这将是可能的,半导体行业的严重衰退往往会吓到公司放缓资本支出。

资本支出决策背后的因素很复杂。由于晶圆厂目前需要两到三年的时间才能建成,因此公司必须预测未来几年的产能需求。代工厂约占总资本支出的 30%,代工厂必须根据对客户未来几年产能需求的估计来规划其晶圆厂。新建一座大型晶圆厂的成本高达 100 亿美元甚至更多,这使其成为一个冒险的提议。然而,根据过去的趋势,未来几年该行业的资本支出可能会低于半导体市场。

审核编辑:刘清

-

IC insights:2023年全球半导体资本支出减少14% 存储和晶圆代工大厂投资谨慎2023-07-17 2362

-

IC insights:2023年全球半导体资本支出减少14% 存储和晶圆代工大厂投资谨慎2023-07-14 5091

-

2023年半导体市场资本支出将下降14%2023-07-04 1331

-

IC Insights:明年半导体行业资本支出将出现2008年以来最大降幅2022-11-28 1004

-

IC Insights:预计2019年半导体TOP5企业资本支出创新高2019-11-06 6605

-

IC Insights:2018年半导体行业资本支出总额超1000亿美元 增长15%2018-11-30 9304

-

IC预测:今年半导体资本支出将首超千亿美元2018-09-01 3540

-

IC Insights:半导体资本年支出将首次超过千亿美元,存储占比53%2018-08-29 4991

-

2017年全球半导体业资本支出将增长6%2017-03-07 1075

-

2017年全球半导体资本支出将逼近700亿美元2017-01-16 747

-

半导体业进入成熟期,2016 年资本投资预估成长减缓2016-02-24 4968

-

2012年半导体设备资本支出将下降19.5%2011-12-16 645

-

2010年半导体产业资本支出预计猛增51%2010-03-01 823

全部0条评论

快来发表一下你的评论吧 !