LED芯片:国产精准打击

LEDs

描述

中国LED芯片从上世纪末开始起步发展,从平平无奇到如今国家政策的重视、厂家技术的不断升级、市场份额的逐步提升,三管齐下,现在全球大部分LED芯片供应商都在中国。

随着苹果公司采用 Micro OLED 来显示其混合现实 (MR) 耳机,智能手表等穿戴装置,其显示面积偏小,搭配的 microLED 数量不多,对于巨量转移等生产技术的要求门槛相对较低,是验证 microLED 做为显示面板量产可行性上的首选应用首选,也是未来几年建构 microLED 扎实需求的关键应用之一。

LED芯片的发展,再次成为热门。

01 LED芯片行业波动

2019年,受中美贸易摩擦、全球经济战等影响,LED下游应用市场需求增速放缓,产能扩张导致芯片价格下降,国内LED芯片制造市场规模下滑至185亿元,同比下降5.6%。LED芯片制造下游封装市场规模下滑至711亿元,同比下降4.3%。

同时也是受疫情影响,海外客户订单锐减,2020年中国LED芯片制造市场规模进一步下滑至168亿元,LED芯片封装市场规模相应降至666亿元。

2022年,伴随Mini/Micro-LED技术成熟、“超高清视频”政策推动4K和8K电视应用,LED显示屏、LED背光应用的市场需求增长,半导体照明产业发展将逐步得到恢复。2022年,LED芯片制造市场规模为186亿元;LED芯片封装市场规模为732亿元,均实现正向增长,LED行业重新进入上行周期。

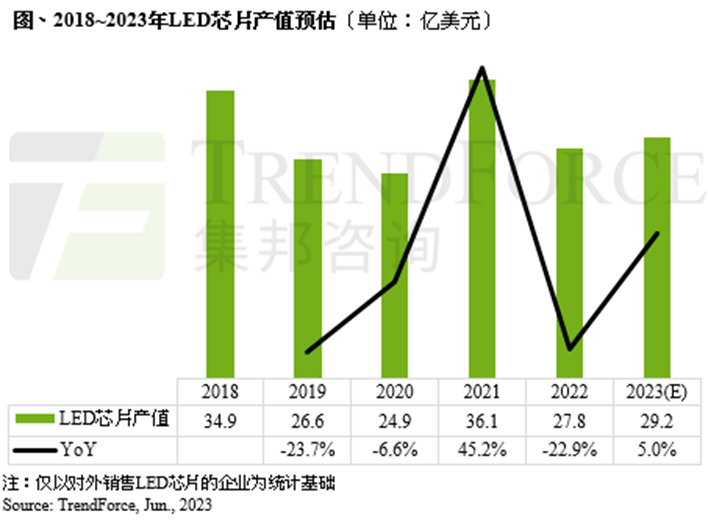

据TrendForce集邦咨询研究,量价齐跌导致2022年全球LED芯片市场产值年减23%,仅27.8亿美元。2023年随着LED产业复苏,又以LED照明市场需求恢复最明显,有望进一步带动LED芯片产值回归成长,预估可达29.2亿美元。

LED商业照明是整体LED照明市场中回温最快的应用,从供给端看,LED照明产业自2018年起进入低谷期,导致部分中小企业退出,其他传统照明供应链企业也已转型往显示及其他高毛利市场发展,导致供给减少,库存处于较低的水位。

全球LED照明芯片主要供货商集于中国,中国市场低功率照明芯片率先涨价,短期来看是企业为改善盈利能力采取的举措;长期来看透过调整供需平衡,提升产业集中度,逐渐使得产业回归正常的过程。

02 成为“明牌”的中国LED

如前文所述,全球LED照明芯片主要供货商集于中国。中国LED的发展,可以从产业链入手了解。LED芯片行业上游主要为MOCVD设备、衬底材料、MO源、电子特气供应商;中游为LED芯片制造企业;下游为LED芯片封装厂商及终端应用市场。

上游

国际MOVCD设备头部厂商有VEECO、AIXTRON。国产半导体设备龙头中微公司正大力研发MOVCD设备,实现Mini-LED用MOVCD设备国产化LED用氮化镓基板。目前,中微用于氮化镓基LED外延生产的MOCVD设备已在行业领先客户生产线上大规模投入量产,自2017年起已经成为氮化镓基LED市场全球份额最大的MOCVD设备供应商。

来源:华西证券研究所

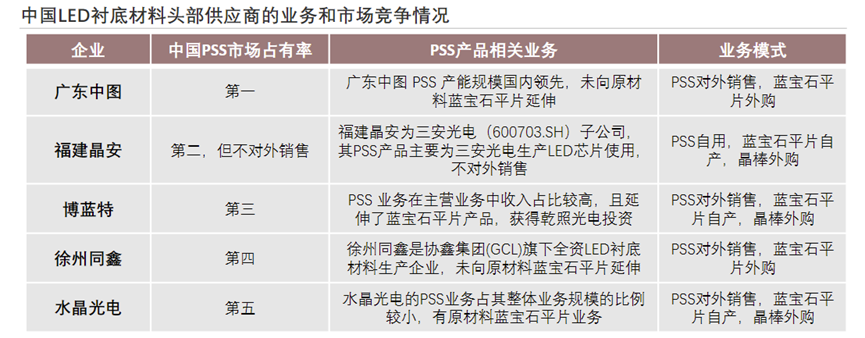

LED芯片的衬底是外延层半导体材料生长的基础,在芯片中起到了承载和固定的关键作用,进而决定了芯片性能优劣。中国LED衬底材料行业集中度较高,前五家企业囊括了大部分市场。

来源:头豹

根据博蓝特招股书,中国头部的五家PSS供应商分别为广东中图科技、福建晶安、博蓝特、徐州同鑫光电、水晶光电。中国头部LED芯片厂商三安光电布局PSS衬底和蓝宝石平片业务,极大降低了因关键原材料需要外购的市场价格波动风险。此外,乾照光电的合伙人乾芯投资对博蓝特进行投资,实现与PSS和蓝宝石平片供应商的紧密合作。

中游

中国LED芯片行业集中度较高,前6家企业在2021年占据88%的国内市场份额。中国LED芯片行业的头部聚集效应明显,CR6在2021年的占比较2020年进一步提升一个百分点。头部LED芯片厂商为顺应行业发展趋势以及行业竞争环境的新态势,在已有产业布局的基础上,进一步加强新兴高端应用领域的高光效LED芯片的产业布局,巩固并扩大市场份额。因此,中国LED芯片制造行业的竞争格局固化,主要供货商集中在头部。

这六家企业分别是,三安光电、华灿光电、兆驰股份、乾照光电、蔚蓝锂芯和聚灿光电。

“龙头”三安光电主要从事全色系超高亮度LED外延片、芯片,化合物太阳能电池、PIN光电探测器芯片等的研发、生产与销售,产品性能指标居国际先进水平。拥有千余台(套)国内外最先进的LED外延生长和芯片制造设备,在天津三安三期扩产完毕之时,MOCVD总数将达到100台以上,其规模为国内第一名,国际前十名。已实现年产外延片65万片,芯片200亿粒的生产规模。

华灿光电7月4日发布公告,公司于近日收到中国证券监督管理委员会出具的《关于同意华灿光电股份有限公司向特定对象发行股票注册的批复》,同意公司向特定对象发行股票的注册申请。历经十几年的发展,华灿光电已成为国内第二大LED芯片供应商,国内第一大显示屏用LED芯片供应商。

兆驰股份是LED显示行业少数拥有完整产业链生态的企业。2022年,兆驰股份实现营业收入约150.28亿元,实现归属于上市公司股东的净利润11.46亿元,同比上涨244.13%,各业务板块在行业底部韧性强劲。归属于上市公司股东的扣除非经常性损益的净利润为9.55亿元,同比增长1051.80%。未来,兆驰股份认为要把握住垂直产业链整合的优势竞争。

下游

中国LED芯片正装、倒装工艺成熟,其中正装工艺适用于中低端产品;倒装工艺较高适用于中高端产品。而垂直封装工艺技术要求较高,量产能力较弱,适用于高端产品。

LED芯片封装行业竞争激烈,中小规模企业将逐渐退出市场竞争,行业集中度从分散走向集中。LED芯片封装龙头利用规模优势和资本运作,进行扩产和跨界资源整合,巩固行业地位。

中国LED封装龙头企业木林森在2022年营收165.17亿元,同比下降11.27%;归母净利润1.94亿元,同比下降83.27%,营收净利双降。今年一季度,木林森实现营收40.8亿元,同比增2.13%,净利润1.41亿元,同比降22.62%,出现增收不利的情况。木林森董秘李冠群表示,去年受海外区域冲突和宏观经济环境变化的影响,国内需求大幅下降,海外工厂关停导致费用增加,综合因素影响了全年业绩情况。但是今年的市场需求一定比去年好很多,市场正在逐步复苏。

目前木林森公司封装业务表现良好,国内市场占有率9%,全球占比超过6%,为全球提供超过70%的圣诞灯照明产品,为国内市场提供60%以上的室内外显示屏产品,为国内提供白光超过40%的LED白光灯珠。照明应用业务全球市场占有率主要由朗德万斯提供,其中传统照明36%左右,LED照明22%左右,木林森需要安全的把传统照明的36%的用户成功转换成LED照明产品用户。争取LED产品在新领域的市场占有率,比如MiniLED、UVCLED、全光谱LED等。

03 LED芯片的未来

LED技术从20世纪60年代起步以来很长一段时间,外延片和芯片生产的核心技术一直掌握在欧美、日本、韩国的手上,我国主要以技术含量不高的封装为主。而芯片类原材料产品一般都依赖进口,因此LED灯珠的价格、产能、交期等都受限于原材料供应。在政府大力扶持下,国内企业在吸收国外企业先进技术的基础上,加大自主研发投入,不断创新,国产LED芯片发光效率不断提高、寿命更加稳定、安全性能持续提升、单位成本持续下降,我国LED芯片已经不再依赖进口,同时在国际市场因其高性价比也有极大的竞争力。

伴随Micro-LED产品终端应用需求的不断攀升,倒逼LED相关企业及面板厂商加快Micro-LED技术研发和商业化应用进程。目前,Micro-LED已成为LED芯片行业开拓增量市场的关键点。

近日随着苹果Vision Pro的发布,其Micro OLED显示技术引起了更多人的关注。事实上,全球Micro OLED显示器厂商已在这一领域耕耘多年。近年来,中国制造商在这一领域尤为活跃。

韩国企业也在加速Micro OLED发展。三星显示器计划于 2024 年开始量产。三星显示器首席执行官崔周舜去年 8 月在显示器活动上宣布,“我们将投资微型显示器,例如 Micro OLED 和 Micro LED。”5月,三星以2.18亿美元收购了拥有Micro OLED核心技术的公司eMagin。近期,其向国内设备公司订购了Micro OLED沉积设备。

LG Display 也在推动 Micro OLED 的开发。目前正在与以设计实力闻名的LX Semicon和半导体公司SK海力士合作。LG Display 在今年早些时候于拉斯维加斯举行的全球最大的 IT 和消费电子展 CES 2023 上推出了 Micro OLED 原型机。LG Display 已经为 Apple Vision Pro 供应外部 OLED 显示屏。业内人士猜测,三星显示器和LG显示器的Micro OLED可能会与索尼的产品一起用作苹果下一代设备的内部显示器。

作为LED流派的扛把子,Micro LED几乎是完美的,具备 Micro OLED 高分辨率、高 PPI、高刷新率和高对比度等优点的同时,拥有无机物特性,将响应时间、功耗、色域等性能进一步提升,并有效改善 Micro OLED 亮度低、寿命短的缺陷。放眼未来,Micro LED不仅可能会在VR/AR上大放异彩,甚至可能会在显示面板行业一家独大。

哪怕现在的Micro LED面临成本高、巨量转移难等问题,但它无疑是未来最受重视的照明技术,中商必争一席之地。

审核编辑:刘清

-

国产芯片2024-07-25 7721

-

LED驱动芯片功能单一调光不精准怎么解决?找禾润HTR3229支持16×8或15×9阵列的LED驱动2025-05-22 1226

-

突破摩尔极限,国产芯片超车新赛道#芯片制造面包车 2022-08-10

-

国产芯片,未来可期#科技#芯片 #硬声创作季Hello,World! 2022-10-05

-

中国芯守护生态绿,飞腾主板精准把脉环境质量#工控主板 #国产芯片 #飞腾主板 #智慧治污gnhpc 2025-07-31

-

握手失败,打击!!2012-10-11 4288

-

目前国产led驱动芯片的质量怎么样?有没有使用国产芯片的?2018-04-10 15477

-

如何快速选择合适的国产芯片2019-10-24 1922

-

有哪些合适的国产芯片推荐?2022-01-06 27701

-

为什么国产芯片datasheet是英文?2022-07-11 72619

-

首块国产LED芯片将在佛山诞生 产品价格将下降2010-01-13 892

-

LED驱动精准控制方式解析2012-11-08 5669

-

LED芯片国产化任重而道远 LED芯片企业该怎么去力挽2019-07-09 2261

-

LED芯片通用产品产能过剩 国内LED芯片行业开始进入下半场2019-11-18 1681

-

基于定位系统,无人机反制系统精准打击黑飞无人机2021-09-15 2079

全部0条评论

快来发表一下你的评论吧 !