中国汽车芯片产业到底发展如何了?

汽车电子

描述

导语:如果中国新能源汽车大厦是建立在别人的芯片地基上,一旦遇到极端情况,就只能任人宰割了。

近日,汽车芯片公司黑芝麻智能正式向港交所发起冲锋。如果成功IPO,则将成国内汽车芯片领域的港股第一股。

不久前,另一家汽车芯片企业芯旺微则向科创板发起冲刺。我们把视角放大一点,不局限于黑芝麻智能和芯旺微,可以发现整个中国汽车芯片领域正在蓬勃发展的道路上。

中国汽车芯片产业到底发展如何了?是还处于“积贫积弱”阶段呢,还是已经可以与国际巨头掰手腕了?芯片对于刚刚崛起的新能源汽车产业又意味着什么?接下来,我们将试图为这些问题寻找答案。

汽车变成“装上四个轮子的电脑”,芯片价值凸显

首先,我们来看看汽车芯片的产业逻辑,以及其在整个汽车产业中的地位。

在新能源汽车领域,电动化、数字化、智能化趋势已经形成共识。但是,到底是在“四个轮子上装台电脑”,还是“给电脑装上四个轮子”,则一直颇有争论。这个论战的本质,是对“计算”在新能源汽车产业中价值大小的分歧。

目前来看,“给电脑装上四个轮子”这一论断逐渐占据上风,也就是说“计算”所带来的数字化、智能化在新能源汽车的价值在愈发凸显。一个重要的表现,就是汽车上的芯片越来越多,算力越来越强,价值占比越来越大。

根据弗若斯特沙利文的报告,一辆新能源汽车平均使用1500多颗芯片,是传统燃油车芯片用量的两倍。并且,新能源汽车上芯片的算力水平在快速提升,芯片占整车的价值也在逐步提升,目前芯片已经达到整车成本的5%-8%。

另一方面,中国在这场全球汽车产业大变革中,无疑是处在领先水平。中国已经成为全球最大、成长最快的新能源汽车市场。按照汽车销量计算,中国市场占全球64.8%。中国不仅新能源汽车市场巨大,而且国产化方面也已经成效显著。2022年,在中国销售的新能源汽车,有80%都来自国产汽车厂商。

然而,跟国产新能源汽车的一片大好形势形成鲜明对比的是,大部分的国产新能源汽车上,却装的不是***。

中国汽车芯片军团,鏖战英伟达

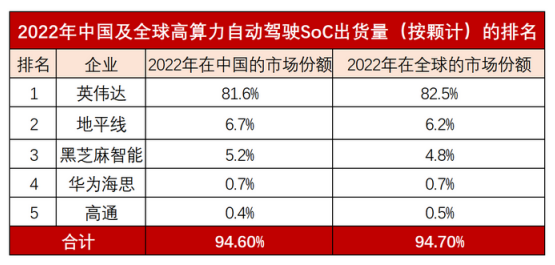

弗若斯特沙利文统计了2022年全球高算力(算力大于50Tops)自动驾驶SoC芯片领域的市场占比情况。从下表可知,在中国市场上,超过80%的自动驾驶芯片都来自于英伟达。国产的地平线占比6.7%,黑芝麻智能占比5.2%,华为海思占比0.7%,三家合计占比12.6%,总共约为英伟达一家的15%。

接下来,我们通过将黑芝麻智能与英伟达的对比,来看看国产汽车芯片厂商与国际巨头的差距。

依据黑芝麻智能招股书,其2022年营收为1.65亿元,经营亏损为10.53亿元;归属于股东的净亏损是27.539亿元。作为对比,英伟达2022年(2023财年)营收269.7亿美元,净利润为43.68亿美元。

当然,汽车芯片只占英伟达收入的一小部分,但其GPU在汽车芯片领域有很强的适用性,并且庞大的体量在研发投入、客户资源等方面都会带来巨大优势。看来,要靠黑芝麻智能“单挑”英伟达不太现实,我们目前的战略态势更像是“三英战吕布”式的群体作战。

需要指出的是,除了地平线、黑芝麻智能、华为海思这三家市占比较高的汽车芯片供应商外,国产厂商还有寒武纪、芯砺智能、后摩智能、芯驰科技等创业公司,以及比亚迪、零跑等汽车厂商自研芯片,还有百度这样的互联网厂商。

此外,据中国汽车芯片产业创新战略联盟标准工作组统计,国内有超出100家企业从事开发及生产汽车芯片,50多家芯片上市公司宣称有车规级产品或者量产应用。可以说,虽然国产厂商在市场份额上加起来都“打不过”英伟达一家,但我们已经形成了一个庞大的汽车芯片军团。

摆在国产汽车芯片前面的三座大山

那么,对于国产汽车芯片厂商而言,要想赶超英伟达这样的国际巨头,主要的挑战是什么,突破的方向在哪里呢?

在笔者看来,国产汽车芯片厂商成败的关键在于翻越“三座大山”:性能壁垒、先进芯片制程和软硬件生态。

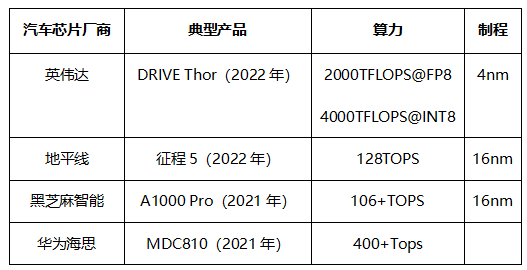

(说明:产品选择的是各个厂商最新量产的产品,并在括号中标明其首次对外的时间。TFLOPS(太拉浮点运算每秒)是衡量浮点运算性能的指标,TOPS(每秒万亿次运算)是衡量整数运算性能的指标,一般而言,1 TFLOPS约等于2 TOPS)

汽车芯片的一个核心指标就是算力,越大的算力代表其性能越强。并且,随着汽车智能化程度的提升,需要处理的数据量越来越大,对芯片算力的需求也在同步增加。算力越高,往往意味着更强的竞争力。

与此同时,芯片制造的工艺制程对于提升算力也很关键。同样的芯片,4nm肯定要比16nm强不少。

从上表可以发现,在算力和制程方面,地平线、黑芝麻智能、华为海思等国产厂商与英伟达还存在巨大的差距。

除了计算性能和芯片制程外,还有一个很重要但容易被忽略的因素,那就是与芯片配套的软硬件生态。甚至可以说,软硬件生态的构建,才是芯片厂商最大的竞争壁垒。

当初英特尔与微软构建的wintel联盟就是一个典型例子,微软操作系统与英特尔芯片高度适配,在操作系统之上的是上百万应用软件,上千万开发者。追平英特尔的芯片性能相对容易,但要撼动上千万开发者、上百万应用软件构建的生态系统,就难如登天了。

在汽车芯片领域,英伟达通过软硬件的深度融合和生态系统的构建建立了坚实的竞争壁垒。技术创新是核心,他们依靠深厚的GPU技术积累,开发出了集成多种AI算法的Drive平台,以支持自动驾驶汽车的各种功能。

与此同时,英伟达与全球各大汽车制造商、零部件供应商和软件开发商等建立紧密的合作关系,形成了一个完整的生态系统。另外,他们还积极参与汽车行业相关标准的制定,并推出了用于验证自动驾驶系统安全性的计算框架Safety Force Field(SFF)。这些策略使得英伟达在汽车芯片领域形成了独特的竞争优势。

无论是在芯片算力、制程还是生态构建方面,国产汽车芯片厂商都有很长的路需要走。

中国新能源汽车产业需要***来构建护城河

然而,时代留给国产汽车芯片厂商的时间已经不多了。他们的成长,不仅仅是带动了***产业的崛起,更重要的是守护规模更大的国产新能源汽车产业的安全。

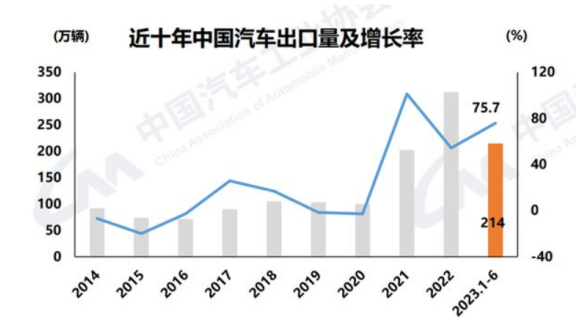

正如上面提到的,中国新能源汽车产业正强势崛起,不仅占据了国内80%的市场,还在逐步走向全球。

中国汽车工业协会数据显示,今年上半年,我国新能源汽车产销量达378.8万辆和374.7万辆,同比分别增长42.4%和44.1%。出口新能源汽车53.4万辆,同比增长160%。正因为新能源汽车产业的强势崛起,中国已经超越日本,成为全球最大的汽车出口国。

在这大好形势之下,却有一个巨大的隐患——大部分中国新能源汽车,都没有“中国芯”。中国绝大部分车型,其汽车芯片尤其是高端芯片都来自于英伟达、英特尔、高通等国外巨头,这会带来巨大的风险。

虽然芯片占整车的价值不到10%,但一辆汽车要是没有芯片,那其损失就是100%。2022年,全球汽车市场曾经经历了一场严重的芯片短缺。

据测算,由于“缺芯”导致2022年全球汽车减产超过400万辆。对于中国汽车产业而言,缺芯带来的风险尤甚。我们除了面对全球产业链波动带来的市场风险外,还要面对芯片被“卡脖子”的风险。

如果中国新能源汽车大厦是建立在美国芯片企业的地基上,那就只能任人宰割了。在极端情况下,汽车芯片很可能成为钳制中国新能源产业的一张牌。这张牌可能以什么样的方式打出来呢?

有两种情况,一种情况是完全断供。这会让中国蓬勃发展的新能源汽车产业瞬间陷入休克状态。但更可能的是另外一种情况,不完全断供,但会限制芯片等级。这不是杞人忧天,而是已经发生了的事实。英伟达的高端芯片A100、H100等产品已经不能出口中国,中国企业只能获得落后一代的芯片。另一个例子是华为,现在华为可以获得高通芯片,但却只能获得高通的4G芯片,不能获得5G芯片,这就造成在5G时代华为却只能卖4G手机。

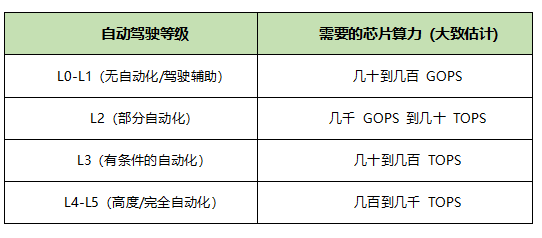

汽车的智能化程度严重依赖汽车芯片的算力水平,以自动驾驶为例,如果芯片算力不够,就不能实现对应的自动驾驶能力。假设一种情况,全球最先进芯片算力达到上千TOPS,可有效支撑L4级以上的自动驾驶。

但是,中国汽车企业却只能拿到千TOPS以下算力的汽车芯片,其自动驾驶能力被限制在L3以下。这种情况下,汽车芯片就像中国汽车产业的“智子”,“锁死”了中国车企的能力。

要打破这一僵局,不仅需要地平线、黑芝麻智能这样的汽车芯片企业持续努力,还需要比亚迪、蔚来、理想、小鹏、北汽、上汽这样的终端车企,以及汽车OEM、传感器制造商、汽车软件开放商的携手合作,繁荣国产汽车软硬件生态体系。

值得高兴的是,我们已经取得了一些成效。以黑芝麻智能为例,其客户数量已由2020年的33家增长至2021年的45家,再到2022年的89家。获得10家汽车OEM及一级供应商的15款车型意向订单,以及与超过30名汽车OEM及一级供货商的合作,合作伙伴中不乏一汽、东风、江汽、百度等巨头。

而地平线的表现则更好,其征程系列芯片已获得20多个车企的定点合作,120个车型的前装定点、50多个已量产车型,包括长安、奇瑞、广汽、理想、上汽、比亚迪、哪吒等终端车企,征程系列芯片整体出货量达280万片。

不过,汽车芯片的国产化进度还需要加快。因为,留给我们准备的时间可能已经不多了。

当“大棒”落下时,我们要有Plan B,确保刚刚崛起的中国新能源汽车产业不受到重大打击。

审核编辑:刘清

-

中国汽车芯片100%依赖进口 技术都去哪儿了?2014-11-21 8673

-

中国汽车电子机遇2012-03-04 7174

-

2013年版中国汽车连接器市场竞争研究报告2013-04-02 2535

-

我国汽车电子行业发展模式分析2013-10-25 2642

-

中国机器人行业的产业路线怎么走2015-02-13 5242

-

2016汽车与信息通信融合发展论坛2016-07-07 2805

-

2016中国汽车设计(国际)峰会2016-10-11 3363

-

2018第八届中国汽车技术展览会2017-08-03 3934

-

电子组装及封装材料制造商如何推动中国汽车电子市场的发展2019-04-30 2588

-

富士通在新能源与自动驾驶汽车市场的发展2019-07-22 3242

-

中国汽车电子产业发展进入“黄金时代”2009-11-06 613

-

智能网联汽车是中国汽车产业发展难得的历史机遇2016-08-11 1269

-

欧美将全面停供中国汽车芯片,为何会这样?2021-01-22 22296

-

汽车芯片与基础软件生态——《中国汽车基础软件发展白皮书2.0》解读22021-11-19 1787

-

帝奥微荣膺2025中国汽车芯片创新成果奖2025-12-08 2295

全部0条评论

快来发表一下你的评论吧 !