德国汽车产业现状与特点

描述

德国以“世界汽车王国”闻名,汽车既是德国的重要支柱产业,也是德国工业的明灯,辐射了众多相关产业,Tier 1和Tier 2都不自觉地向汽车行业靠拢,半导体自然也不例外。因此,在工业整体依托于汽车的大背景下,探讨德国汽车与半导体产业之间的交互,也极具代表性。

在近期芯智库的“相约芯期二”线上沙龙活动中,参会嘉宾共同探讨了“德国汽车及芯片产业链分析”。长城资本上海办事处总经理贡玺,在本次沙龙上分别从汽车和半导体的角度切入,分享了其对于德国汽车及产业的观点。

01

德国汽车产业现状与特点

近期,美国汽车媒体Automotive News发布了2023版全球汽车零部件供应商百强榜。

榜单中有15家德国企业上榜,德国五大零部件巨头中有三家位列前十:博世(第一)、采埃孚(第三)、大陆(第九)。其中,博世在所有榜单中几乎都是第一名,采埃孚和大陆的排名在不同榜单中上下浮动。

这里特别提一下博世,博世有很多业务板块,其中Automotive electronics非常重要,它支撑起了博世作为一家Tier 1还能对芯片有抓手的能力。

常见的车规认证AEC-Q100,博世不会在内部使用,它依托AE部门来构建自己的半导体标准,所有进入博世供应链的企业它都有能力进行测试认证。

并且,博世在一些特色工艺上几乎是垄断地位,比如MEMS工艺,博世有自己的晶圆厂。MEMS和传感器又相关,所以传感器业务是博世汽车电子业务里比较重要的板块。

总的来说,一家强力的Tier 1需要有能力去跨越Tier 1和Tier 2之间的隔阂。

回到榜单,根据不同国家上榜企业数量分布:日本(22家)、美国(18家)、德国(15家)、中国(含中国香港)(13家)。从中可以看到,日本、美国、德国是传统的汽车强国,数量较多,中国企业上榜数量则在近两年明显增加。

通过观察中国上榜的13家企业,能够发现目前汽车产业的大趋势之下有一些具体的变化,如电池企业的上榜,这与近几年中国实现锂电端的内循环、提升电子化系统具有强相关性;偏智能化的德赛西威、长城体系内的两家子公司也进入榜单......纵览中国上榜的公司,大部分的公司是偏机械类或偏内外饰车身类。

德国上榜的零部件企业中,大部分是机电耦合和Tier1,而中国的上榜企业大部分都是偏机械类的。中国在零部件产业还需寻求跨越,让整个汽车零部件体系,由过往的机械类向机电类、同时再向纯电类转移。这也是目前中国零部件产业大而不强的原因之一,即没有特别强的纯电力的切换。在智能化来临后,这是未来中国汽车产业突破之路上的一个大制约点。

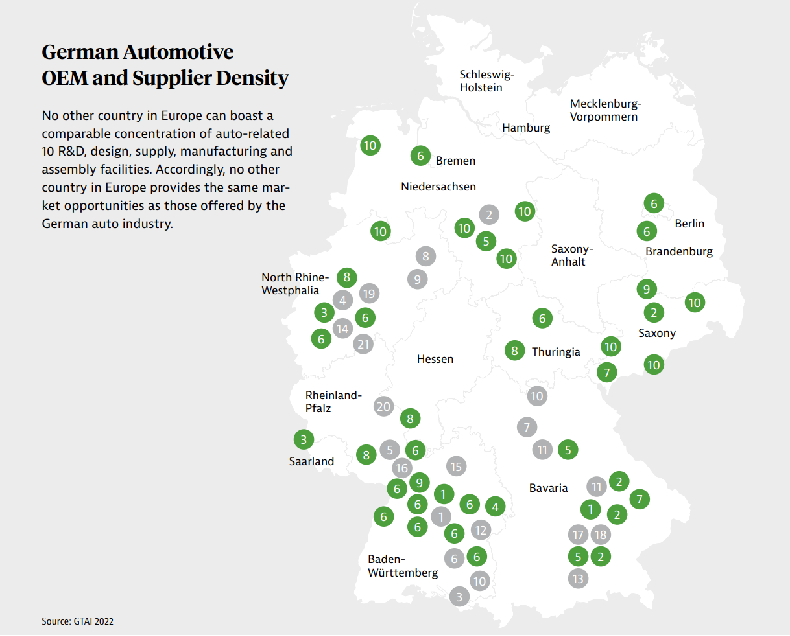

将德国比较强势的OEM主机厂以及在德国的比较强势的零部件的Tier 1,包括一些核心的芯片Tier 2按照地图划分会发现,他们在分布上其实也有一定相应的特点。

上图是德国联邦外贸投资署(GTAI)的报告,对部分德国汽车OEM及供应链厂商的分布进行了统计。可以发现,大部分厂商集中在三块地方:北莱茵-威斯特法伦州、巴登-符腾堡州以及巴伐利亚州。

北莱茵-威斯特法伦州一直是汽车制造商和汽车供应商的重要所在地。福特和奔驰都有生产基地,直到几年前,欧宝也在波鸿生产。莱茵河和鲁尔河沿岸有大约800家汽车行业公司,雇员约20万人。几乎三分之一的德国汽车供应商的总部都设在北威州。

巴登-符腾堡州可以说是汽车的发源地,也是欧洲最繁荣的地区之一,部分因为其是大型跨国公司的总部所在地,例如汽车行业有戴姆勒和保时捷,电子与工程行业有博世,光学行业有卡尔蔡司,软件、信息和通信技术行业有 SAP SE。该州历史上还诞生了大量成功的中小企业,主要集中在制造业,这些中小企业堪称当地经济的支柱。

巴伐利亚州是德国最富裕的地区之一,汽车制造业是核心产业之一,约有50万人受雇于汽车制造或供应行业。宝马和奥迪是巴伐利亚州的两个汽车品牌。在美因河、多瑙河和伊萨尔河之间也有知名的汽车供应商。

除了上述三大洲之外,德国的汽车产业集群主要有:斯图加特汽车产业集群(戴姆勒-奔驰)、沃尔夫斯堡汽车产业集群(大众)、吕塞尔海姆汽车产业集群(欧宝)。

斯图加特是特别值得拿出来说的,它一直是德国汽车生产的中心,无论是主机厂还是零部件企业,密度是最高的。在它周围聚集2000多家汽车零部件企业,在这一区域内从事汽车产业的人员占全国总人口的1/7,产业产值占全球的5%。

另外一点,我们发现在斯图加特有96%的汽车相关企业是中小型企业,这也是德国汽车或整个工业产业的很明显的特点,这些企业只专注于一个细分赛道中,不谋求上市,不谋求资本化。

这也是德国产业很优秀的一点,因为中国很多汽车企业是做大一块,立刻会想到另外一块,所以很多时候会看到有毫不相关的业务拼装在一起,形成了一个很奇怪的Tier 1,这点在德国很少看到,即使有主业之外的延伸,但也一定是与主业相关的。

整个德国汽车工业,地理位置上以南向为主,还有零星分布的一些产业区域,Tier 1基本分布在车身、底盘、动力这三个传统的域。对于现在电动汽车比较新的自动驾驶和智能座舱部分,德国OEM和Tier 1会出新的BU来承担这部分业务,大陆、采埃孚等在电驱动也好,自动驾驶也罢都有相应的布局,主机厂就更不用说了。

德国汽车产业的成功还离不开高校的支持,戴姆勒公司所在地斯图加特拥有 TU9 成员之一斯图加特大学,该大学汽车工程专业位列德国第一;宝马所在地慕尼黑拥有常年排名德国理工类大学榜首的慕尼黑工业大学;大众所在地沃尔夫斯堡拥有 TU9 成员之一的布伦瑞克工业大学,该校是谷歌无人驾驶团队和 NFF 重要成员。

芯智库拟于9月2日-9月10日,决定开启主题为“挖掘德国智能汽车产业芯机会”的商务考察活动,零距离了解德国汽车产业,获取对德合作、投资并购的相关机会。 02

产能占比少、先进制程缺失

为什么? 欧洲半导体产业特点与欧洲汽车产业特点是一脉相承的,这也是为什么要打破半导体圈和车圈壁垒的原因。

很多Fabless在设计芯片的时候,并没有和终端企业进入深入的交流,有点闭门造车。但是汽车半导体具有很强的指向性和应用性的特点,所以它要求芯片设计厂商必须要和终端客户有深入的业务上的沟通。

但是,从整条供应链上来看,上游的Fabless到下游的OEM厂之间的距离非常长。因此,主机厂一定要建立在芯片产业的能力。而其中很重要的能力提升形式,就是以股权投资的形式,跨越整个长距离供应链。

仔细分析一下欧洲半导体产业的特点:首先,晶圆厂端来看,欧洲的产能份额占比很少;具象来看,先进制程的数量非常之少。

那为什么会呈现这样的特点呢?

一是早年习惯将半导体制造外包给价格优惠的亚洲;二是因为德国的芯片设计的重点在工业与汽车,而这两类对芯片制程的要求都不高,尤其是汽车。有机构统计,大概40nm以后的成熟制程占据整个汽车电子系统86%的比例。

从5个域来说,动力、底盘、座舱、自动驾驶和车身,大部分的先进制程都用在自动驾驶和座舱,而剩下的动力、底盘和车身,恰恰相反,不需要很先进的制程,它更看重的是车规。

汽车需求端的要求反应在了上游产业链,也就使欧洲半导体产业链呈现了上述特点。

03

德国半导体

跟着主机厂走

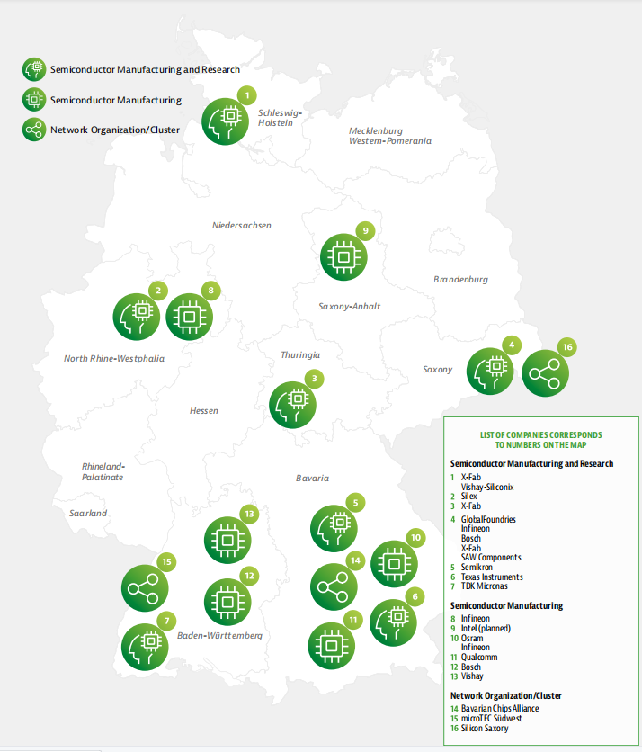

上图展示了目前德国比较核心的一些半导体产业参与者。从这个图中也可以明显地发现,德国的半导体产业也有跟着主机厂走的特点,在南部相应的产业比较集聚。

而且,可以发现德国半导体产业链可以说是比较完整,从芯片的各环节来看:EDA/IP,有西门子EDA;芯片设计方面,有英飞凌、博世等大厂;制造方面,有晶圆代工厂X-fab、格芯、沉积设备制造商Aixtron、硅晶圆制造商Siltronic;此外还有光电器件企业通快、电子气体厂商林德气体、光学零部件巨头卡尔蔡司、碳化硅衬底制造商SiCrystal、半导体化学品制造商巴斯夫等全球知名企业。

但也可以看出,德国半导体是更要求车规、要求工业级的偏应用的特点。

需要特别指出的是德国萨克森州的德累斯顿,又称“欧洲硅谷”。德累斯顿有大约200家半导体相关企业,知名的IDM或者代工厂基本都在德累斯顿设置了产能。而且,整个欧洲重要的半导体零部件巨头也在这里提供完整的技术支持。有统计称,基本上欧洲每生产三颗芯片,就有一颗来自于这个德林斯顿所在的萨克森州。

所以,目前来说德雷斯顿承载了整个德国,甚至整个欧洲在制造端的核心战略意义。

还需要详细说明的,是与汽车强相关,并特别具有代表性的企业——英飞凌。

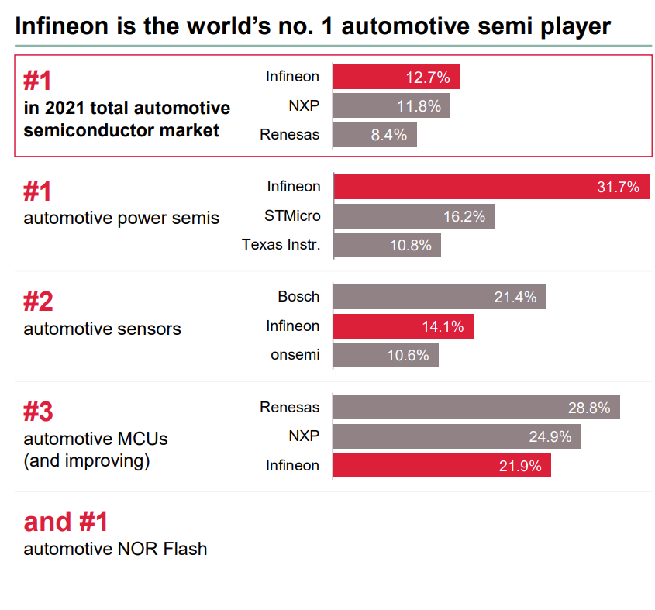

上图展示了英飞凌为什么能够成为目前全球第一大汽车半导体供应商。 首先,总的来看,英飞凌在市场上的占比最高。

从细分领域来看,第一个赛道便是power semis,英飞凌拿下了第一,这里面包括了power module。在功率器件领域,英飞凌是绝对的霸主;第二个就是汽车中数量非常多的传感器,博世在这方面非常强,英飞凌排名第二;第三项MCU,汽车中有许多ECU单元,而ECU单元中核心的主控IC就是MCU,英飞凌排名第三,但是在汽车功能安全等级较高的领域,英飞凌的占比应该会更高。

因此,英飞凌可以说是一个以汽车为专长的半导体厂商。

从具体的数据来看,汽车业务占据英飞凌总收入近一半。汽车业务中,占比最大的是功率器件,接下去是MCU,存储与传感器的比重差不多。因为汽车业务的占比很高,所以去年和前年消费电子的大波动对英飞凌没有造成很大的影响。当然辨证地看,风险变小了,暴利的机会也会变小,相对来说稳一些。

其实不只是英飞凌,整个产业链都具有类似的特点,消费类的波动比较大,汽车类每年的量可能不是很大,但是它是一个相对稳定、可持续的过程。

在德国这样的工业整体依托于汽车产业的大背景下,Tier 1和Tier 2也不自觉地往汽车产业靠拢。因此,在德国这样的大的维度之下,去谈汽车和半导体产业之间相互的交互过程,特别具有代表性。

-

【换道赛车:新能源汽车的中国道路 | 阅读体验】1.汽车产业大变局2024-03-04 5379

-

RISC-V在汽车产业的发展机遇2022-08-10 1522

-

展会预告|2022长三角国际汽车产业及供应链博览会2021-11-02 1915

-

华为汽车产业布局2021-07-28 3082

-

中国汽车产业发展现状和发展碰到的问题及发展战略研究的详细资料概述2018-07-03 21780

-

中国汽车产业尤其是零部件产业已经进入“深度国产替代”的新阶段2018-03-12 7507

-

中国的新能源汽车产业_已经成为全球新能源汽车产业发展的风向标2018-01-23 5555

-

2017第七届中国(杭州)国际新能源汽车产业展览会2017-07-07 2443

-

2017年第七届中国(杭州)国际新能源汽车产业展览会2017-06-30 3040

-

3D打印能否革新汽车产业?2016-07-29 3196

-

内幕!无人驾驶,一场重构汽车产业的革命2016-06-21 3484

-

新能源汽车产业现状及未来发展趋势2016-03-28 3209

-

公务用纯电动车 将拉动德国电动汽车产业2012-12-03 3357

-

汽车电子创新导致汽车产业压力大2011-01-07 2301

全部0条评论

快来发表一下你的评论吧 !