高端铝合金一体化压铸技术概述

电子说

描述

透视产业化路径:材料应用为主,结构设计与工艺优化为辅

汽车轻量化的产业化途径包括材料应用、结构设计和制造工艺,材料轻量化路线是当前的 主流技术方案。具体而言,材料应用旨在开发高强度钢、铝合金、镁合金以及复合新材料, 目前主要在不同汽车部件应用不同轻量化材料,往后看随着工艺突破和材料成本降低,有 望实现从铝合金到镁合金的应用拓展。结构设计轻量化主要为开发全新汽车架构、使零部 件薄壁化/中空化/小型化/复合化、优化车身的空间结构或创新车身的造型。制造工艺轻量化 旨在优化材料的成型工艺,在实际应用中一般结合轻量化材料的特性来选择合适的工艺。

全球各国轻量化路径各有侧重,我国材料、结构、工艺三路径并行。美国的汽车轻量化路 线以材料进步驱动为主,不断提高材料的应用性价比和性能;欧洲轻量化路线重在应用多 元化轻量化材料,主要发展先进钢铁材料、轻金属镁铝、碳纤维强化复合材料,并围绕材 料进行制造工艺和结构设计优化;日本轻量化重在突破材料和工艺的基础性研究,积极推 进轻量化材料的实用化;我国的轻量化思路为重点发展高强度钢、铝、复合材料,协同发 展材料开发、结构设计、工艺优化来实现轻量化。

轻量化材料应用:工艺和结构轻量化的基石,铝合金为核心应用方向

钢铁在车内应用超 50%,为轻量化材料的主要替代对象。汽车主要材料为钢材,应用占比 55%,其次是铸铁,应用占比 12%。钢铁制造技术成熟、成本低、强度高且耐磨性好,但 密度较高,为轻量化材料的主要替代对象。

目前汽车轻量化材料主要包括超高强度钢、铝合金、镁合金、碳纤维复合材料(CFRP)等, 已得到产业化应用,轻量化效果良好。奇瑞的纯电微型车小蚂蚁采用全铝空间结构和全复 合材料外覆盖件,且在车身应用了 93%+的高强度镁铝合金,其全铝车身较传统汽车减重了 40%且刚性提高了 60%+;大众宝来车型利用轻量化材料减重了 104.2kg;某车型的外饰件 采用轻量化材料减重,合计减重 61kg+。

(1)高强度钢板的抗拉强度和屈服强度性能高,主要应用于关键结构件中。其具有高抗拉 强度和高屈服强度的特性,可以在打薄钢板、减少车身重量的基础上保持性能不减,近年 来主要应用在 AB 柱、地板、门槛等车辆的关键结构件中,如宝马在部分车型的中通道、地 板、B 柱、车门防撞杆应用了高强度钢;凯迪拉克在部分车型的 AB 柱内板、地板中通道、 横梁等关键部件应用了先进的高强钢,使钢制下车体结构相较原铝制车体减重了 6kg。

(2)铝合金耐腐蚀、耐磨性强,应用由内部零件罩体向全铝车身过渡。其密度小、强度及 刚度高、弹性和抗冲击性能良好、有优异的耐腐蚀性和耐磨性,是汽车轻量化的理想材料。 铝合金初期用于汽车发动机罩和行李箱盖,现已应用到全铝车身和新能源车电池外壳,2021 年国外已可达车身 80%以上的铝合金和铝复合材料应用。

(3)镁合金抗弯强度和隔音性能好,车体结构件和零件中均有应用。弯曲刚度不变下,镁 代替钢可减重 60-70%。目前欧洲研发并使用的镁合金车用零部件超过 60 种,单车镁合金 用量在 9.3-20.3kg,北美的镁合金汽车零部件超过 100 种,用量 5.8-26.3kg,而国内研发 并使用的镁合金汽零仅 20 余种,技术水平还有较大提升空间。此外受制于加工成本和技术 工艺,镁合金量产条件不充分,目前商业应用的平均单车中用镁量不足 1kg,个别车型的发 动机罩盖、转向盘、座椅支架、车内门板、变速器外壳上有应用。

(4)车用碳纤维复合材料性能强但成本高,目前多用于赛车等领域。碳纤维的复合材料质 量轻(不及钢材料的 1/5)、强度高(5 倍钢强度)、耐高温和耐腐蚀性能好,综合性能强于原有 材料性能的总和,且可满足不同的车用部件要求,是理想的汽车轻量化材料,宝马 i8 车型 使用了全碳纤维的座舱,采用了类似F1赛车的设计。但限制于加工成本和原材料价格较高, 主要在赛车、超跑等豪华车型有小批量应用,随着制造成本的下降,已逐渐向汽车车身、 底盘、轮毂等部件渗透。

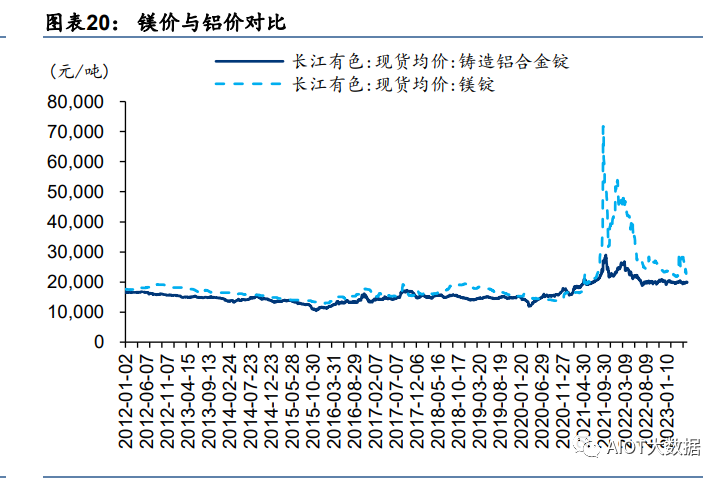

远期看,随着镁合金加工技术成熟、生产成本降低,轻量化效果更优的镁合金未来或得更 多应用。镁的密度为铝的 2/3、钢的 1/5,是目前较轻的金属结构材料,车身/动力总成/底盘 /内饰使用镁合金替代铝材最高可减重约 50%。往后看我们认为,高性能镁合金加工工艺的 日趋成熟或降低镁合金的生产成本,同时现有镁合金铸件应用范围与铝合金铸件的重叠度 不断扩大,远期看镁合金有望替代铝合金成为重要的汽车轻量化材料。

车用铝合金具有多种加工工艺,铸铝为汽车主流铝合金材料。铸造铝合金成品质量稳定、 适合大批量生产,主要用于变速器、发动机气缸盖、发动机气缸体、轮毂、摇臂、制动盘 等汽车构件制造。轧制材、挤压材、锻压材属于变形铝合金,成品质量稳定、强度较高、 塑性较高、成分性能比较均匀、内部组织紧密,应用于车门、轮毂罩、热交换器、保险杠、 座位、行李箱、保护罩、消声罩等汽车结构件、悬挂件、装饰件制造。根据 2017 年《铝合 金在新能源汽车工业的应用现状及展望》,各类铝合金在汽车上使用比例大致为铸铝 77%, 轧制材 10%,挤压材 10%,锻压材 3%。

高压压铸是未来铝合金工艺的主流方向,部分零部件可用多种工艺生产。铸造工艺可按金 属液的浇注技术分为重力铸造和压力铸造。重力铸造是指金属液在重力效果下导入铸型的 技术,压力铸造是指金属液在压力作用下导入铸型的技术。压力铸造中,低压铸造与差压 铸造多用于发动机、底盘区域,而高压铸造因效率高、加工零件壁厚小,在汽车车身中运 用逐渐广泛,是未来的重要方向。此外,部分汽零也可用多种工艺生产,如电池壳原用挤 出件,在 CTC 结构下一体化压铸电池壳或将替代挤出工艺;底盘和轮毂的锻造件多用于中 高端车型,而铸造件的壁垒低且成本低,部分中低端车型应用底盘和轮毂铸造件。

铝合金凭借优秀的性价比优势用量快速渗透,单车用铝量呈增长趋势。目前铝合金件在汽 车中的应用已覆盖电池箱体、液冷板、汽车前后防撞梁、减震件、新能源汽车电器支架、 CCB 仪表盘支架等,根据国际铝协,2016-2019 年我国乘用车市场中,燃油车、纯电车、 混动车单车用铝量的增幅分别为 15.7%、33.6%、28.1%,其中纯电动汽车单车用铝量增速 明显高于传统燃油车,且根据 DuckerFrontier 数据,纯电车的用铝量一般比燃油车高 101kg, 主要系电车虽节省了内燃机动力总成的用铝部件、传动系统和变速器中的用铝部件(该部 分零件单车铝用量约 62kg,且多为铸造材),但电车的电池外壳、电力牵引系统、车身和开 闭件等部件需要额外用铝约 163kg,该部分铸造材占比不到 30%,以铝型材为主。 往后看单车用铝量有较大增长空间,根据中国汽车工程学会 2017 年编制的《节能与新能源 汽车发展技术路线图 1.0》,我国汽车轻量化计划于 2025 年、2030 年单车重量分别较 2015 达到年减重 20%、35%的目标,乘用车单车用铝量分别达到 250kg 和 350kg。路线 2.0 则 细化了车型轻量化 要求, 指 出 2025/2030/2035 年燃油乘用车轻量化系数降低 10%/18%/25%、纯电动乘用车轻量化系数降低 15%/25%/35%。

较海外相比,我国单车用铝量仍有较大的提升空间,有望随新能源车发展快速提高。根据 国际铝业协会数据,2020 年国内传统乘用车单车用铝量约 138.6kg,纯电和混动车的单车 用铝量分别为 157.9kg 和 198.1kg,而根据 Ducker Frontier,2020 年北美非纯电车的单车 用铝量为 206kg,纯电车的单车用铝量为 292kg,对标海外单车用铝量水平,我国仍有较 大的提升空间。

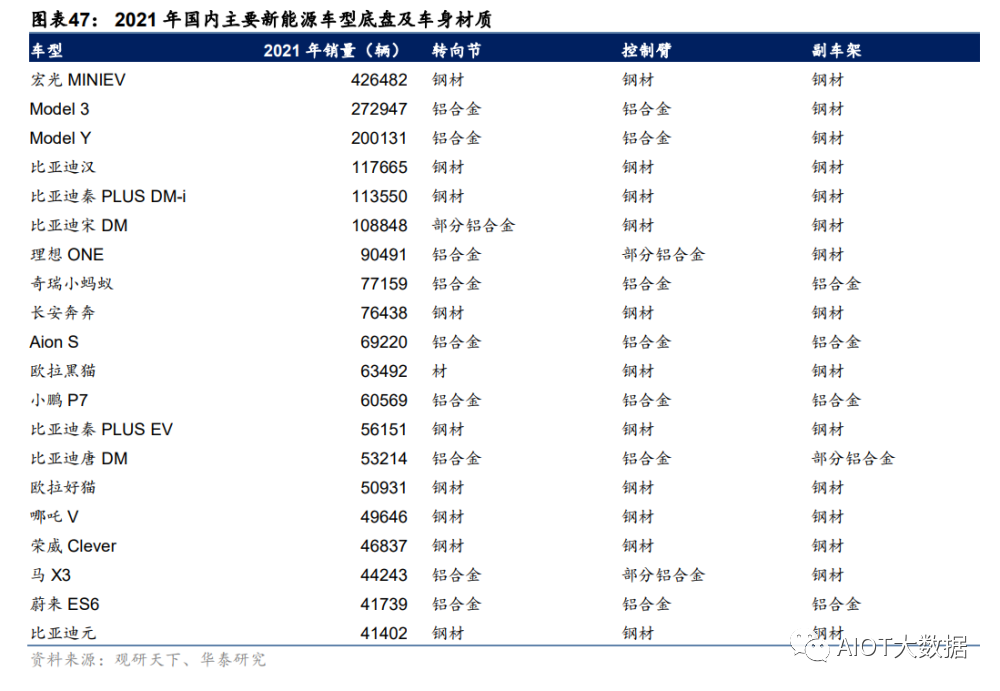

单车用铝渗透路径或遵循底盘先行渗透、车身快速推广。考虑到簧下质量(如底盘)减重 性价比远高于簧上质量(如车身),且车身轻量化由于耗材量大、成本高、工艺难等限制, 短时间内渗透率较难快速提升,我们认为我国汽车单车用铝量扩张或遵循底盘先行渗透、 车身加速推广的路径。底盘结构件上,目前我国主流车型开始在底盘领域加速铝合金材料 的应用,新能源轿车如比亚迪汉、Model 3、埃安 AionS、小鹏 P7 已在底盘结构件应用铸 铝件,新能源 SUV 中底盘结构件的铝材料应用更广泛,如 Model Y、比亚迪唐、理想 ONE、 极氪 001、蔚来 ES6 等主流车型。

车身结构件上,铝制车身轻量化效果明显,应用在新能源车兼顾提升续航和经济性,往后 看有望随新能源车发展加速推广。传统燃油车方面,奥迪 A8 通过铝板材替代钢板材、用铝 压铸件作为接头结构(铝材料在白车身材料的占比达 58%),取得了显著的轻量化效果,其 轻量化系数为 1.31,略优于宝马 7 系的 1.53 和奔驰 S 的 1.73,白车身质量为 282kg,低 于宝马 7 系 13%(323kg)、并低于奔驰 S 22%(362kg)。 新能源车方面,整备质量每降低 100kg,NEDC 工况百公里耗电量可下降 5.5%、续航里程 提升 7.97km、电池容量节省 0.885kW/h,分车型来看,A 级车和 C 级车的续航里程可增加 12.3km 和 13.0km。若整备质量不变,动力电池以外的部件每降重 10kg,并将质量分给动 力电池,动力电池能量密度按 138Wh/kg 计,A 级车和 C 级车的续航里程可增加 12.5km 和 9.3km。就铝制车身轻量化效果而言,据我们测算新能源车采用铝制车身较普通钢制车身可 减重 40%,用材成本增加 1855 元,假设每减重 100kg 可减少 1.1kWh 电量下,采用铝制 车身可减少动力电池成本 2368 元,则铝制车身综合节省成本 513 元。综上,铝制车身对新 能源车的轻量化效果明显,且有较强的综合经济性,我们看好其随新能源车渗透加速应用。

结构设计轻量化:拓扑优化是主流,多学科优化是发展方向

结构轻量化是通过采用先进的优化设计方法和技术手段,使整车各系统合理布局达到轻量 化,主要围绕零部件小型化、薄壁化、精简化、中空化、冗余度处理等设计方法,分为车 身结构优化设计和汽车实体结构布局设计 2 种思路,按照设计变量和优化问题的不同,又 可以分为拓扑优化、尺寸优化、形状优化、形貌优化 4 种手段。如神龙汽车变更了其车型 的三角臂结构,减重了近 50%,制造能耗降低了 65%。

拓扑优化为目前汽车主要结构优化方案。汽车结构优化设计经历了:尺寸优化、形状优化、 拓扑优化、多学科设计优化等阶段,目前采用最多是拓扑优化,其在给定负荷情况、约束 条件和性能指标的情况下,优化指定区域的材料,其精确性较高。尺寸优化及形状优化可以拓 扑优化的基础上,进一步调整局部的材料分布、形状、形貌等详细设计,以获得最终的结 构方案。

未来结构优化技术方案将向多学科优化发展。现代工程发展迅速,各个工程系统规模逐步 扩大,系统间交互紧密,传统的优化方法已经不再能满足对工程领域发展的需求,多学科 设计优化由此发展。它主要是指掌握各系统相互间的协调机制,优化复杂系统设计以寻求 整个工程系统最优解的耦合系统设计方法,目前尺寸优化、形状优化以及连续体拓扑优化 日趋成熟。在多目标、多学科、离散结构的优化还要进一步研究,包括遗传算法、量子粒 子群算法等算法进行改进,以便结构优化技术的发展。

制造工艺轻量化:热成型工艺应用较广,一体化压铸革新制造工艺

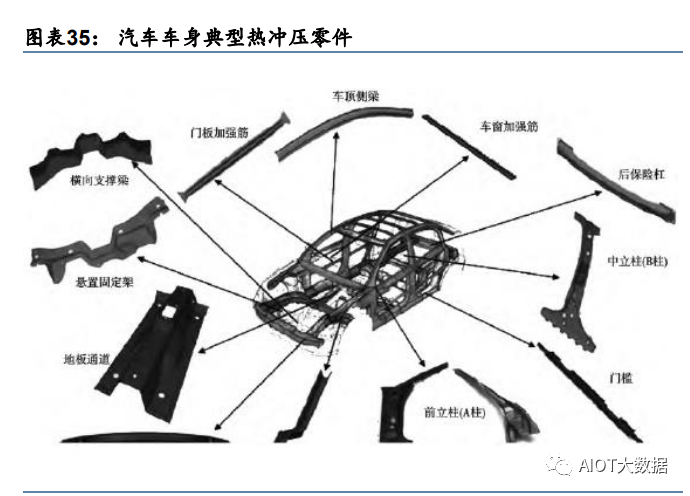

轻量化工艺是实现材料选择及结构设计的纽带,也是实现轻量化的必由之路。制造工艺轻 量化在一定程度上直接决定轻量化能否实现。目前汽车轻量化相关的工艺技术主要有热冲 压成形、液压成形、激光焊接、一体化压铸等。 热冲压主要用于钢铁材料加工,产生零件强度高。热冲压成形工艺是基于高强钢冷冲压成 型存在的问题而发展出的板材成型技术,将热冲压成形用钢加热至奥氏体化,在奥氏体温 度区间保温一段时间后,快速转移至热冲压模具中进行成形和淬火,最终零件组织一般为 完全的马氏体组织,热冲压成形工艺结合了冲压和热处理过程,奥氏体组织塑性好、变抗 力小,在零件成形后奥氏体变为马氏体,零部件回弹小、强度高。目前,成形件主要应用 在汽车安全部件上,如车门防撞梁、B 柱加强板地板纵梁、门槛梁等零部件。由于热成型工 艺技术有轻量化、高强度的优势,已在汽车工业有广泛应用。

液压成形减少焊接工序,主要应用于汽车管类零部件。其通过对管形件内腔施加液压力, 使其在模具型腔内发生塑性变形,从而得到所需形状,与冲压成形零部件相比,液压成形 件可以直接得到具有封闭内腔结构的零部件,减少了焊接工序,可以达到减少零部件数量 的效果,同时能提高零件强度和刚度,轻量化效果明显,目前主要应用于前后悬架、副车 架、门槛梁、防撞梁等管类零部件。

激光焊接节约成本,且轻量化效果明显。轻量化连接技术包括铆接、中频电阻点焊、MIG 焊、搅拌摩擦焊等,其中激光焊接采用先进的激光技术及设备,将一定数量的不同材质、 厚度、涂层的钢材、铝合金等材料通过自动拼合和焊接组成一块整体板材,通过冲压制造 成为零部件。激光拼焊技术在汽车车身上的应用,包括拼焊板板材、冲压成形、激光三维 切割、激光焊接分总成、总装白车身零部件加工及总成和在线检测,可节省样车和模具、 夹具的费用,生产周期缩短,白车车身质量减少 20%,同时焊点数量减少,白车身刚度、 强度显著提高。

一体化压铸替代冲压和焊装工序,促进制造工艺变革。传统汽车制造有四大工艺为冲压、 焊装、涂装和总装。冲压为首要步骤,运用中小型压力机和模具,将板材等原材料加工为 所需形状和尺寸的冲压零部件;焊装是利用多个焊接机器人或工人将冲压零部件焊接为分 总成,再焊接为白车身;涂装包括涂装前对被涂物表面的处理、涂布工艺和干燥三个工序; 总装是将白车身、动力总成、电控系统、内外饰等零部件装配成整车。一体化压铸通过将 原本设计中需要组装的多个独立的零件经重新设计,并使用超大型压铸机一次压铸成型, 直接获得完整的零部件。一体化压铸给压铸界带来一场变革,包含着压铸机制造、压铸材 料和压铸模制造变化,给超大型压铸模制造产业链带来了新机遇。

解构赛道投资点:底盘为主流,三电为纯增量,车身空间可期

底盘:主流轻量化赛道,铝合金仍有较大渗透空间

底盘轻量化性价比优势突出且技术难度较低,有更高的经济接受度。我们认为汽车轻量化 的市场空间大小取决于轻量化部件的综合经济性、以及方案是否被主机厂所接受。底盘在 传统汽车重量的占比达 27%,仅次于白车身和动力总成,且底盘系统零件大多处于簧下, 承载着70%的车体重量,根据簧下质量原理,簧下零件的减重后效果为簧上零件的5-15倍, 因此对底盘零件进行减重,可对整车的续航里程、加速、制动、操稳等产生更加积极的影 响。叠加相关轻量化技术和工艺更成熟,成本更低,底盘轻量化性价比高于车身/动力系统/ 内外饰/三电系统等其他部件,从而有更高的接受度。

底盘部件减重成本系数低于汽车部件减重的平均成本系数。从轻量化成本来看,根据 Lotus Engineering 的成本分析,底盘部件的减重成本系数为 0.95,低于其他汽车部件的平均成本 系数 1.00。从轻量化效益来看,据我们测算,由于簧下质量轻量化的效果更显著,铝制底 盘转向节较钢制件可节省燃油车百公里油耗 0.61L、节省电车百公里电耗 39.07W,而铝制 车身结构件较钢制件可节省燃油车百公里油耗 0.38L、节省电车百公里电耗 35.23W。综合 减重的成本和效益来看,底盘轻量化的经济性显著高于大多数其他部件。

底盘轻量化侧重于支撑类产品的铝合金替代钢材,与动力系统相比底盘的铝合金渗透仍是 蓝海市场。底盘系统部件多为安保件,对轻量化零部件的要求较高,其轻量化路径逐步由 传统的钢制底盘,向高强钢底盘、钢铝混合底盘、多材料底盘等方向发展,目前主流路径 是采用铝合金底盘部件,同时在底盘工艺中需最大限度使用热成型、液压成型等工艺,配 合轻量化材料实现减重。从铝合金渗透看,动力系统铝合金渗透高达 90%,底盘渗透率较 低,其中底盘的壳体类铝合金压铸方案较为成熟且成本较低(如转向器和差速器壳体),而 底盘的支撑类产品由于直接受力,轻量化渗透率低于壳体类,因此底盘轻量化更侧重于转 向节、副车架、制动卡钳、控制臂、轮毂等支撑类产品。

根据中国产业信息网,2020 年转向节/副车架/制动卡钳/控制臂的铝合金渗透率为 15/8/40/5%,副车架、转向节、控制臂的铝合金应用存在较大潜力:(1)转向节可通过结 构设计拓扑优化实现轻量化,或采用铸铝、锻铝实现轻量化,目前国内转向节使用材料主 要有铸铁、锻钢和铝合金,未来铝合金渗透率有望上升。(2)铝合金副车架主要有四种形 式,包括挤压铝型材副车架、液压成形铝合金副车架、铸造铝合金副车架、铸造+铝合金型 材拼焊副车架等。铝合金副车架较钢制减重 40%左右,目前国内中高端纯纯电动汽车,半 数以上的副车架采用铝合金材质。(3)控制臂可采用锻造或挤压铝合金。传统钢制控制臂 一般采用高扩孔钢冲压焊接而成,中高端新能源汽车型采用锻造铝合金控制臂,可减重 30% 左右,质量仅为 2-3kg,也有部分车型采用挤压铸造铝合金控制臂,其铸造缺陷少,组织致 密,力学性能接近锻造零件水平,且成本比锻造低。经我们测算,底盘部件中,转向节的 轻量化效果最高,且每千克减重成本仅为 13 元,性价比显著优于其他部件,更易被主机厂 接受,或有更大的发展潜力。

当前底盘铝制零部件渗透率较低,存在较大发展空间。当前汽车底盘系统用铝渗透率较低, 根据国际铝协,2018 年燃油车/纯电车底盘和悬架用铝量渗透率分别在 25%/19%,2025 年 有望升至 70%/45%。其中底盘各零件的铝制渗透率也较低,2020 年国内铝合金的副车架/ 转向节/制动卡钳/控制臂渗透率分别为 8%/15%/40%/5%。同时从下游客户来看,目前豪华 品牌和中高端合资车型的铝合金轻量化零件渗透率较高,普通合资和自主品牌的渗透较低。 目前已有多家新能源厂商积极应用铝合金材料,我们认为底盘轻量化经济性优势显著,更 易成为主机厂的首选方案,往后看,随着轻量化需求提升和技术升级,底盘轻量化渗透有 望加速,并逐步向中低端车型渗透。同时,铝制部件单车价值量高于钢制件,底盘主要部 件采用铝合金有望显著提高单车价值量,据我们测算,铝制底盘单车价值量可达 3400 元, 较钢制底盘的增量达 1230-1460 元。

三电系统:增量轻量化赛道,轻质材料电池盒+无模组电池为主要手段

三电系统为轻量化的纯增量赛道,电池盒轻量化为重点方案。三电系统占新能源车 50%的 成本以及 30%左右的重量,为轻量化的重点方向,其轻量化路径主要针对价值量占比较高 的电池和电驱,其中电池轻量化主要为电池箱体和结构件采用轻量化材料,并向 CTC 一体 化压铸电池的结构优化方案方向发展;电驱系统轻量化方案主要为采用多合一或三合一的 集成化方案。我们认为,电池盒轻量化方案的发展空间或更大,主要系电池的价值量占比 较高(整车成本的 38%),且电池箱体占新能源车整备质量的 18-30%,部分长续航车型如 雪佛兰 Bolt、特斯拉 Model3 的电池箱体质量占比在 26%+。电池系统由电芯、箱体、结构 件构成,在保证电芯安全性不变下,电池系统轻量化较直接的方法为增大电芯能量密度和 减轻电芯质量,考虑到当前电池能量密度已较高,电池箱体和结构件轻量化成为提升电池 效率成为重要方向。

电池包上盖采用冲压铝合金,下盖铝合金工艺多样。(1)电池包壳体上盖主要材质有冲压 钢板、冲压铝板、SMC、碳纤维等复合材料,电池箱上盖早期使用冲压钢板,后发展为铝 板和 SMC 复合材料,铝板可减重 20-30%,SMC 减重效果与铝板相当,且可制造较大深度 的上盖,使得整箱的质量下降。蔚来 ES8,小鹏 G3 电池包壳体上盖采用 1.5-2 mm 的冲压 铝板制造电池包壳体上盖可实现 20-30%的轻量化效果。 (2)下壳体轻量化材料一般以铝合金为主。以钢材为主的下箱体采用冲压+焊接工艺成型, 成本低但质量大,Nissan Leaf 早期电动车有应用,目前使用较少;下箱体铝合金材料包括 挤压、冲压和铸造铝合金,铝压铸电池箱体尺寸较小,一般用于 PHEV;目前国内车企普 遍采用挤压铝型材制造电池包,如蔚来 ES8 和小鹏 G3 纯电动汽车电池包下壳体等,较钢 制下壳体能实现减重 30%以上;采用冲压铝板焊接工艺的电池包壳体主要有宝马 i3、特斯 拉 Model S、Model Y 等。 综合来看,有性价比的电池盒轻量化方案为挤出铝型材下壳体+SMC 上盖,往后随着碳纤 维和镁合金材料价格降低,方案有望进一步优化。

三电系统轻量化方案的单车价值量达 4000-5000 元。新能源纯电动汽车三电系统包括电池、 电驱动、电控,三电系统质量占整车质量的 30%左右,是整车质量最大的系统。目前对三 电系统的轻量化一般从电池壳、电机壳、电控壳铝合金应用,三电系统铝合金轻量化单车 价值量为 4000-5000 元。

无模组电池包为电池模组结构优化的主要途径,有效降低质量并提高能量密度。目前在三 元锂和磷酸铁锂的电池体系下,靠电芯提升能量密度的空间有限,而市场对能量密度提升 的需求却非常迫切。无模组电池包(CTP)通过结构优化产生,宁德时代、蜂巢、比亚迪 等纷纷推出了无模组电池包。宁德时代无模组电池包的多个单体直接分布于电池箱体中, 取消了电芯单元的壳体,并在电芯之间增加传感器,以监控是否存在挤压。该方案的体积 利用率提升了 20%,零件数量减少了 40%,电池能量密度提升了 10%-15% ,采用三元锂 电的能量密度可达 200W·h/kg 以上。比亚迪推出的刀片电池也是采用无模组方案,取消了 电池包内部的横梁、纵梁等结构,将单体电芯垂直插入电池包内,长条的单体电芯起到了 支撑和加强作用。通过刀片电池的应用,电池包的体积利用率提升了 50%,采用磷酸铁锂 的电池包能量密度提升到了 140 W·h/kg。 无模组电池包单车价值增量超 1000 元。通过无模组电池包的应用,可以大幅提升电池包的 体积利用率,体积利用率可以提升 20%-50% ,另外可以降低模组壳体的质量,从而使电 池包能量密度提升 10%-20%。电池盒单车价值量由前期的非 CTP 方案下的 2000 元左右提 升至 3000-4000 元,单车价值量增长 50%-100%。

车身结构件:大潜力轻量化赛道,一体化压铸催生空间弹性

车身结构件为大潜力轻量化赛道,为轻量化的重要对象。白车身构成 30%的整车重量和 15%-20%的成本,有较大轻量化市场空间。由于车身有强度要求、当前轻量化材料如铝合 金在价格和加工技术上有限制(全铝车身需多种连接加工工艺),现阶段的白车身主要用热 成型等超高强度钢材和轻量化工艺实现减重。具体而言,在材料上,当前白车身主流方案 是“普钢+高强度钢+热成型钢”等不同钢材复合连接,热成型钢一般用在车身前后保险杠、 AB 柱、中通道等重要安全结构件;在工艺上,主要采用热成型技术、激光拼焊、液压成型 等轻量化制造工艺,在保证安全性下实现减重。

材料上,全铝车身为发展方向,车身铝合金渗透率仍处低位,单车价值量有显著提高。根 据文灿股份公告,铝合金在燃油车/电动车车身结构件的渗透率为 3%/8%,有较大提升空间。 近年来国内车企积极探索车身轻量化技术,如采用全铝车身、碳纤维覆盖件和全铝骨架、 上钢下铝车身等,目前已有部分车型采用了全铝车身设计,如奥迪 A8、R8、劳斯莱斯幻影、 奔驰 SLS、本田 NSX、捷豹 XFL、蔚来 ES8 等。蔚来汽车的车身用铝比例高达 96.4%, 是国内首个独立研发量产的轻量化全铝车身。同时铝合金也广泛应用于车身的前地板、后 地板、左右纵梁等,铝合金车身独立部件的单车价值量合计可达 18000 元,较钢制部件的 增量为 10200 元。

结构上,车身轻量化采用多种结构优化方案,以减轻重量并提升刚度。车身结构设计在概 念设计阶段需要借助拓扑优化手段,用于确定车身主体框架设计。福特探险者通过拓扑优 化手段完成了车身的概念设计数据,通过拓扑优化和平台路径的设计,实现燃油车、燃料 电池车、插电混动车共用的柔性车身平台。也可以通过增加平衡杆、加强梁、连接支架、 环状结构等可以提升车身整体刚度,从而降低车身轻量化系数。还可以通过形状优化、尺 寸优化等手段,对车身结构进行轻量化设计,达到减重和刚度提升的目的。

工艺上,一体化压铸突破全铝车身制造工艺限制,掀起车身轻量化革命。一体化压铸是将 白车身上多个零件的复杂结构变为用压铸工艺只使用一个零件的新型制造技术。目前除外 覆盖件外,其他所有结构件和组件焊接环节通常交由零配件供应商生产,整车厂则负责将 结构件或组件与其自产的外覆盖件一起焊装为白车身。随着一体压铸技术的发展,未来整 车除外覆盖件需要冲压外,其余车身、四门、后盖结构件的冲压和焊接环节均可被压铸工 艺替代。一体化压铸目前处于行业酝酿期,由于兼具降本、轻量化以及快速提升生产效率 的优势,在特斯拉引领下行业正在掀起一体化压铸工艺革命。

高端铝合金一体化压铸技术概述

1、铝合金一体化压铸现状

2019年7月,特斯拉发布新专利“汽车车架的多向车身一体成形铸造机和相关铸造方法” 。该方法将

一套固定的模具放置在中心,四套可以移动的模具放置在四个不同方向,可移动的模具通过液压设备分别与中心固定好的模具贴合,共同形成一个封闭的空腔,铝合金液分别从四个移动模具上的浇注口压入模具空腔,铝合金在空腔内流动、凝固,最终形成大型的一体式压铸结构零件(图1)。

特斯拉是汽车大型部件铝合金一体化压铸的创始者,在一体化压铸上的布局可分为三个阶段,第一阶段:Model S/X采用全铝车身,按传统的冲压、焊接工艺进行整车开发;第二阶段:Model Y使用6 000 t压铸机生产后地板,将下车体减重10%,制造成本下降40%;第三阶段:一体化压铸下车体,前、后车身一体化(零件数量由171减少至2个,焊点数量减少超1 600个)和4 680电芯CTC(将电池包集成到车体,直接与座椅连接),车辆减重10%,续航里程增加14%,零件减少370个,成本下降7%,单位投资下降8%,目前已在德州奥斯汀工厂量产。

2020年,特斯拉开始与意大利压铸设备商意德拉合作,使用6 000 t级压铸单元Giga Press,采用一体成形压铸的方式生产Model Y后地板总成。根据特斯拉的布局,加州弗里蒙特工厂布置2台意大利意德拉IDRA6000 t一体式压铸设备,上海布置三台力劲DCC6000系列一体式压铸设备,得州工厂已经布置1台IDRA 8000 t级压铸设备,柏林工厂规划产能50万辆,将布置8台一体式压铸设备。四座工厂,14台一体式压铸设备,特斯拉已经将一体式压铸技术作为标准工艺进行布局。

大众计划在SSP(Scalable Systems Platform,可扩展系统平台)平台开始应用一体压铸,根据Online EV报道,2022年5月,大众汽车一体式铝压铸后车身样件在卡塞尔工厂下线,该样件采用4 400 t压铸机生产,集成了约30多个零件,减重约10 kg。Trinity车型则是基于SSP平台打造的首批车型之一。

根据Auto-evolution消息,沃尔沃宣布投资200亿瑞典克朗对旗下托斯兰达工厂进行现代化改造,其中包括一体化压铸技术。也将在托斯兰达建立年产能达5.5万吨铸铝厂,最终计划在所有旗下工厂引入一体压铸技术,预计在2025年实现一体压铸汽车量产。

2022年1月,奔驰发布全新概念车VISIONEQXX。车身的后部及前部减震塔顶应用了和特斯拉同样的仿生工程结构部件,整个车身由3块组成:前后分别有一块一体压铸铸件,中间有一套结构电池组。这样的设计可减轻车身15%~20%的重量,VISION EQXX能耗达到10 kW·h/100 km以下,实际用电里程超过1 000 km。

国内新势力中,2021年12月,蔚来在ET5发布会上宣布将开始采用一体铸造工艺,ET5使用超高强度钢铝混合车身,使车身后地板重量降低30%,后备箱空间增加7 L,整车抗扭刚度高达34 000 N·m/deg。

在2021年业绩发布会上,小鹏汽车宣布将于2023年发布两个新平台及其首款车型,并使用超大一体化压铸新工艺。小鹏汽车武汉产业基地项目预计2022年10月投产,其中包括一体化压铸工艺车间。小鹏汽车武汉工厂还将引进一套以上超大型压铸岛及自动化生产线。

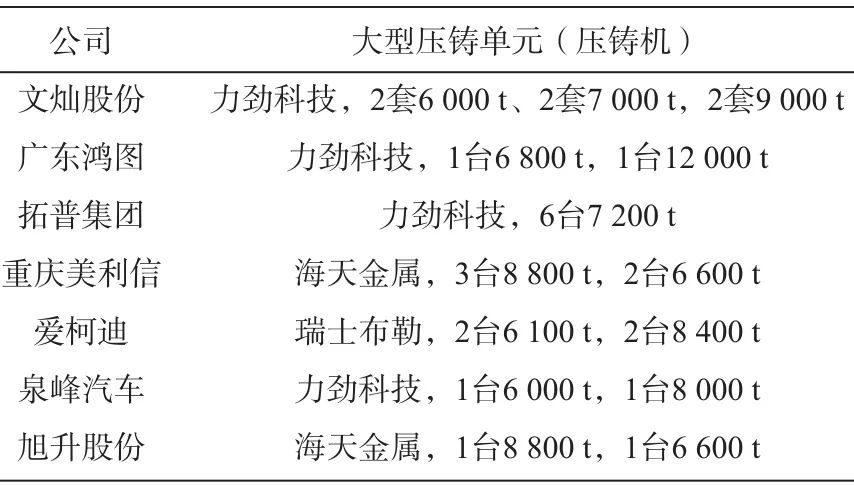

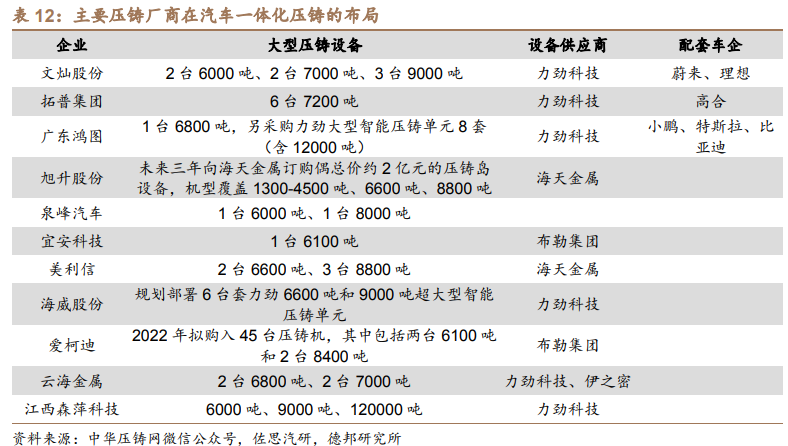

2022年2月25日,高合汽车与拓普集团合作开发的7200 t一体化超大压铸后舱成功下线。该部件应用了上海交通大学的合金材料,实现了15%~20%的减重,整个开发周期缩短了三分之一,该压铸机是汽车零部件领域已知最大的一体化铝合金压铸件。国内多家供应商加快引入大型压铸设备和免热处理材料研制的步伐,进军一体化压铸行业。具体情况见表1。

表1 国内一体压铸规模

2、一体化压铸技术壁垒

目前一体化压铸技术壁垒主要体现在四个方面:大型压铸机,免热处理铝合金材料配方、压铸模具设计、真空压铸工艺。

2.1 大型压铸机

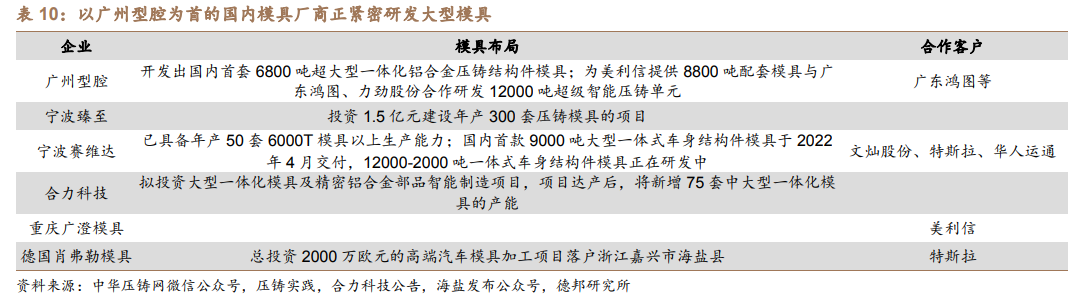

大型压铸机行业进入门槛高,对理论、经验及制造工艺有很高的要求,同时,大型压铸机的开发周期非常长,前期投入大,造价高(1台压铸机平均需要1亿元人民币)。一体化压铸要求压铸机锁模力至少大于6000 t(传统高压压铸的锁模力通常在5000 t以下)。2021年10月,瑞士布勒公司推出Carat840/920超大型两模板压铸机(图2),锁模力高达92000 kN,两套Carat 840压铸岛交付沃尔沃公司托斯兰达工厂,实现一体化压铸。意大利意德拉IDRA公司(力劲子公司)开发的OL6200CS压铸机,该压铸机长19.5 m、宽5.9 m、高5.32 m,大小相当于一块羽毛球场地,平台的有效尺寸长和宽2.35 m,工作台空间可以放下长宽高尺寸在2 m以内的任何零件,可以提供最大6218 t的锁模力。根据瑞士布勒公司在2011年申请的专利,其能够将铸造模具之间形成空腔,向空腔中注入铝液,经抽真空在模腔中产生负压,能够有效消除铸造紊流产生的气孔,有助于提高压铸零件的内部致密性。国内压铸机厂力劲在全球压铸机市场的占有率超过40%,率先开发出6000 t压铸机(图3),目前已开发出12000 t压铸机。海天金属2021年4月在重庆美利信全球首发HDC8800 t压铸机,可实现包括新能源汽车在内的车身、底盘等大型结构件一体化。伊之密公司7000 t压铸机也即将总装。

图2 布勒Carat8400压铸机

图3 力劲K6000压铸机

2.2 免热处理高压铸造合金

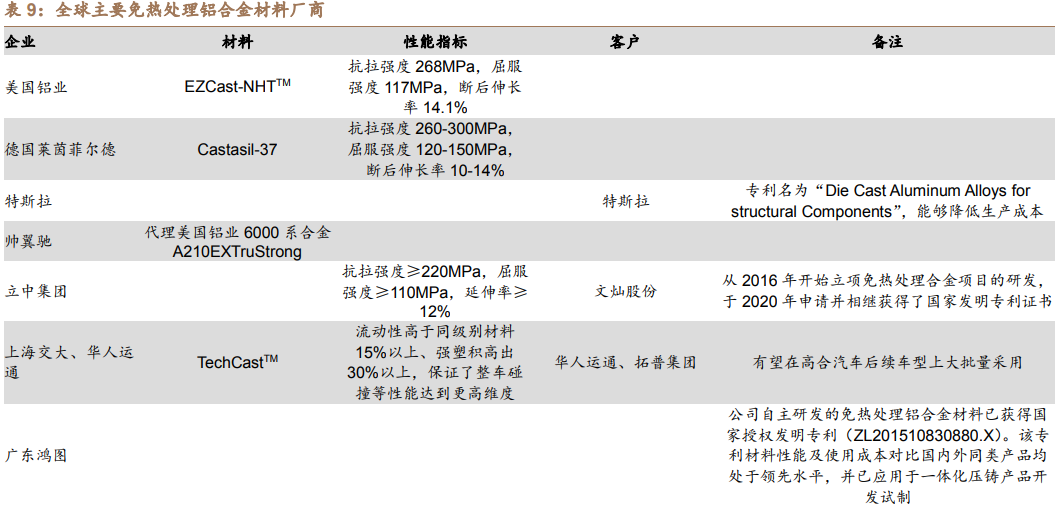

免热处理合金是指通过特殊的合金配方,在完成压铸成形后,铸件无需热处理即可获得理想的力学性能,能避免在热处理(高温固溶和时效处理)过程中造成工件变形。截至2021年,国内外企业包括美国美铝、德国莱茵、特斯拉、上海交大、蔚来汽车、立中集团等都在开发推广免热处理材料,免热处理材料让一体压铸成为可能。

美国铝业公司产品为EZCAST系列C611免热处理AI-Si系压铸铝合金,由美国铝业在20世纪90年代开发成功,应用在奥迪A8的全铝车身上。帅翼驰集团与美国铝业签订独家代理协议,代理美铝高强韧免热处理铸造铝合金。此外,德国莱茵金属公司也开发出Al-Si系和Al-Mg系免热处理高强韧合金,如Castasil-37压铸铝合金;加拿大铝业公司则开发有Aural-2和Aural-3等压铸铝合金材料。立中集团研发的LDHM-02免热处理合金材料已获得相关专利,并形成批量供货。根据立中集团子公司申请中的最新相关专利《一种高强韧免热处理铝合金材料及制备方法》,该公司开发的铝合金材料屈服强度达130 MPa,抗拉强度达到250 MPa,伸长率大于10%,满足客户使用需求,立中集团已与文灿达成战略合作。2021年12月,上海交大轻合金中心与华人运通高合汽车达成战略合作,全球首发Tech CastTM超大铸件用低碳铝合金,将在高合汽车后续车型上大批量采用。

免热处理合金材料成分、工艺复杂,具备较高的技术壁垒,其中合金材料成分设计是免热处理合金开发的核心技术壁垒。常用压铸铝合金为 Al-Si系、Al-Mg系、Al-Si-Cu系、Al-Si-Mg系,主要成分配比影响合金强度、硬度等力学性能,同时影响流动性、凝固性等铸造性能。

SJTU-A-Mg-Si-Mn合金是上海交通大学开发的一种免热处理压铸合金,其目的是在保持材料良好韧性的前提下提升屈服强度。目前的Al-Si系和Al-Mg系合金普遍具备中等的强度与韧性,随着铝合金压铸结构件的集成化与轻量化需求的不断提升,新型压铸合金的开发应朝着提升屈服强度或韧性,同时具有良好的铸造流动性的方向发展。

2.3 压铸模具

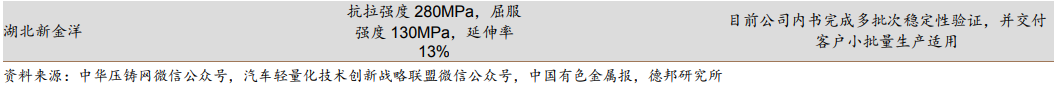

一体化压铸对模具强度及韧性要求更高,要求具有抗冲击韧性和回火稳定性、良好的导热和抗疲劳性、热膨胀系数小、抗高温氧化性。压铸需要高速充型与高速凝固,在压铸模温度、真空度、成形方案、工艺参数及后处理要求更高。一体压铸需要大型的模具,模具更复杂,模具设计比较困难,模具设计要设计排气和集渣系统,需要运用CAE仿真技术模拟充型过程,排气不畅会导致零件产生气孔而废品。零件压铸后冷却时,尺寸会收缩,需要准确仿真铸件的冷却过程,在最后冷却部位设置补缩冒口,同时避免出现热孤岛,否则零件在冷却收缩过程中会产生缩孔、疏松和裂纹缺陷。模具设计厂家必须具备压铸充型模拟分析能力,一体化压铸模具国内只有几家能做,比如广州型腔、宁波臻至、飞旺、北仑赛维达、象山合力,北仑臻致等。一套模具每年可以支撑6~8万套产能,每套模具单价接近1000万元。国内首套6 800 t超大型一体化铝合金压铸模具在鸿图科技成功试制。模具由广州型腔模具自主研制,模重超过140 t。广东鸿图的汽车底盘一体化结构件产品,采用自主研发的高强韧免热处理铝合金材料,铸件尺寸约长1.7 m、宽1.5 m、高0.7 m,浇注重量约100 kg,是目前最大的铝合金高强度兼顾韧性压铸件之一。文灿集团首批9 000 t大型一体化后底板压铸汽车零部件在天津成功下线,模具由宁波赛维达提供。目前,赛维达和合力科技已在研发12 000~20 000 t一体式车身结构件模具。

2.4 压铸工艺

一体化压铸实为真空压铸工艺加入高真空控制系统,需要高精度传感器控制抽真空过程。工艺流程为合模、浇注、真空开启、型腔抽真空排气、压射、开模、取件、喷涂、再次合模等。在压铸过程中,由高精度真空传感器控制真空罐、浇注排气阀和型腔排气阀,并通过参数设定来触发四个接触点:浇注真空开始、浇注真空结束、型腔真空开始和型腔真空结束。压铸的高速充型易导致压室或型腔中的气体无法完全排出,气体卷入金属液会以气孔的形式存在于铸件中,无法焊接,降低力学性能,所以一体压铸必须配置型腔抽真空系统。压铸工艺对生产合格件十分重要,对不同的零件结构,压铸工艺参数需要长时间调试和摸索,正确的压射模式、压铸参数有利于减少铸件的缺陷,压铸中的气体大多数来自金属液在压室中的预充填阶段,需要反复优化慢压射参数,避免金属液在压铸过程中卷入气体。对于合金熔炼和除氢处理,熔化过程中需要采用高纯电解金属配料以避免金属杂质污染;熔炼时为防止金属液氧化及偏析,需要快速熔化,熔化后需要对铝液除氢、除渣净化处理,一般通氮气或氩气除氢,除氢时间10~15 min,与AlSi10MnMg相当,保温时间不宜过长,以避免变质剂Sr烧损,熔化温度(730±10) ℃,不得超过780 ℃。浇注方式一般采用底注,避免铸件夹杂缺陷,脱模剂的喷涂时间、喷涂角度和范围、喷涂量、吹气角度及脱模剂的选型(发气量小、挥发性好)均需要验证,合模前在型腔中不可有残留水分。压铸温度700~710 ℃,比AlSi10MnMg约高20 ℃。模具需要采用专用模温机控制模具温度,模具温度一般控制在120~180 ℃。压铸过程中要及时启动抽真空系统,冲头封住浇注口后立即开始快速抽真空,压室充满前必须达到真空度要求,尽量延长抽真空时间,真空阀尽可能延迟闭合,抽真空过程对一体化压铸零件质量至关重要,抽真空阀基本依赖进口。特斯拉最早的一体压铸合格率65%~72%,毛利率可达到30%,2022年2月铸件质量标准修改后,合格率达到80%以上。

铝合金一体化压铸工艺是汽车结构件制造中重大变革技术,过去50年间,汽车车身制造工艺始终以钣金冲压后采用机器人焊接为主,一体压铸技术使汽车车身制造工艺发生重大变革,压铸机将取代焊接机器人成为新能源领域造车的核心装备。在“双碳”目标推进下,一体化压铸技术在生产效率、降本、轻量化等方面优势明显。铝合金一体化压铸设计与制造是一项全方位集成技术,技术壁垒高,包括软件开发与运用、零部件结构设计、免热处理材料开发、压铸成形工艺、压铸单元能力和大型模具设计都需要技术创新。尤其是模具设计与制造除了要考虑铸造材料的流动性、热平衡、模具寿命、零件成形工艺性与质量保证,还要考虑零件后续加工工艺优化等。“一体化压铸成型工艺与装备”已列入国家重点研发计划。随着新能源汽车行业的不断发展,将极大带动铝合金一体化压铸技术的发展,铝合金一体化压铸将成为新能源车企优选的制造工艺。

一体化压铸产业链

一体化压铸产业链的上游为压铸机、材料与模具厂商,中游为铝合金压铸厂, 下游为主机厂。一体化压铸有两种业务模式,一种是自研模式:主机厂直接采购压铸机、材料和模具等物料,自建工厂生产压铸件,代表车企有特斯拉、小鹏和沃尔沃。另一种为采购模式:主机厂直接向压铸厂商采购压铸件,由压铸厂商采购相关的物料,生产压铸件后交付给主机厂,代表车企有高合、蔚来、理想。当前自研模式的代表企业特斯拉已经开始与压铸厂商接触,长期来看,由于主机厂自建厂房与产线成本较高,并且汽车销量可能会成为产能利用率的压制因素,因此采 购模式有望成为长期主流。

上游:材料端竞争充分,模具端未上市企业为主,设备端力劲科技位居龙头

1)材料:一体化压铸需要免热处理铝合金材料

热处理易致大尺寸压铸件形变,免热处理材料成为重要技术壁垒。热处理是保障压铸零部件机械性能的有效途径,但也易引起汽车零部件尺寸变形及表面缺 陷。一体化压铸的大型铝合金部件对精度要求较高,热处理过程易引起汽车零部 件尺寸变形及表面缺陷,虽然通过矫正工艺可以改善一定的尺寸精度,但会降低良品率,导致成本急剧上升,因此免热处理铝合金材料是大型一体化压铸结构件的关键。国外免热处理铝合金材料厂商主要有美国铝业、德国莱茵菲尔德和特斯拉,国内厂商正在积极研发,目前立中集团、上海交大、广东鸿图、湖北新金洋已研制成功。

2)模具:6000吨模具已量产,12000吨正在研发中

一体化压铸对模具的强度及韧性要求更高。与其它铸造工艺相比,压铸工艺特性主要体现在“高速充型与高压凝固”上,在温度、真空、成型方案、工艺参 数、后处理等方面都比传统铸造工艺存在更高要求。相比普通压铸的模具,一体化压铸模具更复杂,对强度和韧性要求更高。一般压铸厂商不具备大型压铸模具的设计能力,通过外部采购来满足需求,目前我国的大型压铸模具厂商主要有广州型腔、宁波臻至、宁波赛维达、合力科技等。

3)压铸机:力劲科技为行业龙头,12000吨以上压铸机有望助力整车级别一体化压铸件

大型压铸机是汽车实现一体化压铸的基础。根据佐思汽研,一般来说一体化压铸所需要的压铸机锁模力都在 6000T 以上,当前全球能生产 6000T 压铸机的 企业有海外的意德拉集团(力劲科技全资子公司)和瑞士布朗集团,国内的力劲科技、海天金属和伊之密,其中力劲科技为国内龙头。更大吨位的压铸机意味着压铸件的尺寸和结构可以进一步突破,目前特斯拉、力劲科技、广东鸿图、海天金属等企业均在研发 12000 吨以上的压铸机。2022 年 9 月,力劲科技与广东鸿图发布 12000 吨超大型智能压铸单元,这是迄今为止全球最大吨位的压铸机,有望助力整车级别一体化压铸件

中游:文灿、鸿图等布局企业数量多,压铸制造行业集中度较低

目前国内压铸行业集中度较低,参与企业众多。根据文灿股份招股说明书, 截至 2016 年国内注册压铸相关企业超 12600 家,企业主要分布在广东、江苏、 浙江、重庆、山东等地,生产规模较大、专业化程度较高的企业主要集中在珠三角和长三角地区。国内自主品牌的汽车压铸供应商可分为两大类,一类是下游主机厂配套压铸事业部或压铸子公司,为主机厂提供压铸件产品配套,如长城汽车的压铸事业部、比亚迪的弗迪精工、一汽集团旗下的一汽铸造等。另一类是第三方汽车压铸件供应商,其中仅少数企业具备生产中大型压铸产品能力。

成长能力前十企业分别为:

第10 云海金属

成长能力:营收复合增长20.70%,扣非净利复合增长22.69%,经营净现金流复合增长-56.91%

主营产品:铝合金产品为最主要收入来源,收入占比38.69%,毛利率5.54%

公司亮点:云海金属现有的压铸机根据压铸产品不同有多种吨位的,公司有计划购进更先进吨位更高的压铸机满足一体化压铸件的需要。

第9 爱柯迪

成长能力:营收复合增长10.47%,扣非净利复合增长-22.87%,经营净现金流复合增长-28.81%

主营产品:汽车类为最主要收入来源,收入占比91.53%,毛利率24.25%

公司亮点:爱柯迪已直接或间接成为国内外造车新势力新能源产品供应商。

第8 瑞鹄模具

成长能力:营收复合增长-0.38%,扣非净利复合增长-10.96%,经营净现金流复合增长11.80%

主营产品:模具及检具为最主要收入来源,收入占比57.87%,毛利率27.21%

公司亮点:瑞鹄模具为国内少数能够同时为客户提供完整的汽车白车身制造技术、智能装备及轻量化零部件的一站式解决方案的企业之一。

第7 立中集团

成长能力:营收复合增长16.77%,扣非净利复合增长-3.73%,经营净现金流复合增长为负

主营产品:铸造铝合金为最主要收入来源,收入占比59.02%,毛利率5.79%

公司亮点:立中集团是铸造铝合金材料行业的龙头企业。

第6 伊之密

成长能力:营收复合增长29.28%,扣非净利复合增长66.49%,经营净现金流复合增长2.62%

主营产品:注塑机为最主要收入来源,收入占比73.16%,毛利率33.83%

公司亮点:伊之密是一家专注于高分子材料及金属成型领域的系统集成供应商。

第5 华达科技

成长能力:营收复合增长6.25%,扣非净利复合增长40.95%,经营净现金流复合增长-10.53%

主营产品:车身零部件为最主要收入来源,收入占比77.61%,毛利率14.70%

公司亮点:华达科技控股子公司江苏恒义的电池箱壳体生产中,运用一体化压铸工艺进行生产的电池箱大约为 40%。

第4 旭升集团

成长能力:营收复合增长66.00%,扣非净利复合增长40.33%,经营净现金流复合增长-11.81%

主营产品:汽车类为最主要收入来源,收入占比89.10%,毛利率21.98%

公司亮点:旭升集团成功开发超大尺寸结构件,产品适用于混动一体压铸电池盒以及DHT电驱动总成。

第3 拓普集团

成长能力:营收复合增长46.25%,扣非净利复合增长52.96%,经营净现金流复合增长-2.12%

主营产品:内饰功能件为最主要收入来源,收入占比31.22%,毛利率17.25%

公司亮点:拓普集团已掌握多项轻量化底盘生产的核心工艺和技术。

第2 文灿股份

成长能力:营收复合增长63.51%,扣非净利复合增长20.42%,经营净现金流复合增长32.89%

主营产品:汽车类为最主要收入来源,收入占比96.69%,毛利率18.15%

公司亮点:文灿股份获得包括汽车领域和储能领域多个客户的电池盒箱体定点,根据客户需求公司将采用高压或低压铸造的方式一体化压铸成型相关产品。

第1 广东鸿图

成长能力:营收复合增长0.82%,扣非净利复合增长531.33%,经营净现金流复合增长-10.89%

主营产品:汽车类压铸件为最主要收入来源,收入占比64.89%,毛利率18.64%

公司亮点:广东鸿图开发的6800T新能源汽车超大型一体化铝合金后地板压铸结构件产品已于2022年1月成功试制。

成长能力前十企业,对应营收复合增长、扣非净利复合增长、经营净现金流复合增长分别为:

-

东风汽车一体化压铸产业化项目进入冲刺阶段2025-03-21 777

-

特斯拉回归传统铸造方案,放弃一体化压铸技术2024-05-06 1008

-

一文看懂:一体化压铸件气密性检测方案2023-04-06 1664

-

测控一体化闸门系统2022-08-25 27682

-

铝合金压铸过程中可能产生的问题分析2022-06-30 2637

-

铝合金压铸工艺的产业特征及发展趋势2022-04-07 4058

-

ZN-01GJD光机电气一体化控制实训系统装置的构成2021-09-02 1020

-

QY-JDYT05光机电一体化控制实训装置由哪些部分组成的?2021-07-09 1858

-

机电一体化综合实训考核2021-07-02 1979

-

温度压力一体化变送器工作原理及应用范围2020-12-08 1977

-

什么是机电一体化2017-08-29 4285

-

谈谈机电一体化技术的现状及发展趋势2012-10-16 5172

-

铝合金压铸件2011-09-22 2645

全部0条评论

快来发表一下你的评论吧 !