一文读懂三大关键膜材料行业现状、技术壁垒及发展趋势

描述

前言

随着国民经济的发展和科学技术进步,智能消费电子、互联网、航空航天、节能环保、物联网等新兴产业快速增长,从而带动了大量新兴功能膜材料的应用需求。

功能性膜材料是指具有光学、电学、分离、阻隔等一种或多种功能的膜材料,在新型显示、5G通信、新能源汽车、节能环保、医用材料等众多领域均有广泛的应用,是新材料产业的重要分支。功能性膜材料产业技术壁垒高,是我国新材料自主创新发展需攻克的重点材料之一,对我国先进制造业高质量发展具有重要促进作用。

01

全球功能性膜材料市场稳步发展中国是最大的消费地区

2021年,全球功能性膜材料总消费量约550万吨,市场规模超210亿美元。受益于消费电子、新能源等行业的快速发展,未来高性能膜材料还将拥有更大发展潜力。

按国家地区划分,中国是功能性膜材料最大的消费市场,2021年总消费量接近300万吨,占全球消费量的54%,其次为欧洲和美国,消费占比分别为8.2%和7.5%。

按产品类型划分,2021年全球聚酯膜消费量超过540万吨,占比超过98%,是功能性膜材料中最主要的产品,而含氟膜、聚酰亚胺膜等高性能膜材料总体消费量仍然较低。

虽然从消费量来看,含氟膜、聚酰亚胺膜等高性能膜材料在全球功能性膜材料市场上的消费占比较低,约为1.6%,远低于聚酯膜的98%。但其市场规模(价值)占比却高达18%,这是由其高技术门槛、高昂的单价和在特定应用领域不可替代的特性决定的。未来受益于消费电子、新能源等行业的快速持续发展,高性能膜材料将有更大的发展潜力。

从应用端看,功能性膜材料已被广泛应用于电子电器、包装材料、工业(含汽车)、航空航天等领域。其中,以聚酯膜为代表的工程薄膜主要用于包装及工业(含汽车)领域,而高性能薄膜则主要用于航空航天和消费电子等领域。由于电子电器用膜材料对性能要求极高,对应的单价普遍较高,下游企业一直在寻求更加经济性的可替代材料。

02

主要的几类功能性膜材料国内外市场现状分析

1

聚酯膜(PET膜):

聚酯膜是全球功能性膜材料中消费量占比最大的产品,2021年全球PET膜消费量约540万吨,市场规模超170亿美元。

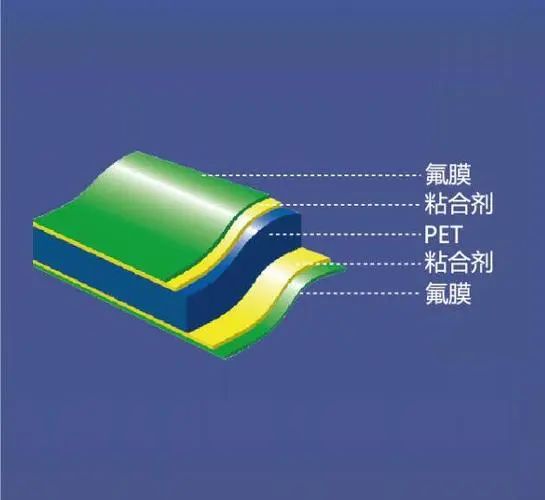

PET基膜被作为直接与外界环境大面积接触的光伏封装材料,应用于太阳能电池背膜上。这种基膜对生产技术的要求高,目前全球背板PET基膜的代表企业有日本东丽、帝人-杜邦、韩国SKC等。

此外,近几年应用在电子产品上的有色膜、汽车行业的车窗膜、建筑领域的建筑窗膜以及超高水汽阻隔膜等光学膜市场发展较快,伊士曼、三菱、3M、韩国SKC等企业在该领域拥有核心技术,掌握着市场的话语权。

未来,在新能源、消费电子等消费需求的带动下,预计到2030年全球各地区聚酯膜的消费量将达764万吨,2021-2030年CAGR约4%。

中国聚酯膜产业近年来高速发展,产业生产能力、产品品种数量及质量快速提升,聚酯膜产能、产销量均位居世界首位。但总体来看,中国聚酯膜行业高附加值产品比重偏低,结构性矛盾明显。通用膜产能过剩,特种功能性薄膜供不应求,部分高性能聚酯薄膜品种仍依赖进口。

截止至2021年,中国PET膜行业总产能达466万吨/年,较2020年增长17%,预计到2030年,将进一步增长至686万吨/年。从消费端看,国内需求量从2011年的111万吨增长至2021年的295万吨,年平均增长率为10%;预计到2030年将达435万吨,年平均增长率为4.5%。

2

含氟膜:

与其他功能性膜材料相比,含氟膜在耐化学性、介电性能、电气绝缘、耐高温、可焊性、机械强度等方面优势明显。

含氟膜市场整体专业化程度高,生产企业往往具备较高的技术积累和产业链集成基础。目前全球主要的生产企业多集中于美、日等发达国家。

2021年,全球含氟膜的总消费量约5.6万吨,市场规模约24亿美元;预计至2030年全球消费需求将达8.5万吨,年均增速约5.4%。其中,PTFE膜、PVF膜、FEP膜、PVDF膜和ETFE膜五种含氟膜的需求量合计占比超过95%。

从消费区域看,含氟膜的消费市场主要分布在亚洲地区,其中,中国含氟膜的消费量占世界总消费量的58%,紧随其后的是美国,消费占比约25%。

3

聚酰亚胺膜(PI):

PI是分子主链中含有酰亚胺环(-CO-NH-CO-)的芳杂环高分子化合物,具备耐高温、耐低温、高强度、高模量、耐水解、耐辐射、耐腐蚀、高电绝缘和低介电常数等优异性能,被列为“21世纪最有希望的工程塑料之一”。

PI薄膜是最早实现商业化应用的PI产品,根据用途可分为以绝缘、耐热为目的的电工级PI薄膜和附有高挠性、低膨胀系数等性能要求的电子级PI薄膜。电子级PI薄膜因价格高昂,技术壁垒高,也被称为“黄金薄膜”。其产业集中度较高,目前主要由美国杜邦(Dupont)、日本东丽(Toray)、日本钟渊化学(Kaneka)、韩国SKC、日本宇部兴产(Ube)等美日韩企业垄断。

2021年,全球PI膜的总消费量约为1.6万吨,主要分布在亚洲地区。其中,中国聚酰亚胺的产能和消费量占世界产能和消费量的比例均超过50%。从应用端看,全球PI膜的市场已细分为柔性印刷电路(FPC)、特种制品、压敏胶带、发电机和电线电缆等领域,柔性印刷电路板已成为全球PI膜市场上最大、增长最快的应用领域。预计到2030年,全球各地区PI膜的消费量将达到2.9万吨,2021—2030年的年均复合增长率为6.5%。

我国PI膜起步较晚,产业化进程发展较缓慢。电子级PI膜作为特种工程材料,价格昂贵、技术壁垒高,国内企业虽已经实现相对简单的电工级PI膜的大规模生产,但在高端电工绝缘、电子等其他应用领域的产业化能力较弱,能够自主掌握高性能PI膜完整制备技术的企业数量相对较少。在过去很长一段时间里,我国高性能PI膜严重依赖进口,目前仍是我国被“卡脖子”的功能性膜材料之一。

从需求端来看,2021年国内对PI薄膜的总需求量约为1万吨。目前我国电子级PI膜与电工级PI薄膜整体消费量基本相当,未来随着电子显示、FPC和导热石墨膜等电子级应用领域的快速增长,电子级PI膜消费量规模将进一步增大,预计到2030年对PI膜的总需求量将超过2万吨,年平均增长率为8.6%。然而,高端电子级PI膜在设备、工艺及人才方面存在较高技术壁垒,目前发展进入瓶颈期。随着我国相关研发及技术人才的积累,叠加下游重点市场转移至大陆市场及相关政策的利好,我国PI膜发展将不断提速,逐步实现高端产品国产化替代。

03

我国功能性膜材料发展趋势

政策利好,促进产业快速发展。随着“十四五”期间的相关产业规划陆续发布,广东、上海等多个省市发布了功能性膜材料相关的利好政策,加快功能性膜材料发展进程。未来,随着新增功能性膜材料产品产线逐渐建设投产,功能性膜材料产业将迎来快速发展期。

新兴领域为产业发展提供新机会。元宇宙概念的推广促进新型显示领域加速发展,光学、电学功能膜等新一代信息技术领域相关的膜材料需求有所提高,市场规模扩大,成本降低,为未来功能性膜材料产业发展提供巨大机会。同时,氢能、锂电的加速推广为锂电池隔膜、铝塑膜、质子交换膜等膜材料提供了巨大市场。如锂电隔膜产品市场逐渐由干法转向湿法隔膜,有效降低成本,使得市场格局发生巨大变化,为企业提供了新的机会。

重点领域市场需求带动产业高端化发展。随着我国功能性膜材料产业逐渐进入高质量发展阶段,各大龙头企业逐步控制低端产品产能,主动布局高端产品,调整产业结构,减少同质化竞争;未来,新型显示、新能源、节能环保、高端装备等重点领域的高速发展,将增加高端产品需求,带动整体产业转型升级,逐步完成高端产品布局,推动功能性膜材料产业高端化发展。

04

我国功能性膜材料自主创新发展的建议

一是引导产业布局,优化产业结构。建议政府积极引导布局功能性膜材料高端产品,推动功能性膜原材料、涂覆技术等共性技术研发和产业化,推动产业高端化发展,引导产业结构合理化。同时,发挥龙头企业引领作用,培育中小型企业配套能力,引导形成功能性膜材料产业集群,促进大中小企业协调发展。

二是推进全产业链式发展,积极布局国际市场。建议功能性膜材料企业加强与上下游企业联动,从材料供给延伸向零部件生产、一体化材料系统解决方案转变,推进全产业链式发展,提升企业竞争能力。同时,建议龙头企业积极布局国际高端市场,通过国际联合创新或国外子公司布局方式开拓国际市场。围绕功能性膜材料产业关键环节,提升功能性膜关键原材料、核心生产装备和共性技术的研发能力,布局高端产品,推进企业进军国际高端市场产业链供应链。

三是建议加强链式研发,强化成果转化能力。建议创新平台结合战略性新兴产业发展需求,面对新一代信息技术、新能源、节能环保等关键应用领域,加强链式研发创新,提升功能性膜材料产业在原材料、核心生产装备等不同产业链供应链环节的创新能力。同时,建议推进中试基地、孵化园等成果转化平台建设,强化创新成果转化能力。

总体而言,功能性膜材料作为新材料产业中十分重要的一环,未来发展潜力仍然较大。以消费电子、新能源为代表的下游终端市场需求的快速增长,将进一步带动对功能性膜材料需求的增长。目前,中国功能性膜材料总体上处于产业价值链中低端,技术含量和附加值偏低,与发达国家相比差距较大,不少高端产品依旧供给不足。未来需由生产企业和下游用户共同发力,推动中国功能性膜产业的转型升级。

-

TPMS技术与发展趋势2009-10-06 0

-

广电业务发展趋势与业务捆绑技术2010-04-23 0

-

基于多媒体手机技术应用现状及发展趋势分析2011-09-28 0

-

新能源汽车电机驱动关键技术及发展趋势2016-05-12 0

-

CMOS图像传感器的现状和发展趋势2021-01-23 0

-

电子技术在现代汽车上的应用及发展趋势是什么2021-05-17 0

-

探讨智能视频分析技术的应用现状与发展趋势2021-06-03 0

-

广播电视发展现状及趋势2021-07-21 0

-

伺服系统的发展趋势是怎样的?2021-09-30 0

-

恒兴隆机电:深圳电主轴行业市场现状及发展趋势是什么?2021-12-24 0

-

一文看懂新型环保材料现状及发展趋势2018-03-04 46028

-

碳化硅技术壁垒分析:碳化硅技术壁垒是什么 碳化硅技术壁垒有哪些2023-02-03 4491

-

一文读懂3大关键膜材料行业现状、发展趋势2023-08-03 1204

-

存算一体芯片的技术壁垒2023-09-22 917

-

智能制造行业现状与发展趋势2024-09-15 1434

全部0条评论

快来发表一下你的评论吧 !